|

RESOLUCIÓN que modifica las disposiciones de carácter general aplicables a las instituciones de crédito |

|

Miércoles 31 de diciembre de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional Bancaria y de Valores.

La Comisión Nacional Bancaria y de Valores, con el acuerdo de su Junta de Gobierno y con fundamento en lo dispuesto por los Artículos 12, fracción XV, 29 Bis, cuarto párrafo, 50, 51, 76, 96, 96 Bis y 97 de la Ley de Instituciones de Crédito, así como 4, fracciones XXXVI y XXXVIII, 16, fracciones I y VII y 19 de la Ley de la Comisión Nacional Bancaria y de Valores, contando con la previa opinión favorable del Banco de México, y

CONSIDERANDO

Que durante el año de 2012, el Comité de Basilea para la Supervisión Bancaria estableció el Programa de Evaluación de Consistencia Regulatoria, el cual tiene por objeto evaluar la adopción de sus directrices en las normas de cada país, así como detectar las desviaciones respecto de dichas directrices en materia de capital y liquidez;

Que de acuerdo con la autoevaluación realizada por la Comisión Nacional Bancaria y de Valores y por el Banco de México en materia de capitalización y tomando en cuenta los comentarios formulados en dicha materia por el grupo revisor del Programa de Evaluación de Consistencia Regulatoria encargado de llevar a cabo la evaluación correspondiente en México, se detectaron diversos temas en materia de capitalización, que resulta necesario modificar en las disposiciones correspondientes;

Que con motivo de la publicación del “Decreto por el que se reforman, adicionan y derogan diversas disposiciones en materia financiera y se expide la Ley para Regular las Agrupaciones Financieras” en el Diario Oficial de la Federación el 10 de enero de 2014, se modificó entre otras la Ley de Instituciones de Crédito, facultando a la Comisión Nacional Bancaria y de Valores para establecer en disposiciones de carácter general los requisitos que deberá cumplir la comunicación que las instituciones de banca múltiple que se encuentren en causal de revocación por incumplimiento al índice de capitalización o bien, por no contar con los activos suficientes para cubrir los pasivos, deben presentar a la propia Comisión para obtener una prórroga que les permita reintegrar su capital;

Que con el objeto de que las instituciones de crédito se encuentren en posibilidades de efectuar los actos que le permitan dar cabal cumplimiento a lo establecido en la “Resolución que modifica las disposiciones de carácter general aplicables a las instituciones de crédito”, publicada en el Diario Oficial de la Federación el 19 de mayo de 2014, en materia de conservación de las grabaciones obtenidas de sus sistemas de grabación local de imágenes por un plazo de dos meses, resulta necesario extender el plazo establecido originalmente para ello en la citada Resolución;

Que el 20 de diciembre de 2013 se publicó en el Diario Oficial de la Federación el “Decreto por el que se reforman y adicionan diversas disposiciones de la Constitución Política de los Estados Unidos Mexicanos, en Materia de Energía”, mediante el cual se reformaron, entre otros, el cuarto párrafo del artículo 25 y el séptimo párrafo del artículo 27 de la Constitución Política de los Estados Unidos Mexicanos, a fin de incorporar a la empresa productiva del Estado como una nueva figura bajo un régimen jurídico específico y distinto al del resto de las entidades paraestatales;

Que el Artículo Tercero Transitorio del Decreto antes aludido prevé que ciertos organismos descentralizados se conviertan en empresas productivas del Estado;

Que las “Disposiciones de carácter general aplicables a las instituciones de crédito” emitidas por esta Comisión Nacional Bancaria y de Valores, establecen tratamientos específicos derivados de operaciones celebradas con organismos descentralizados del Gobierno Federal o bien, entidades paraestatales, en materia de capital, diversificación de riesgos y calificación de cartera, sin que se prevea régimen especial alguno tratándose de empresas productivas del Estado;

Que por las características propias de las empresas productivas del Estado es conveniente que los tratamientos específicos señalados en el párrafo anterior relativos a organismos descentralizados, sean aplicables en los mismos términos tratándose de empresas productivas del Estado, y

Que en virtud de lo anterior, resulta necesario incluir de forma expresa a las empresas productivas del Estado en la regulación secundaria contenida en las “Disposiciones de carácter general aplicables a las instituciones de crédito”, con el objeto de que les sean aplicables los tratamientos antes aludidos, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS INSTITUCIONES DE CRÉDITO

PRIMERO .- Se REFORMAN los artículos 1, fracciones XXVI, XXVII, XXVIII y la actual XLV; 2 Bis 5; 2 Bis 6, primer párrafo y fracción I, primer párrafo, incisos f), primer y segundo párrafos, g), r) numeral 3, fracción II, primer párrafo e inciso a); 2 Bis 7, fracción I; 2 Bis 8; 2 Bis 12, primer párrafo; 2 Bis 13, tercer párrafo; 2 Bis 14, fracción V y último párrafo; 2 Bis 15, fracción III; 2 Bis 18, tercer párrafo; 2 Bis 20, primer párrafo; 2 Bis 22, fracción I, primer párrafo, y fracciones II, VI y VII; 2 Bis 37, segundo y tercer párrafos; 2 Bis 38, la fórmula del inciso a) de la fracción II; 2 Bis 39 primer párrafo, 2 Bis 45, fracción III; 2 Bis 50, primer párrafo; 2 Bis 53; 2 Bis 55, tercer párrafo; 2 Bis 56, fracción II; 2 Bis 57, fracción I, inciso d), primer párrafo; 2 Bis 66, fracción I, primer y tercer párrafos; 2 Bis 67, fracción IV, primer y segundo párrafos, así como el segundo párrafo y tabla; 2 bis 71, fracción I; 2 Bis 83; 2 Bis 85; 2 Bis 99, fracción VIII; 2 Bis 100, fracción IV, inciso j) y el párrafo segundo de la fracción IX; 2 Bis 102, fracción II, inciso d), el cuadro “tasa de interés nominal en moneda nacional” y el inciso g), el cuadro “Tasa de interés en moneda nacional (Sobretasa)”; 2 Bis 103, el cuadro “Tasa de interés real en moneda nacional”; 2 Bis 105; 2 Bis 108; 2 Bis 109, primer y segundo párrafos, fracción II, primer párrafo e inciso a), fracción V, inciso a) segundo párrafo e inciso b), segundo párrafo; 2 Bis 111, fracciones I a IV y actuales párrafos segundo y tercero; 2 Bis 112, el cuadro “Cálculo de los Ingresos Netos Mensuales (pesos corrientes)”; 2 Bis 113; 2 Bis 114; 2 Bis 115; 2 Bis 117; 2 Bis 119, primer párrafo; 54, fracción III; artículo 66, fracción II; 67, fracción III; 68; 71, fracción I, inciso b), fracción II incisos b) y c), así como las fracciones IV a VI; 74, fracción II, fracción III, primer párrafo, IV, inciso b) y d) tercer párrafo, así como la fracción V; 76, fracciones I y VI; 78, fracciones VII y X, así como último párrafo; 80, fracción II, inciso g), y fracción III, incisos b), c), d) y f); 81, fracción II, inciso f); 82, fracción VI; 83, fracción V; 86, fracción III, inciso a), numerales 2, 3 y 5, subnumeral ii; 88; 112, fracción VI, numeral i; 128, el cuadro del segundo párrafo; 168 Bis 3; 181, fracción XIII, segundo párrafo y fracción XIV; 207; 208, fracción I, inciso c), segundo párrafo; 219, primer y segundo párrafos; 220; 221; 225, fracción I, segundo párrafo y fracción III inciso a); 226, fracción IV; se ADICIONAN los artículos 1 con las fracciones XXXIII, XXXIV, LIX, C, CXLII y CXLV, recorriéndose las demás fracciones en su orden y según corresponda; 2 Bis 2 con un segundo y tercer párrafos, recorriéndose el actual segundo párrafo para ser último párrafo; 2 Bis 12.a.; 2 Bis 18 fracción I con un segundo párrafo, una fracción IV, así como con los párrafos cuarto, quinto y sexto; 2 Bis 22 con un último párrafo; 2 Bis 64 con una fracción IV; 2 Bis 71 con una fracción III; el Título Primero Bis, Capítulo III con una Sección Cuarta, a denominarse “Requerimientos de capital adicionales para operaciones con instrumentos derivados”, que comprende el Apartado A a denominarse “Requerimientos de capital por ajuste de valuación crediticia”, que se integra con los artículos 2 Bis 98 a. al 2 Bis 98 d.; y el Apartado B a denominarse “Requerimientos de capital por exposición al fondo de incumplimiento en cámaras de compensación” que se integra con los artículos 2 Bis 98 e. al 2 Bis 98 g.; 2 Bis 99 con una fracción IX; 2 Bis 100, fracción IV con los incisos k) y j), así como con una fracción XV; 2 Bis 109, fracción V, inciso B, con un segundo párrafo; 2 Bis 109 a; 2 Bis 109 b; 2 Bis 111 con un segundo, tercer y cuarto párrafos, recorriéndose los actuales segundo y tercero para quedar como quinto y sexto párrafos; 2 Bis 112, fracción II con un inciso d) y con un cuarto párrafo; 2 Bis 114 a; al Título Primero Bis con un Capítulo VI Bis a denominarse “De la Evaluación de la Suficiencia de Capital”, que comprende la Sección Primera a Denominarse “Del objeto”, que se integra con el artículo 2 Bis 117 a, así como con la Sección Segunda a denominarse “Del procedimiento para la entrega de la Evaluación de la Suficiencia de Capital” que se integra con los artículos 2 Bis 117 b a 2 Bis 117 d; 66, fracción I, inciso a) con un numeral 4; 67 con una fracción V; 69, fracción II, con un inciso e) y las fracciones X y XI; 71, fracción I con un inciso e); 75 con una fracción VIII; 76 con las fracciones IX a XIII; 78, con una fracción XI; 80, fracción III con los incisos g) y h); 86, fracción I con un segundo párrafo y fracción III, inciso a), con los numerales 6 a 8 e inciso c) con el numeral 6; 86 Bis; 86 Bis 1; 87, con una fracción V; 175 Bis 1, con una fracción VI, recorriéndose las demás fracciones en su orden y según corresponda; 175 Bis 3 con las fracciones V a VII; 175 Bis 6 con un segundo párrafo; 175 Bis 8; la Serie R28 con el reporte regulatorio A-2814 a denominarse “Asignación conforme al método estándar de riesgo operacional y estándar alternativo” al artículo 207; 227 con un último párrafo y al Título Quinto un Capítulo I Bis a denominarse “De la actualización de las causales de revocación” que comprende el artículo 237 Bis; el Anexo 68, y se DEROGAN el artículo 2 Bis 9; la fracción V del artículo 2 Bis 12; el artículo 2 Bis 109, fracción III, fracción IV, fracción V, inciso b) último párrafo y c), así como la fracción VI; el Anexo 1-Ñ, y SUSTITUYEN los Anexos 1-A; 1-B; 1-C; 1-D; 1-E; 1-G; 1-I; 1-J; 1-L; 1-O; 1-Q; 1-R; 1-S; 12-A; 12-B; 13; 13-A; 15; 24 y 25, así como los formularios de los reportes regulatorios “C-0473”; “C-0474”; “C-0475”; “C-0476”; “C-0477”; “C-0478”; “C-0479”; “C-0480”; “C-0481”, y “C-0482” del Anexo 36 de las “Disposiciones de carácter general aplicables a las instituciones de crédito” publicadas en el Diario Oficial de la Federación el 2 de diciembre de 2005, modificadas mediante Resoluciones publicadas en el citado Diario Oficial el 3 y 28 de marzo, 15 de septiembre, 6 y 8 de diciembre de 2006, 12 de enero, 23 de marzo, 26 de abril, 5 de noviembre de 2007, 10 de marzo, 22 de agosto, 19 de septiembre, 14 de octubre, 4 de diciembre de 2008, 27 de abril, 28 de mayo, 11 de junio, 12 de agosto, 16 de octubre, 9 de noviembre, 1 y 24 de diciembre de 2009, 27 de enero, 10 de febrero, 9 y 15 de abril, 17 de mayo, 28 de junio, 29 de julio, 19 de agosto, 9 y 28 de septiembre, 25 de octubre, 26 de noviembre y 20 de diciembre de 2010, 24 y 27 de enero, 4 de marzo, 21 de abril, 5 de julio, 3 y 12 de agosto, 30 de septiembre, 5 y 27 de octubre y 28 de diciembre de 2011, 19 de junio, 5 de julio, 23 de octubre, 28 de noviembre, 13 de diciembre de 2012, 31 de enero, 16 de abril, 3 de mayo, 3 y 24 de junio, 12 de julio, 2 de octubre y 24 de diciembre de 2013, 7 y 31 de enero, 26 de marzo, 12, 19 de mayo, 3 y 31 de julio, 24 de septiembre, 30 de octubre y 8 de diciembre de 2014, respectivamente, para quedar como sigue:

“Índice

Título Primero …

Título Primero Bis …

Capítulos I y II …

Capítulo III …

Secciones Primera a Tercera …

Sección Cuarta

Requerimientos de capital adicionales para operaciones con instrumentos derivados

Apartado A

Requerimientos de capital por ajuste de valuación crediticia

Apartado B

Requerimientos de capital por exposición al fondo de incumplimiento en cámaras de compensación

Capítulos IV y VI …

Capítulo VI Bis

De la Evaluación de la Suficiencia de Capital

Sección Primera

Del objeto

Sección Segunda

Del procedimiento para la entrega de la Evaluación de la Suficiencia de Capital

Título Segundo a Título Cuarto ...

Título Quinto …

Capítulo I …

Capítulo I Bis

De la actualización de las causales de revocación

Capítulo II …

Transitorios

Listado de Anexos

Anexo 1 a Anexo 1-C …

Anexo 1-D Requisitos y criterios mínimos para el uso del Método Estándar de Riesgo Operacional y Método Estándar Alternativo

Anexo 1-E Requisitos mínimos para el uso de los Métodos Avanzados para calcular el requerimiento de capital por su exposición al Riesgo Operacional

Anexo 1-F a Anexo1-K …

Anexo 1-L Valor de conversión a riesgo crediticio de operaciones derivadas

Anexo 1-M y Anexo1-N ...

Anexo 1-Ñ Se deroga

Anexo 1-O y Anexo 1-P ...

Anexo 1-Q Condiciones para considerar a los títulos representativos del capital social de las Instituciones como parte del Capital Fundamental

Anexo 1-R Condiciones para considerar a los títulos representativos del capital social de las instituciones y a los instrumentos de capital como parte del Capital Básico no Fundamental

Anexo 1-S a Anexo 12-C …

Anexo 13 Requisitos para la Evaluación de la Suficiencia de Capital de las instituciones de banca múltiple

Anexo 13-A Requisitos para el plan de capitalización

Anexo 14 a Anexo 67 …

Anexo 68 Formato de comunicación formal a que se refiere el artículo 29 bis, cuarto párrafo de la Ley

“Artículo 1.- Para efectos de las presentes disposiciones, se entenderá por:

I. a XXV. ...

XXVI. Capital Básico No Fundamental: a la parte básica del Capital Neto a que se refiere la fracción II del Artículo 2 Bis 6 de estas disposiciones.

XXVII. Capital Fundamental: a la parte básica del Capital Neto a que se refiere la fracción I del Artículo 2 Bis 6 de estas disposiciones.

XXVIII. Capital Neto: al capital señalado en el Artículo 2 Bis 5 de las presentes disposiciones.

XXIX. a XXXII. …

XXXIII. Coeficiente de Capital Básico: al resultado de dividir el capital básico conforme al Artículo 2 Bis 6 de las presentes disposiciones entre los Activos Ponderados Sujetos a Riesgo Totales, expresado en porcentaje redondeado a la centésima de punto porcentual más cercana.

XXXIV. Coeficiente de Capital Fundamental: al resultado de dividir el Capital Fundamental conforme a la fracción I del Artículo 2 Bis 6 de las presentes disposiciones entre los Activos Ponderados Sujetos a Riesgo Totales, expresado en porcentaje redondeado a la centésima de punto porcentual más cercana.

XXXV. a XLVI. …

XLVII. Cuentas Bancarias: a las cuentas bancarias a la vista a que se refiere el artículo 14 de la Circular 3/2012, emitida por el Banco de México.

Dichas cuentas podrán ser de “Nivel 1”, “Nivel 2”, “Nivel 3” o “Nivel 4” en términos de lo establecido por la citada Circular 3/2012.

XLVIII. a LVIII. …

LIX. Evaluación de la Suficiencia de Capital: al proceso incorporado en la Administración Integral de Riesgos de las instituciones de banca múltiple, mediante el cual estas evalúan si su Capital Neto sería suficiente para cubrir las posibles pérdidas que deriven de los riesgos a los que dichas instituciones podrían estar expuestas en distintos escenarios, incluyendo aquellos en los que imperen condiciones económicas adversas, que cumpla con los requisitos establecidos en el Anexo 13 de las presentes disposiciones.

LX. a XCIX. …

C. Mercancías: Se entenderá por mercancías a los activos referidos como tales en la Circular 4/2012 emitida por el Banco de México, con excepción del oro.

CXLI. …

CXLII. Riesgo de Base: a la pérdida potencial que se generaría por cambios en los precios de Mercancías o instrumentos financieros utilizados en una estrategia de cobertura de tal forma que se reduzca la efectividad de dicha estrategia a través del tiempo.

CXLIII. y CXLIV. …

CXLV. Riesgo Direccional: a la pérdida potencial que se generaría por el cambio del precio actual de una Mercancía en la fecha de su intercambio.

CXLVI. a CLXXIII. ...”

“Artículo 2 Bis 2.- …

Asimismo, para el caso en que las Instituciones cuenten con Modelos de Valuación Internos, las posiciones valuadas mediante dichos modelos deberán ser ajustadas para efectos del presente título considerando como mínimo los costos de cancelación y cierre de posiciones, los riesgos operacionales, los costos de financiamiento de las operaciones, los gastos administrativos futuros, diferenciales crediticios no reconocidos, el riesgo del modelo, incluyendo aquel asociado con el uso de una metodología incorrecta de valuación y con la calibración de parámetros no observables, así como, en su caso, la iliquidez de las posiciones.

Tratándose de aquellas posiciones ilíquidas, las Instituciones deberán establecer y mantener procedimientos para identificarlas así como revisar continuamente que el ajuste correspondiente sigue siendo vigente, para lo cual deberán considerar factores tales como el tiempo que se necesitaría para cubrir la posición, la volatilidad de los diferenciales entre los precios de compra y venta, la disponibilidad de cotizaciones de mercado, el promedio y volatilidad de los montos que se comercializan tanto en condiciones normales como en condiciones de estrés, concentraciones de mercado y el tiempo transcurrido desde la concertación de las operaciones.

…”

“Artículo 2 Bis 5.- Las Instituciones deberán mantener un Capital Neto en relación con los riesgos de crédito, de mercado y operacional en que incurran en su operación, que no podrá ser inferior a la cantidad que resulte de sumar los requerimientos de capital por cada uno de dichos tipos de riesgo, en términos del presente título.

El Capital Neto estará compuesto por una parte básica y otra complementaria. El Índice de Capitalización mínimo requerido que las Instituciones deben mantener será igual a 8 por ciento. Tratándose de la parte básica del Capital Neto, las instituciones deberán mantener:

I. Un Coeficiente de Capital Básico por lo menos del 6 %, y

II. Un Coeficiente de Capital Fundamental por lo menos de 4.5 %.

Adicionalmente a los mínimos de capital establecidos en los párrafos precedentes, las Instituciones deberán mantener un Suplemento de capital equivalente al 2.5 % de los Activos Ponderados Sujetos a Riesgo Totales, el cual debe estar constituido por Capital Fundamental, en los términos señalados en la fracción I del Artículo 2 Bis 6 de las presentes disposiciones.

Artículo 2 Bis 6.- La parte básica del Capital Neto, se integrará por el Capital Fundamental y el Capital Básico No Fundamental, que consideran los conceptos siguientes:

I. El Capital Fundamental se integrará por:

a) ...

…

b) a e) …

f) Las inversiones, incluyendo los efectos de valuación por el método que corresponda, en el capital de las entidades financieras a que se refieren los Artículos 89 de la Ley y 12 y 81 de la Ley para Regular las Agrupaciones Financieras. Adicionalmente, el faltante del capital mínimo regulatorio requerido por la autoridad, proporcional a la tenencia accionaria de las Subsidiarias Financieras sujetas a requerimientos de capital. También se considerarán todas las inversiones en acciones que se realicen en cualquier entidad financiera nacional o extranjera, considerando una a una dichas inversiones, sin perjuicio de que el capital de alguna de ellas provenga a su vez de otra de estas entidades financieras. Asimismo, las inversiones o aportaciones en el capital de empresas o en el patrimonio mínimo de fideicomisos u otro tipo de figuras similares que tengan por finalidad actuar como socio liquidador, cámara de compensación, u otra figura equivalente, para compensar y liquidar Operaciones celebradas en bolsa, salvo la participación de dichas empresas o fideicomisos en esta última. Lo anterior en el entendido que por capital de empresas o patrimonio mínimo de los fideicomisos deberá excluirse las inversiones o aportaciones al fondo de aportaciones iniciales mínimas, fondo de compensación, fondo complementario o cualquier otra aportación que no sea mutualizable. Tratándose de sociedades de inversión, únicamente se considerarán las inversiones en el capital fijo.

No obstante lo anterior, tratándose de las inversiones que las instituciones realicen en el capital de organismos multilaterales de desarrollo o de fomento de carácter internacional que cuenten con Calificación al emisor, igual o mejor a las consideradas en el Grado de Riesgo 2 a largo plazo, se restará del Capital Fundamental un monto equivalente a:

1. y 2. …

g) Las inversiones, incluyendo los efectos de valuación por el método que corresponda, en el capital de empresas relacionadas con la Institución en los términos de los Artículos 73, 73 Bis y 73 Bis 1 de la Ley.

Tratándose de las inversiones en acciones que se deriven de capitalizaciones o daciones en pago de adeudos, y que antes de efectuarse dicha capitalización o dación en pago no se considerara a la correspondiente empresa como relacionada con la Institución en los términos de los artículos citados, se restarán del Capital Fundamental transcurridos cinco años de haberse efectuado la capitalización o dación correspondiente.

h) a n)

o) Se deroga.

p) y q) …

r) …

...

...

...

1. y 2. ...

3. La parte cubierta de las propias Operaciones Sujetas a Riesgo de Crédito con garantías reales otorgadas por Personas Relacionadas Relevantes, siempre que se trate de las establecidas en la fracción I, incisos a) y b del Artículo 2 Bis 33 o en el Anexo 1-P y que cumplan con los requerimientos establecidos en el Anexo 24 de las presentes disposiciones.

4 a 6. …

II. El Capital Básico No Fundamental se integrará por:

a) Los títulos representativos del capital social de la Institución que no hayan sido considerados en el Capital Fundamental siempre que se cumpla con las condiciones establecidas en el Anexo 1-R de las presentes disposiciones, incluyendo, en su caso, su prima en venta de acciones, y

b) ...

...

Artículo 2 Bis 7.- ...

I. Los títulos representativos del capital social de la Institución que no hayan sido considerados en el Capital Fundamental ni en el Capital Básico No Fundamental, y siempre que se cumpla con las condiciones establecidas en el Anexo 1-S de las presentes disposiciones, incluyendo, en su caso, su prima en venta de acciones.

II. y III. …

…”

Artículo 2 Bis 8.- Las Instituciones, al tomar en cuenta los conceptos del Capital Fundamental a que se refiere la fracción I del Artículo 2 Bis 6 de las presentes disposiciones, deberán restar, en el rubro a que correspondan, las inversiones realizadas por el “fondo de reservas para pensiones, jubilaciones y demás prestaciones del personal”.

Artículo 2 Bis 9.- Se deroga.”

“Artículo 2 Bis 12.- El grupo I-A estará integrado por:

I. a IV. …

V. Se deroga.

VI. y VII. …

…

Artículo 2 Bis 12. a.- El grupo I-B estará integrado por las Operaciones siguientes:

I. Tipo de Operaciones.

a) Derivados negociados a través de:

i) Bolsas de derivados establecidas en México;

ii) Bolsas de derivados del exterior con las cuales las entidades referidas en el numeral i) anterior hayan celebrado un acuerdo para la canalización de órdenes para la realización de operaciones derivadas.

b) Derivados negociados a través de:

i) Sociedades que administran sistemas para facilitar operaciones con valores autorizadas por esta Comisión y que permitan la difusión de cotizaciones para la negociación y celebración de operaciones derivadas;

ii) Instituciones del exterior que realicen funciones similares a las que llevan a cabo las entidades señaladas en el numeral i) anterior y que reconozca esta Comisión.

Las operaciones mencionadas en los incisos anteriores tendrán un factor de ponderación del 2% siempre y cuando se liquiden en cámaras de compensación que cuenten con los requisitos siguientes: que estén autorizadas por la Secretaría o, tratándose de cámaras de compensación establecidas en el exterior, que sean reconocidas por el Banco de México o que estén establecidas en países cuyas autoridades financieras sean miembros designados para conformar el consejo de la Organización Internacional de Comisiones de Valores y sobre las que dichas autoridades públicamente reconozcan que aplican una supervisión que sea congruente con los Principios para las Infraestructuras del Mercado Financiero publicados conjuntamente por la Organización referida y por el Comité de Sistemas de Pago y Liquidación del Banco de Pagos Internacionales.

Las Operaciones que sean liquidadas en cámaras de compensación que no observen lo señalado en el párrafo anterior formarán parte de las Operaciones consideradas en el Artículo 2 Bis 14 de las presentes disposiciones en caso de encontrarse constituidas en México, o de conformidad con el Artículo 2 Bis 18 para las entidades del exterior.

Cuando las instituciones efectúen las operaciones relativas al inciso a) y b) por cuenta de terceros y estén obligadas a indemnizar al cliente por las pérdidas que se deriven del incumplimiento de la cámara de compensación, también ponderarán al 2%.

Sin perjuicio de lo anterior, las autoridades financieras mexicanas, considerando la equivalencia regulatoria con las cámaras de compensación autorizadas por ellas mismas, podrán excluir del tratamiento señalado en el primer párrafo de la presente fracción a las cámaras de compensación que pertenezcan a países que sean miembros designados por el consejo de la Organización Internacional de Comisiones de Valores. En este caso, las Instituciones tendrán un periodo de hasta tres meses para sujetarse al tratamiento señalado en el párrafo anterior después de la fecha en que dicha cámara fue excluida del tratamiento. El periodo podrá ser modificado por las propias autoridades mediante comunicado expreso.

En todo caso, el valor de conversión a riesgo crediticio se calculará de conformidad con lo dispuesto en el Anexo 1-L de estas disposiciones, por lo que las operaciones celebradas por cuenta de un mismo cliente también podrán compensarse según lo dispuesto en dicho anexo.

Cuando la Institución no pueda realizar directamente operaciones por cuenta propia ante una cámara de compensación y, a través de un socio liquidador actúe como cliente ante la cámara, estas operaciones tendrán una ponderación del 4 por ciento en caso de que la Institución no esté protegida ante el incumplimiento del socio liquidador, siempre que dicha cámara cuente con los mecanismos de segregación de operaciones y garantías, así como la posibilidad de que el socio liquidador transfiera estas operaciones ante un escenario de incumplimiento. Para aquellas Operaciones en las que además de contar con los mecanismos de segregación y transferencia mencionados, la Institución esté protegida ante el incumplimiento del socio liquidador, estas operaciones tendrán una ponderación del 2 por ciento. Las Operaciones que no queden comprendidas en ninguno de los dos casos anteriores formarán parte de las Operaciones consideradas en el Artículo 2 Bis 14 de las presentes disposiciones cuando estén constituidas en México, o de conformidad con el Artículo 2 Bis 18 para las entidades del exterior.

Artículo 2 Bis 13.- …

I. a III. …

…

Las Operaciones señaladas en la fracción II de este artículo que se realicen con organismos multilaterales de desarrollo o fomento de carácter internacional incluidos en el listado al que se refiere el párrafo siguiente, que cumplan con los requisitos establecidos en el Anexo 1-C de las presentes disposiciones, tendrán una ponderación por riesgo de crédito de 0 (cero) por ciento.

…

Artículo 2 Bis 14.- …

I a IV…

V. Depósitos y Operaciones Sujetas a Riesgo de Crédito con o a cargo de entidades constituidas en México a las que hacen referencia los incisos a) y b) de la fracción I del artículo 2 Bis 12.a de las presentes disposiciones que sean liquidadas en cámaras de compensación que no observen lo señalado en el segundo párrafo del citado artículo.

…

Asimismo, las Operaciones con o a cargo de instituciones de banca múltiple que no cuenten con al menos dos calificaciones o que estas instituciones no las revelen conforme a lo establecido en la Sección Segunda del Capítulo VII del presente título, estarán sujetas a una ponderación por riesgo de crédito de 100 por ciento.”

Artículo 2 Bis 15.- …

I. y II…

III. Operaciones Sujetas a Riesgo de Crédito con o a cargo de organismos descentralizados del Gobierno Federal y empresas productivas del Estado.

IV. …

…

...”

“Artículo 2 Bis 18.- …

I. …

Sin perjuicio de lo anterior, los créditos que tengan como finalidad el desarrollo o adquisición de inmuebles comerciales y cuenten con la garantía hipotecaria de dichos inmuebles formarán parte del grupo IX señalado en el Artículo 2 Bis 21 de las presentes disposiciones.

II. y III. ...

…

IV. Depósitos y Operaciones Sujetas a Riesgo de Crédito con o a cargo de entidades constituidas en el exterior a las que hacen referencia los incisos a) y b) de la fracción I del artículo 2 Bis 12.a de las presentes disposiciones que sean liquidadas en cámaras de compensación que no observen lo señalado en el segundo párrafo del citado artículo.

…

Las Operaciones comprendidas en este grupo deberán ser ponderadas conforme al Grado de Riesgo a que corresponda la Calificación crediticia asignada por alguna de las Instituciones Calificadoras al emisor o contraparte de que se trate, según lo dispuesto en el Anexo 1-B de las presentes disposiciones.

Sin perjuicio del párrafo anterior, para efectos de ponderar las Operaciones señaladas en la fracción II del presente artículo se deberá utilizar la Calificación crediticia en escala global asignada por alguna de las Instituciones Calificadoras al gobierno central del país extranjero al cual pertenece la institución bancaria, casa de bolsa y sus equivalentes en el extranjero, con la cual se mantienen dichas operaciones.

En caso de no existir Calificación para el emisor, contraparte o gobierno central del país extranjero de que se trate, la ponderación por riesgo de crédito será la indicada en el referido Anexo 1-B para Operaciones del Grupo VII no calificadas.

En ningún caso, el ponderador por riesgo que se asigne a las Operaciones no calificadas comprendidas en este grupo podrá ser inferior a la del gobierno central del país al que pertenezcan.”

“Artículo 2 Bis 20.- El grupo VIII se integrará con la parte no garantizada de cualquier crédito, neto de provisiones, que se encuentre en cartera vencida conforme lo señalado por el criterio “B-6 Cartera de Crédito” de los Criterios Contables contenidos en el Anexo 33 de las presentes disposiciones, y tendrá una ponderación por riesgo de crédito de 115 por ciento. En caso de que el porcentaje de las reservas preventivas para riesgos crediticios, conforme a lo establecido en el Capítulo V del Título Segundo de las presentes disposiciones, sea menor al 20% la ponderación por riesgo de crédito será de 150 por ciento.

...”

“Artículo 2 Bis 22.- …

I. El valor de conversión a riesgo de crédito de las Operaciones de compra-venta fecha valor de valores y divisas, futuros, contratos adelantados (“forwards”) e intercambios de flujos de dinero (“swaps”), tanto de compra como de venta, cuya exposición al riesgo de crédito por contraparte esté determinado por el saldo neto entre flujos activos y pasivos, será igual al 100 por ciento respecto del importe positivo que resulte de restar al valor razonable de la parte activa, el correspondiente valor razonable de la parte pasiva de cada operación, más un factor adicional determinado de conformidad con el Anexo 1-L de las presentes disposiciones.

...

…

…

…

II. El valor de conversión a riesgo de crédito de las opciones y títulos opcionales (warrants) adquiridos, tanto de compra como de venta, será igual al importe equivalente a su precio de valuación, más un factor adicional determinado de conformidad con el Anexo 1-L de las presentes disposiciones.

III. y V. ...

VI. Las inversiones en valores o títulos emitidos por entidades financieras en su carácter de fiduciarias, computarán en los grupos del Método Estándar señalados en el Apartado B de la presente sección, de acuerdo con las características de los activos subyacentes. En caso de que no se cuente con la información para determinar el requerimiento de capital de dichos activos, se aplicará un ponderador del 1,250 por ciento a la posición.

VII. Para efectos del riesgo del emisor por posiciones en títulos de deuda, para lo señalado en el Método Estándar, previo a la clasificación, se deberán determinar las posiciones netas de los títulos de deuda, considerando para dichas posiciones títulos con la misma “clave de emisión”, lo cual implica que los títulos sean idénticos en cuanto a tipo de instrumento, emisor, fecha de vencimiento, tipo de cupón y fecha de revisión del cupón, y sobre los cuales se tenga derecho a recibir o la obligación de entregar dichos títulos, tales como tenencia, reportos, préstamos, compra-ventas fecha valor, títulos cedidos o recibidos en garantía con transferencia de propiedad, así como derivados, con liquidación física de los títulos de deuda subyacentes. En caso de que la posición neta resultante sea corta, esta recibirá el mismo tratamiento que una posición neta larga.

VIII. …

…

…

…

…

Tratándose de aperturas de líneas de crédito que no estén comprometidas, que sean cancelables incondicionalmente o bien, que permitan en la práctica una cancelación automática en cualquier momento y sin previo aviso por parte de las Instituciones, tendrán un factor de conversión de crédito del 0 (cero) por ciento; lo anterior siempre y cuando dichas Instituciones demuestren que realizan un seguimiento constante de la situación financiera del prestatario y que sus Sistemas de Control Interno permiten cancelar la línea ante muestras de deterioro de la calidad crediticia del prestatario.”

“Artículo 2 Bis 37.- …

Para lo anterior, las Instituciones deberán aplicar una de las siguientes fórmulas:

I. Tratándose de operaciones de reporto y de préstamo de valores que estén sujetas a un contrato marco que contenga una cláusula que permita extinguir por compensación todas las operaciones celebradas al amparo de dicho contrato y, efectuar una liquidación única que sea exigible legalmente en todas las jurisdicciones:

EI*=max{0, [∑EI-∑C] + ∑(Es x He)+ ∑(Efx x Hfx})

En donde,

EI = Valor convertido a riesgo crediticio de una operación con la contraparte de que se trate conforme al Apartado C de esta sección y antes del reconocimiento de las respectivas garantías.

∑EI = Suma de EI de todas las operaciones con la contraparte de que se trate.

He = Factor de ajuste para el importe de la operación de que se trate y para las garantías reales financieras recibidas, conforme al Anexo 1-F de las presentes disposiciones y, adicionalmente, en el caso de garantías reales, conforme al último párrafo del presente artículo. En caso de tratarse de operaciones de crédito el presente factor será igual a cero.

C = Valor contable de la garantía real financiera contemplada en el contrato marco correspondiente.

∑ C = Suma del valor “C” de todas las garantías reales financieras contempladas en el contrato marco correspondiente.

Hfx = 8 por ciento en caso de diferente denominación entre las monedas del importe de la exposición y de la garantía real recibida, y 0 (cero) por ciento en cualquier otro caso.

Es = Posición neta en un mismo título utilizado como colateral en alguna de las operaciones que estén sujetas al contrato marco correspondiente, la cual se determina como el valor absoluto de la suma de las posiciones largas y cortas en el mismo título siempre que dicha operación esté sujeta al respectivo contrato marco.

∑(Es x He) = Suma de las posiciones netas al amparo del contrato marco, considerando el factor de ajuste He.

Efx = Posición neta por operación en una moneda distinta a la de liquidación.

∑(Efx x Hfx) = Suma de las posiciones netas al amparo del contrato marco que estén denominadas en una moneda distinta a la de liquidación, ponderada por Hfx.

II. Tratándose de operaciones distintas a las señaladas en la fracción anterior:

EI* = Max {0, [EI × (1 + He) – C × (1 - Hc - Hfx)]}

En donde,

EI = El importe de la operación, antes del reconocimiento de las respectivas garantías.

He = Factor de ajuste para el importe de la operación de que se trate, conforme al Anexo 1-F de las presentes disposiciones, en caso de tratarse de operaciones de crédito el presente factor será igual a cero.

C = Valor contable de la garantía real financiera que cubre la operación.

Hc = Factor de ajuste correspondiente a la garantía real financiera recibida, conforme a lo señalado en el Anexo 1-F de estas disposiciones y en el último párrafo del presente artículo.

Hfx = 8 por ciento en caso de diferente denominación entre las monedas del importe de la exposición y de la garantía real recibida, y 0 (cero) por ciento en cualquier otro caso.

En caso que el importe ajustado de la operación de que se trate (EI* en las fracciones anteriores) sea mayor que cero, el requerimiento de capital correspondiente se calculará respecto de dicho importe, conforme al deudor (o contraparte) y al método aplicable (estándar o Metodologías internas) a dicha operación.

...

...

Artículo 2 Bis 38.- …

I. ...

II. …

a) …

![]()

En donde,

H = Factor de ajuste.

![]() = Factor de ajuste de

acuerdo al Anexo 1-F de las presentes disposiciones.

= Factor de ajuste de

acuerdo al Anexo 1-F de las presentes disposiciones.

NR = Número de días observado entre llamadas de mantenimiento o valuación a precios de mercado.

TM = Periodo mínimo de retención establecido según el tipo de operación de que se trate, conforme a la tabla siguiente:

|

Tipo de operación |

Periodo mínimo de retención |

|

Operaciones de reporto |

Cinco días hábiles |

|

Otras operaciones en el mercado de capitales |

Diez días hábiles |

|

Préstamos de valores |

Veinte días hábiles |

b) ...

III. ...

Artículo 2 Bis 39.- Las Instituciones, para efectos de mitigación del riesgo de crédito, únicamente podrán utilizar como coberturas de riesgo las garantías personales otorgadas por personas morales, los Seguros de Crédito y los derivados de crédito a que hace referencia el presente apartado, siempre que cumplan con los requisitos establecidos en el Anexo 25 de las presentes disposiciones.

…”

“Artículo 2 Bis 45.- ...

I. y II. ...

III. Tratándose de garantías bajo el Esquema de Cobertura de Primeras Pérdidas en los que se conserva el riesgo o se proporciona protección crediticia hasta cierto límite de una posición, las Instituciones deberán sujetarse a lo establecido en el Artículo 2 Bis 55.

IV. ...

...”

“Artículo 2 Bis 50.- Las Instituciones estarán obligadas a mantener capital conforme a lo establecido en el presente apartado para la totalidad de sus posiciones vinculadas a Esquemas de Bursatilización, incluidas las inversiones en títulos de bursatilización de activos, en tramos subordinados, otorgamiento de una mejora crediticia o línea de crédito por liquidez, así como las posiciones procedentes de proporcionar coberturas de riesgo de crédito a una operación de bursatilización. Asimismo, la recompra de posiciones bursatilizadas deberá ser considerada como una posición bursatilizada retenida para efectos de determinar sus requerimientos de capital y de cumplir con requisitos operativos para la transferencia de riesgo en bursatilizaciones señalados en el presente apartado.

…

…

…”

“Artículo 2 Bis 53.- Las posiciones de las Instituciones que se derivan de Esquemas de Bursatilización sujetas a requerimientos de capital, podrán incluir, entre otros, los activos subyacentes siguientes: créditos, hipotecas, obligaciones, derechos de cobro, bonos corporativos, acciones cotizadas o no cotizadas, así como otros títulos de bursatilización de activos o hipotecas, que fungen en un Esquema de Bursatilización como activos subyacentes (es decir, bursatilización de bursatilizaciones).”

“Artículo 2 Bis 55.- …

…

Tabla

Tabla

Tabla

En el caso de posiciones registradas en cuentas de orden, incluidas aquellas posiciones relacionadas con esquemas de primeras pérdidas en los que se conserva el riesgo o se proporciona protección crediticia hasta cierto límite de una posición, a que se refiere el Artículo 2 Bis 45 de estas disposiciones, las Instituciones deberán aplicar un factor de conversión crediticio, conforme con lo establecido en los tratamientos específicos a que hace referencia el Subapartado C de la presente sección. Tratándose de posiciones con una Calificación, el factor de conversión crediticio será de 100 por ciento.

…

Tabla

Tabla

Tabla

…

Artículo 2 Bis 56.-...

I. ...

a) ...

...

Se deroga.

b) ...

II. Las Instituciones deberán restar del Capital Fundamental a que se refiere la fracción I del Artículo 2 Bis 6 de las presentes disposiciones, el importe de los beneficios sobre el remanente en operaciones de bursatilización. Asimismo, si con motivo de la adquisición de posiciones de bursatilización, las Instituciones originadoras registran una utilidad o un incremento en el valor de sus activos respecto de los activos anteriormente registrados en su balance, dicha utilidad o incremento deberá restarse en su totalidad del Capital Fundamental a que se refiere la fracción I del Artículo 2 Bis 6 de estas disposiciones.

III. a VII. ...

Artículo 2 Bis 57.- ...

I. ...

a) a c)...

d) Tratándose de posiciones como inversionistas que mantengan las instituciones de banca de desarrollo en bursatilizaciones cuyos activos subyacentes sean créditos otorgados para proyectos de infraestructura, el requerimiento de capital de las posiciones se obtendrá comparando los activos ponderados por riesgo del correspondiente tramo subordinado, con los activos ponderados por riesgo de la totalidad de los activos subyacentes transferidos a la estructura, en caso de no haberse realizado la bursatilización, utilizando el siguiente procedimiento:

Fórmula

…

...

…

…

II. a IV. …

…

Tabla

…

…”

“Artículo 2 Bis 64.-…

I. a III. …

IV. El requerimiento de capital por ajuste de valuación crediticia y por exposición al fondo de incumplimiento en cámaras de compensación, de conformidad con la Sección Cuarta, del Capítulo III del presente Título.”

“Artículo 2 Bis 66.- …

I. Presentar a la Comisión un plan de implementación de la Metodología Interna, el cual deberá incluir los aspectos siguientes:

a) El cálculo del requerimiento de capital por riesgo de crédito utilizando la Metodología Interna de acuerdo con lo establecido por la presente sección, y

b) El resultado de calificar la cartera crediticia y estimar las reservas preventivas, utilizando la Metodología Interna de acuerdo con lo establecido en la Sección Cuarta del Capítulo V del Título Segundo de las presentes disposiciones.

...

El plan de implementación de la Metodología Interna deberá incluir cuando menos los aspectos siguientes:

a) a h) …

Último párrafo. Derogado.

II. …

…

…

Artículo 2 Bis 67.- …

I. a III. ...

IV. Demostrar a la Comisión que el sistema de calificación es consistente con los requisitos mínimos establecidos en el Anexo 15 y ha sido utilizado durante al menos tres años previamente a la fecha en que se solicite la autorización de su uso.

Asimismo, las Instituciones deberán demostrar que han calculado y empleado en la o las carteras respectivas en términos generales, durante al menos tres años previamente a la solicitud de la autorización de dichos métodos, lo siguiente:

a) y b)…

V. …

Una vez que la Comisión haya autorizado el uso de alguna Metodología Interna, las Instituciones deberán calcular el requerimiento de capital por riesgo de crédito por un periodo de seis semestres contados a partir de la citada autorización. Durante este periodo las Instituciones simultáneamente deberán calcular el requerimiento de capital por riesgo de crédito mediante el uso tanto de la Metodología Interna autorizada como del Método Estándar.

...

|

1 Semestre |

2 Semestre |

3 Semestre |

4 Semestre |

5 Semestre |

6 Semestre |

|

95% |

95% |

90% |

90% |

80% |

80% |

...

…

…”

“Artículo 2 Bis 71.-...

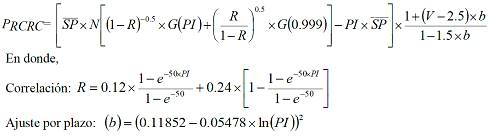

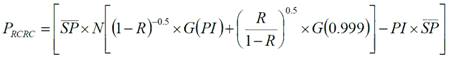

I. Tratándose de Operaciones Sujetas a Riesgo de Crédito sin incumplimiento, para calcular los activos ponderados por riesgo de crédito (APRC), se sujetarán a la fórmula siguiente:

![]()

En donde EI, denota la Exposición al Incumplimiento, conforme a lo establecido en el Artículo 2 Bis 79 de las presentes disposiciones.

El ponderador del requerimiento de capital por riesgo de crédito (PRCRC) se define como:

Probabilidad de Incumplimiento (PI): Calculada conforme a lo establecido en el Artículo 2 Bis 72 de las presentes disposiciones.

Severidad de la Pérdida en caso de Incumplimiento (![]() ): i) tratándose de la

Metodología Interna con enfoque básico, a la que se refiere la fracción I del

Artículo 2 Bis 73 de las presentes disposiciones, y ii) en la Metodología

Interna con enfoque avanzado, la que las Instituciones obtengan conforme a lo

establecido en la fracción II del Artículo 2 Bis 73 de las presentes

disposiciones.

): i) tratándose de la

Metodología Interna con enfoque básico, a la que se refiere la fracción I del

Artículo 2 Bis 73 de las presentes disposiciones, y ii) en la Metodología

Interna con enfoque avanzado, la que las Instituciones obtengan conforme a lo

establecido en la fracción II del Artículo 2 Bis 73 de las presentes

disposiciones.

Plazo Efectivo o de Vencimiento (V): calculado conforme a lo establecido en el Artículo 2 Bis 80 de las presentes disposiciones.

ln denota el logaritmo natural; N(x) denota la función de distribución acumulada de una variable aleatoria normal estándar y G(z) denota la función de distribución inversa acumulada para una variable aleatoria normal estándar.

II. ...

III. La Correlación (R) referida en la fracción I del presente artículo se incrementará en un 25 por ciento para el caso de Operaciones Sujetas a Riesgo de Crédito con personas a las que se refiere el Artículo 2 Bis 14 y las fracciones II y III del Artículo 2 Bis 18 de las presentes disposiciones cuyo valor agregado total de sus activos, calculado en forma consolidada, sea mayor a 250 mil millones de UDIs. Asimismo, también se incrementará en un 25 por ciento la correlación tratándose de otras entidades financieras que no estén sujetas a la supervisión de la Comisión, de la Comisión Nacional del sistema de Ahorro para el Retiro o de alguna otra entidad nacional o extranjera con facultades de supervisión.”

“Artículo 2 Bis 83.- Para las Operaciones Sujetas a Riesgo de Crédito a las que se refiere la fracción I del Artículo 2 Bis 17 de las presentes disposiciones, sin incluir a las personas físicas con actividad empresarial y las personas morales, que se encuentren sin incumplimiento, los activos ponderados por riesgo de crédito se determinarán conforme a lo siguiente:

![]()

En donde EI, denota la Exposición al Incumplimiento, conforme a lo establecido en el Artículo 2 Bis 90 de las presentes disposiciones.

El ponderador del requerimiento de capital por riesgo de crédito se define como:

Artículo 2 Bis 98 b.- Las Instituciones asignarán un ponderador por riesgo de crédito a las operaciones sujetas al requerimiento de capital comprendido en el presente apartado, con base en la Calificación de sus contrapartes conforme a la tabla siguiente:

|

Grado de Riesgo |

Ponderador por riesgo de crédito |

|

1 |

0.7% |

|

2 |

0.8% |

|

3 |

1.0% |

|

4 |

2.0% |

|

5 |

3.0% |

|

6 |

10.0% |

La equivalencia entre la Calificación mencionada y el Grado de Riesgo de la tabla anterior se obtendrá según lo dispuesto en el Anexo 1-B.

Cuando se cuente con más de una Calificación por contraparte, las Instituciones deberán ajustarse a los criterios señalados en el Artículo 2 bis 25 de las presentes disposiciones para determinar el ponderador por riesgo de crédito aplicable.

En caso de que no se cuente con al menos una Calificación las Instituciones deberán aplicar un ponderador de riesgo de crédito del 10 por ciento.

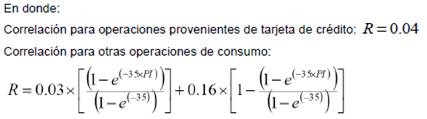

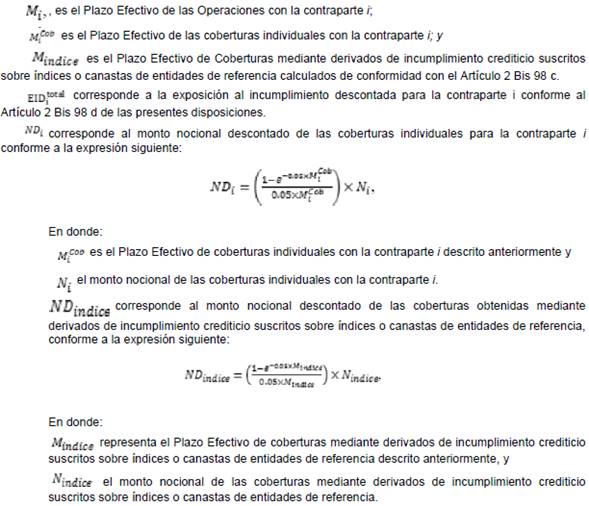

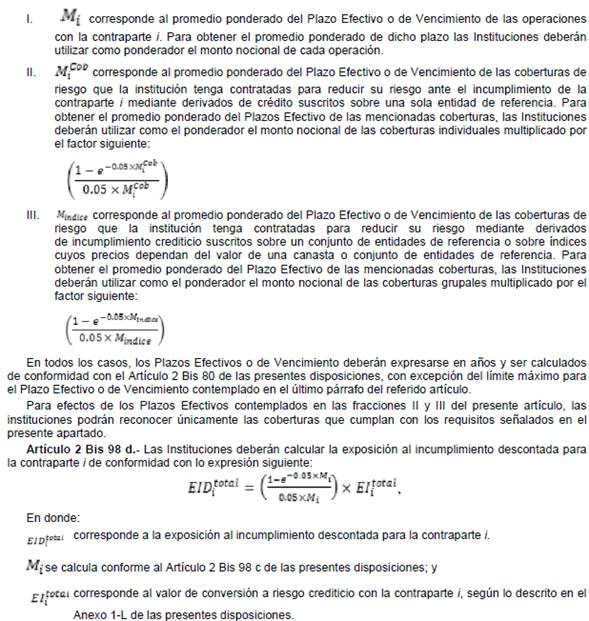

Artículo 2 Bis 98 c.- Las Instituciones deberán calcular los Plazos Efectivos o de Vencimientos de posiciones de las coberturas individuales y sobre índices descritos en el Artículo 2 Bis 98 a, de conformidad con lo siguiente:

Apartado B

Requerimientos de capital por exposición al fondo de incumplimiento en cámaras de compensación

Artículo 2 Bis 98 e.- Para efectos del presente apartado, se entenderá por Fondo de Incumplimiento, tratándose de cámaras de compensación constituidas en México, al Fondo de Compensación definido en las disposiciones de carácter general aplicables a los participantes del mercado de derivados que emitan la Secretaría, el Banco de México y la Comisión, así como cualquier otra aportación que sea mutualizable. En el caso de cámaras de compensación del exterior, se referirá al fondo constituido en la cámara con las contribuciones realizadas o comprometidas que esta requiera a cada socio liquidador, con el fin de distribuir las pérdidas por incumplimientos de las entidades que realizan transacciones con dichas cámaras.

Las Instituciones realizarán la capitalización de las aportaciones que realicen al Fondo de Incumplimiento a través de los fideicomisos que para tal propósito constituyan.

La capitalización de estas aportaciones se hará, tratándose de cámaras de compensación reconocidas por las autoridades financieras mexicanas conforme a la fracción II del Artículo 2 Bis 12 a, previa aprobación de la Comisión, ya sea por el método contenido en el Artículo 2 Bis 98 f o por el contenido en el Artículo 2 Bis 98 g.

Para las aportaciones a cámaras de compensación distintas a las señaladas en el párrafo anterior, los activos ponderados por riesgo correspondientes a las aportaciones al Fondo de Incumplimiento se calcularán como el total de las referidas aportaciones por 12.5.

Artículo 2 Bis 98 f.- Las Instituciones que mantengan posiciones con cámaras de compensación que cumplan con lo dispuesto en el tercer párrafo del Artículo 2 Bis 98 e de estas disposiciones deberán de mantener capital para la totalidad de las aportaciones que hayan realizado para la constitución de los Fondos de Incumplimientos de dichas cámaras, para lo cual podrán calcular sus activos ponderados por riesgo correspondientes a dichas aportaciones conforme a la siguiente expresión:

Min {1250% AFI, 18% VC}

Donde,

AFI, corresponde a las aportaciones que hayan realizado las Instituciones para la constitución de los Fondos de Incumplimientos de una cámara de compensación.

VC, corresponde al valor de conversión a riesgo de crédito de las posiciones que mantienen las Instituciones con una cámara de compensación conforme al anexo 1-L de las presentes disposiciones.

El requerimiento de capital de las exposiciones al Fondo de Incumplimiento de cámaras de compensación se calculará aplicando un porcentaje del 8 por ciento a la suma de los activos ponderados por riesgo obtenidos conforme a la expresión anterior.

Artículo 2 Bis 98 g.- Las Instituciones que mantengan posiciones con cámaras de compensación que cumplan con lo dispuesto en el tercer párrafo del Artículo 2 Bis 98 e de estas disposiciones deberán de mantener capital para la totalidad de las aportaciones que hayan realizado para la constitución de los Fondos de Incumplimientos de dichas cámaras, para lo cual podrán calcular sus requerimientos de capital correspondientes a dichas aportaciones conforme a lo siguiente:

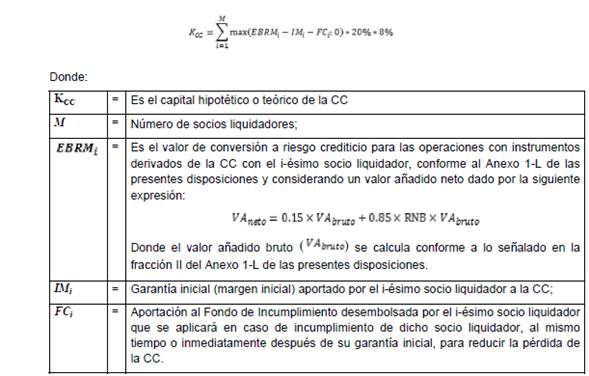

I. Utilizarán el capital hipotético o teórico (KCC) para la cámara de compensación (CC), por su exposición al riesgo de crédito frente a todos sus socios liquidadores publicado por dicha cámara. Para poder utilizar este capital hipotético, su cálculo deberá realizarse mediante la aplicación de la siguiente fórmula:

El capital hipotético Kcc, así como las demás variables agregadas que sean relevantes para la aplicación del método presentado en este artículo, deberán ser publicadas por la cámara de compensación, por lo que las Instituciones no podrán utilizar el método del presente artículo para obtener el requerimiento de capital cuando la cámara no divulgue al menos trimestralmente dicha información, o bien, cuando la Comisión determine que la cámara no observa los requerimientos que en su caso la Comisión y el Banco de México de manera conjunta le efectúen respecto de la información, documentación, divulgación, metodología o procedimiento de cálculo de dicho capital hipotético.

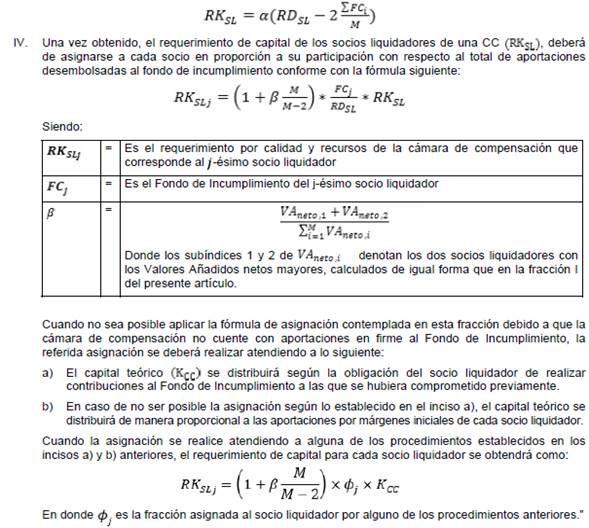

II. Para estimar el requerimiento de capital, las Instituciones deberán comparar el capital teórico anterior KCC con los recursos totales del Fondo de Incumplimientos con que dispone la CC para mutualizar pérdidas (RC). Lo anterior, suponiendo que dos socios liquidadores de tamaño promedio incumplen, dichos recursos serán considerados de conformidad con la fórmula siguiente:

“Artículo 2 Bis 99.- ...

I a VII…

VIII. Operaciones con acciones y sobre acciones, o cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario, con certificados bursátiles fiduciarios inmobiliarios, de desarrollo e indizados.

IX. Operaciones con Mercancías, o cuyo rendimiento esté referido a la variación en el precio de una mercancía, de una canasta de Mercancías o de un índice referido a estas.”

“Artículo 2 Bis 100.- …

I. a III. …

IV. …

a) a i)…

j) Las operaciones de opciones de tasas, divisas, Mercancías, índices, entre otras, computarán, por una parte, como una posición activa y/o pasiva según se trate, y se clasificarán en los grupos señalados en el Artículo 2 Bis 99 de las presentes disposiciones por el importe que resulte de multiplicar el valor de los Títulos o Instrumentos Subyacentes de que se trate, por el número de Títulos o Instrumentos Subyacentes que ampare la opción y por la “Delta” de la opción. El valor de la “Delta” será para el caso de opciones listadas, la que publique el mercado en donde estas coticen, y en el caso de que no sea publicada o que se trate de opciones no listadas, la “Delta” se obtendrá de acuerdo al modelo de valuación que corresponda, según los criterios referidos en el Artículo 2 Bis 2. Asimismo, por otra parte, el dinero a recibir o a entregar, se clasificará en los grupos referidos en las fracciones I, II o IV del Artículo 2 Bis 99 de las presentes disposiciones, según corresponda, por el importe que resulte de multiplicar el precio de ejercicio de la opción, por el número de Títulos o Instrumentos Subyacentes que ampara la opción y por la “Delta” de la opción.

k) Las operaciones de opciones referidas en los incisos i) y j) de la presente fracción computarán adicionalmente en términos de lo dispuesto en el Artículo 2 Bis 109 b.

l) En las operaciones de futuros y contratos adelantados en las que el Instrumento Subyacente sean títulos de deuda, estos deberán considerarse como una posición activa o pasiva, según se trate, en dichos títulos y sobre los que deberá computarse adicionalmente un requerimiento de capital por riesgo de crédito según lo dispuesto en el Capítulo III del presente Título. En este caso, el valor de la posición corresponderá al valor razonable de los Títulos Subyacentes que ampara la operación. La posición en los Títulos Subyacentes se considerará equivalente a la que se obtendría al ejercer el derivado.

V. a VIII. ...

IX. ...

En el caso de que las sociedades de inversión mantengan inversiones en títulos subordinados o acciones de las referidas en los incisos b) a j) del Artículo 2 Bis 6 de las presentes disposiciones, la parte proporcional de tales inversiones que corresponda a la Institución deberá restarse del rubro a que corresponda del Capital Fundamental a que se refiere la fracción I del Artículo 2 Bis 6 conforme a lo dispuesto en dichos incisos.

X. a XIV. ...

XV. En las operaciones con títulos de deuda que presenten características que permitan su conversión en acciones, estas deberán clasificarse como operaciones en acciones cuando el rendimiento de dichos instrumentos exhiban un comportamiento similar al de las acciones por las que podría intercambiarse. En su defecto, estas operaciones serán tratadas como títulos de deuda, según lo establecido en el Artículo 2 Bis 99 de estas disposiciones.”

“Artículo 2 Bis 102.- …

I. …

II. …

a) a c)…

d)…

Tasa de interés nominal en moneda nacional

|

Zona |

Bandas |

Plazo por vencer |

Coeficiente de Cargo por Riesgo de Mercado (Porcentaje) |

|

1 |

1 |

De 1 a 7 días |

0.02% |

|

|

2 |

De 8 a 31 días |

0.10% |

|

|

3 |

De 32 a 92 días |

0.31% |

|

|

4 |

De 93 a 184 días |

0.64% |

|

2 |

5 |

De 185 a 366 días |

1.25% |

|

|

6 |

De 367 a 731 días |

2.43% |

|

|

7 |

De 732 a 1,096 días |

4.02% |

|

3 |

8 |

De 1,097 a 1,461 días |

5.61% |

|

|

9 |

De 1,462 a 1,827 días |

7.03% |

|

|

10 |

De 1,828 a 2,557 días |

9.25% |

|

|

11 |

De 2,558 a 3,653 días |

13.92% |

|

|

12 |

De 3,654 a 5,479 días |

19.86% |

|

|

13 |

De 5,480 a 7,305 días |

22.90% |

|

|

14 |

Más de 7,306 días |

26.10% |

e) y f)…

g)…

Tasa de interés nominal en moneda nacional (Sobretasa)

|

Zona |

Bandas |

Plazo por vencer |

Coeficiente de Cargo por Riesgo de Mercado (Porcentaje) |

|

1 |

1 |

De 1 a 7 días |

0.00% |

|

|

2 |

De 8 a 31 días |

0.01% |

|

|

3 |

De 32 a 92 días |

0.02% |

|

|

4 |

De 93 a 184 días |

0.03% |

|

2 |

5 |

De 185 a 366 días |

0.05% |

|

|

6 |

De 367 a 731 días |

0.08% |

|

|

7 |

De 732 a 1,096 días |

0.23% |

|

3 |

8 |

De 1,097 a 1,461 días |

0.39% |

|

|

9 |

De 1,462 a 1,827 días |

0.50% |

|

|

10 |

De 1,828 a 2,557 días |

0.66% |

|

|

11 |

De 2,558 a 3,653 días |

0.75% |

|

|

12 |

De 3,654 a 5,479 días |

0.90% |

|

|

13 |

De 5,480 a 7,305 días |

1.09% |

|

|

14 |

Más de 7,306 días |

1.20% |

Artículo 2 Bis 103.- …

…

Tasa de interés real en moneda nacional

|

Zona |

Bandas |

Plazo por vencer |

Coeficiente de Cargo por Riesgo de Mercado (Porcentaje) |

|

1 |

1 |

De 1 a 7 días |

0.14% |

|

|

2 |

De 8 a 31 días |

0.81% |

|

|

3 |

De 32 a 92 días |

0.88% |

|

|

4 |

De 93 a 184 días |

1.01% |

|

2 |

5 |

De 185 a 366 días |

1.25% |

|

|

6 |

De 367 a 731 días |

1.73% |

|

|

7 |

De 732 a 1,096 días |

2.62% |

|

3 |

8 |

De 1,097 a 1,461 días |

3.95% |

|

|

9 |

De 1,462 a 1,827 días |

5.29% |

|

|

10 |

De 1,828 a 2,557 días |

7.29% |

|

|

11 |

De 2,558 a 3,653 días |

10.63% |

|

|

12 |

De 3,654 a 5,479 días |

13.42% |

|

|

13 |

De 5,480 a 7,305 días |

15.90% |

|

|

14 |

Más de 7,306 días |

19.66% |

”

“Artículo 2 Bis 105.- Para calcular el capital requerido por Operaciones en divisas o indizadas a tipos de cambio, con tasa de interés, las Instituciones en materia de plazos y procedimientos de compensación y requerimientos de capitalización, deberán utilizar, para cada divisa de referencia en la que mantengan posiciones significativas, los mismos procedimientos indicados en el Artículo 2 Bis 102, con excepción de lo dispuesto por el inciso g) de la fracción II de dicho artículo, utilizando al efecto el cuadro contenido en el presente artículo. Las operaciones en divisas que no representen posiciones significativas podrán ser tratadas de manera agregada.

Se considerará que se mantiene una posición significativa en una divisa de referencia cuando el valor de las posiciones activas más el valor de las posiciones pasivas, sin compensar, en dicha divisa sea mayor o igual al 5 por ciento de los pasivos totales de conformidad con los Criterios Contables.

El cálculo del capital requerido por Operaciones en divisas que no representen posiciones significativas podrá realizarse para cada divisa de la misma forma que en el caso de divisas que mantengan posiciones significativas o bien, podrá realizarse de manera agregada. En este último caso, las Instituciones deberán obtener el requerimiento de capital para cada divisa en cuestión según los descrito en el numeral 1 del inciso f) de la fracción II del Artículo 2 Bis 102, pero sin aplicar las compensaciones a que se refieren los numerales 2 a 4 de dicho inciso. La Institución deberá aplicar el método elegido por lo menos durante doce meses consecutivos.

Tasa de interés moneda extranjera

|

Zona |

Bandas |

Plazo por vencer |

Coeficiente de Cargo por Riesgo de Mercado (Porcentaje) |

|

1 |

1 |

De 1 a 7 días |

0.01% |

|

|

2 |

De 8 a 31 días |

0.05% |

|

|

3 |

De 32 a 92 días |

0.15% |

|

|

4 |

De 93 a 184 días |

0.30% |

|

2 |

5 |

De 185 a 366 días |

0.60% |

|

|

6 |

De 367 a 731 días |

1.42% |

|

|

7 |

De 732 a 1,096 días |

2.35% |

|

3 |

8 |

De 1,097 a 1,461 días |

3.28% |

|

|

9 |

De 1,462 a 1,827 días |

4.18% |

|

|

10 |

De 1,828 a 2,557 días |

5.48% |

|

|

11 |

De 2,558 a 3,653 días |

7.38% |

|

|

12 |

De 3,654 a 5,479 días |

9.59% |

|

|

13 |

De 5,480 a 7,305 días |

13.34% |

|

|

14 |

Más de 7,306 días |

18.86% |

”

“Artículo 2 Bis 108.- Tratándose de Operaciones en divisas o indexadas a tipos de cambio, se determinará la posición neta corta (negativa) o neta larga (positiva) por cada divisa. Para determinar dichas posiciones se tomarán en cuenta los activos y pasivos que señale el Banco de México en las disposiciones correspondientes. Se sumarán por un lado las posiciones netas cortas y, por el otro, las posiciones netas largas. Tratándose de operaciones con oro o cuyo valor esté referenciado al precio del mismo, se determinará la posición neta corta (negativa) o neta larga (positiva) para el total de las operaciones.

El requerimiento de capital será la cantidad que resulte de aplicar un coeficiente de cargo por riesgo de mercado del 12 por ciento al mayor valor absoluto de las sumas de las posiciones netas de las divisas al que se refiere el párrafo anterior, más el 12 por ciento del valor absoluto de la posición neta en oro referido también en el párrafo anterior.

Artículo 2 Bis 109.- En las Operaciones con acciones y sobre acciones, o cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario, con certificados bursátiles fiduciarios inmobiliarios, de desarrollo e indizados, las Instituciones deberán ajustarse a lo dispuesto por las fracciones I a VI siguientes.

Para efectos de los cálculos a que se refiere el presente artículo, no se incluirán las inversiones en el capital de los organismos a los que se refiere la fracción II del Artículo 2 bis 13 de estas disposiciones, así como en acciones de entidades financieras del país y del exterior; acciones representativas del capital fijo de sociedades de inversión; acciones de sociedades operadoras de sociedades de inversión; acciones de bolsas de valores e instituciones para el depósito de valores; acciones de sociedades inmobiliarias y de empresas que les presten servicios complementarios o auxiliares en su administración o en la realización de su objeto a que se refiere el Artículo 88 de la Ley, así como en otro tipo de acciones que deban restarse en el Capital Fundamental a que se refiere la fracción I del Artículo 2 Bis 6 de las presentes disposiciones.

I. …

II. Por lo que se refiere a las posiciones, estas deberán obtenerse individualmente para cada mercado geográfico, por lo que posiciones largas y cortas no podrán compensarse entre acciones, canastas o índices que coticen en distintos mercados. Las posiciones se obtendrán atendiendo a lo siguiente:

a) Posición neta por cada serie accionaria:

Se determinará la posición neta por cada serie accionaria, larga o corta, sumando algebraicamente las posiciones activas y pasivas de cada una de ellas que se obtengan conforme a la fracción I anterior. En el caso de canastas de acciones o índices accionarios, su composición deberá ser de la misma naturaleza para que se permita la compensación de posiciones activas y pasivas.

b) y c) ...

III. Se deroga.

IV. Se deroga.

V. …

a) …

El requerimiento de capital por riesgo general de mercado será el que se obtenga de aplicar un 22.23 por ciento al valor absoluto de la posición neta del portafolio referida en el inciso c) de la fracción II del presente artículo.

b) …

El requerimiento de capital por riesgo específico será el que se obtenga de aplicar individualmente al valor absoluto de la posición total larga y al de la total corta, determinadas en términos de lo establecido por el inciso b) de la fracción II del presente artículo un 8 por ciento. Tratándose de certificados bursátiles fiduciarios inmobiliarios, de desarrollo e indizados que, entre otros, otorguen créditos o inviertan en financiamientos, las Instituciones deberán sujetarse al tratamiento establecido en la fracción VI del artículo 2 Bis 22 de las presentes disposiciones.

En el caso de Operaciones con índices, el requerimiento de capital por riesgo específico se obtendrá de aplicar al valor absoluto de la posición total larga y al de la total corta, determinadas en términos de lo establecido por el inciso b) de la fracción II de este artículo un 4 por ciento. Adicionalmente, se aplicará un 4 por ciento al mismo valor de la posición para obtener el requerimiento de capital por riesgo de ejecución.

Se deroga.

c) Se deroga.

VI. Se deroga.

Artículo 2 Bis 109 a.- En las operaciones con Mercancías, o cuyo rendimiento esté referido a la variación en el precio de una mercancía, de una canasta de Mercancías o de un índice referido a estas, las Instituciones deberán ajustarse a lo dispuesto por las fracciones I a III siguientes:

I. Por lo que se refiere al precio, las Instituciones deberán computar las operaciones señaladas en el presente artículo conforme al Artículo 2 Bis 2 de las presentes disposiciones, ajustándose a lo siguiente:

a) Tratándose de operaciones de contado con plata, estas computarán al valor que se obtenga en la fecha de cómputo.

b) Tratándose de operaciones de futuros o contratos adelantados sobre Mercancías, al valor que resulte de multiplicar el valor de una unidad de la mercancía, canasta o índice por el número de unidades que ampare el futuro o contrato adelantado conforme a lo señalado en el inciso a) anterior.

En el caso de canastas o índices, el valor de una unidad será el que se obtenga de ponderar la composición de una unidad por los correspondientes valores de mercado.

c) Tratándose de operaciones de intercambio de flujos de dinero (swap) en los que se entregue o reciba un flujo de dinero que dependa del valor de una Mercancía, o de alguna de las referidas canastas o índices, al valor que se obtenga en la fecha de cómputo y que resulte de multiplicar el número de pagos de la operación por su valor nocional.

En caso de tener operaciones de intercambio en las que ambos flujos estén referenciados al valor de una mercancía, o alguna de las referidas canastas o índices, computarán como dos operaciones diferentes, de conformidad con lo establecido en el párrafo anterior.

II. Por lo que se refiere a las posiciones con Mercancías, estas deberán obtenerse para cada Mercancía de manera individual, por lo que posiciones largas y cortas no podrán compensarse entre Mercancías de distinta naturaleza:

a) Posición neta por cada Mercancía:

Se determinará la posición neta por cada Mercancía, larga o corta, sumando algebraicamente las posiciones activas y pasivas de cada una de dichas Mercancías que se obtengan conforme a la fracción I anterior. En el caso de canastas o índices, la composición de estos deberá de ser la misma para que se permita la compensación de posiciones activas y pasivas.

b) Posición bruta por cada Mercancía:

Se determinará, en cada caso, la posición bruta para cada Mercancía, sumando las posiciones activas y las posiciones pasivas de cada Mercancía, sin considerar si la posición es larga o corta.

III. Por lo que se refiere al requerimiento de capital:

a) Por Riesgo Direccional:

El requerimiento de capital por riesgo direccional será el que se obtenga de aplicar un 15 por ciento a la suma de los valores absolutos de las posiciones netas por cada Mercancía, obtenidas conforme al inciso a) de la fracción II del presente artículo.

b) Por Riesgo de Base:

El requerimiento de capital por riesgo de base será el que se obtenga de aplicar un 3 por ciento a la suma de las posiciones brutas por cada Mercancía, obtenidas conforme al inciso b) de la fracción II del presente artículo.

Artículo 2 Bis 109 b.- En las operaciones de opciones y títulos opcionales (warrants), las instituciones deberán ajustarse a lo dispuesto en las fracciones I a VI siguientes:

I. Por lo que se refiere a las posiciones:

a) Para las operaciones sobre acciones, se considerará un importe igual al resultado de multiplicar el valor de mercado de las acciones subyacentes por el número de acciones que ampare la opción. Las mismas operaciones sobre canastas de acciones e índices accionarios, computarán formando parte del portafolio accionario, como si se tratara de una acción más, por un importe igual al de las acciones o índices subyacentes.

b) Para las operaciones sobre tasas, divisas, Mercancías, entre otras, se considerará el importe que resulte de multiplicar el valor de los Títulos o Instrumentos Subyacentes de que se trate, por el número de Títulos o Instrumentos Subyacentes que ampare la opción.

II. Para los efectos del presente artículo, se entenderá por un mismo subyacente:

a) Para las operaciones comprendidas en las fracciones I a VI del Artículo 2 Bis 99 de las presentes disposiciones, las operaciones comprendidas dentro de la misma clasificación, según lo establecido en las fracciones anteriores y referidas a una misma banda según su plazo y de acuerdo con la fracción I del Artículo 2 Bis 102.

En el caso de las posiciones correspondientes a la fracción IV señalada en el párrafo anterior, se deberá distinguir adicionalmente por la divisa en la que se encuentren denominadas las posiciones.

b) Para posiciones en divisas y oro, comprendidas en la fracción VII del Artículo 2 Bis 99 de estas disposiciones, a cada pareja de monedas y al oro.

c) Para las operaciones cuyos subyacentes estén comprendidos en la fracción VIII del Artículo 2 Bis 99 de estas disposiciones, las operaciones referidas a acciones, canastas o índices que coticen en un mismo mercado.

d) Para las operaciones con Mercancías como subyacentes, según lo contemplado en la fracción IX del referido Artículo 2 Bis 99, a cada Mercancía individualmente.

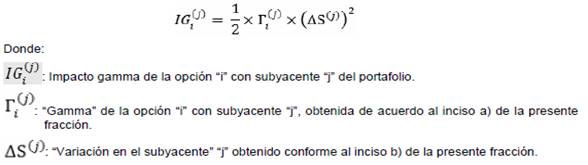

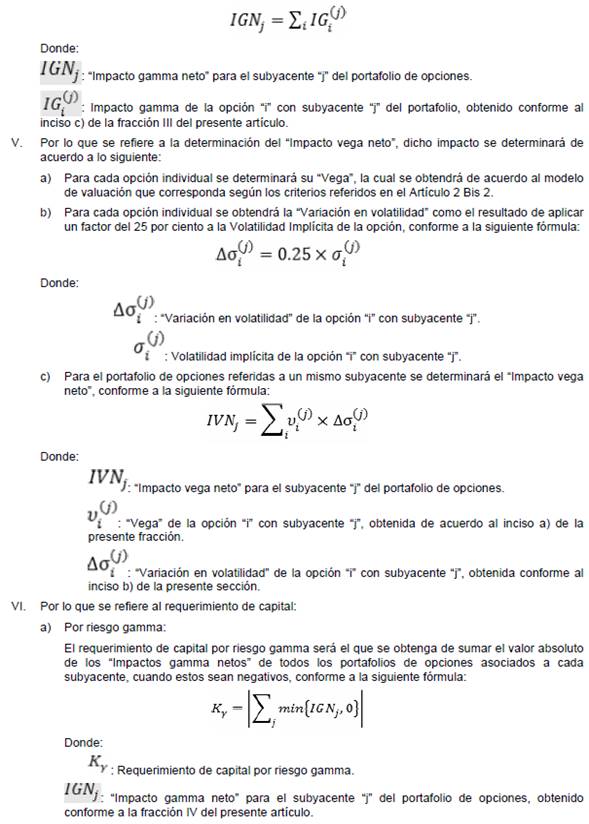

III. Por lo que se refiere a la determinación del “Impacto gamma”, dicho impacto se determinará de conformidad con lo siguiente:

a) Para cada opción individual se determinará su “Gamma”, la cual se obtendrá de acuerdo al modelo de valuación que corresponda según los criterios referidos en el Artículo 2 Bis 2.

b) Para cada opción individual se determinará la “Variación en el subyacente” como el valor que resulte de multiplicar el valor de la posición, obtenido de conformidad con la fracción I del presente artículo, por el coeficiente de cargo por riesgo de mercado que le corresponda al subyacente según el grupo en el que esté clasificado de acuerdo con lo establecido en el Artículo 2 Bis 99 de estas disposiciones.

Para efectos del cálculo del párrafo anterior, el referido coeficiente de cargo por riesgo de mercado corresponderá, tratándose de alguna de las tasas comprendidas en las fracciones I a VI del Artículo 2 Bis 99 de estas disposiciones, al asociado a la banda en la que se encuentre clasificada la posición, dependiendo de su plazo.

Tratándose de posiciones subyacentes en divisas o en oro, comprendidas en la fracción VII del referido Artículo 2 Bis 99, se aplicará el coeficiente correspondiente a estas posiciones según lo establecido en el Artículo 2 Bis 108 de estas disposiciones.

En los casos en que el subyacente sea una acción o alguna otra de las posiciones comprendidas en la fracción VIII del mencionado Artículo 2 Bis 99, se aplicará el coeficiente por riesgo general de mercado establecido en el inciso a) de la fracción V del Artículo 2 Bis 109 de las presentes disposiciones.

Cuando se trate de posiciones en alguna de las Mercancías comprendidas en la fracción IX del multicitado Artículo 2 Bis 99, el coeficiente aplicable corresponderá al asociado al requerimiento por riesgo direccional definido en el inciso a) de la fracción III del Artículo 2 Bis 109 a de estas disposiciones.

c) El “Impacto gamma” de una opción individual se obtendrá mediante la siguiente fórmula:

IV. Por lo que se refiere a la determinación del “Impacto gamma neto”, este se obtendrá en forma agregada para cada subyacente. Para los efectos de esta agregación, se entenderá por un mismo subyacente lo señalado en la fracción II de este artículo. El “Impacto gamma neto” se obtendrá conforme a la siguiente fórmula:

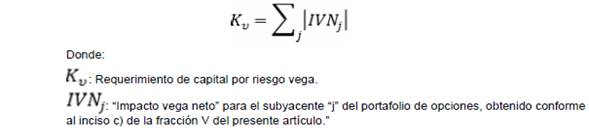

b) Por riesgo vega:

El requerimiento de capital por riesgo vega será el que se obtenga de sumar el valor absoluto del “Impacto Vega neto” de todos los portafolios de opciones, cada uno asociado a un mismo subyacente, conforme a la siguiente fórmula:

“Artículo 2 Bis 111.- …

I. Método del Indicador Básico.

II. Método Estándar de Riesgo Operacional.

III. Método Estándar Alternativo.

IV. Método Avanzado.

Las Instituciones, para utilizar el Método Estándar o Estándar Alternativo, deberán previamente comprobar a esta Comisión que ya han calculado su requerimiento de capital por Riesgo Operacional utilizando el Método del Indicador Básico durante un período mínimo de un año. De la misma manera, para utilizar el método Avanzado deberán demostrar a esta Comisión que previamente han calculado su requerimiento de capital por Riesgo Operacional utilizando el Método Estándar o Estándar Alternativo acorde a las presentes disposiciones, durante un período mínimo de un año, antes de iniciar con el proceso paralelo al que hace referencia el Artículo 2 Bis 114 a, fracción IV de estas disposiciones.

Tratándose del método señalado en la fracción II del presente artículo, las Instituciones previamente a su utilización deberán notificar su decisión a la Comisión, incluyendo las políticas y procedimientos a los que se hacen referencia en el Anexo 1-D, Apartado A, inciso d). La Comisión podrá objetar el uso del método señalado en dicha fracción cuando determine que la Institución no cumple con lo señalado en este párrafo. Adicionalmente, deberán mantener a disposición de la Comisión la documentación que acredite el cumplimiento de los criterios y requisitos establecidos en el Anexo 1-D de las presentes disposiciones.

Tratándose de los métodos señalados en las fracciones III y IV del presente artículo, las Instituciones deberán solicitar previamente la autorización de la Comisión para utilizarlos. La Comisión podrá autorizar el uso de los métodos señalados cuando a su juicio las Instituciones cumplan con los requerimientos señalados en el Anexo 1-D o del Anexo 1-E de las presentes disposiciones, según corresponda.

En todo caso, una vez adoptado el Método Estándar, o autorizado el uso del Método Estándar Alternativo o bien el Método Avanzado, las Instituciones no podrán optar por utilizar un método de menor complejidad, salvo que la Comisión así se los autorice.

Cuando a juicio de la Comisión una Institución deje de cumplir los requerimientos para el uso del Método Estándar de Riesgo Operacional, del Método Estándar Alternativo, o bien de un Método Avanzado, esta Comisión podrá exigirle a dicha Institución que utilice el Método del Indicador Básico o el Método Estándar de Riesgo Operacional. Para volver a utilizar alguno de aquellos métodos, la Institución deberá obtener una nueva autorización de la Comisión.

Artículo 2 Bis 112.- …

I. ...

II. ...

…

a) a c) ...

d) Ingresos derivados de las actividades de seguros.

...

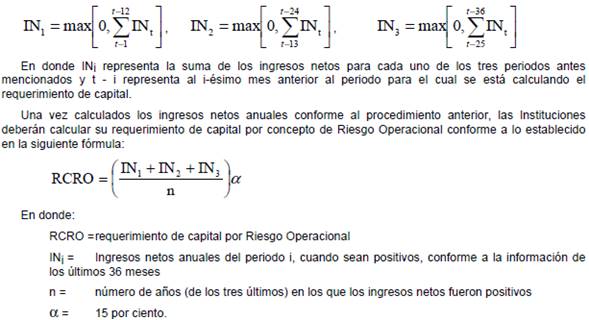

Cálculo de los Ingresos Netos Mensuales