RESOLUCIÓN Preliminar que concluye el procedimiento administrativo de investigación antidumping sobre las importaciones de planchón de acero al carbón y aleado originarias de la República Federativa de Brasil y de la Federación de Rusia, independientemente del país de procedencia |

Jueves 04 de Noviembre de 2021 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR QUE CONCLUYE EL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE PLANCHÓN DE ACERO AL CARBÓN Y ALEADO ORIGINARIAS DE LA REPÚBLICA FEDERATIVA DE BRASIL Y DE LA FEDERACIÓN DE RUSIA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa preliminar el expediente administrativo 19/20 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 30 de junio de 2020, ArcelorMittal México, S.A. de C.V. (“ArcelorMittal” o la “Solicitante") solicitó el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de planchón de acero al carbón y aleado, incluidas las definitivas y temporales, así como las que ingresen al amparo de la Regla Octava de las complementarias ("Regla Octava") para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) originarias de la República Federativa de Brasil ("Brasil") y de la Federación de Rusia ("Rusia"), independientemente del país de procedencia.

2. Argumentó que durante el periodo comprendido de 2017 a 2019 las importaciones de planchón de acero originarias, tanto de Brasil como de Rusia, se realizaron en condiciones de discriminación de precios y causaron daño a la producción nacional. Señaló que dichas importaciones registraron una tendencia creciente, tanto en términos absolutos como relativos, en relación con el mercado y con la producción nacional y a precios que presentaron márgenes de subvaloración, por lo que causaron efectos negativos sobre los indicadores económicos y financieros de la producción nacional, tales como la disminución de sus ventas y la caída de sus utilidades operativas.

B. Inicio de la investigación

3. El 21 de septiembre de 2020 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2019 y como periodo de análisis de daño el comprendido del 1 de enero de 2017 al 31 de diciembre de 2019.

C. Producto objeto de investigación

1. Descripción general

4. El producto objeto de investigación es el planchón de acero al carbón y planchón de acero aleado (“planchón”). Es un producto semiterminado sólido de acero, de sección rectangular, que se obtiene por procesos de colada continua. Se le conoce comercialmente como planchón, cuya traducción al inglés es “slabs”.

2. Características

5. El planchón es un producto de sección rectangular con espesor entre 200 y 250 milímetros (mm), ancho entre 750 y 2,520 mm y longitud entre 4,800 y 12,500 mm. El producto se fabrica con acero al carbón y acero aleado, que contienen los siguientes elementos: carbón, manganeso, silicio, fósforo, azufre, cromo, níquel, molibdeno, vanadio, cobre, aluminio y boro.

6. Para sustentarlo, ArcelorMittal presentó las características químicas que corresponden al planchón de acero que se produce en México, Brasil y Rusia y que es comercializado a nivel mundial, considerando la presencia de ArcelorMittal en Brasil y que la composición química es básicamente la misma a nivel internacional.

3. Tratamiento arancelario

7. En el inicio de la investigación se señaló que el producto objeto de investigación se clasificaba en las fracciones arancelarias 7207.12.99, 7207.20.99, 7224.90.02 y 7224.90.99 de la TIGIE, sin embargo, de conformidad con el "Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera", publicado en el DOF el 1 de julio de 2020, se suprimieron las fracciones arancelarias 7207.12.99 y 7207.20.99 y se modificó la descripción de la fracción 7224.90.02 de la TIGIE, a partir del 28 de diciembre de 2020.

8. Asimismo, mediante el "Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) 2012 y 2020", publicado en el DOF el 18 de noviembre de 2020, los productos clasificados en la fracción arancelaria 7207.12.99 vigente hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7207.12.02; los clasificados en la fracción arancelaria 7207.20.99 vigente hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7207.20.02, vigentes a partir del 28 de diciembre de 2020.

9. De acuerdo con lo anterior, actualmente el producto objeto de investigación ingresa al mercado nacional a través de las fracciones arancelarias 7207.12.02, 7207.20.02, 7224.90.02 y 7224.90.99 de la TIGIE, cuya descripción arancelaria es la siguiente:

|

Descripción |

|

|

Capítulo 72 |

Fundición, hierro y acero |

|

Partida 7207 |

Productos intermedios de hierro o acero sin alear. |

|

|

- Con un contenido de carbono inferior al 0.25% en peso: |

|

Subpartida 7207.12 |

-- Los demás, de sección transversal rectangular. |

|

Fracción 7207.12.02 |

Los demás, de sección transversal rectangular. |

|

Subpartida 7207.20 |

- Con un contenido de carbono superior o igual al 0.25% en peso. |

|

Fracción 7207.20.02 |

Con un contenido de carbono superior o igual al 0.25% en peso. |

|

Partida 7224 |

Los demás aceros aleados en lingotes o demás formas primarias; productos intermedios de los demás aceros aleados. |

|

Subpartida 7224.90 |

- Los demás. |

|

Fracción 7224.90.02 |

Productos intermedios, con un contenido de carbono inferior o igual a 0.006% en peso, excepto de acero grado herramienta. |

|

Fracción 7224.90.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

10. El producto objeto de investigación ingresa también al amparo de la Regla Octava, a través del capítulo 98 (Operaciones Especiales), por la fracción arancelaria 9802.00.13 (Industria Siderúrgica) de la TIGIE.

11. La unidad de medida en la TIGIE es el kilogramo, aunque las operaciones comerciales normalmente se efectúan en toneladas métricas.

13. El 27 de diciembre de 2020 se publicó en el DOF el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de Comercio Exterior”, mediante el cual se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías que ingresan por las fracciones arancelarias 7207.12.02, 7207.20.02 y 7224.90.99 de la TIGIE, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva. La fracción arancelaria 7224.90.02 de la TIGIE no está sujeta a dicho requisito.

4. Proceso productivo

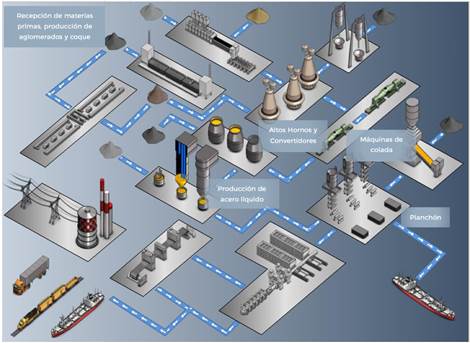

a. Recepción de materias primas: se recibe coque, dolomita, carbón, piedra caliza y mineral de hierro.

b. Producción de aglomerados y sinterización del coque: para producir aglomerados se realiza el proceso de peletizado al mineral de hierro, que consiste en formar pequeñas bolas uniformes de mineral de hierro compacto. Por otra parte, para producir el coque se calienta progresivamente el carbón con ausencia de aire, hasta una temperatura que oscila entre los 900 y 1,100 grados para obtener un producto sólido, resistente y poroso.

c. Producción de acero líquido: consiste en la fundición del pellet con el coque en un Alto Horno para obtener el arrabio, que es la mezcla de hierro, el carbón que no se ha quemado y algunas impurezas que aún no se han podido eliminar. La transformación del arrabio en acero se lleva a cabo en un recipiente llamado convertidor, y se realiza suministrando oxígeno al arrabio líquido, además de agregar chatarra y ferroaleaciones. El convertidor u horno, puede ser de Arco Eléctrico (EAF, por las siglas en inglés de “Electric Arc Furnace”) o Alto Horno al Oxígeno (BOF por las siglas en inglés de “Basic Oxygen Furnace”), aunque el segundo es el más utilizado.

d. Colada continua: consiste en la solidificación progresiva del acero líquido al pasar por moldes refrigerados y cámaras de pulverización de agua. El acero líquido se vierte en la parte superior de un largo molde que es vertical en el punto de entrada, pero de manera gradual, adquiere una curvatura para terminar en forma horizontal. La sección transversal del molde posee la forma geométrica del semiproducto que se desea fabricar. A medida que el acero desciende por el molde, este se solidifica agregando agua helada. Al final del proceso de colada continua ya se puede observar el planchón solidificado que será cortado en la longitud requerida. Finalmente, el planchón se marca con plumón y/o etiqueta adherible con sus especificaciones (largo, ancho, tipo de acero, número de colada y productor). Todos los planchones de una colada se apilan juntos para enfriamiento por un tiempo determinado que varía de 48 a 120 horas, en grados normales. Existen grados muy especiales que se mantienen hasta por 12 días en cajas térmicas para que se enfríen muy lentamente.

Diagrama del proceso de producción de planchón de acero

Fuente: ArcelorMittal y páginas de Internet de ArcelorMittal Brasil, S.A. (“AMB”, también conocido como “ArcelorMittal Tubarão”), Novolipetsk Steel (“NLMK”) y PJSC Magnitogorsk Iron and Steel Works.

5. Normas

15. El planchón, al ser un producto semiterminado, no está regulado por normas técnicas específicas, pues estas únicamente regulan a los productos con valor agregado o productos terminados.

16. La producción de planchón toma como referencia las normas que regulan el grado de acero, por ejemplo, las normas internacionales A-1008 (Especificaciones estándar para hojas de acero laminadas en frío; carbono, estructural, alta resistencia baja aleación, alta resistencia baja aleación con formabilidad mejorada, endurecidas en solución, y endurecidas al horno) emitidas por la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de “American Society for Testing Materials”), o la J404 (Composición química de las aleaciones de acero SAE) emitida por la Sociedad de Ingenieros Automotrices (SAE por las siglas en inglés de “Society of Automotive Engineers”). Las normas son referenciales, es decir, se produce bajo esa norma, pero se pueden agregar otros elementos químicos o ferroaleaciones; que dependerá de la solicitud del cliente y el uso final. En el inicio de la investigación, la Solicitante proporcionó las normas mencionadas anteriormente.

6. Usos y funciones

17. El planchón se utiliza por empresas de la industria siderúrgica para producir laminados en caliente, en frío y/o galvanizados; en forma de rollo y placa, dependiendo del uso final. Los productos finales derivados del planchón se dirigen a sectores como construcción, automotriz, electrodomésticos y otros diversos. La información que aportó la Solicitante referente a las páginas de Internet de las empresas ArcelorMittal Tubarão y Companhia Siderúrgica do Pecém (CSP) de Brasil, así como Novolipetsk Steel Company y PJSC Magnitogorsk Iron and Steel Works de Rusia, confirma estos usos.

D. Convocatoria y notificaciones

18. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

19. La Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de las que tuvo conocimiento y a los gobiernos de Brasil y de Rusia. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

1. Solicitante

ArcelorMittal México, S.A. de C.V.

Guillermo González Camarena No. 1200, piso 4

Col. Santa Fe

C.P. 01210, Ciudad de México

2. Importadoras

Grupo Acerero, S.A. de C.V.

Newton No. 286, piso 8

Col. Chapultepec Morales

C.P. 11570, Ciudad de México

Ternium México, S.A. de C.V.

Av. Múnich 101

Col. Cuauhtémoc

C.P. 66452, San Nicolás de los Garza, Nuevo León

3. Exportadoras

Companhia Siderúrgica do Pecém

Pedregal No. 24, piso 14, Edificio Virreyes

Col. Molino del Rey

C.P. 11040, Ciudad de México

East Metals AG.

Prolongación Paseo de la Reforma No. 600-0108

Edificio Plaza Reforma

Col. Santa Fe Peña Blanca

C.P. 01210, Ciudad de México

Novolipetsk Steel

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

Ternium Brasil Ltda.

Ternium Procurement S.A.

Av. Múnich 101

Col. Cuauhtémoc

C.P. 66452, San Nicolás de los Garza, Nuevo León

4. Gobiernos

Embajada de Brasil en México

Lope de Armendáriz No. 130

Col. Lomas de Virreyes

C.P. 11000, Ciudad de México

Ministerio de Desarrollo Económico de la Federación de Rusia

Av. José Vasconcelos No. 204

Col. Hipódromo Condesa

C.P. 06140, Ciudad de México

F. Primer periodo de ofrecimiento de pruebas

20. La Secretaría otorgó, a solicitud de las partes, prórrogas de quince días para Grupo Acerero, S.A. de C.V. (“Grupo Acerero”) y CSP, y veinte días para East Metals AG. (“EMAG”), NLMK, Ternium Brasil Ltda. (“Ternium Brasil”), Ternium México, S.A. de C.V. (“Ternium México”) y Ternium Procurement S.A (“Ternium Procurement”). Asimismo, otorgó a solicitud de CSP, Grupo Acerero, EMAG, NLMK, Ternium México, Ternium Brasil y Ternium Procurement, prórrogas adicionales de cinco y diez días, para presentar su respuesta al formulario oficial, así como los argumentos y las pruebas que a su derecho conviniera en la presente investigación.

21. El 2 y 29 de octubre de 2020 la Embajada de Brasil en México y el Ministerio de Desarrollo Económico de la Federación de Rusia (“Ministerio de Rusia”) a través de la Embajada de la Federación de Rusia en México, respectivamente, y el 4 y 7 de diciembre de 2020 CSP, así como las empresas Ternium México, Grupo Acerero, EMAG, NLMK, Ternium Brasil y Ternium Procurement, presentaron sus respuestas al formulario oficial, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución.

G. Réplicas

22. La Secretaría otorgó dos prórrogas de cinco días a solicitud de ArcelorMittal, para presentar sus réplicas y contra argumentaciones a la información presentada por sus contrapartes.

23. El 18 de noviembre de 2020, 8 y 11 de enero de 2021, respectivamente, ArcelorMittal presentó sus réplicas y contra argumentaciones a la información presentada por sus contrapartes en el presente procedimiento, las cuales constan en el expediente administrativo del caso, mismas que fueron consideradas para la emisión de la presente Resolución.

H. Requerimientos de información

1. Prórrogas

24. La Secretaría otorgó, a solicitud de las partes, diez días de prórrogas a las empresas ArcelorMittal, Grupo Acerero, Ternium México, Ternium Procurement, Ternium Brasil y Altos Hornos de México, S.A.B. de C.V. (AHMSA), empresa no parte. Asimismo, otorgó prórrogas adicionales a las empresas CSP, EMAG y NLMK. Los plazos vencieron el 27 de abril y 6, 10, 13, 14 y 20 de mayo de 2021.

2. Partes interesadas

a. Solicitante

25. El 10 de mayo de 2021, ArcelorMittal respondió al requerimiento de información que la Secretaría le formuló el 9 de abril de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; proporcionara una explicación sobre las diferencias que existen en cuanto a las características físicas, técnicas, usos, costos, etc., del planchón que se utiliza como autoconsumo en procesos productivos integrados continuos y el que se somete a un proceso de enfriamiento para obtener un producto sólido; indicara si fabrica o puede fabricar planchón de acero al carbón y aleado con espesor de 250 mm, ancho mayor a 1,930 mm, así como longitud mayor a 11,300 mm y menor a 5,500mm, y si realizó ventas de dicho producto durante el periodo analizado; proporcionara una explicación sobre el impacto que tuvo en volumen de producción y ventas nacionales de planchón, el mantenimiento a su alto horno en el segundo semestre del 2018, el volumen que le demandará para la producción de productos laminados en caliente y el porcentaje de la capacidad instalada de planchón que será utilizado para cubrir los requerimientos de dicho laminador, y aclarara el volumen de exportaciones que realizó en el periodo analizado y los productos de mayor valor agregado que fabrica en México. Asimismo, presentara sus estados financieros dictaminados no consolidados correspondientes al ejercicio terminado en 2019; especificara el monto capitalizado de su proyecto de inversión y el monto de los pasivos derivados del mismo; presentara los reportes contables utilizados para la determinación de los gastos operativos de carácter general, explicara cómo se incrementaron sus costos de producción u operación por la compra de materia prima o el transporte de mercancía vendida en el mercado interno por el cierre de vías férreas, y presentara información de los costos unitarios de producción y operación de planchón vendido en el mercado interno en el periodo analizado.

b. Importadoras

26. El 6 de mayo de 2021, Grupo Acerero respondió al requerimiento de información que la Secretaría le formuló el 7 de abril de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; precisara las dimensiones del planchón que ArcelorMittal no le pudo proveer y aportara los contratos de proveeduría celebrados con dicha empresa; sustentara su manifestación respecto a que “la productora dejó de vender en el mercado nacional seis meses para privilegiar a su mercado de exportación, motivo por el cual se incrementaron las importaciones de planchón en el mercado nacional”, y precisara las partes relevantes del documento denominado “América Latina en Cifras 2019”, que incluyó en su análisis.

27. El 13 de mayo de 2021, Ternium México respondió al requerimiento de información que la Secretaría le formuló el 26 de marzo de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; describiera su proceso de producción, señalara si cuenta con un proceso de enfriamiento controlado para solidificar el planchón y si solidifica el planchón que fabrica; proporcionara una explicación sobre las diferencias que existen en cuanto a las características físicas, técnicas, usos, costos, etc., del planchón que utiliza como autoconsumo en procesos productivos integrados continuos y el que se somete a un proceso de enfriamiento para obtener un producto sólido, así como las diferencias de su proceso de producción y características del planchón que fabrica, respecto a aquel que producen e importan Ternium Brasil y Ternium Procurement. Con respecto a su sistema de distribución, describiera la forma en que se realiza la facturación, venta y distribución del producto, qué documentos genera y cómo se generan aquellos que amparan las ventas, desde la orden de compra, hasta llegar al productor; la forma cómo se determinan los precios de venta entre Ternium México y sus empresas relacionadas, en su caso, cómo se constituyen los precios de referencia, así como la diferencia entre éstos y los establecidos con clientes independientes; si la determinación de los precios del planchón presenta un comportamiento estacional o cíclico, y qué determina dicho comportamiento. En cuanto a su propuesta de agrupación de códigos de producto con base en el grado de acero, aclarara si esta metodología engloba las formas en que se registra el planchón en las facturas de venta, explicara cómo considerar códigos de producto “agrupados” y si reflejan el comportamiento del precio de venta a lo largo de la cadena de comercialización; indicara si emplear el código de producto por grado de acero también fue considerado como elemento en la determinación de los precios de venta y proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó, así como una correlación de códigos de producto considerando el grado de acero y los elementos adicionales que pueden emplearse para rastrear el origen del planchón. Por cuanto hace al cálculo del precio de exportación, aclarara diversas inconsistencias de la información proporcionada y presentara nuevamente los ajustes propuestos en la reconstrucción del precio de exportación, así como el soporte documental de sus correcciones; señalara las condiciones que impactan en la determinación del precio de venta al primer cliente no relacionado y proporcionara el ajuste que permita llevar a cabo la reconstrucción del precio de exportación sin dicho condicionamiento; explicara qué se entiende por productos “Primeras”, “Segundas” y “Over Rolling” y si dichos términos hacen referencia a la calidad de los productos, sus características o los clientes a que se destinan; proporcionara aclaraciones y correcciones sobre los elementos aportados para la reconstrucción del precio de exportación. Asimismo, proporcionara el soporte documental que utilizó para calcular la producción de planchón a nivel mundial; describiera la metodología que utilizó para determinar el Consumo Nacional Aparente de planchón a nivel mundial; precisara en qué consiste el “corte secundario” y si requiere de alguna maquinaria especial; proporcionara diversa información sobre incumplimientos en los volúmenes mensuales y calidad de los productos vendidos por ArcelorMittal, explicara los motivos por los que no adquirió planchón de fabricación nacional durante el segundo semestre de 2018, y proporcionara el valor, volumen y precio de planchón que importó de los países investigados durante dicho periodo.

c. Exportadoras

28. El 13 de mayo de 2021, CSP presentó su respuesta al requerimiento de información que la Secretaría le formuló el 9 de abril de 2021, para que, entre otras cuestiones, corrigiera diversos aspectos de forma; conciliara las cifras reportadas sobre ventas totales e inventarios de planchón, proporcionara sus características, explicara cómo reporta estos inventarios contablemente y, en su caso, reportara sus códigos de producto; señalara la tecnología que utiliza para la producción del acero que emplea para fabricar el planchón y en qué proporción; explicara el proceso productivo que emplea para la fabricación del planchón que destina al mercado interno de Brasil, a la exportación a México y a terceros mercados, y qué insumos utiliza en cada caso; si la solidificación por enfriamiento controlado, posterior al proceso de colada continua que aplica, es la misma para el producto que destina al mercado interno en Brasil y para el destinado al mercado de exportación a México; proporcionara un comparativo entre el planchón destinado a la venta en el mercado interno de Brasil, al autoconsumo en Brasil, y al mercado de exportación a México; indicara la proporción que destinó al autoconsumo para la fabricación de productos terminados y cómo se registra contablemente; señalara qué códigos de producto que se exportaron a México pasaron por el proceso de solidificación por enfriamiento controlado y si estos corresponden a “Primeras”, “Segundas” u “Over Rolling”. Respecto a su sistema de distribución, explicara cómo se da el proceso de venta de planchón al mercado mexicano, cómo se pactan los precios, los contratos de compra y venta, la facturación, órdenes de compra y venta, cómo interactúan los diferentes comercializadores a través de la cadena de venta, y proporcionara los gastos en que incurre desde la salida de la mercancía de la fábrica hasta el puerto mexicano. En cuanto a sus códigos de producto, incluyera el grado de acero del planchón, las dimensiones y los criterios que considera para clasificarlo, así como evidencia de su sistema contable; proporcionara la composición química de sus productos, de acuerdo con sus especificaciones y señalara sí hacen al producto distinto en relación con los de otras empresas. Por cuanto hace al cálculo del precio de exportación, proporcionara diversas aclaraciones, correcciones y soporte documental de la base de datos que proporcionó; describiera la metodología de cálculo de cada uno de los ajustes propuestos y a qué se refiere el correspondiente a “otros gastos”, aclarara si los ajustes por concepto de flete externo y flete interno son correctos, presentara la información y metodología de cálculo para aplicar ajustes por concepto de crédito y comisión, y realizara el cálculo del precio de exportación por código de producto y por tipo de planchón.

29. El 13 de mayo de 2021, Ternium Brasil respondió al requerimiento de información que la Secretaría le formuló el 26 de marzo de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; conciliara las cifras reportadas sobre producción y ventas totales; aclarara por qué registra inventarios si describió la producción de planchón como “trajes a la medida”, cómo reporta los inventarios contablemente y, en su caso, señalara si les asigna códigos de producto; aclarara si maneja una producción de “planchones para venta” y una adicional para autoconsumo, si las cifras reportadas en las variables “Producción de planchones” y “Producción de planchones para venta” se refieren a planchón que pasó por el proceso de solidificación por enfriamiento controlado; señalara la tecnología que utiliza para la producción del acero que emplea para fabricar el planchón y en qué proporción; explicara el proceso productivo que emplea para la fabricación del planchón que destina al mercado interno de Brasil, a la exportación a México y a terceros mercados, y qué insumos utiliza en cada caso; si la solidificación por enfriamiento controlado, posterior al proceso de colada continua que aplica, es la misma para el producto que destina al mercado interno en Brasil y para el destinado al mercado de exportación a México; proporcionara un comparativo entre el planchón destinado a la venta en el mercado interno de Brasil, al autoconsumo en Brasil, y al mercado de exportación a México; indicara la proporción que destinó al autoconsumo para la fabricación de productos terminados y cómo se registra contablemente; señalara qué códigos de producto que se exportaron a México pasaron por el proceso de solidificación por enfriamiento controlado y si estos corresponden a “Primeras”, “Segundas” u “Over Rolling”, y explicara si el planchón en el mercado interno se vendió en el mismo estado en el que se exportó a México o se sometió a un proceso productivo adicional. Con respecto a su sistema de distribución, explicara si sus precios están afectados por la vinculación entre partes relacionadas o se establecen bajo principios de mercado; cómo los determinó en el periodo investigado, si señaló que en dicho periodo no existieron ventas en el mercado interno de mercancía idéntica o similar a la exportada a México, y si la determinación de los precios del planchón presenta un comportamiento estacional o cíclico, y qué determina dicho comportamiento; explicara cómo se determina y establece el precio base, por qué considera la suma de un adicional y, en función de qué variables se determina; asimismo, cómo estableció el precio para las ventas en el mercado interno; explicara sus canales de exportación y/o distribución y proporcionara los gastos en que incurre desde la salida de la mercancía de la fábrica hasta el puerto mexicano; explicara cómo operan los cierres de pedido que realiza y la distribución de la mercancía hasta el puerto mexicano en sus operaciones de exportación. En cuanto a su propuesta de agrupación de códigos de producto con base en el grado de acero, aclarara si esta metodología engloba las formas en que se registra el planchón en las facturas de venta y proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó. Por cuanto hace al cálculo del precio de exportación, explicara el procedimiento aplicado para asegurarse que reportó la totalidad de operaciones de venta de exportación a México en el periodo investigado; reportara para cada operación el código de acero grado de acero de Ternium Procurement; propusiera los criterios para rastrear las operaciones fabricadas y exportadas desde Ternium Brasil hasta las ventas finales al primer cliente no relacionado, y presentara los documentos correspondientes al establecimiento de precios. Por cuanto hace al cálculo del precio de exportación y sus ajustes, explicara cómo determinó el precio y proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó, e incluyera un ajuste por comisión, descuentos o bonificaciones a las ventas que realizó por medio de su comercializador vinculado; demostrara que los productos considerados para el cálculo del valor normal cumplen con las mismas funciones y pueden ser comercialmente intercambiables con aquellos que exportó a México; correlacionara los códigos de producto exportados a México y los códigos de producto vendidos en el mercado interno de Brasil y, en caso de no considerar las ventas internas para el cálculo de valor normal, justificara la metodología aplicable; explicara qué se entiende por productos “Primeras”, “Segundas” y “Over Rolling” y si dichos términos hacen referencia a la calidad de los productos; explicara la metodología de cada uno de los ajustes propuestos y proporcionara diversas aclaraciones, correcciones y soporte documental de los cálculos que proporcionó; describiera la metodología de cálculo de cada uno de los conceptos que integran el costo total de producción y proporcionara diversas aclaraciones y correcciones de los cálculos que proporcionó. Respecto a la opción del cálculo de valor reconstruido, calculara el valor reconstruido por código de producto y por tipo de planchón; presentara las modificaciones correspondientes respeto a la metodología utilizada para determinar el margen de dumping, así como aclaraciones y precisiones de diversos aspectos de los indicadores de la industria exportadora y del mercado internacional.

30. El 13 de mayo de 2021, Ternium Procurement respondió al requerimiento de información que la Secretaría le formuló el 26 de marzo de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; conciliara sus ventas; explicara si sus precios están afectados por la vinculación entre partes relacionados o se establecen bajo principios de mercado; si la determinación de los precios del planchón presenta un comportamiento estacional o cíclico y qué determina dicho comportamiento, a qué se refiere al señalar que “los términos de venta se pactan en cada operación en particular” y si los términos de venta pactados, se establecen en un contrato, o por orden de compra; explicara cómo operan los cierres de pedido y entrega que realiza, qué empresas de su grupo aplican margen de intermediación y explicara la distribución de la mercancía hasta el puerto mexicano en sus operaciones de exportación. Respecto a sus códigos de producto, explicara cómo se cercioró que el grado de acero delimita el producto y la trazabilidad de la información entre las empresas y cómo se cercioró que considerar solo el grado de acero refleja el precio del planchón, y propusiera, además del código de producto, los criterios pertinentes para rastrear las operaciones fabricadas y exportadas desde Ternium Brasil hasta las ventas finales al primer cliente no relacionado. Por cuanto hace al cálculo del precio de exportación, proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó.

31. El 14 de mayo de 2021, EMAG presentó respuesta al requerimiento de información que la Secretaría le formuló el 9 de abril de 2021, para que, entre otras cuestiones, corrigiera diversos aspectos de forma; aclarara si los datos de venta reportados corresponden a ventas en el mercado interno de Rusia y si dicho planchón se destinó al autoconsumo para la fabricación de productos de mayor valor agregado. Respecto a su sistema de distribución, explicara cómo se da el proceso de venta de planchón al mercado mexicano, cómo se pactan los precios, los contratos de compra y venta, la facturación, órdenes de compra y venta, cómo interactúan los diferentes comercializadores a través de la cadena de venta, y proporcionara los gastos en que incurre desde la salida de la mercancía de la fábrica hasta el puerto mexicano; indicara si la determinación de los precios del planchón presentan un comportamiento estacional o cíclico, en qué determina dicho comportamiento, y cuál es el monto de comisión en que incurre EMAG. En cuanto a sus códigos de producto, presentara los contenidos máximos y mínimos de los elementos químicos que los conforman y señalara los usos del planchón exportado a México. Por cuanto hace al cálculo del precio de exportación, explicara por qué es válido considerar el precio agrupado que reportó; aclarara si los ajustes reportados son los únicos que aplicarían al precio para llevarlo a nivel ex fábrica, y aplicara un ajuste por crédito.

32. El 20 de mayo de 2021, NLMK respondió al requerimiento de información que la Secretaría le formuló el 9 de abril de 2021, para que, entre otras cosas, corrigiera diversos aspectos de forma; señalara la tecnología que utiliza para la producción del acero que emplea para fabricar el planchón y en qué proporción; explicara el proceso productivo que emplea para la fabricación del planchón que destina al mercado interno de Rusia, a la exportación a México y a terceros mercados, y qué insumos utiliza en cada caso; si la solidificación por enfriamiento controlado, posterior al proceso de colada continua que aplica, es la misma para el producto que destina al mercado interno en Rusia y para el destinado al mercado de exportación a México; proporcionara un comparativo entre el planchón destinado a la venta en el mercado interno de Rusia, al autoconsumo en Rusia, y al mercado de exportación a México; indicara la proporción que destinó al autoconsumo para la fabricación de productos terminados y cómo se registra contablemente; señalara qué códigos de producto que se exportaron a México pasaron por el proceso de solidificación por enfriamiento controlado; explicara si el planchón en el mercado interno y en los terceros mercados se vendió en el mismo estado en el que se exportó a México; proporcionara diversas aclaraciones sobre los inventarios reportados. Respecto a su sistema de distribución, explicara cómo se da el proceso de venta y se establecen las condiciones esenciales de la misma, cómo se asignan los precios y qué características influyen en su determinación, cómo se construyen o asignan los números de lote, cómo se determinan los contratos relacionados al mercado de exportación a México, si estos amparan la totalidad de las operaciones de exportación a México, e identificara las operaciones que refieren a acuerdos adicionales entre el vendedor y el comprador, y proporcionara los gastos en que incurre desde la salida de la mercancía de la fábrica hasta el puerto mexicano. En cuanto a sus códigos de producto, explicara qué criterios considera para su conformación, proporcionara las características físicas y químicas, técnicas y de calidad de cada uno; definiera a qué hace referencia cuando habla de “planchón de acero sin compresión” y uno “comprimido”, sus diferencias y si cumplen con las características del producto objeto de investigación, si determinan su uso final, y si influye en la determinación del precio de venta; señalara cuál es el principal criterio que considera para clasificar el planchón; demostrara que los códigos exportados a México, los de venta en el mercado interno y los destinados a terceros mercados se registran en su sistema contable; definiera las clases/categorías de planchón que refiere y los mercados a los que aplican, y cómo influyen en los costos y los precios; señalara cuál es el criterio para establecer la similitud entre los códigos de producto de precio de exportación y valor normal. Por cuanto hace al cálculo del precio de exportación y sus ajustes, explicara como determinó el precio y proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó, e incluyera un ajuste por comisión, descuentos o bonificaciones a las ventas que realizó por medio de su comercializador vinculado. Asimismo, aclarara quienes son sus clientes en el mercado interno ruso; proporcionara las características físicas, químicas, de calidad y uso requeridas por sus clientes y una explicación sobre qué se entiende por curso normal de negocios, el principio de precios uniformes para todas las categorías de clientes, y cuáles son esas categorías; explicara a qué hace referencia cuando menciona que el planchón vendido en el mercado interno no coincide con los códigos de producto exportados a México, si se refiere a las características y calidad que ofrece en el mercado interno y, si existe una diferencia en costo, por qué no puede ser aplicada para obtener códigos idénticos o similares a los exportados a México; calculara el valor normal por código de producto, por clases/categorías y por tipo de planchón, asimismo, proporcionara diversas aclaraciones, correcciones y soporte documental de la metodología que propuso y los cálculos que proporcionó para realizar los ajustes correspondientes a esta metodología. Respecto a la metodología de ventas de exportación a terceros mercados, proporcionara elementos que sustenten que el planchón vendido a terceros mercados corresponde al producto similar al exportado a México, en particular, que dichas ventas corresponden a las características físicas y químicas del planchón al carbón y aleado exportado a México; justificara el uso de las ventas de exportación a todos los terceros mercados para el cálculo de valor normal; aportara el soporte documental que respalde cada uno de los ajustes propuestos, así como el necesario para aplicar un ajuste por diferencias en las características físicas. Asimismo, presentara una conciliación entre los costos de producción mensuales y el soporte documental; describiera la metodología de cálculo de cada uno de los conceptos que integran el costo total de producción que presentó y proporcionara el soporte contable para conciliar las cifras utilizadas. Respecto a la opción del cálculo de valor reconstruido, sustentara que el planchón fabricado y vendido en el mercado interno, no es objeto de ventas en el curso de operaciones comerciales normales o que tales ventas no permiten una comparación válida con las mercancías que exportó a México, y que las características específicas del producto investigado no pueden ser ajustadas; calculara el valor reconstruido por código de producto y por tipo de planchón; explicara la metodología de cálculo de la utilidad, y proporcionara información sobre precios internacionales de planchón durante el periodo analizado.

3. No partes

33. El 27 de abril de 2021 AHMSA respondió al requerimiento de información que la Secretaría le formuló el 26 de marzo de 2021 para que, indicara su posición respecto a la presente investigación; si en el periodo analizado realizó importaciones de planchón; describiera su proceso de producción para fabricar planchón y explicara si cuenta con un proceso de enfriamiento controlado para solidificarlo, o si este sigue un proceso de producción continuo para fabricar productos de mayor valor agregado, así como las diferencias que existen en cuanto a las características físicas, técnicas, usos, costos, etc., del planchón que se utiliza como autoconsumo en procesos productivos integrados continuos y el que se somete a un proceso de enfriamiento; indicara las características del planchón que fabrica, el porcentaje del mismo que es procesado recién sale de la colada continua y el que se deja enfriar, y proporcionara sus cifras de producción, ventas al mercado interno, ventas al mercado externo y ventas totales en el periodo analizado.

I. Otras comparecencias

34. El 7 de diciembre de 2020 compareció la empresa AMB, para presentar información y argumentos respecto al primer periodo de ofrecimiento de pruebas, sin embargo los mismos no fueron tomados en cuenta, de conformidad a lo señalado en el punto 44 de la presente Resolución.

35. El 15 de enero de 2021 compareció la empresa NLMK, para manifestar que no es procedente considerar las pruebas presentadas por la Solicitante en la etapa de réplicas, toda vez que fueron presentadas fuera del momento procesal oportuno.

36. El 20 de enero de 2021 comparecieron las empresas Ternium México, Ternium Brasil y Ternium Procurement, para manifestar que no se acreditó la personalidad jurídica de uno de los representantes legales de la Solicitante y solicitar que no sea admitida en el procedimiento la información que presentó por parte ArcelorMittal en su escrito de contra argumentaciones o réplicas.

37. El 20 de enero de 2021 compareció la empresa ArcelorMittal, para solicitar se desestimen las manifestaciones y peticiones realizadas por NLMK en su escrito del 15 de enero de 2021.

38. El 22 de enero de 2021 compareció la empresa ArcelorMittal, para solicitar se desestimen las manifestaciones y peticiones realizadas por Ternium México, Ternium Brasil y Ternium Procurement en su escrito del 20 de enero de 2021.

J. Opinión de la Comisión de Comercio Exterior

39. Con fundamento en el artículo 82 fracción III del Reglamento de la Ley de Comercio Exterior (RLCE) y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 29 de septiembre de 2021. El proyecto fue opinado favorablemente por unanimidad.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado A, fracción II, numeral 7, y 19 fracción I y IV del Reglamento Interior de la Secretaría de Economía; 12.2 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), 5 fracción VII y 57 fracción III de la Ley de Comercio Exterior (LCE) y 80 y 82 fracción III del RLCE.

B. Legislación aplicable

C. Protección de la información confidencial

D. Derecho de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Información no aceptada

F. Respuesta a ciertos argumentos de las partes

1. Aspectos generales

a. Legal existencia y personalidad jurídica

45. Ternium México, Ternium Procurement, Ternium Brasil y Grupo Acerero manifestaron que no se acreditó la personalidad jurídica de uno de los representantes legales de ArcelorMittal. Al respecto, manifestaron que, si bien compareció en diversos escritos señalando haber acreditado su representación ante la Secretaría, de forma previa, ni antes ni después de la presentación de dichas comparecencias recibieron copia de traslado de la documentación que lo acredita como representante legal de la Solicitante, en contravención a los artículos 56 de la LCE y 140 del RLCE. Señalaron que, en consecuencia, dicho representante legal de ArcelorMittal no se encuentra acreditado para actuar en nombre y representación de la empresa, por lo que la Secretaría no deberá considerar la información, argumentos y pruebas que este presentó en el procedimiento.

46. ArcelorMittal manifestó que la personalidad jurídica del representante legal referido quedó acreditada ante la Secretaría mediante escrito presentado el 21 de agosto de 2020, es decir, en una fecha anterior a la Resolución de Inicio, información que consta en el expediente administrativo del procedimiento y pudo ser consultada por los representantes legales de Ternium México, Ternium Procurement, Ternium Brasil y Grupo Acerero.

47. Al respecto, la Secretaría aclara que mediante escrito del 21 de agosto de 2020 ArcelorMittal acreditó el carácter del referido representante legal, por lo que es procedente considerar la información, argumentos y pruebas que presentó en el curso del procedimiento. Asimismo, en atención a las manifestaciones de Ternium México, Ternium Procurement, Ternium Brasil y Grupo Acerero, al señalar que no recibieron el traslado de la información referida, en términos de lo dispuesto en el artículo 56 de la LCE y el último párrafo del artículo 140 del RLCE, la Secretaría requirió a ArcelorMittal para que corriera traslado de dicha información. ArcelorMittal corrió traslado a las demás partes interesadas y presentó su constancia de envío mediante escrito del 11 de mayo de 2021, por lo que esta Secretaría tuvo por cumplimentada dicha obligación.

48. Por su parte, ArcelorMittal manifestó que Ternium México, Grupo Acerero y EMAG no están legitimadas procesalmente para comparecer al presente procedimiento, al no haber presentado de forma completa los documentos con los que se acredita la legal existencia de Ternium México y Grupo Acerero, así como la personalidad jurídica de los representantes legales de EMAG, por lo que la información presentada por dichas empresas debe ser desestimada y, en consecuencia, se debe proceder con base en los hechos de que se tenga conocimiento.

49. Agregó que las omisiones de Ternium México, Grupo Acerero y EMAG, no son subsanables, ya que no presentaron su información en tiempo y forma legales. Adicionalmente, manifestó que Ternium México y Grupo Acerero no corrieron traslado de la información señalada, lo que constituye una violación a lo dispuesto en los artículos 56 de la LCE y 140 último párrafo del RLCE, y razón suficiente para que la Secretaría desestime dicha información, aun en el caso de que sí la hubiesen presentado ante la Secretaría.

50. Al respecto, se precisa que, contrario a lo manifestado por ArcelorMittal, Ternium México y Grupo Acerero sí exhibieron los documentos con los que se acreditó su legal existencia, en tanto que EMAG sí presentó debidamente legalizados los documentos con los que acreditó las facultades de los poderdantes de la empresa y, en consecuencia, de sus representantes legales.

51. Asimismo, por cuanto hace al argumento de ArcelorMittal, referente a que Ternium México y Grupo Acerero no corrieron traslado de la información que acredite su legal existencia, se aclara que las empresas importadoras corrieron traslado de la información que presentaron, conforme lo prevé la legislación de la materia, por lo que la Solicitante contó con la información necesaria para su defensa.

b. Clasificación de información

52. El Ministerio de Rusia y NLMK argumentaron que ArcelorMittal no presentó resúmenes públicos de su información confidencial, lo que es violatorio de la legislación aplicable y perjudica su capacidad de defensa y participación en la investigación, toda vez que no les permite una comprensión razonable del contenido sustancial de la información clasificada con carácter confidencial ni tener la plena oportunidad de defender sus intereses. Por su parte, Grupo Acerero manifestó que la información clasificada como confidencial, referente a los ajustes por flete terrestre, y carga y descarga, proporcionados por ArcelorMittal para el cálculo del precio de exportación es incorrecta, toda vez que dicha información se encuentra disponible, de manera pública, en la página de Internet de la Agencia Nacional de Transportes Terrestres de Brasil.

53. Por su parte, ArcelorMittal manifestó que la clasificación de la información presentada bajo el carácter de confidencial, se hizo de manera correcta y en apego a la legislación aplicable, por lo que debe quedar legalmente resguardada y protegida. Agregó que dicha información fue acompañada de resúmenes que permiten una comprensión razonable de su contenido y, en los casos en que no se pudo revelar por la naturaleza de la información, presentó su debida justificación. Señaló que dar a conocer los datos contenidos en la información clasificada como confidencial, constituye divulgar de forma indebida e ilegal, información sensible.

54. Al respecto, la Secretaría señala que a lo largo de la investigación verificó la información que presentaron las partes interesadas comparecientes y, en el caso que fue procedente, se requirió reclasificar diversa información que no tenía el carácter de confidencial, en términos de los artículos 6.5 del Acuerdo Antidumping y 148, 149, 150, 152, 153 y 158 del RLCE, así como, de ser el caso, justificar la clasificación de la información confidencial y presentar los resúmenes públicos correspondientes, en términos de la normatividad aplicable, por tanto, la información que se encuentra en el expediente administrativo del caso cumple con las reglas de confidencialidad y hace inexistente la falta de transparencia que alegan el Ministerio de Rusia y NLMK, puesto que en ningún momento quedaron en estado de indefensión, al contar de manera oportuna con la información suficiente para formular su defensa.

55. Asimismo, se precisa que la información relativa a los ajustes por flete terrestre, y carga y descarga, proporcionados por ArcelorMittal para el cálculo del precio de exportación, presentada en la solicitud de inicio, no es información pública en su totalidad, por lo que la Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la que ella misma se allegue, en estricto acatamiento a los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE, tal y como se refiere en el punto 42 de la presente Resolución, por lo que contrario a lo afirmado por Grupo Acerero, la Secretaría actuó de conformidad con la legislación aplicable.

2. Periodo investigado y analizado

56. Las importadoras Ternium México y Grupo Acerero cuestionaron la determinación del periodo investigado y analizado que estableció la Secretaría en el punto 196 de la Resolución de Inicio, pues consideraron que los periodos no cumplen con lo dispuesto en la legislación nacional e internacional aplicable y, además, contravienen la práctica de la Secretaría, al aceptar una solicitud con un periodo investigado que no es lo más cercano posible a la presentación de la solicitud.

57. Al respecto, Ternium México manifestó lo siguiente:

a. la Resolución de Inicio fue emitida en contravención con el artículo 76 del RLCE, así como lo dispuesto por la Recomendación relativa a los periodos de recopilación de datos para las investigaciones antidumping de la Organización Mundial del Comercio (OMC), ya que el periodo investigado y analizado se encuentra casi siete meses desfasado de la presentación de la solicitud de inicio, lo cual, además, va en contra de la práctica administrativa de la Secretaría, pues en las últimas diez investigaciones antidumping iniciadas, el periodo de desfase ha sido en promedio de cuatro meses;

b. no existe un plazo perentorio en el que una empresa deba presentar una solicitud para iniciar una investigación antidumping. Si la Solicitante en esta investigación no contaba con información oportuna para presentar su solicitud debía haber esperado para recabar los datos que dieran cabal cumplimiento a la legislación para entonces, presentar su solicitud. La Solicitante se refirió a la emergencia sanitaria para justificar “retrasos” sin demostrar en ningún momento que por ello no existiera información actualizada. Asimismo, la Solicitante se refirió a un resguardo domiciliario que afectó severamente sus operaciones, cuando, de acuerdo con lo establecido por la Secretaría de Salud, se permitió la continuación de labores a las empresas de producción de acero por considerarlas actividades esenciales;

c. dado que la Solicitante pudo continuar con sus labores y la industria acerera siguió laborando, no existe ninguna prueba en el expediente que demuestre que la Solicitante no habría podido obtener información “lo más actualizada posible”. De hecho, datos más actualizados relacionados con importaciones o exportaciones ya estaban disponibles, pues tanto las fuentes de información de la Secretaría, por ejemplo, el SIAVI, o la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO) no suelen tener un periodo de rezago de seis meses (sino máximo dos o tres meses);

d. la Secretaría tenía la obligación de asegurar que dichos periodos, conforme a lo expresamente establecido en la legislación, se ubicaran lo más cercano posible a la presentación de la solicitud. Sin embargo, ni siquiera intentó allegarse de información más actualizada. Asimismo, no justificó las consideraciones que fueron tomadas en cuenta para fijar ambos periodos;

e. una determinación basada en información de periodos tan desfasados no puede ser objetiva, dado que los resultados de la supuesta práctica desleal se encuentran distorsionados. Al respecto, el Grupo Especial en el caso CE - Accesorio de tubería señaló que la finalidad es “asegurar que los datos correspondientes al periodo de investigación, aunque históricos, reflejen sin embargo el pasado reciente. La adopción de un periodo de investigación suficientemente largo es de importancia crítica para asegurar que cualquier dumping identificado haya sido duradero y no esporádico”;

f. la actuación de la Secretaría, además de ser contraria a su propia práctica administrativa, lo es también a los precedentes internacionales de la OMC. En el asunto México - Tuberías de acero, el Grupo Especial determinó que, la utilización por parte de la Secretaría de un periodo de investigación inadecuado tuvo como consecuencia que no se formulara una determinación de la existencia de daño basada en "pruebas positivas". En el mismo sentido, en el caso México - Medidas antidumping sobre el arroz, el Grupo Especial determinó que México había actuado de manera incompatible con el artículo 3.1 debido al periodo de investigación considerado (que presentaba un desfase de quince meses entre el final del periodo de investigación y la iniciación de la investigación), y

g. con el objeto de establecer la comparativa entre el precio de exportación y el valor normal como parte de una investigación, es necesario que la misma se efectúe sobre la base de ventas efectuadas en fechas lo más próximas posibles a aquella en que se presente la solicitud de inicio de la investigación antidumping. Al existir un desfase excesivo en este procedimiento la autoridad no cuenta con información confiable, objetiva e imparcial para realizar sus determinaciones.

58. Por su parte, Grupo Acerero manifestó que existe un desfase de seis meses entre la solicitud de inicio de la investigación y la terminación del periodo investigado. Al respecto, consideró que la autoridad actuó de forma inconsistente con el estándar probatorio establecido tanto por la jurisprudencia de la OMC, la recomendación del Comité de Prácticas Antidumping de la OMC (G/ADP/6 del 16 de mayo del 2000), la legislación nacional y sobre todo de su propia práctica administrativa, al aceptar una solicitud con un periodo investigado que no es lo más cercano al inicio de la investigación.

59. En este sentido, Grupo Acerero señaló que si bien la LCE, el RLCE y el Acuerdo Antidumping no establecen un periodo específico entre la solicitud de investigación y el término del periodo investigado, el Comité de Prácticas Antidumping establece ciertas directrices para el periodo de recopilación de datos, señalando con toda contundencia que dicho periodo deberá ser lo más cercano al inicio de la investigación.

60. Señaló que lo anterior, ha sido confirmado por el Órgano de Solución de Diferencias (OSD) de la OMC, en particular en la controversia México—Medidas antidumping definitivas sobre la carne de bovino y el arroz, en donde se señala que los datos más recientes tienen más probabilidades de proporcionar indicaciones mejores acerca del daño presente; asimismo, indica que, para determinar la existencia del dumping, el daño y la relación causal, es importante contar con un periodo de recopilación de datos que termine en la fecha más cercana posible a la fecha de iniciación, puesto que en el momento de la imposición de la medida es posible que hayan transcurrido otros doce meses.

61. Agregó que la preparación de este tipo de solicitudes lleva muchos meses, por lo que el argumento de la Solicitante respecto a la dificultad para allegarse de información, derivado de la contingencia sanitaria, no resulta legalmente válido. En todo caso, de diciembre a mayo la Solicitante bien pudo haber reunido la información pertinente. Además, de acuerdo con la información que obra en el expediente, al ser ArcelorMittal parte de la industria siderúrgica, se considera que desempeña actividades esenciales, por lo que no detuvo sus operaciones al 100% y tuvo amplia oportunidad para recabar información antes y después de la contingencia.

62. Aunado a lo anterior, Grupo Acerero consideró que la Secretaría incumplió con la obligación establecida en los artículos 28 de la LCE, 3.1 y 3.5 del Acuerdo Antidumping, respecto a que el análisis de causalidad entre la discriminación de precios y el daño a la producción nacional se sustente en pruebas positivas que estén disponibles lo más cercano al inicio de investigación. En este sentido, indicó que, de acuerdo con la práctica de la Secretaría, en las investigaciones antidumping de los últimos dos años, el promedio de meses entre el término del periodo investigado y de la solicitud de inicio ha sido de cuatro meses. Señaló que, en caso de continuar con la investigación, se deberá actualizar la información del periodo investigado y analizado por lo menos al primer semestre de 2020, para contar con la información más adecuada para el análisis de la probable existencia de la práctica desleal.

63. Por su parte, ArcelorMittal manifestó su desacuerdo con los argumentos de las importadoras, en los siguientes términos:

a. el artículo 76 del RLCE se limita a señalar que la fijación del periodo investigado debe corresponder a la fecha más cercana a la presentación de la solicitud;

b. la Recomendación de la OMC, solo sugiere que el periodo de recopilación de datos para las investigaciones antidumping deberá ser normalmente de doce meses y en ningún caso de menos de seis meses y terminará en la fecha más cercana posible al inicio de la investigación, tal como sucede en el caso que nos ocupa;

c. en el asunto México - Tuberías de acero, el informe final del Grupo Especial respaldó la determinación de la existencia de daño empleando un periodo de investigación que había finalizado ocho meses antes de que se iniciará la investigación, en reconocimiento a las limitaciones temporales prácticas inherentes a la producción de los datos que posteriormente debía reunir y analizar la Solicitante, para utilizarlos y presentarlos en la solicitud, y que a continuación debía analizar la autoridad investigadora. Señaló que este criterio ha sido invocado por la Secretaría en su práctica administrativa en las investigaciones de poliéster fibra corta originario de la República Popular China (“China”), tubería de acero al carbono sin costura originaria de la República de Corea, Reino de España (“España”), la República de la India (“India”) y Ucrania; artículos para cocinar de aluminio originarios de China; y tubería de acero al carbono con costura longitudinal recta y helicoidal, originaria de los Estados Unidos de América (los “Estados Unidos”), España e India;

d. los periodos que la Secretaría fijó para el análisis de daño y de discriminación de precios cumplen con la normatividad y, en particular, el periodo analizado permite formular una determinación de daño conforme al artículo 3.1 del Acuerdo Antidumping;

e. la información proporcionada es afirmativa, objetiva y verificable, lo que ha permitido probar la existencia de la práctica desleal;

f. las contrapartes no han demostrado que los datos presentados no tengan una conexión intrínseca con la investigación o que no establezcan un nexo pertinente, y

g. la determinación de la Secretaría descansa sobre un examen integral, basado en elementos objetivos y pruebas positivas.

64. Al respecto, la Secretaría precisa que para fijar el periodo investigado y de análisis de daño, evalúa si los propuestos por las empresas solicitantes cumplen con la normatividad en la materia en lo relativo a los periodos de recopilación de datos para determinar la existencia de daño y de prácticas de discriminación de precios en las investigaciones antidumping, considerando las particularidades propias de cada investigación, pero no los fija en razón de que fueron los propuestos por la Solicitante, como erróneamente sugieren los importadores y exportadores.

65. La obligación de considerar la fecha “más cercana posible” atiende a una cuestión de factibilidad, en el entendido de que las partes no están obligadas a lo imposible, por ello, la Secretaría tomó en cuenta, para la fijación del periodo investigado, entre otros puntos, cuestiones materiales y de accesibilidad como la disponibilidad de la información al momento de presentar la solicitud, el tipo de industria de que se trata, así como la calidad y cantidad de información, en el contexto de las dificultades derivadas de la contingencia generada por el virus SARS-CoV2 (COVID-19), mismas que se constituyen como factores que pueden determinar mayor o menor tiempo para procesarla. En este sentido, el periodo comprendido del 1 de enero de 2017 al 31 de diciembre de 2019 incluye la información más reciente que la Solicitante tuvo a su alcance para sustentar la práctica desleal y el daño a la industria nacional.

66. El informe del Grupo especial del caso México - Derechos antidumping sobre las tuberías de acero procedentes de Guatemala (WT/DS331/R), del 17 de abril de 2007, respalda esta consideración. En efecto, el punto 7.234 de dicho informe establece que:

7.234. Consideramos que habría sido adecuado y deseable que Economía hubiera reunido datos actualizados, si no antes de la iniciación, al menos a los efectos de su análisis sustantivo del daño. Sin embargo, observamos que hay limitaciones temporales prácticas por lo que respecta a la producción, reunión y análisis de datos. Habida cuenta, en particular, del tiempo necesario para que se produzcan y publiquen datos del tipo de los incluidos en esta solicitud en materia antidumping, y para que posteriormente los reúna y analice el solicitante con el fin de utilizarlos en su solicitud, no fue irrazonable que la autoridad investigadora utilizara un conjunto de datos correspondientes a un período que había concluido ocho meses antes de la iniciación de la investigación.

67. En consecuencia, la Secretaría considera que, contrario a lo que sostienen Ternium México y Grupo Acerero, los periodos fijados cumplen con lo dispuesto en el artículo 76 del RLCE, la Recomendación de la OMC, en razón de lo siguiente:

a. los periodos fijados no contradicen lo dispuesto en el artículo 76 del RLCE y la Recomendación de la OMC, puesto que ninguna de estas disposiciones precisa un número determinado de meses entre el fin del periodo investigado y la presentación de la solicitud, o directrices para cumplir con dicho requisito. En este sentido, el periodo analizado comprende un periodo de tres años e incluye al periodo investigado, el cual comprende un periodo de doce meses y termina en la fecha más cercana posible a la Resolución de Inicio, y

b. si bien los precedentes de la OMC que señalan Ternium México y Grupo Acerero indican que el periodo investigado debe ser lo más cercano posible a la Resolución de Inicio para que el análisis de dumping, daño y causalidad se base en pruebas positivas, tampoco precisan un número de meses entre el fin del periodo investigado y la presentación de la solicitud. Destaca que, en el caso México - Tuberías de acero, el Grupo Especial determinó que existen limitaciones temporales prácticas que enfrentan los productores nacionales para recopilar la información, datos y pruebas requeridos para la solicitud de inicio, por lo que un desfase de ocho meses entre el fin del periodo investigado y el inicio de la investigación no impide un examen objetivo del dumping y del daño, así como de la relación causal. En la presente investigación, considerando las limitaciones que impuso además la contingencia sanitaria en cuanto a la producción, reunión y análisis de datos, la Solicitante proporcionó la información que tuvo razonablemente a su alcance.

68. Con base en lo señalado anteriormente, la Secretaría reitera que el periodo investigado y analizado, fijados en la presente investigación, cumplen con lo dispuesto en el artículo 76 del RLCE y en la Recomendación de la OMC (documento G/ADP/6), toda vez que el periodo analizado comprende un periodo de tres años e incluye al periodo investigado, el cual comprende un periodo de doce meses y termina en la fecha más cercana posible a la Resolución de Inicio, tomando en cuenta las limitaciones temporales para la recopilación de datos y el análisis que la autoridad investigadora debe realizar. Por lo tanto, dichos periodos permiten realizar, de forma razonable, una determinación de la existencia de daño basada en pruebas positivas y mediante un examen objetivo, en los términos que el artículo 3.1 del Acuerdo Antidumping prevé.

3. Condiciones restrictivas en el mercado

69. Grupo Acerero, EMAG y NLMK argumentaron que la Solicitante pretende mantener una posición monopólica en el mercado mexicano mediante la presente investigación. Señalaron que, de continuar con el procedimiento e imponerse una cuota compensatoria, se propiciaría un mercado monopólico, cuyo impacto derivará en precios más altos impuestos por la Solicitante, así como una reducción de su producción y oferta como única opción de proveeduría, en detrimento de la sociedad en general. Ternium México puntualizó que la limitada oferta de ArcelorMittal para el mercado interno se agravaría con prácticas restrictivas o condicionamiento de ventas de la Solicitante.

70. ArcelorMittal manifestó que es falso el argumento sobre la pretensión de acaparar y controlar el mercado interno de planchón, por el contrario, el mercado nacional, lejos de exhibir condiciones de monopolio, registra de facto un monopsonio, en el cual Ternium México, como único consumidor, influye de manera determinante sobre el nivel de precios, a través de las importaciones en condiciones de dumping. Señaló que la aplicación de cuotas compensatorias contra las importaciones objeto de dumping no propicia, en medida alguna, que ArcelorMittal controle el mercado.

71. La Secretaría difiere de los argumentos referentes a que la cuota compensatoria podría generar condiciones restrictivas, puesto que, en la investigación que nos ocupa, además de otro productor nacional, también existen otros proveedores externos y, de igual forma, otros consumidores. Al respecto, la Secretaría hace notar que el establecimiento de cuotas compensatorias no impide el ingreso de las importaciones y tampoco tienen como fin restringir la oferta de mercancías, sino corregir los efectos lesivos de las importaciones en condiciones de prácticas desleales de comercio internacional y restablecer las condiciones equitativas de competencia en el mercado nacional.

72. En este sentido, el objeto del presente procedimiento es determinar si las importaciones del producto objeto de investigación se realizaron en condiciones de discriminación de precios y causaron daño a la rama de producción nacional, más no analizar y determinar si alguna parte compareciente mantiene o pretende mantener prácticas que contravengan la legislación en materia de competencia económica, toda vez que la Secretaría no es la autoridad competente para analizar dichas prácticas. No obstante, las partes conservan su derecho para acudir ante la autoridad competente y hacer valer lo que a sus intereses convenga, en términos de lo dispuesto en la Ley Federal de Competencia Económica.

4. Precio de exportación

73. Grupo Acerero argumentó que, con base en datos de las publicaciones Steel Business Briefing (SBB) y Metal Bulletin, en el contexto internacional, los precios de exportación del planchón en Brasil han mostrado un incremento debido, en primer lugar, a la reducción de la cuota de importación de acero semi-acabado de 350 mil a 60 mil toneladas, impuesta por los Estados Unidos; en segundo lugar, por la alta demanda del mercado interno e internacional y la poca oferta a causa de la pandemia COVID-19. Agregó que, de acuerdo con la publicación SBB, los precios de exportación del planchón de Brasil aumentaron 15 dólares de los Estados Unidos de América por tonelada y los productores brasileños podrían incrementar todavía más el precio para mercados como los Estados Unidos, México y Canadá, debido al alto interés de estos países por el planchón. Para demostrar su señalamiento, proporcionó una nota de S&P Global de Platts de SBB del 8 de septiembre de 2020.

74. Agregó que, de acuerdo con información más reciente publicada por S&P Global de Platts, en la semana del 19 al 23 de octubre de 2020, el precio de exportación se incrementó hasta llegar a 500 dólares por tonelada, por lo que esta tendencia creciente en los precios de exportación de Brasil demuestra la falta de incentivos de los productores brasileños en vender su mercancía por debajo de sus precios internos.

75. Indicó que, suponiendo sin conceder que el valor normal en Brasil reportado por la Solicitante, de 504.24 dólares por tonelada fuera válido, y considerando el precio de 500 dólares por tonelada a nivel FOB (por sus siglas en inglés de Free On Board), no existiría margen de dumping que justifique la continuación de la investigación. Por lo anterior, resulta contundente que derivado del contexto internacional y del comportamiento de los precios de exportación de Brasil, no hay elementos que demuestren la supuesta existencia de dumping.

76. Al respecto, ArcelorMittal replicó que, si bien los precios publicados por la SBB se incrementaron en 2020, estos no corresponden al periodo investigado, por lo cual, el señalamiento de Grupo Acerero es equivocado, pues el periodo investigado fue definido por la autoridad investigadora y en ese periodo se refleja el comportamiento desleal de los exportadores de planchón al exportar a precios inferiores al valor normal tal y como quedó establecido en el inicio de la investigación.

77. En relación con el argumento de Grupo Acerero respecto a los precios de exportación de planchón de Brasil, la Secretaría considera que los señalamientos planteados son improcedentes, debido a lo siguiente:

a. los precios de exportación del planchón de Brasil, publicados por SBB en octubre de 2020, proporcionados por Grupo Acerero, se ubican fuera del periodo investigado, por lo cual, las referencias no son adecuadas ni pertinentes;

b. es incorrecta la comparación que Grupo Acerero hace, pues además de que el precio se encuentra fuera del periodo investigado, se encuentra a nivel comercial FOB y no se presentaron ajustes que permitieran su comparación a nivel ex fábrica y en el periodo correspondiente, y

c. el valor normal indicado por Grupo Acerero, supuestamente reportado por la Solicitante, por 504.24 dólares por tonelada, no corresponde con el que la Secretaría calculó en el inicio de la investigación.

5. Ajustes al precio de exportación

78. En relación con los ajustes al precio de exportación propuestos por la Solicitante, Grupo Acerero manifestó:

a. respecto al ajuste por crédito:

i. la Solicitante no cuenta con información sobre los días transcurridos entre la fecha de factura y la fecha de pago de esta, por ser información confidencial de las empresas importadoras-exportadoras. Sin embargo, propuso un plazo de pago de 90 días sin el proporcionar el sustento y la metodología correspondiente para obtener el ajuste, en tanto que la Secretaría tampoco señaló si se allegó de información para verificar el plazo propuesto. Agregó que, en la respuesta al formulario oficial de investigación, la Solicitante presentó la metodología del ajuste, sin embargo, trató de justificar que la información presentada, es la que estuvo razonablemente a su alcance, lo cual, no constituye una explicación de la metodología empleada para determinar el ajuste, y la Secretaría tampoco le requirió esta información ni indicó que haya replicado el cálculo para sustentarlo como válido.

b. respecto al ajuste por flete terrestre:

i. para llevar los costos del flete terrestre, carga y descarga de reales (moneda de curso legal en Brasil) a dólares por tonelada, la Solicitante utilizó el tipo de cambio obtenido de Exchange Rates, sin embargo, no justificó por qué aplicó esta información en lugar de allegarse de información reportada por el Banco Central de Brasil, que sería la más adecuada por ser información oficial del gobierno del país exportador, además la Secretaría no le requirió su justificación, y respecto a la metodología del flete terrestre, ArcelorMittal hace referencia al “Apéndice 20-B Empresas Exportadoras de Planchón”, sin embargo, ni en el traslado del formulario ni en la prevención se encontró dicho documento, por lo que no se pudo identificar por qué seleccionó a dichas empresas para determinar las distancias entre las plantas y el puerto de embarque.

c. respecto al ajuste por al margen de intermediación:

i. la Solicitante empleó datos de la empresa Metal One, que corresponden a una empresa comercializadora de diversos productos siderúrgicos, entre ellos planchón. Sin embargo, ArcelorMittal no presentó la prueba documental que demostrara que entre los productos comercializados se encuentra el planchón. En virtud de que la Solicitante no presentó la prueba respectiva ni la autoridad le requirió, Grupo Acerero revisó la oferta de productos de Metal One y observó que las líneas de producto que comercializa son de la construcción, hojas de acero, sector automotriz y eléctrico, y de energéticos, pero no se menciona específicamente el producto objeto de investigación; en virtud de lo anterior, el porcentaje de ganancia reportado en los resultados financieros de Metal One no puede ser atribuido al producto investigado, por lo que la autoridad no debió considerarlo como una prueba suficiente y aplicar el ajuste al precio de exportación. En caso de que se decida continuar con la investigación, debe utilizarse la información que presenten los exportadores comparecientes, o bien, la presentada por Grupo Acerero por ser información correspondiente a la mercancía investigada y, por tanto, la mejor información disponible, suficiente, objetiva y positiva.

79. Por su parte, Ternium México, Ternium Brasil y Ternium Procurement argumentaron que los ajustes empleados por ArcelorMittal al precio de exportación, carecen de base factual y buscan distorsionar la determinación del margen de dumping, contraviniendo los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 53 al 58 del RLCE, por lo que deben ser desechados.

80. Puntualizaron que para aplicar los ajustes al precio de exportación y al valor normal, el artículo 2.4 del Acuerdo Antidumping establece que deberán tenerse en cuenta las diversas diferencias que influyan en la comparabilidad de los precios. Agregó que el artículo 36 de la LCE dispone que para que el precio de exportación y el valor normal sean comparables, la Secretaría realizará los ajustes que procedan y, cuando una parte interesada solicite tomar en cuenta un determinado ajuste, le incumbirá a esa parte aportar la prueba correspondiente.

81. Señaló que lo anterior, pone de manifiesto que la determinación de aplicar o no dichos ajustes deberá estar basada en los hechos y pruebas objetivas que las partes interesadas presenten para acreditarlos.

82. Sostuvo que, en caso de aplicar los ajustes propuestos por la Solicitante, se distorsionaría la determinación de valor normal y la comparabilidad de precios para el cálculo de márgenes de discriminación de precios alejados de la realidad. Esta situación ha sido prevista en el marco de la OMC. En CE-Elementos de fijación (China), el Grupo Especial enfatizó la obligación de las autoridades investigadoras a este respecto:

[…] Si no se demuestra a las autoridades que existe una diferencia que influye en la comparabilidad de los precios, no hay ninguna obligación de efectuar un ajuste. Además, la obligación de realizar una comparación equitativa no significa que las autoridades deban aceptar todas las solicitudes de que se efectúe un ajuste. La autoridad "debe adoptar medidas a fin de que quede claro cuál es el ajuste reclamado, y determinar seguidamente el grado en que tal ajuste se justifica. Si no se solicita ningún ajuste o si solicita un ajuste con respecto a una diferencia de la cual no se ha demostrado que influya en la comparabilidad de los precios o si la autoridad determina que el ajuste no se justifica, no es necesario realizar ningún ajuste…”. (Énfasis añadido).

83. Agregó que, en el mismo sentido, el Grupo Especial en el caso CE-Accesorios de tubería, destacó lo siguiente:

“Así pues, aunque incumbe a las autoridades investigadoras garantizar una comparación equitativa, corresponde también a las partes interesadas justificar sus afirmaciones relativas a los ajustes de la manera más constructiva posible. El deber de la autoridad investigadora de garantizar una comparación equitativa no puede, en nuestra opinión, significar que la autoridad debe aceptar cualquier ajuste pretendido. Esa autoridad, en cambio, debe adoptar medidas a fin de que quede claro cuál es el ajuste reclamado, y determinar seguidamente el grado en que tal ajuste se justifica. (…)”. (Énfasis añadido).