RESOLUCIÓN preliminar del procedimiento administrativo de investigación antidumping sobre las importaciones de ftalato de dioctilo originarias de la República de Corea y de los Estados Unidos de América, independientemente del país de procedencia |

Lunes 07 de Diciembre de 2020 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE FTALATO DE DIOCTILO ORIGINARIAS DE LA REPÚBLICA DE COREA Y DE LOS ESTADOS UNIDOS DE AMÉRICA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa preliminar el expediente administrativo 19/19 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 25 de octubre de 2019 Mexichem Compuestos, S.A. de C.V. (“Mexichem” o la “Solicitante”), solicitó el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de ftalato de dioctilo (DOP), originarias de la República de Corea (“Corea”) y de los Estados Unidos de América (“Estados Unidos”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 19 de marzo de 2020 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo investigado el comprendido del 1 de julio de 2018 al 30 de junio de 2019, y como periodo de análisis de daño el comprendido del 1 de julio de 2016 al 30 de junio de 2019.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación es conocido como ftalato de dioctilo, DOP, plastificante primario ftalato de dioctilo resultante de la di-esterificación del anhídrido ftálico y el 2 etilhexanol, ortoftalato de dioctilo, dioctilo de ftalato, diéster del ácido-ortoftálico, así como con los nombres técnicos DI-(2-ETILHEXIL)FTALATO; DI (2-ETHYL HEXYL) PHTHALATE; BIS(2-ETILHEXIL)FTALATO; 2-ETHYL HEXIL PHTHALATE; FTALATO DE BIS (2-ETILHEXILO), DEHP, o su denominación en inglés dioctyl phthalate, cuya fórmula química es C6 H4 (CO2 C8 H17)2, o bien, C24H38O4. Todas estas denominaciones se refieren al mismo producto, ya sea en grado industrial o en grado alimenticio y/o médico.

4. En cuanto a la identificación numérica única para compuestos químicos, conocido como CAS RN, por las siglas en inglés de CAS registry number, o Chemical Abstracts Service (CAS) que realiza la Sociedad Americana de Química, el número con el que se identifica al DOP es CAS 117-81-7.

5. Por otra parte, conforme a la clasificación EINEC, por las siglas en inglés de European Inventory of Existing Commercial Chemical Substances, que otorga un número de registro a cada sustancia química comercialmente disponible en la Unión Europea, el número de registro correspondiente al DOP es CE 204-211-0-617-060-4.

2. Características

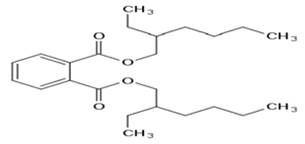

6. El producto objeto de investigación es un compuesto orgánico con la fórmula química C6 H4 (CO2 C8 H17)2, o bien, C24H38O4, y es el miembro más común de la clase de ftalatos que se utilizan como plastificantes primarios. Es el diéster del ácido ftálico y el 2 etilhexanol de cadena ramificada.

Fuente: Mexichem.

7. Asimismo, es un líquido inodoro, de baja volatilidad, de color claro y el plastificante multiuso más utilizado con resinas de cloruro de polivinilo. Es insoluble en agua y tiene una viscosidad de 56 cP a 25°C, presenta una buena estabilidad al calor y a la luz ultravioleta, una amplia gama de compatibilidad y una excelente resistencia a la hidrólisis.

3. Tratamiento arancelario

8. El producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 2917.32.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 29 |

Productos químicos orgánicos |

|

Partida 2917 |

Ácidos policarboxílicos, sus anhídridos, halogenuros, peróxidos y peroxiácidos; sus derivados halogenados, sulfonados, nitrados o nitrosados. |

|

|

- Ácidos policarboxílicos aromáticos, sus anhídridos, halogenuros, peróxidos, peroxiácidos y sus derivados: |

|

Subpartida 2917.32 |

-- Ortoftalatos de dioctilo. |

|

Fracción 2917.32.01 |

Ortoftalatos de dioctilo. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

9. Mexichem señaló que detectó importaciones aisladas realizadas a través de la fracción arancelaria 3812.20.01 de la TIGIE (en la que se clasifican los plastificantes compuestos para caucho o plástico) cuya descripción permite suponer que se trata de DOP, lo cual fue corroborado por la Secretaría, tal como se señala en el punto 72 de la presente Resolución.

10. La unidad de medida en la TIGIE es el kilogramo, sin embargo, las operaciones comerciales normalmente se efectúan en toneladas métricas.

11. De acuerdo con el SIAVI, las importaciones que ingresan a través de la fracción arancelaria 2917.32.01 de la TIGIE, originarias de países con los que México tiene tratados de libre comercio, están libres de arancel, en tanto que las de los demás orígenes, conforme al SIAVI y el Decreto que modifica a la TIGIE publicado en el DOF el 23 de noviembre de 2012, tienen un arancel del 3% a partir del 1 de enero de 2015.

4. Proceso productivo

13. El catalizador y el anhídrido ftálico no reaccionado se neutralizan con una solución alcalina después de que se haya completado la reacción, el producto resultante se deja reposar para la estratificación y se lava varias veces con agua. Las aguas residuales que contienen alcohol se recogen; los alcoholes se recuperan con una torre de recuperación y se reutilizan. Una capa de éster inferior después de la estratificación se calienta para recuperar alcoholes a presión reducida (el 2 etilhexanol se recupera con un lecho de súper gravedad y se reutiliza).

5. Normas

15. No existe como tal una norma aplicable al DOP en sí mismo, sin embargo, las empresas que manejan este tipo de productos en el mercado mexicano deben cumplir con la “NOM-018-STPS-2015, Sistema armonizado para la identificación y comunicación de peligros y riesgos por sustancias químicas peligrosas en los centros de trabajo” y la “NMX-R-019-SCFI-2011, Sistema armonizado de clasificación y comunicación de peligros de los productos químicos”.

16. En las hojas técnicas u hojas de seguridad de producto que emiten las empresas fabricantes de DOP, se incluyen las identificaciones CAS 117-81-7 y CE 204-211-0 617-060-4, clasificaciones de la Sociedad Americana de Química y de la EINEC, respectivamente.

6. Usos y funciones

D. Convocatoria y notificaciones

19. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

20. La Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de las que tuvo conocimiento y a los gobiernos de Corea y de los Estados Unidos. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

21. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitante

Mexichem Compuestos, S.A. de C.V.

Paseo de España No. 90, interior PH2

Col. Lomas Verdes 3ra Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

2. Importadoras

Maclin, S.A. de C.V.

Sara No. 7

Fracc. Yamille

C.P. 22114, Tijuana, Baja California

Proveedor Químico de Guadalajara, S.A. de C.V.

Periférico Sur No. 5440, oficina 701

Col. Olímpica

C.P. 04710, Ciudad de México

3. Exportador

Eastman Chemical Company

Bosque de Cipreses Sur No. 51

Col. Bosques de las Lomas

C.P. 11700, Ciudad de México

4. Gobierno

Embajada de los Estados Unidos en México

Paseo de la Reforma No. 305

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

F. Primer periodo de ofrecimiento de pruebas

22. La Secretaría otorgó, a solicitud de las partes, prórrogas de veinte días a la importadora Proveedor Químico de Guadalajara, S.A. de C.V. (“Proveedor Químico”) y de veinticinco días a la exportadora Eastman Chemical Company (“Eastman Chemical”).

23. El 6 de mayo y 1 de junio de 2020, las importadoras Maclin, S.A. de C.V. (“Maclin”) y Proveedor Químico, respectivamente, y el 8 de junio de 2020, la exportadora Eastman Chemical, presentaron sus respuestas al formulario oficial, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución.

G. Réplicas

24. El 13 de mayo, y 9 y 17 de junio de 2020, Mexichem presentó sus réplicas y contra argumentaciones a la información presentada por sus contrapartes en el presente procedimiento, las cuales constan en el expediente administrativo del caso, mismas que fueron consideradas para la emisión de la presente Resolución.

H. Requerimientos de información

1. Prórrogas

25. La Secretaría otorgó una prórroga de ocho días a solicitud de Mexichem, y de diez días a solicitud de la importadora Proveedor Químico y de la exportadora Eastman Chemical, para presentar sus respuestas a los requerimientos de información. El plazo venció el 30 de julio y 3 de agosto de 2020, respectivamente.

a. Solicitante

26. El 30 de julio de 2020, Mexichem respondió al requerimiento de información que la Secretaría le formuló el 6 de julio de 2020, para que, entre otras cosas, corrigiera diversos aspectos de forma; acreditara los gastos en la logística de venta al primer cliente no relacionado; aclarara si persiste la falta de disponibilidad de información del precio de DOP en Corea; aclarara su relación con una empresa importadora y precisara si esta le ha comprado DOP; aclarara si hubo un desabasto de DOP en el mercado nacional durante el periodo analizado, debido a fallas en su planta, y si dejó de suministrar o negó la venta de dicho producto; realizara estimaciones y aclaraciones sobre diversos indicadores económicos y financieros de la rama de producción nacional del producto similar; indicara qué utilidad le reporta la venta de DOP para autoconsumo, y explicara cómo realiza el reporte de las operaciones efectuadas en moneda nacional.

b. Importadores

27. El 21 de julio de 2020, Maclin respondió al requerimiento de información que la Secretaría le formuló el 6 de julio de 2020, para que corrigiera diversos aspectos de forma, y exhibiera los pedimentos de importación que acreditaran el volumen de DOP que importó durante el periodo investigado.

28. El 3 de agosto de 2020, Proveedor Químico respondió al requerimiento de información que la Secretaría le formuló el 6 de julio de 2020, para que corrigiera diversos aspectos de forma; presentara facturas de compra con su documentación anexa; explicara cómo realiza el traslado de la mercancía del almacén de uno de sus proveedores a su almacén, cuáles son los gastos en que incurren por dicho traslado, así como el tipo de embalaje utilizado; explicara y sustentara cómo es que tuvo conocimiento de la falta de disponibilidad de DOP de fabricación nacional en el mercado mexicano; proporcionara los precios de DOP en los mercados nacional e internacional; explicara si las compras señaladas como de origen nacional, corresponden a DOP de fabricación nacional, y explicara cómo concilia que el punto de inflexión en el crecimiento de las importaciones ocurre a partir de junio de 2017.

c. Exportador

29. El 3 de agosto de 2020, Eastman Chemical respondió al requerimiento de información que la Secretaría le formuló el 6 de julio de 2020, para que corrigiera diversos aspectos de forma; proporcionara información y aclarara diversos aspectos sobre sus ventas totales en 2018 y 2019; aclarara diversos aspectos sobre los precios, así como de los términos de pago y de venta referentes a su cálculo del precio de exportación; sustentara los ajustes aplicados y proporcionara los ajustes adicionales correspondientes a los términos de venta reportados; proporcionara la fecha de embarque reportada en cada factura de venta, así como el tipo de transporte utilizado; explicara diversos aspectos sobre el traslado de la mercancía, desde su planta productora hasta llegar al cliente mexicano, así como respecto a los gastos por concepto de flete; aclarara diversos aspectos sobre su metodología para el cálculo del precio de exportación reconstruido; proporcionara sus ventas al primer cliente no relacionado, así como sus compras al proveedor relacionado, y la respectiva correspondencia entre cada transacción; aclarara diversos aspectos sobre la trazabilidad de las ventas al primer cliente no relacionado con sus ventas de exportación y las ventas de su empresa relacionada; aclarara si su empresa relacionada otorgó descuentos, reembolsos y/o incentivos por volumen de las ventas realizadas a clientes no relacionados durante el periodo investigado, así como diversos aspectos sobre los términos de venta aplicados para dichas ventas y sus ajustes correspondientes; proporcionara la metodología utilizada para calcular los ajustes por concepto de gastos generales de venta y administración, utilidad y gastos financieros; aclarara diversos aspectos sobre su metodología para el cálculo del valor normal; aclarara los términos de pago, descuentos e incentivos, aplicados a sus ventas en el mercado interno, así como de los ajustes impuestos; explicara diversos aspectos sobre las ventas reportadas a uno de sus clientes; que proporcionara la copia más reciente del contrato celebrado con este último; explicara diversos aspectos sobre las condiciones de venta y descuentos señalados, y si dichas condiciones son aplicables a otros clientes; presentara facturas de compra con su documentación anexa; aclarara diversos aspectos sobre sus costos de producción, la metodología utilizada para determinarlos, así como de su volumen de producción; precisara si existen diferencias, en cuanto a los insumos y el proceso productivo, respecto del producto destinado a los segmentos industrial y médico; identificara los insumos adquiridos de partes relacionadas, y aclarara si los precios a los que adquirió éstos, reflejan precios de mercado, y para que calculara un margen de discriminación de precios.

2. No partes

30. El 18 de junio de 2020, la Secretaría requirió a diversos agentes aduanales para que presentaran pedimentos de importación, así como su documentación anexa. Se recibió respuesta de veintidós agentes aduanales.

31. El 7 de julio de 2020, la Secretaría requirió a diversas empresas para que presentaran información sobre sus ventas en el mercado mexicano, sobre sus operaciones de importación en el periodo investigado, los pedimentos de importación y facturas, con su documentación anexa, así como estados financieros para una de las importadoras. Se recibió respuesta de cinco empresas.

I. Otras comparecencias

32. El 30 de marzo de 2020 compareció la empresa LG Chem, Ltd. (LG Chem), para manifestar que no es de su interés participar en la presente investigación.

33. El 1 de abril de 2020 compareció la Asociación Nacional de Industrias del Plástico, A.C., a efecto de solicitar una prórroga para la presentación de la respuesta al formulario oficial, en atención a las empresas importadoras involucradas de la industria del plástico. La Secretaría le otorgó una prórroga de quince días, sin embargo, no compareció en el plazo otorgado.

CONSIDERANDOS

A. Competencia

34. La Secretaría es competente para emitir la presente Resolución conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado A, fracción II, numeral 7, y 19 fracción I y IV del Reglamento Interior de la Secretaría de Economía; 7.5, 9.1 y 12.2 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), 5 fracción VII y 57 fracción I de la Ley de Comercio Exterior (LCE) y 80 y 82 fracción I del Reglamento de la Ley de Comercio Exterior (RLCE).

B. Legislación aplicable

C. Protección de la información confidencial

36. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Derecho de defensa y debido proceso

37. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Aspectos generales del procedimiento

38. Mexichem manifestó que la información presentada por Maclin no debe ser tomada en consideración, toda vez que su escrito de comparecencia fue presentado de manera extemporánea. Lo anterior, en virtud de que el plazo para presentar las respuestas al formulario oficial en el presente procedimiento concluyó el 30 de abril de 2020, y dicho escrito fue presentado hasta el 6 de mayo de 2020.

39. El 6 de mayo de 2020, al presentar su escrito de comparecencia, Maclin explicó las razones por las cuales su información, a pesar de haber sido enviada a la autoridad antes del 30 de abril de 2020, no pudo ser recibida por la Secretaría en esa fecha.

40. Al respecto, la Secretaría consideró la información aportada por Maclin, en virtud de lo señalado en el AC.2000533 del 6 de mayo de 2020.

41. La Solicitante manifestó que tanto Proveedor Químico como Eastman Chemical exageraron en la clasificación de la información confidencial, presentada en sus respuestas al formulario oficial, situación que no le permitió conocer la totalidad de los argumentos e información presentada, a fin de esgrimir una defensa adecuada, aunado a que tampoco presentaron la justificación ni los resúmenes públicos debidos.

42. Al respecto, la Secretaría señala que a lo largo de la investigación verificó la información que presentaron las partes interesadas comparecientes y, en el caso que fue procedente, se requirió reclasificar diversa información que no tenía el carácter de confidencial, en términos de lo establecido en los artículos 6.5 del Acuerdo Antidumping y 148, 149, 150, 152, 153 y 158 del RLCE, así como, de ser el caso, justificar la clasificación de la información confidencial, y presentar los resúmenes públicos correspondientes, en términos de la normatividad aplicable, por tanto, la información que se encuentra en el expediente administrativo del caso cumple con las reglas de confidencialidad, por lo que es inexistente la falta de transparencia que alega la Solicitante, y en ningún momento quedó en estado de indefensión, toda vez que contó de manera oportuna con la información suficiente para formular su defensa.

43. Proveedor Químico manifestó que, con la notificación de la Resolución de Inicio, recibió la versión pública del desahogo de la prevención presentado por Mexichem, correspondiente al procedimiento de gatos hidráulicos tipo botella, lo que vulneró su capacidad de defensa.

44. Al respecto, la Secretaría advierte que la Solicitante corrió traslado de la información presentada tanto con su solicitud de inicio como con su respuesta a la prevención formulada por la Secretaría, conforme lo prevé la legislación de la materia, sin embargo, además de adjuntar la información correspondiente al presente procedimiento de investigación, adjuntó, información relativa al procedimiento de investigación antidumping distinto. Sin embargo, esto no fue un impedimento para que Proveedor Químico presentara argumentos en defensa de sus intereses, como se desprende de su respuesta al formulario oficial y documentos anexos que presentó.

F. Análisis de discriminación de precios

45. La Secretaría calculó un margen de discriminación de precios para los Estados Unidos, con base en la información que proporcionó la empresa exportadora Eastman Chemical. Por otro lado, en esta etapa de la investigación no comparecieron empresas productoras exportadoras de Corea, por lo que, para las importaciones originarias de este país, la Secretaría determinó un margen de discriminación de precios con base en los hechos de los que tuvo conocimiento, en términos de lo dispuesto por el artículo 64, segundo párrafo, fracción I, y último párrafo de la LCE. Tales hechos corresponden a la información y pruebas presentadas por Mexichem y Proveedor Químico, así como la información que la misma Secretaría se allegó.

1. Consideraciones metodológicas

47. Manifestó que el mercado médico exige que el suministro de DOP, se acompañe de una serie de condiciones y requisitos que no son términos de venta, que garantizan que Eastman Chemical sea un proveedor de confiabilidad en diversos aspectos, sin embargo, tales elementos atributivos de confianza no pueden traducirse en costos específicos y determinables, pero tienen un impacto en el precio de venta del mercado que reclama esos estándares, como las existencias en inventario, la capacitación del personal de distribución, la autorización de proveedores, la autorización de una muestra de producto previa a la compra, entre otros.

48. Argumentó que en el Informe del Grupo Especial de la OMC “Australia-Medidas Antidumping sobre el papel de formato A4 para copiadora” (WT/DS529/R), se aceptó que el comportamiento del precio en el mercado interno sea distinto respecto al precio de exportación, debido a factores diferentes a los costos de producción, lo que, a su vez, hace admisible que los precios de Eastman Chemical se comporten diferente en el mercado interno y de exportación. Añadió que el artículo 2.2 del Acuerdo Antidumping, autoriza analizar la fiabilidad en la comparación tanto en términos cuantitativos como en términos cualitativos, supuesto que, solicitó, sea considerado, por lo que consideró procedente el estudio de la existencia de una situación especial de mercado.

49. Para sustentar sus afirmaciones, proporcionó un contrato con uno de sus clientes e indicó algunas de esas condiciones. Al respecto, la Secretaría le requirió para que cuantificara los gastos en que incurre para el cumplimiento de dichas condiciones. Eastman Chemical respondió que algunas de las condiciones ya no eran aplicables, como tener un vagón en la ubicación del cliente y la capacitación para sus empleados, aunado a que no podía cuantificar algunos gastos específicos, como el de mantener los niveles de inventario más altos para ese cliente.

50. Reiteró que se trata de una situación especial de calidad y confiabilidad que debe garantizar en el mercado interno, no así en el de exportación, y que le generan gastos, pero que no puede asociar exclusivamente al producto que se destina al mercado médico.

51. En virtud de lo anterior, solicitó que se desestimaran sus ventas en el mercado interno dirigidas al sector médico, no obstante, si la Secretaría considera que ello no es procedente, solicitó se desestimen los precios de venta en el mercado interno y considere como opción para el cálculo del valor normal, el valor reconstruido. Ello, dado la existencia de una situación especial en el mercado interno.

52. Mexichem manifestó que Eastman Chemical señaló una supuesta situación especial de mercado, en virtud de la cual solicitó excluir las ventas del mercado interno de grado médico, aun y cuando, de acuerdo con la afirmación de la propia Eastman Chemical, esas ventas fueron representativas y dadas en el curso de operaciones comerciales normales, por lo que éstas son una fuente válida para el cálculo del valor normal. Añadió que Eastman Chemical debió identificar las ventas en cuestión, así como sus respectivos porcentajes y volúmenes, y presentar las pruebas que demostraran la situación especial de mercado.

53. Añadió que Eastman Chemical no presentó ninguna evidencia de dichas exigencias, ni cómo éstas son las que determinan el precio en el mercado interno, así como tampoco presentó pruebas del desenvolvimiento desigual en los sectores médico e industrial.

54. En relación con los estándares de confiabilidad, señaló que las afirmaciones de Eastman Chemical tienen el único objetivo de crear confusión en relación a supuestas diferencias no demostradas respecto a las ventas en el mercado interno, tanto de grado médico como de grado industrial, y las ventas de exportación a México del producto objeto de investigación.

55. Agregó que tampoco presentó información técnica, ni prueba alguna que demostrara que únicamente vende DOP de grado médico en su mercado interno, y que solamente vende de grado industrial al mercado mexicano. Acotó que en las facturas de venta que presentó, tanto para el mercado interno como para el mercado de exportación a México, el producto se define como plastificante DOP.

56. Manifestó que la carga de la prueba para demostrar que el DOP de grado médico representa un mercado diverso al del grado industrial, es de quien lo afirma, y, en este caso, fue Eastman Chemical quien lo aseveró, pero no presentó ninguna prueba positiva de ello. Al respecto, señaló que, de la revisión de la hoja técnica y la hoja de datos de seguridad del DOP producido y exportado por Eastman Chemical, observó que cumple con las mismas especificaciones: identificación de peligros; medidas contra incendio; medidas de manejo y almacenamiento; propiedades físicas y químicas; estabilidad y reactividad, entre otras, por lo que concluyó que en los documentos no se hace mención alguna respecto a que el producto destinado al mercado interno de los Estados Unidos y el de exportación a México se deba de manejar, transportar o almacenar de manera diferente, o que tenga propiedades físicas y químicas, estabilidad y reactividad diversa o diferenciada.

57. En primera instancia, la Secretaría considera pertinente señalar que, de acuerdo con el Informe del Grupo Especial de la OMC “Australia-Medidas Antidumping sobre el papel de formato A4 para copiadora” (WT/DS529/R), el término de situación especial de mercado no está definido en el Acuerdo Antidumping, sin embargo, señaló lo siguiente:

7.21. … La situación en cuestión debe plantearse en, o estar relacionada con, el "mercado", y la situación del mercado debe ser "especial". Del calificativo "particular" ("especial") se desprende que la situación del mercado debe ser "disctinct, individual, single, specific" (distinta, individual, única, específica). Por lo tanto, se requiere necesariamente un análisis de la situación especial del mercado basado en hechos específicos y caso por caso. Además, coincidimos con la observación del Grupo Especial del GATT en el asunto CEE - Hilados de algodón de que una "situación especial del mercado" solo es pertinente en la medida en que tiene el efecto de anular la validez de las ventas en el mercado interno para efectuar una comparación adecuada. La frase "situación especial del mercado" no se presta a una definición que prevea todas las diversas situaciones con que puede encontrarse una autoridad investigadora que no permitirían una "comparación adecuada".

…

7.27. A nuestro juicio, las frases "situación especial del mercado" y "permitan una comparación adecuada" funcionan conjuntamente para establecer una condición para no tomar en cuenta las ventas en el mercado interno como base para el valor normal. Concretamente, que las ventas en el mercado interno "no permitan una comparación adecuada" debe ser "a causa de una situación especial del mercado". Si las ventas en el mercado interno sí permiten una comparación adecuada, entonces no pueden ser desestimadas como base para el valor normal, con independencia de la existencia de una situación especial del mercado y sus efectos, sean cuales sean.

…

7.76. En lo que respecta a la evaluación de si no se permite "una comparación adecuada" a causa de una situación especial del mercado, observamos que el análisis se centra en si el efecto de la situación especial del mercado es tal que no se permite hacer una comparación adecuada entre los precios de las ventas en el mercado interno y los precios de exportación objeto de examen. En otras palabras, la autoridad investigadora debe examinar las ventas en el mercado interno para determinar si se permite una comparación adecuada entre los dos precios a pesar del efecto de la situación especial del mercado.

(énfasis añadido)

58. En ese sentido, la Secretaría coincide con la determinación del Grupo Especial respecto a que no existe una definición de lo que es una situación especial de mercado, además de que dicho concepto no puede ser interpretado de manera tal, que prevea todas las circunstancias que constituyen una situación especial de mercado. Para ello, se requiere de un análisis de los hechos específicos y de un estudio caso por caso, para determinar si existe una situación especial de mercado; el efecto en las ventas internas, y si ello afecta la comparabilidad de los precios.

59. Por lo anterior, el hecho de que en el Informe citado se señale que pueden existir diferencias entre el precio de exportación y el valor normal, por cuestiones diversas a los costos de producción, no lo convierte en una situación especial de mercado que no permita la comparabilidad de ambos precios, como lo argumenta Eastman Chemical.

60. Con la finalidad de tratar de determinar la existencia de lo que la productora-exportadora llamó situación especial de mercado en las ventas internas del sector médico, la Secretaría revisó la información que obra en el expediente administrativo y no observó que Eastman Chemical garantizara que el DOP que fabrica sea destinado a un uso en específico, ya que la composición química, el costo de producción, y el código de producto vendido en el mercado interno, son iguales a los del producto exportado a México. Lo anterior, se deriva de los documentos que presentó, tales como las facturas de venta, listas de empaque y certificados de análisis.

61. Por su parte, en la información relativa a la industria de los plastificantes en los Estados Unidos, se menciona que se trata de un plastificante de uso general para PVC, y no se menciona la existencia de un mercado médico con características especiales.

62. Lo anterior, es relevante porque, por otro lado, se podría argumentar, para cualquier otro uso en particular, la existencia de condiciones que afecten el precio, y solicitar la exclusión del cálculo del valor normal, aun cuando se trate del mismo producto. En este sentido, Eastman Chemical manifestó que incluso utiliza las mismas materias primas y el mismo proceso productivo para el DOP que destina al sector industrial y médico, por lo que la Secretaría considera que las posibles diferencias en precio, resultan de los términos y condiciones de venta negociadas entre el cliente y la productora-exportadora.

63. Respecto a las condiciones, que a decir de Eastman Chemical, prevalecen en las ventas internas del mercado médico, la Secretaría le solicitó que aclarara si las condiciones establecidas en el contrato que presentó, celebrado con un cliente, eran aplicables a otros clientes, y de ser así, proporcionara los contratos y cuantificara los gastos en que incurrió por cumplir tales condiciones. Al respecto, la productora-exportadora respondió que existen condiciones específicas que no se aplican a otros clientes, y reiteró que los clientes del sector médico tienen términos y condiciones específicos, como el control de calidad específico, análisis, capacidad de calificación y responsabilidad, y que algunos de estos requisitos son intangibles, por lo que no se pueden cuantificar.

64. En este sentido, la Secretaría no contó con los elementos basados en pruebas pertinentes que le permitieran establecer la existencia, durante el periodo investigado, de las condiciones y requisitos alegados por Eastman Chemical, ni que tales condiciones fueran aplicables a todos los clientes a los que identificó en sus ventas internas, como parte del sector médico. Asimismo, en el caso del cliente con el que celebró el contrato que aportó, acotó que algunas de esas condiciones ya no estaban vigentes, no obstante, si bien la Secretaría se percató de instrucciones especiales referentes a la carga de la mercancía, esta situación no se observó en los documentos anexos de otros clientes catalogados dentro del mercado médico, sino que, incluso, encontró las mismas condiciones para los clientes identificados como del mercado industrial.

66. Adicionalmente, la Secretaría observó el comportamiento de los precios de los clientes de los denominados mercado médico e industrial, y no encontró una pauta consistente respecto a los precios del mercado médico que, conforme a lo argumentado por Eastman Chemical, serían más altos, al reflejar gastos y costos que se incluyen en el precio y que no se cobran en el mercado industrial. En el caso de cuatro clientes del sector industrial, los precios observados durante el periodo investigado fueron más altos en comparación con el precio más alto encontrado en el sector médico, incluso, la mayoría de los precios del mercado industrial se encuentra por arriba del precio promedio del mercado médico, solo cuatro clientes sí tuvieron un precio por debajo de ese promedio. En virtud de lo anterior, la Secretaría no contó con los elementos para determinar que los precios del mercado médico fueran consistentemente más altos, en relación con los del mercado industrial, como pretende hacer ver Eastman Chemical.

67. Al respecto, con base en lo señalado en los puntos 46 al 66 de la presente Resolución, y de conformidad con lo establecido en el artículo 2.2 del Acuerdo Antidumping, la Secretaría consideró infundado el argumento de Eastman Chemical en el sentido de la existencia de una situación especial de mercado, ya que no existe una definición o una interpretación que prevea todo lo que ello implica, aunado a que, de la información presentada por la exportadora, no se observó que esta garantizara que el DOP que fabrica sea destinado a un uso en específico; no se observó la existencia de un mercado médico con características especiales ni condiciones de ventas específicas que fueran aplicables a todos los clientes a los que identificó como parte del sector médico, y no se encontró una pauta consistente respecto a que los precios del mercado médico fuesen más altos respecto a los del mercado industrial. Por lo anterior, la Secretaría utilizó la totalidad de las ventas internas de Eastman Chemical para el cálculo del valor normal. Es de destacar que dichas ventas están clasificadas por Eastman Chemical como un solo código de producto, que es el mismo en el que clasifican sus ventas de exportación a México.

2. Precio de exportación

a. Corea

68. La Solicitante proporcionó las estadísticas de las importaciones que ingresaron a México a través de la fracción arancelaria 2917.32.01 de la TIGIE, originarias de Corea, durante el periodo investigado. La información de importaciones le fue proporcionada por el Servicio de Administración Tributaria (SAT), a través de la Asociación Nacional de la Industria Química (ANIQ).

69. Mexichem señaló que la fracción arancelaria es específica para el producto objeto de investigación, no obstante, ingresó producto distinto al DOP, como desmoldante, aceite con accesorios (tibor), dioxina, DOTP (dioctyl terephtalate), plastificante tereftalato dioctyl (DOTP), plastificante dioctil tereftalato (DOTP), plastificante tereftalato dioctil (DOTP) y PVC para fabricación de capellada. Agregó que, en el periodo investigado, identificó importaciones provenientes de Corea, cuya descripción permite suponer que se trata del producto objeto de investigación, sin embargo, dichas importaciones ingresaron de manera incorrecta a través de la fracción arancelaria 3812.20.01 de la TIGIE, toda vez por dicha fracción ingresan plastificantes compuestos para caucho o plástico.

70. Por su parte, la Secretaría se allegó del listado de las importaciones que reportó el Sistema de Información Comercial de México (SIC-M) para las dos fracciones arancelarias por las cuales, a decir de la Solicitante, se realizaron importaciones del producto objeto de investigación. Las operaciones contenidas en dicha base de datos, se obtienen previa validación de los pedimentos aduaneros que se da en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera, por la otra, mismas que son revisadas por el Banco de México. Por lo anterior, la Secretaría determinó calcular el precio de exportación con base en los datos reportados por el SIC-M.

73. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares de los Estados Unidos (dólares) por kilogramo para las importaciones de DOP originarias de Corea.

i. Ajustes al precio de exportación

74. La Solicitante propuso ajustar el precio de exportación por términos y condiciones de venta, específicamente, por los conceptos de flete interno, flete marítimo, crédito y comercialización, sin embargo, de acuerdo con el punto 42 de la Resolución de Inicio, la Secretaría únicamente ajustó el precio de exportación por conceptos de flete interno, flete y seguro marítimo. En esta etapa de la investigación, la Solicitante no presentó información adicional al respecto.

1) Flete interno

75. Mexichem argumentó que, de acuerdo con los datos de las empresas exportadoras, la mayoría de ellas tienen sus direcciones en Seúl, pero no contó con la dirección exacta de los productores de DOP, por lo que propuso calcular el flete interno de la ciudad de Seúl al principal puerto coreano, Busan. Al respecto, presentó una cotización de flete terrestre dentro del periodo investigado para un contenedor de 20 pies con capacidad de 20 toneladas que obtuvo de la empresa Searates, especialista en servicio de transporte terrestre y marítimo.

76. Puntualizó que los contenedores de 20 pies para el transporte del DOP son los más utilizados, debido a que no permiten el movimiento interno de los isotanques y/o flexitanques dentro del propio contenedor, y con ello se evita la posible ruptura de los mismos. Para sustentar su afirmación, proporcionó información de los isotanques, obtenida de la empresa Griska, dedicada a la logística.

2) Flete y seguro marítimo

77. Para sustentar el ajuste por concepto de flete marítimo de Corea a México, la Solicitante proporcionó una cotización que obtuvo de la empresa Searates, del puerto de origen, Busan, al puerto de Manzanillo, en México, para un contenedor de 20 pies, dentro del periodo investigado. Debido a que la cotización reportó dos precios para el mismo trayecto, la Solicitante aplicó un promedio de ambos precios.

78. Por su parte, Proveedor Químico proporcionó dos cotizaciones, obtenidas de la página de Internet worldfreightrates.com, para estimar los gastos por seguro y flete marítimo. Afirmó que los precios de exportación que pagó incluyen, además del valor de la mercancía, esos dos conceptos.

79. Derivado de la revisión de los pedimentos de importación señalados en el punto 71 de la presente Resolución, la Secretaría contó con la información específica de los gastos de flete y seguro marítimo. A partir de esa información, calculó un promedio por ambos conceptos y los aplicó a las operaciones de importación en los que no se reportaron dichos ajustes.

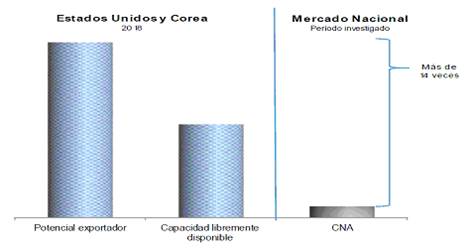

b. Determinación

80. Con fundamento en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, así como 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación de Corea por los conceptos de flete interno y flete y seguro marítimo.

c. Estados Unidos

81. Para sustentar el cálculo del precio de exportación, Eastman Chemical presentó el listado de las ventas de exportación a México de DOP, que correspondieron a un código de producto vendido a granel, durante el periodo investigado, así como facturas de exportación, notas de entrega y certificados de análisis del producto. Aclaró que las ventas de exportación se realizaron a través de su empresa relacionada Eastman Chemical Uruapan, S.A. de C.V. (Eastman Chemical Uruapan), ubicada en México, la cual, a su vez, vendió y facturó el producto objeto de investigación a los clientes y distribuidores mexicanos.

82. En virtud de lo anterior, la Secretaría calculó el pecio de exportación reconstruido, a partir del precio de venta de la empresa vinculada al primer cliente no relacionado, de conformidad con lo establecido en los artículos 2.3 del Acuerdo Antidumping, 35 de la LCE y 50 y 61, fracción V del RLCE, toda vez que Eastman Chemical Uruapan es controlada por Eastman Chemical. Para ello, dedujo del precio al cliente no relacionado, los gastos en que se incurrió entre la exportación y la reventa, incluido un monto por concepto de gastos generales y utilidad generada por la importación y distribución.

i. Precio de exportación reconstruido

83. Eastman Chemical proporcionó el listado de las ventas de DOP a clientes no relacionados, con base en el volumen de ventas reportado en las facturas de venta señaladas en el punto 81 de la presente Resolución. Añadió que la trazabilidad del volumen exportado la realizó a partir del número de pedimento de importación. Asimismo, afirmó que su empresa relacionada no otorgó descuentos, reembolsos y/o incentivos por volumen en sus ventas a los clientes no relacionados.

84. Al respecto, proporcionó las facturas al cliente no relacionado, notas de entrega, certificados de análisis, listas de empaque y pedimentos de importación. Por su parte, su empresa vinculada, aportó los documentos señalados anteriormente.

85. Respecto a la trazabilidad y la asignación del volumen, la Secretaría encontró algunas inconsistencias en los casos en que el volumen de una factura de exportación se asignó a varios clientes no relacionados. Por lo anterior, en la siguiente etapa, la Secretaría se allegará de mayores elementos al respecto.

ii. Deducciones al precio de exportación reconstruido

86. Eastman Chemical proporcionó la información y pruebas que permitieron a la Secretaría deducir, del precio al primer cliente no relacionado, los gastos por concepto de crédito; flete; distribución; venta y administración; gastos financieros; gastos por operación, y monto por utilidad. Afirmó que su empresa relacionada no incurrió en gastos por garantías; asistencia técnica y servicios; gastos por comisiones o salarios pagados a vendedores. En respuesta al requerimiento de información, Eastman Chemical Uruapan también proporcionó información respecto a las deducciones del crédito, flete y gastos en aduana.

1) Gasto por crédito y flete

87. En relación con los gastos por concepto de crédito, señaló que su empresa relacionada no contó con préstamos a corto plazo, y propuso utilizar la tasa de interés promedio correspondiente a la que aplicó en el valor normal. Para ello, presentó los reportes de 2018 y 2019 con la tasa de interés del banco que les otorgó un crédito en los Estados Unidos, y agregó que estimaba razonable dicha tasa, al ser Eastman Chemical quien financia la operación de venta del producto objeto de investigación, realizada por su empresa vinculada. Para sustentar el cálculo del gasto, presentó los estados financieros de la empresa vinculada e impresiones de pantalla de su sistema contable.

88. Al contar con información para los años 2018 y 2019, la Secretaría consideró pertinente aplicar la tasa de interés conforme a la reportada en cada año, en lugar de un promedio de ambos años.

89. Por cuanto hace a los gastos por flete, manifestó que correspondió al traslado del producto objeto de investigación de la frontera a la bodega de su empresa vinculada, o al del cliente no relacionado. Aclaró que reportó el gasto correspondiente a cada venta y que el flete fue pagado por su empresa relacionada. Al respecto, proporcionó facturas del transportista, así como impresiones del sistema contable con la fecha de pago.

2) Gastos por distribución y gastos de venta y administración

90. Para determinar los gastos por distribución y los gastos de venta y administración, Eastman Chemical utilizó el gasto reportado en el periodo investigado y lo prorrateó con base en su valor de ventas. Acotó que los gastos de distribución incluyen los gastos por manejo del producto en bodega, trasvase y almacenaje. Al respecto, aportó información contable del gasto de distribución, el reporte de ventas del producto objeto de investigación, e información financiera correspondiente a cada mes del periodo investigado.

3) Gastos financieros, gastos de operación y utilidad

91. Respecto a los gastos financieros y los gastos por operación, la Secretaría observó que, durante el periodo investigado, se registraron partidas por concepto de intereses pagados, así como por concepto de gastos de operación. Por lo anterior, consideró la información financiera reportada y estimó las razones financieras correspondientes. En el caso de la utilidad, Eastman Chemical usó la utilidad antes de impuestos y la prorrateó a partir del valor de ventas del DOP.

iii. Ajustes al precio de exportación

93. Eastman Chemical propuso ajustar el precio de exportación por concepto de crédito y flete interno. Afirmó que no proporcionó información de ajustes por embalaje, gastos de maniobra y manejo y seguro, en virtud de que éstos no aplican, ya que el producto se vendió a granel y se transportó en ferrocarril. Asimismo, manifestó que no contrató ningún seguro para sus ventas de exportación del producto objeto de investigación.

1) Crédito

94. Eastman Chemical propuso realizar el ajuste por crédito de exportación con base en la tasa de interés que obtuvo del promedio de las tasas señaladas en los reportes bancarios de 2018 y 2019, correspondiente a préstamos otorgados a Eastman Chemical en los Estados Unidos. Proporcionó dichos reportes bancarios e impresiones de pantalla de su sistema contable con la fecha de pago de la factura. Al respecto, la Secretaría consideró pertinente aplicar la tasa de interés para cada año en particular, en lugar de un promedio de ambos años.

2) Flete interno

95. Eastman Chemical afirmó que el transporte del DOP se realizó a través de ferrocarril, desde la planta de producción a una ciudad en los Estados Unidos, y de ahí, a la frontera con México. Agregó que el sistema contable de su empresa no identifica el costo de flete para cada una de las facturas de venta, por lo que determinó un pago con base en los datos reportados en su sistema de costos. Para sustentar el promedio propuesto, aportó las facturas de empresas ferroviarias, así como impresiones de su sistema contable con la fecha de pago de las mismas.

96. De conformidad con lo dispuesto en los artículos 2.3 y 2.4 del Acuerdo Antidumping, 35 y 36 de la LCE, así como 50, 53 y 54 del RLCE, la Secretaría dedujo, a partir del precio al primer cliente no relacionado, los gastos por crédito; gastos por flete; gastos de distribución; gastos de venta y administración; gastos financieros; gastos por operación, y monto por utilidad, así como gastos aduanales, a partir de la información señalada en los puntos 86 al 92 de la presente Resolución. Asimismo, ajustó el precio por concepto de crédito y flete en los Estados Unidos.

97. La Secretaría calculó el precio de exportación reconstruido promedio ponderado, de conformidad con lo establecido en los artículos 2.3 del Acuerdo Antidumping, 35 de la LCE, y 40 y 50 del RLCE.

3. Valor normal

a. Corea

99. La Solicitante también proporcionó cotizaciones de DOP en Corea, obtenidas de la página de Internet alibaba.com, las cuales contienen información sobre la descripción de la mercancía, la empresa fabricante o comercializadora y datos sobre los principales mercados de dichas empresas. Indicó que una cotización corresponde a una empresa que realizó exportaciones a México durante el periodo investigado, mientras que las otras corresponden a empresas comercializadoras, y proporcionó información sobres los perfiles de las empresas, que obtuvo de sus respectivas páginas de Internet.

100. Indicó que los precios obtenidos a través de ICIS, Tecnon y Alibaba están por debajo de los precios de las principales materias primas para la fabricación de DOP, es decir, 2 etilhexanol y el anhídrido ftálico, precios que también reporta la empresa consultora Tecnon. En este sentido, argumentó que los precios no están determinados en el curso de operaciones comerciales normales, por lo que propuso calcular el valor normal mediante la metodología de valor reconstruido.

101. Manifestó que realizó una búsqueda para allegarse de los precios del producto objeto de investigación en el mercado interno de Corea, sin embargo, encontró dificultades para obtener referencias específicas. Expresó que la disponibilidad de información es una problemática generalizada, no solo para empresas consultoras de información, sino también para empresas productoras y autoridades investigadoras en otros países.

102. Indicó que el estudio de Tecnon sobre plastificantes en varios países, incluido Corea, solicitado por Mexichem a dicha empresa consultora, contiene diversos indicadores, tales como: el volumen de producción; capacidad instalada; importaciones; exportaciones, y consumo, sin embargo, no contiene información de precios. Asimismo, señaló que realizó una consulta a dicha empresa referente a los precios en Corea, a lo que Tecnon le contestó expresamente que no daba seguimiento a dicha información. Para sustentar lo anterior, proporcionó las comunicaciones vía correo electrónico entre la Solicitante y Tecnon.

103. En la búsqueda de referencias de precios, la Solicitante también encontró cinco investigaciones antidumping de DOP originario de Corea, llevadas a cabo por los gobiernos de Colombia (2014); Egipto (2015); Turquía (2016); India (2017), y Argentina (2018), y proporcionó las resoluciones en donde se señalan las dificultades que tuvieron esas autoridades para obtener los precios en el mercado coreano. En el caso de las investigaciones realizadas por los gobiernos de la India y de Turquía, en la etapa de inicio, se determinó calcular el valor normal conforme a la metodología de valor reconstruido, en virtud de la falta de información. Respecto a las investigaciones realizadas por los gobiernos de Argentina y de Egipto, la Solicitante señaló que no encontró, en las resoluciones, las fuentes de información ni las metodologías para calcular el valor normal.

104. En la investigación llevada a cabo por el gobierno de Colombia, encontró que una empresa consultora llamada Chemical Market Research elaboró, en 2013, un estudio de mercado del DOP en Corea, y proporcionó un precio para dicho mercado. La Solicitante señaló que, aunque podría realizar una actualización del precio con base en la inflación, considera que para llevar ese precio al periodo investigado necesitaría mayores elementos. En ese sentido, intentó contactar a la empresa consultora para solicitar un estudio actualizado para la presente investigación, sin embargo, manifestó que, a la fecha de la respuesta de la prevención realizada por la Secretaría, no recibió información alguna. Al respecto, proporcionó las comunicaciones vía correo electrónico.

105. Adicionalmente, la Solicitante también calculó un precio de exportación en dólares por tonelada, de Corea a los Estados Unidos, tomando como referencia información que encontró en las publicaciones de Tecnon. Señaló que dichos precios también están por debajo de los precios de las principales materias primas, por lo que tampoco están dados en el curso de operaciones comerciales normales.

106. En relación con los precios del DOP, reportados por ICIS y Tecnon, la Secretaría observó que, en efecto, no se refieren a precios en el mercado interno de Corea, ya que la propia empresa consultora Tecnon señaló que corresponden a precios de importación, mientras que la empresa consultora ICIS señaló que corresponden a precios de la región del este de Asia. Respecto a las referencias obtenidas de la página de Internet alibaba.com, la Secretaría advirtió que las cotizaciones no señalan a qué fecha corresponden los precios consultados, y la Solicitante tampoco propuso metodología alguna para deflactarlos al periodo investigado, en caso de que fuera necesario.

108. La Secretaría observó la dificultad de la Solicitante para obtener precios de DOP en el mercado interno de Corea, por lo que ésta no tuvo a su alcance la información de los precios, a pesar de la búsqueda de información y la solicitud de precios realizada a las empresas consultoras, así como el hecho de que no comparecieron empresas productoras/exportadoras de Corea en la presente investigación, esto a pesar de la notificación que se les realizó. Por lo anterior, la Secretaría analizó y valoró la información y pruebas aportadas por la Solicitante para calcular el valor normal en Corea, de acuerdo con lo que se describe en los párrafos subsecuentes.

109. Para calcular el valor normal del DOP en Corea, la Solicitante consideró los conceptos de costos de producción, gastos generales y un monto por concepto de utilidad. En relación con el costo de producción, propuso utilizar el precio en dólares por tonelada que reporta la empresa consultora Tecnon para las dos principales materias primas, 2 etilhexanol y el anhídrido ftálico, mismas que representan alrededor del 78% del costo de producción. Asimismo, para asignar la proporción de cada una de las materias primas necesarias en la producción de una tonelada de DOP, la Solicitante se basó en la estequiometría utilizada por la propia Solicitante en la fabricación del producto similar al que es objeto de investigación.

110. Respecto al 2 etilhexanol, Tecnon reporta precios de importación en Corea provenientes de diversos países, como Japón y Taiwán, entre otros. Por cuanto hace al precio del anhídrido ftálico, se señala que es un precio de importación en Asia, sin incluir precios de China, ya que la publicación reporta los precios de importación de dicho país por separado. Afirmó que es razonable utilizar estos precios para calcular el costo de las principales materias primas, debido a que ambos productos son considerados commodities, en virtud que se puede presumir que es el precio al que los productores de DOP en Corea podrían adquirir esos insumos.

111. Los otros costos de producción, tales como catalizadores, mano de obra y gastos indirectos de fabricación, los obtuvo a partir de su propia información contable, debido a que no tuvo acceso a esta información en Corea. Para cada rubro, proporcionó los reportes de su sistema contable.

112. En la estimación de gastos generales y utilidad, recurrió a información de los estados financieros de una empresa productora ubicada en Corea, que exportó el producto objeto de investigación a México. Presentó los estados financieros intermedios de dicha empresa para 2018 y 2019, así como impresiones de pantalla de la página de Internet de la empresa productora que indican la ruta para llegar a la información financiera.

113. La Solicitante identificó las cifras de costo de ventas; gastos generales y de venta; ingresos financieros; gastos financieros, y utilidad antes de impuestos, a partir de la información financiera de la empresa coreana. Proporcionó una hoja de cálculo con los montos y factores para calcular los gastos generales y la utilidad. Aclaró que la empresa auditora que prepara los estados financieros de la empresa productora exportadora coreana, no realiza los informes para el cuarto trimestre, debido a que es en el periodo en el que reportan la información anual, por lo cual, estimó los montos para el cuarto trimestre de 2018 con la información financiera anualizada.

114. La Secretaría revisó la información del costo de producción, y corroboró las cifras utilizadas en los gastos generales y la utilidad reportadas en las pruebas y en la fuente de información. Ante la falta de información de precios en el mercado interno de Corea, tal y como se señaló en los puntos 98 al 107 de la presente Resolución, aunado a que no comparecieron empresas productoras exportadoras coreanas, la Secretaría determinó, con fundamento en el artículo 64, segundo párrafo, fracción I, y último párrafo de la LCE, utilizar los costos de producción, gastos generales y utilidad propuestos por la Solicitante, para calcular el valor normal, ya que es la información que tuvo razonablemente a su alcance, y constituyen los hechos de los que se tiene conocimiento.

115. De conformidad con los artículos 2.1 del Acuerdo Antidumping, 31 de la LCE y 40 del RLCE, la Secretaría calculó el precio del DOP en Corea, en dólares por kilogramo.

b. Estados Unidos

116. Eastman Chemical aportó el listado de sus ventas de DOP destinadas al mercado interno, correspondientes a un código de producto vendido a granel. Aclaró que el código de producto de las ventas efectuadas en el mercado interno, es el mismo para las ventas de exportación a México, y afirmó que durante el periodo investigado no realizó ventas a partes relacionadas. Para sustentar las cifras reportadas, proporcionó facturas de venta, listas de empaque, notas de entrega y certificados de análisis.

117. Respecto a las ventas realizadas durante el periodo investigado, indicó que se cancelaron tres facturas de venta, las cuales aportó, así como de las notas de crédito correspondientes.

i. Descuentos y reembolsos

118. En relación con los descuentos, Eastman Chemical aclaró que no reportó una columna por descuentos a distribuidores, debido a que lo otorgó en las facturas, y no está incluido en el valor reportado en el listado de ventas al mercado interno. Para sustentar su dicho, presentó una factura en la que se observa un descuento que afecta al valor de la mercancía vendida, y el valor facturado es neto del descuento. También proporcionó reportes contables con información de los porcentajes de descuento aplicables para cada distribuidor.

119. La Secretaría observó, en dos facturas de venta, dos tipos de descuentos diferentes, y en respuesta a requerimiento, Eastman Chemical explicó que, en el caso de uno de ellos, los otorgó también a los distribuidores, pero señaló que no consideraba reportarlo, dado que el valor de la factura no lo incluía. Al respecto, la Secretaría observó que en las facturas en cuestión que reportaron un descuento, el valor facturado fue neto de descuentos, y corresponde al reportado en el listado de ventas del mercado interno, sin embargo, en la siguiente etapa, se allegará de mayores elementos al respecto.

120. Eastman Chemical afirmó que otorgó incentivos a algunos de sus clientes durante el periodo investigado, y explicó que el incentivo es resultado de una negociación entre la empresa y sus clientes, así, si el cliente alcanza las condiciones del incentivo de ventas, se le envía una nota de crédito. Agregó que, en virtud de que el incentivo se da por un monto total y no por una factura específica, estimó un ajuste promedio para las ventas realizadas durante el periodo investigado. En el caso de un cliente específico, señaló que los montos aplicables son por mes. Al respecto, aportó la estimación de los incentivos por cliente, así como las notas de crédito y las impresiones de pantalla de su sistema con los registros contables de dichas notas.

121. De conformidad con el artículo 51 del RLCE, la Secretaría consideró el precio efectivamente pagado en cada transacción, neto de descuentos, reembolsos y bonificaciones. Asimismo, realizó la prueba de suficiencia de las ventas internas, y determinó que el código de producto considerado para el cálculo del valor normal representó más del 5% del volumen exportado a México, de conformidad con lo establecido en la nota al pie de página 2 del Acuerdo Antidumping.

122. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó un precio promedio ponderado, en dólares por kilogramo, para las ventas internas del DOP.

ii. Ajustes al valor normal

123. Eastman Chemical propuso ajustar el valor normal por los conceptos de crédito, flete interno e incentivos.

1) Crédito

124. Para el ajuste por crédito, manifestó que, de acuerdo con su sistema contable, existen diversos códigos en los que se establecen los términos de pago para sus clientes, no obstante, aseveró que realizó el ajuste con base en los días en que se realizó el pago.

125. En su cálculo, propuso utilizar la tasa de interés que obtuvo del promedio de las tasas señaladas en los reportes bancarios de 2018 y 2019, correspondiente a préstamos que le fueron otorgados en los Estados Unidos. Para sustentar el cálculo, proporcionó impresiones de pantalla de su sistema contable con la fecha de pago. La Secretaría consideró pertinente aplicar la tasa de interés para cada año en particular, en lugar de un promedio de ambos años.

2) Flete interno

126. Respecto al ajuste por flete interno, Eastman Chemical manifestó que corresponde al traslado del producto objeto de investigación de su planta a la bodega del cliente, dependiendo el término de venta. Señaló que, debido a que su sistema contable no identifica el gasto por flete de cada una de las facturas de venta, propuso un gasto promedio con base en el volumen de ventas en el periodo investigado y el valor total del flete pagado en ese periodo. Proporcionó dos facturas de transportistas y una hoja de cálculo con información del gasto promedio referente al transporte de los almacenes de la empresa y a la bodega de los clientes.

127. Al respecto, la Secretaría no contó con el soporte contable relativo a los montos totales pagados por concepto de flete, y tampoco la información relativa al almacén del cual salió la mercancía hacia la bodega del cliente. Por lo anterior, la Secretaría se allegará de mayores elementos en la siguiente etapa.

128. De conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 54 del RLCE, la Secretaría ajustó el valor normal en los Estados Unidos por concepto de crédito, flete interno e incentivos.

iii. Operaciones comerciales normales

129. Eastman Chemical proporcionó el costo de producción del DOP, el cual se conformó del costo de la materia prima; mano de obra; gastos indirectos de fabricación; gastos de venta y administración; gastos financieros; gastos de desarrollo e investigación, y otros gastos. Presentó una hoja de cálculo y manifestó que los datos de producción se almacenan en su sistema SAP.

130. El costo de la materia prima lo estimó con base en los costos de diversos insumos químicos utilizados en la fabricación del DOP. Para sustentar los datos utilizados, proporcionó impresiones de pantalla de su sistema contable con el costo incurrido en cada uno de los meses del periodo investigado. En el caso de la mano de obra y los gastos indirectos de fabricación, proporcionó el costo incurrido en la planta, y presentó copia de la impresión de pantalla de su sistema contable de tres meses del periodo investigado, relativas a las cifras totales de los costos de la planta y su desglose en partidas, entre las que se encontraba la mano de obra y los gastos indirectos de fabricación.

131. Para el cálculo de los gastos de venta y administración, gastos de desarrollo e investigación, y otros gastos, Eastman Chemical proporcionó las cifras correspondientes a DOP, y a partir de esta información, calculó las razones financieras con base en el costo de ventas. Proporcionó la información financiera para los meses que conforman el periodo investigado. En cuanto a los gastos financieros, consideró el interés neto y el costo total de ventas para estimar la razón financiera correspondiente al periodo investigado. Para ello, proporcionó información de esas dos partidas correspondientes al periodo investigado, y los estados financieros.

132. De conformidad con los artículos 2.2.1 del Acuerdo Antidumping y 32 del LCE, la Secretaría identificó las ventas internas que no se realizaron en el curso de operaciones comerciales normales, al comparar los precios del código de producto de las ventas en el mercado interno con su respectivo costo de producción más gastos generales. Para ello, la Secretaría utilizó en la comparación el precio ajustado por términos y condiciones de venta.

133. La Secretaría identificó las operaciones de ventas que se realizaron a precios inferiores a la suma del costo de producción más los gastos generales del mes correspondiente a la operación. Asimismo, determinó si estas ventas se efectuaron en cantidades sustanciales, es decir, si el volumen total de dichas transacciones fue mayor al 20% del volumen total de las ventas internas del código de producto, durante el periodo investigado. Como resultado, la Secretaría determinó que las ventas del código de producto vendido en el mercado interno se realizaron en el curso de operaciones comerciales normales.

4. Margen de discriminación de precios

a. de 0.52 dólares por kilogramo para las importaciones originarias de Corea, y

b. de 0.65 dólares por kilogramo para las importaciones originarias de los Estados Unidos y provenientes de Eastman Chemical y de las demás empresas exportadoras originarias de los Estados Unidos.

G. Análisis de daño y causalidad

136. La Secretaría analizó los argumentos y pruebas que las partes comparecientes aportaron, a fin de determinar si las importaciones de DOP originarias de Corea y de los Estados Unidos, realizadas en condiciones de discriminación de precios, causaron daño material a la rama de producción nacional del producto similar. Esta evaluación, entre otros elementos, comprende un examen de:

a. el volumen de las importaciones en presuntas condiciones de discriminación de precios, su precio y el efecto de estas en los precios internos del producto nacional similar, y

b. la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar.

137. El análisis de los indicadores económicos y financieros de la rama de producción nacional corresponden a Mexichem, quien conforma la rama de producción nacional del DOP similar al producto objeto de investigación, tal como se determinó en el punto 86 de la Resolución de Inicio y que se confirma en el punto 155 de la presente Resolución.

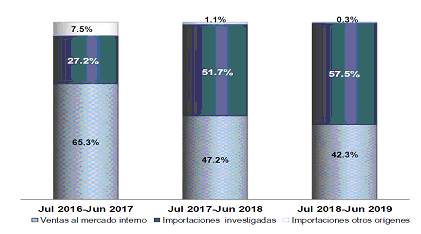

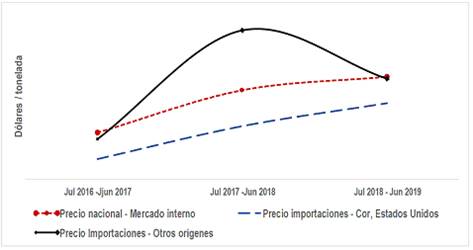

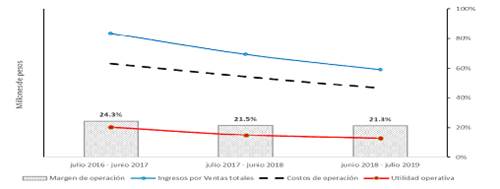

138. Para tal efecto, la Secretaría consideró datos de los periodos julio de 2016-junio de 2017; julio de 2017-junio de 2018, y julio de 2018-junio de 2019, que constituyen el periodo analizado e incluye el periodo investigado. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza con respecto al inmediato anterior comparable.

1. Similitud de producto

139. De conformidad con lo previsto en los artículos 2.6 del Acuerdo Antidumping y 37 fracción II del RLCE, la Secretaría evaluó la información y las pruebas que obran en el expediente administrativo para determinar si el DOP de fabricación nacional es similar al producto objeto de investigación.

140. En los puntos 71 al 82 de la Resolución de Inicio, la Secretaría analizó y determinó que existen elementos suficientes para considerar que el DOP de fabricación nacional es similar al importado de Corea y de los Estados Unidos, en virtud de que se fabrican a partir de los mismos insumos y mediante procesos productivos análogos, por lo que tienen la misma composición química y características físicas semejantes, y atienden a los mismos consumidores, lo que les permite cumplir con las mismas funciones y ser comercialmente intercambiables.

141. En esta etapa de la investigación, las empresas comparecientes no presentaron argumentos o pruebas tendientes a desvirtuar esta determinación. De hecho, Proveedor Químico manifestó que emplea de manera indistinta la mercancía nacional y la importada.

a. Características

143. De acuerdo con la información contenida en la hoja de datos de seguridad del DOP que produce Mexichem, y que esta aportó, la Secretaría observó que el producto de fabricación nacional es un líquido incoloro e inodoro, no soluble en agua, presenta una solubilidad de 0.003 g/l a 20°C, punto de fusión/congelación de -50°C, punto de ebullición de 384°C y punto de inflamación de 207°C.

144. A partir de la información que obra en el expediente administrativo, la Secretaría contó con elementos suficientes que le permiten confirmar que ambas mercancías tienen la misma composición química y características físicas semejantes.

b. Proceso productivo

c. Normas

146. A partir de la información que obra en el expediente administrativo, la Secretaría constató que el DOP de fabricación nacional cumple con especificaciones de normas que también debe observar el producto originario de Corea y de los Estados Unidos. En efecto, la hoja de datos de seguridad del DOP que Mexichem produce, señalada anteriormente, permite constatar que dicho producto cumple con las especificaciones de la Norma Oficial Mexicana NOM-018-STPS-2015.

d. Usos y funciones

147. Mexichem aportó, además de la hoja de datos de seguridad del DOP que produce, información de las empresas Eastman Chemical, de los Estados Unidos, y de LG Chem y Hanwha Chemical, de Corea, fabricantes del producto objeto de investigación. Dicha información permite a la Secretaría confirmar que el DOP de fabricación nacional, así como el originario de Corea y de los Estados Unidos, es un plastificante primario que se utiliza para fabricar compuestos plastificantes, así como fluido hidráulico, dieléctrico en condensadores y, ocasionalmente, como solvente para barras luminosas, como se señaló en los puntos 19 y 20 de la Resolución de Inicio, y 17 y 18 de la presente Resolución.

e. Consumidores y canales de distribución

148. La Solicitante señaló que el DOP, tanto el de fabricación nacional como el originario de Corea y de los Estados Unidos, abastece a los mismos consumidores: empresas que fabrican productos plásticos, o bien, compuestos plastificantes, puesto que las importaciones del producto objeto de investigación las efectúan fundamentalmente empresas manufactureras que fabrican dichos productos, algunas de las cuales son sus clientes.

150. Asimismo, de la información que obra en el expediente administrativo, se deprende lo siguiente:

a. una empresa que importó DOP de Corea, también adquirió este producto, a través de una comercializadora, de los Estados Unidos, y lo comercializó a diversas empresas, entre ellas, una que fue cliente de la Solicitante, y

b. la empresa comercializadora a que se hace referencia en el literal anterior, suministró el DOP que importó de los Estados Unidos a diversas empresas, entre ellas, a tres clientes de la Solicitante.

f. Determinación

151. A partir de lo descrito en los puntos anteriores de la presente Resolución, la Secretaría determinó, de manera preliminar, que el DOP de fabricación nacional y el importado de Corea y de los Estados Unidos son productos similares, en términos de lo dispuesto en los artículos 2.6 del Acuerdo Antidumping y 37 fracción II del RLCE, dado que se fabrican a partir de los mismos insumos y mediante procesos productivos análogos, por lo que tienen la misma composición química y características físicas semejantes, y atienden a los mismos consumidores, lo que les permite cumplir con las mismas funciones y ser comercialmente intercambiables.

2. Rama de producción nacional y representatividad

152. De conformidad con lo previsto en los artículos 4.1 y 5.4 del Acuerdo Antidumping, 40 y 50 de la LCE, y 60, 61 y 62 del RLCE, la Secretaría identificó a la rama de producción nacional del producto similar como el conjunto de productores nacionales de DOP, tomando en cuenta si estos productores son importadores del producto objeto de investigación, o si existen elementos que indiquen que se encuentran vinculados con empresas importadoras o exportadoras del mismo.

153. De acuerdo con lo descrito en los puntos 83 al 86 de la Resolución de Inicio, la Secretaría analizó y determinó que Mexichem constituye la rama de producción nacional de DOP, al producir el 100% de la producción nacional total. Asimismo, de acuerdo con el listado de operaciones de importación del SIC-M, el volumen de las importaciones que la Solicitante efectuó, representó el 2% del total de las importaciones investigadas en el periodo analizado, de modo que no pudieron ser la causa del daño alegado, o bien, distorsionar los precios internos.

154. En esta etapa de la investigación, las empresas comparecientes no presentaron información que desvirtúe esta determinación, incluso, Proveedor Químico reconoció a Mexichem como la única empresa nacional fabricante de DOP.

3. Mercado internacional

156. En relación con el mercado internacional del DOP, Mexichem proporcionó un estudio de mercado elaborado por la empresa consultora Tecnon, el cual muestra a los principales productores y consumidores de dicho producto para el periodo de 2016 a 2026. También aportó estadísticas de importaciones y exportaciones mundiales realizadas por la subpartida 2917.32 del Centro de Comercio Internacional (ITC, por las siglas en inglés de International Trade Centre), la cual, a su decir, incluye solamente al producto objeto de investigación. Al respecto, la Secretaría se allegó de esta última información de la United Nations Commodity Trade Statistics Database (UN Comtrade).

157. De acuerdo con esta información, la Secretaría observó que la producción mundial del DOP disminuyó 3% en el periodo comprendido de 2016 a 2018, al pasar de 2,470 a 2,399 miles de toneladas. Durante este periodo, la producción se concentró en las regiones de Asia (83%); Oriente Medio (6%); Europa (4%), y Norteamérica (3%). Entre 2016 y 2018 el mayor productor fue China (45%), seguido de Corea (12%), Taiwán (7%), India (6%), y Japón (5%).

158. El consumo mundial de DOP registró un comportamiento similar al que observó la producción. En efecto, disminuyó 2% de 2016 a 2018, al pasar de 2,447 a 2,399 miles de toneladas, y se concentró en las regiones de Asia (78%); Oriente Medio (6%); Europa (4.5%), y Centro y Sudamérica (4.4%). En el mismo periodo, China fue el mayor consumidor con el 51%, seguido de India, Japón, Corea y Rusia, con el 8%, 5%, 4% y 3%, respectivamente.

159. El balance de producción, menos consumo de DOP, muestra que en el periodo comprendido de 2016 a 2018, los países con mayores excedentes para exportar fueron Corea, Taiwán, Malasia y Chile, con 606, 491, 109 y 31 miles de toneladas, respectivamente, en tanto que China, India, Egipto, Indonesia, Perú y Vietnam destacaron como países deficitarios.

160. Estimaciones de Tecnon prevén que la producción mundial del DOP disminuirá 2% de 2018 a 2020, y se concentrará en Asia (84%); Oriente Medio (6%); Norteamérica (3.1%), y Centro y Sudamérica (3.1%). En 2020 China, Corea, India, Taiwán y Japón producirán el 45%, 12%, 7%, 6% y 4%, respectivamente, de la producción mundial.

161. La misma fuente estima que el consumo mundial también disminuirá 2% durante el periodo de 2018 a 2020, y se concentrará en Asia (78%); Oriente Medio (6%); Centro y Sudamérica (5%), y Europa (4%). En 2020 China consumirá el 49%, seguida de India (10%); Japón (5%); Corea del Sur (3.5%), y Rusia (3.1%). De igual forma, Corea, Taiwán, Malasia y Chile continuarán siendo superavitarios, mientras que China, India, Egipto, Indonesia, Perú y Vietnam destacarán como países deficitarios.

162. En cuanto al comercio mundial del DOP, la Secretaría observó que, durante el periodo analizado, la información de la UN Comtrade señala a Corea (69%); Malasia (7%); Chile (4.5%), y Estados Unidos (4%) como los principales países exportadores a través de la subpartida 2917.32. En este periodo, la misma fuente señala a China (27%); India (8%); Egipto (7%); Perú (5%), y Brasil (4%) como los principales importadores.

163. En particular, en el periodo julio de 2018-junio de 2019, Corea concentró el 65% de las exportaciones mundiales, seguido de Chile (7.4%), Malasia (7.2%) y Estados Unidos (4%). En el mismo periodo, India concentró el 26% de las importaciones totales, seguido por Egipto (15%); Brasil (6%); Perú (5%), y Japón (4.7%).

164. En esta etapa de la investigación, Proveedor Químico indicó que el Banco Mundial, en su reporte “Global Trade Watch 2018, Trade Amid Tensions”, publicado el 29 de mayo de 2019, señala que el crecimiento del comercio mundial en 2018 se desaceleró, entre otros factores, por la debilidad del crecimiento económico y de la producción industrial en Asia, China y Europa.

165. Añadió que las exportaciones mundiales de DOP registraron una caída en el periodo investigado, puesto que su desempeño, debido a sus usos y funciones, está relacionado con el comportamiento de la economía en su conjunto y, por tanto, asociado con el ciclo económico internacional.

166. Al respecto, Proveedor Químico proporcionó información sobre valores y volúmenes de importaciones y exportaciones mundiales realizadas a través de la subpartida 2917.32 de la UN Comtrade, que únicamente incluye DOP, correspondientes a los periodos julio de 2016-junio de 2017; julio de 2017-junio de 2018, y julio de 2018-junio de 2019, y a partir de esta información, Proveedor Químico indicó que, en el periodo investigado, los volúmenes de las exportaciones mundiales de DOP observaron una caída de 24%; en el mismo periodo, las originarias de Corea, de los Estados Unidos y de los demás orígenes cayeron 24%, 12% y 35%, respectivamente, en tanto que su precio creció 20%, 15% y 7%, respectivamente.