RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia de la cuota compensatoria impuesta a las importaciones de malla o tela galvanizada de alambre de acero al carbón, en forma de cuadrícula, originarias de la República Popular China, independientemente del país de procedencia. |

Miércoles 04 de Noviembre de 2020 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE MALLA O TELA GALVANIZADA DE ALAMBRE DE ACERO AL CARBÓN, EN FORMA DE CUADRÍCULA, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo E.C. 15/19 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 9 de octubre de 2014 se publicó en el Diario Oficial de la Federación (DOF) la Resolución final de la investigación antidumping sobre las importaciones de malla o tela galvanizada de alambre de acero al carbón, en forma de cuadrícula (“malla de acero”), originarias de la República Popular China (“China”), independientemente del país de procedencia. Mediante dicha Resolución, se determinó una cuota compensatoria definitiva de 2.08 dólares de los Estados Unidos de América por kilogramo.

B. Aviso sobre la vigencia de cuotas compensatorias

2. El 11 de septiembre de 2018 se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias. Por este medio se comunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento de examen. El listado incluyó a la malla de acero originaria de China, objeto de este examen.

C. Manifestación de interés

3. El 2 de septiembre de 2019 Deacero, S.A.P.I. de C.V. (“Deacero”), manifestó su interés en que la Secretaría iniciara el examen de vigencia de la cuota compensatoria definitiva impuesta a las importaciones de malla de acero originarias de China.

D. Resolución de inicio del primer examen de vigencia de la cuota compensatoria

4. El 27 de septiembre de 2019 la Secretaría publicó en el DOF la Resolución por la que se declaró el inicio del examen de vigencia de la cuota compensatoria impuesta a las importaciones de malla de acero originarias de China (la “Resolución de Inicio”). Se fijó como periodo de examen el comprendido del 1 de julio de 2018 al 30 de junio de 2019 y como periodo de análisis el comprendido del 1 de julio de 2014 al 30 de junio de 2019.

E. Producto objeto de examen

1. Descripción del producto

5. El producto objeto de examen es la malla o tela galvanizada de alambre de acero al carbón, en forma de cuadrícula, con medidas de 2x2 a 8x8 aberturas por pulgada lineal. Su nombre comercial es criba, criba grano de plata o criba ferretera, conocida en inglés como hardware cloth, hot-dipped galvanized wire mesh after welded or woven, galvanized welded wire mesh, galvanized iron wire mesh, utility hardware cloth y galvanized square wire mesh, entre otros.

2. Características

6. El producto objeto de examen es una malla o tela metálica galvanizada formada por alambres de acero al carbón tejidos y/o soldados entre sí, formando una cuadrícula, cuyas características principales son las siguientes:

|

Características |

Unidad de medida |

Parámetros o especificaciones |

|

|

Mínimo |

Máximo |

||

|

Tamaño de malla(medida comercial) |

Número de aberturas por pulgada lineal |

2x2 |

8x8 |

|

Diámetro alambre |

Milímetros (mm) |

0.37 |

1.04 |

|

Abertura entre los alambres |

Mm |

2.7 |

11.7 |

|

Ancho de rollo |

Metros |

0.61 |

1.22 |

|

Largo de rollo |

Metros |

1.5 |

30 |

|

Peso del recubrimiento de zinc |

Kilogramos / rollo |

8 |

34.6 |

3. Tratamiento arancelario

7. La mercancía objeto de examen ingresa al mercado nacional por las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de fundición, hierro o acero |

|

Partida 7314 |

Telas metálicas (incluidas las continuas o sin fin), redes y rejas, de alambre de hierro o acero; chapas y tiras, extendidas (desplegadas), de hierro o acero. |

|

|

- Telas metálicas tejidas: |

|

Subpartida 7314.19 |

-- Las demás. |

|

Fracción 7314.19.02 |

De alambres de sección circular, excepto lo comprendido en las fracciones 7314.19.01 y 7314.19.03. |

|

Fracción 7314.19.03 |

Cincadas. |

|

Subpartida 7314.31 |

- Las demás redes y rejas, soldadas en los puntos de cruce: -- Cincadas |

|

Fracción 7314.31.01 |

Cincadas. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

8. De acuerdo con el SIAVI y el “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, y el Decreto por el que se establecen diversos Programas de Promoción Sectorial”, publicado en el DOF el 9 de febrero de 2010, las importaciones que ingresan por las fracciones arancelarias 7314.19.02 y 7314.31.01 de la TIGIE quedaron libres de arancel a partir del 1 de enero de 2012, con excepción de las importaciones originarias de Perú que ingresan por la fracción arancelaria 7314.31.01, las cuales están sujetas a un arancel ad valorem de 1.5%.

9. De acuerdo con las fuentes señaladas en el punto anterior, las importaciones que ingresan por la fracción arancelaria 7314.19.03 de la TIGIE están sujetas a un arancel de 5%, con excepción de Japón y Perú, los cuales quedaron exentos de arancel a partir del 1 de abril de 2014 y 1 de enero de 2016, respectivamente, así como de las importaciones originarias de los demás países con los que México tiene celebrados tratados de libre comercio. Sin embargo, de acuerdo con el Tratado Integral y Progresista de Asociación Transpacífico, las importaciones que ingresan por la fracción arancelaria 7314.19.03 de la TIGIE originarias de Australia, Canadá, Japón, Nueva Zelanda y Singapur están sujetas a un arancel ad valorem de 2%; mientras que las originarias de Vietnam están sujetas a un arancel ad valorem de 3%.

10. Asimismo, de conformidad con el SIAVI y el “Acuerdo por el que se da a conocer la Tasa Aplicable del Impuesto General de Importación para las mercancías originarias de Costa Rica, El Salvador, Guatemala, Honduras y Nicaragua”, publicado en el DOF el 31 de agosto de 2012, las importaciones originarias de El Salvador que ingresan por las fracciones arancelarias 7314.19.02 y 7314.19.03 de la TIGIE, están sujetas a 40% de preferencia entre la menor tasa de arancel de nación más favorecida vigente al momento de la importación o el arancel correspondiente a la tasa base del Tratado 10.0%.

11. El 5 de diciembre de 2013 se publicó en el DOF el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de Comercio Exterior”, mediante el cual se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías que ingresan por las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la TIGIE, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

12. La unidad de medida utilizada en la TIGIE es el kilogramo, mientras que la unidad comercial es en rollos.

4. Proceso productivo

13. El proceso productivo del producto objeto de examen consta de las etapas siguientes:

a. Alambrón: se utiliza en diferentes grados y diámetros, los más comunes para la malla de acero son los grados 1004 y 1006. Los diferentes diámetros de alambre que se utilizan para la fabricación de la mercancía objeto de examen (nacional e importada), corresponden a cada tipo de abertura o medida comercial de la malla. Estos diámetros son independientes del grado de acero de alambre con el que se elabora la malla.

b. Trefilado: el alambrón es estirado mediante varias reducciones controladas, el diámetro del alambrón de entrada es mayor que el diámetro del alambre de salida y así, se obtiene el diámetro final requerido por los consumidores. Sin embargo, algunos productores de malla de acero parten del alambre de acero y no aplican este proceso.

c. Galvanizado: el proceso es mediante inmersión en caliente del alambre en un baño de zinc, cuando sale el alambre del zinc se hace un proceso de escurrido con el que se controla la cantidad de zinc que lleva el alambre, luego es enfriado y recogido en portarrollos o carretes.

d. Segundo trefilado (retrefilado): el alambre galvanizado se estira nuevamente pasando por varias reducciones hasta llegar al diámetro final requerido para el alambre, con las características mecánicas y dimensionales del mismo.

e. Tejido (telares): se carga el alambre retrefilado al diámetro deseado en los entregadores y la máquina forma la malla de acero con la abertura y altura deseadas, dependiendo del tamaño de la abertura se elige el diámetro del alambre a utilizar.

f. Galvanizado de malla: consiste en la inmersión en caliente de la malla en un baño de zinc, al salir la malla de acero se hace un proceso de escurrido, luego pasa por un procedimiento de enfriamiento, después se enrolla y corta en la presentación deseada.

5. Normas

14. El producto objeto de examen debe cumplir con las especificaciones técnicas de la norma ASTM A740-98 de la American Society for Testing Materials, “Especificaciones estándar para tela de alambre de acero galvanizado, tejida o soldada”.

6. Usos y funciones

15. Los usos principales de la malla de acero son los siguientes: i) en la construcción, para cribar agregados para concreto (arena y grava); ii) en acabados de yeso y cemento; iii) en el sector agropecuario, para cribar semilla; iv) en la pesca y acuacultura, en cajas para crías, y v) en uso doméstico, para protectores de ventanas, árboles y roedores, entre otros.

F. Convocatoria y notificaciones

16. Mediante la publicación de la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores, exportadores y a cualquier persona que considerara tener interés jurídico en el resultado de este examen, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

17. La Secretaría notificó el inicio del presente procedimiento a las partes de que tuvo conocimiento y al gobierno de China.

G. Partes interesadas comparecientes

18. Compareció al procedimiento en tiempo y forma únicamente el productor nacional:

Deacero, S.A.P.I. de C.V.

Av. Lázaro Cárdenas 2333

Col. Valle Oriente

C.P. 66269, San Pedro Garza García, Nuevo León

H. Primer periodo de ofrecimiento de pruebas

19. A solicitud de Deacero, la Secretaría le otorgó una prórroga de 15 días hábiles para presentar su respuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El 28 de noviembre de 2019 Deacero presentó la respuesta al formulario oficial, así como los argumentos y pruebas que a su derecho convino, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución.

I. Réplicas

20. En virtud de que no comparecieron contrapartes de la producción nacional, no se presentaron réplicas.

J. Requerimientos de información

1. Prórrogas

21. A solicitud de Deacero, la Secretaría le otorgó dos prórrogas de 10 días hábiles cada una, para que presentara su respuesta a los requerimientos de información formulados el 22 de enero y el 22 de mayo de 2020. Los plazos vencieron el 20 de febrero y el 19 de junio de 2020, respectivamente.

2. Partes

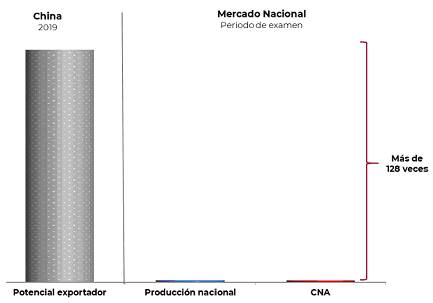

22. El 22 de enero de 2020 la Secretaría requirió a Deacero para que, entre otras cuestiones, presentara la cotización para los ajustes al precio de exportación dentro del periodo examinado o la metodología para llevar los precios a dicho periodo con las hojas de trabajo correspondientes; aportara los argumentos y pruebas que acrediten que en la producción y venta del producto objeto de examen fabricado por empresas del sector o industria de malla de acero en China, prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado; proporcionara el diagrama y la descripción del proceso productivo de malla de acero en China; presentara el factor de conversión de KG/M2 de una empresa brasileña productora de malla de acero; aportara el soporte documental utilizado para determinar el ajuste por inflación; proporcionara información respecto a que China y Brasil son los principales productores de alambrón; aclarara si el precio de la malla de acero con el que calculó la subvaloración en el periodo de examen incluye gastos de internación, en caso contrario, realizara las correcciones pertinentes; explicara los cálculos realizados para estimar la capacidad instalada nacional de malla de acero del periodo analizado y aportara la hoja de cálculo respectiva; presentara el estado de costos, ventas y utilidades de las ventas de malla de acero en el mercado interno; explicara cuál es el mecanismo de transmisión del daño, y el efecto de las importaciones chinas proyectadas sobre la producción nacional al mercado interno, ventas internas y participación de mercado, cómo se relaciona la caída de la producción y ventas internas con el comportamiento estimado de los inventarios, capacidad utilizada, empleo y salarios, y cómo estimó la caída en el valor de las ventas al mercado interno; presentara la proyección del estado de costos, ventas y utilidades de ventas al mercado interno, considerando la afectación que tendrían en caso de que se eliminara la cuota compensatoria, la metodología para estimar cada uno de los indicadores económicos y financieros, así como la hoja de cálculo correspondiente; proporcionara las pruebas de que la economía de China sigue ralentizando su crecimiento y explicara cómo este hecho implica la probabilidad de un aumento de las exportaciones chinas al mercado mexicano, en caso de eliminarse la cuota compensatoria; aportara las cifras de que el potencial exportador de China en 2018 significó que las exportaciones chinas representaran 45 veces el Consumo Nacional Aparente (CNA) de la mercancía examinada en 2018; presentara la información de los indicadores del mercado del país exportador del producto objeto de examen, así como para que indicara si tiene conocimiento de la existencia de medidas de remedio comercial aplicadas por terceros países a productos similares al objeto de examen. Presentó su respuesta el 20 de febrero de 2020.

23. El 22 de mayo de 2020 la Secretaría requirió a Deacero para que, entre otras cuestiones, presentara el diagrama del proceso productivo de malla de acero en China y México; aportara los elementos probatorios que sustenten la similitud de las tecnologías y maquinarias utilizadas en el proceso de producción de malla de acero en México y China; que un contenedor de 20 pies corresponde a 20,000 kilogramos de malla de acero; que el gobierno de Hebei, China, ha invertido y desarrollado la región de Anping para que se vuelva la fuente principal de mallas en China y en el mundo; que las empresas siderúrgicas chinas, así como las empresas productoras de malla de acero son propiedad del gobierno chino, y describiera la afectación en la cadena de producción del producto objeto de examen que se genera por la relación entre tales empresas; que las políticas públicas en China solo pueden generar que los precios a los que se ofertan los productos del alambrón no reflejen condiciones de mercado; que cuando se inicia la producción de la malla de acero desde el alambrón se distorsiona el precio de venta; que tanto en el mercado de factores como en el de productos, las decisiones de las empresas fabricantes de Brasil responden a la libre determinación de la oferta y la demanda y no tienen intervención directa ni indirecta por parte del Estado, y que el sistema financiero brasileño opera bajo principios de mercado; aportara la metodología para llevar los precios de venta en Brasil al periodo de examen mediante el Índice de Precios al Productor (IPP); proporcionara las impresiones de pantalla del sistema de capacidad instalada; explicara las razones de su señalamiento de nulo crecimiento de la economía y del Producto Interno Bruto (PIB) en México en el periodo proyectado, así como para que presentara las bases de datos que sustentaran las cifras reportadas de los indicadores del país exportador para el periodo analizado. Presentó su respuesta el 19 de junio de 2020.

3. No partes

24. El 3 de diciembre de 2019 la Secretaría requirió a la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO), para que presentara la base de datos de las operaciones de importación de las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la TIGIE, en la cual se identifiquen las operaciones que corresponden al producto objeto de examen y los productos que no son objeto de examen.

25. El 19 de diciembre de 2019 y el 17 y 22 de enero de 2020 la Secretaría requirió a diversos importadores para que presentaran pedimentos de importación, así como la documentación anexa. Los plazos vencieron el 20 y 28 de enero y el 6 de febrero de 2020.

K. Segundo periodo de ofrecimiento de pruebas

26. El 10 de marzo de 2020 la Secretaría notificó a Deacero la apertura del segundo periodo de ofrecimiento de pruebas.

27. A solicitud de Deacero la Secretaría le otorgó una prórroga de 10 días hábiles para que presentara los argumentos y pruebas complementarias. El 8 de mayo de 2020 Deacero presentó los argumentos y pruebas complementarias, los cuales constan en el expediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

L. Otras comparecencias

28. El 28 de noviembre de 2019 la CANACERO presentó la metodología utilizada para identificar en la base de datos de las importaciones realizadas por las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la TIGIE, las operaciones de importación que corresponden al producto objeto de examen y a los productos que no son objeto de examen.

M. Hechos esenciales

29. El 17 de julio de 2020 la Secretaría notificó a Deacero los hechos esenciales de este procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”). El 31 de julio de 2020 Deacero presentó manifestaciones a los hechos esenciales, los cuales constan en el expediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

N. Audiencia pública

30. El 24 de julio de 2020 se celebró la audiencia pública de este procedimiento, únicamente con la participación de Deacero, quien tuvo la oportunidad de exponer sus argumentos, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

O. Alegatos

31. El 31 de julio de 2020 Deacero presentó alegatos, los cuales constan en el expediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

P. Opinión de la Comisión de Comercio Exterior

32. Con fundamento en los artículos 89 F fracción III de la Ley de Comercio Exterior (LCE) y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 28 de septiembre de 2020. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

33. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2, apartado A, fracción II numeral 7 y 19 fracciones I y IV del RISE; 11.1, 11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping, y 5 fracción VII, 67, 70 fracción II y 89 F de la LCE.

B. Legislación aplicable

34. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el Reglamento de la Ley de Comercio Exterior (RLCE), el Código Fiscal de la Federación, la LFPCA aplicada supletoriamente, de conformidad con el artículo Segundo Transitorio del Decreto por el que se expide la LFPCA, así como el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

35. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó, de conformidad con lo dispuesto por los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

36. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría los valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Análisis sobre la continuación o repetición del dumping

37. La Secretaría realizó el examen sobre la repetición o continuación del dumping con base en la información y pruebas presentadas por Deacero, así como aquella que se allegó, en términos de lo dispuesto por los artículos 54 segundo párrafo y 64 último párrafo de la LCE. Durante el procedimiento de examen, la Secretaría otorgó amplia oportunidad a las empresas exportadoras e importadoras, así como al gobierno de China para que manifestaran lo que a su derecho conviniera, sin embargo, no comparecieron.

1. Precio de exportación

38. Para acreditar el precio de exportación, a solicitud de Deacero, la CANACERO presentó las operaciones de importación que ingresaron por las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la TIGIE, durante el periodo de examen, que obtuvo del Servicio de Administración Tributaria (SAT).

39. Debido a que por las fracciones arancelarias señaladas ingresan productos diferentes al objeto de este examen, para depurar las importaciones de malla de acero originarias de China, durante el periodo de examen, la metodología empleada por Deacero consistió en seleccionar las importaciones que ingresaron bajo el régimen de importación definitiva y temporal, consideró aquellas operaciones que pagaron la cuota compensatoria y que, por su descripción, se limitan al producto objeto de examen. Además, excluyó aquellas operaciones realizadas por importadores pertenecientes a giros que, por su naturaleza, no corresponden a usuarios de la malla de acero.

40. Con la finalidad de obtener mayor detalle sobre las operaciones de importación, la Secretaría se allegó de las estadísticas de importación del Sistema de Información Comercial de México (SIC-M) que ingresaron por las fracciones arancelarias señaladas, durante el periodo de examen. Cotejó dicha información con la que proporcionó la CANACERO, entre otros datos, el valor en dólares y el volumen en kilogramos, sin encontrar diferencias en dichos rubros.

41. La Secretaría determinó calcular el precio de exportación a partir de las estadísticas de importación del SIC-M, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros que se dan en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera por la otra, misma que es revisada por el Banco de México y, por tanto, se considera como la mejor información disponible.

42. Adicionalmente, para identificar los productos que ingresaron por las fracciones arancelarias 7314.19.02, 7314.19.03 y 7314.31.01 de la TIGIE, la Secretaría solicitó a diversas empresas importadoras pedimentos de importación y documentación anexa.

43. La Secretaría consideró razonable utilizar la metodología propuesta por Deacero, toda vez que al replicarla no encontró discrepancias en la identificación de las importaciones del producto objeto de examen, de acuerdo con la descripción del producto, las transacciones que pagaron cuota compensatoria y el régimen de importación por el que ingresaron. De acuerdo con lo anterior y la información de la que se allegó la Secretaría, identificó tres tipos de malla de acero.

44. Con fundamento en los artículos 39 y 40 del RLCE, la Secretaría calculó el precio de exportación promedio ponderado por kilogramos para cada tipo de malla de acero, para el periodo de examen.

a. Ajustes al precio de exportación

45. Deacero manifestó que debido a que las importaciones corresponden al valor en aduana, deben ajustarse por términos y condiciones de venta, en particular, por concepto de flete y seguro marítimo de China a México, gastos aduanales y portuarios y por flete terrestre en China.

46. Para acreditar los ajustes propuestos, Deacero presentó una cotización expedida por una empresa transportista de malla de acero con tarifas fuera del periodo de examen. Por lo anterior, para llevar los precios de la cotización al periodo de examen, utilizó el índice de inflación de China que obtuvo de la página de Internet inflation.eu (https://es.inflation.eu).

47. La Secretaría corroboró los datos de la empresa transportista en su página de Internet, verificó su perfil de transportista, así como los diferentes servicios que proporciona en el mercado, mismos que se encuentran en la cotización referida. Asimismo, observó que es una empresa reconocida y con experiencia en el servicio de transporte de carga internacional.

48. La Secretaría identificó en los pedimentos de importación los términos y condiciones de venta para cada operación, de acuerdo con la información revisada.

i. Flete terrestre

49. Para el cálculo del flete terrestre en China, Deacero calculó el costo promedio por kilogramo de la planta de un exportador en la Ciudad de Yantai al Puerto de Xiangang, China, el gasto del flete terrestre lo dividió entre el volumen que se transporta normalmente en un contenedor de 20 pies, considerando una carga promedio de 20,000 kilogramos.

ii. Gastos aduanales y portuarios

50. Los gastos aduanales y portuarios propuestos por Deacero, incluyen cargos por manejo, seguridad en puerto, despacho aduanero, reserva de carga y manifiesto de embarque. Deacero calculó el monto dividiendo los gastos entre el volumen que se transporta normalmente en un contenedor de 20 pies.

iii. Flete y seguro marítimos

51. Deacero presentó una estimación del costo por flete marítimo y seguro, marcando una trayectoria del puerto de Tianjin, China, al puerto de Manzanillo, México, para un contenedor de 20 pies, considerando una carga promedio de 20,000 kilogramos.

52. Para la estimación del seguro de la mercancía Deacero empleó la fórmula que proporcionó la empresa transportista, la cual tiene como base el valor en aduana de la mercancía.

iv. Determinación

53. De conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 53 y 54 del RLCE, la Secretaría aceptó la información proporcionada por Deacero y ajustó el precio de exportación por concepto de flete terrestre, gastos aduanales y portuarios, flete marítimo y seguro.

2. Valor normal

a. China como economía de no mercado

54. Deacero manifestó que en China prevalecen condiciones de una economía de no mercado. Destacó que el sector acero, del cual forma parte y la industria de la malla de acero son influenciados y beneficiados por políticas gubernamentales que promueven el incremento de sus capacidades productivas, lo que facilita el acceso a insumos con precios por debajo del valor de mercado e impulsa sus exportaciones.

55. Para sustentar lo anterior, Deacero presentó los siguientes argumentos y pruebas a nivel macroeconómico, sector industrial y en específico de la malla de acero, conforme a los criterios contenidos en el artículo 48 del RLCE:

i. Que la moneda del país bajo investigación sea convertible de manera generalizada en los mercados internacionales de divisas

56. La intervención del gobierno chino en sus mercados cambiarios es latente y plenamente visible partiendo del hecho de que la convertibilidad de su moneda está limitada para ciertos propósitos, como las transacciones financieras. Presentó el documento “Inquiry Into the Status of the People’s Republic of China as a NonmarketEconomy Country Under the Antidumping and Countervailing Duty Laws”, publicado por el American Iron and Steel Institute, el 10 de mayo de 2017.

57. La existencia de controles cambiarios y barreras a los flujos de capital en China otorgan a las autoridades un medio clave de control económico, lo que demuestra la intervención económica del gobierno en el mercado y, por ende, un indicio fuerte que la economía en China no se rige conforme a los principios de una economía de mercado. En el artículo “China estudia eliminar los controles de capital para 2020”, publicado por El País, el 20 de octubre de 2015, se informa que la moneda china no es plenamente convertible ni totalmente libre, dado que, su valor está sujeto al tipo de cambio de referencia establecido por el gobierno, lo que constituye una clara interferencia del gobierno chino en su economía.

58. El gobierno chino adquiere bonos de deuda soberana emitidos por los Estados Unidos para mantener el valor del dólar por encima del yuan y con ello sostener las exportaciones chinas a bajos precios, lo que le permite ejercer influencia sobre las medidas políticas-económicas en los Estados Unidos que pretendan elevar el yuan. Proporcionó la nota periodística “China´s Economy Facts and Effect on the U.S. Economy”, publicada por The Balance, el 17 de abril de 2017.

59. En el documento “Responsabilizando a China por el comercio ilegal de acero”, publicado por Lifezette, el 13 de diciembre de 2016, se señala que la industria china del acero se beneficia por la continua manipulación de la moneda por parte del gobierno de Beijing, ya que suprime el valor del yuan con respecto al dólar americano y le permite deflactar o reducir el costo de sus exportaciones. Tal acción ha permitido a China vender sus exportaciones de acero a un bajo costo en los mercados internacionales.

ii. Que los salarios se establezcan mediante libre negociación entre trabajadores y patrones

60. El artículo “Derechos Laborales en China” del American Federation of Labor and Congress of Industrial Organization señala que, durante la última década, China ha sido un destino atractivo para las corporaciones globales, debido a sus bajos salarios y a sus leyes laborales que no permiten sindicatos independientes y limitan el derecho de huelga. La mayoría de los trabajadores de las fábricas, minas, almacenes, muelles y centros de transporte de China todavía tienen poco o nada que decir en la selección de sus representantes sindicales.

61. La fuerza laboral en China no tiene poder de negociación salarial, debido a un marco legal establecido por el gobierno chino que sólo permite que los trabajadores se unan a sindicatos bajo el control del Partido Comunista Chino. Proporcionó el documento “2016 USTR Report to Congress On China’s WTO Compliance”, páginas 173 y 174.

62. El gobierno chino interviene para presionar a oficiales de gobierno para que no haya disturbios por motivos laborales, por lo que acosan a las familias de los trabajadores con el fin de que no se levanten en huelga; de ahí que el gobierno ha llegado a arrestar a una docena de especialistas en derechos laborales trabajando en organizaciones locales, que fueron clave para responder múltiples disputas entre empleados y patrones. Presentó el artículo “Negarse a cumplir con derechos laborales se vuelve contra China”, The New York Times, del 12 de mayo de 2016.

63. En el artículo “UN body urges China to allow labour activists to continue their job”, publicado por el China Labour Bulletin, el 14 de noviembre de 2016, se indica que la intervención del gobierno chino limita el poder de negociación de los trabajadores, la cual es notoria para las Naciones Unidas, en virtud de que la Organización Internacional del Trabajo realizó un reporte en el que denunció que activistas de derechos laborales fueron arrestados en China, país en el que hay obstáculos legislativos muy significativos para garantizar la libertad de asociación, debido a que en su Ley de Sindicatos Comerciales (Trade Union Law) se contemplan artículos que son contrarios a los principios fundamentales de asociación.

64. Los trabajadores del acero en China no tienen representación legítima para participar en un diálogo social con el gobierno o las empresas, de acuerdo a lo señalado en la intervención de Adam Lee en la sesión “Steelmaking capacity developments”, Trade Union Advisory Committee, del 24 de marzo de 2017.

65. La opresión laboral del gobierno chino se ve ejemplificada en el hecho de que la empresa Ansteel impuso al líder sindical, situación que denunciaron los trabajadores de la planta, lo anterior de acuerdo con el artículo “Economía China: trabajadores de la “Fábrica del mundo” protestan contra recortes salariales y despidos”, publicado por The Independent, el 2 de marzo de 2016.

iii. Que las decisiones del sector o industria bajo investigación sobre precios, costos y abastecimientos de insumos, incluidas las materias primas, tecnología, producción, ventas e inversión, se adopten en respuesta a señales de mercado y sin interferencia significativa del Estado

66. El Informe de la Secretaría de la Organización Mundial del Comercio (OMC), del Examen de las Políticas Comerciales de China, Documento WT/TPR/S/342, del 15 de junio de 2016, indica que China sigue aplicando controles de precios a los commodities y servicios que tienen un impacto directo en la economía nacional. El gobierno chino fija las tasas de transferencia de los servicios básicos de los bancos comerciales y con este tipo de medidas, los costos y precios de distintos insumos y servicios sufren una alta intervención, por lo que es difícil que se puedan establecer conforme a precios de mercado.

67. China interviene en sus mercados accionarios de modo que exista una estabilidad artificial en la economía que no permite que precios y costos se vean afectados por los comportamientos del mercado, de acuerdo con lo señalado en el artículo “China Said to Intervene in Stocks After $590 Billion Sell Off”, publicado por Bloomerg News, el 1 de enero de 2016.

68. Existe sobrecapacidad de acero en China y para 2016 se estimó un crecimiento de más de 20 veces la producción total de acero en México. Entre los factores que generaron tal sobrecapacidad y que obedecen a la intervención gubernamental se encuentran los siguientes: a) el deseo de las regiones de ser autosuficientes y competitivas, lo que resultó en duplicar la capacidad a nivel nacional; b) las empresas de gobierno son inmunes a pérdidas, y c) los subsidios a la energía que ofrecen gobiernos locales. La intervención en el sector acerero se puede constatar por la gran participación y propiedad en las principales empresas productoras, como lo señala el artículo “La sobrecapacidad del acero chino cambió muy poco en 2016”, publicado por Handelsblatt Global, el 12 de febrero de 2017, y el reporte “Overcapcity in China an Impediment to the Party’s Reform Agenda” de Roland Berger Strategy Consultans para la European Chamber, publicado en 2016.

69. De acuerdo con lo señalado en el reporte “Insostenible: La Intervención Gubernamental y el Exceso de Capacidad en la Industria Mundial del Acero”, de Wiley Rein, LLP., abril de 2016, China es el ejemplo más notable de la intervención gubernamental en la industria siderúrgica. El crecimiento sin precedentes de la capacidad china es, en gran parte, resultado de la masiva propiedad y control del gobierno que se ha producido a expensas de los productores de acero orientados al mercado en todo el mundo. Por ejemplo, informes recientes indican que, los gobiernos locales en China han dado instrucciones a las acerías de sus localidades para que aumenten sus exportaciones y ganancias en divisas. La importante participación del gobierno chino en su industria siderúrgica ha contribuido a los enormes aumentos de la nueva capacidad e impedido el cierre de la capacidad ineficiente, cierre que de otro modo se produciría.

70. El exceso de capacidad en China se debe al dominio de las empresas propiedad del estado (SOE, por sus siglas en inglés State Owned Enterprise), ya que éstas no sólo tienen como finalidad la ganancia comercial sino también la generación de empleos y el incremento de los activos estatales, según el reporte “China´s Excess Capacity: Drivers and Implications”, de la consultora Stewart and Stewart, actualizado a febrero de 2016.

71. Adicionalmente, en el estudio “Sobrecapacidad en el Acero, Papel de China en el Problema Global”, del Centro de Globalización, Gobierno y Competitividad, de la Universidad de Duke, de septiembre de 2016, se menciona que el exceso de capacidad de la industria siderúrgica de China también ha sido resultado de los diversos subsidios e incentivos que ha recibido del gobierno chino, entre ellos, subsidios a la energía y a otros insumos, acceso a créditos baratos e incentivos fiscales.

72. La empresa Hebei Anping County Import & Export Corporation es propiedad del gobierno chino y es productora y comercializadora de malla de acero, asimismo, es propietaria de las empresas Anping County Wire and Wire Mesh Factory Co. Ltd., Anping Five Star Wire Mesh Co. Ltd., y Anping Dongzi Wire Mesh Co. Ltd., empresas dedicadas a la fabricación del mismo producto. Para sustentarlo, presentó información obtenida de las páginas de Internet de las empresas: www.company-list.org, http://wireandwiremesh.com, www.chinafivestar.net y www.engnetglobal.com.

73. El gobierno chino está relacionado con productores en toda la cadena productiva de productos de acero redondos, desde el alambrón, alambres y mallas, también las asociaciones de productores están relacionadas con el gobierno chino con el objetivo de llevar a cabo los planes del gobierno respecto al sector y a la industria de malla de acero. Para sustentarlo, presentó información de la página de Internet de la Asociación Nacional de Ferretería China (www.chinahardware.org).

iv. Que se permitan inversiones extranjeras y coinversión con firmas extranjeras

74. El gobierno de China utiliza el proceso de aprobación de inversión extranjera para restringir o retrasar el proceso de inversión, requerir que las compañías extranjeras tengan un socio chino, lograr concesiones de valor importantes como un precio para poder entrar al mercado, forzar la transferencia de tecnología y cumplir con los requisitos de exportación o contenido local si quieren que su inversión sea aprobada, a pesar de que estas solicitudes van en contra de los compromisos de China en la OMC. Al respecto, presentó el documento “2016 USTR Report to Congress on China’s WTO Compliance”.

75. La Unión Europea explicó que en 2015 China adoptó un sistema de listas negativas: una para inversionistas nacionales y/o inversionistas extranjeros con socios chinos y otra para inversionistas extranjeros, sin embargo, este sistema no deja de ser discriminatorio, como señala el “Informe de la Comisión Europea al Consejo y al Parlamento Europeo sobre obstáculos al comercio, la inversión y tendencias proteccionistas”, del 20 de junio de 2016.

76. La restricción a la inversión en el sector acero en China se puede dar de manera indirecta, a través de políticas que establecen que en dicho sector deberían crearse mecanismos sólidos para compartir tecnología, recursos, canales de venta, entre otros, situación que es contradictoria a los principios que rigen una economía de mercado, de acuerdo con el documento “Comments Regarding Foreign Trade Barriers To U.S. Exports for 2017”, elaborado por el American Iron and Steel Institute, el 27 de octubre de 2016.

v. Que la industria bajo investigación posea exclusivamente un juego de libros de registro contable que se utilizan para todos los efectos, y que son auditados conforme a principios de contabilidad generalmente aceptados

77. Aunque, en China pudiera haber una contabilidad establecida conforme a los principios de contabilidad generalmente aceptados, el marco legal en ese país permite la existencia de más de un juego de libros contables, uno para publicar y el otro para la empresa. Lo anterior, conforme a la publicación “Análisis de la causa del fraude financiero y precauciones”, Trade Science Inc. 2014.

78. El sistema legal y la participación del gobierno en las empresas provoca que su información financiera y contable no sea confiable, incluso en el sector acero, de acuerdo con el artículo “Una guía sobre la calidad de los datos financieros de China”, de Brandon Emmerich, Director de Granite Peak Advisory, del 14 de diciembre de 2016.

vi. Que los costos de producción y situación financiera del sector o industria bajo investigación no sufren distorsiones en relación con la depreciación de activos, deudas incobrables, comercio de trueque y pagos de compensación de deudas, o factores que se consideren pertinentes

79. La situación financiera de la industria siderúrgica china está distorsionada, ya que el gobierno le otorga incentivos y apoyos, como: créditos preferenciales, garantías para créditos y devolución de impuestos, entre otros, lo que distorsiona la situación financiera y estructura de costos de la industria china del acero, de acuerdo con el documento “Comments Regarding Foreign Trade Barriers To U.S. Exports for 2017”, elaborado por el American Iron and Steel Institute, el 27 de octubre de 2016.

80. Existen empresas productoras de palanquilla y alambrón, cuya situación financiera fue beneficiada por el gobierno chino a través del otorgamiento de créditos, bajo la promesa de pagar los intereses adeudados por la empresa; reestructuración de deuda, garantizando el pago de los pasivos; otorgamiento de dinero a la empresa; presión a acreedores para reducir la deuda de la empresa y condonación de la misma. Para sustentarlo, presentó los artículos “China outlines rescue plan for Bohai Steel”, Financial Times, del 19 de septiembre de 2016, “Steel industry on subsidy life-support as China economy slows”, Reuters, del 18 de septiembre de 2014, y China´s Zombie Companies Stay Alive Despite Defaults”, The Wall Street Journal, de julio 2016.

81. La distorsión en la estructura de costos de producción de la industria de malla de acero radica en el hecho de que el precio del alambrón en el mercado chino no está determinado conforme a principios de mercado, ya que los productores de dicho insumo reciben apoyos significativos del gobierno chino, según el “Informe de la determinación final del Departamento de Comercio de los Estados Unidos sobre las importaciones de alambrón de acero al carbono y aleado de China”, del 30 de noviembre de 2014.

82. La Secretaría analizó la información que proporcionó Deacero y le requirió que presentara argumentos y pruebas que acrediten que, en la producción y venta de la malla de acero, fabricada por empresas que pertenezcan a dicha industria en China prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, de conformidad con el artículo 48 del RLCE, de manera actualizada o, en su caso, que justificara por qué se encuentran vigentes en el periodo de examen, tal como se señala en los puntos 22 y 23 de la presente Resolución.

83. Deacero reiteró que China es una economía centralmente planificada y que en la producción de malla de acero prevalecen distorsiones significativas en lo que respecta a su producción y venta, de conformidad con el párrafo 15 del Protocolo de Adhesión de China a la OMC y el artículo 48 del RLCE. Asimismo, señaló que la información y pruebas presentadas son las más recientes y corresponden a la información que razonablemente tuvo a su alcance. Presentó los siguientes argumentos y pruebas:

a. de acuerdo con la página de Internet de The National People’s Congress of the People’s Republic of China (http://www.npc.gov.cn/), en diversas disposiciones de la Constitución de China, así como en el Programa General de la Constitución del Partido Comunista, China estará en la etapa primaria del socialismo durante mucho tiempo. La base del sistema económico socialista de China es la propiedad pública socialista de los medios de producción, es decir, la propiedad de todo el pueblo y la propiedad colectiva por parte de los trabajadores;

b. el documento de la Comisión Europea “Distorsiones significativas de la economía China” (SWD/2017) 483 final/2, del 20 de diciembre de 2017 (“Documento de la Comisión Europea”), señala que se estima que los activos de las entidades de propiedad extranjera controladas centralmente por el gobierno chino, tanto industriales como no industriales, equivalen a unos 5.6 billones de dólares estadounidenses en activos, con otros 690,000 millones de dólares en el extranjero, mientras que los activos totales no financieros de las entidades de propiedad estatal a nivel central y subcentral superan los 16 trillones de dólares estadounidenses. Sólo en términos del sector industrial, según las últimas cifras publicadas por el Fondo Monetario Internacional, se estima que las SOE’s de China representan el 40% del total de los activos corporativos industriales y más de la mitad de la deuda corporativa total;

c. en la página de Internet de la Comisión de Supervisión y Administración de Activos Propiedad Estatal del Consejo de Estado (SASAC, por sus siglas en inglés State-owned Assets Supervision and Administration Commission of the State Council) http://en.sasac.gov.cn/, se menciona que un porcentaje importante de las empresas operan bajo la propiedad, el control, la supervisión u orientación de las políticas de las autoridades chinas, entre ellas, varias productoras de acero, alambrón y de alambres, principales insumos de la mercancía objeto de examen;

d. la tierra es propiedad del estado (tierra rural de propiedad colectiva y tierras urbanas de propiedad estatal), por lo tanto, la asignación de tierras depende únicamente del estado que puede perseguir objetivos políticos específicos en lugar de principios de libre mercado. De hecho, hay pruebas de la intervención directa del estado en la asignación de tierras o de los derechos de uso, de acuerdo con el Documento de la Comisión Europea;

e. en el mismo Documento se establece que China es actualmente el mayor productor de energía del mundo. Alrededor del 50% de la capacidad de generación es de propiedad estatal, así como de toda la red de transmisión y que 21 empresas de este tipo, controladas por la SASAC, están activas en el sector energético;

f. respecto al capital, el Documento de la Comisión Europea señala que, aunque la liberalización de los tipos de interés nominales se logró en octubre de 2015, las señales de precios siguen sin ser el resultado de las fuerzas del libre mercado, sino que están influenciadas por distorsiones inducidas por el gobierno. De hecho, la proporción de préstamos por debajo del tipo de referencia sigue representando el 45% de todos los préstamos y el recurso al crédito específico parece haber aumentado ya que la proporción ha crecido notablemente desde 2015 a pesar del empeoramiento de las condiciones económicas. Las tasas de interés artificialmente bajas dan lugar a precios insuficientes y, en consecuencia, a la utilización excesiva del capital;

g. las materias primas y otros insumos se ven afectados toda vez que, el gobierno de China tiene la capacidad de fijar los precios de determinados bienes de manera centralizada. A pesar de que la lista de precios establecidos centralmente se ha reducido en gran medida, el gobierno sigue interviniendo en los casos en que los precios van en contra de las políticas gubernamentales. El ejemplo de las nuevas normas que regulan el precio del carbón muestra que la relajación gradual de los precios se puede invertir en cualquier momento. Lo anterior, de acuerdo con el Documento de la Comisión Europea;

h. además, en dicho Documento se indica que la fuerza laboral china se ve afectada por el sistema de registro de los hogares hukou. Sólo los titulares de hukou tienen acceso a toda la gama de prestaciones de seguridad social y bienestar público. Originalmente, este sistema restringía la migración entre las zonas rurales y urbanas, aunque esta restricción se ha relajado considerablemente. En 2014, se introdujo un sistema nacional único de registro de residentes, pero existen diferentes normas para obtener un hukou, dependiendo del tamaño y la zona de una ciudad, en las ciudades más grandes son normas más prohibitivas;

i. respecto a la intervención del gobierno chino en el tipo de cambio que hace que la moneda no sea convertible de manera generalizada, señaló que, el Reporte Anual de Tipos de Cambio y las Restricciones al Tipo de Cambio que publicó el Fondo Monetario Internacional para 2018, clasifica las restricciones en 12 categorías: 1) transacciones de capital; 2) instrumentos del mercado de capitales; 3) instrumentos del mercado de dinero; 4) valores de inversión colectiva; 5) derivados; 6) créditos comerciales; 7) créditos financieros; 8) garantías e instrumentos similares; 9) inversiones directas; 10) liquidación de inversiones extranjeras; 11) transacciones inmobiliarias, y 12) transacciones de capital personal, de las cuales el gobierno chino continúa manteniendo restricciones en la mayoría. Además, Deacero presentó la nota “China’s Capital Controls Dent Inbound Investment” del Financial Times del 18 de abril de 2017, en la cual se señala que Beijing comenzó a reprimir las inversiones salientes y evitar que las empresas remitieran capital en el extranjero en un intento de preservar sus reservas extranjeras en rápido deterioro por debajo de los 3 billones de dólares, en enero, por primera vez en cinco años;

j. en relación con que en China es común que no exista un juego de libros de registros contables, argumentó que, Lehman Brown en la publicación "Accounting & Bookkeeping in China", establecen que China no cuenta con estándares internacionales reconocidos como IFRS27 y US GAAP28 (International Financial Reporting Standards y US Generally Accepted Accountig Standards, respectivamente);

k. el proceso de producción de la malla de acero utiliza una tecnología madura y similar en todo el mundo. A partir del alambrón, se procede a estirarlo hasta las dimensiones adecuadas para formar pequeños cables en carretes que, posteriormente, son trenzados por una máquina estándar a nivel mundial. Después, a la malla tejida en forma de cuadrícula con alambres negros o galvanizados se le da un baño de zinc, mediante inmersión lo que le da la característica de grano de plata en los cruces del trenzado al secarse y escurrirse el zinc. Presentó el diagrama del proceso productivo de la malla de acero de empresas chinas;

l. las empresas productoras de malla de acero utilizan el alambrón de acero como punto de partida en el proceso de producción. Algunos productores compran el alambrón (principal materia prima) en el mercado. A dichas empresas se les conoce como no integradas. Presentó un diagrama del proceso productivo de una empresa china. Por otro lado, otras empresas producen el alambrón de acero en sus propias fábricas y lo utilizan como materia prima de partida; a este tipo de productores se les conoce como productores integrados;

m. proporcionó la estructura de costos de producción de la malla de acero, durante el periodo examinado, que elaboró con base en sus propios registros contables, ya que manifestó no contar con información detallada sobre la estructura de costos de producción de malla de acero en China. De acuerdo con su estructura de costos, se observa que la materia prima participa en promedio con el 46% de los costos de producción, en tanto que, el empleo solamente con un 5%. Además, señaló que, al ser una empresa integrada, participa con el 49% restante de los gastos indirectos de fabricación, de los cuáles el más importante es el costo de la energía eléctrica;

n. los subsidios que otorga el gobierno a nivel corporativo llegan a afectar el alambrón de tal manera que, si la empresa está integrada, el subsidio se transmite de manera directa, en tanto que, en el caso de una empresa no integrada, éste se refleja en la adquisición de la materia prima a un precio menor;

o. la empresa Baosteel Group Xinjiang Bayi Iron & Steel Co. Ltd., que es productora de varillas de acero, alambres, placas laminadas en caliente, láminas galvanizadas y otros productos de acero, se beneficia de apoyos que se otorgan a Grupo Baowu, toda vez que pertenece a dicho grupo, el cual, de acuerdo con la información de la Asociación Mundial del Acero (WSA, por las siglas en inglés de World Steel Association) en su lista de top steelmakers 2018 es la segunda empresa acerera con mayor producción en el mundo, además de que en su mayoría es propiedad del gobierno chino;

p. la empresa Hebei Anping County Import & Export Corporation es una empresa nacional que se centra en el trefilado, tejido, procesamiento profundo de varias mallas de alambre de metal, productos de malla de alambre y al comercio de importaciones y exportaciones. Dicha empresa se ubica en la Ciudad de Anping conocida como la ciudad natal de las mallas y la región base de China de producción de mallas, y por la Asociación China de Productores Ferreteros, tiene una historia de más de 500 años en la producción de mallas, además cuenta con más de 13 mil empresas y más de 210 mil personas involucradas en la producción y negocio de las mallas, de las cuales 1100 se dedican a exportar las mallas. El volumen producido y exportado por esta región representa más del 80% de China y es su mayor centro de producción y distribución, así como la ventana al mundo de la industria china de mallas. Lo anterior, de acuerdo con las páginas de Internet http://www.trader-china.com y https://www.china-hshui.com;

q. además, la Ciudad de Anping tiene una política de inversión favorable para la malla de alambre de metal y las industrias relacionadas, toda vez que, ha establecido un fondo de financiamiento que sirve de garantía para las empresas en los créditos bancarios, brindando un subsidio de 5% a 10% a las empresas productoras en la adquisición de maquinaria. También fomenta la introducción de talentos proporcionando alojamiento gratuito para las empresas. Al mismo tiempo, pretende construir una ciudad con buen ambiente de vida y trabajo para los inversores. De acuerdo con las publicaciones “sobre la industria de la malla en la Región de Anping” y “Desarrollo de la industria de malla de alambre de Anping”, publicadas en las páginas de Internet db.silkroad.news.cn y www.wiremesh.net, y

r. construyeron Jucheng Logistics Park, el mayor parque logístico de la provincia de Hebei, China, un área multifuncional con entrega, almacenamiento, transporte, comercio electrónico, finanzas y servicios empresariales de apoyo. La inversión total fue de 5.2 mil millones RMB, cubre un área de 3,000 metros cuadrados y tiene más de 800 líneas de transporte, el volumen anual de carga es de 16,000,000 de toneladas.

b. Determinación

84. La Secretaría efectuó un análisis integral de la información, argumentos y pruebas aportadas por Deacero en este procedimiento y que constan en el expediente administrativo del caso. En principio, la Secretaría observa que, de conformidad con el inciso d) del párrafo 15 del Protocolo de Adhesión de China a la OMC, únicamente el inciso a) romanita ii) expiró en diciembre de 2016. No obstante, como texto vigente permanecen el inciso a) y la romanita i) del párrafo 15 del Protocolo de Adhesión de China a la OMC. En el mencionado inciso a) se establece la posibilidad de aplicar una metodología basada en los precios o costos en China, de los productores chinos, o bien, una metodología que no se base en esos precios o costos. Así, la Secretaría considera que la sola expiración de la vigencia del inciso a) romanita ii) del párrafo 15 del Protocolo de Adhesión de China a la OMC, no significa que haya dejado de existir la posibilidad de emplear una metodología que no se base en una comparación estricta con los precios internos o los costos en China.

85. En efecto, las bases metodológicas para determinar la comparabilidad de los precios en los procedimientos antidumping en los que se investigan productos de origen chino están expresamente contenidas, en principio, en el inciso a) del párrafo 15 del Protocolo de Adhesión de China a la OMC, mismo que, al igual que la romanita i), no ha expirado. De conformidad con el inciso a), existe la posibilidad legal de utilizar los precios o costos de los productores chinos investigados, en China, o la de emplear una metodología que no se base en una comparación estricta con los precios o costos en China.

86. En este orden de ideas, es importante destacar que en este procedimiento no comparecieron exportadores chinos o cualquier otra parte interesada. Consecuentemente, el sustento de que en China y, en específico, en la industria productora de malla de acero prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, se encuentra sujeto al análisis de los argumentos y pruebas que proporcionó Deacero.

87. La Secretaría considera que existe una base legal para evaluar la propuesta de Deacero de considerar a China como una economía de no mercado en la manufactura, producción y venta de malla de acero, de conformidad con los artículos 33 de la LCE y 48 del RLCE y, en consecuencia, analizar la procedencia de aplicar la metodología de país sustituto, principalmente por las siguientes razones:

a. Deacero presentó pruebas relacionadas con la malla de acero y del principal insumo para su fabricación, así como de las diversas formas en que el gobierno chino apoya directamente o indirectamente la producción de malla de acero, lo que le permitió a la Secretaría aproximar el análisis integral a la condición económica que estuvo vigente durante el periodo de examen para la industria de la malla de acero;

b. la Secretaría identificó distorsiones en los precios y los costos de producción de la malla de acero por la concentración en una región en China de empresas productoras de malla de acero con fuerte intervención y participación del gobierno, en la que éste es dueño o se relaciona con empresas que son parte de la cadena de producción, a través de los siguientes elementos:

i. corroboró, a través de información del gobierno local de Anping, China, la existencia de una región dedicada a la producción de malla de acero, conocida como la capital de la malla o ciudad natal de las mallas de alambre. A partir de las pruebas proporcionadas se observó que, en la actualidad, la producción de malla en la región corresponde a más del 80% de la producción y exportaciones de China de dicho producto, así como la tendencia del gobierno a fomentar la diversificación de mallas de acero;

ii. observó que el gobierno local de Hebei, China, tiene proyectado continuar con el desarrollo de la región de Anping, para convertirla en una fuente de abasto importante al interior de China y a nivel internacional de la malla de acero;

iii. observó que existe participación directa del gobierno en la industria de malla de acero mediante empresas gubernamentales, como es el caso de Hebei Anping County Import & Export Corporation, misma que, de acuerdo con información que la Secretaría obtuvo de las páginas de Internet www.company-list.org y www.exporthub.com, se observó que es una empresa de propiedad estatal, productora de malla de acero. Dicha propiedad refleja una posible intervención gubernamental en la toma de decisiones y en el acceso a los programas de apoyo brindados por el gobierno. Asimismo, la Secretaría identificó en las páginas de Internet www.company-list.org, www.exporthub.com, http://wireandwiremesh.com, www.chinafivestar.net y www.engnetglobal.com una vinculación entre la empresa Hebei Anping County Import & Export Corporation con las empresas Anping County Wire and Wire Mesh Factory Co. Ltd., Anping Five Star Wire Mesh Co. Ltd., y Anping Dongzi Wire Mesh Co. Ltd., dedicadas a la producción del insumo principal de la malla de acero y a la fabricación de maquinarias para la producción de malla de acero, en las cuales también se observa la participación del gobierno chino, y

iv. la intervención del gobierno en la toma de decisiones en el sector y la industria, con el objeto de llevar a cabo las metas gubernamentales sectoriales e industriales a través de la Asociación Nacional de Ferretería China, organismo que aglutina empresas productoras y vinculadas con la cadena de valor de la malla de acero y representa los intereses de sus miembros, como se aprecia de la información contenida en la página de Internet www.chinahardware.org.cn.

c. con base en lo señalado en el inciso anterior, la Secretaría tomó en consideración los siguientes efectos: las políticas de apoyo se traducen en plataformas regulatorias, industriales, logísticas, de investigación y desarrollo, financieras, entre otras, que influyen en las decisiones y la estructura de costos y precios de la industria de malla de acero, aumentando la producción mucho más allá de la demanda interna, provocando un exceso en su capacidad de producción, además de que permite a las empresas incrementar sus inversiones e innovación industrial, producir y vender sin cubrir el verdadero costo del capital, la maquinaria y de la logística de la promoción y venta de la malla de acero;

d. respecto a la participación del gobierno chino en las empresas, la Secretaría corroboró en las páginas de Internet db.silkroad.news.cn, www.wiremesh.net, www.company-list.org, www.exporthub.com https://www.tradewheel.com y https://expandedmeshsieves.en.china.cn que la empresa Hebei Anping Country Import & Export Corporation se vincula con otras empresas productoras de alambre y de la maquinaria con la que se produce la malla de acero, que se encuentran dentro de la región de Anping y que también se ven favorecidos por los programas y apoyos dados por el gobierno local, por ejemplo, Anping Pengming Hardware Mesh Co. Ltd., y Hebei Anping County Mingwei Wire Mesh Co. Ltd.;

e. cabe agregar que la participación del gobierno chino a través de la propiedad de sus empresas conlleva una distorsión en los costos de los factores e insumos para la producción. En este caso, la producción de maquinaria y alambre se ven afectados por la transferencia de la distorsión de los mismos a la malla de acero, lo que resulta en una subvaloración de los costos y precios de la malla de acero;

f. la Secretaría identificó las distorsiones en la asignación de las materias primas e insumos que afectan la asignación de los recursos en la producción de la malla de acero y que interfieren en la determinación de los costos y precios de los factores en que es intensivo, a través de las siguientes situaciones:

i. en el Documento de la Comisión Europea se reporta la distorsión en los factores de producción como: i) tierra, que es propiedad del Estado quien designa de manera directa su asignación, o derechos de uso; ii) energía, donde aproximadamente el 50% de su capacidad de generación es propiedad del Estado, quien cuenta con empresas controladas por la SASAC; iii) capital, el Estado continúa influenciando los mercados, de tal manera que existen tasas de interés artificialmente bajas, y iv) materias primas, en las cuales los precios se fijan de manera central;

ii. las distorsiones en los precios del alambrón se pueden transferir a la malla de acero, lo anterior de acuerdo con el Informe de la Determinación Final del Departamento de Comercio de los Estados Unidos sobre las importaciones de alambrón de acero al carbón y aleado de China, donde se reportan márgenes de dumping y subvenciones superiores al 100%. En virtud de que el alambrón es el principal insumo en la producción de las mallas de acero, ya que representa el 49% de su costo de producción;

iii. la intervención activa por parte del gobierno chino provoca distorsiones que proceden de políticas gubernamentales, disposiciones regulatorias o intervención directa que discriminan selectivamente entre empresas de su propiedad o por participación de capital, región o tipo de producto, que repercuten en la formación de precios y costos de los factores de la producción en que es intensiva la fabricación de malla de acero, y

iv. aunado a lo anterior, se observa la presencia significativa de empresas acereras estatales en los proveedores de materias primas, tal es el caso de las empresas pertenecientes a los grupos Baosteel y Baowu, como Baosteel Group Xinjiang Bayi Iron & Steel Co. Ltd., y Baoshan Iron & Steel Group Co.

g. la Secretaría identificó que hay distorsiones en variables macroeconómicas como el tipo de cambio, los salarios y la inversión extranjera directa, en razón de lo siguiente:

i. la moneda china no es libremente convertible, debido a los controles estrictos que mantiene el gobierno sobre las entradas y salidas de capital. De acuerdo con lo que la Secretaría observó en el Informe anual sobre acuerdos cambiarios y restricciones cambiarias, publicado por el Fondo Monetario Internacional en 2018, se menciona que China alivió las restricciones en algunas cuentas de capital, como la financiación transfronteriza en moneda extranjera, en particular, tomó medidas para facilitar las transacciones de capital, en parte, para internacionalizar aún más el uso de su moneda, sin embargo, sigue manteniendo controles en la mayoría de las transacciones;

ii. la mano de obra en China no recibe el pago de prestaciones, en virtud de que se encuentra supeditada a un permiso de residencia, debido al sistema laboral hukou. De acuerdo con lo observado en el Documento de la Comisión Europea, dicho sistema distorsiona el costo de mano de obra, por ende, el costo del trabajo;

iii. asimismo, la Secretaría observó en el documento “2016 USTR Report to Congress on China’s WTO Compliance”, página 103, que el gobierno chino interviene a nivel macroeconómico en la inversión extranjera directa, ya que la restringe o la alienta, tanto en empresas nacionales como extranjeras. Además, exige a los inversionistas extranjeros que transfieran tecnología, recursos, marcas y servicios financieros, entre otros, a sus empresas, y

iv. lo anterior, demuestra que la intervención activa por parte del gobierno chino provoca distorsiones que proceden de políticas gubernamentales, disposiciones regulatorias o intervención directa que discriminan selectivamente entre empresas de su propiedad o por participación de capital, región o tipo de producto, que repercuten en la formación de precios y costos de los factores de la producción en que es intensiva la fabricación de malla de acero, ya sea mediante la represión de los costos del capital y de la energía, las restricciones a la movilidad laboral o la ausencia de mercados en la propiedad de la tierra.

88. Con base en lo anterior, la Secretaría considera que la información aportada por el productor nacional Deacero, genera la presunción de que en las empresas que producen malla de acero en China prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, en razón de que se identificaron distorsiones en el mercado de los factores que afectan la asignación de recursos en la producción de malla de acero e interfieren en la determinación de los costos y precios de los factores productivos en que es intensivo.

89. En razón de lo anterior, y de conformidad con el párrafo 15 literal a) del Protocolo de Adhesión de China a la OMC, los artículos 33 de la LCE y 48 segundo párrafo del RLCE, la Secretaría procedió a analizar la propuesta de utilizar a un país con economía de mercado sustituto de China para efectos del cálculo del valor normal.

c. Selección de país sustituto

90. Deacero propuso a Brasil como país sustituto de China para determinar el valor normal. Para demostrar que en Brasil existen condiciones de mercado en la industria de malla de acero, indicó que el precio se determina por la libre participación entre oferentes y demandantes, no hay barreras a la entrada o salida del producto, no hay interferencia gubernamental en las decisiones de dicha industria, ya que el gobierno no es propietario de ninguna empresa productora de malla de acero y no tiene controles de precios o cuotas de producción, comercialización, importación o exportación, según lo expuesto en el estudio “Mercado brasileño & precios de malla galvanizada de alambre de acero al carbón en forma de cuadrícula” (el “Estudio del mercado brasileño”), realizado por un consultor independiente.

91. Con base en los artículos 33 de la LCE y 48 párrafo tercero del RLCE, Deacero presentó los siguientes argumentos y pruebas para justificar la selección del país sustituto:

a. que la moneda sea convertible de manera generalizada en los mercados internacionales de divisas. Presentó el reporte de la consultora OANDA Group, obtenido de la página de Internet www.oanda.com consultada el 23 de marzo de 2020, en el que se indica que Brasil es un país con economía de mercado, donde existe una libre conversión de la moneda brasileña en el mercado cambiario desde 1999. El real brasileño se considera como una moneda “commodity”;

b. que los salarios se establezcan mediante libre negociación entre trabajadores y patrones. De acuerdo con el reporte “Derechos y remuneración de los empleados”, elaborado por Deloitte, obtenido de la página de Internet www2.deloitte.com/br, en Brasil existe libertad en las relaciones laborales, toda vez que los trabajadores tienen derecho a formar parte de sindicatos y a la negociación colectiva;

c. que las decisiones de la industria bajo investigación sobre precios, costos y abastecimiento de insumos, incluidas las materias primas, tecnología, producción, ventas e inversión, se adopten en respuesta a las señales de mercado y sin interferencias significativas del Estado. Señaló que las fluctuaciones en los precios de los costos brasileños de las materias primas y productos siderúrgicos responden a circunstancias o fenómenos económicos vinculados con movimientos de sus respectivos mercados. Proporcionó la nota “La industria siderúrgica de Brasil ve 2020 como 'punto de inflexión' para la demanda”, elaborada por la consultora S&P Global Platts, el 23 de diciembre de 2019;

d. que se permitan inversiones extranjeras y coinversiones con firmas extranjeras. De acuerdo con el reporte “Doing Business with Brazil 2018”, elaborado por Trench Rossi Watanabe, se puede concluir que Brasil es un país abierto que no prohíbe o restringe la inversión extranjera. Además, se posiciona como el cuarto país como destino principal para la inversión extranjera de acuerdo con el documento “Doing Deals in Brazil”, elaborado por la consultora PriceWaterHouse Coopers (PWC), en 2017;

e. que la industria bajo investigación posea exclusivamente un juego de libros de registro contable que se utilizan para todos los efectos, y que son auditados conforme a principios de contabilidad generalmente aceptados. En el documento “Doing Deals in Brazil” de la consultora PWC, se describe que las empresas brasileñas deben reportar su información contable a través de un sistema que integre sus registros comerciales y fiscales en un único juego de libros, y

f. que los costos de producción y situación financiera de la industria bajo investigación no sufren distorsiones en relación con la depreciación de activos, deudas incobrables, comercio de trueque y pagos de compensación de deudas, u otros factores que se consideren pertinentes. Presentó el artículo “Banco Central de Brasil: ¿público o privado?”, publicado por Angolan Journal of Sociology, en diciembre de 2013, los perfiles de los bancos y casas de bolsa de Brasil Bradesco, Banco Itaú, XP Investimentos SA y Orama, consultados en sus páginas de Internet http://banco.bradesco, www.itau.com.br, www.xpi.com.br y www.orama.com.br, de las cuales se desprende que el sistema financiero de Brasil cuenta con diversas instituciones financieras, entre las que destacan el Banco Central, bancos privados y casas de bolsa, lo que permite asumir que no existe un sistema de trueque.

i. Brasil es productor de malla de acero

92. Deacero proporcionó el proceso productivo en Brasil de la malla de acero para las diferentes especificaciones de la cobertura del producto de las principales empresas brasileñas. Señaló que existen alrededor de 15 productores en Brasil.

ii. Similitud en el proceso productivo

93. Para demostrar la similitud en el proceso de producción presentó un diagrama del proceso productivo de la malla de acero en Brasil y en China e indicó que tienen las mismas fases productivas, siendo intensivo en capital. Señaló que la maquinaria empleada en ambos países es automática y de una tecnología madura y similar. Presentó un cuadro comparativo de los procesos productivos en Brasil y en China.

iii. Disponibilidad de los principales insumos

94. Deacero señaló que Brasil y China son productores de alambrón de acero, que es el insumo base para la fabricación de la malla de acero. Agregó que la energía también es otro insumo importante en el proceso productivo y que ambos países disponen de este recurso para abastecer sus respectivas demandas locales. Para cada uno de los países presentó información estadística del alambrón de acero obtenida del Reporte "Steel-long-products-monitor-2019-july-prodcons", a través de la página de Internet de CRU Group y la producción y consumo de energía las obtuvo del Statistical Yearbook de la página de Internet de la consultora Enerdata Global Energy (https://yearbook.enerdata.net).

iv. Otros elementos

95. Deacero argumentó que los precios del producto brasileño idéntico o similar al producto objeto de examen no se encuentran distorsionados por políticas gubernamentales ni por prácticas de comercio desleal. Además de que no existen demandas de subvención ni discriminación de precios en contra de la industria brasileña para la malla de acero. Al respecto, la Secretaría corroboró dicha información en la página de Internet de la OMC (www.wto.org).

d. Determinación

97. El párrafo tercero del artículo 48 del RLCE, señala que por país sustituto se entenderá un tercer país con economía de mercado similar al país exportador con economía de no mercado. La similitud entre el país sustituto y el país exportador se definirá de manera razonable, de tal modo que el valor normal en el país exportador, pueda aproximarse sobre la base del precio interno en el país sustituto, considerando criterios económicos.

98. Para cumplir con dicha disposición, la Secretaría efectuó un análisis integral de la información proporcionada por Deacero para considerar a Brasil como país sustituto de China, con base en los elementos establecidos en el artículo 48 tercer párrafo del RLCE. Al respectó observó:

a. ambos países fabrican la malla de acero y emplean un proceso de producción similar, que es intensivo en capital. La maquinaria empleada es automática y de una tecnología madura;

b. China y Brasil tienen disponibilidad de los principales insumos para la fabricación de malla de acero, como, el alambrón y la energía, y

c. a partir de lo anterior, se puede deducir, de manera razonable, que la intensidad en el uso de los factores de la producción de la malla de acero es similar en ambos países.

99. Con base en lo descrito en los puntos anteriores de la presente Resolución, y de conformidad con los artículos 33 de la LCE y 48 tercer párrafo del RLCE, la Secretaría confirmó la selección de Brasil como país sustituto de China para efectos del cálculo del valor normal en este procedimiento.

e. Precios internos en Brasil

100. Para acreditar el valor normal en Brasil, Deacero presentó el Estudio del mercado brasileño, elaborado por un consultor brasileño independiente relacionado con la industria siderúrgica de Brasil y México. Deacero presentó el perfil académico y laboral del consultor. La Secretaría corroboró la información del consultor y su relación con la industria a la que pertenece la malla de acero.

101. El Estudio del mercado brasileño contiene referencias de precios de malla de acero que corresponden a más del 60 % de los productores brasileños, lo que implica que cubren parte importante de ese mercado. Debido a que las referencias de precios no corresponden al periodo examinado, Deacero utilizó el IPP para el hierro y el acero en Brasil, para llevar las referencias al periodo objeto de examen.

102. Agregó que los precios están por arriba de costo y dan lugar a un margen de utilidad. Indicó que lo anterior se puede corroborar al comparar dichas referencias de precios con la estructura de costo presentada en el Estudio del mercado brasileño, por lo que corresponden a operaciones normales entre fabricantes y una empresa no asociadas con los mismos.

103. La Secretaría observó que en las referencias de precios se señalan las características de la malla de acero, como el número de la abertura por pulgada lineal y el diámetro del alambre. Asimismo, señala los términos de venta de las referencias de precios y si incluyen o no el Impuesto sobre Productos Industrializados (IPI) y el Impuesto sobre Circulación de Mercancías (ICMS).

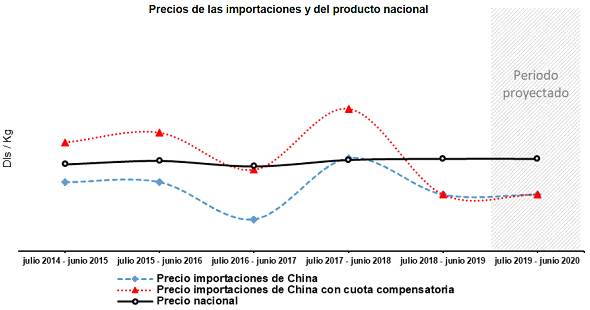

f. Determinación