MODIFICACIONES y adiciones a las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro |

Martes 03 de Marzo de 2020 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional del Sistema de Ahorro para el Retiro.

MODIFICACIONES Y ADICIONES A LAS DISPOSICIONES DE CARÁCTER GENERAL EN MATERIA FINANCIERA DE LOS SISTEMAS DE AHORRO PARA EL RETIRO

El Presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, con fundamento en los artículos 1o., 2o., 5o. fracciones I, II, III, VI, VI bis, VII, XIII bis, y XVI; 12 fracciones I, VI, VIII y XVI; 18, 25, 29, 30, 36, 39, 42, 42 bis, 43, 44, 44 bis, 45, 46, 47, 47 bis, 48, 64, 64 bis, 67, 68, 69, 70, 89, 90 fracciones II, IV, V, VI, VII, IX, XII y XIII, 100 bis, 100 ter y 100 quáter de la Ley de los Sistemas de Ahorro para el Retiro; 106 de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado; 1o., 2o., 14, 17, 18, 19, 20, 21, 22, 23, 24, 25, 33 inciso A fracción VIII e inciso B, 139, 140, 141, 154 y 155 del Reglamento de la Ley de los Sistemas de Ahorro para el Retiro y 1, 2 fracción III, y 8 primer párrafo del Reglamento Interior de la Comisión Nacional del Sistema de Ahorro para el Retiro, y

CONSIDERANDO

Que el pasado 18 de septiembre de 2019, se publicaron el Diario Oficial de la Federación las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro, con el objeto de realizar precisiones de carácter conceptual, y clarificar las cargas regulatorias correspondientes, procurando reducir el riesgo al que se encuentren expuestas las carteras en eventos de extrema volatilidad;

Que a efecto de salvaguardar los intereses de los Trabajadores y la misma viabilidad mercantil de los propios regulados es necesario modificar la metodología del Coeficiente de Liquidez, con el objetivo de hacer crecer la pensión por medio de una estrategia de largo plazo, disminuyendo la operación táctica de las Administradoras con derivados, especialmente con opciones de algunos portafolios;

Que es necesario realizar precisiones a la metodología ya establecida, concretamente a lo correspondiente al límite anual del error de seguimiento, para brindar mayor certeza jurídica a los regulados respecto de los alcances y objetos de la normatividad, facilitando así la atención y seguimiento de la misma.

Que la medida de riesgo para los Fondos Generacionales es propiamente el Error de Seguimiento, ya que éste indica cómo se apegan al nivel de riesgo/rendimiento planificados, debiendo tener un presupuesto de liquidez acorde a las salidas previstas, y

Que para dar cumplimiento a lo establecido en el artículo 78 de la Ley General de Mejora Regulatoria, así como al artículo Quinto del “Acuerdo que fija los lineamientos que deberán ser observados por las dependencias y organismos descentralizados de la Administración Pública Federal, en cuanto a la emisión de los actos administrativos de carácter general a los que les resulta aplicable el artículo 69-H de la Ley Federal de Procedimiento Administrativo”, deben considerarse la simplificación efectuada en los artículos 27, 180 fracciones II incisos a, b, c y d, III, inciso c, cuarto párrafo, IV inciso b, IV, inciso c, VIII, de las Modificaciones y Adiciones a las Disposiciones de carácter general en materia de operaciones de los sistemas de ahorro para el retiro publicadas en el Diario Oficial de la Federación el 13 de septiembre de 2019, identificadas con el folio 47645 y el expediente 05/0060/030719 de la Comisión Nacional de Mejora Regulatoria , así como el Anexo U de las presentes modificaciones y adiciones, en términos del Anexo de Calidad Regulatoria correspondiente, ha tenido a bien expedir las siguientes:

MODIFICACIONES Y ADICIONES A LAS DISPOSICIONES DE CARÁCTER GENERAL EN MATERIA FINANCIERA DE LOS SISTEMAS DE AHORRO PARA EL RETIRO

PRIMERO.- Se MODIFICAN los artículos 2, fracciones VIII y XVIII, 3, fracción XI, 11, fracción XVIII, 14, fracción XII, 141 párrafo noveno vigente, 142, fracción IX, 165, 166, 167, fracciones I, II y III, 169, párrafos primero y quinto, 172, primer párrafo, 173 párrafos primero, tercero y cuarto, fracciones I, II; Tercero Transitorio, y los Anexos N, P y S fracción II, numeral 1, inciso c); se ADICIONAN los artículos 141 con un párrafo octavo, recorriéndose los actuales párrafos octavo y noveno para quedar como noveno y décimo, artículo 173 párrafo sexto, y el Anexo W; así como se DEROGAN el inciso a) del Anexo U, todos de las “Disposiciones de carácter general en materia de financiera de los Sistemas de Ahorro para el Retiro”, publicadas en el Diario Oficial de la Federación el 18 de septiembre de 2019, para quedar en los siguientes términos:

“Artículo 2.-...

I. a VII. …

VIII. Coeficiente de Liquidez, al parámetro de liquidez mínima correspondiente al valor de la Provisión por exposición en Instrumentos Derivados (PID) respecto de los Activos para Financiar la operación con Derivados (AFD), previsto en las presentes Disposiciones para mitigar los requerimientos de liquidez ocasionados por las posiciones en Derivados. El Anexo N contiene la metodología y las definiciones de las variables utilizadas para el cálculo del Coeficiente de Liquidez;

IX. a XVII. ...

XVIII. ...

La definición de la Estrategia de Inversión deberá ser consistente con la definición de la Trayectoria de Inversión y deberá contemplar el límite máximo de 5% anual establecido para el Error de Seguimiento en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión;

XIX. a LVI. ...”

“Artículo 3.-...

I. a X. …

XI. Alarmas Tempranas para el Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID), así como otros parámetros de liquidez mínima por posiciones en Derivados. Asimismo, Alarmas Tempranas para el Error de Seguimiento;

XII. a XXIV. ...

...

...

...”

“Artículo 11.-...

I. a XVII.…

XVIII. El nivel diario del Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID) y, en su caso, de aquellos parámetros de liquidez mínima por posiciones en Derivados aplicables a la cartera de inversión del Activo Administrado por la Sociedad de Inversión, definidos por el Comité de Riesgos Financieros, así como las Alarmas Tempranas a distintos niveles definidas por el Comité de Riesgos Financieros. Adicionalmente, este reporte deberá informarse diariamente al Responsable del Área de Inversiones;

XIX. a XXV. ...”

“Artículo 14.-...

I. a XI.…

XII. Calcular las Alarmas Tempranas a distintos niveles para el Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID), así como otros parámetros de liquidez mínima por posiciones en Derivados definidos por el Comité de Riesgos Financieros;

XIII. a XVIII. ...

...

...

...”

“Artículo 141. ...

...

…

...

...

...

...

...

Para efectos del cómputo del límite aplicable al Activo Total de la Sociedad de Inversión referente al límite máximo del Error de Seguimiento de 5% anual establecido en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión, se sujetarán a la metodología de cálculo aprobada por el Comité de Análisis de Riesgos, mediante la cual se obtiene el cálculo del Error de Seguimiento diario, el cual se anualiza mediante la siguiente fórmula:

![]()

…

Para efectos del cómputo de los límites aplicables al Activo Total de la Sociedad de Inversión referentes al Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID), se sujetará a los criterios definidos en el Anexo N de las presentes Disposiciones.”

“Artículo 142.- ...

...

I al VIII…

IX. Cuando el Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID) del Activo Total de la Sociedad de Inversión, exceda el máximo previsto en el Anexo N de las presentes disposiciones;

X al XI…”

“Artículo 165.- Las Sociedades de Inversión que excedan el límite del Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID), el Error de Seguimiento, o en su caso del Valor en Riesgo previsto en el Régimen de Inversión Autorizado y en las presentes Disposiciones, contraviniendo con ello las Disposiciones respectivas, deberán recomponer su cartera conforme a lo previsto en la presente Sección.”

“Artículo 166.- El Responsable del Área de Riesgos deberá notificar mediante escrito a la Comisión y a los Comités de Riesgos Financieros y de Inversión, cuando el Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez, la Provisión por exposición en Instrumentos Derivados (PID), el Error de Seguimiento o en su caso el Valor en Riesgo de la Sociedad de Inversión exceda el máximo previsto en el Régimen de Inversión Autorizado y en las presentes Disposiciones, el día hábil siguiente a aquel en que se haya sobrepasado dicho límite.”

“Artículo 167.- El Comité de Riesgos Financieros deberá proponer al Comité de Inversión, un programa de recomposición de cartera en el que se recomienden diversas estrategias que permitan restablecer el límite del Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez y la Provisión por exposición en Instrumentos Derivados (PID), el Error de Seguimiento o en su caso del Valor en Riesgo de la Sociedad de Inversión, conforme a lo previsto en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión y a lo previsto en las presentes Disposiciones.

Para efecto de lo anterior, el Comité de Riesgos Financieros deberá analizar la siguiente información:

I. Si el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo se excedió por eventos de volatilidad, o bien por la Estrategia de Inversión;

II. Los peores escenarios que correspondan al nivel de confianza del Diferencial del Valor en Riesgo Condicional, del Valor en Riesgo, del Error de Seguimiento, del día en que se produjo el exceso en el límite del Diferencial del Valor en Riesgo Condicional, del Valor en Riesgo o del Error de Seguimiento, y

III. El Diferencial del Valor en Riesgo Condicional o en su caso el Valor en Riesgo individual de los Activos Objeto de Inversión de la cartera de inversión y su contribución marginal a ésta, así como la Contribución al Error de Seguimiento.”

“Artículo 169.- En caso de eventos de extrema volatilidad en los mercados, en que en protección de los intereses de los Trabajadores sea conveniente mantener la Estrategia de Inversión determinada por el Comité de Inversión, las Sociedades de Inversión podrán presentar a la Comisión un programa de recomposición de cartera especial, a efecto de poder tener excesos en el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Intrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo.

…

…

…

El exceso en el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo ocurrido al amparo de un programa de recomposición de cartera especial autorizado y vigente, no computará para la afectación de la reserva especial a que se refiere el último párrafo del artículo 44 de la Ley.”

“Artículo 172.- Cuando la Sociedad de Inversión de que se trate, incumpla los límites previstos en el Régimen de Inversión Autorizado y en las presentes Disposiciones, por exceder el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo y no se presente la notificación a que se refiere el artículo 166 anterior dentro del plazo previsto para tal efecto, la Administradora que la opere cubrirá las minusvalías diarias que se hayan presentado entre el día del incumplimiento y el día en que se presente la notificación

…

...”

“Artículo 173.- En caso de que una Sociedad de Inversión incumpla los límites previstos en el Régimen de Inversión Autorizado y en las presentes disposiciones por exceder el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo por causas que le sean imputables, se deberán cubrir las minusvalías diarias que se presenten hasta en tanto no presente el programa de recomposición de cartera correspondiente. En este caso, la Sociedad de Inversión no gozará de plazo alguno para la presentación de dicho programa.

…

Se entenderá que una Sociedad de Inversión incumple el límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo por causas que le son imputables, cuando al utilizar la cartera de inversión que conforma la Sociedad de Inversión el día de la primera violación y los escenarios que se utilizaron para calcular el Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez, la Provisión por exposición en Instrumentos Derivados (PID), el Error de Seguimiento o en su caso el Valor en Riesgo del día hábil anterior, se rebasa el citado límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo.

En el caso de presentarse violaciones reiteradas y consecutivas, se asumirá que una Sociedad de Inversión incumple el límite de Diferencial del Valor en Riesgo Condicional, de Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso de Valor en Riesgo por causas que le son imputables en un día específico cuando ocurran las siguientes condiciones:

I. Se presentó una violación al límite del Diferencial del Valor en Riesgo Condicional, del Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso del Valor en Riesgo el día previo, y

II. Al utilizar la cartera de inversión que conforma la Sociedad de Inversión el día específico de la violación y los escenarios que se utilizaron para calcular el Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez, la Provisión por exposición en Instrumentos Derivados (PID), el Error de Seguimiento o en su caso el Valor en Riesgo del día hábil anterior, se rebasa el límite del Diferencial del Valor en Riesgo Condicional, el Coeficiente de Liquidez, de la Provisión por exposición en Instrumentos Derivados (PID), del Error de Seguimiento o en su caso de Valor en Riesgo observado el día hábil anterior.

…

El cálculo de la minusvalía a resarcir por la Administradora por incumplimiento de los límites establecidos para el coeficiente de liquidez y la Provisión por exposición en Instrumentos Derivados (PID) se realizarán en consideración con lo establecido en el Anexo W de las presentes disposiciones”

“TRANSITORIOS

...

ARTÍCULO TERCERO. Las Administradoras deberán acreditar el cumplimiento a lo previsto en el Título II, Capítulo II, el artículo 14 y el Título III, Capítulo IV de las presentes Disposiciones para efectos del cumplimiento a lo previsto en relación con las reservas especiales de las Sociedades de Inversión en la disposición Segunda Transitoria fracción II de las Disposiciones de carácter general que establecen el régimen patrimonial al que se sujetarán las administradoras de fondos para el retiro, el PENSIONISSSTE y las sociedades de inversión especializadas de fondos para el retiro y la reserva especial publicadas en el Diario Oficial de la Federación el 22 de octubre de 2019.

…”

“ANEXO N

Metodología para calcular el Coeficiente de Liquidez

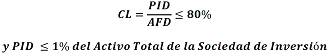

Las Sociedades de Inversión deberán cumplir diariamente con el siguiente nivel de Coeficiente de Liquidez (CL) y Provisión por exposición en Instrumentos Derivados (PID):

El

Comité de Riesgos Financieros podrá aumentar el nivel permitido del PID, tal

que ![]() del Activo

Total de la Sociedad de Inversión; para lo cual deberá de contar con el voto

favorable de la mayoría de Consejeros Independientes miembros del comité y

deberá quedar asentado en el Acta Pormenorizada de la sesión correspondiente.

del Activo

Total de la Sociedad de Inversión; para lo cual deberá de contar con el voto

favorable de la mayoría de Consejeros Independientes miembros del comité y

deberá quedar asentado en el Acta Pormenorizada de la sesión correspondiente.

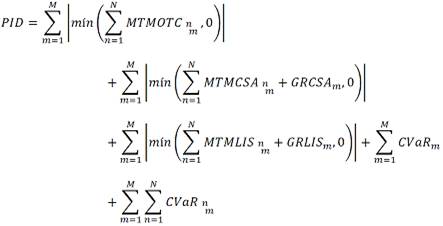

El numerador del coeficiente de liquidez “PID” corresponde al valor de la Provisión por exposición en Instrumentos Derivados y el denominador “AFD” corresponde al valor de los Activos para Financiar la operación con Derivados.

En particular, el numerador del coeficiente CL se define como sigue y todos los sumandos deben encontrarse en la misma Divisa:

Dónde:

![]() representa el valor a mercado de la n-ésima operación de derivados OTC,

que carece de un acuerdo de manejo de colaterales también conocido como “Credit

Support Annex” (CSA), y que es permitido dentro del m-ésimo Contrato Marco

aprobado por la “International Swaps and Derivatives Association, Inc.”, ISDA,

por su acrónimo en el idioma inglés y traducida en el idioma español como la

Asociación Internacional de Agentes de Swaps o su equivalente (en lo sucesivo

el “contrato” en el presente Anexo) para operación de derivados OTC (cada

contraparte podrá mantener un sólo contrato de derivados OTC con la Sociedad de

Inversión en cuestión o tener más de uno y por ello considerar los contratos y

no a las contrapartes). Cabe señalar que esta suma permite netear las

posiciones deudoras y las acreedoras de la Sociedad de Inversión, previstas en

un mismo contrato. El saldo neto de un contrato que se computa es no-positivo.

No se permite netear los saldos entre los distintos contratos.

representa el valor a mercado de la n-ésima operación de derivados OTC,

que carece de un acuerdo de manejo de colaterales también conocido como “Credit

Support Annex” (CSA), y que es permitido dentro del m-ésimo Contrato Marco

aprobado por la “International Swaps and Derivatives Association, Inc.”, ISDA,

por su acrónimo en el idioma inglés y traducida en el idioma español como la

Asociación Internacional de Agentes de Swaps o su equivalente (en lo sucesivo

el “contrato” en el presente Anexo) para operación de derivados OTC (cada

contraparte podrá mantener un sólo contrato de derivados OTC con la Sociedad de

Inversión en cuestión o tener más de uno y por ello considerar los contratos y

no a las contrapartes). Cabe señalar que esta suma permite netear las

posiciones deudoras y las acreedoras de la Sociedad de Inversión, previstas en

un mismo contrato. El saldo neto de un contrato que se computa es no-positivo.

No se permite netear los saldos entre los distintos contratos.

![]() representa el valor a mercado del n-ésimo derivado OTC con CSA, para el

m-ésimo contrato de derivados OTC con CSA.

representa el valor a mercado del n-ésimo derivado OTC con CSA, para el

m-ésimo contrato de derivados OTC con CSA.

![]() representa el valor de las garantías entregadas al amparo del m-ésimo

contrato de derivados con CSA.

representa el valor de las garantías entregadas al amparo del m-ésimo

contrato de derivados con CSA.

Cabe señalar que en la segunda suma se permite netear las posiciones deudoras, las posiciones acreedoras y las garantías entregadas por la Sociedad de Inversión, resultantes de operaciones de derivados OTC con CSA previstas en un mismo contrato. El saldo neto de un contrato que se computa es no-positivo. No se permite netear los saldos entre los distintos contratos.

![]() representa el valor a mercado del n-ésimo derivado listado, para el

m-ésimo socio liquidador en el respectivo mercado listado.

representa el valor a mercado del n-ésimo derivado listado, para el

m-ésimo socio liquidador en el respectivo mercado listado.

![]() representa el valor de las garantías entregadas al amparo del m-ésimo

contrato de derivados listados (socio liquidador de dicho mercado).

representa el valor de las garantías entregadas al amparo del m-ésimo

contrato de derivados listados (socio liquidador de dicho mercado).

Cabe señalar que en la tercera suma se permite netear las posiciones deudoras, las posiciones acreedoras y las garantías entregadas por la Sociedad de Inversión, resultantes de operaciones de derivados listados en un mismo mercado realizadas con un mismo socio liquidador. El saldo neto de un contrato que se computa es no-positivo. No se permite netear los saldos entre los distintos contratos.

![]() representa el Valor en Riesgo Condicional (calculado de conformidad con

las Disposiciones emitidas por la Comisión) de todas las operaciones realizadas

con la m-ésima contraparte, cuando en dichas operaciones se permite netear las

llamadas al margen sin importar el subyacente u otra característica de los

derivados.

representa el Valor en Riesgo Condicional (calculado de conformidad con

las Disposiciones emitidas por la Comisión) de todas las operaciones realizadas

con la m-ésima contraparte, cuando en dichas operaciones se permite netear las

llamadas al margen sin importar el subyacente u otra característica de los

derivados.

![]() representa el Valor en Riesgo Condicional (calculado de conformidad con

las Disposiciones emitidas por la Comisión) del n-ésimo derivado con la m-ésima

contraparte, cuando en dichas operaciones no se permite netear las llamadas al

margen.

representa el Valor en Riesgo Condicional (calculado de conformidad con

las Disposiciones emitidas por la Comisión) del n-ésimo derivado con la m-ésima

contraparte, cuando en dichas operaciones no se permite netear las llamadas al

margen.

La estimación del ![]() y del

y del ![]() se realizará con los escenarios fijos que computan en el Diferencial

del Valor en Riesgo Condicional, siendo responsabilidad de las Administradoras

dar seguimiento a la actualización de la relación de escenarios fijos, así como

dar cumplimiento a los criterios aprobados por el Comité de Análisis de

Riesgos.

se realizará con los escenarios fijos que computan en el Diferencial

del Valor en Riesgo Condicional, siendo responsabilidad de las Administradoras

dar seguimiento a la actualización de la relación de escenarios fijos, así como

dar cumplimiento a los criterios aprobados por el Comité de Análisis de

Riesgos.

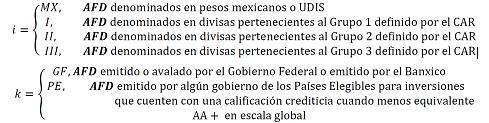

Respecto al denominador del CL, “AFD” corresponde a lo siguiente, asumiendo que las llamadas al margen y el valor de las operaciones a vencimiento se liquidan en moneda nacional:

![]()

Donde:

![]() representa a los

Activos para Financiar la operación con Derivados denominados en la

divisa

representa a los

Activos para Financiar la operación con Derivados denominados en la

divisa ![]() y emitido por el

país k, donde los valores para cada subíndice serán los siguientes:

y emitido por el

país k, donde los valores para cada subíndice serán los siguientes:

Entendiendo como Activos para Financiar la operación con Derivados (AFD) a los siguientes:

I. Instrumentos de Deuda emitidos o avalados por el Gobierno Federal y a los emitidos por el Banco de México; con vencimiento menor o igual a 1 año, contemplados dentro de la estrategia de inversión con el objetivo exclusivo de financiar la operación con derivados.

II. Valores Extranjeros de Deuda; con vencimiento menor o igual a 1 año, contemplados dentro de la estrategia de inversión con el objetivo exclusivo de financiar la operación con derivados; emitidos por gobiernos de Países Elegibles para Inversiones que cuenten con una calificación crediticia cuando menos equivalente a AA+ en escala global de acuerdo con Standard & Poor´s Ratings, o en su caso, a las escalas equivalentes de las demás instituciones calificadoras de valores reconocidas en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión;

III. Depósitos en efectivo en bancos, custodios o socios operadores en la divisa en cuestión;

IV. Montos de las operaciones de reporto con plazo a un día (actualmente sólo contabiliza para el requerimiento de liquidez en moneda nacional, de acuerdo con los previsto en la Ley sobre este tipo de operaciones);

V. Aportaciones Iniciales Mínimas (conocida con el acrónimo AIMs) excedentes, y

VI. No se permite aquellos activos que ya se encuentran en garantía, por ejemplo los depósitos en efectivo con socios liquidadores o los Instrumentos de Deuda o Valores Extranjeros de Deuda que se encuentran comprometidos (explícita o implícitamente) como garantía o enaltecedor crediticio en cualquier transacción.”

|

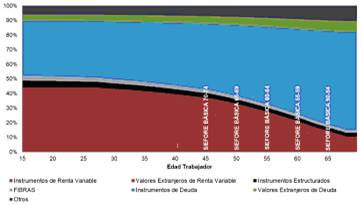

ANEXO P Modelo de Prospecto de Información PROSPECTO DE INFORMACION SOCIEDADES DE INVERSIÓN, S.A. de C.V. Sociedades de Inversión Especializadas de Fondos para el Retiro SOCIEDAD DE INVERSIÓN BÁSICA DE PENSIONES SOCIEDAD DE INVERSIÓN BÁSICA 55-59 SOCIEDAD DE INVERSIÓN BÁSICA 60-64 SOCIEDAD DE INVERSIÓN BÁSICA 65-69 SOCIEDAD DE INVERSIÓN BÁSICA 70-74 SOCIEDAD DE INVERSIÓN BÁSICA 75-79 SOCIEDAD DE INVERSIÓN BÁSICA 80-84 SOCIEDAD DE INVERSIÓN BÁSICA 85-89 SOCIEDAD DE INVERSIÓN BÁSICA 90-94 SOCIEDAD DE INVERSIÓN BÁSICA INICIAL SOCIEDAD DE INVERSIÓN ADICIONAL

|

||||||||

|

1. Se señalará la información general de la Administradora y las Sociedades de Inversión correspondientes de acuerdo al siguiente cuadro.

2. Nexos patrimoniales y Sociedades Relacionadas Entre Sí de la Administradora. Se deberán identificar los Nexos Patrimoniales y Sociedades Relacionadas Entre Sí de la Administradora que opera las Sociedades de Inversión conforme a las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las sociedades de inversión especializadas de fondos para el retiro, emitidas por la Comisión. |

||||||||||

|

|

|

|

Para el caso de las Sociedades de Inversión Básicas, se señalará la información general de la Trayectoria de Inversión que seguirán las Sociedades de Inversión correspondientes conforme al Anexo K de las presentes disposiciones.

|

|

· Se deberá describir la política de administración integral de riesgos incluyendo los distintos tipos de riesgos a los que se encuentran expuestas las carteras de inversión, así como las políticas de las Sociedades de Inversión para mitigarlos. (Máximo 500 palabras) · Se deberá indicar el límite máximo de alguno de los parámetros de control de riesgo a los que deberán sujetarse las Sociedades de Inversión y que se ajusten a las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión Especializadas de Fondos para el Retiro, ya sea el Valor en Riesgo o el Diferencial del Valor en Riesgo Condicional según corresponda. · Para el caso de las Sociedades de Inversión Básicas se deberá indicar la política de desviación entre la Trayectoria de Inversión y la cartera de inversión de las Sociedades de Inversión Básicas, así como la fórmula para realizar dicho cálculo.

· Se deberán incluir los límites de inversión por Clase de Activo o Factor de Riesgo, definidos por el Comité de Riesgos Financieros. |

|

a) Tipos de recursos que se pueden invertir en la Sociedad de Inversión: Se mencionarán las subcuentas cuyos recursos se podrán invertir en las Sociedades de Inversión. b) Régimen de comisiones: Se describirá el régimen de comisiones vigentes aplicable a las Sociedades de Inversión, autorizado a la Administradora, con una breve explicación de la forma de cálculo y porcentaje a aplicar por las Sociedades de Inversión, en el formato siguiente:

Deberá añadirse la leyenda: “A menor comisión, mayor ahorro.”

Asimismo, se deberá señalar lo siguiente: “Las comisiones, así como los descuentos se aplicarán en forma uniforme para todos los trabajadores registrados, sin que se discrimine entre éstos. Las comisiones sobre saldo sólo se cobrarán cuando los recursos se encuentren efectivamente invertidos en las Sociedades de Inversión y se hayan registrado las provisiones diarias necesarias en la contabilidad de las Sociedades de Inversión. Las comisiones por servicios especiales serán pagadas directamente por el trabajador que solicitó el servicio y de ninguna forma podrán efectuarse con cargo a la cuenta individual del trabajador. Sin perjuicio de lo anterior, en forma permanente se mantendrá información completa y visible de la estructura de comisiones y, en su caso, del esquema de descuentos, en la página de internet que defina la Administradora. Como consecuencia del cambio del régimen de comisiones el trabajador podrá traspasar su cuenta individual a otra Administradora.” |

|||||||||||||||||||

|

c) Precio y plazo de liquidación de las acciones de las Sociedades de Inversión: Se deberá señalar lo siguiente: “Las operaciones de compraventa de acciones representativas del capital social de las Sociedades de Inversión, se liquidarán el mismo día en que se ordenen, conforme a las Disposiciones de carácter general sobre el registro de la contabilidad, elaboración y presentación de estados financieros a las que deberán sujetarse las administradoras de fondos para el retiro y las sociedades de inversión especializadas de fondos para el retiro, así como las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro, emitidas por la Comisión, siempre que la instrucción se gire dentro del horario de operación (____ a ____ horas, tiempo de la Ciudad de México). Las operaciones solicitadas fuera del horario antes citado, se realizarán al día hábil siguiente y se liquidarán al precio vigente de las acciones de la sociedad del día en que se realice la venta de las acciones.” d) Política de permanencia del fondo: Se deberá señalar lo siguiente: |

|

“Los recursos de la cuenta individual del trabajador permanecerán invertidos en acciones de las Sociedades de Inversión cuando menos un año, salvo en los siguientes casos: a) Que el trabajador solicite el traspaso de su cuenta individual a otra Administradora, habida cuenta del cumplimiento de la normatividad en la materia, o se transfieran sus recursos a otra Sociedad de Inversión operada por la misma Administradora que opere su cuenta individual, como consecuencia del cambio del régimen de comisiones o de las políticas de inversión contenidas en este prospecto de información, o cuando la Comisión le haya designado Administradora en los términos del artículo 76 de la Ley; b) Cuando al trabajador solicite que los recursos acumulados se inviertan en una Sociedad de Inversión distinta a la que le corresponda por su fecha de nacimiento de forma que en la Sociedad de Inversión que le corresponda por su fecha de nacimiento únicamente se reciban los nuevos flujos de cuotas y aportaciones; c) Cuando la Administradora entre en estado de disolución o se fusione con otra Administradora teniendo el carácter de fusionada, y d) Cuando se retiren la totalidad de los recursos de la cuenta individual con motivo de la contratación de una renta vitalicia o, en su caso, se agoten los recursos de la misma por haberse efectuado retiros programados o el trabajador tenga derecho a retirar parcial o totalmente sus recursos en una sola exhibición. Asimismo, se deberán señalar los términos y el plazo en que podrá realizar retiros, cumpliendo cuando menos con los plazos que marca la Ley. El trabajador podrá realizar retiros de su subcuenta de aportaciones voluntarias cada _______ meses posteriores a la primera aportación o al último retiro.” Las Sociedades de Inversión que tengan por objeto la inversión de los recursos a que se refieren los artículos 74 bis, 74 ter y 74 quinquies de la Ley, señalarán en el prospecto de información, los supuestos en los que dichos recursos podrán retirarse o traspasarse, así como los derechos y obligaciones de sus titulares. e) Mecánica de valuación. Se deberá señalar lo siguiente: “Los Activos Objeto de Inversión que conformen la cartera de valores de las Sociedades de Inversión, se deberán valuar diariamente por un Proveedor de Precios de conformidad con las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro. El procedimiento de registro contable de la valuación, se sujetará a lo que establecen las Disposiciones de carácter general sobre el registro de la contabilidad, elaboración y presentación de estados financieros a las que deberán sujetarse las administradoras de fondos para el retiro y las sociedades de inversión especializadas de fondos para el retiro emitidas por la Comisión, las cuales señalan que los registros contables serán analíticos y permitirán la identificación y secuencia de las operaciones, quedando registrados los movimientos contables el mismo día en que se celebre la operación.” f) Régimen de recompra. Se indicarán los supuestos en los que el trabajador tendrá derecho a que la Sociedad de Inversión correspondiente, a través de la Administradora que la opera, le recompre hasta el 100% de su tenencia accionaria, conforme a lo previsto en las disposiciones legales aplicables a la Sociedad de Inversión de que se trate. |

|

La Administradora hará del conocimiento del trabajador, que la Sociedad de Inversión en la cual se invierten sus recursos, debe cumplir con las Disposiciones fiscales que le son aplicables, para tal efecto se incluirán de manera concisa las disposiciones fiscales a las que se estará sujeto. |

|

|

a) Riesgos de inversión Se deberá señalar lo siguiente: Las Sociedades de Inversión buscan ofrecer a los trabajadores un adecuado rendimiento de conformidad con las condiciones de mercado, sujetándose estrictamente al Régimen de Inversión Autorizado, sin que ello implique un rendimiento garantizado. Asimismo, los precios de los Activos Objeto de Inversión en los que invierten las Sociedades de Inversión fluctúan diariamente, por lo que el valor de la inversión podría verse disminuido dependiendo de las condiciones de mercado.. Las calificaciones crediticias otorgadas a los Instrumentos de Deuda y Valores Extranjeros de Deuda, por agencias especializadas, no representan una garantía de pago de las inversiones iniciales, sino únicamente una opinión sobre las posibilidades de cumplimiento del emisor de dichos valores. La inscripción en el Registro Nacional de Valores que sea aplicable a ciertos Instrumentos, no implica la certificación sobre la garantía de rendimientos del Instrumento o la solvencia de cada emisor. b) Minusvalías. Se deberá señalar lo siguiente: “Los precios de los Activos Objetos de Inversión, así como las acciones representativas del capital pagado de las Sociedades de Inversión, pueden presentar minusvalías derivadas de fluctuaciones en los mercados financieros. En el caso en que exista algún incumplimiento al Régimen de Inversión Autorizado, estas minusvalías serán imputables a las Administradoras y deberán ser resarcidas con cargo a la reserva especial de la Administradora, y en caso de que ésta sea insuficiente, las cubrirá con cargo al capital social, además de establecer un programa de recomposición de cartera de las Sociedades de Inversión. Lo anterior de conformidad a lo previsto en las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro y en las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión Especializadas de Fondos para el Retiro. Por otro lado, cuando se presenten minusvalías derivadas de situaciones extraordinarias en los mercados financieros, y habiendo cumplido con lo previsto en las Disposiciones de carácter general en materia financiera de los sistemas de ahorro para el retiro y las Disposiciones de carácter general que establecen el régimen de inversión al que deberán sujetarse las Sociedades de Inversión Especializadas de Fondos para el Retiro, ni la Administradora, ni la Comisión, tienen la obligación de resarcir dichas minusvalías, en el entendido de que estas forman parte de un riesgo inherente de las inversiones en los mercados financieros. Se entenderá que existe minusvalía en la cartera de la Sociedad de Inversión cuando el precio de la acción de dicha Sociedad al cierre de un día, sea menor que dicho precio el día hábil anterior. |

|

|

c) Inspección y vigilancia de la Comisión Se deberá señalar lo siguiente: “La CONSAR es la autoridad competente para regular, inspeccionar y vigilar el funcionamiento de las Sociedades de Inversión, así como de la Administradora que las opera.” d) Aceptación del prospecto de información por el trabajador Se deberá señalar lo siguiente: “A efecto de dar cumplimiento a lo dispuesto por el artículo 47 bis, antepenúltimo párrafo, de la Ley, la Administradora que opera las Sociedades de Inversión tendrá en sus oficinas y sucursales o bien a través de la página de Internet de la Administradora, el presente prospecto de información, a disposición de los trabajadores registrados.” e) Custodia de los títulos Se indicarán los Intermediarios Financieros a quienes la Administradora haya contratado para depositar los Activos Objeto de Inversión, así como las acciones de las Sociedades de Inversión para su guarda. f) Calificación de las Sociedades de Inversión La Administradora podrá divulgar en su página de Internet y en el pizarrón informativo de sus oficinas y sucursales la calificación crediticia vigente otorgada a las Sociedades de Inversión, por una institución calificadora de valores, así como su significado. En su caso, estas calificaciones crediticias deberán modificarse con un máximo de 10 días hábiles posteriores a la fecha en que sufran alguna modificación. g) Consultas, quejas y reclamaciones Se deberá señalar lo siguiente: “La Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (CONDUSEF) tiene habilitado un servicio de atención al público vía telefónica, sin cargo alguno desde cualquier lugar del país, para recibir consultas, quejas y reclamaciones sobre irregularidades en la operación y prestación de los servicios de las Administradoras, en el teléfono (incluir teléfono de la CONDUSEF).” |

|

Por último, el Director General, el Responsable del Área de Inversiones y el Responsable del Área de Riesgos de la Administradora de las Sociedades de Inversión correspondientes deberán suscribir el presente prospecto, el cual deberá ser modificado dentro de los 30 días naturales siguientes al nombramiento de un nuevo Director General, Responsable de Área de Inversiones y Responsable del Área de Riesgos. “Denominación Social de la Administradora”

___________________________________________ “Nombre y firma del Director General”

________________________________________ ________________________________________ “Nombre y firma del Responsable del Área “Nombre y firma del Responsable del Área de de Inversiones” Riesgos” |

“ANEXO S

Lineamientos aplicables a los expertos independientes dedicados a evaluar y dictaminar Vehículos de deuda, de Componentes de Renta Variable, de Vehículos de Inversión Inmobiliaria y de FIBRAS, Índices Accionarios de Países Elegibles para Inversiones, Índices Inmobiliarios de Países Elegibles para Inversiones e Índices de Deuda de Países Elegibles para Inversiones

I. ...

II. De las funciones que deberá desempeñar el experto independiente

1. …

a) al b) …

c) En caso que el Comité de Análisis de Riesgos modifique los Criterios para la selección de índices accionarios, de deuda e inmobiliarios permitidos en el Régimen de Inversión de las SIEFORES, Criterios aplicables a los Vehículos de Inversión conocidos como ETFs (Exchange Traded Funds), y Criterios aplicables a Fondos Mutuos, se deberá contar con políticas y procedimientos para evaluar nuevamente y dar seguimiento a los índices y Vehículos de inversión autorizados. Las Administradoras, deberán informar al experto independiente las modificaciones a los referidos criterios y otros acuerdos aplicables que el Comité de Análisis de Riesgos establezca, dentro de los dos días hábiles siguientes a aquel en que se les haya notificado.

d). ...

2. ...

III. y IV. ......

...”

“ANEXO U

Metodología para calcular los límites máximos de inversión para el conjunto de las Sociedades de Inversión operadas por una misma Administradora, en Instrumentos Estructurados.

El monto máximo a invertir por el conjunto de las Sociedades de Inversión elegibles para inversiones en Instrumentos Estructurados, deberá obedecer los siguientes criterios:

a) Se deroga.

b) ...

c) ...

d) …

...

...

...

i. a iii. ...”

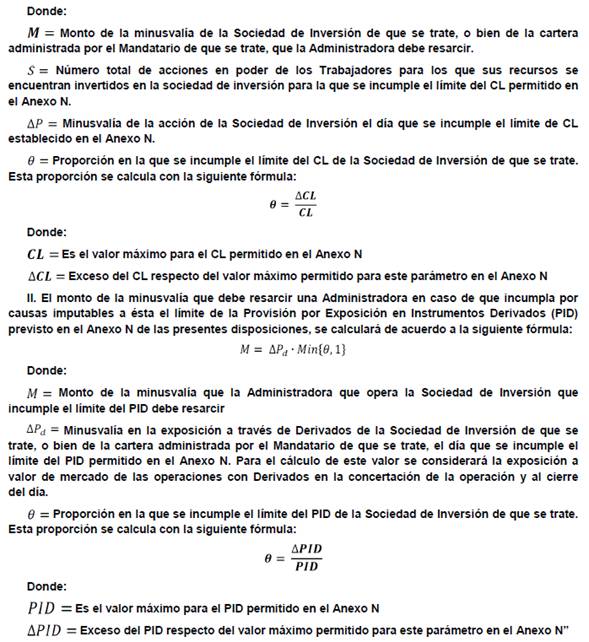

“ANEXO W

Metodología para calcular la minusvalía a resarcir por incumplimiento a los límites del Coeficiente de Liquidez y Provisión por Exposición en Instrumentos Derivados, por causas imputables a la Administradora

I. El monto de la minusvalía que debe resarcir una Administradora en caso de que incumpla por causas imputables a ésta el límite del Coeficiente de Liquidez (CL) previsto en el Anexo N de las presentes disposiciones, se calculará de acuerdo a la siguiente fórmula:

![]()

TRANSITORIO

ÚNICO.- Las presentes modificaciones y adiciones entrarán en vigor al día hábil siguiente al de su publicación en el Diario Oficial de la Federación, con excepción de lo siguiente:

I. Las modificaciones al Coeficiente de Liquidez previstas en el artículo 2, fracción VIII y el Anexo N, así como el límite del PID entrarán en vigor a los 180 días naturales posteriores a la publicación de las presentes modificaciones y adiciones. En tanto, las Sociedades de Inversión observarán lo establecido en el artículo 2, fracción VIII y el Anexo N de las Disposiciones de carácter general en materia financiera de los Sistemas de Ahorro para el Retiro publicadas en el Diario Oficial de la Federación el 18 de septiembre de 2019

Con la entrada en vigor de las presentes modificaciones, se abrogan todas aquellas disposiciones que contravengan a las presentes modificaciones y adiciones.

Ciudad de México, a 25 de febrero de 2020.- El Presidente de la Comisión Nacional del Sistema de Ahorro para el Retiro, Abraham E. Vela Dib.- Rúbrica.