RESOLUCIÓN Final de la investigación antidumping sobre las importaciones de bobinas de papel aluminio originarias de la República Popular China, independientemente del país de procedencia |

Viernes 27 de Diciembre de 2019 |

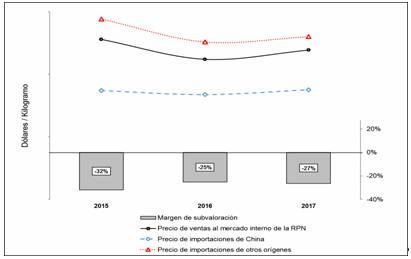

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE BOBINAS DE PAPEL ALUMINIO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo 05/18 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 2 de mayo de 2018 Almexa Aluminio, S.A. de C.V. (“Almexa” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de bobinas de papel aluminio originarias de la República Popular China (“China”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 28 de agosto de 2018 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo de investigación el comprendido del 1 de enero de 2017 al 31 de diciembre de 2017 y como periodo de análisis de daño el comprendido del 1 de enero de 2015 al 31 de diciembre de 2017.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación son las bobinas de papel aluminio para uso doméstico y/o industrial de espesor igual o menor a 0.080 milímetros (mm) [80 micras], sin soporte, simplemente laminadas, con diámetro externo igual o mayor a 100 mm y con peso mayor a 5 kg (“foil de aluminio”).

4. El nombre genérico, comercial y/o técnico con el que se conoce el producto objeto de investigación es foil de aluminio, foil, foil de aluminio industrial, foil de aluminio para alimentos, foil de aluminio para empaque, foil de aluminio para uso doméstico, foil natural y papel aluminio.

2. Características

5. Las características de las bobinas de papel aluminio son las siguientes: espesor igual o menor a 0.080 mm, sin soporte, simplemente laminadas, con diámetro externo igual o mayor a 100 mm y con peso mayor a 5 kg, las cuales son necesarias, suficientes y se deben cumplir de manera simultánea.

6. El producto objeto de investigación es sin soporte, ya que no incluye otros materiales adheridos al mismo, como serían papel, cartón, plástico, adhesivos o pegamentos; y es simplemente laminado porque no cuenta con ningún tipo de proceso adicional al laminado, tales como de impresión o algún trabajo mecánico, por ejemplo, de pintado.

7. Por lo que se refiere a la composición del producto objeto de investigación, está hecho de aleaciones de aluminio que contienen más de 92% de aluminio, comúnmente utilizando aleaciones de las series 1000 (99% o más de aluminio en peso), 3000 (el principal metal en la aleación es el manganeso) y 8000 (incluye metales tales como níquel y estaño). Dichas aleaciones no tienen un impacto significativo en costos y únicamente impactan en la dureza y otras propiedades mecánicas del producto.

3. Tratamiento arancelario

8. El producto objeto de investigación ingresa por la fracción arancelaria 7607.11.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 76 |

Aluminio y sus manufacturas. |

|

Partida 7607 |

Hojas y tiras, delgadas, de aluminio (incluso impresas o fijadas sobre papel, cartón, plástico o soportes similares), de espesor inferior o igual a 0.2 mm (sin incluir el soporte). |

|

|

-Sin soporte: |

|

Subpartida 7607.11 |

--Simplemente laminadas. |

|

Fracción 7607.11.01 |

Simplemente laminadas. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

9. La unidad de medida utilizada en la TIGIE y en las operaciones comerciales es el kilogramo.

10. De acuerdo con el SIAVI, las importaciones de foil de aluminio que ingresan por la fracción arancelaria 7607.11.01 de la TIGIE tienen un arancel de 5%, a excepción de aquéllas provenientes de los países con los que México ha celebrado acuerdos comerciales, salvo en los casos de Panamá y Vietnam, cuyas importaciones tienen un arancel de 2.5% y 4.5%, respectivamente.

4. Proceso productivo

11. Los principales insumos para la elaboración del producto objeto de investigación son el aluminio, chatarra interna de aleación, electricidad y gas. El proceso de producción consta básicamente de las siguientes etapas: fundición y refinado del aluminio, moldeado y laminación, como se describe a continuación:

a. el proceso comienza con la fundición del aluminio junto con otros elementos para llegar a la aleación deseada; después de ser fundido, el aluminio es moldeado en formas semiterminadas;

b. los métodos de moldeo más comúnmente usados durante la producción son el de laminado en caliente (direct chill casting) y el de colada continua (continuous casting). El proceso de laminado en caliente requiere más energía que el de colada continua, por lo que este último es el preferido en las plantas modernas, ya que ofrece mayor productividad;

c. durante el proceso de colada continua, el aluminio fundido es transferido a un núcleo donde es preservado al nivel correcto de pureza y temperatura hasta que está listo para ser vertido a la unidad de moldeo; mientras se vierte, pasa entre cilindros enfriados con agua y sale de la unidad como una tira continua de aluminio, y

d. por último, se realiza el proceso de laminado y enrollado, mediante el cual las formas semiterminadas de aluminio son reducidas en su espesor en la magnitud solicitada por el cliente y luego enrollados en bobinas.

5. Normas

12. El foil de aluminio de origen chino puede ser fabricado para cumplir con especificaciones internacionales estándar, bajo especificaciones de la norma ASTM B 479-06 de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de American Society for Testing and Materials) “Especificación estándar para lámina de aluminio recocido y aleación de aluminio para barrera flexible, contacto con alimentos y otras aplicaciones”, la cual aplica a foil para uso industrial y doméstico. De acuerdo con dicha norma, la Secretaría observó que cubre al foil de aluminio recocido y de aleación en espesores de 0.00025 pulgadas (0.0064 mm) a 0.006 pulgadas (0.15 mm), en aleaciones 1100, 1145, 1235, 8011, 8079 y 8111, mismas que no son limitativas y están sujetas a la discrecionalidad del productor.

6. Usos y funciones

13. El producto objeto de investigación sirve como insumo en la fabricación de una diversidad de productos, tales como papel aluminio para uso en cocina, estéticas, fabricación de empaques flexibles (alimentos, bebidas, cigarrillos y medicamentos), para uso en casa de materiales adiabáticos (impiden la transferencia de calor), así como en la decoración, impresiones de papelería y productos de industria ligera.

D. Convocatoria y notificaciones

14. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

15. La Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

16. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitante

Almexa Aluminio, S.A. de C.V.

Insurgentes Sur No. 1898

Torre Siglum, piso 14, despacho 1421

Col. Florida

C.P. 01020, Ciudad de México

2. Importadoras

Aluprint, S. de R.L. de C.V.

Paseo de las Palmas No. 525, piso 6

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

Bezaury, S.A. de C.V.

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

Cuprum Metales Laminados, S.A. de C.V.

Av. Diego Díaz de Berlanga No. 95 A

Col. Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Galas de México, S.A. de C.V.

Av. Paseo de la Reforma No. 205, piso 28

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

Grafo Regia, S. de R.L. de C.V.

Paseo de las Palmas No. 525, piso 6

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

Icontech Mexicana, S.A. de C.V.

Ejido San Lorenzo Tezonco No. 113

Col. Ex Ejido San Francisco Culhuacán

C.P. 04420, Ciudad de México

International Foam Mex, S.A. de C.V.

San Telmo No. 108

Col. Plazas de San Buenaventura

C.P. 50110, Toluca, Estado de México

Nutrigo, S.A. de C.V.

Mariano Matamoros No. 286

Col. La Joya

C.P. 14090, Ciudad de México

3. Exportadoras

Boxing Ruifeng Aluminium Co., Ltd.

Av. Insurgentes Sur No. 1898

Torre Siglum, piso 12

Col. Florida

C.P. 01030, Ciudad de México

Cuprum Asia Limited

Av. Diego Díaz de Berlanga No. 95 A

Col. Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Hangzhou Five Star Aluminium Co., Ltd.

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

Jiangsu Dinsheng New Materials Joint-Stock Co., Ltd.

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

Jiangsu Zhongji Lamination Materials Co., Ltd.

Av. Insurgentes Sur No. 1898

Torre Siglum, piso 12

Col. Florida

C.P. 01030, Ciudad de México

F. Resolución Preliminar

17. El 24 de mayo de 2019 la Secretaría publicó en el DOF la Resolución preliminar de la investigación antidumping (la “Resolución Preliminar”), mediante la cual se determinó continuar con el procedimiento de investigación e imponer cuotas compensatorias provisionales a las importaciones de bobinas de papel aluminio, cuyo precio de importación correspondiente al valor en aduana en términos unitarios fuera inferior al precio de referencia de $3.4817 dólares por kilogramo. El monto de la cuota se calculará como la diferencia entre el precio de importación y el precio de referencia, la cual no deberá rebasar el margen de discriminación de precios calculado para cada empresa exportadora de acuerdo con lo siguiente:

a. de 0.17968 dólares por kilogramo para Five Star;

b. de 0.6588 dólares por kilogramo para Jiangsu Zhongji, y

c. de 1.1634 dólares por kilogramo para Boxing Ruifeng y las demás empresas exportadoras.

18. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas acreditadas para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes. Y la Secretaría notificó la Resolución Preliminar a las partes interesadas acreditadas.

G. Reuniones técnicas de información

19. Las importadoras Cuprum Metales Laminados, S.A. de C.V. (“Cuprum”), Icontech Mexicana, S.A. de C.V. (“Icontech”), International Foam Mex, S.A. de C.V. (“International Foam”) y Nutrigo, S.A. de C.V. (“Nutrigo”), así como las exportadoras Boxing Ruifeng Aluminium Co., Ltd. (“Boxing Ruifeng”), Hangzhou Five Star Aluminium Co., Ltd. (“Five Star”) y Jiangsu Zhongji Lamination Materials Co., Ltd. (“Jiangsu Zhongji”), solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. Las reuniones se realizaron el 6, 7 y 10 de junio de 2019. La Secretaría levantó los reportes de cada reunión, mismos que obran en el expediente administrativo, de conformidad con el artículo 85 del Reglamento de la Ley de Comercio Exterior (RLCE).

H. Argumentos y pruebas complementarias

1. Prórrogas

20. La Secretaría otorgó una prórroga de cinco días a solicitud de Almexa, de las importadoras Aluprint, S. de R.L. de C.V. (“Aluprint”), Bezaury, S.A. de C.V. (“Bezaury”), Galas de México, S.A. de C.V. (“Galas de México”), Grafo Regia, S. de R.L. de C.V. (“Grafo Regia”), Icontech, International Foam y Nutrigo, así como de las exportadoras Boxing Ruifeng, Five Star, Jiangsu Dinsheng New Materials Joint-Stock Co., Ltd. (“New Materials”) y Jiangsu Zhongji para que presentaran argumentos y pruebas complementarias. El plazo venció el 28 de junio de 2019.

21. Las importadoras Aluprint y Cuprum, así como la exportadora Cuprum Asia Limited (“Cuprum Asia”) no presentaron argumentos y pruebas complementarias.

2. Solicitante

a. Almexa

22. El 28 de junio de 2019 Almexa manifestó:

A. El valor normal que se aportó en la solicitud fue adecuado para el inicio de la investigación, ya que se basó en información del precio promedio de los diferentes tipos de espesores del producto investigado que razonablemente se tuvo al alcance, de ninguna forma es el precio adecuado para el caso específico de Five Star y Jiangsu Zhongji, ya que una vez iniciada la investigación, las exportadoras que sí tienen la información precisa de cada tipo de espesor del foil de aluminio, debieron cumplir con las obligaciones impuestas por el Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping") para garantizar la comparabilidad de precios entre el precio de exportación y el valor normal de cada tipo del producto investigado.

B. Es evidente que Five Star y Jiangsu Zhongji al conocer que el promedio de precios, considerado como valor normal en el inicio de la investigación, les era ventajoso porque se refería a un promedio de precios de distintos modelos que tienen precios menores, consideraron conveniente guardar silencio sobre la no comparabilidad de este precio promedio con el precio del producto específico que ellos exportaron a México, y que es poco utilizado en el mercado mexicano, para beneficiarse indebidamente de esta situación, así que, al negarse a proporcionar dicha información, violaron el principio de acceso a la información necesaria, entorpeciendo significativamente la investigación, por lo tanto la autoridad deberá emitir una resolución final con base en la mejor información disponible, que es la aportada por la Solicitante.

C. Con la información contenida en la base de estadísticas de importaciones de aduanas, se puede constatar que Five Star exportó a México foil de aluminio a precios que ni siquiera cubren los costos de la materia prima, y en el último periodo con márgenes significativos de dumping, pero ha omitido dolosamente presentar a la autoridad competente información pertinente con el fin de evitar el pago de una cuota compensatoria que le correspondería pagar; asimismo, se puede constatar que exportó foil de aluminio a precios muy bajos en los primeros dos periodos del periodo analizado, y en el periodo investigado parecía que duplicó sus precios, pero en realidad se trata de que aparentemente exporta modelos o tipos diferentes de foil de aluminio.

D. Dado que la cuota compensatoria provisional se estableció de manera variable en función de un precio de referencia, se solicita que en caso de que el precio del London Metal Exchange (LME) alcance niveles por arriba del que sirvió de base para la fijación del precio de referencia implícito en el valor normal, se revise con el fin de que la cuota compensatoria no pierda eficacia.

E. Al no haber tenido acceso a los volúmenes y valores específicos de cada espesor, para obtener el margen de dumping para Five Star, consideró el precio promedio simple de foil de aluminio con espesores de 6.35, 7 y 9 micras y lo comparó con el precio promedio ponderado de las exportaciones de Five Star, lo que dio como resultado un margen de dumping superior al de la Resolución Preliminar.

F. Aunque no tuvo a su alcance la información de exportaciones de Jiangsu Zhongji, la información que consta en el formulario de dicha contraparte confirma que se encuentra en los mismos supuestos que Five Star, ya que exporta códigos de producto de foil ultrafino y no presenta ningún ajuste de ningún tipo al valor normal; con base en lo anterior, se confirma que la información de Five Star y Jiangsu Zhongji para el cálculo de un margen de dumping específico es cuestionable y presenta incongruencias que la autoridad investigadora no debe soslayar.

23. Almexa presentó:

A. Precios de exportación de Five Star de 2015 a 2017, así como los precios de exportación de Five Star contra costos de materia prima (LME+Premio Midwest), elaborado por Almexa con información del Servicio de Administración Tributaria (SAT).

B. Referencias de precios de foil de aluminio de espesores de 6.5, 7 y 9 micras, del productor Granges Americas Inc. & Granges International Inc. de Estados Unidos.

3. Importadoras

a. Bezaury

24. El 28 de junio de 2019 Bezaury ratificó los argumentos y pruebas presentadas durante todo el procedimiento y solicitó que éste se concluya sin la imposición de cuotas compensatorias definitivas.

b. Galas de México

25. El 28 de junio de 2019 Galas de México manifestó:

A. La Solicitante señaló que es falso que los espesores que fabrica no puedan servir para los mismos usos de espesores más delgados a 7 micras, esto es, que no fabrica foil de aluminio de espesor más delgado de 7 micras, por lo que, en términos de lo dispuesto en los artículos 82 de la Ley de Comercio Exterior (LCE), 95 y 96 del Código Federal de Procedimientos Civiles (CFPC), de aplicación supletoria, debe tenerse por confesa a la Solicitante en el sentido de que no produce foil de aluminio de espesores más delgados a 7 micras.

B. A fin de que la autoridad pueda tener un mejor conocimiento de los hechos, lo conducente será que lleve a cabo una visita de verificación correspondiente en las instalaciones de la Solicitante, a fin de constatar que ésta no produjo foil de aluminio con espesor igual o menor al que adquirió Galas de México, con las características requeridas por la industria alimentaria y farmacéutica, así como, verificar que tampoco cuenta con la capacidad y tecnología suficientes que permitan producir en el presente y en el futuro, foil de aluminio con las características requeridas.

C. La delimitación inadecuada del producto tiene profundas consecuencias para la investigación, no obstante lo anterior, la Secretaría resolvió continuar con el procedimiento de investigación e imponer cuotas compensatorias, aún y cuando reconoció en la Resolución Preliminar que en esa etapa del procedimiento y con la información que obra en el expediente administrativo, no es posible determinar si ciertas mercancías importadas con características especiales forman o no parte de la cobertura del producto investigado.

D. Lo anterior acredita que la Secretaría no cuenta con elementos técnicos suficientes para determinar si las características del foil de aluminio a que se refieren, tanto la Resolución de Inicio como la Resolución Preliminar, son suficientes para excluir o considerar dentro de la cobertura del producto objeto de investigación a las mercancías que importó, lo que evidencia la indebida determinación sobre la imposición de cuotas compensatorias provisionales respecto de un producto que aún no se encuentra debidamente delimitado.

E. De la diferencia que resolvió el Grupo Especial en el caso “Comunidades Europeas - Medida antidumping sobre el salmón de piscifactoría procedente de Noruega” (WT/DS337/R), se advierte que el alcance del producto considerado tiene que estar debidamente identificado y delimitado de manera previa a que las autoridades investigadoras puedan realizar un análisis y emitir una conclusión. Si el producto cubierto no ha quedado debidamente delimitado, el producto que importó debe excluirse del alcance del producto objeto de investigación, puesto que no resultan siquiera similares.

F. La mercancía que importó no puede ser considerada dentro de la cobertura del producto objeto de investigación, en tanto que cuenta con características esenciales que condicionan el cumplimiento de ciertas funciones y por las cuales, no es posible su intercambiabilidad comercial con el producto de fabricación nacional, tales como la porosidad, medida a través del número de microperforaciones o pinholes, así como el uso final, percepción y valoración del consumidor.

G. Otra característica muy importante del foil de aluminio que importa, es su limpieza superficial o humectabilidad (wettability), ya que el foil se tiene que unir por medio de adhesivos a películas plásticas impresas o sin impresión que formarán parte del empaque flexible y, por lo tanto, si la superficie no garantiza la limpieza requerida, no anclarán las tintas y adhesivos y el empaque se deslamina, por lo que esta característica debe cumplirse según los requerimientos y necesidades que los clientes demandan del producto que procesa.

H. Tal y como se acreditó con anterioridad, durante las pruebas sobre el desempeño del producto fabricado por la Solicitante bajo los parámetros requeridos por el proceso de producción, el mismo se colgó y presentó arrugas, marcas y costillas, por lo que en el proceso de laminación, la cortina no logró eliminar dichos efectos, lo que tuvo por resultado reducciones de eficiencia en la línea de producción y paros en la máquina por rompimientos, con el consecuente incremento de desperdicio, derivado de que el producto fabricado por la Solicitante no cumple con los requerimientos técnicos y de calidad.

I. Las especificaciones técnicas del foil de aluminio que oferta la Solicitante, de conformidad con la hoja de especificaciones del producto fabricado por Almexa y que obra en el expediente, no cumplen con los requerimientos técnicos y de calidad que requiere Galas de México.

J. Los productos que importa se apegan a la Norma Europea EN 546-4 que regula la calidad del foil de aluminio para empaque flexible, misma que establece los métodos de evaluación de la porosidad y la limpieza superficial o humectabilidad (wettability), los cuales deberán ser acordados entre el cliente y el productor, esto constituye cumplir con los requerimientos y necesidades que los clientes demandan del producto que procesa, tan es así que la relación comercial con sus clientes se ha mantenido por mucho tiempo al ser quien ofrece cumplir con la calidad requerida.

K. La Secretaría consideró que la Solicitante acreditó que cumple con los estándares de porosidad, humectabilidad y variabilidad en el espesor, mediante un estudio de laboratorio denominado "Migration/permeation investigation on barrier properties of Aluminium foils against organic molecules", cuyos resultados se refieren a propiedades relacionadas con ciertas condiciones de temperatura, que fueron excluidas por la propia Solicitante, y con estudios genéricos que no corresponden a los productos importados y el fabricado por Almexa, lo cual evidencia que la autoridad no valoró debidamente el estudio técnico que presentó, a pesar de ser la mejor información disponible, puesto que dicho estudio sí se refiere a los productos comparados.

L. El Órgano de Apelación de la Organización Mundial del Comercio (OMC) en el caso “Comunidades Europeas - Medidas que afectan al amianto y a los productos que contienen amianto AB-2000-11” (WT/DS135/AB/R), ha resuelto que, a fin de elaborar un debido análisis de la similitud de determinados productos (de importación y de producción nacional), deben de examinarse las propiedades físicas de los productos que influyan en la relación de competencia en el mercado bajo la consideración de los gustos y hábitos del consumidor, en relación con la posibilidad de cumplir determinadas funciones a fin de satisfacer una necesidad o demanda determinada.

M. Asimismo, el informe del Grupo Especial que resolvió la diferencia “Comunidades Europeas - Medida antidumping sobre el salmón de piscifactoría procedente de Noruega” (WT/DS337/R), señaló que la autoridad investigadora, al evaluar la cuestión del producto similar, debe tener en cuenta todas y cada una de las categorías, grupos o subcategorías del producto considerado, sin desconocer ninguna de ellas.

N. En cuanto a que el costo podría ser la razón para preferir la mercancía que importa sobre la fabricada por la Solicitante, no es así, puesto que realiza un estricto proceso de aceptación de nuevos proveedores del que se desprende que la factibilidad económica para adquirir un producto no es determinante en el caso que nos ocupa, tanto así que el precio de venta de la Solicitante no limitó futuras adquisiciones sino el hecho probado de que el producto fabricado por ésta, no cumplió técnicamente con las características necesarias resultado de las pruebas realizadas a la mercancía adquirida para tales efectos.

26. Galas de México presentó:

A. Certificados de calidad expedidos por Galas de México a sus clientes, que contienen el análisis del producto, parámetros y características del foil de aluminio.

B. Comunicación electrónica entre Galas de México y la empresa Almexa, de junio de 2019, mediante la cual intercambian información sobre fichas técnicas de foil de aluminio menor a 9 micras.

C. Noma Europea EN 546-4 que regula la calidad de foil de aluminio para empaque flexible y que establece los métodos de evaluación de la porosidad y limpieza superficial o humectabilidad, cuya fuente es el Comité Europeo de Estandarización.

D. Diagrama de flujo del proceso de desarrollo de nuevos proveedores de Galas de México, elaborado por dicha empresa.

c. Grafo Regia

27. El 28 de junio de 2019 Grafo Regia manifestó:

A. Es válido excluir de la investigación al producto que importó, atendiendo el criterio implementado para las importaciones de Vitromugs en la Resolución Final de la investigación antidumping sobre las importaciones de vajillas de China, consistente en que aun cuando se trataba de un producto similar y que estaba cubierto por la investigación antidumping, su exclusión procedió cuando la calidad del importado contra el de fabricación nacional no era la misma. Asimismo, procede aplicar el criterio implementado por la Secretaría en la Resolución Final de placa de acero en hoja originaria de Italia y Japón, en el sentido de que procede la exclusión del producto que importó, ya que Almexa no lo produjo durante el periodo investigado.

B. Es evidente que la solicitud y continuación de esta investigación antidumping son tácticas comerciales desleales de Almexa para recuperar un mercado que perdió por la deficiencia en sus productos y su trato al cliente; además, pretender que se adquieran productos de la proveeduría nacional mediante la imposición de cuotas compensatorias injustificadas, es contrario a la libertad de comercio prevista en el artículo 5o. Constitucional y discriminatorio en evidente violación del principio de Trato Nacional que rige en las relaciones comerciales con nuestros socios miembros de la OMC.

C. El hecho de que Almexa haya redirigido sus ventas al exterior demuestra que tiene una estrategia de ventas distinta al mercado mexicano y que ha enfocado sus esfuerzos en las exportaciones en lugar del consumo interno, desplazándose voluntariamente del consumo nacional aparente (CNA).

D. Se debe excluir de la imposición de cuotas compensatorias provisionales y definitivas, las importaciones que realizó, toda vez que no cumplen con las características que definen al producto investigado, ya que las características, insumos, proceso productivo, usos y funciones del producto que importa difieren del producto investigado, y cualquier modificación por parte de la Secretaría de la descripción del producto investigado delimitado por la Solicitante sería ilegal, ya que la misma manifestó que los productos que no cumplieran simultáneamente con todos y cada uno de los requisitos señalados en los puntos 5 al 10 de la Resolución de Inicio, no debían ser considerados como parte del producto investigado.

E. La Secretaría al señalar que ciertos productos con un espesor inferior a 0.08 mm están excluidos de la investigación precisamente por el espesor, sus usos y funciones, deberá aplicar el mismo criterio a los productos que importa, ya que la autoridad está obligada a dar un trato igual a los iguales en términos del artículo primero Constitucional y excluir los productos que importó, ya que éstos tienen un espesor menor a 0.08 mm.

F. En 2017 no hubo producción nacional de rollos de foil de aluminio con espesor de 0.007 mm (7 micras) y 0.00635 mm (6.35 micras), y peso mayor a 450 kg, a pesar de que Almexa sí fabricó foil de aluminio de 7 micras, éste no cumple simultáneamente con todas y cada una de las características físicas y técnicas correspondientes al producto que importó, por lo tanto, no existió una competencia entre el producto importado y el fabricado por Almexa, ya que no existía un producto nacional que fuera desplazado o sustituido por el importado. Aun cuando Almexa hubiera tenido la capacidad de fabricar el foil de aluminio anteriormente descrito, la autoridad debe excluir el producto que importó, toda vez que la Solicitante no produjo el producto con las características específicamente requeridas durante el 2017.

G. Si bien en el 2019, Almexa está en capacidad de abastecer, puede producir foil que comparte características esenciales con el producto importado para la industria alimentaria y tiene la capacidad técnica para fabricar espesores menores a 7 micras, ello no significa que en el 2017, es decir, durante el periodo investigado, pudiera producirlo y tuviera esa capacidad.

H. Si en el 2017 Almexa fabricó foil de aluminio con espesor de 6.35 micras para algunos clientes y un pedido de prueba, esto significa que era capaz de separar este tipo de producto del producto investigado (con espesor superior a 80 micras) y limitar el procedimiento; así también, debió proporcionar información específica y detallada y no considerar todos los productos como idénticos y similares.

I. La propia Solicitante señaló en el desahogo a un requerimiento notificado por la autoridad, que el fin stock de un espesor inferior a 0.08 mm no forma parte del producto investigado, ya que expresamente se excluyó de la investigación no sólo por características físicas, sino por usos y funciones, tal como se indicó en la Resolución de Inicio.

d. Icontech

28. El 28 de junio de 2019 Icontech manifestó:

A. Además del Instituto Mexicano del Aluminio, A.C. (IMEDAL), existe otra cámara o institución en la cual participan otros productores de aluminio, dicha organización se denomina Cámara Nacional de la Industria del Aluminio (CANALUM), es decir, se pone en duda la validez lisa y llana que la autoridad le otorgó a la carta del IMEDAL, en el sentido de que Almexa es la única productora de foil de aluminio y por tanto constituye el 100% de la rama de producción nacional, según lo determina en la Resolución Preliminar.

B. Resulta inconsistente que en el análisis y determinación de la Secretaría se incluyan las importaciones temporales, cuando no se estableció expresamente que en dicha investigación se aplicarían las cuotas compensatorias a las importaciones temporales, por lo tanto, en la etapa final de la investigación, la Secretaría debe excluirlas de su análisis y determinación, porque de no hacerlo, violaría lo expresado en los artículos 2.5.2 de las Reglas y criterios generales de la Secretaría de Economía, el Sexto Transitorio del Decreto de Reformas a la Ley Aduanera, así como el 6.6 y 17.6.i del Acuerdo Antidumping.

C. Solicitó a la Secretaría cifras relativas al volumen, valor y precios de las importaciones que la autoridad tomó en cuenta para realizar el análisis contenido en las Resoluciones de Inicio y Preliminar de la presente investigación, partiendo del entendido de que se trata de información pública contenida en el expediente administrativo de la investigación y sirvió de base para sus determinaciones de inicio y preliminar; pues al no corresponder a información de empresas en lo particular, la autoridad dispone de la misma y no debe tener problema en proporcionarla, a fin de poder defender sus intereses, sin embargo, la autoridad no se pronunció al respecto, dejándola en estado de indefensión e incertidumbre jurídica al no haber respuesta a su petición.

D. La información contenida en las comunicaciones electrónicas presentados el 26 de octubre de 2018, resultan relevantes a pesar de estar fuera del periodo analizado, pues son un claro indicio que evidencia la incapacidad de la Solicitante para abastecer el mercado interno de foil de aluminio, lo cual se demuestra con el incumplimiento en los tiempos de entrega a sus clientes, por lo que se deben tomar en cuenta dichas comunicaciones como indicios dentro del presente procedimiento, en el sentido de que evidencian conductas de la Solicitante que provocaron que los clientes nacionales importaran el producto investigado y dejaran de abastecerse del producto fabricado por Almexa.

E. Solicita que la Secretaría considere las comunicaciones electrónicas antes referidas, ya que tratándose del presente procedimiento, los interesados tienen el derecho de presentar todas las pruebas que ellos mismos estimen pertinentes en defensa de sus intereses, lo cual sólo se limita a que la probanza tenga relación inmediata con los hechos controvertidos, derecho que conlleva la obligación de la autoridad de emitir, con cuidado, la decisión correspondiente sobre su admisión, a fin de no dejar sin defensa al oferente; asimismo, no existe en la legislación de la materia una disposición expresa que disponga que la autoridad no deba valorar la información que le sea proporcionada por las partes interesadas o aquella que ella misma se allegue y esté fuera del periodo investigado.

F. Se deben verificar las cifras que Almexa ha presentado a lo largo del procedimiento; en particular, que se cerciore que los datos sobre los indicadores económicos y financieros correspondan exclusivamente al producto similar al investigado, esto, derivado de la presentación de argumentos contradictorios que hacen dudar de la veracidad de la información presentada por la Solicitante.

G. Con respecto a la delimitación de la cobertura del producto investigado, así como sobre la comparabilidad de precios para efectos del cálculo del margen de discriminación de precios, existe una falta de imparcialidad y objetividad en el análisis de la información y pruebas entregada en la etapa preliminar, al exigir la autoridad una carga probatoria mayor a las empresas importadoras en comparación con la Solicitante.

H. Almexa replicó que es improcedente y además frívola la alegación de que debió iniciarse una investigación por subvenciones, y no por discriminación de precios, o que el daño se deba a apoyos del gobierno chino (subvenciones), sin embargo, la Secretaría tuvo desde la solicitud de inicio, la confesión expresa de la Solicitante sobre el origen de la práctica desleal, esto es, la intervención del gobierno chino, no las importaciones que ingresaron en supuestas condiciones de dumping.

I. Para su proceso productivo requiere la aleación 8011, la cual registra una participación insignificante del mercado nacional y, en consecuencia, de la producción nacional, por ello, se trata de una especialidad destinada a usos particulares, que no es causa de la distorsión de precios, ni del daño alegado. Solicita que se valore la posibilidad de excluir, de manera expresa, de la eventual imposición de la cuota compensatoria a las importaciones chinas de foil de aluminio aleación 8011.

J. En la Resolución Preliminar no se identifica cuál fue la información que la Secretaría revisó para determinar que las aleaciones de las series 1000, 3000 y 8000 no tienen un impacto significativo en los costos de fabricación, parece simplemente que la autoridad hizo suya, sin mayores indagatorias, una afirmación proporcionada por Almexa.

K. La Secretaría debe recabar mayor información de Almexa, para aclarar a partir de la información contable y financiera de ésta, si existe o no un diferencial en costos en la fabricación de foil de aluminio de las diversas series, que van de la 1000, 3000, 5000, 6000, 8000, entre otras, así como los diferenciales en costos que puedan derivar de los diversos procesos empleados para su fabricación.

L. La serie 8000 comprende otras variedades de metales como el níquel y estaño, así que no es posible afirmar y resolver que no hay diferencial de costos en la fabricación de ese producto y que no afectan los precios de productos terminados, inclusive, en relación con la diversidad de series derivado de los insumos empleados en la fabricación, debe tenerse presente lo dispuesto en el artículo 56 tercer párrafo del RLCE, que dispone que las mercancías se considerarán como físicamente distintas cuando los sistemas de información contable de cada empresa las clasifique en códigos de productos diferentes.

M. La información sobre la estructura de costos de producción es una carga probatoria imposible de cumplir para una importadora, toda vez que se trata de información que por su naturaleza es confidencial y es de las empresas exportadoras y de una empresa productora como es Almexa, es decir, si las exportadoras no presentan dicha información, la Solicitante sí podría presentarla, tal es el caso de información puntual, o bien, aproximaciones sobre los costos de fabricación de las distintas series que integran el producto investigado, por lo que se le debe requerir para efectos de conocer cuál es la mercancía producida y delimitar así su cobertura, conocer los costos de producción precisos o aproximados de la composición de los insumos, aleaciones, grado de pureza o impurezas, temple, laminación y ancho, además del espesor, peso y diámetro externo.

N. La afirmación contenida en el punto 338 de la Resolución Preliminar, carece de todo sentido económico, puesto que el mercado nacional no presentó un comportamiento positivo o caracterizado por un incremento en la demanda, en el mejor de los casos, permaneció estable; respecto a la evolución del precio nacional, es importante porque constituye la evidencia que prueba que el comportamiento de los precios y volúmenes de Almexa, responden a decisiones empresariales internas y que, como es obvio, las cuotas compensatorias contra las importaciones de China implicarían una mejora en el desempeño de sus indicadores económicos y financieros, empero la causa de su situación es completamente ajena al ingreso de las importaciones investigadas.

O. No existen pruebas positivas para determinar que el supuesto daño fue originado por las importaciones chinas, toda vez que los precios nacionales crecieron un 5% en el periodo investigado, y la Secretaría en el punto 338 de la Resolución Preliminar, señala que el precio nacional aumentó porque está relacionado con el mercado nacional, esta afirmación carece de cualquier sustento, toda vez que el CNA disminuyó 1% en el periodo investigado, además que la Solicitante, decidió aumentar su precio 7%, lo que originó que sus ventas a terceros disminuyeran 26%, por tal motivo.

P. Es completamente tendencioso culpar a las importaciones chinas de la reducción de ventas en el mercado interno, toda vez que Almexa decidió aumentar su precio y, en consecuencia, vender menos. Incluso, la autoridad estableció en el punto 387 de la Resolución Preliminar, que la Solicitante registró pérdidas operativas desde antes del periodo analizado, lo que evidentemente no guarda relación alguna con el ingreso de las importaciones investigadas.

Q. A partir de los señalamientos vertidos en los puntos 362 y 366 de la Resolución Preliminar se desprende que las disminuciones que registró el volumen que la Solicitante empleó para autoconsumo prácticamente duplicaron en magnitud a las que observaron las ventas a terceros, lo que evidencia, una vez más, el intento de la Solicitante de culpar a las importaciones investigadas de las afectaciones que están sufriendo algunos de sus indicadores.

R. Tal como se establece en el punto 387 de la Resolución Preliminar, la Solicitante registró pérdidas operativas desde antes del periodo analizado, lo que evidentemente no guarda relación alguna con el ingreso de las importaciones investigadas, además, el aumento de la pérdida operativa, nada despreciable de 31%, fue resultado del aumento de costos y gastos; causalidad que es obvia, toda vez que en 2016 la empresa vendió 9% más a terceros y, como se indica en el punto 368 de la Resolución referida, el volumen de ventas al mercado interno aumentó 21%, y el valor de dichas ventas creció 6% en 2016; es decir, el deterioro de sus resultados operativos es responsabilidad única y exclusiva de la empresa Solicitante.

S. Parece que el punto 410 de la Resolución Preliminar es o está incorrecto, porque los resultados operativos de la Solicitante mostraron un desempeño positivo y, en todo caso, su evolución es resultado directo de la reducción de costos, evidentemente, queda plenamente acreditado que las importaciones investigadas no causaron efecto alguno sobre los resultados operativos de Almexa, esto es, la rama de producción nacional de foil de aluminio no registra daño y mucho menos una relación causal, toda vez que, Almexa inició el periodo analizado con pérdidas operativas, que lejos de incrementarse, exhiben una recuperación significativa y, como ocurre con la reducción de costos, el comportamiento que registraron sus indicadores económicos y financieros relevantes no guardan relación alguna con las importaciones investigadas, por el contrario, reflejan las decisiones internas de la empresa.

e. International Foam

29. El 28 de junio de 2019 International Foam manifestó:

A. En la Resolución Preliminar la Secretaría no resuelve los argumentos planteados respecto del formato con restricciones de lectura y copiado de la versión pública de ciertos apéndices, presentados tanto en la solicitud como en la prevención por parte de Almexa, toda vez que se limita a señalar que sí envió el archivo en formato electrónico, lo que no formaba parte del argumento, por lo que supuestamente sí se contó con la información necesaria para una adecuada defensa, añadiendo que la legislación no prevé la obligación de las partes de correr traslado en un formato electrónico específico. Si bien no existe obligación de correr traslado en un formato especifico, toda lógica jurídica indica que el traslado debe correrse en el mismo formato que se presenta a la autoridad, porque de lo contrario se estaría entorpeciendo la defensa de la contraparte.

B. La información y pruebas aportadas por la Solicitante para calcular el valor normal en el país sustituto no son confiables, toda vez que fueron elaboradas por la Aluminum Association Trade Enforcement Group, asociación que solicitó la investigación antidumping contra las importaciones de foil de aluminio de China en Estados Unidos, lo que genera dudas razonables sobre su imparcialidad; asimismo, se encuentra soportada en simples cotizaciones, y la información de valor normal proporcionada por la Solicitante difiere significativamente (es superior en un 34%) al precio promedio de venta del foil de aluminio en los Estados Unidos que se observa en el Reporte preliminar de la International Trade Commission (ITC) respecto de la investigación antidumping sobre foil de aluminio de China, presentado por la Solicitante en su escrito de solicitud de inicio.

C. La mercancía que importa se utiliza para la fabricación de productos de la industria de electrodomésticos, en particular para fabricar estufas y hornos, productos que a su vez son insumos que tienen como función actuar como escudo térmico y disipador de calor, éstos están fuera del alcance de la definición del producto investigado, de acuerdo con los puntos 83 y 84 de la Resolución Preliminar, en los que la Secretaría consideró que el espesor no es una característica única que defina al fin stock, sino que va ligada al uso o función y sector industrial, los cuales resultan relevantes para identificarlo, de acuerdo con lo siguiente:

a. el fin stock también se puede denominar como aleta, aluminio para templar, para condensador, para radiador, para naves aéreas, para aire acondicionado y para disipador de calor;

b. se utiliza en aletas para intercambiadores de transmisión de calor, radiadores de automóviles, escudos térmicos, aplicaciones de calefacción, ventilación, aire acondicionado, y

c. principalmente se destina a los sectores o industrias relacionadas con el sector automotriz, de calentadores y aire acondicionado.

D. Respecto a lo anterior, la Secretaría debe tomar en cuenta que el total de la mercancía investigada que importó, se utiliza en la fabricación de productos que a su vez sus clientes utilizan como insumos que tienen como función actuar como escudo térmico y disipador de calor.

E. La Secretaría bien podría haber concluido que toda vez que Almexa es uno de los principales importadores en el periodo investigado, el precio de sus importaciones es similar al de los demás exportadores, sus importaciones equivalen al doble de su producción destinada a terceros, y toda vez que reduce sus volúmenes de producción y ventas al mercado interno, su carácter e interés principal es el de importador y no el de productor nacional.

F. La Secretaría resuelve considerar a Almexa como productor nacional porque solicitó la investigación y sus importaciones tuvieron una baja participación en el total de las importaciones investigadas, así como una clara tendencia descendente durante el periodo analizado, por lo que no habrían tenido un peso suficiente ni significativo para influir o determinar los precios ni son la causa del daño a la rama de producción nacional. No obstante lo anterior, la Secretaría omite tomar en cuenta lo siguiente:

a. en los periodos investigado y analizado, Almexa fue uno de los principales importadores de la mercancía investigada;

b. en dichos periodos, los precios de las importaciones efectuadas por Almexa fueron similares al precio promedio de los demás importadores de la mercancía investigada;

c. la participación en el CNA de las importaciones de Almexa es casi el doble que la de su producción nacional orientada a ventas a terceros en el mercado interno, es decir, Almexa importa el doble de lo que produce para ventas a terceros en el mercado interno;

d. el que Almexa haya solicitado la investigación es irrelevante ya que este hecho está fuera de los periodos investigado y analizado, por lo que no debió tomarse en cuenta para determinar el carácter e interés principal de Almexa en el periodo investigado, y

e. si bien las importaciones de Almexa muestran un comportamiento decreciente a lo largo del periodo analizado, también lo hacen sus volúmenes de producción nacional y sus ventas al mercado interno.

G. Almexa no puede competir con los importadores, ni siquiera importando la mercancía investigada en igualdad de circunstancias, ya que sus importaciones de la mercancía investigada caen, al igual que su producción nacional orientada al mercado interno (PNOMI) y que su producción nacional orientada a terceros en el mercado interno; al respecto, la Secretaría elabora el análisis de daño partiendo del dato de PNOMI, que se calcula como la producción nacional menos las exportaciones, es decir, este indicador incluye la producción nacional orientada al autoconsumo. Por lo anterior, el análisis de daño está distorsionado de manera significativa, ya que más del 65% de la caída en dicho indicador se debe a la caída en el autoconsumo de la Solicitante.

H. La producción nacional de Almexa que se destina a ventas a terceros en el mercado interno incrementó su participación en la producción total al pasar de representar el 48% en 2015, al 43% en 2016 y 57% en 2017, esto es, en el periodo analizado, la producción nacional orientada a ventas a terceros en el mercado interno, aumentó 9 puntos porcentuales su participación en la producción total, por lo anterior, la Secretaría debe realizar su análisis basándose en el indicador de producción nacional orientada a ventas a terceros en el mercado interno y no en el indicador de la PNOMI.

I. Contrario a lo que concluye la Secretaría, en el sentido de que “la Solicitante actuó como tomadora de precios … para reducir pérdidas operativas frente a la competencia de las importaciones investigadas”, no se encuentra sustento en el hecho de que las importaciones de la Solicitante muestren un comportamiento decreciente a lo largo del periodo analizado, precisamente porque si la estrategia de la Solicitante hubiera sido importar para reducir sus pérdidas operativas, las importaciones debieron venir de menos a más, y no como se observa en las propias conclusiones de la Secretaría, que menciona que las importaciones de la Solicitante muestran una tendencia decreciente.

J. La Secretaría continúa maximizando el impacto que las importaciones investigadas pudieran tener en los indicadores de la rama de producción nacional y minimiza los efectos de otros factores de daño. Un ejemplo claro de ello es el punto 375 de la Resolución Preliminar, en donde para minimizar la participación de las ventas de exportación de la Solicitante, éstas se comparan con las ventas totales, término que no sólo incluye ventas del producto similar al investigado, sino que este término incluye también ventas de otros productos que pudiera fabricar Almexa y ventas de productos importados por ésta. No es lógico ni permisible que la Secretaría compare las importaciones de un solo tipo de producto con las ventas totales que incluyen una gama mucho más alta de productos.

K. La Secretaría concluyó que no existe evidencia de otros factores de daño a la rama de producción nacional, lo que es contrario a la evidencia que obra en el expediente administrativo, en este sentido, cabe señalar que en el punto 363 de la Resolución Preliminar, la autoridad señala que la caída de la producción nacional orientada al autoconsumo, implica una mayor dependencia de la Solicitante hacia el mercado interno, al respecto, qué puede ser esto sino otro factor de daño.

L. En 2016 Almexa incrementó sus niveles de producción, sin embargo, no incrementó su consumo ni sus ventas en la misma proporción, lo que provocó que se sobre inventariara y obligó a la Solicitante a reducir su PNOMI en el periodo investigado a efecto de disminuir sus inventarios en dicho periodo. La mala planeación de la Solicitante en sus niveles de producción también es otro factor de daño que la Secretaría debió tomar en cuenta.

M. Representan otros factores de daño el hecho de que la Solicitante no fabrique mercancía con la aleación que demandan sus clientes, los largos tiempos que tarda para la entrega del producto, su caída en el autoconsumo, así como, la mala planeación de su producción.

30. International Foam presentó:

A. Dos cartas de dos clientes de International Foam en las que declaran el uso que le dan al producto que ésta les provee, del 13 y 14 de junio de 2019.

B. Muestras físicas del producto que fabrica International Foam, en las que se observa el cliente y la descripción del producto.

f. Nutrigo

31. El 28 de junio de 2019 Nutrigo manifestó:

A. La cobertura del producto investigado fue claramente definida, especificando tanto espesor, ancho, diámetro, peso, así como aleación, fue tan claramente definida, que la Secretaría no formuló prevención alguna al respecto, de conformidad con el artículo 78 del RLCE. En consecuencia, la mercancía que no cumpla tanto con la descripción, así como las características y especificaciones señaladas por la Solicitante, no puede ser considerada como objeto de investigación y, por lo tanto, debe ser excluida tanto del análisis de daño como de una eventual cuota compensatoria.

B. Queda en evidencia, tanto en la solicitud como en las Resoluciones de Inicio y Preliminar, que las bobinas de papel aluminio que no sean simplemente laminadas y sean sometidas a un proceso adicional a las etapas de fundición, laminado, moldeado y formación de rodillos, no se ubican bajo las especificaciones del producto investigado, de conformidad con los artículos 5.2 del Acuerdo Antidumping, 50 de la LCE, 75 y 80 del RLCE.

C. En la Resolución Preliminar, la Secretaría amplió la cobertura del producto objeto de investigación, toda vez que en el apartado de delimitación del mismo, señaló que no cuenta con elementos técnicos suficientes para determinar si el foil de aluminio prelubricado está considerado dentro de la cobertura del producto objeto de investigación, tal determinación es ilegal y carece de la debida motivación y fundamentación, ya que se acreditó fehacientemente que el foil de aluminio prelubricado es sometido a un proceso adicional, el cual consiste en la aplicación del lubricante a la lámina de aluminio, lo que claramente contrasta con el proceso productivo, tanto del producto objeto de investigación como el del producto similar.

D. No es legítima ni legal la determinación de la autoridad de imponer cuotas compensatorias a las importaciones de bobinas de papel aluminio prelubricadas originarias de China, clasificadas en la fracción arancelaria 7607.11.01 de la TIGIE, toda vez que se trata de un producto que no encuadra en la descripción del producto investigado, ya que el producto que importa se trata de un aluminio que no es simplemente laminado, por lo contrario, es sometido a un proceso adicional que consiste en un recubrimiento de aceite o aditivo no adhesivo de grado alimenticio, inodoro e incoloro, basado en diferentes bases químicas no tóxicas.

E. Almexa no hizo señalamiento alguno respecto a la solicitud de excluir de la cobertura del producto objeto de investigación el aluminio prelubricado, ya que no sólo no produce dicho producto, sino que tampoco argumentó respecto a que dichos productos encuadran en la descripción que ella misma realizó del producto objeto de investigación, con lo que es claro que las importaciones que realiza no pueden ser la causa del daño alegado por la Solicitante.

F. La autoridad investigadora no puede abarcar dentro de la investigación aquellos productos que no fueron expresamente solicitados por la producción nacional de que se trate, ni mucho menos, aquellos productos que no fabrica la Solicitante. Por lo que, en caso contrario, la Secretaría se estaría excediendo de sus facultades al tomar atribuciones que no están previstas en la legislación de la materia, al incluir un producto que no forma parte del producto objeto de investigación.

32. Nutrigo presentó:

A. Factura comercial emitida a favor de Nutrigo, soporte de la compra de foil de aluminio prelubricado.

B. Comunicaciones electrónicas entre Nutrigo y uno de sus proveedores, mediante las cuales se proporciona el precio de foil de aluminio prelubricado.

C. Carta de garantía de uno de los proveedores de Nutrigo del 24 de junio de 2019, mediante la cual se señalan los envíos de éste, así como el número de facturas de venta que realizaron durante el periodo investigado.

D. Carta de un proveedor de Nutrigo consistente en una prueba de laboratorio para determinar la cantidad de lubricante en la lámina de aluminio prelubricada, así como un video en el cual se aprecia el método implementado.

E. Video consistente en el proceso de producción para elaborar la bobina de aluminio prelubricada.

F. Fichas técnicas correspondientes al foil de aluminio prelubricado de agosto de 2017 y julio de 2018.

4. Exportadoras

a. Boxing Ruifeng

33. El 28 de junio de 2019 Boxing Ruifeng manifestó:

A. La aplicación de la mejor información disponible a partir de los hechos de que se tenga conocimiento, sólo puede ocurrir cuando la Secretaría se haya cerciorado de que el productor o exportador de que se trate, entorpezca significativamente la investigación, o presente información o pruebas incompletas, incorrectas o que no provengan de sus registros contables, lo que no es el caso de Boxing Ruifeng, ya que la Secretaría debió formular nuevamente un requerimiento con la intención de poder aportar mayor información o aclarar aquella que sea insuficiente para que la Secretaría le calculara un margen de dumping específico por tratarse de una exportadora y productora que en ningún momento ha entorpecido la investigación, y que además, ha presentado las pruebas positivas razonablemente a su alcance con base en sus registros contables.

B. La Resolución Preliminar viola los artículos 2.1, 2.4, 6.1, 6.1.1, 6.2, 6.10, 6.11 y 9 del Acuerdo Antidumping, en relación con los artículos 51 y 64 de la LCE, ya que mediante la Resolución referida se le ha desconocido el derecho a que se le calcule un margen de discriminación de precios específico, con base en la información que ha presentado, tal y como lo establecen los artículos 6.10 del Acuerdo Antidumping y 64 de la LCE y, por el contrario, se le ha impuesto la cuota residual calculada a las empresas no participantes.

C. En concordancia con los derechos de audiencia, debido proceso y acceso a la justicia, los exportadores que comparezcan en tiempo, no entorpezcan la investigación y ofrezcan a su favor las pruebas que estén a su alcance razonable, recibirán un cálculo específico de su margen de discriminación de precios y no así la cuota residual, como es el caso para Boxing Ruifeng, sin más explicación que indicar en el punto 161 de la Resolución Preliminar que no presentó la documentación que permitiera trazar la operación del fabricante hasta el importador cuando participó el comercializador en la venta del producto investigado, que permitiera a la Secretaría observar si el comportamiento de precios entre el cliente, comercializador y productor reflejaba una lógica económica de precios. Cabe destacar que, no se indica en la citada Resolución o en el oficio mediante el cual se le formuló un requerimiento de información, cuál es la información específica requerida por ésta.

D. Durante la reunión técnica de información celebrada el 6 de junio de 2019, se le informó que algunas de las operaciones de exportación durante el periodo investigado no fueron tomadas en cuenta para efecto del cálculo del margen individual de dumping, y así se demostró en las hojas de cálculo entregadas, sin que se señalara fundamento jurídico alguno para tal exclusión. Lo procedente es que la autoridad rectifique sus determinaciones preliminares y en la siguiente etapa de la investigación, tome en cuenta la totalidad de las exportaciones que realizó durante el periodo investigado para el efecto del cálculo de su margen individual de dumping y se concluya que sus exportaciones del producto objeto de investigación no se realizaron en condiciones de discriminación de precios.

b. Five Star y New Materials

34. El 28 de junio de 2019 Five Star y New Materials manifestaron:

A. En los puntos resolutivos de la Resolución Preliminar no se excluye expresamente a la bobina de papel aluminio fin stock de la cuota compensatoria provisional, lo cual puede generar confusión por parte de las autoridades aduaneras, por lo cual en la Resolución Final se deberá incluir un punto resolutivo donde se exceptúen las importaciones de fin stock del pago de cuotas compensatorias definitivas, que en su caso se determinen.

B. Se incumplió con el artículo 2.4 del Acuerdo Antidumping, por un lado, al imponer la carga de la prueba irrazonable a las exportadoras y, por otro lado, por no requerir a la Solicitante una posible metodología para excluir o ajustar los precios a nivel libre a bordo (LAB) que contiene y reporta en su prueba de valor normal del país sustituto.

C. La Secretaría tiene la obligación de garantizar una comparación equitativa entre el precio de exportación y el valor normal de conformidad con el artículo 2.4 del Acuerdo Antidumping, situación que exige especial cuidado y atención particularmente cuando una autoridad investigadora recurre a una metodología distinta a una comparación estricta de precios, como lo es, recurrir a los precios de un país sustituto.

D. No se debe aceptar una nueva prueba de valor normal en el país sustituto porque se le dejaría en estado de indefensión, ya que no podría aportar argumentos e información para desvirtuar o complementar dicha prueba hipotética, por lo tanto, la Secretaría deberá ceñirse a la prueba de valor normal en el país sustituto que fue aportada en la solicitud de la investigación y aceptada en el inicio de la misma.

E. Respecto a la determinación de tomar en cuenta el ajuste por almacén o por flete interno al valor normal en el país sustituto, la Solicitante es quien debe corregir o subsanar dicha deficiencia en su prueba de valor normal en el país sustituto, mas no es la carga de las exportadoras, ya que es imposible obtener la información sobre las prácticas y costos de los productores en el país sustituto, así como desarrollar una metodología razonable y pertinente que se ajuste a la realidad de éste.

F. Está consciente que la Secretaría encontró algunos comportamientos fuera de la lógica económica para ciertas operaciones, es decir, aquellas en que las comercializadoras tienen un precio ajustado menor al facturado por la productora, sin embargo la operación global con México si ha demostrado una lógica económica, pero es respetuosa de la metodología empleada por la Secretaría para determinar el precio de exportación y solicita que se replique la metodología empleada en la Resolución Preliminar.

c. Jiangsu Zhongji

35. El 28 de junio de 2019 Jiangsu Zhongji manifestó:

A. En la Resolución de Inicio, no se indica que se condiciona o limita la investigación a cierto tipo de productos investigados o a cierta modalidad para su importación, en el caso concreto, la Regla Octava de las complementarias (Regla Octava) para la aplicación de la TIGIE, sino que, por el contrario, se enfatiza que las importaciones de bobinas de papel aluminio de China que son sujetas de investigación y, por ende, que se tomarán en cuenta para el cálculo del margen de discriminación de precios, son aquellas que ingresan por la fracción arancelaria 7607.11.01 de la TIGIE, o por cualquier otra. De lo anterior, se desprende que es clara la ilegalidad de la Resolución Preliminar pues no existe, ni en la legislación nacional e internacional aplicable ni en la Resolución de Inicio, alguna disposición que permita excluir de la investigación y, por ende, de la consideración para el efecto del cálculo de los márgenes de discriminación de precios específicos que corresponda, a las importaciones realizadas al amparo de la Regla Octava.

B. Durante la reunión técnica de información celebrada el 6 de junio de 2019, tuvo conocimiento de que un buen número de operaciones de exportación a México durante el periodo investigado, no fueron tomadas en cuenta para efecto del cálculo del margen individual de dumping, en virtud de que fueron importadas a México en términos de la autorización de Regla Octava concedida a uno de los clientes, sin que se señalara fundamento jurídico alguno para tal exclusión. Por el contrario, se señaló que mientras sigan exportando y las exportaciones sean importadas al amparo de la Regla Octava, esas exportaciones no serán objeto de investigación, tal determinación es contraria a los artículos 6.1, 6.1.1, 6.2, 6.10 y 6.11 del Acuerdo Antidumping, así como a los artículos 53 tercer párrafo, 82 y 83 de la LCE y 162 y 171 de su Reglamento.

C. Las partes interesadas tienen derecho a presentar y a que se les tomen en cuenta las pruebas que consideren oportunas para el efecto del cálculo de su margen individual de discriminación de precios, mientras que la modalidad de la importación utilizada por el importador de la mercancía investigada no puede condicionar o limitar la actuación de la autoridad investigadora de conformidad con las disposiciones aplicables a las investigaciones administrativas en materia de discriminación de precios.

D. Si algún producto investigado que es importado actualmente conforme a la Regla Octava cambiara de régimen de importación, entonces sí pagaría la cuota antidumping determinada, pero dicha exportación de Jiangsu Zhongji no sería tomada en cuenta para efecto del cálculo de su margen de dumping porque, previamente, se le excluyó porque era importada conforme a la Regla Octava, esto significa que el derecho a que se le calcule un margen específico con base en su propia información, esté sujeto al arbitrio del importador de los productos investigados que exporta.

E. No debe perderse de vista que la determinación sobre medidas antidumping impuestas conforme al artículo 9 del Acuerdo Antidumping, es un ejercicio independiente del cálculo del margen de dumping realizado de conformidad con el artículo 2 del mismo ordenamiento y posterior a éste, por lo que la autoridad investigadora no puede lícitamente excluir ciertas operaciones de exportación en el primer paso (cálculo del margen de dumping), so pretexto de que tales operaciones podrían o no estar sujetas al pago de las medidas que se impongan conforme al segundo paso (determinación de medidas), por virtud de que las primeras se hallan sujetas a un régimen aduanero que no está sujeto al pago de impuestos de importación.

I. Requerimientos de información

36. El 26 de julio de 2019 International Foam respondió al requerimiento de información que le formuló la Secretaría el 12 de julio de 2019, para que explicara y justificara por qué motivos los productos que importa de origen chino no son similares ni comercialmente intercambiables con el foil de aluminio objeto de investigación; indicara las características físicas, químicas y mecánicas que hacen al producto que importa indispensables para su uso como escudo térmico y disipador de calor, y proporcionara los documentos que acreditan dichas características, así como el nombre de los clientes a los cuales vendió el producto que solicita sea excluido de la investigación.

J. Otras comparecencias

37. El 9 de julio de 2019 Almexa, presentó, con carácter de prueba superveniente, una comunicación electrónica del 3 de julio de 2019 entre la Solicitante y una firma de abogados, mediante la cual se proporcionan referencias de precios de foil de aluminio de espesores de 6.35, 7 y 9 micras.

K. Hechos esenciales

38. El 11 de septiembre de 2019 la Secretaría notificó a las partes interesadas acreditadas los hechos esenciales de esta investigación, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con el artículo 6.9 del Acuerdo Antidumping. El 25 de septiembre de 2019 las importadoras Bezaury, Grafo Regia y Nutrigo, y las exportadoras Five Star y New Materials, presentaron argumentos sobre los hechos esenciales, los cuales se consideraron para emitir la presente Resolución.

L. Audiencia pública

39. El 18 de septiembre de 2019 se celebró la audiencia pública de este procedimiento. Participaron la Solicitante; las importadoras Aluprint, Bezaury, Cuprum, Galas de México, Grafo Regia, Icontech, International Foam y Nutrigo, y las exportadoras Boxing Ruifeng, Five Star, Jiangsu Zhongji y New Materials, quienes tuvieron oportunidad de exponer sus argumentos y replicar los de sus contrapartes, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

M. Alegatos

40. El 25 de septiembre de 2019 la Solicitante; las importadoras Bezaury, Galas de México, Grafo Regia, Icontech y Nutrigo, y las exportadoras Five Star y New Materials, presentaron sus alegatos, los cuales se consideraron para emitir la presente Resolución.

N. Ampliación de la vigencia de la cuota compensatoria provisional

41. De conformidad con el artículo 7.4 del Acuerdo Antidumping y toda vez que la Secretaría determinó evaluar la factibilidad de establecer una cuota compensatoria inferior al margen de discriminación de precios, en un monto suficiente para eliminar el daño a la producción nacional, se amplió dos meses el plazo de vigencia de la cuota compensatoria provisional, el cual venció el 25 de noviembre de 2019.

O. Opinión de la Comisión de Comercio Exterior

42. Con fundamento en los artículos 58 de la LCE y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 28 de noviembre de 2019. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

43. La Secretaría es competente para emitir la presente Resolución conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado A, fracción II numeral 7, y 19 fracciones I y IV del RISE; 9.1 y 12.2 del Acuerdo Antidumping; 5 fracción VII y 59 fracción I de la LCE, y 80 y 83 fracción I del RLCE.

B. Legislación aplicable

44. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación (CFF), la LFPCA y el CFPC, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

45. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

46. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Ampliación del plazo para emitir la Resolución final

47. De conformidad con el artículo 5.10 del Acuerdo Antidumping, la Secretaría emite la presente Resolución dentro del plazo de 18 meses contados a partir del inicio de esta investigación, en virtud de las siguientes consideraciones: i) el número de partes interesadas que comparecieron y el volumen de información que exhibió cada una de ellas; ii) la complejidad del análisis de la información presentada por las partes, y iii) el otorgamiento de diversas prórrogas durante el procedimiento.

F. Información no aceptada

48. Mediante oficio número UPCI.416.19.1693 del 29 de julio de 2019, se notificó a Almexa, que esta autoridad determinó no admitir con el carácter de prueba superveniente la información a que se refiere el punto 37 de la presente Resolución, en virtud de que no se actualizó ninguno de los supuestos previstos por el artículo 324 del CFPC, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución. Al respecto, se le otorgó un plazo para que manifestara lo que a su derecho conviniera, de conformidad con el párrafo 6 del Anexo II del Acuerdo Antidumping, sin que presentara argumentos que modifiquen la determinación de la Secretaría.

G. Respuestas a ciertos argumentos de las partes

1. Aspectos generales del procedimiento

a. Valoración de las pruebas

49. Galas de México señaló que de conformidad con los artículos 82 de la LCE, 95 y 96 del CFPC, de aplicación supletoria, debe tenerse por confesa a la Solicitante en el sentido de que no produce foil de aluminio de espesores más delgados a 7 micras, circunstancia que relacionó la Secretaría en el punto 260 inciso c romanita ii de la Resolución Preliminar. Asimismo, señaló que la Secretaría puede valerse de la presunción de la pluralidad de indicios que se han dirigido a demostrar que no es posible obtener de la Solicitante productos con características tales como las que constituyen a las mercancías importadas, de conformidad con lo dispuesto en el artículo 82 segundo párrafo de la LCE, en relación con los diversos 79 y 80 del CFPC.

50. Respecto a la apreciación de Galas de México del punto 260 de la Resolución referida, la Secretaría advierte que, si bien es cierto que la Solicitante manifestó que es falso que los espesores que fabrica Almexa no puedan servir para los mismos usos de espesores más delgados a 7 micras, esto no significa que haya afirmado que no fabrica foil con espesores más delgados a 7 micras, tal como lo señala la importadora; por el contrario, en el mismo punto de la Resolución referida, se indica que la Solicitante manifestó que cuenta con la capacidad técnica para fabricar foil de aluminio con espesores menores a 7 micras y que en el periodo investigado fabricó foil de aluminio con espesor de 6.35 micras.

51. Por lo anterior, la Secretaría considera incorrecta la apreciación de Galas de México, toda vez que la importadora interpreta de manera parcial la manifestación de la Solicitante señalada en el punto 260 inciso c romanita ii de la Resolución Preliminar, y omite señalar el contexto en el que se realiza dicha manifestación, interpretándola incorrectamente.

52. En cuanto a que la autoridad puede valerse de la presunción de la pluralidad de indicios dirigidos a demostrar que no es posible obtener de Almexa productos con las características de la mercancía objeto de investigación, cabe destacar que la Secretaría goza de libertad para valorar las pruebas atendiendo a las reglas de la lógica y la experiencia, lo cual implica que su valoración queda a su arbitrio, que analizadas en su conjunto, produzcan la convicción suficiente para hacer determinaciones veraces. Asimismo, la calificación de idoneidad de la prueba corresponde a la Secretaría, en el sentido de admisión de pruebas y la necesidad de que éstas sean idóneas y suficientes para apoyar las posturas de las partes. Sustenta lo anterior la Tesis 1.3o.C.103 K, del Tercer Tribunal Colegiado en Materia Civil del Primer Circuito, Décima Época, publicada en el Semanario Judicial de la Federación. Tomo III, mayo de 2019, cuyo rubro y texto, en lo que es aplicable, son del tenor literal siguiente:

PRUEBA POSIBLE. CONCEPTO, ELEMENTOS DEFINITORIOS Y SU VINCULACIÓN CON EL DERECHO A LA PRUEBA

Vinculado con el derecho a la prueba, la prueba posible es un concepto utilitario concerniente a la participación en juicio del elemento de convicción que ha estado supeditado a las fases procesales tradicionales, como son el procedimiento y la sentencia; dentro de estas instancias, la prueba transita por tres momentos, mientras que el cuarto está implícito en la sentencia. Así, se tiene que el primero es el ofrecimiento de las pruebas, el cual corre a cargo de las partes; la admisión, es decir, el segundo, le compete al Juez; finalmente, el tercero, el desahogo de la prueba, implica la participación de todos los involucrados. Todo esto ocurre durante la fase del procedimiento. Por su parte, el cuarto atañe exclusivamente al Juez y se refiere, tanto a la valoración de la prueba (lo que se hace en la sentencia), como a su facultad para calificar el grado de convencimiento que producen los datos de prueba aportados por las partes, admitidos y finalmente desahogados (incidencia lógica y jurídica, proporcional a su importancia dentro del conjunto probatorio) … la necesidad de que las partes aporten en juicio los elementos a su alcance se encuentra limitada, siempre en función material, primero, en cuanto a la disponibilidad de las pruebas que demuestren sus posiciones en juicio; segundo, en cuanto al elemento de derecho, aunque igualmente en la idoneidad probatoria de cada uno de esos elementos la necesidad de que las partes aporten en juicio los elementos a su alcance se encuentra limitada, siempre en función material, primero, en cuanto a la disponibilidad de las pruebas que demuestren sus posiciones en juicio; segundo, en cuanto al elemento de derecho, aunque igualmente en la idoneidad probatoria de cada uno de esos elementos, lo cual será ponderado prudentemente por el Juez en el momento de hacer la calificación sobre idoneidad, que es lo que en definitiva determinará si lo conducente es admitir la prueba, en función de los hechos planteados en juicio. De ahí que pueda advertirse que en todos los casos existe un punto de hecho que debe ser demostrado por las partes: el actor, como elemento de su acción y el demandado como sustento de sus excepciones y naturalmente emerge lo que se denomina estándar probatorio, esto es, la necesidad de que las pruebas sean idóneas y suficientes para apoyar las posturas de las partes.

[Énfasis añadido]

53. Asimismo, Galas de México manifestó que la autoridad deberá ordenar y llevar a cabo de conformidad con los artículos 83 de la LCE, 173 y 175 de su Reglamento, una visita de verificación en las instalaciones de Almexa, a fin de constatar que la Solicitante no fabrica foil de aluminio con espesor igual o menor al que adquirió dicha importadora con las características requeridas por la industria alimentaria y farmacéutica, ni cuenta con la capacidad y tecnología suficientes que permitan producir en el presente y en el futuro foil de aluminio con las características requeridas por esta importadora.

54. Por su parte, Icontech manifestó que derivado de la presentación de argumentos contradictorios que hacen dudar de la veracidad de la información presentada por la Solicitante, sugiere que la autoridad investigadora verifique las cifras que Almexa ha presentado a lo largo del procedimiento; en particular, que se cerciore que los datos sobre los indicadores económicos y financieros correspondan exclusivamente al producto similar al investigado.