RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de discos de aluminio originarias de la República Popular China, independientemente del país de procedencia |

Viernes 09 de Agosto de 2019 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE DISCOS DE ALUMINIO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa de inicio el expediente administrativo 08/19 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 30 de abril de 2019 Almexa Aluminio, S.A. de C.V. (“Almexa” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de discos de aluminio, incluidas las definitivas y temporales, así como las que ingresan al amparo de la Regla Octava de las complementarias (“Regla Octava”) para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), originarias de la República Popular China (“China”), independientemente del país de procedencia.

2. La Solicitante manifestó que se registró un incremento sustancial de las importaciones de discos de aluminio de origen chino a precios dumping en el mercado mexicano, tan bajos que causan daño importante a la rama de producción nacional de la mercancía similar, lo que incidió con efectos negativos en su participación de mercado, altos niveles de capacidad subutilizada, así como pérdida de utilidades operativas y netas que la ponen en riesgo de no poder continuar operando. Presentó su respuesta al formulario oficial, así como los argumentos y pruebas en que se funda su petición, las cuales constan en el expediente de referencia.

3. Propuso como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2018 y como periodo de análisis de daño el comprendido del 1 de enero de 2016 al 31 de diciembre de 2018.

B. Solicitante

C. Producto investigado

1. Descripción general

5. La Solicitante manifestó que el producto objeto de investigación son los discos con un contenido de aluminio igual o superior a 97%, diámetro igual o superior a 100 mm y hasta 1,100 milímetros (mm), fabricados con aleaciones de aluminio correspondientes a las series 1000 y 3000 (“discos de aluminio” o “producto objeto de investigación”). Agregó que su solicitud de investigación no incluye los discos de aluminio anodizado ni aquellos fabricados con especificaciones de la serie 5000.

6. El nombre comercial con el que se conoce al producto objeto de investigación es discos de aluminio o discos.

2. Características

7. Almexa manifestó que las características esenciales que permiten identificar al producto objeto de investigación son el material (aluminio), en particular la serie de la aleación, y el diámetro. Indicó que el producto objeto de investigación se fabrica comúnmente bajo las especificaciones correspondientes a las aleaciones de las series 1000 y 3000, que son aleaciones con un contenido de aluminio igual o mayor al 97%. Las aleaciones de la serie 1000 contienen 99% o más de aluminio por peso, mientras que en las aleaciones de la serie 3000, además del aluminio, otro elemento importante es el manganeso.

8. Los discos de aluminio se fabrican en variedad de tamaños a solicitud del cliente (comúnmente con diámetros entre 100 y 1,100 mm, así como espesores entre 0.7 y 4.0 mm) y pueden ser naturales, pintados y/o con algún antiadherente, por ejemplo, teflón.

9. Almexa sustentó las características del producto objeto de investigación con información obtenida de las páginas de Internet de diversas empresas productoras de discos de aluminio de China, donde se observa que fabrican discos de aluminio con un diámetro entre 100 y 1,100 mm, espesor entre 0.7 y 4.0 mm, así como aleaciones de las series 1000 y 3000 (por ejemplo; 1050, 1060, 1070, 1100, 1200, 3003, 3004, 3005 y 3105, entre otras).

3. Tratamiento arancelario

10. Almexa señaló que el producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 7616.99.10 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 76 |

Aluminio y sus manufacturas |

|

Partida 7616 |

Las demás manufacturas de aluminio. |

|

|

- Las demás: |

|

Subpartida 7616.99 |

-- Las demás. |

|

Fracción 7616.99.10 |

Discos con un contenido de aluminio igual o superior a 97%; excepto lo comprendido en la fracción 7616.99.14. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

11. La Solicitante manifestó que el producto objeto de investigación también ha ingresado al amparo de la Regla Octava, sin embargo, no señaló la fracción arancelaria correspondiente, ni presentó información que acreditara su dicho.

12. La unidad de medida que utiliza la TIGIE es el kilogramo, para operaciones comerciales se utilizan toneladas métricas y piezas.

4. Proceso productivo

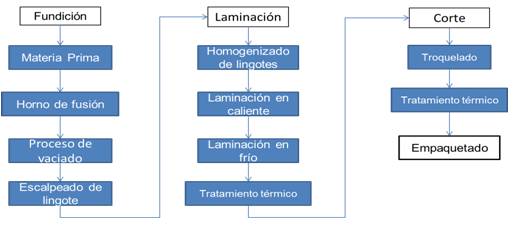

14. Almexa manifestó que los principales insumos para la fabricación del producto objeto de investigación son el aluminio, la chatarra interna de aluminio, electricidad y gas. Indicó que el proceso de producción consta básicamente de cinco etapas: i) fundición; ii) laminación; iii) corte; iv) tratamiento térmico, y v) empaquetado.

15. Explicó que durante el proceso de fundición se derrite la materia prima (aluminio) y se agregan aleantes para conseguir la composición química deseada del producto. Se verifica la composición química con espectrómetro, posteriormente, se vacía el aluminio líquido en moldes para obtener lingotes y después se hace un escalpeado del lingote para eliminar la capa cortical.

16. En la etapa de laminado se reduce el espesor del lingote mediante rodillos. En primer lugar, se homogeniza la estructura del lingote en un horno, a continuación, se lamina en caliente y después se lamina en frío para obtener el espesor requerido.

17. En la etapa de corte, la lámina de aluminio pasa a una máquina de troquelado que recorta círculos en diversos diámetros dependiendo de los requerimientos del cliente; este corte también puede ser manual mediante una máquina de circulado (con cuchillas circulares).

19. Almexa proporcionó un diagrama sobre el proceso de producción de discos de aluminio en China, así como información del proceso de producción de las empresas Signi Aluminum y Henan Chalco Aluminium.

Proceso productivo de discos de aluminio en China

Fuente: Almexa con información de las páginas de Internet www.aluminium-circles.com y www.chalcoaluminum.com, de las empresas productoras de discos de aluminio en China, Signi Aluminum y Henan Chalco Aluminium, respectivamente.

5. Normas

21. La Solicitante proporcionó copia de la norma ASTM B209M-14 “Especificación estándar para láminas y placas de aluminio y de aleación de aluminio”, así como información de las páginas de Internet de diversas empresas productoras de discos de aluminio de China. Dicha información indica que los discos de aluminio objeto de investigación, se fabrican fundamentalmente bajo las especificaciones de las normas mencionadas en el punto anterior.

6. Usos y funciones

22. Almexa manifestó que el producto objeto de investigación se utiliza normalmente para fabricar ollas, sartenes y otros artículos para cocinar, además de lámparas y luminarias. La información que aportó la Solicitante referente a las páginas de Internet de las empresas chinas productoras de discos de aluminio confirma estos usos.

D. Partes interesadas

1. Importadores

Aceros La Ideal, S.A. de C.V.

Poniente 146 No. 916

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

A.J.O. México, S.A. de C.V.

Av. La Griega No. 117

Col. Santa Rosa de Jáuregui

C.P. 76220, Querétaro, Querétaro

Aluminio Puro, S.A. de C.V.

Albert Einstein No. 202

Zona Industrial Toluca

C.P. 50071, Toluca de Lerdo, Estado de México

Artesanías Baja, S. de R.L. de C.V.

Av. Universidad No. 12965

Parque Industrial Internacional Tijuana

C.P. 22424, Tijuana, Baja California

Artículos para el Hogar e Industria Restaurantera, S.A. de C.V.

Francisco Javier Mina No. 100, local 20

Col. Margarita Maza de Juárez

C.P. 52926, Atizapán de Zaragoza, Estado de México

Casa Sommer, S.A. de C.V.

Blvd. Toluca No. 13

Col. San Francisco Cuautlalpan

C.P. 53569, Naucalpan de Juárez, Estado de México

Cinsa, S.A. de C.V.

Blvd. Isidro López No.14-95

Col. República

C.P. 25000, Saltillo, Coahuila

Cuprum Metales Laminados, S.A. de C.V.

Av. López Mateos No. 1007

Col. Bosques del Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Grupo Agraz Comercio Exterior, S. de R.L. de C.V.

Cuauhtémoc No. 17

Ranchería Buenavista

C.P. 45640, Tlajomulco de Zúñiga, Jalisco

Grupo Vasconia, S.A.B.

16 de septiembre No. 346

Col. El Partidor

C.P. 54879, Cuautitlán Izcalli, Estado de México

Insul Therm, S.A. de C.V.

De los Andes No. 1050

Col. Coyoacán

C.P. 64510, Monterrey, Nuevo León

Jema Iluminación, S.A. de C.V.

Gorrión No. 790

Col. 8 de Julio

C.P. 44910, Guadalajara, Jalisco

JRA Importaciones, S.A. de C.V.

Fray Servando Teresa de Mier No. 935

Col. Jardín Balbuena

C.P. 15900, Ciudad de México

Komale Corporation, S.A. de C.V.

Cerrada Morelos No. 28

Col. Xocoyahualco

C.P. 54080, Tlalnepantla de Baz, Estado de México

La Ideal, S.A. de C.V.

Norte 59 No. 906, interior A

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Masconfianza, S.A. de C.V.

Ernesto García No. 50

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

Megadistribuidora Ramca, S.A. de C.V.

Orquídea No. 3120

Fracc. Las Huertas

C.P. 45589, Tlaquepaque, Jalisco

Moldes y Charolas ACSA, S.A. de C.V.

Gigantes No. 219

Col. San Juan de Dios

C.P. 44360, Guadalajara, Jalisco

Netrade, S.A. de C.V.

Av. Patria No. 2085, piso M

Col. Puerta de Hierro

C.P. 45116, Zapopan, Jalisco

Procesadora de Artículos Domésticos, S.A. de C.V.

Francisco Javier Mina No. 100

Col. Margarita Maza de Juárez

C.P. 52926, Atizapán de Zaragoza, Estado de México

Prisem México, S.A. de C.V.

Av. Ganso No. 60

Fracc. Valle Del Álamo

C.P. 44440, Guadalajara, Jalisco

Promotora Industrial Gim, S.A. de C.V.

América del Norte No. 208

Parque Industrial las Américas

C.P. 67128, Guadalupe, Nuevo León

Royal Border, S.A. de C.V.

Eje 118 No. 230

Parque Industrial Tres Naciones

C.P. 78395, San Luis Potosí, San Luis Potosí

Silsa Aluminio, S.A. de C.V.

Calz. Juan Pablo II No. 3195

Col. Santa Cecilia

C.P. 44700, Guadalajara, Jalisco

Tecnologías Endura, S. de R.L. de C.V.

Av. Paseo de la Reforma No. 505

Col. Cuauhtémoc

C.P. 06500, Ciudad de México

Timesa Juh-Ie, S.A. de C.V.

Penas Negras No. 97

Col. Cuautepec Barrio Alto

C.P. 07100, Ciudad de México

W Trading Co, S.A. de C.V.

Ernesto García No. 50

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

2. Exportadores

Changshu Sinometal Metallic Material Co., Ltd.

19 Yiyuan Century Square

Haiyubei Rd., Changshu City

Zip Code 215500, Jiangsu, China

Chongqing Lanren Aluminium Co., Ltd.

23-4 Av. Jiangnan

Chongqing City, Nanping

Zip Code 353000, Fujian, China

Cuprum Asia Limited

Gloucester Tower 8th floor

Queen's Rd., Central

Zip Code 999077, Hong Kong

Granges Aluminium (Shanghai) Co., Ltd.

1111 Jiatang Highway

Zip Code 201807, Shanghai, China

Guangdong Silique Int'l Group Maufar Co., Ltd.

Rm. 1202, West Tower, Runhui Building

Jiannanxi Rd. Guangzhou City

Zip Code 510000, Guangdong, China

Guangxi Alnan Aluminium Foil Co., Ltd.

55 Tinghong Rd.

Jiangnan District, Nanning

Zip Code 530031, Guangxi, China

Henan Signi Aluminum Co., Ltd.

89 Science Av. National, Hi-Tech Industrial Development Zone

Xin'an, Luoyang

Zip Code 471800, Henan, China

Jinan Honesty Aluminum Industry Co., Ltd.

7 East Shengli Rd.

Licheng, Jinan

Zip Code 250100, Shandong, China

Matis International Import Corp.

8302 Tivoli Dr.

Orlando

Zip Code 32836, Florida, USA

Shanghai Metal Corporation

738 Yuan Mansion 20th floor

Dongfang Rd.

Zip Code 200122, Shanghai, China

Zhengzhou Haomei Industrial Co., Ltd

1103 First Int. No.14

Waihuan Rd., Zhengzhou City

Zip Code 450000, Henan, China

Zhengzhou Joda Technology Co., Ltd.

Shenglong Plaza

Guancheng Hui Minority, Zhengzhou

Zip Code 450000, Henan, China

Zhengzhou Xiefeng Metal Co., Ltd.

7 Dongqing Rd., High-Tech Zone

Zhongyuan, Zhengzhou

Zip Code 450000, Henan, China

3. Gobierno

Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, Ciudad de México

E. Prevención

24. El 21 de junio de 2019 la Solicitante respondió la prevención que la Secretaría le formuló el 24 de mayo de 2019.

CONSIDERANDOS

A. Competencia

25. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción III y 15 fracción I del Reglamento Interior de la Secretaría de Economía; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), y 5 fracción VII y 52 fracciones I y II de la Ley de Comercio Exterior (LCE), y 80 y 81 del Reglamento de la Ley de Comercio Exterior (RLCE).

B. Legislación aplicable

26. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

27. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

28. De conformidad con lo señalado en los puntos 90 a 94 de la presente Resolución, la Secretaría determina que Almexa está legitimada para solicitar el inicio de la presente investigación, de conformidad con los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

29. La Secretaría determina fijar como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2018, y como periodo de análisis de daño el comprendido del 1 enero de 2016 al 31 de diciembre de 2018, mismos periodos que fueron propuestos por Almexa, toda vez que éstos se apegan a lo previsto en el artículo 76 del RLCE y a la recomendación del Comité de Prácticas Antidumping de la Organización Mundial del Comercio (OMC) (documento G/ADP/6 adoptado el 5 de mayo de 2000).

F. Análisis de discriminación de precios

1. Precio de exportación

30. Almexa calculó el precio de exportación a partir de los precios de importación de discos de aluminio originarios de China que ingresaron por la fracción arancelaria 7616.99.10 de la TIGIE. Proporcionó la base del Servicio de Administración Tributaria (SAT) correspondiente al periodo investigado.

a. excluyó mercancías mal clasificadas en la fracción arancelaria 7616.99.10 de la TIGIE, tales como tornillos de bronce, juego de espaciadores de acero para helicóptero y sellos de aluminio, entre otros;

b. descartó productos por tener usos o características distintas al producto objeto de investigación, tales como cubierta de aluminio, disco para sierra, máscaras de aluminio, empaque de aluminio, figura decorativa, identification seal (identificador), juego de soporte de aluminio, parte de aluminio preformada para helicóptero, placa para fijar en hoja grafa, retén de aluminio, riel de aluminio, sujetador de aluminio y yard identification sign (signo de identificación);

c. excluyó las importaciones cuya descripción señaló “cospel”, debido a que corresponden a discos con diámetro menor a 70 mm, que tienen otros usos, principalmente para la elaboración de latas de aerosoles, envases de aluminio, productos de cuidado personal, entre otros;

d. excluyó las operaciones de importadores y exportadores que comercializan discos con usos distintos a los del producto objeto de investigación, los cuales son, entre otros, intercambiadores de calor, equipos eléctricos, medios magnéticos y ópticos, motores de vehículos, así como equipo médico, dental y para laboratorios;

e. de las importaciones que no fueron excluidas por ninguna de las razones anteriores, revisó la información de los importadores y exportadores que comercializan discos de aluminio para corroborar que fuera producto objeto de investigación o similar;

f. identificó los importadores que producen y/o comercializan ollas, sartenes y/o artículos para cocinar, y dichas importaciones fueron consideradas como producto objeto de investigación. Incluyó las transacciones de importadores cuyo giro comercial es la fabricación de lámparas, dado que el disco utilizado para fabricarlas es similar al investigado;

g. incluyó las importaciones de empresas importadoras, en las cuales, aunque no fue posible identificar a su proveedor, observó que otras importaciones de estas empresas fueron de proveedores que comercializan producto similar al investigado, y

h. excluyó las operaciones que señalaban como país de origen a México y aquellas que no fueron realizadas bajo los regímenes definitivo o temporal.

32. Almexa aclaró que la información estadística no le permitió identificar los discos de aluminio conforme al diámetro y a la serie de la aleación, por lo que realizó su cálculo con la información que tuvo razonablemente a su alcance.

33. Por su parte, la Secretaría se allegó del listado de las importaciones originarias de China que ingresaron a México a través de la fracción arancelaria 7616.99.10 de la TIGIE, que obtuvo del Sistema de Información Comercial de México (SIC-M) y cotejó la base de la Solicitante sin encontrar diferencias significativas.

35. A partir de dicha información, la Secretaría revisó las descripciones de los productos importados y corroboró que por la fracción arancelaria 7616.99.10 de la TIGIE ingresó a México mercancía que no es producto objeto de investigación, misma que excluyó del cálculo del precio de exportación. Asimismo, examinó la información de las empresas importadoras y exportadoras respecto a los productos que importan o fabrican, para determinar si corresponden a producto objeto de investigación y confirmó que sólo algunas de las descripciones reportaron la serie de aleación. Por lo anterior, la Secretaría consideró adecuada la metodología de depuración de la base de importaciones propuesta por la Solicitante.

36. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares de los Estados Unidos (“dólares”) por kilogramo, para los discos de aluminio originarios de China.

a. Ajustes al precio de exportación

37. Almexa propuso ajustar el precio de exportación por los conceptos de flete interno, así como flete y seguro marítimo de China a México, con base en el valor en aduana, reportado en el listado de importaciones del SAT. Al respecto, manifestó que el valor en aduana del producto incluye, además del valor factura, los gastos de embalaje, tanto de mano de obra como de materiales, así como los gastos de transporte, seguros y gastos conexos en que se incurra con motivo del transporte de las mercancías, es decir, está expresado en términos de costo, seguro y flete en el puerto (CIF, por las siglas en inglés de Cost, Insurance and Freight).

i Flete interno

38. Almexa ubicó las plantas de diversas empresas productoras y exportadoras de discos de aluminio en China, así como los puertos marítimos más cercanos a dichas empresas. Señaló que el producto objeto de investigación generalmente se transporta en contenedores con capacidad de 40 pies. Al respecto, presentó copia de un pedimento en el que se observa la capacidad del contenedor. Manifestó que obtuvo el valor del producto a partir de los datos reportados en la página de Internet veritradecorp.com y, con base en esa información, cotizó el flete interno en la página de Internet worldfreightrates.com. Debido a que las cotizaciones no corresponden al periodo investigado, propuso aplicar el índice de precios al consumidor de los Estados Unidos, por lo que proporcionó los datos que obtuvo de la página de Internet es.inflation.eu.

ii Flete y seguro marítimo

39. De igual forma, la Solicitante utilizó la información de los puertos marítimos en China y el valor del producto, mencionada en el punto anterior, así como la ubicación de los puertos de destino en México, Manzanillo y Lázaro Cárdenas, mismos que consideró en las cotizaciones obtenidas en la página de Internet worldfreightrates.com. Debido a que las cotizaciones no corresponden al periodo investigado, propuso aplicar el índice de precios al consumidor de los Estados Unidos, por lo que proporcionó los datos que obtuvo de la página de Internet es.inflation.eu.

b. Determinación

40. Con base en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación de los discos de aluminio por los conceptos de flete interno, así como flete y seguro marítimo de China a México, con la información y metodología aportadas por la Solicitante.

2. Valor normal

a. China como economía de no mercado

41. La Solicitante argumentó que el inciso (d) del párrafo 15 del Protocolo de Adhesión de China a la OMC señala que China tiene la carga de la prueba de demostrar que en su economía prevalecen condiciones de mercado, de conformidad con la legislación del país importador, que en el caso de México debe ser conforme al artículo 48 del RLCE, no obstante, presentó diversos argumentos y pruebas para demostrar que en China y, en específico, en el sector de aluminio en dicho país, prevalecen características de una economía de no mercado, de conformidad con el artículo 48 del RLCE.

42. Asimismo, manifestó que las pruebas demuestran que ninguno de los seis criterios que requiere el segundo párrafo del artículo 48 del RLCE se cumple para otorgar el trato de economía de mercado a China, respecto a los discos de aluminio. Para ello, presentó un análisis económico de dichos criterios, elaborado por Almexa, así como copia del estudio elaborado por la empresa consultora King & Spalding, referente a la industria china de foil de aluminio, en el que se describen las condiciones de no mercado y las distorsiones que afectan a la industria del aluminio en China, concretamente en factores como el capital, mano de obra y materias primas. Señaló que la información que presentó, es la que razonablemente tuvo a su alcance. Los argumentos y pruebas, se detallan a continuación:

a. el renminbi (RMB) no es libremente convertible, porque China mantiene controles estrictos sobre las salidas y entradas de capital, en particular, sobre 11 de las 12 categorías de transacciones bajo la cuenta de capital que se examinan en el Annual Report on Exchange Arrangements and Exchange Restrictions (AREAER), publicado por el Fondo Monetario Internacional (FMI). Al respecto, presentó copia del AREAER en su versión 2018;

b. el Índice KAOPEN, el cual mide la intensidad de los controles sobre la cuenta de capital de los países encuestados en el AREAER (http://web.pdx.edu), indica que China se mantiene muy cerca del nivel inferior de la clasificación, lo que indica que mantiene controles severos sobre las entradas y salidas de capital. Además, afirmó que el estatus que le otorga el FMI a la moneda china como moneda de reserva es irrelevante, ya que el hecho de que una moneda sea libremente utilizable no significa que sea libremente convertible;

c. la Federación China de Sindicatos (ACFTU, por las siglas en inglés de All-China Federation of Trade Unions) es el único sindicato autorizado por la ley para negociar y firmar contratos colectivos en nombre de los trabajadores, los representantes sindicales están en gran medida controlados y no tienen ninguna conexión real con los trabajadores. El ACFTU es una herramienta de autoridad política y no una organización independiente de trabajadores, ya que, al prohibir la formación de sindicatos independientes u otras organizaciones de trabajadores, el gobierno esencialmente abdicó todo el poder al capital y permitió a los empresarios imponer decisiones unilaterales sobre el salario y las condiciones de su fuerza de trabajo. Como sustento de lo anterior, en el estudio se menciona como referencia al Reporte Anual 2016 de la Comisión Ejecutiva del Congreso en China, el Boletín Laboral de China – Empleo y Salario (www.clb.org.hk) y el Reporte de Investigación del Boletín Laboral de China de febrero del 2014;

d. las distorsiones de la economía en China provienen, entre otras razones, de la injerencia del Partido Comunista Chino a través de los 71 planes quinquenales que dirigen y administran la industria nacional, de los 22 planes sectoriales, así como de los planes provinciales y locales, estos últimos utilizados para implementar los planes industriales nacionales, los cuales afectan toda la cadena productiva china en todos los sectores. Asimismo, las asociaciones industriales fungen como herramientas del Estado para limitar la actuación de las fuerzas del mercado. Para sustentar lo anterior, presentó el Resumen ejecutivo: Evaluación del marco jurídico normativo y de las políticas que regulan la economía china y su impacto en la competencia internacional, elaborado por la empresa consultora THINK!DESK China Research & Consulting (“THINK!DESK”), del 2015;

e. el Plan Regional de la Provincia de Anhui (2009-2020), emitido por el gobierno local, promueve la industria de metales no ferrosos, a la cual pertenece la industria del aluminio, principal materia prima de los discos de aluminio. Entre los principales objetivos del plan se encuentran revitalizar la industria, reorganizar las empresas, acelerar el desarrollo de productos, la construcción de plantas de procesamiento del aluminio, la expansión de la capacidad de producción y cadenas industriales para la fabricación de productos de aluminio;

f. el Plan aborda la aceleración de la industria a través de Chinalco, que es una empresa de propiedad estatal y accionista controlador de la principal productora de aluminio de China y una de las más grandes del mundo, Aluminum Corporation of China Limited (“Chalco”). Afirmó que es claro que el mercado no dicta las decisiones empresariales de inversión ni expansión de capacidad, sino que es una orquestación estatal, tanto federal como del gobierno local. Asimismo, en la industria del aluminio, las empresas de propiedad estatal operan sin restricción presupuestaria y no observan criterios de rentabilidad, lo que conlleva a una sobreproducción y al establecimiento de precios de venta que no permiten recuperar costos ni obtener utilidades razonables. De esta forma, el costo de producción de los discos de aluminio está afectado por distorsiones aguas arriba;

g. en ese sentido, Chinalco tiene el control de más del 90% de las acciones de Henan Chalco Aluminium, fabricante del producto objeto de investigación. Al ser controlada en su totalidad por Chinalco, la intervención del gobierno se extiende al productor de discos de aluminio, quien actúa como brazo del Estado en la toma de decisiones en la determinación de costos y precios. Ello, es una evidencia clara de que las distorsiones del mercado de aluminio se extienden a la producción de discos de aluminio. Para sustentar lo anterior, proporcionó impresiones de pantalla de la página de Internet de Henan Chalco Aluminium, así como copia del Reporte Anual de Chalco a la Comisión de Bolsa y Valores de los Estados Unidos para 2018, en la que se demuestra la vinculación de Chinalco con Henan Chalco Aluminium;

h. en el Plan quinquenal para la industria de aluminio se establece la restricción a la entrada industrial, control de precios en electricidad y otras medidas intervencionistas por parte del gobierno, lo que significa que la regulación de la entrada al mercado permite asegurar una rentabilidad adecuada. Por su parte, el control de precios y el otorgamiento de subsidios en energía, distorsiona los costos de producción, lo que favorece a los productores e industrias consumidoras chinas que utilizan el aluminio como materia prima, como es el caso de la industria de discos de aluminio;

i. en la industria de los metales no ferrosos existe una alta intervención del gobierno chino que busca moldear y planear conforme a los objetivos industriales del gobierno, y no a través de fuerzas del libre mercado. Indicó que, en empresas propiedad del Estado que son dominantes en la industria, existen asociaciones industriales dirigidas por el gobierno, miembros del gobierno cooptados por compañías privadas, planeación estatal explícita, otorgamiento masivo de subsidios a las empresas estatales de aluminio, incluidas Chalco y Yunnan Aluminum. Presentó el Reporte Final: Análisis de las Distorsiones de Mercado Existentes en la Industria de Metales no Ferrosos de China de 2017, elaborado por la empresa consultora THINK!DESK, y

j. existen factores que afectan la exactitud y fiabilidad de los registros de contabilidad financiera de las empresas chinas, incluida la industria de discos de aluminio, por lo que tampoco se cumple el criterio de que la industria bajo investigación posea un juego de libros de registro confiable que se utilicen para todos los efectos y que estén auditados conforme a principios de contabilidad generalmente aceptados.

43. La Secretaría previno a Almexa para que aportara mayores elementos de prueba respecto a que en la producción y venta de discos de aluminio prevalecen costos y precios que no se determinan conforme a principios de mercado. Los argumentos y pruebas que proporcionó se detallan a continuación:

a. la intensidad factorial que tiene la industria de los discos de aluminio sólo puede calcularse en comparación con la intensidad factorial que tienen otras industrias. Explicó que el que la industria sea intensiva en capital o no, se calcula estimando la relación entre capital y trabajo que existe en esa industria, y esa relación se compara con la relación capital-trabajo que existe en otras industrias. Si la relación capital-trabajo para esa industria está entre las más altas, se dice que la industria de que se trata es relativamente intensiva en capital. Para sustentar su argumento, proporcionó un extracto del artículo One Size Fits All? de Peter K. Schott, en el que compara la relación capital-trabajo en 28 industrias, entre ellas, la de minerales no ferrosos que incluye a la industria del aluminio de 34 países. En dicho artículo, se observa que la industria de minerales no ferrosos es una de las que son más intensivas en capital;

b. la intervención del Estado en la formación de precios en mercados clave del sector productivo, en particular, el laboral y el de energéticos, es tal, que a pesar de que las pruebas aportadas se refieren a los mercados en general, la distorsión y afectación causada por dicha intervención existe en todos los sectores en los que se utiliza mano de obra y energía en China. Los costos de producción de los discos de aluminio, que incluyen los precios factoriales, el costo de la energía y el costo de la materia prima, no reflejan condiciones de mercado, debido a la intervención del gobierno, en donde algunas distorsiones son transversales, es decir, aplicables a la industria china en general, y otras son específicas a la industria del aluminio, que provee el insumo principal para la fabricación de discos de aluminio, de acuerdo con lo señalado en el estudio de King & Spalding;

c. el gobierno chino mantiene reprimido el costo de recaudar capital para financiar préstamos, ya que mantiene techos muy bajos sobre las tasas de depósito, mismos que son inferiores a la tasa de inflación. Aunque estos techos se eliminaron en 2015, las tasas de depósito no se modificaron al alza, sino que permanecen en el mismo nivel. Dado que los depósitos son la principal fuente de financiamiento para los bancos comerciales y el 70% de los préstamos se colocan en corporativos, dicha política proporciona a los bancos en China una fuente barata de préstamos, a tasas de interés que son más bajas que las que tendrían que pagar si la tasa de depósito no estuviese reprimida;

d. el costo de recaudar capital a través de la emisión de bonos también está distorsionado, en virtud de que la fijación de primas de riesgo es sumamente laxa, dada la intervención del gobierno chino en ese mercado. En consecuencia, la prima por riesgo que se incorpora a la tasa de interés que pagan los bonos emitidos por las industrias chinas, incluyendo la industria de discos, es mucho más baja de lo que sería en ausencia de tal intervención. La distorsión se extiende también a través de las acciones, debido a que el gobierno chino manipula los precios de éstas al sostener rutinariamente los precios de las acciones locales mediante compras propias, en tales circunstancias, las industrias chinas obtienen capital que, de otro modo, no estaría disponible;

e. el Índice de Primas Hang Seng China AH (Hang Seng China Premium Index) compara la cotización de las acciones tipo A listadas en China contra la cotización de las idénticas acciones H listadas en Hong Kong. En principio, las cotizaciones deberían ser semejantes, sin embargo, no es el caso, debido a la intervención del gobierno chino;

f. la ventaja de China en términos del costo de la mano de obra no calificada está exacerbada por el uso del sistema de registro familiar, conocido como Hukou. Sistema que otorga diversas prestaciones sociales financiadas mediante impuestos a la nómina, por lo tanto, las personas de áreas rurales que emigran a una zona industrial para trabajar, carecen de la facultad legal para establecerse allí y no califican para recibir prestaciones, lo que hace que el costo de emplear a trabajadores migrantes sea menor. Al tener en cuenta que los migrantes representan aproximadamente un tercio de la fuerza de trabajo en China, los ahorros en gastos totales de mano de obra que perciben las industrias a través de esta distorsión son enormes. Al respecto, proporcionó la publicación del FMI denominada “China’s Labor Market in the New Normal”, de julio del 2015;

g. la Constitución de China estipula que toda la tierra rural, urbana y suburbana es propiedad del Estado, sin embargo, se dan concesiones para asignar la tierra a privados con fines de uso comercial e industrial. La Ley de Propiedad de China reconoce la existencia de derechos de usufructo sobre la tierra, que incluye el derecho de construir edificios e instalaciones auxiliares, sin embargo, la asignación de derechos por tierra de uso industrial y la fijación del precio que se paga por tales derechos se realiza de manera arbitraria, por lo que el costo de la tierra para la industria china, incluyendo la industria de los discos de aluminio, está por debajo de los niveles del mercado;

h. de acuerdo con el artículo de los investigadores Li Zhang y Xianxiang Xu titulado Land Policy and Urbanization in the People’s Republic of China, publicado por el Asian Development Bank, la tierra para uso industrial generalmente se asigna mediante acuerdos que implican negociaciones privadas, en tanto que la tierra para uso comercial y residencial se asigna, generalmente, mediante concursos y subastas, aunque también se usa el listing, en donde el precio por la tierra que aparece listada corresponde al 60% del precio que se obtiene a través de una subasta;

i. en el Protocolo de Adhesión de China a la OMC, el gas natural y la electricidad (fuentes de energía principales en la producción de discos de aluminio) están sujetos a controles de precios, y aunque China se comprometió a eliminar dichos controles, esto no ha sucedido. Lo anterior, implica que los costos de energía que enfrentan los productores chinos de discos de aluminio están anclados a niveles inferiores a los del mercado. Asimismo, un Informe del Oxford Institute for Energy Studies reporta que en el 2013 el precio a boca de pozo del gas de la Cuenca de Ordos (que provee el 20% del consumo en China), representaba únicamente un poco más del 50% del precio promedio ponderado del gas importado;

j. el aluminio bruto y la chatarra de aluminio, las dos materias primas básicas para la producción de discos de aluminio, están sujetas a un arancel de exportación de jure, según el Protocolo de Adhesión de China a la OMC, o de facto, al anularse por completo el reembolso del value-added tax, que se cobra sobre las ventas de exportación. El efecto del arancel es que en el mercado se provoque una sobreoferta que lleve al precio interno del aluminio por debajo del precio internacional. Añadió que cuando un país es un gran oferente en el mercado mundial y aplica un arancel a la exportación sobre una materia prima, los consumidores en ese país la compran a un precio inferior al precio internacional, en tanto que los consumidores de otros países compran esa materia prima a un precio internacional más alto;

k. uno de los principales instrumentos legales para regular la inversión extrajera directa en China es el Catálogo para guiar a las industrias con inversión extranjera de 2017, el cual identifica las industrias en las que la inversión extranjera se alienta, se restringe o se prohíbe. Las inversiones que se clasifican como alentadas, reciben todo tipo de incentivos, incluidos beneficios fiscales. Al respecto, Almexa señaló que la industria de metales no ferrosos se encuentra dentro de esta categoría. Agregó que, el que China regule fuertemente la inversión extranjera en un plano general, también puede corroborarse mediante el Índice de Restricción Regulatoria de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), que califica a China como el segundo país receptivo de inversión más restrictivo, y

l. de acuerdo con el estudio de la consultora King & Spalding, existen diversos factores que influyen de manera adversa en la exactitud y la fiabilidad de los registros contables de las empresas en China, incluyendo los de la industria de discos de aluminio. Entre los factores que menciona, está el que las empresas no registran todos los ingresos por ventas en los estados financieros elaborados para las autoridades fiscales, malas prácticas de los registros de cuentas por cobrar y declaraciones erróneas, que tienen implicaciones particulares para determinar la fecha de venta en los procedimientos antidumping, por lo que la Secretaría no puede confiar en tales registros para determinar la exactitud de los precios, ventas gastos y costos en las investigaciones antidumping.

44. En razón de lo anterior, Almexa señaló que la intervención del gobierno chino en los factores de producción, en general, y en la producción de aluminio primario, en particular, se extiende hasta los discos de aluminio y no se elimina de forma alguna al comercializarse en el mercado internacional ni en México. Con la finalidad de obtener el precio del aluminio primario en China y demostrar que los precios no responden a principios de mercado, realizó un ejercicio a partir del precio de las importaciones de origen chino, a los cuales les descontó el costo de transformación del disco.

45. Para ello, presentó una estimación del costo de transformación, con base en su propia información, al ser la que tuvo razonablemente a su alcance. Acotó que el aluminio primario, al ser un commodity, se cotiza en las bolsas de metales a nivel internacional, por lo que utilizó los precios de la parte occidental del mundo, es decir, el London Market Exchange (LME), y presentó los precios mensuales para el periodo investigado, obtenidos de la página de Internet de Argus Metal (https://metals.argusmedia.com).

46. Almexa comparó el costo del aluminio que obtuvo a partir del precio de importación en México contra los precios del LME, y encontró una diferencia del 49.53%, lo que significa, a decir de la Solicitante, que el precio se encuentra en esa proporción por debajo del precio internacional. Añadió que el precio internacional del aluminio primario, tomado del LME, refleja su escasez relativa a través de sus elevados precios y la tendencia al alza, incrementos que no se observan en los precios de los discos de aluminio chinos en el mercado internacional.

47. Argumentó que lo anterior, genera una sobreoferta de bienes finales a precios bajos, cuyos precios no siguen señales del mercado internacional, ya que, como señaló anteriormente, el gobierno chino restringe sus exportaciones y estimula la producción de productos de aluminio. Proporcionó el volumen de exportaciones de la subpartida por la que se exportan los discos de aluminio para el periodo comprendido de 2016 a 2018, obtenido del Centro de Comercio Internacional (ITC, por las siglas en inglés de International Trade Centre, http://www.intracen.org), en donde se observa que China representó el 27.70% de la oferta mundial. Manifestó que, aunque el comportamiento de China en términos de volumen va al alza, sus precios no reflejan el aumento en costos, contrario a lo que sucede en el resto del mundo.

b. Determinación

48. En principio, la Secretaría observa que, de conformidad con el inciso d) del párrafo 15 del Protocolo de Adhesión de China a la OMC, únicamente el inciso a) romanita (ii) expiró en diciembre de 2016. No obstante, permanece como texto vigente el inciso a) y la romanita (i) del párrafo 15 del Protocolo de Adhesión de China a la OMC. En el mencionado inciso a) se establece la posibilidad de aplicar una metodología basada en los precios o costos en China, de los productores chinos, o bien, una metodología que no se base en esos precios o costos. Así, la Secretaría considera que la sola expiración de la vigencia del inciso a) romanita (ii) del párrafo 15 del Protocolo de Adhesión de China a la OMC, no significa que haya dejado de existir la posibilidad de emplear una metodología que no se base en una comparación estricta con los precios internos o los costos en China.

49. En efecto, las bases metodológicas para determinar la comparabilidad de los precios en los procedimientos antidumping en los que se investigan productos de origen chino están expresamente contenidas, en principio, en el inciso a) del párrafo 15 del Protocolo de Adhesión de China a la OMC, mismo que, al igual que la romanita (i), no ha expirado. De conformidad con el inciso a), existe la posibilidad legal de utilizar los precios o costos de los productores chinos investigados en China, o la de emplear una metodología que no se base en una comparación estricta con los precios o costos en China.

50. Ahora bien, la romanita (i) señala que cuando el productor investigado pueda demostrar claramente que en la rama de producción que produce el producto similar al investigado prevalecen las condiciones de una economía de mercado, en lo que respecta a la manufactura, la producción y la venta de tal producto, deberán emplearse los precios internos o los costos en China. Es decir, esa romanita sólo señala la consecuencia de que los productores investigados puedan demostrar que operan en condiciones de una economía de mercado.

51. Asimismo, la expiración de la romanita (ii) del apartado a) del párrafo 15 del Protocolo de Adhesión de China a la OMC, implica que, para que se pueda emplear una metodología de cálculo que no se base en una comparación estricta con los precios internos o los costos en China, es necesario contar con evidencias relativas a que los productores chinos investigados que producen el producto similar, operan en condiciones que no corresponden a una economía de mercado en lo que respecta a la manufactura, la producción y la venta de tal producto.

52. Consecuentemente, para sustentar que en China y, en específico, en la industria productora de discos de aluminio prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, en esta etapa de la investigación, ésta se encuentra sujeta al análisis de los argumentos y pruebas que proporcionó la Solicitante para sustentarlo, de conformidad con lo dispuesto en los artículos 33 de la LCE y 48 del RLCE, así como el inciso a) romanita (i) del párrafo 15 del Protocolo de Adhesión de China a la OMC.

53. En consecuencia, la Secretaría considera que existe una base legal para evaluar la propuesta de Almexa de considerar a China como una economía de no mercado en la producción y venta de discos de aluminio y analizar la procedencia de aplicar la metodología de país sustito, de conformidad con los artículos 33 de la LCE y 48 del RLCE.

54. Por lo anterior, la Secretaría efectuó un análisis integral de los argumentos y pruebas aportadas por la Solicitante y que obran en el expediente administrativo. Al analizar la información proporcionada por Almexa, la Secretaría constató que los argumentos y pruebas aportadas indican posibles intervenciones gubernamentales que afectan variables macroeconómicas, así como el desempeño de la industria del aluminio, tal y como se señala a continuación:

a. el RMB no es libremente convertible, debido a los controles estrictos que mantiene el gobierno sobre las entradas y salidas de capital. La Secretaría observó que en el AREAER, publicado por el FMI para 2018, se menciona que China alivió las restricciones en algunas cuentas de capital, como la financiación transfronteriza en moneda extranjera, en particular, tomó medidas para facilitar las transacciones de capital, en parte, para internacionalizar aún más el uso de su moneda, sin embargo, sigue manteniendo controles en la mayoría de transacciones;

b. la inversión extranjera está restringida. La Secretaría revisó el Catálogo para guiar a las industrias con inversión extranjera de 2017, y confirmó que el gobierno “alienta” a la industria del aluminio, a través de incentivos y beneficios fiscales. En contraste, el Índice de Restricción Regulatoria de la OCDE califica a China como el segundo país receptor de inversión extranjera más restrictivo del mundo, sin embargo, la Secretaría observó que en dicho índice el sector de “Metales, maquinaria y otros minerales” para 2018, no se encuentra restringido;

c. en China está distorsionado el costo del capital por diversos factores. El gobierno mantiene una laxa fijación de la prima de riesgos en el mercado, manipula los precios de las acciones mediante compras propias donde induce a los inversores a mantener dichas acciones en sus portafolios de inversión, así como a través de préstamos a bajos costos, emisión de bonos y acciones, puesto que el costo de captación de los bancos está reprimido. Las bajas tasas de depósito, inferiores a la tasa de inflación para el consumidor, impiden la salida de ahorros al exterior para obtener mejores rendimientos. El Resumen ejecutivo: Evaluación del marco jurídico normativo y de las políticas que regulan la economía china y su impacto en la competencia internacional, elaborado por la empresa consultora THINK!DESK, señala que en los mercados de capitales chinos los precios están sujetos a distorsiones inducidas por el gobierno, principalmente por la depresión de las tasas de interés y una manipulación del tipo de cambio;

d. la mano de obra en China no recibe el pago de prestaciones, en virtud de que ésta se encuentra supeditada a un permiso de residencia, debido al sistema laboral Hukou. La Secretaría observó que, de acuerdo con el artículo “Factor Market Distortion and the Current Account Surplus in China” de Yiping Huang y Kunyu Tao, dicho sistema abarata el costo de mano de obra a costa de los trabajadores migrantes para las industrias chinas. Asimismo, se estima que este sistema de registro familiar reduce el costo de emplear a trabajadores migrantes en áreas urbanas hasta en un 40%;

e. el costo de la tierra está distorsionado, porque el precio de arrendarla en China se fija en forma arbitraria y está por debajo de los niveles de mercado. La Secretaría identificó en el artículo Land Policy and Urbanization in the People’s Republic of China que, aunque los gobiernos locales determinan la oferta de tierra, las cuotas anuales de la tierra de construcción están controladas por el gobierno central de China. En particular, después del 2003, la asignación de terrenos para la construcción se reconfiguró como una herramienta política. Asimismo, según la evaluación de las distorsiones en China que realizó la empresa consultora THINK!DESK, los precios de los derechos de uso comercial de la tierra son empujados hacia arriba por los gobiernos locales para generar una mayor utilidad en las ventas de tierras, mientras que las tierras para uso industrial disminuyen de precio;

f. respecto al costo de la energía que se utiliza en la industria del aluminio, el Reporte Final: Análisis de las Distorsiones de Mercado Existentes en la Industria de Metales no Ferrosos de China de 2017 señala que diversas empresas del sector de aluminio, en el que destaca Chalco, recibieron apoyos del gobierno para este rubro. El análisis menciona que entre 2011 y 2015, 65 empresas estatales del sector de metales no ferrosos recibieron una ayuda total de 2,083 millones de RMB para la electricidad;

g. respecto a la intervención del gobierno en la industria del aluminio, principal materia prima del producto objeto de investigación, la Secretaría observó que, a través de los planes regionales, como el Plan Regional de la Provincia de Anhui (2009-2020), así como del plan quinquenal para la industria del aluminio, el gobierno chino, busca expandir la capacidad de producción de aluminio primario y ampliar las cadenas industriales para la fabricación de productos de aluminio, como podría ser el producto objeto de investigación. Del mismo modo, el plan quinquenal establece restricciones a la entrada en la industria. También se puede observar que las intervenciones gubernamentales en el sector de aluminio no sólo se observan en los planes regionales y quinquenales, sino a través de diversos instrumentos como donaciones directas en efectivo y aportaciones de capital;

h. en las empresas de la industria del aluminio y metales no ferrosos se observó que se ven beneficiadas por diversos estímulos fiscales y apoyos por parte del gobierno chino. De acuerdo con la información contenida en el Reporte Final: Análisis de las Distorsiones de Mercado Existentes en la Industria de Metales no Ferrosos de China de 2017, la Secretaría corroboró que el reporte contiene un análisis específico de la industria del aluminio en el que se señala que la ventaja en el sector se debe a factores tales como, apoyos y préstamos que permiten importantes inversiones de capital en plantas de producción de gran escala y tecnología avanzada, bajos costos de operación que tiene la industria debido a que la tierra, la electricidad, el agua y las materias primas tienen un valor inferior al de mercado, apoyos gubernamentales identificados en la integración de la minería y la generación de energía, y exceso de energía en el oeste de China, así como precios diferenciados en las tarifas de electricidad, y

i. de acuerdo a la información proporcionada, la Secretaría constató que la política comercial desalienta enérgicamente la exportación de materias primas y aluminio primario, pero fomenta las ventas de productos de mayor valor agregado. El Reporte Final: Análisis de las Distorsiones de Mercado Existentes en la Industria de Metales no Ferrosos de China de 2017 elaborado por la empresa consultora THINK!DESK, señala que existen aranceles a la exportación y devolución del Impuesto al Valor Agregado para el aluminio primario. En este punto, el reporte señala que exportar subproductos en lugar de aluminio crudo, significa que los exportadores pueden evitar pagar un arancel del 30% y reclamar un 15% de devolución del Impuesto al Valor Agregado.

55. Con base en lo anterior, la Secretaría considera que la información aportada por la Solicitante genera la presunción de que en el sector del aluminio en China prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, en razón de las diversas interferencias gubernamentales, tales como, programas de políticas públicas, entrega de apoyos, restricciones al comercio exterior, costos de capital y energéticos, así como restricciones a la movilidad laboral. Del mismo modo, si se considera la distorsión que puede existir en la cadena de producción del producto objeto de investigación al estar involucrada la empresa estatal Chinalco, accionista controlador de Chalco, principal productora de aluminio de China y de Henan Chalco Aluminium, empresa que produce los discos de aluminio.

56. Por otra parte, la política gubernamental de promover la manufactura de productos de aluminio con un mayor valor agregado, podría derivar en distorsiones en los precios del aluminio primario y sus derivados, lo que resulta relevante en el presente caso al tratarse de la materia prima principal del producto objeto de solicitud.

c. País sustituto

59. Almexa propuso a Estados Unidos como país sustituto de China. Manifestó que es una economía de mercado de conformidad con el artículo 48 del RLCE y en virtud de que los países miembros de la OMC son economías de mercado, en tanto no se señale lo contrario en sus protocolos de adhesión o en exámenes de políticas comerciales realizados por dicha organización.

60. Proporcionó un resumen de la Agencia Central de Inteligencia (CIA) en el que se desarrolla una descripción del mercado interno de los Estados Unidos, la participación de las empresas privadas en la toma de decisiones de carácter económico y el papel que desempeña el gobierno dentro del mercado, así como el nivel de competitividad que existe al interior del mercado nacional frente a los productos importados. Asimismo, presentó un reporte del portal USA online (http://www.theusaonline.com), sobre el sistema económico de los Estados Unidos, en donde se describe el mercado estadounidense y se señala que está regido por la libertad de los productores y consumidores, en tanto que los precios se determinan con base en las leyes de la oferta y la demanda.

61. Igualmente, proporcionó un informe de la Asociación del Aluminio de los Estados Unidos para el 2018 que acredita que el sector del aluminio es una industria clave en dicho país, que tiene naturaleza privada y se desarrolla sin la intervención del gobierno, además de estar conformado por empresas que tienen la obligación de cumplir con las leyes de competencia para el correcto funcionamiento del libre mercado.

i Similitud en el proceso de producción

62. La Solicitante proporcionó información para acreditar que tanto en los Estados Unidos como en China se producen discos de aluminio bajo procesos productivos similares. Explicó que el proceso productivo consiste principalmente en la fundición de aluminio, laminación, corte y empaque, para lo cual presentó una ficha técnica de especificaciones y capacidades de producto, un diagrama del proceso productivo y un reporte de procesos obtenidos del sistema de contabilidad SAP, correspondiente a una empresa fabricante de discos de aluminio en los Estados Unidos.

63. Respecto al producto objeto de investigación, presentó información sobre las características físicas de los discos de aluminio fabricados por Henan Chalco Aluminium y un diagrama del proceso productivo de la empresa productora china, Signi Alluminium, así como una comparación de los productos fabricados tanto en los Estados Unidos como en China, a partir del cual se observó que ambos productos tienen características similares.

ii Disponibilidad de insumos

64. Almexa señaló que existe una amplia disponibilidad de aluminio, principal insumo para la fabricación del producto objeto de investigación, tanto en los Estados Unidos como en China, así como de energía eléctrica y mano de obra. Con respecto a la producción de aluminio, presentó un reporte del Servicio Geológico de los Estados Unidos sobre la producción de minerales, donde se observan las cifras de producción y capacidad de producción de aluminio en ambos países para el 2018.

65. Asimismo, aportó datos de producción y consumo de electricidad en China y en los Estados Unidos, correspondientes al 2017, obtenidos de la página de Internet Enerdata (https://www.enerdata.net/) en los que se observa que ambos países son importantes productores y consumidores de energía eléctrica. Por lo que se refiere a la mano de obra, presentó estadísticas de fuerza laboral correspondientes a 2017, obtenidas de la página de Internet de la CIA. Al respecto, manifestó que es pertinente utilizar las cifras aportadas de producción y consumo de electricidad, así como de mano de obra para los Estados Unidos y China, debido a que no existen elementos sobre cambios radicales que provoquen que dichas cifras tuvieran una variación significativa durante el 2018. Como prueba de lo anterior, señaló que el Producto Interno Bruto (PIB) de estos países no tuvo alteraciones importantes y presentó las cifras anuales históricas del PIB para ambos países, obtenidas de la página de Internet https://datosmacro.expansion.com/pib.

iii Determinación

66. El párrafo tercero del artículo 48 del RLCE señala que por país sustituto se entenderá un tercer país con economía de mercado similar al país exportador con economía centralmente planificada. Agrega que la similitud entre el país sustituto y el país exportador se definirá de manera razonable, de tal modo que el valor normal en el país exportador, en ausencia de una economía planificada, pueda aproximarse sobre la base del precio interno en el país sustituto, considerando criterios económicos.

67. Conforme a lo anterior la Secretaría efectuó un análisis integral de la información proporcionada por la Solicitante para considerar a los Estados Unidos como país sustituto de China para el cálculo del valor normal. Constató que tanto en los Estados Unidos como en China se producen discos de aluminio similares y que ambos países cuentan con procesos productivos semejantes. Asimismo, poseen amplia disponibilidad de los insumos necesarios, aluminio y energía eléctrica, de esta forma, se puede inferir de manera razonable que la intensidad en el uso de los factores de producción es similar en ambos países, ya que son intensivos en capital.

68. Con base en el análisis descrito en los puntos anteriores de la presente Resolución, y de conformidad con los artículos 33 de la LCE y 48 del RLCE, la Secretaría aceptó la selección de los Estados Unidos como país con economía de mercado sustituto de China para efectos del cálculo del valor normal.

d. Precios en el mercado interno de los Estados Unidos

69. Para calcular el valor normal, Almexa proporcionó información sobre los precios de los discos de aluminio en el mercado interno de los Estados Unidos, para cada uno de los meses del periodo investigado. De acuerdo con lo manifestado por Almexa, las referencias de precios presentadas constituyen una base razonable para determinar el valor normal, en virtud de que tienen características físicas similares a los discos de origen chino, siguen el mismo proceso productivo y tienen los mismos usos y funciones.

70. Almexa manifestó que las referencias de precios que proporcionó son representativas del mercado interno de los Estados Unidos, toda vez que la empresa fabricante de la cual los obtuvo es miembro de “The Aluminum Association”, misma que agremia a los más importantes fabricantes de productos de aluminio en ese país, información que estuvo razonablemente a su alcance.

71. Dado que los precios se reportaron en dólares por libra, Almexa aplicó un factor de conversión para obtener los precios por kilogramo. Además, afirmó que los precios fueron reportados a nivel ex fábrica, por lo que no propuso ajustes al valor normal propuesto.

72. La Secretaría corroboró los precios y las características de los discos de aluminio en la cotización y verificó el perfil de la empresa productora, confirmando que fabrica diferentes productos de aluminio, entre ellos, discos de aluminio, además de que es miembro de “The Aluminum Association”.

73. Almexa manifestó que existiendo las distorsiones internas en precios y costos de los discos de aluminio en China, antes explicadas, no es procedente una comparación con precios internos en China por las distorsiones que existen en los precios y los costos del producto objeto de investigación; sin embargo, dada la disponibilidad de información, presentó como un elemento de análisis adicional, datos para calcular un valor reconstruido en China a partir de los precios internacionales del aluminio (materia prima), el costo de transformación en el que incurre Almexa e información sobre gastos generales y utilidad de una empresa productora de aluminio en China con objeto de demostrar que aún en este escenario conservador, existen márgenes de discriminación de precios significativos. La Secretaría revisó y valoró la información proporcionada, sin embargo, no la utilizó para el cálculo de valor normal, en virtud de lo señalado en los puntos 57 y 58 de la presente Resolución.

74. De conformidad con los artículos 2.1 del Acuerdo Antidumping y 31 de la LCE, la Secretaría calculó un precio en dólares por kilogramo a partir de las referencias de precios en los Estados Unidos aportadas por Almexa.

3. Margen de discriminación de precios

G. Análisis de daño y causalidad

76. La Secretaría analizó los argumentos y pruebas que Almexa aportó, a fin de determinar si existen indicios suficientes de que las importaciones de discos de aluminio originarias de China, en presuntas condiciones de discriminación de precios, causaron daño material a la rama de producción nacional del producto similar.

77. El análisis comprende, entre otros elementos, un examen de: i) el volumen de las importaciones en presuntas condiciones de discriminación de precios, su precio y el efecto de éstas en los precios internos del producto nacional similar, y ii) la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar.

78. El análisis de los indicadores económicos y financieros comprende la información que Almexa aportó, ya que esta empresa constituye la rama de producción nacional del producto similar al que es objeto de investigación, tal como se determinó en el punto 94 de la presente Resolución. Para tal efecto, la Secretaría consideró datos correspondientes a los periodos enero-diciembre de 2016, enero-diciembre de 2017 y enero-diciembre de 2018, correspondientes a los periodos analizado e investigado. Salvo indicación en contrario, el comportamiento de los indicadores económicos y financieros en un determinado año o periodo se analiza con respecto al inmediato anterior comparable.

1. Similitud del producto

79. Conforme a lo establecido en los artículos 2.6 del Acuerdo Antidumping y 37 fracción II del RLCE, la Secretaría evaluó la información y pruebas que Almexa aportó para determinar si los discos de aluminio de fabricación nacional son similares al producto objeto de investigación.

80. Almexa argumentó que los discos de aluminio de fabricación nacional son similares al producto objeto de investigación, ya que ambos productos se fabrican bajo especificaciones de las mismas normas, a partir de los mismos insumos y mediante procesos de producción análogos, de modo que tienen características físicas y composición química semejantes; asimismo, empresas que son sus clientes, también importan discos de aluminio de China, lo que indica que ambos productos tienen los mismos usos y consumidores.

a. Características

81. Con base en la información proporcionada por Almexa, la Secretaría observó que los discos de aluminio de fabricación nacional y los originarios de China tienen composición química y características físicas semejantes. Lo anterior, se sustenta con información del catálogo de productos de Almexa, así como hojas técnicas de algunos de los discos que fabricó durante el periodo investigado y la información de las páginas de Internet de diversas empresas productoras de discos de aluminio de China. La siguiente tabla ejemplifica la composición química y características físicas de ambos productos.

Composición química y características físicas de los discos de aluminio

|

Características físicas y composición química |

Discos de aluminio nacionales |

Discos de aluminio de China |

|

Espesor |

0.7 mm a 4.0 mm |

0.7 mm a 4.0 mm |

|

Diámetro |

116 mm a 1,100 mm |

100 mm a 1,100 mm |

|

Composición química |

Aluminio igual o superior a 97% y elementos aleantes como silicio, hierro, cobre, manganeso, magnesio, cromo, zinc y titanio, entre otros. |

Aluminio igual o superior a 97% y elementos aleantes como silicio, hierro, cobre, manganeso, magnesio, cromo, zinc y titanio, entre otros. |

Fuente: Almexa y Norma ASTM B209M.

b. Proceso productivo

82. A partir de la información proporcionada por Almexa, la Secretaría observó que, tanto los discos de aluminio originarios de China como los de fabricación nacional, se producen a partir de los mismos insumos y con procesos productivos análogos que no muestran diferencias sustanciales.

83. La Secretaría observó que los discos de aluminio de producción nacional utilizan como insumos aluminio, chatarra y energéticos y se fabrican mediante las etapas que se describen en los puntos 14 a 18 de la presente Resolución (fundición, laminación, corte, tratamiento térmico y empaquetado). Al respecto, presentó su catálogo de productos, con características y especificaciones técnicas del producto similar de fabricación nacional, así como un diagrama de su proceso productivo.

c. Normas

84. La información disponible en el expediente administrativo indica que los discos de aluminio de fabricación nacional y los originarios de China se producen bajo especificaciones de las mismas normas, como las señaladas en el punto 20 de la presente Resolución, con aleaciones que corresponden a las series 1000 y 3000.

85. Al respecto, la información aportada por Almexa, obtenida de las páginas de Internet de diversas empresas productoras de discos de aluminio en China, indica que fabrican discos con aleaciones de las series mencionadas en el punto anterior (por ejemplo: 1050, 1060, 1070, 1100, 1200, 3003, 3004, 3005, 3105, entre otras). Por su parte, las hojas técnicas de producción de Almexa permiten constatar que fabrica discos de aluminio que corresponden a las series 1000 y 3000.

d. Usos y funciones

86. La Solicitante señaló que los discos de aluminio se utilizan normalmente como insumo para fabricar ollas, sartenes y otros artículos para cocinar, además de lámparas y luminarias, lo cual se sustenta con el catálogo de productos de Almexa, así como la información de las páginas de Internet de diversas empresas productoras de discos de aluminio en China.

e. Consumidores y canales de distribución

87. Almexa señaló que los discos de aluminio de fabricación nacional y los que se importan de China abastecen a los mismos consumidores y se comercializan mediante los mismos canales de distribución en todo el territorio nacional; principalmente fabricantes de artículos para cocinar de aluminio y distribuidores mayoristas.

88. Al respecto, de acuerdo con el listado de ventas a los principales clientes de Almexa, así como el listado oficial de operaciones de importación del SIC-M de que se allegó la Secretaría, tres de los principales clientes de Almexa realizaron importaciones de discos de aluminio originarias de China, lo que permite a la Secretaría presumir que, en efecto, ambos productos se destinan a los mismos consumidores y utilizan los mismos canales de comercialización.

f. Determinación

89. A partir de lo señalado en los puntos anteriores de la presente Resolución, la Secretaría contó con elementos suficientes para determinar de manera inicial que los discos de aluminio importados de China y los de fabricación nacional son productos similares, en razón de que tienen características físicas y composición química semejantes, se fabrican con los mismos insumos y mediante procesos productivos que no muestran diferencias sustanciales. Asimismo, atienden a los mismos consumidores, lo que les permite cumplir con las mismas funciones y ser comercialmente intercambiables, de manera que pueden considerarse similares, en términos de lo dispuesto en los artículos 2.6 del Acuerdo Antidumping y 37 fracción II del RLCE.

2. Rama de producción nacional y representatividad

91. La Solicitante manifestó que existen dos productores nacionales de discos de aluminio: Almexa (antes IMASA, tal como se explicó en el punto 4 de la presente Resolución), y Azinsa Aluminio, S.A.P.I. de C.V. (“Azinsa”). Señaló que es la principal productora en el país del producto similar al investigado, representando más del 85% de la producción nacional de discos de aluminio en el periodo analizado, en tanto que Azinsa, que manifestó su apoyo a la presente investigación, representó el resto de la producción nacional. Al respecto, Almexa presentó una carta del Instituto Mexicano del Aluminio, A.C. (IMEDAL).

92. La Solicitante indicó que, durante el periodo analizado, ni ella ni sus empresas relacionadas efectuaron importaciones de discos de aluminio originarias de China. Agregó que tampoco se encuentra vinculada con empresas importadoras o exportadoras del producto objeto de investigación.

3. Mercado internacional

95. Almexa indicó que no existen fuentes oficiales que reporten información específica sobre discos de aluminio en el mercado internacional, por lo que proporcionó estadísticas de exportaciones e importaciones mundiales correspondientes a la subpartida 7616.99 (Manufacturas de aluminio, n.c.o.p.) donde se clasifican los discos de aluminio, cuya fuente es el ITC. Asumió que durante el periodo analizado los principales países productores y consumidores son, a su vez, los principales países exportadores e importadores, respectivamente.

96. De acuerdo con esta información, la Secretaría observó que entre 2016 y 2018 las exportaciones mundiales de manufacturas de aluminio aumentaron 5%, de 1.9 a 2.0 millones de toneladas. En dicho periodo, los principales países exportadores fueron China (26.7%), Italia (11.5%), Alemania (5.9%), Polonia (4.9%), Austria (4.8%) y Francia (3.7%); México participó con el 3.1% de las exportaciones totales.

97. Por su parte, las importaciones mundiales de manufacturas de aluminio crecieron 3% entre 2016 y 2018, de 1.36 a 1.40 millones de toneladas. Los principales importadores en dicho periodo fueron Alemania (12.7%), Francia (6.4%), México (5.8%), Polonia (3.8%), Tailandia (3.6%) y Reino Unido (3.5%); China participó con el 1.9% de las importaciones totales.

98. Almexa manifestó que, durante el periodo investigado, China fue el mayor exportador de manufacturas de aluminio en el mundo. En dicho periodo, sus exportaciones crecieron 7.4% y representaron el 28% de las totales. Al respecto, argumentó que las manufacturas de aluminio chinas ganaron mercado gracias a sus precios artificialmente bajos. Explicó que los subsidios que otorga el gobierno de China al aluminio (insumo que representa entre el 98% y 99% del costo de las materias primas para fabricar manufacturas de aluminio), permitieron a los fabricantes chinos del producto objeto de investigación mantener precios significativamente bajos, y distorsionar los precios en el mercado internacional.

99. De acuerdo con la información del ITC, la Secretaría confirmó que durante el periodo investigado China fue el principal exportador de manufacturas de aluminio a nivel mundial, con una participación de 28% en la oferta mundial. En cuanto al comportamiento del precio promedio de las exportaciones de China, la Secretaría observó que éste se ubicó 44% por debajo del precio de las exportaciones de los demás orígenes en el mismo periodo.

100. Almexa agregó que la distorsión en los precios provocada por China tiene consecuencias graves en el comercio mundial, inclusive, las asociaciones de aluminio del mundo occidental y Japón, incluyendo el IMEDAL, exhortaron a los representantes de gobiernos del G20 a tomar medidas que detengan las prácticas desleales de China, para evitar la sobreoferta y la distorsión de precios y detener el daño que inflige a las industrias del aluminio alrededor del mundo. Al respecto, Almexa presentó copia de la carta conjunta de asociaciones de aluminio de los Estados Unidos, Canadá, Unión Europea, Japón y México dirigida a representantes del G20 del 10 de abril de 2018.

4. Mercado nacional

101. La información que obra en el expediente administrativo indica que Almexa y Azinsa son las únicas productoras nacionales de discos de aluminio, mientras que el resto de los participantes en el mercado son distribuidores mayoristas, los cuales importan o adquieren los discos de los fabricantes nacionales.

102. De acuerdo con Almexa, el mercado de discos de aluminio no presenta patrones estacionales, sin embargo, esta industria es muy sensible a los cambios en precios de su principal materia prima, el aluminio. Dicho insumo está sujeto a los cambios de precios internacionales, los cuales recientemente muestran un comportamiento creciente.

103. Por lo que se refiere a los canales de distribución de los discos de aluminio, tanto el producto objeto de investigación como el producto similar de fabricación nacional, llegan a los mismos mercados geográficos, que es prácticamente todo el territorio nacional, y clientes, mediante venta directa de fabricantes nacionales o distribuidores mayoristas.

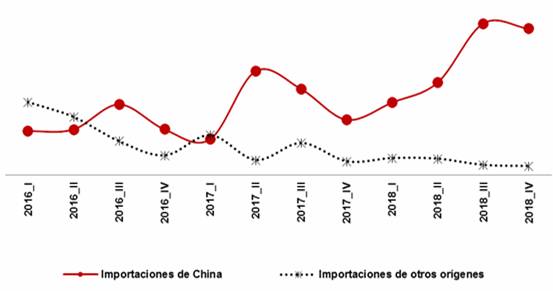

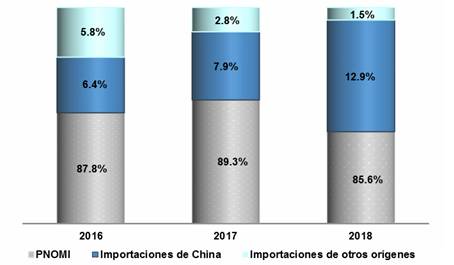

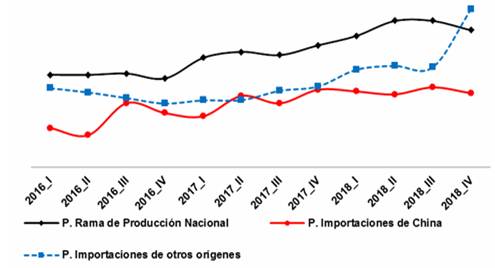

a. las importaciones totales crecieron 32% en el periodo analizado, disminuyeron 2% en 2017, pero aumentaron 35% en el periodo investigado;

b. destaca que durante el periodo analizado se importaron discos de aluminio de 7 países; en particular, en el 2018 el principal proveedor fue China, que representó el 90% del volumen total importado;

c. la producción nacional registró una caída de 10% en el periodo analizado, aumentó 4% en 2017, pero disminuyó 13% en el periodo investigado, y

d. las exportaciones totales acumularon una caída de 46% en el periodo analizado, disminuyeron 14% en 2017 y 37% en el periodo investigado, durante el periodo analizado representaron en promedio el 29% de la producción nacional total.

105. Por su parte, la producción nacional orientada al mercado interno (PNOMI), calculada como el volumen de la producción nacional menos las exportaciones, aumentó 13% en 2017 y disminuyó 4% en el periodo investigado, por lo que de manera acumulada registró un crecimiento de 9% en el periodo analizado.

5. Análisis de las importaciones

106. De conformidad con lo establecido en los artículos 3.1 y 3.2 del Acuerdo Antidumping, 41 fracción I de la LCE y 64 fracción I del RLCE, la Secretaría evaluó el comportamiento y la tendencia de las importaciones del producto objeto de investigación durante el periodo analizado, tanto en términos absolutos como en relación con la producción o el consumo nacional.

107. Almexa solicitó se consideren las importaciones de discos de aluminio que ingresan por los regímenes definitivo y temporal, bajo la fracción arancelaria 7616.99.10 de la TIGIE, incluidas las que ingresen al amparo de la Regla Octava. Sin embargo, no presentó información relacionada con las importaciones que se hayan realizado al amparo de la Regla Octava, por lo que no se analizaron.

108. Almexa manifestó que las importaciones de discos de aluminio originarias de China, en condiciones de discriminación de precios, registraron un crecimiento significativo durante el periodo analizado, en particular en 2018, tanto en términos absolutos como en relación con el CNA, que se reflejó en un desplazamiento de la rama de producción nacional y de las importaciones de otros orígenes.

109. La Solicitante proporcionó la base de datos de importaciones del SAT, correspondiente a la fracción arancelaria 7616.99.10 de la TIGIE, para el periodo comprendido de enero de 2016 a diciembre de 2018, para obtener el valor y volumen de las importaciones de discos de aluminio. Indicó que por dicha fracción arancelaria ingresó mercancía con descripciones que no corresponden al producto objeto de investigación.

110. Por lo anterior, para identificar las operaciones de importación del producto objeto de investigación, así como calcular el valor y volumen de las importaciones de discos de aluminio objeto de análisis, utilizó la metodología de depuración que se describe en el punto 31 de la presente Resolución.

111. La metodología señalada anteriormente le permitió identificar el 90% de las operaciones de importación realizadas durante el periodo analizado por la fracción arancelaria 7616.99.10 de la TIGIE. Dentro del total identificado, las importaciones correspondientes al producto objeto de investigación representaron entre el 53% y 56% durante el periodo analizado.

112. Almexa agregó que, debido a la descripción de la fracción arancelaria, todas las importaciones cumplirían con las características del producto objeto de investigación mientras no se demuestre lo contrario, por lo que clasificó como producto objeto de investigación el 10% de las operaciones de importación que no logró identificar con alguno de los criterios descritos en la metodología de depuración.