RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de cierres de metal originarias de la República Popular China, independientemente del país de procedencia |

Viernes 02 de Agosto de 2019 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE CIERRES DE METAL ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA.

Visto para resolver en la etapa inicial el expediente administrativo 06/19 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 9 de abril de 2019 Cierres y Accesorios BBJ, S.A. de C.V. (“Cierres BBJ” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de cierres de metal originarias de la República Popular China (“China”), independientemente del país de procedencia.

2. La Solicitante manifestó que durante el periodo enero de 2016-diciembre de 2018 se registró un incremento del volumen de las importaciones de cierres de metal originarias de China, en términos absolutos y en relación con la producción y el mercado nacional, a precios inferiores a los de fabricación nacional y al de las importaciones de otros orígenes, causando daño material a la rama de producción nacional.

3. Propuso como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2018 y como periodo de análisis de daño el comprendido del 1 de enero de 2016 al 31 de diciembre de 2018.

B. Solicitante

4. Cierres BBJ es una empresa constituida conforme a las leyes mexicanas. Su objeto principal consiste en la compra, venta, importación, exportación, fabricación, manufactura, maquila, distribución y comercialización de todo tipo de cierres y accesorios relacionados con la industria textil. Señaló como domicilio para recibir notificaciones el ubicado en Mercaderes No. 62, Col. San José Insurgentes, C.P. 03900, Ciudad de México.

1. Descripción general

5. La Solicitante manifestó que el producto objeto de investigación son los cierres de metal, con o sin deslizador. Indicó que, en términos comerciales, el producto objeto de investigación se denomina como cierres con dientes de metal, cierres metálicos, cierres de metal, cremalleras metálicas, cremalleras de metal, cierres de cremallera o metal zippers, entre otros.

2. Características

6. La Solicitante indicó que los cierres de metal están constituidos por dos cintas de materia textil en las que se han colocado dientes de metal que engranan unos con otros y cuya funcionalidad se basa por la acción de un deslizador. Pueden tener longitudes, formas, grosor de los dientes o cinta textil distintos, así como acabados (color), de acuerdo a las necesidades de los usuarios, sin alterar sus características fundamentales.

7. Cierres BBJ agregó que el producto objeto de investigación tiene dos presentaciones: cortado y en rollo o tiras (sin cortar). Ambas presentaciones poseen las mismas características, con la única diferencia que los cierres en rollo se presentan en tiras largas para su posterior corte y pueden presentarse sin deslizadores y/o topes.

8. El cierre de metal se puede dividir en tres partes principales: la cinta, los dientes y el control deslizante. Contiene los siguientes componentes:

a. extremo de la cinta (superior e inferior): es la parte del cierre sin dientes, es decir, los extremos superior e inferior a partir de los topes de cada lado;

b. tope superior: es un elemento que se fija en la parte superior de la cadena (cinta textil con dientes de metal), para evitar que el deslizador se salga del cierre;

c. corredera o deslizador: es el componente móvil que permite que los dientes se unan y se separen;

d. tirador o jalador: es una parte del deslizador que se puede diseñar en varias formas geométricas, está conectado con la corredera o deslizador a través del componente intermedio de la misma, para el deslizamiento hacia arriba o abajo del cierre;

e. dientes: están hechos de metal, que engranan unos con otros por la acción del deslizador;

f. cinta: está fabricada con hilo de algodón y fibra sintética y se usa para llevar los dientes y otros componentes, y

g. tope inferior: es un elemento que se fija en la parte inferior de la cadena para evitar que el deslizador se mueva.

9. Indicó que las principales especificaciones que permiten identificar al producto objeto de investigación son:

a. tamaño del cierre (longitud en centímetros): 8, 10, 12, 15, 18, 20, 25, 40, 45, 50, 55, 60, 65, 70, 75, 80, 85, 90, 100, entre otras;

b. ancho de los dientes: se identifica con los números 2, 3, 4, 4.5, 5, 7, 8, 10, entre otros;

c. material de los dientes: pueden ser de latón, aluminio, aleación de níquel o cualquier otro metal, y

d. acabados: son variados dependiendo de las necesidades del usuario, pueden ser de diversos colores, tanto de la cinta como de los dientes, o cualquier acabado galvánico, electroless o con esmalte, resina o film metalizado, así como cualquier otro que vaya adherido a la superficie del metal o cinta textil.

3. Tratamiento arancelario

10. La Solicitante señaló que el producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 9607.11.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 96 |

Manufacturas diversas. |

|

Partida 9607 |

Cierres de cremallera (cierres relámpago) y sus partes. |

|

|

- Cierres de cremallera (cierres relámpago): |

|

Subpartida 9607.11 |

-- Con dientes de metal común. |

|

Fracción: 9607.11. 01 |

Con dientes de metal común. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

11. De acuerdo con el SIAVI, las importaciones de cierres de metal que ingresan por la fracción arancelaria 9607.11.01 de la TIGIE están sujetas a un arancel ad valorem de 15%, a excepción de Panamá, que quedó exento de arancel a partir de 2019, y de las importaciones originarias de los países con los que México ha celebrado tratados de libre comercio, sin embargo, de acuerdo con el Tratado Integral y Progresista de Asociación Transpacífico, las mercancías originarias de Australia, Canadá, Japón, Nueva Zelanda y Singapur tienen un arancel ad valorem de 12%; mientras que las originarias de Vietnam están sujetas a un arancel ad valorem de 13.5%.

12. La unidad de medida utilizada en la TIGIE es el kilogramo mientras que para las operaciones comerciales es la pieza, metros o yardas.

4. Proceso productivo

13. La Solicitante manifestó que los insumos utilizados para la fabricación de cierres de metal son los siguientes:

a. para la fabricación de la cinta textil se usa hilo de algodón y/o de poliéster, y

b. para la fabricación de los dientes, deslizador, jalador y topes inferior y superior se usa el cobre, zinc (latón), aluminio y níquel.

14. Señaló que el proceso de fabricación del producto objeto de investigación consta principalmente de las siguientes etapas:

a. fabricación de la cinta textil: esta etapa se divide en dos pasos: i) tejido del cordón, y ii) unión del cordón y tejido de la cinta textil. El primer paso, se lleva a cabo mediante una máquina conocida como cordonera donde se teje un cordón con los hilos de poliéster o algodón, el cuál será parte de la cinta y posteriormente servirá para que, en él se inserten los dientes de metal. El segundo paso, consiste en que el cordón previamente fabricado se pasa a una máquina denominada telar o tejedora, en donde sobre el cordón se tejerá el resto de la cinta textil. Una vez que se fabricó la cinta, esta se pasa al área de embobinado para enrollar la cinta textil en carretes de metal para su posterior envío al área de teñido o tintorería, en la que se le aplicará el color solicitado por el cliente;

b. unión de la cinta y los dientes de metal: la cinta teñida se envía a una máquina denominada cadenera, en la que el alambre redondo de metal (latón o aluminio), se envía a través de un tren de laminación, que le da forma de "Y":

i. el cable se corta en rodajas para formar un diente cuyo ancho varía dependiendo del tipo de cierre que se desee fabricar.

ii. el diente se coloca en una ranura de una plataforma giratoria en donde, mediante un golpe, se le da la forma aplanada.

iii. la plataforma giratoria gira 90 grados y se introduce otro diente en la ranura. Después de otro giro de 90 grados, el primer diente es sujetado en la cinta textil.

iv. la cinta debe levantarse un poco más del doble del grosor del diente sujetado, para dejar espacio al diente opuesto que se colocará en el cierre de metal completo.

v. teniendo la cinta unida a los dientes de metal, esta se une a otra cinta con las mismas características, mediante un dispositivo temporal similar a un deslizador. Luego se presionan ambas cintas y los cepillos de alambre se deslizan por los bordes filosos. Las cintas se almidonan, se exprimen y se secan.

vi. los dientes metálicos se enceran para un funcionamiento suave. Como resultado de este proceso, se obtiene una larga cinta unida por los dientes de metal continuo (denominada cadena) que son enrolladas en carretes.

c. inserción de los topes, deslizadores y corte del cierre: el deslizador y el jalador se ensamblan por separado, después de ser estampados o fundidos a presión:

i. para los cierres de metal fijos (que solo se abren en un extremo), primero se sujeta el tope inferior y luego se enhebra el deslizador en la cadena. Posteriormente, se sujetan los topes superiores y se cortan en el punto medio de los espacios a lo largo de los dientes.

ii. para los cierres separables, el punto medio de cada espacio está cubierto con una cinta de refuerzo (cinta plastificada), y los topes superiores están sujetos. La cinta se corta para separar las tiras de la cadena nuevamente. El deslizador y la caja se deslizan en una cadena y el pin (pieza de metal que entrará en la caja) se inserta en la otra cadena.

d. inspección final: los cierres de metal terminados se envían al área de inspección, en la que se verifica que abra y cierre correctamente y que el acabado cumpla con los estándares de calidad para su venta final, y

e. embalaje: los cierres de metal son empacados en bolsas y se colocan en cajas, para su posterior envío al almacén.

5. Normas

15. La Solicitante indicó que el producto objeto de investigación debe cumplir con la Norma Oficial Mexicana NOM-050-SCFI-2004. Información comercial-Etiquetado general de productos.

6. Usos y funciones

D. Partes interesadas

17. Los posibles productores nacionales, importadores y exportadores de que tiene conocimiento la Secretaría y que podrían tener interés en comparecer en la presente investigación son:

Cierres Automáticos National, S.A. de C.V.

Paraíso No. 1681

Col. El Fresno

C.P. 44900, Guadalajara, Jalisco

Cierres Corenstein, S.A. de C.V.

Tlaltenango No. 45 B

Col. Ahuizotla

C.P. 53378, Naucalpan de Juárez, Estado de México

Ideal Zipper, S.A. de C.V.

1º de abril No. 2

Col. Centro

C.P. 43760, Santiago Tulantepec, Hidalgo

Tek Cierres Tecnología, S. de R.L. de C.V.

Francisco I. Madero No. 83

Col. San Andrés Atoto

C.P. 53500, Naucalpan de Juárez, Estado de México

YKK Mexicana, S.A. de C.V.

Av. Tecamachalco No. 14 - 502

Col. Lomas de Chapultepec

C.P. 11010, Ciudad de México

Abba Despacho Aduanero, S. de R.L. de C.V.

Av. Garita de Otay No. 210

Col. Nueva Tijuana

C.P. 22430, Tijuana, Baja California

Accesorios Desa, S.A. de C.V.

González Gallo No. 590

Col. San Carlos

C.P. 44790, Guadalajara, Jalisco

Alibaba Mercader, S.A. de C.V.

Pablo de Anda No. 203

Col. Los Fresnos

C.P. 37390, León, Guanajuato

Almacenes Pama, S.A. de C.V.

Av. Rafael E. Melgar No. 9 Sur, Edif. Pama

Col. Centro

C.P. 77500, Cozumel, Quintana Roo

Alom Fashion, S. de R.L. de C.V.

Terrazas No. 5

Col. Las Brisas

C.P. 22115, Tijuana, Baja California

Altima Textil Laguna, S. de R.L. de C.V.

Av. Allende No. 1995 Oriente

Col. Centro

C.P. 27000, Torreón, Coahuila

American Rose, S. de R.L. de C.V.

Misión de San Luis No. 7040

Col. Kino

C.P. 22223, Tijuana, Baja California

Amex de México, S.A. de C.V.

5 Sur No. 160

Col. Ciudad Industrial Nueva Tijuana

C.P. 22500, Tijuana, Baja California

Artículos Catalanes, S.A. de C.V.

Blvd. Antonio Rocha Cordero No. 700

Fracc. Lomas del Tecnológico

C.P. 78215, San Luis Potosí, San Luis Potosí

Artículos Españoles, S.A. de C.V.

Av. Vasconcelos No. 402, Int. 158

Col. Del Valle

C.P. 66220, San Pedro Garza García, Nuevo León

Avi de México, S.A. de C.V.

Camino Temixco-Emiliano Zapata Km. 3 Lt. 7B

Col. Palo Escrito

C.P. 62760, Cuernavaca, Morelos

Bbc Apparel Mode, S. de R.L. de C.V.

Priv. del Águila Coronada No. 19121

Col. Baja Maq El Águila

C.P. 22215, Tijuana, Baja California

B.C. Fashion, S. de R.L. de C.V.

Av. Transpeninsular S/N

Col. Popular Escritores

C.P. 22780, Ensenada, Baja California

Belle Fashion, S. de R.L. de C.V.

Durazno No. 45

Col. Las Huertas 3ra. Sección

C.P. 22115, Tijuana, Baja California

Bian Apparel Mexicana, S. de R.L. de C.V.

Madre Antonia Brenner No. 21

Col. José Sandoval

C.P. 22105, Tijuana, Baja California

Big Dreams, S.A. de C.V.

Blvd. Antonio Madrazo No. 6618

Col. Real San José

C.P. 37218, León, Guanajuato

Blue Artisan Group de México, S. de R.L. de C.V.

Blvd. La Luz No. 17

Col. San Pedro de los Hernández

C.P. 37280, León, Guanajuato

Bridgeco, S.A. de C.V.

González Ortega No. 29 C

Col. Centro de Guadalajara

C.P. 44100, Guadalajara, Jalisco

Buenos Apparel, S.A. de C.V.

Blvd. Emiliano Zapata No. 288

Col. Aeropuerto

C.P. 22785, Ensenada, Baja California

Calidad de Avíos Textiles, S.A. de C.V.

Pánfilo Pérez No. 614

Col. Blanco y Cuellar

C.P. 44730, Guadalajara, Jalisco

California Textil, S.A. de C.V.

David Alfaro Siqueiros No. 104, Edif. VAO-2, piso 8

Col. Valle Oriente

C.P. 66269, San Pedro, Nuevo León

Capote Comercializadora, S.A. de C.V.

Jamaica No. 1901

Col. Del Sur

C.P. 44920, Guadalajara, Jalisco

Carving Accesories, S.A. de C.V.

Martín Casillas No. 307 A

Col. Ladrón de Guevara

C.P. 44600, Guadalajara, Jalisco

Cheil Synthetic, S.A. de C.V.

Monterrey No. 201, local 4

Col. El Coecillo

C.P. 37219, León, Guanajuato

Christian Francisco Pérez Franco

Nuevo Vallarta No. 108, Int. 21

Fracc. Josefina

C.P. 37270, León, Guanajuato

Cierres Best de México, S.A. de C.V.

Norte 45 No. 991

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Cmt de la Laguna, S.A. de C.V.

Calz. Tecnológico No. 1055 Oriente

Col. Centro

C.P. 35150, Ciudad Lerdo, Durango

Co & I Ens, S. de R.L. de C.V.

Blvd. Lázaro Cárdenas No. 233

Col. Chapultepec

C.P. 22785, Ensenada, Baja California

Coats México, S.A. de C.V.

Anillo Periférico No. 3325

Col. San Jerónimo Lídice

C.P. 10200, Ciudad de México

Comercial Broker Advisor, S. de R.L. de C.V.

Av. Adolfo López Mateos No. 1524-5

Col. Córdova Américas

C.P. 32310, Ciudad Juárez, Chihuahua

Comercializadora 1888, S.A. de C.V.

Colima No. 366

Col. Roma Norte

C.P. 06700, Ciudad de México

Comercializadora Alanya, S.A. de C.V.

Av. Álvaro Obregón No. 923

Col. Oblatos

C.P. 44700, Guadalajara, Jalisco

Comercializadora Berintrex, S.A. de C.V.

Fidel Velázquez No. 414

Col. Valle de León

C.P. 37160, León, Guanajuato

Comercializadora Damex, S.A. de C.V.

Sinaloa No. 127

Col. Peñón de los Baños

C.P. 15520, Ciudad de México

Comercializadora Max del Pacífico, S. de R.L. de C.V.

Blvd. Lázaro Cárdenas No. 1355

Col. Villafontana

C.P. 21180, Mexicali, Baja California

Comercializadora McAllen Plastic Tanks, S.A. de C.V.

Carr. México-Tuxpan Km. 140

Col. La Morena

C.P. 43625, Tulancingo, Hidalgo

Comercializadora Meil, S.A. de C.V.

José María Izazaga No. 65, local 17

Col. Centro

C.P. 06080, Ciudad de México

Comercializadora Mixcalco, S.A. de C.V.

Corregidora No. 5

Col. Centro

C.P. 06020, Ciudad de México

Comercializadora y/o Distribuidora Target, S.A. de C.V.

Aniceto Ortega No. 817

Col. Del Valle

C.P.03100, Ciudad de México

Confecciones Juraidini, S.A. de C.V.

Av. Universidad No. 106

Col. San Cayetano

C.P. 76811, San Juan del Río, Querétaro

Confecciones Moda Piel, S.A. de C.V.

Blvd. Calzada Tepeyac No. 1110

Col. San Nicolás

C.P. 37480, León, Guanajuato

Confecciones Sewing Clean, S. de R.L. de C.V.

Blvd. Alberto Limón Padilla No. 19416

Fracc. San Antonio

C.P. 22105, Tijuana, Baja California

Corporación del Vestir, S.A. de C.V.

Carr. Espíritu Santo Chiluca No. 116

Col. Barrio de la Cuesta

C.P. 54570, Santa María Mazatla Jilotzingo, Estado de México

Corporación Mussi, S.A. de C.V.

Emiliano Zapata No. 67, local E, área 2

Col. Centro

C.P. 06010, Ciudad de México

Cortes para Calzado, S.A. de C.V.

Carr. Guanajuato Km. 37

Col. Barrio de Guadalupe

C.P. 36442, San Francisco del Rincón, Guanajuato

Cosmo Fashion, S.A. de C.V.

Carr. Transpeninsular Km. 111 No. 291

Col. Valle Dorado

C.P. 22890, Ensenada, Baja California

Costuras BMS, S. de R.L. de C.V.

Ruta Mariano Matamoros No. D 10

Col. Mariano Matamoros

C.P. 22210, Tijuana, Baja California

Creaciones Uvisa de México, S. de R.L. de C.V.

Av. Baja California No. 10

Col. Gas y Anexas

C.P. 22115, Tijuana, Baja California

Cuatro Promos, S.A. de C.V.

Av. Aviación No. 399

Col. Rinconada del Bosque

C.P. 45019, Zapopan, Jalisco

Customs Pacific Systems Rogusa, S. de R.L. de C.V.

Av. Mariano Otero No. 3433, Int. 401 A

Col. Verde Valle

C.P. 44550, Guadalajara, Jalisco

D'ele Fashion, S. de R.L. de C.V.

Carr. Transpeninsular No. 221-8

Col. Ex Ejido de Chapultepec

C.P. 22784, Ensenada, Baja California

Danfran Servicios Logísticos, S.A. de C.V.

José Vargas No. 18

Col. Tepeixtles

C.P. 28876, Manzanillo, Colima

De la Parra Moreno Rodrigo

Dr. Hernández Álvarez No. 353

Col. San Juan de Dios

C.P. 37000, León, Guanajuato

Desarrollo Comercial, S.A. de C.V.

José Guadalupe Valenzuela No. 1525, Int. 2

Col. Insurgentes Oeste

C.P. 21280, Mexicali, Baja California

Diseños y Detalles, S.A. de C.V.

Periférico de la Juventud No. 3501

Col. Complejo Industrial las Américas

C.P. 31203, Chihuahua, Chihuahua

Distribuidora e Importaciones Córdova, S.A. de C.V.

Industriales No. 313

Col. Julián de Obregón

C.P. 37290, León, Guanajuato

Distribuidora Mayorista de Artículos Peleteros, S.A.

Av. La Luz No. 418 B

Col. El Coecillo

C.P. 37219, León, Guanajuato

Distribuidora San Alberto, S.A. de C.V.

República de Uruguay No. 156

Col. Centro

C.P. 06090, Ciudad de México

Distribuidora Trópico de Cáncer, S.A. de C.V.

Industria No. 1450

Col. San Juan Bosco

C.P. 44730, Guadalajara, Jalisco

Diverticalzados, S.A. de C.V.

Ontario No. 1090, piso 2

Col. Providencia 1ra., 2da. y 3ra. Sección

C.P. 44630, Guadalajara, Jalisco

Draci Sports de México, S. de R. L. de C.V.

Av. de los Insurgentes No. 16902

Col. Los Álamos

C.P. 22110, Tijuana, Baja California

Ducco, S. de R.L. de C.V.

Camino Viejo a Tecate No. 9100, Int. 14

Col. La Campiña

C.P. 22225, Tijuana, Baja California

E&E Shipping International, S.A. de C.V.

Lucio Blanco No. 14

Col. Ejidal

C.P. 60950, Lázaro Cárdenas, Michoacán

Empacabados, S.A. de C.V.

Av. 4 Poniente No. 1908 C

Col. Amor

C.P. 72140, Puebla, Puebla

Ensenada Textiles, S. de R.L. de C.V.

Carr. Transpeninsular No. 911

Col. Valle Dorado

C.P. 22890, Ensenada, Baja California

Er Importaciones, S.A. de C.V.

Lucio Blanco No. 14

Col. Ejidal

C.P. 60950, Lázaro Cárdenas, Michoacán

Ermo Industrial, S.A. de C.V.

Prol. Cuauhtémoc S/N

Col. Tlaxco

C.P. 90250, Tlaxcala, Tlaxcala

Ernesto Córdova Gómez

Obregón No. 135

Col. San Juan de Dios

C.P. 44360, Guadalajara, Jalisco

Expedite Solutions, S. de R.L. de C.V.

Av. Cabo San Lucas S/N Lt. 1

Col. Matamoros

C.P. 23468, Cabo San Lucas, Baja California Sur

Expo Diva, S.A. de C.V.

Blvd. Federico Benítez No. 8800

Col. Las Brisas

C.P. 22115, Tijuana, Baja California

Export Apparel Group, S.A. de C.V.

Carr. Teziutlán Nautla Km. 2.5

Col. Barrio de Chignaulingo

C.P. 73820, Teziutlán, Puebla

Express Trade del Noroeste, S. de R.L. de C.V.

Padre Eusebio Kino No. 300, local 3

Col. Sonora

C.P. 21210, Mexicali, Baja California

Fábrica de Artículos de Piel Victoria, S.A.

Dolores No. 10, Int. 4

Col. Centro

C.P. 06050, Ciudad de México

Fantastic, S.A. de C.V.

Calz. de Tepeyac No. 484

Col. Andrade

C.P. 37020, León, Guanajuato

Farloza de México, S. de R.L. de C.V.

Calle Segunda No. 269

Fracc. Contreras

C.P. 22106, Tijuana, Baja California

Fashion Mercado, S.A. de C.V.

Av. Benito Juárez Norte No. 590

Col. Centro

C.P. 64000, Monterrey, Nuevo León

Fomento Serma, S. de R.L. de C.V.

Av. Vía Rápida Poniente No. 4000

Col. Alfonso Corona del Rosal

C.P. 22430, Tijuana, Baja California

Furniture Manufacturing International, S. de R.L. de C.V.

5 de mayo No. 1221

Col. Barreal

C.P. 32040, Ciudad Juárez, Chihuahua

Francisco Javier Ruvalcaba Bernal

Valle de Jacarandas No. 2233

Col. Jardines del Valle

C.P. 45138, Zapopan, Jalisco

Fresno de Teziutlán, S.A. de C.V.

Blvd. Manuel Ávila Camacho No. 61

Col. Barrio Fresnillo

C.P. 73887, Teziutlán, Puebla

Fuerte Fashion, S.A. de C.V.

Ricardo Flores Magón No. 98-13 B

Col. San Jerónimo Caleras

C.P. 72100, Puebla, Puebla

Fusión de Estilo de México, S. de R.L. de C.V.

Av. Ensenada No. 7681

Col. Parque Industrial Pacífico

C.P. 22643, Tijuana, Baja California

Gabriela Zavala Orozco

Allende No. 272

Col. Allende

C.P. 38800, Moroleón, Guanajuato

Gaim Regiomontana, S.A. de C.V.

Av. Avante Monterrey No. 200

Col. Mitras Poniente

C.P. 66023, Monterrey, Nuevo León

Gamal Accesorios, S.A. de C.V.

Océano Ártico de Linda Vista No. 213

Col. Lindavista

C.P. 37300, León, Guanajuato

Giant Merchandising, S.A. de C.V.

Blvd. Cacapah No. 19657

Col. El Lago

C.P. 22210, Tijuana, Baja California

Giovanele, S.A. de C.V.

Bolívares No. 294, Int. 2

Col. Pensador Mexicano

C.P. 15510, Ciudad de México

Globalmoda Quality, S.A. de C.V.

Torcaza No. 102

Col. La Candelaria

C.P. 37260, León, Guanajuato

Gonne, S.A. de C.V.

Crucifixión No. 1002

Col. Villas de Santa Julia

C.P. 37530, León, Guanajuato

Grupo Nazzer, S. de R.L. de C.V.

20 de noviembre No. 151

Col. Centro

C.P. 06010, Ciudad de México

Grupo Parisina, S.A. de C.V.

Venustiano Carranza No. 77

Col. Centro

C.P. 06060, Ciudad de México

Grupo Publicitario Textil Gigam, S. de R.L. de C.V.

Litoral No. 3123

Col. Eduwiges

C.P. 44580, Guadalajara, Jalisco

Habertex México, S.A. de C.V.

República del Salvador No. 152

Col. Centro

C.P. 06060, Ciudad de México

Habitat de México, S.A. de C.V.

Ferrocarril Acámbaro No. 26

Col. San Luis Tlatilco

C.P. 53630, Naucalpan de Juárez, Estado de México

Hee Co. Ltd., S.A. de C.V.

Av. 20 de noviembre No. 126, piso 4, Desp. 2

Col. Centro

C.P. 06090, Ciudad de México

Hemtack, S.A. de C.V.

Carr. Ensenada-Tecate Km. 104+621.93 No. 300

Col. El Sauzal de Rodríguez

C.P. 22760, Ensenada, Baja California

Hera Apparel, S.A. de C.V.

Carr. Huejotzingo S/N

Col. Santa Ana Xalmimilulco

C.P. 74169, Huejotzingo, Puebla

Hermalo, S.A. de C.V.

Av. Paseo de los Laureles No. 458-PH3

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

Herreras Design, S. de R.L. de C.V.

Andrómeda No. 9122

Col. Sánchez Taboada

C.P. 22180, Tijuana, Baja California

Hong Ho México, S.A. de C.V.

Calle 24 No. 205 entre 37 y 39

Fracc. Monte Albán

C.P. 97114, Mérida, Yucatán

Hot-Fix Habilitaciones, S.A. de C.V.

San Andrés Atoto No. 157

Col. San Esteban

C.P. 53550, Naucalpan de Juárez, Estado de México

Huitzitzilin Comercialización, S.A. de C.V.

Cuauhtémoc No. 15 C

Col. Centro

C.P. 45650, Tlajomulco de Zúñiga, Jalisco

Huser de México, S.A. de C.V.

Av. Acueducto No. 402 Bis

Col. Huipulco

C.P.14370, Ciudad de México

Hyun Fashion, S. de R.L. de C.V.

Coral No. 1756

Col. Los Maestros

C.P. 22840, Ensenada, Baja California

Ika Textil, S.A. de C.V.

Av. Antiguo Camino a la Resurrección No. 10420

Col. Parque Industrial Resurrección

C.P. 72228, Puebla, Puebla

Ilddi, S.A. de C.V.

Av. de los Maestros No. 495

Col. Tlatilco

C.P. 02070, Ciudad de México

Importaciones y Exportaciones Merg, S.A. de C.V.

Irapuato No. 51, Int. 4

Col. Clavería

C.P. 02080, Ciudad de México

Importadora Amazon México, S. de R.L. de C.V.

Juan Salvador Agraz No. 73, piso 7

Col. Lomas de Santa Fe

C.P. 05348, Ciudad de México

Importadora de Modas Avanti, S.A. de C.V.

Av. México S/N, Int. 2

Col. Atlatongo

C.P. 55820, Teotihuacán, Estado de México

Importadora Euri, S.A. de C.V.

Aida No. 214

Col. Peñitas

C.P. 37180, León, Guanajuato

Importadora MMCale, S.A. de C.V.

Vid No. 263

Col. Hogar y Seguridad

C.P. 02820, Ciudad de México

Impoworld Servicios del Bajío, S.A. de C.V.

Pedro Moreno No. 601, Int. B

Col. Centro

C.P. 37000, León de los Aldamas, Guanajuato

Industrias Cavalier, S.A. de C.V.

Centeno No. 71

Col. Granjas Esmeralda

C.P. 09810, Ciudad de México

Industrias Guerrero, S.A. de C.V.

Ermita Norte No. 2

Fracc. Dimenstein

C.P. 22105, Tijuana, Baja California

Industrial Peña Balles, S.A. de C.V.

Carr. Nautla No. 58

Col. Chignaulingo

C.P. 73800, Teziutlán, Puebla

Industrial Zapatera Gericó, S.A. de C.V.

Blvd. Miguel de Cervantes Saavedra Sur No. 2302

Col. Santa Rita

C.P. 37450, León, Guanajuato

Innermotion, S.A. de C.V.

Calle 15 – 17

Col. Miguel Hidalgo

C.P. 97430, Motul, Yucatán

Innova Imagen, S.A. de C.V.

Nueva Galicia No. 56

Col. Centro

C.P. 63000, Tepic, Nayarit

Insumos Asia Pacífico, S.A. de C.V.

Río Mayo No. 2416, Int. 4

Col. Santo Domingo

C.P. 37555, León, Guanajuato

Insumos Peleteros del Bajío, S. de R.L. de C.V.

Independencia No. 108

Col. Centro

C.P. 37000, León, Guanajuato

Intimark, S. de R.L. de C.V.

Saitama Lts. 13, 15 y 15 S/N

Col. Conjunto Urbano Industrial

C.P. 50740, Ixtlahuaca, Estado de México

Inza Boton, S.A. de C.V.

República de Uruguay No. 126

Col. Centro

C.P. 06040, Ciudad de México

Itw Syn-Tex México, S. de R.L. de C.V.

Carr. Estatal Córdoba-Veracruz Km. 3.4, Lt. 32-33

Col. Amatlán de los Reyes

C.P. 94940, Paraje Nuevo, Veracruz

Jimlar México, S.A. de C.V.

Blvd. San Francisco de Asís No. 101

Col. Jardines de los naranjos

C.P. 37295, León, Guanajuato

Joko Clothing, S. de R.L. de C.V.

Priv. Agua Dulce No. 7050-4ta.

Col. Loma Bonita

C.P. 22604, Tijuana, Baja California

Juan Manuel Gutiérrez Torres

Av. San Blas No. 2909

Col. San Pedro Tlaquepaque

C.P. 45615, Tlaquepaque, Jalisco

K Fashion, S. de R.L. de C.V.

Av. Rayón No. 534

Col. Obrera

C.P. 22830, Ensenada, Baja California

Kaizen Inc., S. de R.L. de C.V.

Priv. El Álamo No. 16690

Col. Niños Héroes

C.P. 22126, Tijuana, Baja California

Karim S Textile Apparel México, S. de R.L. de C.V.

Carr. Antigua a Hampolol S/N

Col. Fidel Velázquez

C.P. 24023, Campeche, Campeche

Kerani, S.A. de C.V.

Av. La Paz No. 106

Col. Peñón de los Baños

C.P. 15520, Ciudad de México

Kh Yellow, S.A. de C.V.

Av. Floresta No. 876

Col. Obrera

C.P. 22800, Ensenada, Baja California

Knitopia, S. de R.L. de C.V.

Carr. Transpeninsular S/N

Col. Ex Ejido de Chapultepec

C.P. 22780, Ensenada, Baja California

Kohmi Textilera de México, S. de R.L. de C.V.

Av. Samuel Ocaña No. 205

Col. Parque Industrial las Palmas

C.P. 83455, San Luis Río Colorado, Sonora

Ky Design, S. de R.L. de C.V.

Av. Ferrocarril Nave 8, Camino Viejo a Tecate No. 17030

Col. Niños Héroes Este

C.P. 22120, Tijuana, Baja California

Latam Logistics, S. de R.L. de C.V.

Montes Urales No. 424

Col. Lomas de Chapultepec 5ta. Sección

C.P. 11000, Ciudad de México

Livylu, S.A. de C.V.

Av. Adolfo López Mateos Sur No. 1510

Col. Chapalita

C.P. 44500, Guadalajara, Jalisco

Logística Comercial Nilo, S.A.S. de C.V.

Nilo No. 21 oficina C

Col. Clavería

C.P. 02080, Ciudad de México

Lya Textil, S. de R.L. de C.V.

Benito Juárez No. 14

Col. José Sandoval

C.P. 22105, Tijuana, Baja California

Maheshuari, S.A. de C.V.

Av. La Paz No. 106

Col. Peñón de los Baños

C.P. 15520, Ciudad de México

Manufacturas Kaltex, S.A. de C.V.

Ingenieros Militares No. 2, piso 6

Col. Empleado Municipal

C.P. 53380, Naucalpan de Juárez, Estado de México

Marah Garment, S. de R.L. de C.V.

Carr. Transpeninsular No. 8149

Col. Aeropuerto

C.P. 22785, Ensenada, Baja California

María del Carmen Murrieta Bejarano

Av. Juan de la Barrera S/N

Col. La Termoeléctrica

C.P. 83550, Puerto Peñasco, Sonora

Marick de México, S.A. de C.V.

Blvd. Insurgentes No. 4240

Col. El Seminario

C.P. 22225, Tijuana, Baja California

Massmarcas, S.A. de C.V.

Ontario No. 1090, piso 2

Col. Providencia 1ra., 2da. y 3ra. Sección

C.P. 44630, Guadalajara, Jalisco

Mastertop de México, S.A. de C.V.

Circuito Internacional No. 21

Col. Parque Industrial Nelson

C.P. 21395, Mexicali, Baja California

Matamoros Holdings, S. de R.L. de C.V.

Libramiento Torreón – Saltillo S/N

Col. Parque Industrial Matamoros

C.P. 27440, Matamoros, Coahuila

Mazada Garment Manufacturing, S.A. de C.V.

Av. Luis Audirac Gálvez No. 275

Col. Francia Norte

C.P. 73880, Teziutlán, Puebla

Mb Plus Mexicana, S. de R.L. de C.V.

Salvatierra No. 6591

Col. Fracc. Salvatierra

C.P. 22606, Tijuana, Baja California

Md International Baja, S. de R.L. de C.V.

Estancia No. 1190

Col. Carlos Pacheco

C.P. 22890, Ensenada, Baja California

Mex Mode, S.A. de C.V.

Carr. Federal a Matamoros Km. 2, Retorno Continentes No. 38

Col. Rancho Los Soles

C.P. 74290, Atlixco, Puebla

MI-3 de San Luis, S. de R.L. de C.V.

José López Portillo No. 101

Col. La Mesa

C.P. 83455, San Luis Río Colorado, Sonora

Mimim, S. de R.L. de C.V.

Mártires de Chicago No. 202

Col. Obrera 1ra. Sección

C.P. 22625, Tijuana, Baja California

Mjc Confecciones, S.A. de C.V.

Av. Morelos No. 153

Col. Ahuateno

C.P. 73830, Teziutlán, Puebla

Modas y Avíos de México, S.A. de C.V.

Priv. Emiliano Zapata S/N

Col. Centro

C.P. 55870, Acolman, Estado de México

Modelos Yasiro, S.A. de C.V.

Antigua Carr. México - Querétaro Km. 14.56

Col. Cañada de Madero

C.P. 42850, Tepeji del Río de Ocampo, Hidalgo

Modinsa México, S.A. de C.V.

Carr. Tlalnepantla - Cuautitlán No. 10, bodega 27

Col. Loma Bonita

C.P. 54879, Cuautitlán Izcalli, Estado de México

Moisés Emmanuel Briseño González

Industria No. 3092

Col. Lagos de Oriente

C.P. 44770, Guadalajara, Jalisco

Moldes Evolución, S.A. de C.V.

Hidalgo No. 737, Int. 2

Col. Centro

C.P. 36300, San Francisco del Rincón, Guanajuato

Monty Industries, S.A. de C.V.

Calle 27 No. 400 x 50 y 52

Col. Parque Industrial Motul

C.P. 97457, Motul, Yucatán

Nomanica International, S.A. de C.V.

Hilario Medina No. 808

Col. La Candelaria

C.P. 37260, León, Guanajuato

Noro Textil, S. de R.L. de C.V.

Pacífico No. 9135

Col. Pacífico

C.P. 22643, Tijuana, Baja California

Ocean Sand, S.A. de C.V.

Av. Oaxaca No. 1603 A

Col. Jalisco

C.P. 83447, San Luis Río Colorado, Sonora

Ols One Logistics Services, S.A. de C.V.

Oriente 174 No. 122, Int. 202, Esq. Norte 9

Col. Moctezuma 2da. Sección

C.P. 15530, Ciudad de México

Operadora Lob, S.A. de C.V.

Camino al ITESO No. 8851

Col. El Mante

C.P. 45609, San Pedro Tlaquepaque, Jalisco

Palliser de México, S. de R.L. de C.V.

Blvd. Isidro López Zertuche No. 5182

Col. Industrial Virreyes

C.P. 25220, Saltillo, Coahuila

Park's Trading, S.A. de C.V.

Av. Antigua a Tecate No. 9100-10

Col. Insurgentes

C.P. 22420, Tijuana, Baja California

Pavel, S.A. de C.V.

Lago Onega No. 218

Col. Anáhuac

C.P. 11320, Ciudad de México

Perfumería Ultra, S. de R.L. de C.V.

Los Olivos Lt. 88 Mz. 66, bodega 6, súper manzana 310

Col. Benito Juárez

C.P. 77560, Cancún, Quintana Roo

Pieles la Sultana, S.A. de C.V.

Calle 18 No. 2530

Col. Zona Industrial

C.P. 44940, Guadalajara, Jalisco

Pilash, S.A. de C.V.

Av. Reforma No. 909

Fracc. Valle Dorado

C.P. 22890, Ensenada, Baja California

Pink Cotton, S.A. de C.V.

Calz. San Esteban No. 55

Col. Lázaro Cárdenas

C.P. 53560, Naucalpan de Juárez, Estado de México

Planet Importaciones, S.A. de C.V.

Campeche No. 440

Col. Hipódromo Condesa

C.P. 06170, Ciudad de México

Portafolios de Piel, S. de R.L. de C.V.

Av. del Curtidor No. 506

Fracc. Julián de Obregón

C.P. 37290, León, Guanajuato

Prima Free Trade Cancún, S.A. de C.V.

Blvd. Luis Donaldo Colosio Km. 11.5-B, local 1

Col. Alfredo V. Bonfil

C.P. 77560, Cancún, Quintana Roo

Proyecciones de la Moda, S.A. de C.V.

Calz. de Tlalpan No. 509, piso 4

Col. Álamos

C.P. 03400, Ciudad de México

Radal Importaciones, S.A. de C.V.

Cerrada de Villa B Lt. 49, Mz. 53B

Col. Desarrollo Urbano Quetzalcóatl

C.P. 09700, Ciudad de México

Ríos Arenas y Asociados, S.A. de C.V.

Montecito No. 38, piso 32-4

Col. Nápoles

C.P. 03810, Ciudad de México

RL Confecciones, S.A. de C.V.

5 de mayo No. 403

Col. La Cruz

C.P. 73950, Chignautla, Puebla

Rocha Textiles, S.A. de C.V.

Tenerías y Encuartadores No. 108

Col. Ciudad Industrial

C.P. 37490, León, Guanajuato

Romina Cuevas Suarez

Av. Rinconada del Nardo No. 401

Col. Santa Rita

C.P. 44690, Guadalajara, Jalisco

Rubén Orozco Lara

Allende No. 330

Col. Centro

C.P. 38800, Moroleón, Guanajuato

Safariland Internacional, S.A. de C.V.

Camino Vecinal No. 20662

Col. Murua Oriente

C.P. 22465, Tijuana, Baja California

Santino Trade Internacional, S. de R.L. de C.V.

Av. Mariano Otero No. 3433

Col. Verde Valle

C.P. 44550, Guadalajara, Jalisco

Shimi Boy, S.A. de C.V.

Av. Vía Gustavo Baz Prada No. 236 C

Col. Miguel Hidalgo

C.P. 54060, Tlalnepantla de Baz, Estado de México

Shizi Trading, S.A. de C.V.

Norte 83 No. 513

Col. Sindicato Mexicano de Electricistas

C.P. 02060, Ciudad de México

Shoes Solutions, S.A. de C.V.

Av. de las Trojes No. 121

Col. Centro Bodeguero

C.P. 37227, León, Guanajuato

Sisi Fashion, S.A. de C.V.

Calle sin nombre Lt. 3 Mz. 1

Col. Ex Ejido Chapultepec

C.P. 22785, Ensenada, Baja California

Sociedad Textil Lonia, S.A. de C.V.

Córdoba No. 42, piso 8, Desp. 807

Col. Roma Norte

C.P. 06700, Ciudad de México

Soir Textiles, S. de R.L. de C.V.

Manuel Cullingford No. 65

Col. San Vicente

C.P. 22900, Ensenada, Baja California

Surtidora de Calzado y Materiales del Centro, S.A. de C.V.

21 de marzo No. 502

Col. Jol Gua Ber

C.P. 37353, León, Guanajuato

T-Shirts de Calidad, S.A. de C.V.

Carr. Libre Ensenada Km. 12.5

Col. La Gloria

C.P. 22677, Tijuana, Baja California

Tailgate All Apparell, S.A. de C.V.

Esmeralda No. 2095-3C

Col. Valle Dorado

C.P. 22890, Ensenada, Baja California

Tbu Industrial, S. de R.L. de C.V.

San Pedro No. 14057

Fracc. Guillén

C.P. 22106, Tijuana, Baja California

Telas Hilo y Moda, S.A. de C.V.

Pioneros de Cooperativismo No. 13

Col. México Nuevo

C.P. 52966, Atizapán de Zaragoza, Estado de México

Textiltel, S.A. de C.V.

Av. Universidad No. 1391

Col. Guadalupe Inn

C.P. 01030, Ciudad de México

Textiles Gael, S. de R.L. de C.V.

Av. Venustiano Carranza No. 6493

Col. Centro

C.P. 22050, Tijuana, Baja California

Three Roses Manufacturing, S.A. de C.V.

20 de noviembre No. 285

Col. Barrio de San Nicolás

C.P. 90930, San Pablo del Monte, Tlaxcala

Tissus Telier, S.A. de C.V.

Av. División del Norte No. 1228

Col. Letrán Valle

C.P. 03650, Ciudad de México

Together Apparel, S. de R.L. de C.V.

Blvd. de los Lagos No. 347

Col. Valle Dorado

C.P. 22890, Ensenada, Baja California

Topjean, S.A. de C.V.

8 Sur No. 314

Col. Venustiano Carranza

C.P. 75760, Tehuacán, Puebla

Tous Puebla, S.A. de C.V.

Blvd. Del Niño Poblano No. 2510

Col. Concepción la Cruz

C.P. 72810, Puebla, Puebla

Tramitación Aduanera y Servicios Conexos, S.A. de C.V.

Riada No. 3140, Int. L 3A

Col. Santa Eduwiges

C.P. 44580, Zapopan, Jalisco

Ultra Fashion, S.A. de C.V.

Carr. Transpeninsular No. 8149

Col. Escritores

C.P. 22785, Ensenada, Baja California

Urzua Importaciones, S.A. de C.V.

Av. Adolfo López Mateos No. 23

Col. Tapeixtles

C.P. 28239, Manzanillo, Colima

Vaqueras, S.A. de C.V.

Av. Industriales No. 316

Fracc. Industrial Julián de Obregón

C.P. 37290, León, Guanajuato

Waldo’s Dollar Mart de México, S. de R.L. de C.V.

Av. México-Toluca No. 5420

Col. El Yaqui

C.P. 05320, Cuajimalpa de Morelos, Estado de México

Walux Import and Export, S.A. de C.V.

Antonio Rosales No. 286

Col. Analco

C.P. 44450, Guadalajara, Jalisco

Warehouse Jeans de México, S.A. de C.V.

Priv. Miguel Negrete No. 1802, nave 1

Col. Joaquín Colombres

C.P. 72300, Puebla, Puebla

Wh Fashion, S. de R.L. de C.V.

Málaga No. 1252

Col. Las Huertas 4ta. Sección

C.P. 22117, Tijuana, Baja California

Xera Holdings, S.A. de C.V.

Av. Periférico Sur No. 7800

Col. Santa María Tequepexpan

C.P. 45601, Tlaquepaque, Jalisco

Yoons Fashion, S. de R.L. de C.V.

Av. Pedro Loyola No. 400, Int. 7

Col. Carlos Pacheco

C.P. 22890, Ensenada, Baja California

Ysp Production, S. de R.L. de C.V.

Av. de los Charros No. 170-1

Col. La Mesa

C.P. 22105, Tijuana, Baja California

Zipper-Hee, S.A. de C.V.

Av. 20 de noviembre No. 126

Col. Centro

C.P. 06090, Ciudad de México

Ziptex, S.A. de C.V.

Fernando de Alva Ixtlilxochitl No. 44, local 11

Col. Obrera

C.P. 06800, Ciudad de México

3. Posibles importadores de los que no se tienen datos de localización

Armando Ramírez Hernández

Francisco Javier Camacho Arechiga

Jorge Andrés López Tirado

Jorge Aparicio Agustín

Judith Yazmin Zúñiga Rizo

Lucia Figueroa Osuna

Os Moda, S. de R.L. de C.V.

Selene Morales Campa

Aobo International Trading, Ltd.

33, Jiansheliu Road Room 706

Yian Plaza

Zip Code 510030, Guangzhou, China

Beverly Hills Apparel Team, Inc.

4607, S. Alameda Street

Zip Code 90058, Vernon, California, USA

Bluprint Clothing, Corp.

5600, Bandini Blvd.

Zip Code 90201, Bell, California, USA

Bnr Apparel, Inc.

3530, Wilshire Blvd.

Zip Code 90011, Los Angeles, California, USA

Bulk Lift International, Inc.

1013, Tamarac Drive

Zip Code 60110, Carpentersville, Illinois, USA

Byer California

66, Potrero Ave.

Zip Code 94103, San Francisco, California, USA

Coats & Clark, Inc.

3430, Toringdon Way

Zip Code 28277, Charlotte, North Carolina, USA

Daxi (Shanghai) Trading, Co. Ltd.

22F, N. Caoxi Road Room 2203

Xuhui District

Zip Code 200030, Shanghai, China

DIRECTEX

304, S. Leighton Ave. Alabama Distribution Center

Zip Code 36207, Anniston, Alabama, USA

Eastern Impex Hk. Ltd.

2, Danan Road Rooms 2501-2504, 2515-2518, 25th Floor, Holdround Plaza

Guangzhou

Zip Code 510115, Guangdong, China

Edge Mine, Inc.

1801, E. 50th Street

Zip Code 90058, Los Angeles, California, USA

Emsig Manufacturing, Co.

263, W. 38th Street, 5th Floor

Zip Code 10018, New York, New York, USA

Firmness, Co.

77, 7F-12 N. 1st Road

Shih-Jen

Zip Code 407, Taichung, Taiwan

Forexza, Ltd.

505, Yitong Plaza W. Room A2103

Guangzhou

Zip Code 510630, Guangdong, China

Fujian Binlushijia Imp. & Exp. Trading, Co. Ltd.

1-4 A, Nanyang Road Pengshan Building

Shishi

Zip Code 362700, Fujian, China

Glesby Agencies, Inc.

2-1500, King Edward Street

Zip Code R3H0R5, Manitoba, Winnipeg, Canada

Gran Brothers, Co. Ltd.

161, NanKing E. Road Room 4-1, 4th Floor

SEC. 4

Zip Code 114, Taipei, Taiwan

Halcyon Manufacturing, Inc.

24587, NW. 178th Place

Zip Code 32643, High Springs, Florida, USA

Hangzhou Bus Logistics Technology

1, Hongxing Road 1st Floor

Qiaonan District

Zip Code 311217, Xiaoshan, China

Hangzhou Chaofeng Textile, Co. Ltd.

101, Shuihongmiao Village Chongxian Town

Yuhang District

Zip Code 311108, Zhejiang, China

Hardware Decoration, Co. Ltd.

2525, Huanshi Xi Road, Shoes Market 2

Guangzhou

Zip Code 510000, Tian Fu, China

Hongkong Housewares Manufacturing, Co. Ltd.

89, Weiyi Road Xiaogang

Beilun

Zip Code 315800, Ningbo, China

Jun He (Shanghai) Zippers and Machinery, Co. Ltd.

2136, Xing Han Road

Xingta Jin Shan

Zip Code 201502, Shanghai, China

Kukdong Apparel (America), Inc.

17100, Pioneer Blvd. Suite 305

Zip Code 90701, Artesia, California, USA

Lianyungang Yilian International Trade, Co. Ltd.

28, Zhenqian S. Road

Qian'ai Developing Zone, Jiangsu

Zip Code 212300, Zhenjiang, China

Lilyjack, Inc.

15401, S. Figueroa Street

Zip Code 90248, Gardena, California, USA

Marc Fisher, Ltd.

777, W. Putnam Ave. 2

Zip Code 06830, Greenwich, Connecticut, USA

Marc Fisher, LLC.

725, 5th Ave. 21st Floor

Zip Code 10022, New York, New York, USA

Moore & Giles, Inc.

1081, Tannery Row PO Box 670

Zip Code 24551, Forest, Virginia, USA

Moshay, Inc.

6199, Malburg Way

Zip Code 90058, Vernon, California, USA

Ningbo Haitian Holding Group, Co. Ltd.

72, Wenjiao Road Haitian Building, 16 Lane

Jiangbei District

Zip Code 315000, Ningbo, China

Ningbo LG Industry, Co. Ltd.

270, Xueshi Road, Zhenbang Mansion, 9th Floor

Yinzhou District, Ningbo

Zip Code 315000, Zhejiang, China

Ningbo Liberty Port, Ltd.

456, Xingning Road 610, Block 4

Orietal Business Central, Ningbo

Zip Code 315040, Zhejiang, China

Ningbo MD Import & Export, Co. Ltd.

269, Zhong Xing Road Room 805, North Building

Ningbo

Zip Code 315040, Zhejiang, China

Ningbo Mh Industry, Co. Ltd.

202, Jiefang S. Road

Haishu Qu, Ningbo Shi

Zip Code 315000, Zhejiang, China

Ningbo Unicord Imp. & Exp., Co. Ltd.

575, Tiantong S. Road Room 1611-1616, Luomeng Building

Ningbo

Zip Code 315100, Zhejiang, China

Ningbo Wanhe Import & Export, Co. Ltd.

235, Baoshan Road 603-605, Jindu International

Haishu District, Ningbo

Zip Code 315000, Zhejiang, China

Ningbo Wanhe Industry, Co. Ltd.

235, Baoshan Road 603-605, Jindu International

Haishu District, Ningbo

Zip Code 315000, Zhejiang, China

Nouvelle Mode, Inc. Dba Pom

1363, Elwood Street

Zip Code 90021, Los Angeles, California, USA

P & S Trading, Inc.

9010, Goliad

Zip Code 78577, Pharr, Texas, USA

Paper Doll Apparel, Inc.

9171, Wilshire Blvd. 600

Zip Code 90210, Beverly Hills, California, USA

Pilash, Inc.

1037, Fedora Street, Unit 203

Zip Code 90006, Los Angeles, California, USA

Plus Management, Inc. Dba Sport Light T-Party

747, E. 10th. Street

Zip Code 90021, Los Angeles, California, USA

Providence Industries, Llc. Dba Mydyer

3833, Mcgowen Street

Zip Code 90808, Long Beach, California, USA

QMI Industrial (Shanghai), Ltd.

515, Yuanfu Road

Zip Code 201814, Anting Town, Shanghai, China

Redi 2014, S.L.

Carr. Batlle Trias No. 19

C.P. 08358, Arenys de Munt, Barcelona, España

Rnb Apparel, Inc.

3408, Blackhauk Plaza Circle

Zip Code 94506, Danville, California, USA

Shanghai Ykk Zipper, Co. Ltd.

1010, HuaiHai Middle Road Floor 23, K. Wah Center

Xuhui Qu

Zip Code 200031, Shanghai, China

Talon International, Inc.

21900, Burbank Blvd, Suite 270

Zip Code 91367, Woodland Hills, California, USA

Tartan Fashion, Inc.

4357, Rowland Ave.

Zip Code 91731, El Monte, California, USA

The Button Accessory Connection, Inc.

152, W. Pico Blvd.

Zip Code 90015, Los Angeles, California, USA

Tramigo Industry, Co. Ltd.

3203, Xiying S. Road, Block 73 Zhonghai International Community

Yinzhou District, Ningbo

Zip Code 315100, Zhejiang, China

Trivantage, LLC.

957, Epperson Drive

Zip Code 91748, City of Industry, California, USA

Tumi, Inc.

1001, Durham Ave.

Zip Code 07080, South Plainfield, New Jersey, USA

Vj Apparel, Inc.

4001, Broadway Pl.

Zip Code 90037, Los Angeles, California, USA

Wang Xie Can

2506, Huanshi Xi Road, 2nd. Floor

Tian Fu Shoes City

Zip Code 510010, Guangzhou, China

Wenzhou Edolo International, Co. Ltd.

A1-16F, Louqiao Street

Financial Center Zhonghui Road

Zip Code 325018, Wenzhou, China

Wenzhou Hehe Zipper, Co. Ltd.

398, 4th Street, BinHai Yard

Wenzhou Economic & Technological Development Zone

Zip Code 325025, Zhejiang, China

Wenzhou Textiles Foreign Trade, Co. Ltd.

8, Liming, W. Road 23th. Floor

Wenzhou International Trade Centre

Zip Code 325000, Wenzhou, China

Xiangyang Guangqianda Import & Export, Co. Ltd.

6, Changhong N. Road

Xiangyang City

Zip Code 441000, Hubei, China

Xie Cheng Shoes Material International Trading, Ltd.

5B 171, Guangyuan W. Road, 2nd. Floor, Shoe's Material Market

Xin Hao Pan

Zip Code 510010, Guangzhou, China

Yiwu Cooperation Import and Export, Co. Ltd.

426, North Gongren Road, 3th. Floor

Yiwu City

Zip Code 322000, Zhehiang, China

Yiwu Karen Industry, Co. Ltd.

903, Wen Chuang Yuan Xuefeng W. Road Room 272

Yiwu City

Zip Code 322000, Zhejiang, China

Yiwu Senhui Import and Export, Co. Ltd.

999, Chouzhou N. Road Yiwu Room 1512

Guomao Building

Zip Code 322000, Zhejiang, China

Yiwu Sunshine International Logistics, Co. Ltd.

185, SuFu Road

Yiwu City

Zip Code 322000, Zhejiang, China

Zhejiang Cathaya Light Products and Textiles Imp.

105, Tiyuchang Road

Xiacheng District, Hangzhou

Zip Code 310004, Zhejiang, China

Zhejiang Chuangfa Zipper Technology, Co. Ltd.

19, Xuxiang Road

Haining

Zip Code 311100, Zhejiang, China

Zhejiang Dawei Zipper, Co. Ltd.

13, Jinxiu Road, Choucheng Town

Yiwu City

Zip Code 322000, Zhejiang, China

Zhejiang Sandeli Zipper, Co. Ltd.

297, Longqing Road, Shuige

Developing Zone, Lishui

Zip Code 323000, Zhejiang, China

Zhejiang Season Import and Export, Co. Ltd.

1121, Chouzhou N. Road Room 1001, Futian Building

Yiwu City

Zip Code 322001, Zhejiang, China

5. Posibles exportadores de los que no se tienen datos de localización

Agh Trimsource, Inc.

Anxin Rapid Logistics, Co.

Bailar Import & Export, Ltd.

Blue Orange, Inc.

Bmc International Trade, Co. Ltd.

Boyuan Garment Accesories, Co. Ltd.

Changshu Double-Marco Imp & Exp, Co. Ltd.

Covo Design (Dongguan), Co. Ltd.

Crystal Fashion Hk. Ltd.

E.T.N. Industries, Ltd.

Euro-A Zipper, Co. Ltd.

Fugees (Awp) Lowes)

Fujian SBS Science and Technology, Co. Ltd.

Global Brands Group

Global Top Imp & Exp Trading, Co. Ltd.

Go On International, Ltd.

Gold Max Group, Co. Ltd.

Green Day International, Ltd.

Guangzhou Sailu Info Tech, Co. Ltd.

Hong Kong Cmx Shoes Material, Co. Ltd.

Hong Kong Fuxing Group, Ltd.

Ideal Fastener Asia, Ltd.

Joyeria Tous, S.A.

Kh Yellow Corp.

L and Star Garment, Inc.

Lan Long, Ltd.

Liang Youg Zhu

Lipsticks Sport Producte, Gmbh

M Plus B, Inc.

M&H Trading, Co. Ltd.

Mauri Tiabo, Co.

Maverick Pacific, Ltd.

Mega Hugo Shipping, Ltd.

Million Treasure Trading, Ltd.

Moda Fashion Conex, Ltd.

Ningbo First Import and Export, Co. Ltd.

Ningbo Yinzhou Evercrea International Trade, Co. Ltd.

Premium Wholesale

Qingdao Chengdoo International Trade, Co. Ltd.

Qingdao Nanjue Trading, Co. Ltd.

Richly International Trading, Hk. Ltd.

Senta International, Ltd.

Seventh Street, Inc.

Shenzhen Xinqicai Trade, Co. Ltd.

Shining Enterprises, Ltd.

SM2K, Inc.

Sociedad Textil Lonia, S.A.

Splendid and Ella Moss Div Of Vf Conteporary Brand

Stf Group, S.A.

Tag It Pacific, Ltd.

The Torch, Inc.

Time Less Libian, Inc.

Tongchngfaludy Chundi

Tortola Import & Export, Co. Ltd.

Triumph Power, Ltd.

Unizip Hong Kong, Ltd.

Unizip, S.R.L.

Wenzhou Able International Enterprise, Ltd.

Wenzhou Ouxin Foreign Trade, Co. Ltd.

Wenzhou Zhenjin International Trade, Co. Ltd.

Wyse Garment Accesories (Shenzhen), Co. Ltd.

Wyse Industrial (Shenzhen), Co. Ltd.

Xia Far East, Ltd.

Xiru Long Import & Export, Co. Ltd.

Yee Tat Knitting, Ltd.

Yiwu Chenghui Industrial, Co. Ltd.

Yiwu Jubang Import and Export, Co. Ltd.

Yiwu Ningbo Imp. and Co. Ltd.

Yiwu Senhui Supply Chain Managemenet, Co. Ltd.

Ykk (USA), Inc.

Ykk Shenzhen Trading, Co. Ltd.

Zabin Industries, Inc.

Zhejiang Weihai Zipper, Co. Ltd.

Zhejiang Weixing Imp & Exp, Co. Ltd.

Zhejiang Xinhong Zipper, Co. Ltd.

Zhongya Internacional, S.L. Ltd.

1 Stop Sewing Supplies a Division of Glesby Agency

6. Gobierno

Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, Ciudad de México

E. Prevención

18. El 4 de junio de 2019 la Solicitante respondió la prevención que la Secretaría le formuló el 7 de mayo de 2018.

F. Argumentos y medios de prueba

19. Con la finalidad de acreditar la práctica desleal de comercio internacional, en su modalidad de discriminación de precios, la Solicitante argumentó lo siguiente:

1. Discriminación de precios

a. Precio de exportación

A. Calculó el precio de exportación a partir de la base de importaciones de la mercancía que ingresó a México por la fracción arancelaria 9607.11.01 de la TIGIE, durante el periodo enero-diciembre de 2018, misma que obtuvo del Servicio de Administración Tributaria (SAT), a través de la Asociación Mexicana de Fabricantes de Cremalleras Automáticas, A.C. (AMFCA).

B. Debido a que por la fracción arancelaria antes señalada ingresó producto distinto al investigado, depuró la base de importaciones del SAT conforme a la descripción de la mercancía reportada en cada operación, y descartó aquellos productos cuyas descripciones no correspondieran a cierres de metal, posteriormente, identificó el tipo de cierre considerando su presentación: cortado y en rollo.

C. El precio de exportación identificado para el producto investigado corresponde al valor declarado en la factura de cada operación de importación que, a diferencia del valor en aduana, no incluye los gastos aduanales ni del flete marítimo de China a México, por lo que no fue necesario aplicar ningún ajuste.

D. No ajustó el precio de exportación por concepto de flete interno en China, debido a que no tuvo a su alcance la información correspondiente, hecho que sobreestima el precio de exportación calculado y disminuye el margen de discriminación de precios que estimó.

b. Valor normal

E. Calculó el valor normal con base en referencias de precios en el mercado interno de China, que obtuvo de la página de Internet de Alibaba Group Holding, Ltd. (http://alibaba.com), las cuales corresponden a cierres de metal, en sus dos presentaciones: cortado y en rollo, fabricados por empresas chinas que destinaron entre el 60% y 100% de las ventas a su mercado interno.

F. Debido a que las referencias de precios de los cierres de metal en China corresponden a los meses de marzo y abril de 2019, los ajustó al periodo investigado.

G. Con el objeto de verificar si los precios de los cierres de metal en el mercado interno de China son razonablemente válidos para considerarlos como valor normal, calculó el costo de producción más gastos generales de venta y administración en China. Observó que los precios de los cierres de metal en China son menores a los costos de producción más gastos generales, es decir, no están dados en el curso de operaciones comerciales normales, por lo que calculó el valor el valor normal a partir del valor reconstruido, considerando la estructura de costos de producción de la propia Solicitante, los costos de la materia prima, más los gastos de administración, ventas y un margen de utilidad.

H. Para los costos de la materia prima, utilizó el precio en China del cobre, zinc y aluminio, obtenidos de la página de Internet del SMM Information & Technology, Co. Ltd. (“Shanghai Metals Market”, http://www.metal.com), el precio del hilo de facturas de ventas de la empresa PT. Indo-Rama Synthetics Tbk (“Indo-Rama”). Los gastos de administración, ventas y la utilidad los obtuvo de información financiera para 2018 de la empresa china productora de cierres de metal Fujian SBS Zipper Science & Technology, Co. Ltd. (“Fujian SBS”), por ser la información que tuvo razonablemente a su alcance.

2. Daño y causalidad

I. Durante el periodo analizado el incremento de las importaciones de cierres de metal originarias de China en condiciones de discriminación de precios, causó daño a sus principales indicadores económicos y financieros.

J. El producto investigado y el de fabricación nacional cuentan con las mismas características físicas, su proceso productivo y los insumos son los mismos, y van dirigidos a los mismos consumidores. La única diferencia estriba en el color de la cinta y la forma del deslizador, sin embargo, el mecanismo, los usos y funciones son los mismos.

K. No tuvo a su alcance información sobre los principales países productores y consumidores de cierres de metal, por lo que consideró que los principales exportadores e importadores son, a su vez, los principales países productores y consumidores, respectivamente. Lo anterior, de acuerdo con las estadísticas de exportación e importación de la subpartida 9607.11 “Cierres de cremallera “cierres relámpago” con dientes de metal común”, de 2015 a 2017, que obtuvo de la página de Internet de la United Nations International Trade Statistics Database (“UN Comtrade”, https://comtrade.un.org), por ser la información que estuvo razonablemente a su alcance, en virtud de que aún no están disponibles los datos completos para 2018.

L. Los principales países exportadores de la subpartida 9607.11 son China, Hong Kong, Suiza, Italia y Japón. China incrementó su volumen de exportación en 59% en 2016 y 103% en 2017. El valor exportado se incrementó en 6.8% en 2016 para posteriormente disminuir en 0.3% en 2017. Hong Kong fue el principal país importador en 2017 con un volumen importado de 3,813 toneladas y un valor de 44.9 millones de dólares. En segundo lugar, se encuentra Indonesia, con un volumen importado de 3,025 toneladas, seguida de India, China y México con volúmenes de importación de 2,581, 1,552 y 1,098 toneladas, respectivamente.

M. Además de Cierres BBJ, Cierres Automáticos National, S.A. de C.V. (“Cierres Automáticos”), Cierres Corenstein, S.A. de C.V. (“Cierres Corenstein”), Ideal Zipper, S.A. de C.V. (“Ideal Zipper”), Tek Cierres Tecnología, S. de R.L. de C.V. (“Tek Cierres”) e YKK Mexicana, S.A. de C.V. (“YKK Mexicana”) son las empresas productoras nacionales de cierres de metal, mientras que los consumidores son la industria de la confección y zapatera principalmente.

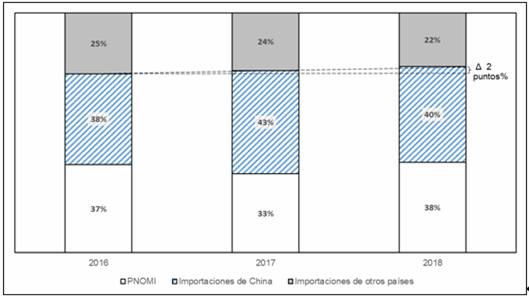

N. El único segmento de mercado que ha ganado participación en el Consumo Nacional Aparente (CNA) es el que corresponde a las importaciones desleales de China, al pasar de 38% de participación en 2016 a 40% en 2018.

O. La Producción Nacional Orientada al Mercado Interno (PNOMI), disminuyó 37% en 2017 y aumentó 32% en el periodo investigado, de manera acumulada registró un decremento de 17% en el periodo analizado.

P. Desde hace más de diez años, las importaciones de cierres de metal originarias de China han ganado participación y dominan actualmente el mercado mexicano, ocasionando que empresas productoras cancelaran su producción en el mercado nacional o se convirtieran en importadores directamente de China. Tales importaciones han influido en las preferencias de los clientes de la Solicitante, pues algunos de ellos prefieren comprar directamente de China para su propio consumo o se han convertido en competencia directa de Cierres BBJ, mediante la comercialización de cierres chinos importados en grandes volúmenes y a precios subvaluados.

Q. En el periodo de análisis se registró un incremento en el volumen de las importaciones del producto investigado. Debido a ello, China incrementó su participación en términos absolutos y en relación con el CNA, pues los precios de dichas importaciones son inferiores a los del producto de fabricación nacional y al de las importaciones del resto del mundo.

R. En 2016 se realizaron importaciones de cierres de metal originarias de China a precios subvaluados por un volumen de 270.7 toneladas, pero en 2017, el SAT impuso sanciones a diversas empresas importadoras, provocando una reducción temporal en el volumen y valor de las importaciones originarias de China; sin embargo, en el periodo investigado, las importaciones de cierres de metal originarias de China registraron un incremento del 8% en comparación con 2017.

S. Las importaciones de cierres de metal originarias de China en condiciones de discriminación de precios representaron 59% del total de las importaciones que ingresaron por la fracción arancelaria 9607.11.01, durante el periodo investigado.

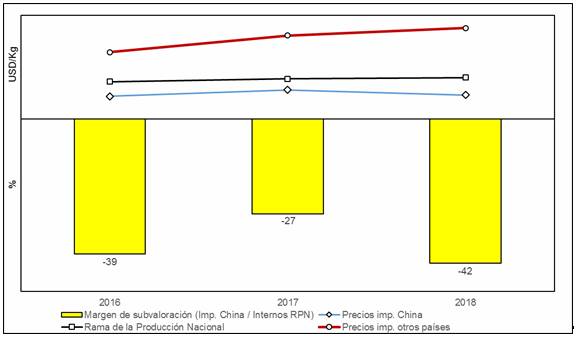

T. Durante el periodo de análisis, el precio de las importaciones de cierres de metal originarias de China fue de 5.77 dólares en 2016, 7.32 en 2017 y 6.14 en 2018, registrando un incremento del 6% en el periodo de análisis y una caída de 16% en el periodo investigado.

U. En 2017 se observó un comportamiento atípico en los precios de las importaciones de cierres de metal originarias de China, en relación con la tendencia registrada en el resto del periodo de análisis, debido a que el SAT impuso sanciones a diversas empresas importadoras, provocando un aumento temporal en el precio de las importaciones chinas, pero en el periodo investigado el precio de exportación de China a México disminuyó 16%.

V. Durante el periodo de análisis los precios de las importaciones de cierres de metal originarias de China se mantuvieron de forma permanente por debajo del precio promedio de la rama de producción nacional, registraron márgenes de subvaloración de 87% en 2016, 58% en 2017 y 94% en 2018. Por su parte, los márgenes de subvaloración observados respecto al precio promedio de los cierres de metal originarios del resto del mundo, fueron de 253% en 2016, 248% en 2017 y 354% en 2018.

W. El precio de venta al mercado interno de la Solicitante incrementó en términos de dólares 3% en el periodo investigado y 10% en el periodo analizado, debido a que la Solicitante se ha visto obligada a subir sus precios por el incremento sostenido del precio internacional de las principales materias primas: el cobre y zinc.

X. La participación del volumen de producción destinada para el mercado interno de la Solicitante en el CNA, registró una caída de 5 puntos porcentuales en el periodo investigado.

Y. El volumen de producción registró una disminución de 11% en el periodo investigado y 13% en el periodo de análisis. Por su parte, el volumen de las ventas al mercado interno disminuyó 21% en el periodo investigado y 17% en el periodo de análisis, lo cual se reflejó en una acumulación de los inventarios, pues las existencias se incrementaron 27% en el periodo investigado, por lo que a pesar de que hubo un decremento de 4% en 2017, acumularon un crecimiento de 21% en el periodo analizado.

Z. La capacidad instalada se mantuvo sin cambios a lo largo del periodo analizado, pero debido a la caída de su volumen de producción en el mismo periodo, la utilización de la capacidad instalada bajó de 75% a 65%, durante el periodo de análisis.

AA. El nivel de empleo disminuyó 9% tanto en el periodo investigado como de análisis. Los salarios se incrementaron 19% en el periodo investigado y 28% en el periodo analizado.

BB. Durante el periodo de análisis, las importaciones de cierres de metal originarias de China en condiciones de dumping, han afectado las condiciones de pago que otorga, debido a que sus clientes piden que les amplíe el plazo de crédito o, por lo menos, se iguale a los que ofrece su competencia sobre ventas de productos chinos.

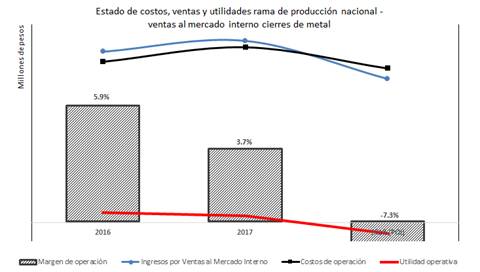

CC. Los márgenes de utilidad de operación de Cierres BBJ disminuyeron tanto en el periodo investigado como en el periodo de análisis, ocasionando un grave daño a la empresa, debido a que son insuficientes para su operación normal, por lo que se ha visto en la necesidad de recurrir a préstamos bancarios para hacer frente a obligaciones de la mercancía similar y, de continuar con tal situación, está en peligro de cerrar sus operaciones.

DD. En 2017 el precio de los cierres de metal de la Solicitante al mercado interno, registró un incremento de 8%, mientras que el costo de ventas se incrementó en 13%, es decir, los costos subieron 5 puntos porcentuales más que el precio de venta. Esta situación se agrava para el periodo investigado, al incrementarse los precios en 5% y los costos de venta en 14%, es decir, una diferencia de 9 puntos porcentuales. En 2016 el costo de ventas representó el 77% del precio de venta al mercado interno de la Solicitante, mientras que para 2018 representó el 87% del precio de venta, acumulando un incremento de 10 puntos porcentuales durante el periodo de análisis.

EE. No existen otros factores distintos a las importaciones objeto de investigación que afecten a la rama de producción nacional, por lo siguiente: i) los consumidores de cierres de metal son los fabricantes de prendas de vestir, zapatos, bolsos y maletas, quienes han mantenido en la misma proporción su interés por los cierres metal, y hasta la fecha no se conoce otro producto que pudiera sustituirlos en la fabricación de dichos productos; ii) los precios de las importaciones de cierres de metal de otros orígenes, en el periodo de análisis, fueron superiores a los de la Solicitante y a los de origen chino; iii) no existe práctica comercial restrictiva en el sector de cierres de metal; iv) los cierres de metal han mantenido la misma tecnología en todos los países productores, y v) las exportaciones de la rama de producción nacional se incrementaron a lo largo del periodo de análisis en 23%, representando el 35% del volumen de producción de la rama de producción nacional en el periodo investigado.

20. La Solicitante presentó:

A. Base de importaciones totales de la mercancía de origen chino que ingresó a México por la fracción arancelaria 9607.11.01 de la TIGIE, para el periodo enero de 2016-diciembre de 2018, obtenida del SAT y metodología de identificación del producto investigado.

B. Base de importaciones de cierres de metal cortado y en rollo, originarias de China, que ingresó por la fracción arancelaria 9607.11.01 de la TIGIE, para el periodo enero-diciembre de 2018, obtenida del SAT.

C. Base de exportaciones totales de México a terceros países de la mercancía clasificada en la fracción arancelaria 9607.11.01 de la TIGIE, para el periodo enero de 2016-diciembre de 2018, obtenida del SAT.

D. Listado de importadores y exportadores del producto objeto de investigación, elaborados con información de la base de datos del SAT.

E. Precios de exportación ajustados de cierres de metal originarios de China a México, cortado y en rollo, para el periodo enero-diciembre de 2018, con datos obtenidos de la base de importaciones del SAT, y metodología de cálculo.

F. Precio promedio mensual del lingote de aluminio y del cobre refinado en China, de mayo de 2016-mayo de 2019 y de octubre de 2016-febrero de 2019, respectivamente, obtenidos de la página de Internet http://www.metal.com.

G. Precio diario del zinc en China para los periodos 30 de mayo-21 de junio de 2016, 28 de diciembre de 2016-18 de junio de 2017, 13 de diciembre de 2017-4 de enero de 2018, 5-26 de diciembre de 2018 y 21 de enero-8 de marzo de 2019, obtenido de la página de Internet http://www.metal.com.

H. Referencias de precios de cierres de metal cortado y en rollo en China, obtenidas de la página de Internet http://alibaba.com, el 26 de marzo, 2 de abril y 21 de mayo de 2019.

I. Precio promedio de venta en el mercado interno de China de cierres de metal, cortado y en rollo, en dólares por kilogramo y dólares por pieza, en 2018, con hojas de trabajo y metodologías de cálculo.

J. Valor normal reconstruido en China de cierres de metal cortado y en rollo, para el periodo enero-diciembre de 2018, con hojas de trabajo y metodología de cálculo.

K. Cálculo del costo de transformación del cobre y zinc al alambre plano de latón, elaborado por la Solicitante con información de la página de Internet http://www.metal.com y de una factura de venta de alambre plano emitida por la empresa Nacional de Cobre, S.A. de C.V. (“Nacobre”), con metodología de cálculo.

L. Costo del teñido de hilo a color negro por kilogramo, unitario y global, obtenidos de los datos contables de la Solicitante y de una factura de venta de hilo emitida por la empresa Indo-Rama, en abril de 2018.

M. Copia de una factura de venta de alambre plano de latón emitida a la Solicitante, en abril de 2018.

N. Copia de una factura de compra de deslizador 5 latón pavoneado negro, emitida a la Solicitante, en agosto de 2018.

O. Copia de cuatro facturas de venta de hilo de poliéster emitidas por la empresa Indo-Rama, en 2017 y 2018.

P. Ficha técnica de recepción de materias primas (alambre plano de latón) revisión 003, emitida por la Solicitante, el 23 de enero de 2017.

Q. Copia del certificado de calidad y la ficha técnica de alambre plano de latón, emitidas por Nacobre el 30 de mayo de 2018.

R. Estados financieros de la empresa Fujian SBS, para 2017 y 2018, obtenidos de las páginas de Internet de Reuters y The Wall Street Journal (https://www.reuters.com y https://quotes.wsj.com).

S. Índices de inflación mensual y anual en China de julio de 2018-abril de 2019 y abril de 2010-abril de 2019, obtenidos de la página de Internet de Global-rates.com (https://global-rates.com), el 21 de mayo de 2019.

T. Listado de cierres de metal vendidos por la Solicitante en el mercado interno y de exportación, por medida y medida promedio, en 2018.

U. Informe de ventas de la Solicitante de cierres de metal, por tipo de cierre y total general, en valor y volumen, en 2018.

V. Estimación del margen de discriminación de precios para las importaciones de cierres de metal cortado y en rollo, originarias de China.

W. Indicadores del mercado nacional de cierres de metal, consistentes en producción, ventas y precios al mercado interno y de exportación e importaciones de China y otros orígenes, para el periodo analizado, elaborados por la Solicitante con información propia y de la base de importaciones del SAT.

X. Indicadores económicos y financieros de la empresa Cierres BBJ y de la rama de producción nacional de cierres de metal, consistentes en volumen de producción, volúmenes, valores y precios de las ventas, importaciones, empleo, salarios e inventarios, para el periodo analizado, con hojas de trabajo.

Y. Indicadores de la industria nacional de cierres de metal y de Cierres BBJ consistentes en producción, capacidad instalada y su utilización, empleo e inversiones en capital fijo, para el periodo analizado, con hojas de trabajo.

Z. Indicadores de la industria china de cierres de metal, obtenidos de las páginas de Internet del Centro de Comercio Internacional y de UN Comtrade (http://www.trademap.org y http://comtrade.un.org), así como de la base de importaciones y exportaciones del SAT, para el periodo investigado.

AA. Información sobre el zamac, propiedades físicas, mecánicas y composición química, consultada en la página de Internet http://www.faeza.com.mx, el 28 de noviembre de 2018.

BB. Información general de la empresa china Fujian SBS fabricante de cierres de metal, consultada en la página de Internet (http://www.sbs-zipper.com), el 25 de noviembre y 7 de diciembre de 2017.

CC. Importaciones de “Cierres de cremallera “cierres relámpago” con dientes de metal común”, clasificados en la subpartida 9607.11, por país y volumen, de 2016 a 2018, obtenidas de la página de Internet http://www.trademap.org.

DD. Tipo de cambio diario de pesos a dólares del 4 de enero de 2016 al 31 de diciembre de 2018, obtenido de la página de Internet del Diario Oficial de la Federación (DOF, http://dof.gob.mx).

EE. Clientes nacionales de cierres de metal de la Solicitante, en valor y volumen, en 2016, 2017 y 2018.

FF. Ventas de cierres de metal de la Solicitante realizadas a tres clientes, en valor y volumen de 2006 a 2018, elaborado con información propia de la Solicitante.

GG. Ventas del producto investigado y ventas internas del producto similar (de la Solicitante y de la rama de producción nacional), por canales de distribución, en valor y volumen, para el periodo analizado, obtenidas de la base de importaciones del SAT y de los datos contables de la Solicitante, con metodología de cálculo.

HH. Dos videos sobre el proceso productivo de cierres de metal en China y México, de la empresa Fujian SBS y de la Solicitante, respectivamente.

II. Carta de Nacobre del 29 de agosto de 2018, en la que manifiesta su apoyo por las iniciativas que han realizado las empresas mexicanas fabricantes de cierres de metal ante la UPCI.

JJ. Carta de la AMFCA del 8 de febrero de 2019, en la que señala que en 2018 la Solicitante representó el 57% de la producción nacional de cierres de metal.

KK. Carta de Cierres Automáticos del 9 de mayo de 2019, en la que manifiesta su apoyo a la solicitud de investigación antidumping sobre las importaciones de cierres de metal originarias de China.

LL. Comportamiento mensual del incremento de la deuda bancaria e inventarios de Cierres BBJ, de enero de 2016-diciembre de 2018.

MM. Determinación de días de cuentas por cobrar de la empresa Cierres BBJ para el periodo analizado, obtenido de los estados financieros dictaminados para 2016, 2017 y 2018 de la Solicitante.

NN. Estado de costos, ventas (totales y al mercado interno) y utilidades de cierres de metal, para 2016, 2017 y 2018 de la Solicitante.

OO. Estado de costos unitarios por kilogramo de cierres de metal de la empresa Cierres BBJ, para 2016, 2017 y 2018, de la Solicitante.

PP. Empleo y salarios directos e indirectos de la empresa Cierres BBJ, para el periodo analizado, obtenidos de la información contable de la Solicitante.

QQ. Estados financieros de la Solicitante dictaminados al 31 de diciembre de 2016 y 2015, al 31 de diciembre de 2017 y 2016 y al 31 de diciembre de 2018 y 2017.

RR. Exportadores e importadores al mundo del producto clasificado en la subpartida 9607.11, en volumen, valor comercial y precio unitario, para 2015-2017, obtenidos de la página de Internet https://comtrade.un.org, el 7 de octubre de 2018.

SS. Catálogos de cierres y accesorios fabricados por Cierres BBJ, obtenidos de su página de Internet (http://www.bbj.com.mx).

TT. Modelos de cierres de metal obtenidos de las páginas de Internet de las empresas Zhejiang Sandeli Zipper, Co. Ltd. (“Zhejiang”), WeiXing, Co. Ltd. (“WeiXing”), YKK Co. y Guangzhou Zengcheng Boyand Hardware Factory (http://heezipper.en.made-in-china.com, http://www.sab-cn.com, http://www.ykkfastening.com y www.metalteethzipper.com, respectivamente), consultadas el 16 y 23 de julio de 2018 y 29 de marzo de 2019.

UU. Imágenes de cierres fabricados en México por la Solicitante y en China por la empresa Zhejiang.

VV. Escritos de la AMFCA referentes a los costos de la materia prima para las fracciones arancelarias 9607.11.01 y 9607.19.99, metodología de la estimación de costos y ficha técnica para la identificación de los cierres, del 11 de abril de 2017, 15 de mayo y 26 de julio de 2013 y 13 de febrero de 2014.

WW. Cálculo de la capacidad instalada de la Solicitante, para los periodos enero-diciembre de 2016, enero-diciembre de 2017 y enero-diciembre de 2018.

XX. Informe sobre el estado del mercado global y de China de cremalleras y pronóstico por tipos de jugadores y aplicaciones 2018-2025 (Sección 1.4), publicado por QYResearch, en mayo de 2019.

YY. Información general de la empresa Researchmoz Global, Pvt. Ltd. obtenida de su página de Internet https://www.researchmoz.com, el 28 de mayo de 2019.

ZZ. El artículo “Indorama, el mayor fabricante mundial de fibras PES jura por Zinser”, publicado en la página de Internet Textile Excellence (http://www.textileexcellence.com) el 25 de noviembre de 2014, con traducción parcial.

G. Requerimientos de información

1. Prórrogas

21. El 21 de mayo de 2019 la Secretaría otorgó una prórroga a YKK Mexicana para que presentara la respuesta al requerimiento de información formulado. El plazo venció el 4 de junio de 2019.

2. No Partes

22. El 7 de mayo de 2019 la Secretaría requirió a la AMFCA para que presentara el volumen de la producción de cada una de las empresas fabricantes de cierres de metal de las que tuviera conocimiento, para 2016, 2017 y 2018. Dio respuesta el 21 de mayo de 2019.

23. El 7 de mayo de 2019 la Secretaría requirió a Cierres Automáticos, Cierres Corenstein, Ideal Zipper, YKK Mexicana y Tek Cierres e para que proporcionaran el volumen de su producción de cierres de metal para 2016, 2017 y 2018, así como el valor y volumen de sus ventas al mercado interno y externo para los mismos años, indicaran si realizaron importaciones de dicho producto y, de ser el caso, proporcionara su valor y volumen, y manifestaran su posición respecto al inicio de la presente investigación. Únicamente Cierres Automáticos y YKK Mexicana presentaron respuesta el 22 de mayo y 4 de junio de 2019, respectivamente.

24. El 10 de junio de 2019 la Secretaría requirió a YKK Mexicana para que aclarara la unidad de medida en que reportó el volumen de su producción para 2016, 2017 y 2018 y si correspondía únicamente a cierres de metal y, de ser el caso, corrigiera y presentara nuevamente su información. Dio respuesta el 13 de junio de 2019.

CONSIDERANDOS