RESOLUCIÓN Final de la Investigación Antidumping sobre las importaciones de poliéster fibra corta originarias de la República Popular China, independientemente del país de procedencia |

Lunes 01 de Julio de 2019 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCION FINAL DE LA INVESTIGACION ANTIDUMPING SOBRE LAS IMPORTACIONES DE POLIESTER FIBRA CORTA ORIGINARIAS DE LA REPUBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAIS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo 15/17 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 19 de septiembre de 2017 DAK Resinas Américas México, S.A. de C.V. (DAK o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de poliéster fibra corta (PFC) originarias de la República Popular China (“China”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 6 de febrero de 2018 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo investigado el comprendido del 1 de julio de 2016 al 30 de junio de 2017 y como periodo de análisis de daño el comprendido del 1 de julio de 2014 al 30 de junio de 2017.

C. Producto investigado

1. Descripción general

3. El producto objeto de investigación es el PFC con un rango mayor a 1 denier (densidad lineal de masa de fibras) y menor o igual a 3.2 denier y una tenacidad menor a 6.9 gramos por denier; excluyendo la fibra teñida de algún color (incluyendo el negro) y la que sea de baja fusión (low melt) o siliconizada. Dicha mercancía es conocida genéricamente y comercialmente como fibra corta de polietileno tereftalato, fibra discontinua de poliéster o “polyester staple fiber”, mientras que su nombre técnico es fibra de tereftalato de polietileno o polietilen tereftalato, que se conoce como de poliéster o PET.

2. Características

4. El PFC es una fibra sintética derivada de la reacción de productos petroquímicos, donde las fibras de poliéster se forman a partir de una reacción química entre un ácido orgánico y un alcohol; reacción en la que dos o más moléculas se combinan para hacer una gran molécula cuya estructura se repite en toda su longitud. Las características físicas, organolépticas y químicas relativas al PFC son las siguientes:

|

Características físicas y organolépticas |

Características químicas |

|

· No es absorbente. · Conserva mejor el calor que el algodón y el lino. · Resistente a los ácidos, álcalis y blanqueadores. · Resistente a manchas. · Tiene mucho brillo. · Puede ser adaptado según los requerimientos del uso final (ropa, textiles, hogar o filamentos e hilos en los que es usada como filamento continuo). · 50% cristalino. · El ángulo de sus moléculas puede variar. · Muy sensibles a procesos termodinámicos. · Termoplástico, se pueden producir plisados y pliegues permanentes. |

· Buena resistencia a los ácidos minerales débiles (a temperatura de ebullición). · Se disuelve por descomposición parcial por el ácido sulfúrico concentrado. · Excelente resistencia a los agentes oxidantes como: blanqueadores textiles convencionales o disolventes para limpieza. · Es insoluble a la mayoría de los disolventes de limpieza y a los agentes activos excepto a polihalogenados, ácidos, acético y fenoles. · Altamente sensible a bases, tales como hidróxido de sodio y metilamilina que provocan la degradación de enlaces éster (pérdida de propiedades físicas). · Hidrofóbica, es decir que muestra repelencia al agua y tiene un secado rápido. |

|

· Su punto de fusión está por arriba de los 245°C. El cual se define como la temperatura a la cual se encuentra el equilibrio de fases sólidos y líquidos, es decir, en el que la materia se funde pasando de sólido a líquido. · Resiste al calor, pero no es retardante del fuego. · El punto de fusión es una propiedad intensiva, mientras cambia su estado la temperatura se mantiene constante. · Se utiliza para la modificación de la estética de la tela durante el proceso de acabado. · Finura mayor o igual a 1 hasta 3.2 denier. La resistencia de la fibra debe estar en un rango de entre 3.5 a 6.9 gramos por denier, donde los gramos fuerza por denier (gf/den), es la unidad de tenacidad de la fibra, es decir, mide la fuerza necesaria para romper una fibra de un denier. · Color blanco natural y/o con blanqueador óptico. |

· Tiene características oleofílicas, que quiere decir que es difícil a la eliminación de manchas de aceite. · Inflamable, con un Indice de Oxígeno (L.O.I., por las siglas en inglés de Limiting Oxigen Index) de 20.6. |

5. El PFC corresponde a la reacción entre el ácido tereftálico (PTA, por las siglas en inglés de “Purified Terephthalic Acid”) y monoetilenglicol (MEG, por las siglas en inglés de “Monoethylene Glycol”). La descripción fibra corta o fibra cortada es para referirse a su presentación en forma de filamentos cortados o discontinuos cuya longitud varía dependiendo el proceso al que vaya a destinarse para ser transformado en hilos, telas de no tejidos o para rellenos. El PFC se conoce en todo el mundo con el mismo nombre al tener la misma composición química (C10H8O4)n y corresponder al número CAS 25038-59-9 (CAS, por las siglas en inglés de “Chemical Abstract Service”), el cual permite referir que su composición química siempre será la misma al igual que las materias primas que reaccionan para obtenerlo.

6. Para sustentar lo anterior, DAK presentó cuadros comparativos, figuras, diagramas y definiciones obtenidas de diversas publicaciones e instituciones especializadas en las industrias química y textil, así como de sus páginas de Internet, entre las que destacan, la del Servicio de Información Química Independiente (ICIS, por las siglas en inglés de “Independent Chemical Information Service”), la del Comité Internacional de Rayón y Fibras Sintéticas (CIFRS, por las siglas en francés de “Comité International de la Rayonne et des Fibres Synthétiques”) y la publicación “Materiales para el Diseño de Productos Textiles”, publicado por la Universidad Politécnica de Cataluña, así como manuales de ingeniería y química. Asimismo, DAK proporcionó fichas técnicas relativas al PFC originario de China, obtenidas de diversas páginas de Internet en las que se describen sus características físicas y químicas.

3. Tratamiento arancelario

7. El producto objeto de investigación ingresa al mercado nacional a través de las fracciones arancelarias 5503.20.01 y 5503.20.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

Capítulo 55 |

Fibras sintéticas o artificiales discontinuas. |

|

Partida 5503 |

Fibras sintéticas discontinuas, sin cardar, peinar ni transformar de otro modo para la hilatura. |

|

Subpartida 5503.20 |

- De poliésteres. |

|

Fracción 5503.20.01 |

De tereftalato de polietileno, excepto lo comprendido en las fracciones 5503.20.02 y 5503.20.03. |

|

Fracción 5503.20.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

8. Con base en la información del SIAVI, la Secretaría observó que las importaciones de PFC que ingresan por las fracciones arancelarias 5503.20.01 y 5503.20.99 de la TIGIE pagan un arancel general ad valorem de 5% a excepción de las importaciones originarias de países con los que México ha celebrado tratados de libre comercio, las cuales están exentas; sin embargo, de acuerdo al Tratado Integral y Progresista de Asociación Transpacífico, las mercancías originarias de Australia, Canadá, Japón, Nueva Zelanda y Singapur tienen un arancel ad valorem de 3%, mientras que las originarias de Vietnam están sujetas a un arancel ad valorem del 4%. La unidad de medida para las operaciones comerciales y para la TIGIE es el kilogramo.

4. Proceso productivo

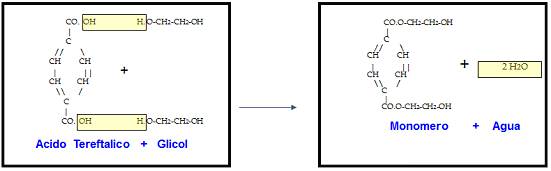

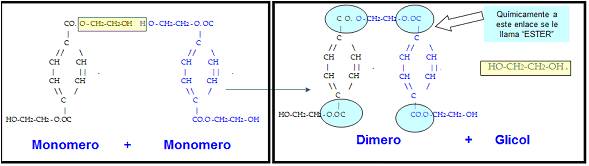

9. El PFC es un polímero cuyo nombre proviene de “poli” que significa muchos, y “éster”, un compuesto orgánico derivado del petróleo. Los insumos principales utilizados en su fabricación son el PTA y el MEG, cuya reacción resulta en la estructura química de poliéster; tal como se observa en la siguiente ilustración.

Proceso de reacción del poliéster

Tanque de pasta (mezcla de PTA y MEG) Etapa de esterificación (reacción entre PTA y MEG)

Reacción de polimerización Producto polietilen tereftalato (poliéster)

Fuente: DAK

10. De acuerdo al estudio estequiométrico y peso molar (relativo a la relación cuantitativa entre las sustancias que intervienen en una reacción química), para formar una molécula de polietilen tereftalato (PET, por las siglas en inglés de “Polyethylene Terephthalate”) se requiere de la siguiente proporción entre el PTA y el MEG:

|

Estequiometría y peso molar para el PET |

||

|

Molécula |

Estequiométrico K/K |

Porcentaje |

|

Acido Tereftálico (PTA) |

0.8587 |

71.78% |

|

Monoetilenglicol (MEG) |

0.3375 |

28.22% |

|

Polietilen Tereftalato (PET) |

1.1962 |

100% |

Fuente: DAK.

11. Existen dos procesos básicos para fabricar el PFC: el proceso continuo y el “batch process” o proceso en lotes. No obstante, el proceso que utiliza DAK es el continuo, que consiste en hacer reaccionar directamente el ácido orgánico (PTA) con el alcohol (MEG) para formar monómeros y al que se conoce como esterificación cuya reacción crea cadenas largas conocidas como polimerización.

12. El PTA se mezcla con la solución de MEG y el catalizador hasta formar una pasta y se alimenta al sistema de esterificación, la cual tiene lugar a presión atmosférica mediante la separación del agua. De esta forma, el producto de la etapa de esterificación se envía luego a la unidad de policondensación previa (polimerizador 1), donde la reacción tiene lugar bajo vacío y el producto de pre-policondensación alimenta al reactor de policondensación final (polimerizador 2, que opera a mayor temperatura y vacío) para finalmente, procesar (extruir) el poliéster fundido en fibras y/o filamentos.

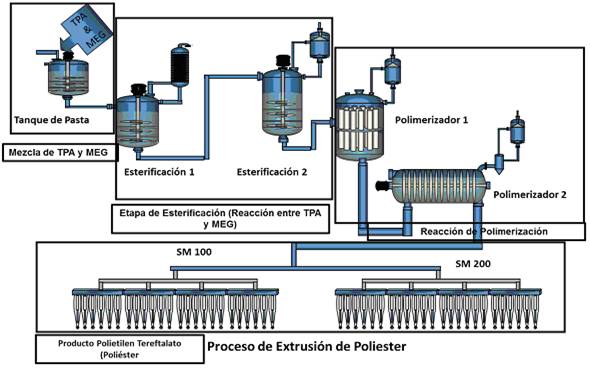

Proceso de reacción del poliéster esquematizado por reactores

Fuente: DAK

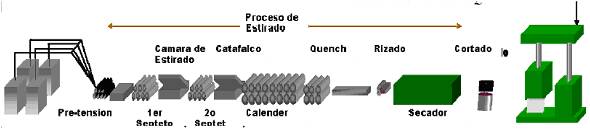

13. Para obtener la fibra corta (ver la siguiente ilustración), los filamentos obtenidos se recolectan en botes y se reúnen para poder ser estirados y lograr el denier requerido; se termofijan en rodillos calientes y luego en unos fríos (para fijar la tenacidad), se rizan y se agrega el acabado (apresto). Finalmente, para el uso final se seca y se corta para poder ser empacado en fardos, pacas o balas (como suele ser llamada la presentación).

Proceso de estirado del PFC

Fuente: DAK

14. Para sustentar lo anterior, DAK presentó un video e imágenes del proceso productivo del producto objeto de investigación, la descripción del proceso de fabricación del PFC y varios esquemas del mismo obtenidos de diversas publicaciones especializadas de la industria química y textil, así como una descripción y esquemas del proceso de producción de la propia DAK. Reiteró que esta información es representativa del proceso productivo de la mercancía objeto de investigación, independientemente del lugar en que se fabrique.

15. El proceso de fabricación del PFC es el mismo sin importar el lugar del mundo donde se fabrique, debido a que las características químicas, físicas y composición son las mismas, tal como puede observarse en diversas publicaciones de organismos especializados en la industria química, ya que las características químicas, físicas y composición son las mismas al tener un mismo número CAS. La información de una publicación de ICIS, en la que se hace una breve descripción del proceso de producción del polietilen tereftalato, confirma lo señalado por DAK.

5. Normas

16. El PFC es un “commodity petroquímico” y no tiene normas específicas, a excepción de que debe cumplir con la definición de las normas ISO (International Organization for Standardization) y UNE (Asociación Española de Normalización y Certificación) que indican que el PFC: “Son las fibras formadas a partir de un "polímero” de macromoléculas lineales cuya cadena contiene un 85% en peso de un éster de un diol y del ácido terftálico”. Para sustentar lo anterior, DAK presentó copia de un extracto del documento “Materiales para el Diseño de Productos Textiles”, editado por la Universidad Politécnica de Cataluña.

6. Usos y funciones

17. El PFC es utilizado en diversas aplicaciones, especialmente en segmentos de textiles, no tejidos (non-wovens), relleno (fiber fill) e hilos de costura, y tiene los mismos usos finales en cualquier parte del mundo:

a. en el segmento textil, se utiliza para la producción de hilos, utilizando procesos de hilatura conocidos como hilatura de anillos e hilatura de cabo abierto (open end), que corresponden a deniers de entre 1 y 3.2; esto debido a que los equipos para la preparación e hilatura se diseñan para usar estas finuras de fibra;

b. en los artículos fabricados como no tejidos, las fibras forman una red donde éstas son unidas por procedimientos mecánicos, térmicos o químicos, sin que sea necesario convertir las fibras en hilo, ya que lo que se obtienen son telas, gasas y guatas de espesor fino, usualmente, en un rango de 1.5 a 3.2 denier, y

c. en los artículos para relleno (chamarras, cobertores, edredones, entre otros), donde el espesor tiene que ser delgado para dar un aislamiento, se usan fibras en el mismo rango de denier que para los no tejidos.

18. El PFC de 1 a 3.2 denier se utiliza para la fabricación de textiles con base en hilos sintéticos, productos no tejidos como: velos, guatas o napas y algunos rellenos de baja densidad o ligeros (como entretelas para edredones y cubiertas para colchones).

D. Convocatoria y notificaciones

19. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

20. La Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

21. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitante

DAK Resinas Américas México, S.A. de C.V.

Paseo de la Reforma No. 222, Torre 1, piso 17

Col. Juárez

C.P. 06600, Ciudad de México

2. Importadoras

Fis Fiber Industries, S.A. de C.V.

Calle Dos No. 18

Col. Alce Blanco

C.P. 53370, Naucalpan de Juárez, Estado de México

Giotex, S.A. de C.V.

Hilaturas los Angeles, S.A. de C.V.

Hilados Egara, S.A. de C.V.

Hilaturas Mig, S.A. de C.V.

Industrias Cobitel, S.A. de C.V.

Super Cotton, S.A. de C.V.

Tejidos Xemla, S.A. de C.V.

Tritón Industrial, S.A. de C.V.

Vivi Industrias, S.A. de C.V.

Bosque de Cipreses Sur No. 51

Col. Bosques de Lomas

C.P. 11700, Ciudad de México

Industrias Notesa, S.A. de C.V.

Descartes No. 60, piso 6

Col. Anzures

C.P. 11590, Ciudad de México

Kalhnos, S. de R.L. de C.V.

Carretera Tlalnepantla- Cuautitlán, lote 2, bodega 2

Col. Lechería

C.P. 54940, Tultitlán, Estado de México

Polímeros y Derivados, S.A. de C.V.

Palo Cuarto No. 213

Col. Michoacán

C.P. 37240, León, Guanajuato

Skyfelt, S.A. de C.V.

Manzana J y K, lote 1A

Col. Centro

C.P. 74160, Huejotzingo, Puebla

Tex no Tej, S.A. de C.V.

Jesús María No. 14

Col. Centro

C.P. 56530, Ixtapaluca, Estado de México

3. Exportadoras

China Chamber of Commerce for Import and Export of Textiles

Jiangyin Hailun Chemical Fiber Co. Ltd.

Jiangsu Huaxicun Co. Ltd.

Martín Mendalde No. 1755 PB

Col. Del Valle

C.P. 03100, Ciudad de México

Jiangyin Huahong Chemical Fiber Co. Ltd.

Blvd. Manuel Avila Camacho No. 24 PH

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

F. Resolución Preliminar

22. El 30 de noviembre de 2018 la Secretaría publicó en el DOF la Resolución preliminar de la investigación antidumping (la “Resolución Preliminar”), mediante la cual se determinó continuar con el procedimiento de investigación, sin imponer cuotas compensatorias provisionales a las importaciones de PFC originarias de China.

23. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas acreditadas para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

24. La Secretaría notificó la Resolución Preliminar a las partes interesadas acreditadas.

G. Reuniones técnicas de información

25. DAK, las importadoras Giotex, S.A. de C.V. (“Giotex”), Hilaturas los Angeles, S.A. de C.V. (“Hilaturas los Angeles”), Hilados Egara, S.A. de C.V. (“Hilados Egara”), Hilaturas Mig, S.A. de C.V. (“Hilaturas Mig”), Industrias Cobitel, S.A. de C.V. (“Industrias Cobitel”), Super Cotton, S.A. de C.V. (“Super Cotton”), Tejidos Xemla, S.A. de C.V. (“Tejidos Xemla”), Tritón Industrial, S.A. de C.V. (“Tritón Industrial”) y Vivi Industrias, S.A. de C.V. (“Vivi Industrias”), las exportadoras Jiangyin Hailun Chemical Fiber Co. Ltd. (“Hailun”) y Jiangsu Huaxicun Co. Ltd. (“Huaxicun”), así como la China Chamber of Commerce for Import and Export of Textiles (CCCT), solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. Las reuniones se realizaron el 14 y 18 de diciembre de 2018. La Secretaría levantó los reportes de cada reunión, mismos que obran en el expediente administrativo, de conformidad con el artículo 85 del Reglamento de la Ley de Comercio Exterior (RLCE).

H. Argumentos y pruebas complementarias

1. Prórrogas

26. La Secretaría otorgó una prórroga de cinco días a DAK, a la CCCT y a las exportadoras Hailun, Huaxicun, Jiangyin Huahong Chemical Fiber Co. Ltd. (“Huahong”), así como a las importadoras Giotex, Hilaturas los Angeles, Hilados Egara, Hilaturas Mig, Industrias Cobitel, Super Cotton, Tejidos Xemla, Tritón Industrial, Vivi Industrias, Fis Fiber Industries, S.A. de C.V. (“Fis Fiber”), Polímeros y Derivados, S.A. de C.V. (“Polímeros y Derivados”), Skyfelt, S.A. de C.V. (“Skyfelt”) y Tex no Tej, S.A. de C.V. (“Tex no Tej”), para que presentaran argumentos y pruebas complementarias. El plazo venció el 22 de enero de 2019.

27. La importadora Kalhnos, S. de R.L. de C.V. no presentó argumentos y pruebas complementarias.

2. Solicitante

a. DAK

28. El 22 de enero de 2019 DAK manifestó:

A. A pesar de que en la Resolución Preliminar se constituyen todos los elementos que tipifican la práctica desleal (existencia de un margen de discriminación de precios, la confirmación de daño y su relación causal), la Secretaría decidió no imponer cuotas compensatorias provisionales. Si bien es cierto que existe la posibilidad de imponer o no cuotas compensatorias provisionales, más cierto es que la Secretaría debió señalar con precisión, las circunstancias especiales, razones particulares o causas inmediatas que se consideraron para esa decisión.

B. Para la Resolución final, la Secretaría debe imponer cuotas compensatorias definitivas de conformidad con lo dispuesto por la legislación de la materia, ya que existen elementos que sustentan que, durante el periodo investigado, las importaciones de PFC originarias de China, se efectuaron en condiciones de discriminación de precios y causaron daño material a la rama de producción nacional del producto similar.

C. DAK considera que la imposición de cuotas compensatorias definitivas debe ser al menos al nivel de los márgenes de discriminación de precios calculados en el punto 324 de la Resolución Preliminar, ya que con esto se reduciría el daño causado a la producción nacional, siempre que sean aplicadas a la fibra corta poliéster definida como producto objeto de investigación (con independencia de si es PFC virgen o si es PFC que contiene material de PET recuperado).

D. Es falso e inaplicable el argumento de las importadoras relativo al incendio que, supuestamente, provocaría la falta de PTA (materia prima para la elaboración de PFC), y resultaría en un riesgo de desabasto del PFC de la producción nacional (puntos 85 y 90 de la Resolución Preliminar), por lo siguiente:

a. el suceso está fuera de los periodos investigado y analizado (15 de julio de 2018), contraviniendo lo establecido los artículos 76 y 77 del RLCE, y

b. es imposible que dicho evento hubiere puesto en riesgo la proveeduría de PFC que produce DAK en México, porque la producción nacional no se abastece de la planta de PTA en Altamira, además de que los niveles de producción de PFC se mantuvieron con comportamiento habitual y estable.

E. Por lo que respecta a los criterios establecidos en el artículo 48 del RLCE para la determinación de una economía de no mercado, DAK considera que:

a. los contratos supuestamente negociados entre empleados y las exportadoras Huaxicun y Huahong, no prueban que los salarios en China se establecen mediante libre negociación sin que exista intervención del gobierno. Basta revisar quiénes de los que participan en el consejo de administración de cada una de estas empresas “privadas” son funcionarios del Partido Comunista de China. Además de la intervención del gobierno en los salarios y prestaciones de los trabajadores, está la restricción en la movilidad de las personas para su contratación en diferentes regiones (registro de hogares o “Hukou”);

b. el criterio de convertibilidad de la moneda refiere fundamentalmente a la libre formación del tipo de cambio mediante el mecanismo de mercado sin que exista una participación activa del gobierno en ella, situación que no sucede en China. La distorsión a nivel macro de la economía afecta la formación de los precios en dicho país desde el pago a los factores de producción hasta la adquisición de materias primas y el producto final;

c. las tres exportadoras chinas comparecientes están dentro de las empresas que concentran la capacidad instalada de la industria del producto objeto de investigación, junto con Sinopec Yizheng Chemical Fibre Co. Ltd. (“Sinopec Yizheng”), lo que evidencia la importancia que tienen dentro de la industria y del sector para ser apoyadas por las políticas del gobierno chino, como son estímulos para compensar costos relacionados con pérdidas y subsidios de ahorro de energía (electricidad y gas). Estas empresas, aunque se ostentan como “privadas”, al igual que Sinopec Yizheng, son empresas propiedad del Estado (“SOE’s”, por las siglas en inglés de “State-Owned Enterprise”) y están bajo el control del gobierno y del partido comunista;

d. el hecho de no haber restricción a la inversión extranjera en la industria del PFC, no quiere decir que no exista intervención por parte del gobierno chino ni que se eliminen las distorsiones que se han generado. Las industrias que se ostentan como privadas en China están controladas por las políticas intervencionistas del gobierno chino, por lo que, aun cuando haya inversión extranjera o proveedores extranjeros de Paraxileno (PX) y MEG, es evidente que esto no implica que las empresas no tienen interferencia del gobierno, y

e. los libros de registro contable presentados por las exportadoras no cumplen con principios de contabilidad generalmente aceptados, por no ser homogéneos y de fácil interpretación. No existe homologación de criterios entre sus estados financieros, así como que tampoco se tiene certeza de que en la contabilidad de las empresas exportadoras exista un solo juego de libros, además de que no se tiene la seguridad de que los estados financieros sean solamente del producto objeto de investigación por no haber ninguna metodología por parte de los exportadores que explique cómo identificarlo en dichos estados.

F. La determinación de considerar a los Estados Unidos como país sustituto de China (puntos 289 a 323 de la Resolución Preliminar) para el cálculo del valor normal, confirma que la información de los precios promedio mensuales del PFC de su filial DAK Americas LLC (“DAK Americas”) en los Estados Unidos es la mejor información disponible que obra en el expediente.

G. Excluir el PFC reciclado es equivocado, en principio porque el PFC virgen y reciclado son comercialmente intercambiables, adicionalmente conllevaría al riesgo inminente de que la imposición de cuota compensatoria no surta efectos, ya que los importadores podrán evadir su pago al declarar que el producto importado es PFC reciclado, magnificando el daño material a la producción nacional.

H. Ninguno de los elementos que considera la Secretaría en los puntos 120 y 121 de la Resolución Preliminar para excluir el PFC de material recuperado tienen sustento, pues la similitud del PFC virgen y el que es elaborado con material reciclado, confirma que son comercialmente intercambiables y no debe hacerse distinción alguna en el producto objeto de investigación. Lo anterior, en virtud de lo siguiente:

a. la Secretaría no consideró la explicación de DAK acerca del criterio 4 presentada en sus réplicas (punto 61 de la Resolución Preliminar), de la cual se desprende que en ninguna parte del formulario se hace distinción entre el PFC virgen y el PFC elaborado con material recuperado o reciclado, siendo ambos productos sustitutos en su uso y aplicación en la industria;

b. los procesos productivos no son diferentes. El PFC virgen (polietilentereftalato) proviene de la reacción química entre el PTA y el MEG y puede obtenerse tanto por un proceso continuo como por uno discontinuo (de batches y lotes). Es técnicamente incorrecto concluir que el PFC virgen y reciclado son productos distintos, ya que es equivocado determinar que utilicen insumos distintos cuando ambos parten de la reacción molecular de las materias primas mencionadas. De hecho, para producir el PFC de manera industrial el proceso productivo se realiza en dos etapas: i) proceso de obtención del poliéster (polietilen tereftalato), y ii) proceso de estirado, cortado y embalado;

c. con independencia de si es por medio de un proceso continuo o discontinuo, el precursor para la fabricación del PFC es el PET, con independencia de si su origen es directo de la reacción de las materias primas (PTA y MEG) o de un proceso en el que se incorpora PET recuperado. El poliéster obtenido debe considerarse similar, excepto que se adicione color (negro, azul, u otro), lo que haría que este poliéster se destinara a fabricar una fibra de color que, de antemano, no se considera producto objeto de investigación;

d. aunque la Secretaría considerara que existen diferencias en el proceso productivo entre ambos tipos de fibra, el criterio fundamental radica en si son o no comercialmente intercambiables. En todo caso, la “diferencia” en la primera etapa del proceso productivo entre ambos tipos de PFC, no compromete la similitud de producto en relación con sus características químicas y propiedades, llegando a los mismos consumidores y canales, cumpliendo así con lo que establecen los artículos 2.6 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping") y 37 fracción II del RLCE, ya que los clientes de DAK han importado producto chino de fibra con PET recuperado (o reciclado) y han consumido al mismo tiempo fibra virgen;

e. no se entiende por qué el hecho de que Morphoplast sea una empresa productora de PFC reciclado, fuese un factor para excluir este tipo de fibra de la cobertura del producto objeto de investigación, aun cuando esta empresa manifestó su apoyo a la producción nacional. DAK se ostentó como productor nacional de PFC con la carta de la Asociación Nacional de la Industria Química, A.C. (ANIQ), simple y sencillamente porque pertenece a esa asociación y fue ésta quien extendió la carta con la información que dispone, y

f. existen investigaciones en materia de prácticas desleales, que confirman que no debe hacerse tal segregación. Los Estados Unidos concluyen puntualmente que el PFC de material recuperado (o reciclado) tiene cualidades que son esencialmente indistinguibles de las del PFC virgen, son intercambiables y tienen los mismos usos, por lo que no consideró que fuera adecuado diferenciarlas en la cobertura del producto objeto de investigación.

I. DAK comprobó el daño que tuvo en sus indicadores a causa de las importaciones a precios discriminados, razón por la que el análisis que hace de la identificación del producto objeto de investigación no establece ni concluye en forma definitiva ninguna diferencia entre reciclado y virgen. En conclusión, las fibras cortas de poliéster elaboradas con material recuperado, mientras cumplan los criterios establecidos como producto objeto de investigación no deben ser excluidas de este procedimiento.

29. DAK presentó:

A. Carta de Indorama Ventures Polymers México, S. de R.L. de C.V. (“Indorama”) Ventures del 4 de enero de 2019, firmada por el responsable de fibras y filamentos, referente al incidente suscitado en la planta de Petrotemex en Altamira.

B. Los siguientes documentos titulados:

a. “Commission Staff Working Document on Significant Distorsions in The Economy of The People´s Republic of China for the Purposes of Trade Defence Investigations” de la Comisión Europea, obtenido de la página de Internet http://trade.ec.europa.eu/, y

b. “Coal-to-oil, gas and chemicals in China” elaborado por el Dr. Andrew J. Minchener, publicado en febrero de 2011, obtenido de la página de Internet https://www.usea.org/.

C. Determinación preliminar de la investigación antidumping sobre las importaciones de “Fine Denier Polyester Staple Fiber” originarias China, India, Corea y Taiwán (“Investigation Nos. 701-TA-579-580 and 731-TA-1369-1372, Preliminary”) de la Comisión de Comercio Internacional de los Estados Unidos, documento 4709 de julio de 2017, obtenido de la página de Internet https://www.usitc.gov/.

3. Importadoras

a. Fis Fiber

30. El 22 de enero de 2019 Fis Fiber manifestó:

A. DAK carece de interés como productor nacional para solicitar la imposición de cuotas compensatorias contras las importaciones de PFC de China, pues solamente maquila el producto nacional similar al investigado e importa de los Estados Unidos y la India, así como por la evidente ausencia de daño que reporta la Secretaría en la Resolución de Inicio y en la Resolución Preliminar.

B. La Secretaría podrá corroborar que no se acreditan los elementos necesarios para que se configure la práctica desleal, por lo que no es procedente la imposición de una cuota compensatoria definitiva. Asimismo, confirmará que, con la presente investigación, DAK pretende cerrar el mercado regional de PFC para su beneficio, eliminando las fuentes de proveeduría de precios competitivos, ofreciendo productos que no siempre son de óptima calidad a precios no razonables y sin hacer esfuerzo por adquirir las materias primas a precios que repercutan en el precio final para los consumidores mexicanos.

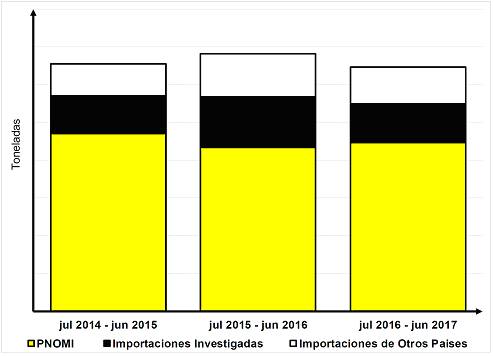

C. En la Resolución Preliminar, la Secretaría da cuenta de que los elementos previstos en el artículo 3 del Acuerdo Antidumping, muestran mejoría en el periodo investigado, incompatibles con la demostración de daño importante previsto en el mismo artículo. En dicha Resolución se constata:

a. que las importaciones investigadas cayeron 25%, en el periodo investigado;

b. la participación de las importaciones investigadas en el consumo nacional aparente (CNA) cayó de 20% a 16% en el periodo investigado;

c. la participación de las importaciones investigadas respecto a la producción nacional orientada al mercado interno (PNOMI), cayó de 31% a 22% en el periodo investigado, y

d. no existen efectos nocivos sobre los factores e índices económicos de DAK, haciendo materialmente imposible un daño importante.

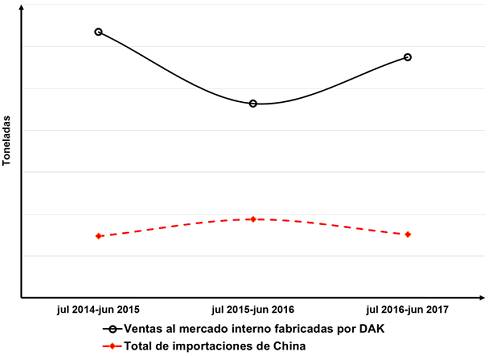

D. DAK ha tenido un bienestar durante el periodo investigado (que es el que considera pruebas más objetivas y permite un examen más objetivo en términos del artículo 3.1 del Acuerdo Antidumping), en los siguientes términos:

a. los clientes de DAK aumentaron sus compras del producto nacional en 26%, mientras que dichos clientes disminuyeron sus importaciones del producto investigado en 21%;

b. la participación de la PNOMI en el CNA aumentó 6 puntos, en tanto que las ventas internas en relación con el consumo interno aumentaron 2 puntos;

c. las ventas al mercado interno de la mercancía nacional aumentaron 13%, mientras que las ventas al mercado de exportación de mercancía nacional aumentaron 7%;

d. el supuesto empleo de DAK se incrementó 5% y la masa salarial se incrementó 16%;

e. los inventarios de DAK cayeron 5%;

f. la utilización de la capacidad instalada pasó de 89% a 93%, y

g. los ingresos por ventas aumentaron 12.3% y los costos de operación aumentaron 15.3%.

E. En consecuencia, la Secretaría debe confirmar en la Resolución final que no se acreditaron los extremos legales para demostrar un daño importante a la rama de producción nacional, siendo improcedente la determinación de una cuota compensatoria definitiva.

F. En el supuesto de que la Secretaría decida imponer cuotas compensatorias, debe tener en cuenta a los productores nacionales que requieren de la materia prima que importa y maquila DAK, y establecer una cuota inferior al margen de discriminación de precios calculado en términos del artículo 9.1 del Acuerdo Antidumping. Para tal efecto, deberá referir a un precio de referencia que se dé en condiciones de competencia justa en el mercado ya que sería suficiente para eliminar el supuesto daño alegado por DAK.

G. DAK realiza importaciones de los Estados Unidos y la India, las importaciones de la India son a un precio más bajo que las importaciones investigadas y DAK reconoció que dichas importaciones no le ocasionaron daño. En consecuencia, el precio de las importaciones de origen indio debe tomarse como parámetro por ser un precio no lesivo, y en el supuesto de que la Secretaría imponga una cuota compensatoria, aseguraría condiciones equitativas de competencia para los fabricantes del producto objeto de investigación.

H. El PFC reciclado debe ser excluido en definitiva del producto investigado por tener procesos productivos, insumos, características físicas, así como usos y funciones distintas, aunado a que DAK lo excluyó en su criterio 4 para depurar la base de importaciones y se ostentó como el único productor del producto investigado, sabiendo que existía la empresa Morphoplast, productor de PFC reciclado. Además, de que la Solicitante señaló que solamente produce PET reciclado en Argentina.

I. En el supuesto de que la Secretaría considere imponer cuotas compensatorias definitivas, se mermarían las opciones de proveeduría de PFC en Norteamérica, ocasionando que DAK concentre la proveeduría y con ello mantenga el control de los precios y el mercado, tanto del PFC como de la materia prima (PTA y MEG); toda vez que:

a. DAK insiste en mantener la cuota compensatoria contra las importaciones de PFC de Corea (vigente desde 1993);

b. DAK mantiene la distribución exclusiva de PFC originario de la India proveniente de la empresa Reliance Industries Limited (“Reliance”), que es la más grande proveedora de PFC de la India, por lo que puede dar mejores precios y condiciones;

c. el grupo económico al que DAK pertenece, ha restringido el mercado de los Estados Unidos, al solicitar mantener cuotas compensatorias contra las importaciones de PFC de China, Taiwán e India. Además, desde el 2006 ha solicitado cuota compensatoria contra las importaciones de fibras de poliéster de China (de mayor denier que las investigadas en el presente procedimiento), y

d. con la estrategia de cerrar la región de Norteamérica mediante cuotas compensatorias en los Estados Unidos y México, el grupo económico de DAK ha podido continuar adquiriendo la materia prima de PFC de filiales de su mismo grupo a precios más altos, repercutiendo el precio final del producto.

J. El reciente incendio en la planta de PTA del grupo económico de DAK, ocurrido el 15 y 16 de julio de 2018, pone en riesgo el abasto de PFC en México, al ser el único proveedor nacional del mismo, por lo que es necesario que la autoridad ratifique su decisión de no imponer una cuota compensatoria.

K. La operatividad de la planta se tenía planeada que fuera restablecida en un plazo de 6 a 8 semanas, sin embargo, para finales de agosto seguía sin ser restablecida, por lo que Alpek, S.A.B. de C.V. (“Alpek”) recurrió a solicitar apoyo a sus filiales en Brasil y Corpus Christi con la finalidad de no generar un desabasto en el mercado nacional como en el marco del TLCAN.

A. Comunicado de prensa de Alpek sobre un incidente en su planta de PTA en Altamira, México ocurrido el día 15 de julio de 2018, obtenido de la página de Internet http://www.alpek.com.

B. Diversos artículos sobre el incendio en la planta de PTA de Alpek, ocurrido el 15 y 16 de julio de 2018, obtenidos de las páginas de Internet www.latarde.com.mx/, www.reforma.com, www.plasticsnews.com, www.elfinanciero.com.mx y http://reportedirecto.mx/.

b. Giotex, Hilados Egara, Hilaturas los Angeles, Hilaturas Mig, Industrias Cobitel, Super Cotton, Tejidos Xemla, Tritón Industrial y Vivi industrias

A. El no hacer públicos los resultados de la depuración de DAK respecto de las operaciones de importación efectuadas a través de las fracciones arancelarias 5503.20.01 y 5503.20.99 de la TIGIE, para determinar los volúmenes de las importaciones investigadas, es una violación procesal toda vez que:

a. si bien la metodología de depuración es pública, el listado de importaciones del Servicio de Administración Tributaria (SAT) es confidencial, por la cual están impedidos para poder determinar los volúmenes de importación;

b. se podrá argumentar que se pudo solicitar el acceso a la información confidencial y replicar la depuración que presentó DAK para poder determinar el volumen de las importaciones para cada uno de los periodos que integran el periodo analizado, sin embargo, esto representa una carga excesiva, siendo que se debe dar a conocer los volúmenes de las importaciones investigadas en los que se sustenta el análisis. Además, el acceso a la información confidencial no permitiría conocer los volúmenes finales de importación a los que llegó la Secretaría (resultado de la información obtenida como respuesta a requerimientos tanto a importadoras como agentes aduanales);

c. los porcentajes sobre la participación de las importaciones no es información suficiente para demostrar el análisis de las mismas, debido a que los porcentajes de crecimiento de las importaciones sólo son un indicativo y no permiten conocer la magnitud y el efecto real en los indicadores económicos de la producción nacional. Un porcentaje elevado en el crecimiento de las importaciones no necesariamente implica un crecimiento alto de su volumen, mientras que, un crecimiento porcentual bajo puede significar un crecimiento elevado de su volumen;

d. la Secretaría argumenta que la información del volumen de las importaciones fue presentada también por las importadoras con el carácter de confidencial, por lo tanto, no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la que ella misma se allegue. Este señalamiento confirma que la Secretaría evade proporcionar los volúmenes de importación, ya que lo solicitado se refiere únicamente a información agregada sobre el volumen y valor de las importaciones investigadas y de otros orígenes, no de empresas en particular, y

e. la determinación de la autoridad es ilegal ya que la información a la que se refieren no encuadra en ninguno de los supuestos previstos en el artículo 149 del RLCE. La que parecería que podría ser el fundamento utilizado por la Secretaría es la fracción IX, sin embargo, no es posible su aplicación al caso concreto porque la información sobre los volúmenes totales de importación, es información agregada, no específica de diversas empresas, por lo que no es posible conferirle el carácter de confidencial.

B. Si bien la Secretaría considera que el periodo investigado y el periodo analizado forman parte de un todo integral, lo cierto es que el daño y las importaciones en condiciones de discriminación de precios deben coexistir en el mismo periodo (el investigado) para que pueda existir el nexo causal que señala la legislación.

C. En su réplica DAK señala erróneamente que no se evaluó el periodo analizado, sino únicamente el investigado, para concluir que las importaciones chinas disminuyen en el periodo investigado; este mismo argumento lo hace para la participación en el mercado nacional de las importaciones investigadas. Este señalamiento es incorrecto, pues resulta imposible saber cuál fue el comportamiento de las importaciones y demás indicadores en el periodo investigado, si no se analiza el comportamiento observado de estos indicadores en los dos periodos previos; razón por la cual, el periodo analizado abarca mínimo tres años, incluido el investigado.

D. Las conclusiones señaladas por la Secretaría en la Resolución Preliminar refuerzan el argumento de que las importaciones investigadas no son la causa del supuesto daño que alega DAK, y al que arriba erróneamente la Secretaría. Esto se sustenta en lo siguiente:

a. las importaciones investigadas no muestran crecimiento ni en el periodo analizado, ni en el periodo investigado; en tanto que, las importaciones de otros orígenes muestran un crecimiento del 17% en el periodo analizado, y

b. las importaciones de todos los orígenes mostraron un crecimiento significativo; en particular, destacan las originarias de India y los Estados Unidos, países de los cuales importa DAK. Al respecto, la Secretaría debe investigar a fondo las causas de este crecimiento, ya que nada tiene que ver con supuestas prácticas de discriminación de precios.

E. La Secretaría determinó de manera preliminar que, si bien las importaciones investigadas prácticamente se mantuvieron constantes en el periodo analizado, mantuvieron una participación importante respecto a las importaciones totales a lo largo de dicho periodo, lo que contribuyó a que incrementaran su participación en relación con el mercado, la producción y las ventas al mercado interno de la rama de producción nacional. Al respecto, se considera que esta conclusión es parcial y sesgada, y que de ninguna manera sustenta el supuesto daño a la rama de producción nacional, por lo siguiente:

a. los datos preliminares del mercado nacional muestran diferencias importantes respecto a los determinados en la etapa inicial. Al igual que en las importaciones, la Secretaría inicia esta investigación con cifras erróneas del mercado nacional proporcionadas por DAK. Las conclusiones preliminares a las que llega, con la información de importadores y agentes aduanales que se allegó y la proporcionada por las partes comparecientes, corrigen las obtenidas en la etapa inicial con información, errónea o sesgada de DAK;

b. de las cifras del mercado nacional que se señalan en los puntos 342 a 345 de la Resolución Preliminar, se tiene que, en el periodo julio 2015 a junio 2016, el CNA muestra un crecimiento del 4% y disminuye 5% en el investigado, mientras que el consumo interno disminuye 5% y se mantiene constante en el periodo investigado. En el periodo analizado ambos indicadores muestran una disminución de 2% y 5%, respectivamente;

c. el comportamiento que observan el CNA y el consumo interno es diferenciado, dado que ambos determinan el mercado nacional, por lo que es difícil explicar que en uno crece y en el otro disminuye, sobre todo cuando la participación de DAK en el CNA y consumo interno es prácticamente la misma en los tres periodos del analizado. Por tanto, no hay claridad en el comportamiento de los indicadores sobre el mercado nacional;

d. la participación de las importaciones investigadas y de otros orígenes en el CNA, consumo interno y PNOMI, muestra un incremento en el periodo previo al investigado. Sin embargo, en el periodo investigado esta participación disminuye. En el caso de las importaciones investigadas, la participación muestra niveles similares a los del periodo julio 2014 a junio 2015; es decir, se mantiene constante;

e. a diferencia de la participación de las importaciones investigadas en el mercado, la participación de las importaciones de otros orígenes en el periodo analizado muestra un crecimiento mayor, dos puntos porcentuales en el CNA y consumo interno y cuatro puntos porcentuales en la PNOMI. En todo caso, son las importaciones de otros orígenes las que desplazan a la producción nacional del mercado durante el periodo analizado, y no las investigadas como erróneamente alega DAK y concluye la Secretaría en la Resolución Preliminar;

f. las cifras de participación de la producción nacional en el CNA y el consumo interno, llevan a concluir que DAK no ha podido abastecer el 100% de las necesidades del mercado nacional en todo el periodo analizado, razón por la cual ha sido necesario recurrir a la importación; la propia DAK realizó importaciones de PFC en todo el periodo analizado, y

g. suponiendo sin conceder que DAK enfrentó daño en el periodo analizado e investigado por las importaciones de China a precios discriminados, entonces tal daño sería atribuible a las importaciones investigadas y de otros orígenes, así como a problemas que enfrentó en su producción, tan es así que disminuyó sus ventas nacionales e incrementó sus importaciones, principalmente de India y los Estados Unidos.

F. De los resultados obtenidos por la Secretaría, se confirma que las importaciones investigadas no han desplazado a las ventas internas de la producción nacional. En todo caso, las importaciones realizadas por DAK fueron las que desplazaron sus ventas internas, o bien, complementaron la oferta de la producción nacional, la cual tuvo una disminución del 7% en el periodo previo al investigado, sin que quede claro las causas de dicha disminución.

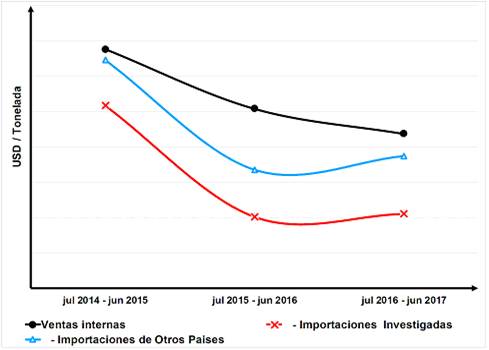

G. Si bien se ha identificado una disminución de los precios nacionales y la existencia de márgenes de subvaloración, no se ha identificado la causalidad entre ambos. De no acreditarse lo anterior, se tendría que dictar una Resolución Final sin la imposición de cuotas compensatorias debido a que la afectación de los precios nacionales es el único elemento de daño identificado. De hecho, en el periodo investigado el precio de las importaciones crece y el de otros orígenes disminuye, por lo que se puede concluir que este precio contribuyó en la disminución del precio nacional. No hay un comportamiento similar entre el precio de las importaciones investigadas y el nacional, por lo que no puede acreditarse el nexo de causalidad.

H. En el punto 400 de la Resolución Preliminar la Secretaría determinó que la concurrencia de las importaciones de PFC de China en condiciones de discriminación de precios, al mantener una participación importante respecto a las importaciones totales a lo largo del periodo analizado causó una afectación en los indicadores económicos y financieros relevantes de la rama de producción nacional. Sin embargo:

a. al comparar el periodo investigado con el periodo similar anterior no se observan comportamientos negativos en los indicadores relevantes de la rama de producción nacional. En cambio, en el periodo investigado se observan afectaciones en las utilidades operativas y el margen operativo de la rama;

b. el comportamiento de las importaciones investigadas y de otros orígenes, así como de algunos indicadores económicos de DAK, indica que no existen indicios claros de daño;

c. no es posible explicar cómo DAK y la Secretaría argumentan que las importaciones investigadas con niveles significativos de subvaloración con respecto al precio nacional y del resto de importaciones han ocasionado un daño a la rama de producción, si la participación de las importaciones (investigadas y otros orígenes) y la producción nacional muestra un comportamiento muy estable en el periodo analizado, y

d. la única afectación sería en los resultados operativos por la supuesta baja en los precios nacionales para enfrentar los elevados rangos de subvaloración en los precios de las importaciones investigadas. Sin embargo, bajo este supuesto no se entiende cómo, en el periodo previo al investigado, los resultados operativos y margen operativo crecen, siendo que en ese periodo las importaciones investigadas crecen y su precio supuestamente observa un margen de subvaloración.

I. La Secretaría analiza los elementos de no atribución aportados por las empresas comparecientes, arribando a la conclusión de que ninguno de ellos contribuyó en el daño a la rama de producción nacional. Sin embargo, la propia Resolución Preliminar en apartados diversos, proporciona datos que permiten razonablemente afirmar que sí se identifican elementos, ajenos a las importaciones, que contribuyeron en el referido daño, tales como las importaciones de India y los Estados Unidos realizadas por DAK.

c. Industrias Notesa

33. El 15 de enero de 2019 Industrias Notesa manifestó:

A. El producto que importa es diverso al producto objeto de investigación, ya que corresponde a PET reciclado, mientras que el producido por DAK es un PFC virgen, y el uso de los productos es distinto, porque el virgen tiene una alta calidad y el reciclado tiene una calidad menor.

B. La producción nacional no fabrica fibra corta reciclada, por lo que Industrias Notesa no tendría que pagar la cuota compensatoria en caso de que fuera impuesta. Lo anterior, en razón de las siguientes consideraciones:

a. el PET reciclado es utilizado para la fabricación de bienes terminados como guatas y entretelas (membranas para impermeabilizar, fieltros, tela no tejida para productos quirúrgicos desechables, pellón para confección, etc.), mientras que los principales consumidores de DAK son los fabricantes de hilo para textiles, los cuales requieren PFC virgen para una mejor calidad del hilo;

b. no se puede decir que el PFC reciclado es una mercancía idéntica al PFC virgen y tampoco es una mercancía similar debido a que no se puede utilizar indistintamente el uno y el otro;

c. el PET reciclado usa 75% menos petróleo que el PFC virgen, consume menos energía y se emiten menos gases en su producción. El PET reciclado tiene un módulo menos de Young (MPa), mayor elongación a la rotura y mayor resistencia al impacto a diferencia del PFC virgen, por lo que el PET reciclado es más dúctil y el PFC virgen es más frágil;

d. existen diferencias en las aplicaciones de la fibra, esto debido a que la industria del PET reciclado comprende cuatro áreas de mayor aplicación: “Staple fibre”; Filament; “non-woven”, y “Fibre-fill”, y

e. a temperatura elevada, la resistencia a la tracción y módulo de la elasticidad del PET virgen es mayor que el PET reciclado y sus mezclas. Las mezclas de PET virgen/reciclado son peores que los de los vírgenes.

C. DAK no es productor nacional del producto materia de investigación, ya que únicamente se dedica a comercializar el bien derivado de compras a terceros, situación que impide que sea productor nacional, pues solamente actúa como un cliente de Indorama (recibiendo el servicio de maquila), pero en ningún momento se dedica a producir PFC virgen. Por tanto, la Solicitante no acredita el interés de productor nacional y, derivado de ello, no tenía derecho a iniciar el presente procedimiento.

34. Industrias Notesa presentó artículos sobre las características, usos y funciones del PFC reciclado, obtenidos de las páginas de Internet http://modasostenible.wordpress.com, http://tecnologiadelosplasticos.blogspot.com, http://www.burchamintl.com y https://www.residuosprofesional.com.

d. Polímeros y Derivados

35. El 22 de enero de 2019 Polímeros y Derivados realizó las manifestaciones referidas en el punto 30 de la presente Resolución y presentó las pruebas referidas en el punto 31 de la presente Resolución.

e. Skyfelt

36. El 22 de enero de 2019 Skyfelt realizó las manifestaciones referidas en el punto 30 de la presente Resolución y presentó las pruebas referidas en el punto 31 de la presente Resolución.

f. Tex no Tej

37. El 21 de enero de 2019 Tex no Tej manifestó que la fibra corta de poliéster virgen y la fibra corta de poliéster reciclado tienen diferencias, por lo que no pueden ser consideradas similares. Una diferencia importante es el color que tiene la fibra reciclada, pues su color es más opaco lo que no la hace idónea para teñirla de colores. Otro elemento que les hace diferentes es la textura, toda vez que la fibra virgen cuenta con una textura más suave, lo que ocasiona que los consumidores empleen cada una para fines distintos. Tex no Tej presentó dos muestras físicas de fibra de poliéster (fibra virgen y fibra reciclada).

4. Exportadoras

a. CCCT, Hailun y Huaxicun

38. El 22 de enero de 2019 la CCCT, Hailun y Huaxicun manifestaron:

A. Suponiendo sin conceder que, por virtud del contrato de maquila celebrado entre Indorama y DAK, no quepa duda respecto del carácter de productor nacional de DAK, la Secretaría pasa de largo un aspecto crítico, ya que no exige ni la Solicitante exhibe el cumplimiento a sus obligaciones legales como productor mexicano.

B. El inicio de la investigación fue ilegal porque los precios reportados por IHS Markit, Ltd. (IHS), la fuente de precios del país sustituto, no puede considerarse como una prueba pertinente por no reportar precios reales ni representativos. Asimismo, DAK presentó una metodología a todas luces incorrecta para determinar el valor normal ex fábrica.

C. La CCCT sostuvo que el precio estimado reportado de IHS es insuficiente para acreditar el valor normal y, por tanto, la práctica desleal, sin embargo, la Secretaría consideró dichos argumentos infundados, ya que los precios se refieren a PFC de los Estados Unidos. No obstante, la Secretaría omite motivar y señalar con la debida precisión la página de Internet o, por lo menos, cómo o en qué parte se encuentra tal información para arribar a la conclusión de que los precios de PFC sí corresponden al mercado de los Estados Unidos y se refieren a producto originario de los Estados Unidos.

D. La información y explicaciones contenidas en las pruebas documentales que obran en el expediente administrativo solamente permiten deducir que el inicio de la investigación antidumping fue ilegal porque la Secretaría no contó con pruebas suficientes para acreditar tanto el valor normal en el país sustituto como la discriminación de precios. Lo anterior, porque los precios reportados por IHS no son transacciones reales sino estimados y no son referentes a PFC de los Estados Unidos; asimismo, la metodología para ajustar el precio estimado de PFC de IHS por el concepto de flete fue notoriamente incorrecto con base en los términos de venta, comparando de manera inequitativa el precio del valor normal con el precio de exportación.

E. La Solicitante ilegalmente aportó pruebas en sus réplicas y la Secretaría las admitió y valoró de manera indebida vulnerando las formalidades esenciales del procedimiento. Lo anterior, debido a que, en el requerimiento que le formuló la Secretaría a DAK, obtuvo elementos nuevos para acreditar el valor normal, supliendo las deficiencias de DAK, sin otorgarle la oportunidad procesal a las contrapartes para defender sus intereses. Además, admitió los precios de los Estados Unidos reportados por PCI Wood Mackenzie, prueba extemporánea que no era información objeto del requerimiento. Si bien el artículo 54 de la Ley de Comercio Exterior (LCE) dispone que la Secretaría podrá requerir elementos probatorios, información y datos que estime pertinentes, dicha facultad discrecional no es absoluta porque debe limitarse a los hechos que obran en el expediente, de conformidad con una lectura sistemática con el artículo 82, párrafo 2, del RLCE y conforme a los artículos 14, 16 y 17 Constitucionales.

F. La Secretaría en el punto 173 de la Resolución Preliminar, considera que las disposiciones generales establecidas en el inciso (a) del párrafo 15 del Protocolo de Adhesión de la República Popular China a la Organización Mundial del Comercio (el “Protocolo de Adhesión de China a la OMC”) no han expirado. Por lo tanto, para poder utilizar una metodología de cálculo que no se base en una comparación estricta con los precios internos y costos en China, es necesario tener evidencia de que los productores chinos del producto similar al investigado operan en condiciones que no corresponden a una economía de mercado para la fabricación, producción y venta de dicho producto. Al respecto, la CCCT refiere lo siguiente:

a. no puede otorgarse ningún uso a la metodología de país sustituto o valor normal con base en un tercer país con la simple expiración del párrafo 15 (a)(ii) del Protocolo de Adhesión de China a la OMC;

b. los términos del párrafo 15(a)(i) no otorgan a la autoridad investigadora la "discreción para rechazar los precios y costos chinos, si hay pruebas positivas que demuestren que prevalecen las condiciones de una economía de no mercado", por el contrario, establecen que, si los productores muestran condiciones de economía de mercado, entonces el Miembro importador de la OMC deberá utilizar los precios o costos chinos;

c. el párrafo 15(a)(i) no establecía esta lectura a contrario sensu cuando el párrafo 15(a)(ii) se encontraba vigente, ya que, de ser el caso, el párrafo 15(a)(ii) habría resultado redundante. Lo dispuesto por la romanita (i) del párrafo 15(a) no ha cambiado, lo que significa que no se le puede dar ahora dicha lectura, a contrario sensu. El párrafo 15 (a)(i) sigue siendo una regla que dispone del uso del valor normal del país de origen (China);

d. el párrafo 15(a) comienza con un lenguaje introductorio que describe las dos metodologías diferentes que pueden usarse en los procedimientos relativos a las importaciones de China: valor normal del mercado interno y valor normal de un tercer país. El lenguaje del párrafo 15(a) no crea ninguna metodología que no esté contemplada en el Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT) de 1994 y el Acuerdo Antidumping, ni establece las condiciones que rigen cuál de estas dos metodologías debe utilizarse en ningún caso particular. Más bien, por sus términos expresos, el párrafo 15(a) establece que el importador debe usar una u otra de estas metodologías basado en las reglas en los subpárrafos (a)(i) y (a)(ii) del párrafo 15;

e. en consecuencia, antes de la expiración de la vigencia del artículo 15 (a)(ii), los subpárrafos del artículo 15(a) establecían dos reglas paralelas, cada una correspondiente a una de las dos metodologías de valor normal (mercado interno y tercer país). El texto proporciona un conjunto integrado que acota la elección de una autoridad investigadora a estas dos metodologías de valor normal. Por lo tanto, aunque el párrafo 15 pudo no pronunciarse respecto a algunos elementos relativos a la comparabilidad de precios, sí se refiere expresamente respecto a las bases sobre las cuales una autoridad elegiría entre valor normal del mercado interno y el valor normal de un tercer país;

f. específicamente, el párrafo 15(a)(ii) establece los supuestos jurídicos para el uso del valor normal de un tercer país. Bajo estos supuestos, el valor normal de un tercer país aplica por omisión, lo que significa que el párrafo 15(a)(ii) se exceptúa de los requisitos más estrictos establecidos para el uso del valor normal de un tercer país según las reglas de aplicación general. El párrafo 15(a)(ii) sirve para “relajar” las condiciones que de otra manera aplicarían para el uso de esta metodología;

g. al mismo tiempo, el párrafo 15 (a)(i) brinda un escudo mediante el cual los productores/exportadores chinos investigados pueden defenderse y recibir un trato de valor normal con base en los precios y costos del mercado interno. Mientras el párrafo 15(a)(i) fungió como contrapunto del párrafo 15(a)(ii), el párrafo 15 (a)(i) pierde su propósito una vez expirado el párrafo 15 (a)(ii), en virtud de ya no requerirse una salida a las reglas especiales relacionadas al uso de un país sustituto;

h. la expiración del párrafo 15 (a)(ii) significa que el párrafo 15 ya no limita la elección de una autoridad investigadora entre las metodologías de valor normal, en el sentido de que ya no establece ninguna regla que hable de las condiciones bajo las cuales una autoridad puede basarse en el valor normal de un tercer país. En este sentido, la pérdida de vigencia del párrafo 15 (a)(ii) creó un vacío adicional en el párrafo 15 sobre un tema relacionado con la comparabilidad de precios, a saber, las condiciones para el uso del valor normal de un tercer país, y

i. el párrafo 15 requiere que las reglas en los incisos 1 y 2 se aplicaran, cediendo a la tercera capa de reglas sólo donde el párrafo 15 se refiere a un aspecto de comparabilidad de precios. Lo anterior significa que, los aspectos respecto a los cuales el artículo 15 no se pronuncie, las disposiciones del GATT de 1994 y el Acuerdo Antidumping aplican de pleno derecho.

G. La Secretaría debe ahora ponderar las pruebas presentadas por la Solicitante y los exportadores de China, para arribar a una determinación específica del caso y de la industria relevante. Por tanto, legalmente, la Secretaría debe comparar las pruebas presentadas por una y otra parte para cada uno de los criterios, y determinar cómo las pruebas contenidas en el expediente, en un balance objetivo e imparcial, dirigen hacia una economía de mercado o no.

H. Los indicadores macro-económicos por si solos no deben emplearse para negar el trato de economía de mercado para una industria en específico. La Secretaría debe comparar las pruebas presentadas por DAK y por la CCCT para cada uno de los criterios, y determinar objetivamente e imparcialmente si China es una economía de mercado o no. Para la CCCT las pruebas que presentó cumplen con los criterios legales a nivel industria.

I. En el punto 352 de la Resolución Preliminar, la Secretaría señala que el análisis de daño y causalidad debe considerar normalmente tres años para poder corresponder un análisis integral dentro del ciclo económico y no únicamente un año o el que corresponde al periodo investigado. Esto mismo vuelve a repetir la Secretaría en el punto 380 b de la Resolución Preliminar, añadiendo que el análisis de daño lo realizó de manera correcta, objetiva e integral a fin de no llegar a conclusiones parciales y sin sentido económico alguno. Es preciso aclarar que la CCCT no planteó su argumento en el sentido que el periodo de daño (periodo analizado) debía ser únicamente de un año. Por el contrario, planteó que la Secretaría debe de darle más peso a lo acontecido en el periodo investigado que a lo sucedido en los dos primeros años del periodo analizado.

J. Lo anterior deriva de interpretaciones del Organo de Apelación de la OMC. La información referente al último año dentro del periodo analizado es concluyente en cuanto a la inexistencia de un daño actual. No obstante, lo más crítico, no es que la Secretaría no esté de acuerdo si hubo o no un daño actual, sino que la autoridad prefiere no responder a dicha alegación y, en cambio, sostiene que el periodo analizado es de tres años como lo establece la normatividad sin atender a la cuestión efectivamente planteada.

K. La Secretaría no puede eludir el hecho que de la inmensa mayoría de los factores de daño no reflejan un daño material. La propia Secretaría señala que no se observan comportamientos negativos en los indicadores relevantes de la rama de producción nacional. Por el contrario, los movimientos más pronunciados en las variables económicas y financieras de la rama, así como de las importaciones se dio en un periodo antes del investigado, sin embargo, en ese lapso no existen pruebas de dumping, lo que confirma que los dos periodos previos al investigado son para fines comparativos.

L. En la etapa preliminar se argumentó sobre el supuesto daño alegado por DAK es causa de sus propias importaciones, sin embargo, la Secretaría no se pronuncia sobre esta cuestión. Por el contrario, se limita a señalar que en la siguiente etapa de la investigación buscará allegarse de mayores elementos. Es extraño que la Secretaría no haya realizado un análisis al respecto para obtener resultados preliminares al respecto. Además, si la Secretaría hace público sus resultados hasta la Resolución Final se violaría su derecho de audiencia y su oportunidad de formular observaciones y alegaciones.

39. CCCT, Hailun y Huaxicun presentaron:

A. Catálogo de normas de la tienda en línea de la empresa IHS Market, obtenido de la página de Internet http://global.ihs.com.

B. Contrato de trabajo a tiempo completo de la empresa china Huahong.

C. Listado de actividades y sectores para fomentar la inversión extranjera (catálogos industriales).

D. Extracto de la “Ley básica de la Región Administrativa Especial de Hong Kong de la República Popular China”.

b. Huahong

40. El 22 de enero de 2019 Huahong manifestó:

A. La producción nacional consideró como no investigados aquellos productos que la propia Solicitante definió en su solicitud como fibras de especialidades y éstos fueron eliminados de sus cálculos, así, DAK excluyó expresamente a la fibra de PET recuperado, es decir, a la fibra basada en tereftalato de polietileno en estado sólido procedente de material reciclado.

B. La Secretaría agregó que DAK se ostentó como único productor nacional, a pesar de tener evidencia de que existe un productor (Morphoplast), quien más bien elabora la fibra a partir del PET reciclado. En consecuencia, de jure y de facto, la Solicitante no incluyó al producto mencionado, por lo que se concluyó que el producto elaborado a partir de PET recuperado no es producto objeto de investigación.

C. La elaboración del PET recuperado o PCR (como se conoce en el mercado internacional por las siglas en inglés de “Post-Consumer Recycled”) es un proceso continuo que difiere esencialmente del producto investigado (PFC) al integrar la recuperación y el procesamiento de botellas recicladas para elaborar la materia prima fundamental.

D. Como advierte la Secretaría, el proceso productivo difiere del correspondiente al PFC llamado virgen, el cual utiliza PTA y MEG como materias primas, mientras que el PCR parte del procesamiento de material reciclado (en este caso botellas) para la obtención del PET e incluye una etapa de recolección, molienda, lavado y secado. Además, el producto final puede tener características físicas distintas a las identificadas como propias de la mercancía investigada, tal como el color azul o verde, así como una tenacidad distinta. Esto significa que los productos tienen una estructura de costos, así como características físicas y químicas diferentes, lo cual naturalmente impacta en sus precios.

E. Aunque hay un grupo de consumidores que pueden usar como sustituto del PFC al PCR, ello no está generalizado y un grupo significativo de ellos no aplica tal sustitución; por ejemplo, de acuerdo con una encuesta de consumidores que hizo la Comisión Internacional de Comercio de los Estados Unidos (USITC) en el caso de PFC en dicho país, se observó que para aplicaciones tejidas o hiladas, la gran mayoría de las empresas encuestadas (17 de 19 consumidores industriales) informaron que siempre o frecuentemente usan fibra virgen, mientras que sólo 7 de 16 consumidores también informaron que a veces ha utilizado fibra de PCR.

F. La Secretaría debe reconsiderar su determinación de utilizar a los Estados Unidos como país sustituto, dado que este país no es un oferente principal en el mercado internacional, las características de su industria, así como de la demanda doméstica que enfrenta, no hacen razonable su comparabilidad con la industria investigada, por lo que la elección de los Estados Unidos como país sustituto no es razonable.

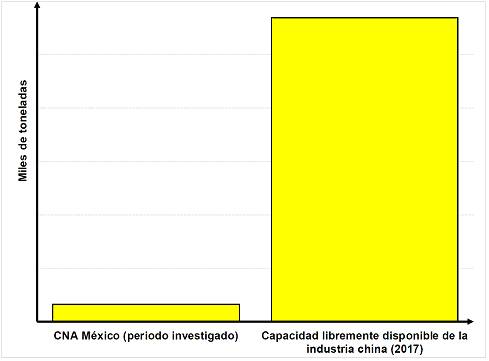

G. Las estadísticas de comercio internacional indican que los Estados Unidos no necesariamente siguen los precios internacionales del PFC y que este país es en realidad un oferente menor en el concierto internacional. De acuerdo con las estadísticas de comercio internacional el PFC (a nivel subpartida), sus precios se ubican como los más altos del espectro mundial y aun descontando a China, los precios de otros países que son importantes oferentes y que no han sido objeto de medidas antidumping, se ubican sensiblemente por debajo de los precios de los Estados Unidos. Asimismo, estas estadísticas muestran que dicho país ocupa el noveno lugar con el 1% de las exportaciones globales en términos de volumen.

H. Debe destacarse que al usar los precios de los Estados Unidos (y en particular los precios de DAK o los precios de publicaciones correlacionados con éstos), se incurre en una inconsistencia adicional, pues de acuerdo con la información del USITC, las empresas no reportan sus precios separando el PFC del PCR, ni mucho menos separan los precios de la mercancía producida por ellos de la mercancía que ellos mismos importan.

I. Al realizar el análisis del supuesto daño, la Secretaría debe reconsiderar la razonabilidad del horizonte temporal evaluado. En particular, Huahong ha destacado que la jurisprudencia de la OMC plantea que se deben hacerse esfuerzos para que el análisis de daño se base en el examen de los indicadores más recientes de la industria en cuestión, pues los Grupos Especiales de la OMC indican que, los datos examinados en relación con la discriminación de precios, el daño y la relación causal deberán incluir, en la medida de lo posible, la información más reciente, teniendo en cuenta la demora inevitable causada por la necesidad de llevar a cabo una investigación, así como los problemas prácticos de la reunión de datos en un caso determinado.

J. El periodo investigado es de julio de 2016 al 30 de junio de 2017 y el inicio de la investigación fue en febrero de 2018, es decir, ocho meses después de concluido el periodo investigado. El crecimiento de las importaciones y su caída de precios ocurrió en el periodo previo al investigado, es decir, 18 meses antes del inicio de la investigación. No obstante, el artículo 76 del RLCE indica que el periodo investigado debe ser lo más cercano posible a la presentación de la solicitud, sin embargo, no se ha demostrado la imposibilidad factual de que DAK aporte datos que le son propios, ni de que se incorpore el análisis de información de comercio que está a su alcance y que la Secretaría pueda llegarse sin dificultad.

K. Los datos a los que arribó la Secretaría en realidad confirman lo que ha argumentado Huahong: son las importaciones de otros orígenes las que, en todo caso, causarían el alegado daño a la producción nacional, ya que:

a. las importaciones de China bajaron 25% en el periodo investigado y que no crecieron durante el periodo analizado, mientras que las importaciones de otros orígenes decrecieron en menor proporción en el periodo investigado, al bajar 14%, además, de que en realidad crecieron significativamente (17%) durante todo el periodo analizado, y

b. la participación en el mercado de la mercancía china aumentó en el periodo previo al investigado, pero disminuyó significativamente durante dicho periodo, por lo que al final se mantuvo constante; mientras tanto, las otras importaciones ganaron consistentemente presencia en el mercado nacional, para ganar entre dos a tres puntos porcentuales a lo largo de todo el periodo analizado.

L. La evolución de precios observada por DAK en su solicitud, por una parte, refleja la evolución de precios internacionales, determinada por la estructura de los costos de sus insumos principales y, por otra parte, representan sólo un aspecto aislado pues en realidad la evolución de precios es al alza cuando se contemplan datos más recientes.

M. La Secretaría ha resuelto preliminarmente que existió un deterioro de precios nacionales ligado a un considerable margen de subvaloración, y que los precios nacionales no pudieron ser consistentes con la estructura de costos de la producción nacional, que en realidad fue al alza, sin embargo, la Secretaría deberá tomar en cuenta lo siguiente:

a. la Solicitante no ha desmentido que los precios de los insumos principales (PTA y MEG) determinan la evolución de los precios del producto final PFC. En este sentido, se aportaron datos que muestran que los primeros tuvieron niveles bajos durante el periodo analizado, por lo que es natural que los segundos también se comportaran a la baja;

b. la comparación pertinente de precios no es con respecto de los propios costos de DAK pues, por su estrategia de negocios, esta empresa no es eficiente. No hay nada que indique que los precios internacionales, a los que DAK debe sujetarse, están determinados mediante una estructura de producción maquiladora;

c. la información del corporativo de Indorama permite calcular el beneficio operativo que obtiene en promedio el grupo al que está incorporada la maquiladora. Esta información permite estimar que el margen operativo del grupo de Indorama, se ubicó durante el periodo investigado en alrededor de 9%. Así, al estimar el costo de la maquila con el rendimiento operativo que obtienen en sus operaciones de negocios el propio grupo Alpek o el grupo que consolida a su maquiladora, se observa que éste se ubica entre el 9% al 13%;

d. de acuerdo con el análisis de la Secretaría, el precio de las importaciones investigadas se ubicó 10%, 24% y 22%, respectivamente cada periodo, por debajo del precio de la rama de producción nacional. No obstante, parte de este diferencial debe atribuirse al costo de la maquila (el cual se estima es entre el 9% al 13%). Por lo que resulta claro que el diferencial de precios se debe en gran parte al costo de operación en el que opera la Solicitante, y

e. debe apuntarse que la planta de producción de PTA se encuentra en Altamira, Tamaulipas y la empresa que presta los servicios de maquila se encuentra en el Estado de Querétaro, por lo que se deben descontar, además, los gastos logísticos de traslado y manejo de la mercancía que necesariamente incrementan el diferencial de precios y que no pueden explicarse a partir del nivel de precios del producto investigado.

N. DAK reportó indicadores positivos de rentabilidad, los cuales cuando se comparan contra el comportamiento de las importaciones investigadas, indican que no existe una correlación con ellos. Es decir, la empresa obtiene mayores indicadores de rentabilidad exactamente al crecer las importaciones investigadas, mientras que el resto de sus indicadores de rentabilidad por inversión, apalancamiento y deuda, así como equilibrio financiero se mantuvieron robustos. Es decir, no se observa el daño o éste no está relacionado con el comportamiento de las importaciones.

O. La Secretaría ha señalado que los indicadores de rentabilidad se deterioraron en el periodo investigado pues la empresa bajó sus precios, lo que pudiera haber contenido el volumen importado, con un impacto adverso en la rentabilidad nacional. Al respecto, se reitera que DAK enfrenta precios internacionales cuya evolución es consistente con las tendencias de los precios de las importaciones desde China y el precio de los insumos.

P. Los precios de las importaciones se han recuperado en un periodo más reciente, mismo que DAK se rehúsa a analizar, además de que los precios de la producción nacional enfrentan ajustes adversos dado su esquema de negocios a partir de la prestación de servicios con una maquiladora. La autoridad debe descontar de la pérdida de rentabilidad, aquella parte que se deriva de este esquema de negocios, que hace comparativamente menos competitiva a la industria nacional.

Q. DAK, en forma similar a otras empresas del grupo Alpek, enfrenta problemas de operación derivados de un incendio reciente en su planta de Altamira, cuyas implicaciones para el suministro de PTA eran esperados por parte de los observadores internacionales. Lo anterior, corrobora la existencia de problemas logísticos de operación que motivan la búsqueda de diferentes fuentes de abasto (lo que explica también la actividad importadora de la propia DAK).

R. Una cuota igual al margen daría como resultado precios que se ubicarían muy por arriba de lo necesario para corregir el daño alegado, toda vez que la Secretaría calculó un margen para Huahong del 45% mientras que el margen de subvaloración calculado fue del 10% al 22% en el periodo analizado.

41. Huahong presentó:

A. Blog de la empresa Morphoplast con la descripción del proceso de transformación del PET, obtenido de la página de Internet http://www.morphoplast.com.

B. Las siguientes noticias:

a. “Morphoplast una empresa ejemplar”, obtenida de la página de Internet http://www.elipsetlaxcala.com, y

b. “Alpek fire to impact European PET supply” del 24 de julio de 2018, obtenido de la página de Internet http://www.platicsnewseurope.com.

c. Comunicado de Alpek sobre un incidente en su planta de PTA en Altamira, México ocurrido el día 15 de julio de 2018, obtenido de la página de Internet http://www.alpek.com.

C. Presentación titulada “Proceso para transformar PET”, obtenida de la empresa Morphoplast.

D. Exportaciones de PTA a nivel mundial, por la subpartida 2917.36, en valor y volumen, de 2011 a 2018, obtenidos del USITC basados en estadísticas de la United Nations Commodity Trade Statistics Database (la "UN Comtrade").

E. Importaciones de PFC de China y el mundo, por las fracciones 5503.20.01 y 5503.20.99, en valor y volumen, de 2014 a 2017, obtenidos del USITC basados en estadísticas de la UN Comtrade.

F. Perfil corporativo de Alpek, obtenido del informe anual de dicha empresa para 2017.

G. Márgenes operativos de Alpek e Indorama de 2016 y 2017, obtenidos a partir de sus reportes anuales financieros.