RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de productos planos de acero inoxidable originarias de la República Popular China y del Taipéi Chino, independientemente del país de procedencia. |

Viernes 05 de Abril de 2019 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE PRODUCTOS PLANOS DE ACERO INOXIDABLE ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA Y DEL TAIPÉI CHINO, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA.

Visto para resolver en la etapa inicial el expediente administrativo 02/19 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 31 de enero de 2019 Outokumpu Mexinox, S.A. de C.V. (OTK o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de productos planos de acero inoxidable laminados en frío, incluidas las definitivas y temporales, así como las que ingresan al amparo de la Regla Octava de las complementarias (“Regla Octava”) para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), originarias de la República Popular China (“China”) y del Taipéi Chino (“Taiwán”), independientemente del país de procedencia.

2. La Solicitante manifestó que las importaciones de productos planos de acero inoxidable laminados en frío originarios de China y Taiwán, en condiciones de discriminación de precios, aumentaron significativamente en términos absolutos y relativos, cuyos precios muestran una tendencia a la baja, provocando una contención de los precios internos, lo que causó efectos negativos en sus volúmenes de producción y, por ende, una disminución de sus ventas y pérdidas de empleos, causando daño material a la producción nacional.

3. Propuso como periodo investigado el comprendido del 1 de octubre de 2017 al 30 de septiembre de 2018, y como periodo de análisis de daño el comprendido del 1 de octubre de 2015 al 30 de septiembre de 2018.

B. Solicitante

4. OTK es una empresa constituida conforme a las leyes mexicanas. Su principal giro es la fabricación y comercialización de acero inoxidable. Señaló como domicilio para recibir notificaciones el ubicado en Insurgentes Sur No. 1898, Edificio Torre Siglum, piso 14, despacho 1421, Col. Florida, C.P. 01020, Ciudad de México.

1. Descripción general

5. La Solicitante señaló que el producto objeto de investigación son los productos planos de acero inoxidable laminados en frío, resistentes al calor y a la corrosión, de anchura superior o igual a 600 milímetros (mm) y espesor entre 0.3 mm y 1 mm, y de anchura inferior a 600 mm y espesor entre 0.3 mm y 4.0 mm. Este producto se comercializa en forma de bobinas, rollos, flejes, cintas, hojas y chapas, entre otras.

2. Características

6. OTK indicó que las características esenciales que permiten identificar al producto objeto de investigación son: el material (acero inoxidable), el proceso productivo (laminados en frío), así como la anchura y espesor señalados en el punto anterior. Otra característica no esencial es el acabado, que puede ser opaco (2D) o brillante (2B).

7. En cuanto a la composición química del producto objeto de investigación, OKT señaló que tienen un contenido de hasta 1.1% de carbono, entre 10.5% y 26% de cromo y entre 2.5% y 22% de níquel. Se fabrica en grados de acero 200, 300 y 400; las dos primeras series corresponden a aceros inoxidables austeníticos, mientras que la serie 400 corresponde a aceros inoxidables ferríticos y martensíticos.

3. Tratamiento arancelario

8. OTK indicó que el producto objeto de investigación ingresa a través de las fracciones arancelarias 7219.34.01, 7219.35.01 y 7220.20.02 de la TIGIE, cuya descripción es la siguiente:

|

Descripción |

|

|

Capítulo 72 |

Fundición, hierro y acero. |

|

Partida 7219 |

Productos laminados planos de acero inoxidable, de anchura superior o igual a 600 mm. |

|

- Simplemente laminados en frío: |

|

|

Subpartida 7219.34 |

-- De espesor superior o igual a 0.5 mm pero inferior o igual a 1 mm. |

|

Fracción 7219.34.01 |

De espesor superior o igual a 0.5 mm pero inferior o igual a 1 mm. |

|

Subpartida 7219.35 |

-- De espesor inferior a 0.5 mm. |

|

Fracción 7219.35.01 |

De espesor igual o superior a 0.3 mm. |

|

Partida 7220 |

Productos laminados planos de acero inoxidable, de anchura inferior a 600 mm. |

|

Subpartida 7220.20 |

- Simplemente laminados en frío. |

|

Fracción 7220.20.02 |

Con espesor igual o superior a 0.3 mm, sin exceder de 4.0 mm, excepto lo comprendido en la fracción 7220.20.01. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

9. La unidad de medida en la TIGIE es el kilogramo, aunque las operaciones comerciales normalmente se efectúan en toneladas métricas.

10. De acuerdo con el SIAVI, conforme al Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, publicado en el DOF el 5 de junio de 2018, las importaciones que ingresan por la fracción arancelaria 7219.34.01, estuvieron sujetas a un arancel ad valorem de 15% entre el 5 de junio de 2018 y el 31 de enero de 2019. Las importaciones que ingresan a través de las fracciones arancelarias 7219.35.01 y 7220.20.02 de la TIGIE quedaron libres de arancel a partir del 1 de enero de 2012.

11. OTK manifestó que también se realizan importaciones del producto objeto de investigación al amparo de la Regla Octava, a través del capítulo 98 (Operaciones Especiales), por las fracciones arancelarias 9802.00.01 (Industria Eléctrica), 9802.00.02 (Industria Electrónica), 9802.00.03 (Industria del Mueble), 9802.00.07 (Industria de Bienes de Capital), 9802.00.10 (Industrias Diversas), 9802.00.13 (Industria Siderúrgica) y 9802.00.19 (Industria Automotriz y de Autopartes) de la TIGIE.

4. Proceso productivo

a. recocido de materia prima: consiste en dar un tratamiento térmico a la materia prima con el objeto de regenerar y homogenizar la estructura metalográfica, incrementando la temperatura del material por un periodo de tiempo; este proceso puede realizarse en equipos de diferentes tecnologías y/o fabricantes;

b. laminación en frío: consiste en reducir el espesor de la lámina uniformemente en toda la sección transversal o ancho del material hasta obtener el espesor requerido o solicitado. Este proceso se puede llevar a cabo por medio de un molino de laminación continua (tándem) o un molino de laminación reversible. Al reducir el espesor del material la microestructura es deformada y, por lo tanto, sus propiedades físicas y mecánicas deberán de ser restructuradas para procesos subsecuentes; este proceso también puede realizarse en equipos de diferentes tecnologías y/o fabricantes;

c. recocido de material en proceso o recocido final: este proceso consiste en restituir la microestructura deformada por la laminación en frío, regenerando las características mecánicas del material por medio de un tratamiento térmico que se lleva a cabo dentro de un horno donde se somete al material a cierta temperatura y a cierta velocidad;

d. decapado final: consiste en la limpieza del material por medio de soluciones ácidas y un proceso electrolítico para la remoción de impurezas que se pudieran tener;

e. tren de temple o skin pass: el objetivo es el de mejorar las características mecánicas del material, así como su calidad superficial;

f. pulido o satinado: es el proceso mecánico por el cual se imprime el acabado conocido como pulido o satinado mediante el desgaste de lámina de acero inoxidable con bandas abrasivas;

g. finalmente se realizan cortes longitudinales y transversales para obtener el ancho y longitud deseada del producto, y

h. se empaca para proteger el producto final en sus diferentes presentaciones como son rollos, bandas angostas y hojas.

13. OTK explicó que algunos fabricantes de productos planos de acero inoxidable cuentan con un proceso de producción verticalmente integrado, que va desde el proceso de fundición del coque (materia prima con la que se obtiene la bobina laminada en caliente) hasta el producto objeto de investigación, como es el caso de Baosteel Stainless Steel Co. Ltd. (“Baosteel”). No obstante, el proceso productivo de los productos planos de acero inoxidable comienza con la bobina de acero inoxidable laminada en caliente.

5. Normas

15. OTK explicó que las designaciones, grados o aleaciones pueden ser identificados por los diferentes molinos de acuerdo a diversas normas internacionales. Ya sea bajo ASTM/ASME, la Organización Internacional de Normalización (ISO, por las siglas en inglés de International Organization for Standardization), el Instituto Americano del Hierro y el Acero (AISI, por las siglas en inglés de American Iron and Steel Institute) de los Estados Unidos, las Normas Industriales de Japón (JIS, por las siglas en inglés de Japan Industrial Standards), del Comité Europeo de Normalización (EN, por las siglas en francés de Norme Européenne), de la Institución de Estándares Británicos (BS, por las siglas en inglés de British Standards) del Reino Unido, del Instituto Alemán de Normalización (DIN, por las siglas en alemán de Deutsches Institut für Normung) de Alemania, de la Organización Nacional Francesa para la Estandarización (NF, por las siglas de Norma Francesa), del Instituto Sueco de Normas (SIS, por las siglas en inglés de Swedish Standards Institute), del Organismo Nacional de Unificación Italiana (UNI, por las siglas de Unificación Italiana Nacional), de la Oficina de Normas de la India (ISI, por las siglas en inglés Indian Standard Institution), de los Estándares Nacionales Chinos (CNS, por las siglas en inglés de Chinese National Standards) de Taiwán, de la Administración de Normalización de China (GB, por las siglas de Normas Guobiao) y de la Asociación de Estándares de Corea (KS, por las siglas en inglés Korean Industrial Standards), pues existe equivalencia entre dichas normas como se observa en los catálogos de Yieh Corporation Limited (“Yieh”) (Taiwán) y Baosteel (China).

16. La Solicitante proporcionó las normas ASTM A240/A240M, A480/A480M y A666, así como información de las páginas de Internet de las empresas Yuan Long Stainless Steel Corp. (YLSS), Chia Far Industrial Factory Co. Ltd. (CHIAFAR), Traway International Ltd. (“Traway”) y Yc Inox Co. Ltd. (“YC Inox”) de Taiwán; y de las empresas Baosteel, Wuxi Shuoyang Stainless Steel Co. Ltd. (“Wuxi Shuoyang”), Shanghai Stal Precision Stainless Steel Co. Ltd. (STAL), Yieh y Wenzhou Baorui Steel Co. Ltd. (“Baorui”) de China. La información indica que las empresas mencionadas fabricaron productos planos de acero inoxidable laminados en frío bajo especificaciones de dichas normas.

|

Norma |

Descripción |

|

ASTM A240/A240M |

Especificación estándar para placas, hojas y flejes de acero inoxidable al cromo y cromo-níquel, para recipientes de presión y aplicaciones generales. |

|

ASTM A480/A480M |

Especificaciones estándar sobre requisitos generales para placas, láminas y tiras de acero inoxidable, resistentes al calor, onduladas y planas. |

|

ASTM A666 |

Especificación estándar para hojas, bandas, placas y barras planas de acero inoxidable austenítico recocidas o laminadas en frío. |

Fuente: Solicitante

6. Usos y funciones

17. OTK manifestó que el producto objeto de investigación se utiliza principalmente como insumo en la fabricación de mercancías en diversas industrias, entre otras: i) la industria automotriz para la fabricación de componentes estructurales de automóviles, molduras para ventanas, sistemas de escape, entre otros; ii) la industria del transporte para la fabricación de barcos, vehículos de transporte pesado, vagones, entre otros; iii) la industria de artículos para el hogar para la fabricación de utensilios de cocina, cubiertas de mesas de cocina y cocinas, entre otros; iv) la industria de electrodomésticos para la fabricación de tapas de puertas de refrigeradores, de lavadoras de ropa, de lavavajillas, de hornos de microondas, entre otros; v) la industria de tarjas; vi) la industria de tubería; vii) la industria de la construcción para la fabricación de recubiertas decorativas, cubiertas de elevadores, escaleras eléctricas, decoración de fachadas, entre otros.

18. La información de las páginas de Internet de las empresas productoras de China y Taiwán señaladas en el punto 16 constata los usos y aplicaciones de los productos planos de acero inoxidable laminados en frío.

D. Partes interesadas

1. Importadores

Abastecedora de Aceros Inoxidables, S.A. de C.V.

Privada Dos No. 330

Regio Parque Industrial

C.P. 66633, Apodaca, Nuevo León

Abinox Monterrey, S.A. de C.V.

Privada Dos No. 330

Regio Parque Industrial

C.P. 66633, Apodaca, Nuevo León

Accuride International, S.A. de C.V.

Circuito Norte No. 6

Parque Industrial Nelson

C.P. 21395, Mexicali, Baja California

Ace Stamping & Metal Fab. Co. Inc. de México, S. de R.L. de C.V.

Blvd. TLC No. 800

Parque Industrial Stiva-Aeropuerto

C.P. 66626, Apodaca, Nuevo León

Acero Inoxidable de Guadalajara, S.A. de C.V.

Calle 22 No. 2500

Col. Zona Industrial

C.P. 44940, Guadalajara, Jalisco

Aceros Coyote, S.A. de C.V.

Alambiques No. 2981

Col. Álamo Industrial

C.P. 44490, Tlaquepaque, Jalisco

Aceros Inoxidables 304, S.A. de C.V.

Av. Los Ángeles No. 600 Ote.

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

Aceros Levinson, S.A. de C.V.

Av. Ruiz Cortines Pte. No. 1824

Col. Garza Nieto

C.P. 64420, Monterrey, Nuevo León

Aceros y Galvanizados de Celaya, S.A. de C.V.

Av. Lázaro Cárdenas S/N

Col. Rancho Seco

C.P. 38090, Celaya, Guanajuato

Alfa Electrodomésticos, S.A. de C.V.

5 de febrero de 1917 No. 28

Col. Zona Industrial Chalco

C.P. 56600, Chalco, Estado de México

Ana de México, S.A. de C.V.

Ensambladores No. 180

Parque Industrial Ciudad Industria

C.P. 22444, Tijuana, Baja California

AOI Industries México, S. de R.L. de C.V.

Blvd. Díaz No. 18803

Col. Jardines de la Mesa

C.P. 22126, Tijuana, Baja California

Aplicadores Mexicanos, S.A.P.I. de C.V.

Magneto No. 951

Parque Industrial Gema

C.P. 32648, Juárez, Chihuahua

Arginox, S.A. de C.V.

Isabel No. 2031

Col. Gámez

C.P. 36650, Irapuato, Guanajuato

Artes Metálicos, S. de R.L. de C.V.

Principal B, edificio 8

Parque Industrial Reynosa

C.P. 88780, Ciudad Reynosa, Tamaulipas

Artesanías Baja, S. de R. L. de C. V.

Blvd. Universidad No. 12965

Parque Industrial Internacional Tijuana

C.P. 22575, Tijuana, Baja California

Ashland Hardware and Casting Systems de México, S. de R.L. de C.V.

Vía Monterrey Matamoros No. 600

Parque Industrial Milenium

C.P. 66626, Apodaca, Nuevo León

Auto Industrial de Partes, S.A. de C.V.

Lic. Albino Hernández No. 7

Col. Obrera

C.P. 87340, Matamoros, Tamaulipas

Automotive Maquiladora, S. de R.L. de C.V.

Industrial del Norte S/N

Parque Industrial del Norte

C.P. 88736, Reynosa, Tamaulipas

Autopartes Tracto de México, S.A. de C.V.

Av. Lázaro Cárdenas No. 2261

Col. Las Torres

C.P. 44920, Guadalajara, Jalisco

Az Industries, S.A. de C.V.

Libramiento Sur Eliseo Mendoza Berrueto Km 2.5

Col. Estancias de San Juan Bautista

C.P. 25733, Monclova, Coahuila

Backer Alpe, S. de R.L. de C.V.

Santiago Graff No. 105

Col. Santa Cruz Atzcapotzaltongo

C.P. 50071, Toluca de Lerdo, Estado de México

Bazz Houston, S. de R.L. de C.V.

Av. Alepo S/N Int. F3

Parque Industrial La Mesa

C.P. 22180, Tijuana, Baja California

Belden LRC México, S. de R.L. de C.V.

Av. Sendero Norte No. 500

Col. Tabachines

C.P. 66425, San Nicolás de los Garza, Nuevo León

Bemex Metals, S.A. de C.V.

Calz. del Valle No. 400, interior N7-03B, piso 7

Col. Del Valle

C.P. 66220, San Pedro Garza García, Nuevo León

Benchpro, S.A. de C.V.

Carretera Mexicali-Tijuana Km 126+578.45

Col. San José

C.P. 21430, Tecate, Baja California

Beetcher Manufacturing Corporation, S. de R.L. de C.V.

Industrial Río San Juan No. 1966

Parque Industrial del Norte

C.P. 88736, Reynosa, Tamaulipas

Bigso Mexicana, S.A. de C.V.

Av. Río Bravo No. 1480

Parque Industrial Río Bravo

C.P. 32557, Ciudad Juárez, Chihuahua

Border Assembly, S. de R.L de C.V.

Ciprés No. 10

Col. Las Brisas

C.P. 22450, Tijuana, Baja California

BR Química, S.A. de C.V.

Belén No. 183

Col. Alcalde Barranquitas (Centro)

C.P. 44280, Guadalajara, Jalisco

Brady México, S. de R.L. de C.V.

Guerrero Negro No. 2

Parque Industrial Nórdika

C.P. 22644, Tijuana, Baja California

Broan Building Products México, S. de R.L. de C.V.

Viñedos No. 4500

Parque Industrial El Bajío

C.P. 21430, Tecate, Baja California

Cal Mil de México, S. de R.L. de C.V.

Privada México S/N

Parque Industrial Lomas de la Amistad

C.P. 22180, Tijuana, Baja California

Calentadores Solares Bicentenario, S. de R.L. de C.V.

Acceso IV No. 31-A

Col. Zona Industrial Benito Juárez

C.P. 76120, Acequia Blanca, Querétaro

Cards & Systems Solutions, S.A. de C.V.

Calle 9 Este No. 2

Col. Civac

C.P. 62500, Jiutepec, Morelos

Casa Sommer, S.A. de C.V.

Blvd. Toluca No. 13

Col. Lázaro Cárdenas

C.P. 53560, Naucalpan de Juárez, Estado de México

Cataforesis, S.A. de C.V.

Carretera Libramiento Noreste Km 30

Col. General Escobedo Centro

C.P. 66050, Escobedo, Nuevo León

CINSA, S.A. de C.V.

Arquímedes No. 130, piso 6

Col. Polanco Reforma

C.P. 11550, Ciudad de México

Clayton Maquiladora, S.A. de C.V.

Siete Sur No. 1028

Col. Ciudad Industrial

C.P. 22444, Tijuana, Baja California

Coast Aluminum, S. de R.L. de C.V.

Andador del Rey No. 20051, Int. A y B

Col. Baja Maq. el Águila

C.P. 22215, Tijuana, Baja California

Coast Metal Supply, S. de R.L. de C.V.

Paseo Águila Azteca No. 20051

Col. El Águila

C.P. 22215, Tijuana, Baja California

Coilplus Mexicana, S.A. de C.V.

Av. Lambda No. 1450-12 B

Parque Industrial Santa María

C.P. 25903, Ramos Arizpe, Coahuila

Comercial PMB, S.A. de C.V.

Cerrada Bosque de Cidros No. 46

Col. Bosques de Las Lomas

C.P. 05120, Ciudad de México

Comercializadora de Inoxidables Hernández, S.A. de C.V.

Calle 16 No. 5415-A

Col. Dale

C.P. 31050, Chihuahua, Chihuahua

Comercializadora Galcor, S. de R.L. de C.V.

Av. Paseo de los Héroes No. 10231

Zona Urbana Río Tijuana

C.P. 22010, Tijuana, Baja California

Conexiones Inoxidables de Puebla, S.A. de C.V.

Gral. Vicente Guerrero No. 211

Col. Centro Xicotepec de Juárez

C.P. 73080, Puebla, Puebla

Controladora Mabe, S.A. de C.V.

Av. Paseo de las Palmas No. 100

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

Corredores Comerciales, S.A. de C.V.

Av. Argentina No. 33

Col. Hípico

C.P. 21219, Mexicali, Baja California

Cromadora Hermanos Pulido, S.A. de C.V.

Carretera Zapotlanejo-Tototlán Km 211+800

Col. San Joaquín

C.P. 45430, Zapotlanejo, Jalisco

Cubic de México, S.A. de C.V.

Blvd. Misiones No. 120

Parque Industrial Misiones de las Californias

C.P. 22425, Tijuana, Baja California

Cuchillería Mexicana, S.A. de C.V.

25 de mayo No. 158

Col. Trabajadores

C.P. 66149, Ciudad Santa Catarina, Nuevo León

Cuchillería Vilches, S.A. de C.V.

San Cayetano No. 125

Col. Coecillo

C.P. 37260, León, Guanajuato

Cuprum Metales Laminados, S.A. de C.V.

Av. López Mateos No. 1007

Col. Bosques del Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Dayton Progress (México), S. de R.L. de C.V.

Acceso II No. 5, edificio 9

Col. Santiago

C.P. 76120, Querétaro, Querétaro

Desarrollo de Productos, S.A. de C.V.

Tabachín No. 1195

Col. Del Fresno

C.P. 44900, Guadalajara, Jalisco

Desarrollos Solares Arandas, S.A. de C.V.

Del Gallito No. 920

Col. Arandas Centro

C.P. 47180, Arandas, Jalisco

Distribuidora Metálica, S.A. de C.V.

Av. Año de Juárez No. 387

Col. Granjas San Antonio

C.P. 09070, Ciudad de México

DJ Orthopedics de México, S.A. de C.V.

Carretera Libre Camino Tijuana No. 20230

Col. Zona Industrial el Florido

C.P. 22244, Tijuana, Baja California

Dongbu Daewoo Electronics Home Appliance de México, S.A. de C.V.

Alce Blanco No. 36

Fracc. Industrial Alce Blanco

C.P. 53370, Naucalpan de Juárez, Estado de México

Doral Steel de México, S. de R.L. de C.V.

Carretera Miguel Alemán No. 23

Parque Industrial Kuadrum

C.P. 66600, Apodaca, Nuevo León

Easer Comercializadora e Importaciones, S. de R.L. de C.V.

Díaz Ordaz No. 67

Col. Colinas de La Cruz

C.P. 22127, Tijuana, Baja California

Electrolux Home Products de México, S.A. de C.V.

Av. San Isidro No. 4251

Col. El Barreal

C.P. 32720, Juárez, Chihuahua

Elevadores EV Internacional, S.A. de C.V.

Av. de Todos los Santos No. 7560

Col. Parque Industrial Pacífico III

C.P. 22000, Tijuana, Baja California

Elmet Aluminio, S.A. de C.V.

Carretera Apodaca-Santa Rosa Km 3

Parque Industrial Santo Tomás

C.P. 66600, Apodaca, Nuevo León

Elmet, S.A. de C.V.

Carretera Apodaca-Santa Rosa Km 3

Parque Industrial Santo Tomás

C.P. 66600, Apodaca, Nuevo León

Energía Renovable de América, S.A. de C.V.

Matías de Bocanegra No. 42

Col. Mirador del Punhuato

C.P. 58249, Morelia, Michoacán

Ensambles del Pacífico, S. de R.L. de C.V.

Periférico Sur No. 1

Col. Obrera

C.P. 22624, Tijuana, Baja California

Envirofit México, S. de R.L. de C.V.

Mariano Escobedo No. 375 PH 1

Col. Polanco V Sección

C.P. 11560, Ciudad de México

Equiter, S.A. de C.V.

Calle 28 No. 2569

Col. Zona Industrial

C.P. 44940, Guadalajara, Jalisco

Especializados del Aire, S.A. de C.V.

Wahoo No. 25440

Fracc. El Florido 2a. Sección

C.P. 22680, Tijuana, Baja California

Euroquip, S.A. de C.V.

Misión de Landa No. 1

Parque Industrial Bernardo

C.P. 76246, Quintana El Marqués, Querétaro

Eurotec Engineering México, S.A. de C.V.

Fray Junípero Serra No. 17532 C

Fracc. Garita de Otay

C.P. 22509, Tijuana, Baja California

Evergreen Energy Systems, S.A.P.I. de C.V.

Oriente 4 No. 705

Col. Ciudad Industrial

C.P. 58200, Morelia, Michoacán

Ews, S. de R.L. de C.V.

Blvd. Agua Caliente No. 10470, Int. 16

Col. Revolución

C.P. 22015, Tijuana, Baja California

Fabricación y Manufacturas de México, S.A. de C.V.

Maquiladoras No. 1387, Int. 1

Ciudad Industrial Otay Sección Dorada

C.P. 22444, Tijuana, Baja California

Fabricantes de Básculas Torrey, S.A. de C.V.

Los Andes No. 605

Col. Coyoacán

C.P. 64510, Monterrey, Nuevo León

Fabricantes de Equipos para Refrigeración, S.A. de C.V.

Av. Día del Empresario No. 901

Col. Jardines de Guadalupe

C.P. 67115, Guadalupe, Nuevo León

Fastenal México, S. de R.L. de C.V.

Carretera Miguel Alemán Km 14+200 bodega 4

Col. La Encarnación

C.P. 66633, Apodaca, Nuevo León

Filtros y Colectores de México, S.A. de C.V.

20 de noviembre No. 29

Col. Tezoyuca

C.P. 56000, Tezoyuca, Estado de México

Fisher & Paykel Appliances México, S. de R.L. de C.V.

Blvd. Montebello Lotes 1, 2 y 3, manzana 8

Parque Industrial Colonial

C.P. 88780, Ciudad Reynosa, Tamaulipas

Flexinox, S.A. de C.V.

Av. Toluca No. 15

Col. Isidro Fabela

C.P. 54145, Tlalnepantla, Estado de México

Flextronics Manufacturing Juárez, S. de R.L. de C.V.

Blvd. Independencia No. 4240

Fracc. Lote Bravo

C.P. 32720, Juárez, Chihuahua

Flota Mex, S.A. de C.V.

Calle 48 Sur Centenario No. 205

Col. Civac

C.P. 62578, Jiutepec, Morelos

FMMX, S. de R.L. de C.V.

Alfonso Salinas Garza No. 301

Parque Industrial Stivia

C.P. 66350, Santa Catarina, Nuevo León

Foxconn Baja California, S.A. de C.V.

Laguna Mainar No. 5520 Sección C

Parque Industrial El Lago

C.P. 22210, Tijuana, Baja California

General Maskiner México, S.A. de C.V.

Av. Chapultepec No. 164

Col. Roma Norte

C.P. 06700, Ciudad de México

Gibbs Metals de México, S. de R.L. de C.V.

Av. Del Marqués No. 5

Parque Industrial Bernardo Quintana

C.P. 76246, El Marqués, Querétaro

Global Stainless and Aluminium de México, S. de R.L. de C.V.

Autopista Monterrey-Cadereyta Km 17

Col. Benito Juárez Centro

C.P. 67250, Juárez, Nuevo León

Grainger, S.A. de C.V.

Av. Desarrollo No. 500

Col. Finsa

C.P. 67132, Guadalupe, Nuevo León

Grupo Graeca, S.A. de C.V.

Río Lerma No. 611 A

Col. Loma Bonita Ejidal

C.P. 45085, Zapopan, Jalisco

Hanwa Steel Service Mexicana, S.A. de C.V.

Celaya No. 105

Col. P.I. Amistad

C.P. 38160, Apaseo el Grande, Guanajuato

Herramientas IXL, S.A. de C.V.

Alfredo del Mazo No. 22

Fracc. Industrial el Pedregal

C.P. 52966, Ciudad López Mateos, Estado de México

Hyspan de México, S.A. de C.V.

Blvd. San Antonio de los Buenos No. 8551-A

Col. Cañón de San Antonio

C.P. 22660, Tijuana, Baja California

Hyundai de México, S.A. de C.V.

La Encantada No. 7474

Parque Industrial El Florido

C.P. 22244, Tijuana, Baja California

I.G.B Automotriz, S.A. de C.V.

Av. Río Sonora No. 100

Parque Industrial del Río

C.P. 84269, Agua Prieta, Sonora

Imbera, S.A. de C.V.

Carretera México-Tequisquiapan Km 3.2

Zona Industrial Valle de Oro

C.P. 76803, San Juan del Rio, Querétaro

Imm Inox Market Messico, S.A. de C.V.

Av. La Noria No. 180

Parque Industrial

C.P. 76220, Santiago de Querétaro, Querétaro

Importaciones y Logística en Inoxidable, S.A. de C.V.

Av. Topacio No. 2775

Col. Bosques Del Valle

C.P. 44540, Guadalajara, Jalisco

Industrias Besthelg, S.A. de C.V.

Carretera Atotonilco-La Barca Km 5

Col. Milpillas

C.P. 47775, Atotonilco el Alto, Jalisco

Industrias Gutiérrez, S.A. de C.V.

Av. 8 de julio No. 2495

Col. Zona Industrial

C.P. 44900, Guadalajara, Jalisco

Industrias Rochin, S.A. de C.V.

Carretera a El Dorado Km 8.6

Col. El Quemadito

C.P. 80300, Culiacán, Sinaloa

Inoxidables de San Luis, S.A. de C.V.

Blvd. Antonio Rocha Cordero No. 799

Fracc. El Aguaje

C.P. 78398, San Luis Potosí, San Luis Potosí

Inoxidables de Trev, S.A. de C.V.

10 de abril de 1859 S/N

Col. Leyes de Reforma

C.P. 09310, Ciudad de México

Inoxidables Tama, S.A. de C.V.

Av. Solidaridad Iberoamericana No. 7845

Col. Las Pintitas

C.P. 45693, El Salto, Jalisco

Inoxidables y Aleaciones Nacionales, S.A. de C.V.

Autopista Monterrey-Cadereyta Km 17, bodega 2

Col. Ejido Calderón

C.P. 67257, Ciudad Benito Juárez, Nuevo León

Instrutek, S.A. de C.V.

Federación No. 685

Col. La Perla

C.P. 44360, Guadalajara, Jalisco

Insul Therm, S.A. de C.V.

De los Andes No. 1050

Col. Coyoacán

C.P. 64570, Monterrey, Nuevo León

Insumos Comerciales de Occidente, S.A. de C.V.

Plutarco Elías Calles No. 276

Col. Tlazintla

C.P. 08710, Ciudad de México

International Gold Club, S.A. de C.V.

Vallarta No. 6503

Col. Ciudad Granja

C.P. 45010, Zapopan, Jalisco

Iwai Metal México, S.A. de C.V.

Blvd. Pacífico No. 9871

Parque Industrial Pacífico Il

C.P. 22644, Tijuana, Baja California

Jabil Advanced Mechanical Solutions de México, S. de R.L. de C.V.

Paseo Del Valle No. 5200-A

Col. Guadalajara Technology Park

C.P. 45010, Zapopan, Jalisco

Jfe Shoji Steel de México, S.A. de C.V.

Paseo Cucapah No. 10515

Col. El Lago

C.P. 22210, Tijuana, Baja California

Kenworth Mexicana, S.A. de C.V.

Calz. Gustavo Vildosala No. 2000

Col. Unidad Industrial Paccar

C.P. 21385, Mexicali, Baja California

Kern Liebers México, S.A. de C.V.

Av. Industria Eléctrica de México No. 11

Col. Vista Hermosa

C.P. 54080, Tlalnepantla, Estado de México

Key Tronic Juárez, S.A. de C.V.

Magneto No. 950

Parque Industrial Gema

C.P. 32380, Ciudad Juárez, Chihuahua

Kimberly Clark de México, S.A.B. de C.V.

Av. Jaime Balmes No. 8, piso 9

Col. Los Morales Polanco

C.P. 11510, Ciudad de México

Kitchen Equipment de San Luis, S.A. de C.V.

Eje 132 S/N

Col. Industrial San Luis

C.P. 78395, San Luis Potosí, San Luis Potosí

Kone Industrial, S.A. de C.V.

Av. Coyoacán No. 1622, edificio 1 PB

Col. Del Valle

C.P. 03100, Ciudad de México

La Paloma Compañía de Metales, S.A. de C.V.

Av. 5 de febrero No. 228 Norte

Col. San Pablo

C.P. 76130, Santiago de Querétaro, Querétaro

Laminadora Mexicana de Metales, S.A. de C.V.

Carretera Cuautitlán-Tlalnepantla S/N, Lote 2A

Col. Loma Bonita

C.P. 54759, Cuautitlán Izcalli, Estado de México

Laval Tijuana, S.A. de C.V.

Av. Constitución No. 979

Col. Zona Centro

C.P. 22000, Tijuana, Baja California

LBS Monterrey México, S.A. de C.V.

Av. Luis Donaldo Colosio No. 288 A

Col. Huinala

C.P. 66640, Apodaca, Nuevo León

Lenomex, S.A. de C.V.

Blvd. Díaz Ordaz No. 339

Fracc. Industrial Unidad Nacional

C.P. 66350, Santa Catarina, Nuevo León

LG Electronics Monterrey México, S.A. de C.V.

Av. Industrias No. 180

Parque Industrial Cronos

C.P. 66603, Apodaca, Nuevo León

Limex Formado y Decorado, S. de R.L. de C.V.

Hera No. 600

Parque Industrial Kalos Guadalupe

C.P. 67110, Guadalupe, Nuevo León

Lion Tube, S. de R.L. de C.V.

Norte 35 No. 707

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Lopezadri Distribución, S. de R.L. MI.

Aquiles Serdán No. 4704

Col. Sector Centro

C.P. 88278, Nuevo Laredo, Tamaulipas

Macsteel Service Centers de México, S.A. de C.V.

Av. Rogelio González Caballero No. 925

Parque Industrial Stiva Aeropuerto

C.P. 66600, San Pedro Garza García, Nuevo León

Mallacid, S.A. de C.V.

Doblado No. 1906 Norte

Col. 1ro. de Mayo Norte

C.P. 64550, Monterrey, Nuevo León

Mam de la Frontera, S.A. de C.V.

Linda Vista No. 24

Col. Linda Vista

C.P. 22215, Tijuana, Baja California

Manitowoc TJ, S. de R.L. de C.V.

Camino Viejo a Tecate No. 16650, Int. 7

Parque Industrial Centro Industrial Arboledas

C.P. 22120, Tijuana, Baja California

Manufacturera Cima, S.P.R. de R.L.

Alfareros No. 163

Col. Lomas de Tonalá

C.P. 45400, Tonalá, Jalisco

Maquilas Teta-Kawi, S.A. de C.V.

Carretera Int. Km 1969 Guadalajara-Nog Km 2

Col. Empalme

C.P. 85340, Sonora, México

Maquinox Comercial, S.A. de C.V.

Av. 8 de julio No. 1620

Col. Morelos

C.P. 44910, Guadalajara, Jalisco

Maribel Delgado Zamudio

Manuel Mendívil No. 46

Col. Cd. Deportiva

C.P. 36612, Irapuato, Guanajuato

Masconfianza, S.A. de C.V.

Ernesto García No. 50

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

Mccain Traffic Supply México, S.A. de C.V.

Sindicalismo No. 6450

Fracc. El Rubí

C.P. 22626, Tijuana, Baja California

Mecanismos de Matamoros, S.A. de C.V.

Av. Uniones No. 2800

Parque Industrial del Norte

C.P. 87316, Matamoros, Tamaulipas

Melter, S.A. de C.V.

Spectrum No. 233

Parque Industrial Finsa

C.P. 66600, Apodaca, Nuevo León

Merce Alternativo, S.A. de C.V.

Viveros de Tlalnepantla No. 51

Col. Tlalnepantla

C.P. 54080, Tlalnepantla de Baz, Estado de México

Metales de Olympic, S. de R.L. de C.V.

Calz. San Pedro No. 217

Col. Del Valle

C.P. 66220, San Pedro Garza García, Nuevo León

Metalistik, S.A. de C.V.

Carretera Panamericana Km 14 No. 15

Col. Jesús Gómez Portugal

C.P. 20909, Jesús María, Aguascalientes

Metals & Supplies de México, S.A. de C.V.

Av. Universidad No. 202

Col. Progreso

C.P. 98066, Zacatecas, Zacatecas

Metrican Estampados, S.A. de C.V.

Circuito Exportación No. 432

Col. Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

Midwest Manufactura y Distribución de Monterrey, S.A. de C.V.

Carretera a Huinala No. 400 F

Parque Industrial El Milagro

C.P. 66634, Apodaca, Nuevo León

Miguel Ángel Retamoza Machado

Vía Palomar No. 667

Col. El Dorado

C.P. 83148, Hermosillo, Sonora

Mjcelco México, S. de R.L. de C.V.

Av. Luis Donaldo Colosio No. 202-C

Parque Industrial El Sabinal

C.P. 66645, Apodaca, Nuevo León

Multiwin de México, S.A. de C.V.

Blvd. La Joya No. 4432

Parque Industrial La Joya

C.P. 22525, Tijuana, Baja California

Operadora Internacional Colimense, S. de R.L. de C.V.

Blvd. Miguel de la Madrid Hurtado

Col. Comala

C.P. 28450, Manzanillo, Colima

Palme Internacional, S.A.P.I. de C.V.

Av. Manuel Ávila Camacho No. 1440

Col. Alcaraz

C.P. 44280, Guadalajara, Jalisco

Panasonic Appliances Refrigeration Systems de México, S.A. de C.V.

Uno Poniente No. 100

Col. Ciudad Industrial Mesa de Otay

C.P. 22430, Tijuana, Baja California

Panduit México Manufactura, S. de R.L. de C.V.

Blvd. Escobedo No. 200

Col. Technology Park

C.P. 66600, Apodaca, Nuevo León

Peasa Autopartes, S.A. de C.V.

Poniente 134 No. 854

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Polymicro, S.A. de C.V.

Dr. González S/N

Col. Huajuquito

C.P. 67300, Santiago, Nuevo León

PR Manufacturing, S. de R.L. de C.V.

Loreto No. 8130

Parque Industrial Pacífico

C.P. 22643, Tijuana, Baja California

Prime Wheel México, S. de R.L. de C.V.

Exportadores No. 118

Col. Ciudad Industrial

C.P. 22444, Tijuana, Baja California

Prodinox Inoxidables, S.A. de C.V.

Montecito No. 38

Col. Nápoles

C.P. 03810, Ciudad de México

Productos y Servicios Ancla Norte, S.A. de C.V.

Camino Viejo a San José No. 8750

Col. Santa Engracia

C.P. 32537, Juárez, Chihuahua

Promotinox, S.A. de C.V.

Av. Miguel Anzures No. 11665

Col. Libertad

C.P. 22400, Tijuana, Baja California

Promotora Industrial Gim, S.A. de C.V.

Cracovian No. 54

Col. San Ángel

C.P. 01000, Ciudad de México

Proyectos Xólotl, S.A. de C.V.

Matamoros No. 17

Col. Santa Clara Coatitla

C.P. 44440, Ecatepec de Morelos, Estado de México

Pulcro Crédito y Servicios, S.A. de C.V.

Carretera Zapotlanejo-Tototlán Km 211 No. 800

Col. Zapotlanejo Centro

C.P. 45430, Zapotlanejo, Jalisco

Ramírez Imports de México, S. de R.L. de C.V.

Gral. Francisco Naranjo No. 216

Col. Apodaca Centro

C.P. 66600, Apodaca, Nuevo León

Refractarios Alfran México, S.A. de C.V.

Homero No. 136, oficina 201

Col. Chapultepec Morales

C.P. 11570, Ciudad de México

Remolques Tanques y Equipos, S.A. de C.V.

Carretera Libre a Celaya Km 8.5

Fracc. Industrial Balvanera

C.P. 76900, Villa Corregidora, Querétaro

Roche Shelter Services, S. de R.L. de C.V.

Av. Agroindustrial No. 104

Parque Industrial Logystik

C.P. 79526, Villa de Reyes, San Luis Potosí

Rol-Tech, S.A. de C.V.

Carretera Salinas Victoria Km 5.8 S/N

Col. Valle de Salinas

C.P. 65500, Salinas de Victoria, Nuevo León

Ruth Cristina Torres Aceves

Camino al Gallito No. 920

Col. Centro

C.P. 47180, Arandas, Jalisco

Ryerson Metals de México, S. de R.L. de C.V.

Xicoténcatl No. 991-3

Col. Centro Monterrey

C.P. 64000, Monterrey, Nuevo León

Samsung Electronics Digital Appliances México, S.A. de C.V.

Av. La Montaña No. 100

Parque Industrial Querétaro

C.P. 76220, Santa Rosa de Jáuregui, Querétaro

Servicios Industriales en Refrigeración, S.A. de C.V.

Av. Pedro Loyola No. 179

Fracc. Acapulco

C.P. 22890, Ensenada, Baja California

Servicios y Maquilados Internacionales, S.A. de C.V.

Churubusco No. 660

Col. Cuauhtémoc

C.P. 21470, Tecate, Baja California

Servilamina Summit Mexicana, S.A. de C.V.

Acceso III No. 15-A

Fracc. Industrial Benito Juárez

C.P. 76120, Querétaro, Querétaro

Shelf Company No. 79, S. de R.L. de C.V.

Blvd. Julián Treviño Elizondo No. 220 Km 1

Col. El Milagro

C.P. 66634, Apodaca, Nuevo León

Shinsho México, S.A. de C.V.

Paseo De La Altiplanicie No. 11

Col. Villa de Irapuato

C.P. 36670, Irapuato, Guanajuato

SMT Products International, S. de R.L. de C.V.

Ruiz Cortines No. 2501 Int. 2

Col. Pedregal de Lindavista

C.P. 67112, Guadalupe, Nuevo León

SMTC de Chihuahua, S.A. de C.V.

Washington No. 3701, edificio 20

Col. Panamericana

C.P. 31200, Chihuahua, Chihuahua

Solarmx, S.A. de C.V.

Av. Alemania No. 1340

Col. Moderna

C.P. 44190, Guadalajara, Jalisco

Southwest Fabricators, S. de R.L. de C.V.

Calle 11 ava. Norte No. 650

Col. Ciudad Industrial

C.P. 22444, Tijuana, Baja California

Springfield Wire de México, S.A. de C.V.

15 de septiembre No. 3013

Col. Campestre

C.P. 88278, Nuevo Laredo, Tamaulipas

Sprout Solutions, S.A. de C.V.

Privada el Cedral No. 40

Col. San Andrés Totoltepec

C.P. 14400, Ciudad de México

Standex de México, S.A. de C.V.

Calz. Industria de las Maquiladoras No. 6

Parque Industrial Nuevo Nogales

C.P. 84094, Nogales, Sonora

Steel Technologies de México, S.A. de C.V.

Federalismo No. 204

Fracc. Industrial la Silla

C.P. 67190, Guadalupe, Nuevo León

Sulzer Chemtech, S. de R. L. de C.V.

Calzada a la Venta No. 19

Fracc. Industrial Cuamatla

C.P. 54730, Cuautitlán Izcalli, Estado de México

Sumitomo Corporation de México, S.A. de C.V.

Jaime Balmes No. 8-801

Col. Los Morales Polanco

C.P. 11510, Ciudad de México

Sunbeam Oster de Acuña, S.A. de C.V.

Carretera Presa la Amistad Km 6

Parque Industrial Amistad

C.P. 26280, Acuña, Coahuila

Sunshine Solar, S. de R.L. de C.V.

Av. Santa Cruz 50-118ª, condominio industrial Siglo 21

Col. Santa Cruz de las Flores

C.P. 45640, Tlajomulco de Zúñiga, Jalisco

Tamura Power Technologies de México, S.A. de C.V.

Pacífico No. 14633

Parque Industrial Pacífico

C.P. 22643, Tijuana, Baja California

Tapones de México, S.A. de C.V.

Av. Industriales del Poniente No. 2000

Col. Centro

C.P. 66350, Santa Catarina, Nuevo León

TB&C Outsert México, S. de R.L. de C.V.

Autopista México-Puebla Km 17

Parque Industrial Finsa Nave

C.P. 72710, San Cristóbal Tepetlaxco, Puebla

Tecnología del Pacífico, S.A. de C.V.

Sor Juana Inés de la Cruz No. 19710

Parque Industrial Frontera

C.P. 22630, Tijuana, Baja California

Telefonía por Cable, S.A. de C.V.

Av. Lázaro Cárdenas No. 1694

Col. Del Fresno

C.P. 44900, Guadalajara, Jalisco

Toyota Tsusho Processing de México, S.A. de C.V.

Av. Central No. 585

Col. Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

Troquelados Beca, S.A. de C.V.

Av. Patria No. 63

Col. Miravalle

C.P. 44860, Guadalajara, Jalisco

Troqueles de Precisión del Noroeste, S.A. de C.V.

Av. Los Olivos No. 100, Mod. 1 y 2

Parque Industrial El Bajío

C.P. 21430, Tecate, Baja California

Ulbrinox, S. de R.L. de C.V.

Av. La Cañada No. 25

Parque Industrial Bernardo Quintana

C.P. 76246, Querétaro, Querétaro

Valkiria Almacenes de Occidente, S.A. de C.V.

Av. Gómez Farías No. 2562

Col. San Andrés

C.P. 44810, Guadalajara, Jalisco

Velvac de Reynosa, S. de R.L. de C.V.

Av. 16 de septiembre Lote 12-C

Parque Industrial Reynosa

C.P. 88780, Reynosa, Tamaulipas

Whirlpool Internacional, S. de R.L. de C.V.

Blvd. Omega No. 2150

Parque Industrial Ramos Arizpe

C.P. 25900, Ramos Arizpe, Coahuila

2. Exportadores

AAG Metal Industries

12645 Los Nietos Road

Santa Fe Springs

Zip Code 90670, California, USA

Accuride International Inc.

12311 Shoemaker Avenue

Santa Fe Springs

Zip Code 90670, California, USA

Acorn Engineering Co.

15125 Proctor Avenue

City of Industry

Zip Code 91746, California, USA

AFD Industries Inc.

555 Market Avenue

North Canton

Zip Code 44702, Ohio, USA

Amerimet Corp.

9711 N.W. 91 Court

Miami

Zip Code 33178, Florida, USA

Ana Global LLC.

2360 Marconi Court

San Diego

Zip Code 92154, California, USA

Anqing Heng Chang Machinery Co. Ltd.

5 Xiao Gu Shan Road

Development Zone Anqing

Zip Code 246005, Anhui, China

Arbor Metals LLC.

811 Regal Row Dallas

Zip Code 75247, Texas, USA

Arbor Metals LP.

811 Regal Row

Dallas

Zip Code 75247, Texas, USA

Avire Inc.

1999 -2059 Du Hui Road, 4th floor, G Building

Zip Code 201108, Shanghai, China

Baosteel America Inc.

370 Pu Dian Road, Baosteel Tower

Pudong New District

Zip Code 200122, Shanghai, China

BBB Industries LLC.

29627 Renaissance Blvd.

Daphne

Zip Code 36526, Alabama, USA

Beall Industry Group Co. Limited

1088 Xin JinQiao Road

Pudong Xinqu

Zip Code 201203, Shanghai, China

Beijing Hongyi Guangfa Trading Co. Ltd.

66 Yard

Nanshatan Chaoyang

Zip Code 100000, Beijing, China

Bemex International LLC.

1219 N San Jacinto

San Antonio

Zip Code 78207, Texas, USA

Best Win International Co. Ltd.

7F-C1, No. 55 Huaihai West Road

Zip Code 200030, Shanghai, China

Betsscompany

S/N Maple Avenue

Fresno

Zip Code 93725, California, USA

California Glass Bending Corp.

2100 W 139th St.

Gardena

Zip Code 90249, California, USA

Ced Long Beach

3000 Walnut Avenue

Long Beach

Zip Code 90807, California, USA

Chia Far Industrial Factory Co. Ltd.

83 Taiyuan Road

Datong District

Taipei City, Taiwan

Cl Alloys LLC.

1585 West Sam Houston Parkway North

Houston

Zip Code 77043, Texas, USA

Coast Aluminum and Architectural Inc.

30551 Huntwood Avenue

Hayward

Zip Code 94544, California, USA

Combined Metals of Chicago LLC.

2401 W Grant Avenue

Bellwood

Zip Code 60104, Illinois, USA

Component Hardware Group West

1890 Swarthmore Avenue

Lakewood

Zip Code 08701, New Jersey, USA

CR Laurence Company

2503 Er. Venon Avenue

Los Angeles

Zip Code 90058-1897, California, USA

CSP Holding Group Ltd.

1 East Jingshi Road, Mingshi Gongjian Building, room 809

Jinan

Zip Code 12308, Shandong, China

Cuprum Asia Limited

Queen's Road Central 8th Floor, Gloucester Tower

Hong Kong, China

Dallas LLC.

8350 N. Central Expressway Suite 1111

Dallas

Zip Code 75206, Texas, USA

DC Holbert Industries Inc.

6553 Star Court

Laredo

Zip Code 78041, Texas, USA

Depot Metals LLC.

620 Mountain Village Blvd.

Telluride

Zip Code 81435, Colorado, USA

Dongbu Daewoo Electronics Corporation

432 Teheran-Ro, Dongbu Finance Centre

Daechi 4(Sa)-dong, Gangnam-Gu

Seoul, South Korea

Dongda International Limited

21 Xincun East Road

Zhangdian, Zibo

Shandong, China

Draka Elevator Products Inc.

2151 North Church Street

Rocky Mount

Zip Code 27804, North Carolina, USA

Dynamic Cooking Systems Inc.

5900 Skylab Road

Huntington Beach

Zip Code 92647, California, USA

ECMMS Precision Singapore Pte. Ltd.

54 Genting Lane No. 03-05

Ruby Land Complex

Zip Code 349562, Singapore

Ek Corporation

Bisan Dong Anyang No. 713-715

Anyang Trade Center

Zip Code 431 051, South Korea

Electrolux Home Products Corporation Nv.

OEph Norway Rilokkveien No. 2

Zip Code 0581, Oslo, Norway

Elevator Products Corp.

100 Demarest Drive

Wayne

Zip Code 07470, New Jersey, USA

Envirofit Hangzhou Trading Co. Ltd.

Shangpin Business Building

Gongshu Qu, Hangzhou Shi

Zip Code 310015 Zhejiang Sheng, China

Faspar S.P.A.

Via Ugo Foscolo No. 20-22

Robecco Sul Naviglio

Zip Code 20087, Milano, Italia

Fastenal Company

2001 Theurer Blvd.

Winona

Zip Code 55987, Minnesota, USA

Foshan International Trade Company Limited

8 Jinyuan Street, Fenjiang Nan Road

Foshan

Zip Code 528000, Guangdong, China

Foshan Nanhai Qiuxun Stainless Steel Product Co. Ltd.

BaiGang Industrial Zone, Heshun

Lishui Town, Nanhai District, Foshan

Zip Code 528241, Guangdong, China

Foshanshi Yidejin Stainlees Steel Ltd.

Jinchang Guoji Square Checum

Town Shunde District

Zip Code 528000, Foshan, China

G.W. Kent Inc.

506 S Huron Street

Ypsilanti

Zip Code 48197, Michigan, USA

Gemini Incorporated

103 Mensing Way

Cannon Falls

Zip Code 55009, Minnesota, USA

Gibbs Wire & Steel Co. Inc.

Metals Drive, P.O. Box 520

Southington

Zip Code 06489, Connecticut, USA

Global Stainless Steel Inc.

2345 Stanfield Road, Suite No. 203

Mississauga

Zip Code L4y3y3, Ontario, Canada

Grainger Global Sourcing

Eightyeight at Kasablanka Office Tower Floor 18, Unit A-H Jl. Casablanca Raya Kav 88

Zip Code 12870, Yakarta, Indonesia

GSH Trade SRL.

Via Del Progresso

Zip Code 35127, Padova, Italia

Guangdong Yake New Energy Technology Co. Ltd.

2 Guanyin Miao Road

Desheng Lishui

Zip Code 528244, Foshan, China

GWI Group Limited

44-60 ZhongShan Road ShangQuan

Qingdao

Zip Code 3889+99, Shandong, China

H.D. Sheldon & Co.

143 W 29 Street 12th Floor

Zip Code 10001, New York, USA

Haimen Senda Decoration Material Co. Ltd.

Tianbu Town Industrial Park

Rongcheng District

Zip Code 22611, Haimen, China

Haining Chaoyue Import and Export Co. Ltd.

Maqiao Street S/N

Haining City

Zip Code 314419, Zhejiang Province, China

Haining Ensun Solar Technology Co. Ltd.

1 Lianbao Road, Qianjiang Industry

Haining City

Zip Code 314419, Zhejiang, China

Haiyan Mideasolar Trading Co. Ltd.

141 Chang'an Middle Road

Wuyuan Town, Haiyan

Zip Code 314300, Zhejiang, China

Hanwa Co. Ltd.

Hk Yodoyabashi Garden Avenue Building, 4-3-9

Fushimi-Machi

Zip Code 541-8585, Chuo-Ku Osaka, Japan

Haosteel Group Co. Limited

581 Xiuchuan Road A1010

Pudong new area

Zip Code 201299, Shanghai, China

Hoka Elements Co. Ltd.

3 Tzuchiang 3rd Road, 35f-10

Lingya District

Zip Code 80201, Kaohsiung City, Taiwan

Hubbell Lighting Inc. DBA Prescolite

701 Millennium

Blvd Greenville

Zip Code 29607, South Carolina, USA

Hutchinson Aerospace & Industry Inc.

82 South Street Hopkinton

Hopkinton

Zip Code 01748, Massachusetts, USA

Hyosung Corporation

119 Mapo-Daero

Mapo-Gu

Zip Code 04144, Seoul, Korea

Ideal Clamp Products Inc.

8100 Tridon Drive

Smyrna

Zip Code 37167, Tennessee, USA

Innova Global Ltd.

73 Water Street North, Suite 300

Cambridge

Zip Code N1r 7l6, Ontario, Canada

Inox Market Service S.P.A.

24/26 Via Clauzetto

San Vito

Zip Code 33078, Tagliamento, Italia

Intexport Steel

Salisbury Road, Star House 3, 16th Floor, Unit 1635

Tsim Sha Tsui

Kowloon, Hong Kong, China

Italinox USA Limited Company

5530 Olympiad Drive

Houston

Zip Code 77041, Texas, USA

Jaway Metal Co. Ltd.

1111 Liyang Road, Suite 15g, Yongrong Enterprise Center

Hongkou

Zip Code 200081, Shanghai, China

Jiangmen Feima Plastic Industry Co. Ltd.

8 Jinxing Road

Jiangmen

Zip Code 529100, Guangdong, China

Jiangsu Steel Group Co. Limited

257 Siping Road, 10/F

Hongkou District

Zip Code 200135, Shanghai China

Jieyang Kailian Stainless Steel Co. Limited

Bolao Industrial Zone

Meiyun Town

Zip Code 522000, Rongcheng District, Jieyang, China

Jin Yang Metal Co. Ltd.

835, Nakdong-Daero

Sasang-Gu

Zip Code 047030, Busan, South Korea

John S Dull and Associates Inc.

11958 Monarch St

Garden Grove

Zip Code 92841, California, USA

Joseph T. Ryerson and Son Inc.

227 West Monroe Street, 27th Floor

Chicago

Zip Code 60606, Illinois, USA

Kason Western

1500 E. Wooley Road

Oxnard

Zip Code 93030, California, USA

Kern-Liebers Taicang Co. Ltd.

18 Jinzhou Road

Taicang Shi, Suzhou Shi

Zip Code 215400, Jiangsu Sheng, China

Kloeckner Metals Corp.

500 Colonial Center Parkway, Suite 500

Roswell

Zip Code 30076, Georgia, USA

Larry Spun Products Inc.

1533 Downey Road

Los Angeles

Zip Code 90023, California, USA

Lishui Liteng Metal Products Co. Ltd.

10 Wenli 2th Road

Shuige Industrial Zone

Zip Code 323000, Lishui Zhejiang, China

Lotus Industrial Co. Limited

28 North Street

Yongxingzhuang Taihe Town

Zip Code 510540, Guangzhou, China

Makalu Corporation Limited

707 Zhangyang Road, 2808 Sino Life Tower

Zip Code 200122, Shanghai, China

Maxton Mfg.

1728 Orbit Way

Minden

Zip Code 89423-4114, Nevada, USA

Meglobe Co. Ltd.

18 Dianzhong Road

Xiaogang District

Zip Code 81248, Kaohsiung City, Taiwan

Metal Center

Næsbyvej 26

5000 Odense C, Dinamarca

Mi Metal Processing Mexicana, S.A. de C.V.

Circuito Japón No.102

Col. Parque Industrial San Francisco

C.P. 20304, San Francisco de los Romo, Aguascalientes

Midalloy

630 Axminister Drive

St. Louis

Zip Code 63026, Misuri, USA

Mirror Metals Architectural and Industrial Metal

350 Hearst Drive

Oxnard

Zip Code 93030, California, USA

Misumi USA Inc.

1717 Penny Lane, Suite 100

Schaumburg

Zip Code 60173, Illinois, USA

Mjcelco Inc.

3900 Wesley Terrace

Schiller Park

Zip Code 60176, Illinois, USA

Mti De Baja Inc.

42941 Madio Street Suite 2

Indio

Zip Code 92201, California, USA

Mudge Fasteners Inc.

3050 Palisades Drive

Corona

Zip Code 92880, California, USA

Multiwin Precision Ind. Pte. Ltd.

54 Genting Lane 03-05

Ruby Land Complex

Zip Code 349562, Singapore, Singapore

Nanjing Deeper International Co. Ltd.

126 Tianyuan Middle Road, Room 1307, Building 02

Jiangning District Nanjing,

Zip Code 211121, Jiangsu, China

Nantong Jindi Fastener Co. Ltd.

9 Taoyuan Road, Room 1719, Building 17b

Jiangsu

Zip Code 226000, Nantong, China

National Kwikmetal Service

560 Santa Rosa Drive

Des Plaines

Zip Code 60018, Illinois, USA

Ningbo Portec Sealing Component Co. Ltd.

188 West Chongshou Road

Chong Shou

Zip Code 315303, Town Cixi, China

Nord Inox S.R.L.

3 Via Calate

Colle Umberto

Zip Code 31014, Treviso, Italia

North Star Parts & Equipment LLC.

12775 Mt Hwy 200

Simms

Zip Code 59477, Montana, USA

Orient Metal International Company Limited

18 Java road, Flat 01 A2 10/F Carnival Commercial

North Point

Hong Kong, China

Panasonic Appliances Refrigeration Systems Corporation

2001 Sanyo Avenue

San Diego

Zip Code 92154-6212, California, USA

Paramount Die Company Inc.

1306 Continental Drive

Abingdon

Zip Code 59477, Montana, USA

Paulinox Steel LLC.

5080 Spectrum Drive.

Addison

Zip Code 75001, Texas, USA

Performance Casters and Equipment, Inc.

6175 Progressive Avenue, suite No. 200

San Diego

Zip Code 92154, California, USA

Pottorff Aps.

5101 Blue Mound Road

Fort Worth

Zip Code 76106, Texas, USA

Prime Wheel Corporation

17705 S. Main Street

Gardena

Zip Code 90248, California, USA

Prometal International Co. Ltd.

18 Dianzhong Road

Xiaogang District,

Zip Code 81245, Kaohsiung City, Taiwan

Qingdao Hansan Steel Co. Ltd.

807 Weihe Road

Huangdao Qu, Qingdao Shi

Zip Code 266510, Shandong Sheng, China

RPA Import and Export Inc.

555 Saturn Boulevard 145

San Diego

Zip Code 92154, California, USA

Ryerson Los Angeles International

4130 East Bandini Boulevard

Vernon

Zip Code 90058-4308, California, USA

Samsung C and T Corporation

Tower B No. 26, Sangil-Ro 6-Gil

Gangdong-Gu

Seoul, Korea

Samuel Son & Co Inc.

2360 Dixie Road

Mississauga

Zip Code L4Y 1Z7, Ontario, Canada

San Diego Vista Steel Service Corp.

8753 Kerns St

San Diego

Zip Code 92154, California, USA

Sc. Min Innovation

6-21 Nonhyeon-Dong, Seyangapex Tower Room 807

Gangnam-Gu, Seoul

Sentry Supply Llc.

26950 San Bernardino Avenue

Redlands

Zip Code 92374, California, USA

Shanghai Metal Corporation

738 Dongfang Road, 20th Floor Yuan Mansion

Zip Code 200122, Shanghai, China

Shanghai Ruty Energy Co. Ltd.

577 Zhenjin Road

Zip Code 314306, Shanghai, China

Shanghai Shanxing Industrial and Trading Co. Ltd.

Pinghege 1c, Building 3, Lane 123, Yanping Road

Jing'an District

Zip Code 200000, Shanghai, China

Shanghai Shenji International Co. Ltd.

511Rm Jincheng Building 1609

Zhabei

Zip Code 200070, Shanghai, China

Shanghai Stal Precision Stainless Steel Co. Ltd.

291 Huajin Road Xinzhuang Industrial Zone

Minhang District

Zip Code 201109, Shanghai, China

Shenzhen Cambo Technology Co. Ltd.

1 Block, Yuanhu Industrial Park

Longgang District

Zip Code 516840 Guangdong, China

Shining Electrical Appliance Co. Limited

65 Guiping Middle Road, Rm. 907, Bldg. 2, Honghui Dushi Ind. New Town

Nanhai Dist.

Zip Code 528200, Guangdong, China

Sino Base Metal Co. Limited

1208 South Xizang Road

Huangpu Qu

Zip Code 200000, Shangai, China

S-More Steel Materials Co. Ltd.

91 Zhongshan 2nd Road

Qianzhen District

Zip Code 8604 Kaohsiung City 806, Taiwan

Solar Range

75 Blythe Road

Hammersmith

Zip Code W14 0HP, Londres, Inglaterra

Stanch Stainless Steel Co. Ltd.

51 Ching 1st Road, Chungkang Export Processing Zone

Wuchi District

Zip Code 43541, Taichung City, Taiwan

Staudestahl Gmbh

Staudestahl Gmbh

Josephinenstr 11

Zip Code D-40212, Düsseldorf, Alemania

Sumitomo Corporation Ltd.

100 Century Avenue, 10f Shanghai World Financial Center

Pudong New Area

Zip Code 200120, Shanghai, China

Sunbeam Products Inc.

2381 Executive Center Drive

Boca Raton

Zip Code 33431, Florida, USA

Suqian World Peak Solar Energy Co. Ltd.

3 Middle Yuanqu Road

ShijiSihong, Jiangsu

Zip Code 223900, China

Ta Chen International Inc.

5855 Obispo Avenue

Long Beach

Zip Code 90805, California, USA

Tacna International Corp.

1401 Air Wing Road

San Diego

Zip Code 92154, California, USA

Tecnopar (Hk) Co. Ltd.

1109, 11/F, Dominion Centre, 43-59 Queen's Road East

Wanchai

Hong Kong, China

Thyssenkrupp Materials Na.

22355 West 11 Mile Road

Southfield

Zip Code 48033, Michigan, USA

Tin Manufacturas Metálicas

Narciso Mendoza No. 181-3

Col. Cuauhtémoc,

C.P. 21470, Tecate, Baja California

Tnit Development Limited

Unit 2209 Wu Chung House 213 Queen's Road East

Wanchai

Hong Kong, China

Toking Auto Industrial Intl Co. Ltd.

A-202 Zhongtian Mcc Tongpu Road Across Xidoumen Road

Hangzhou

Zip Code 310012, China

Toyota Tsusho Corporation

9-8, Meieki 4-Chome

Nakamura-Ku

Zip Code 450-8575, Nagoya, Japan

Traway International Ltd.

35f-10, No. 3, Tzu-Chiang 3 Road

Ling-Ya District

Zip Code 80250, Kaohsiung City, Taiwan

Tripark Llc.

19507 South Comal River Drive

Cypress

Zip Code 77433, Texas, USA

Ulbrich of Illinois Inc.

153 Washington Avenue

North Haven

Zip Code 06473, Connecticut, USA

Union Top (Hk) Co. Ltd.

Unit 1105-7, 11/F, Tower 2 Enterprise Square 9 Sheung Yuet Road

Kowloon Bay

Kowloon, Hong Kong

Ureatac Co. Ltd.

974-7 Yangdeok-Dong

Masanhoewon

Zip Code 630490, Changwon, Korea

W Trading Co, S.A. de C.V.

Priv. Ernesto García

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

W.W. Grainger

100 Grainger Parkway

Lake Forest

Zip Code 60045, Illinois, USA

Wenzhou Baorui Steel Co. Ltd.

2792 Yongqiang Road

Long Wan Town

Zip Code 325013, Wenzhou, Zhejiang, China

Wenzhou Longwan Foreign Trade Co. Ltd.

999 Airport Road

Wenzhou

Zip Code 325013, China

Westair Gases & Equipment Inc.

2506 Market Street

San Diego,

Zip Code 92102, California, USA

Wikus Saw Technology Corp.

700 West Belden Avenue

Addison

Zip Code 60101, Illinois, USA

Wuhan Fiberhome International Technologies Co. Ltd.

88 Youkeyuan, Road

Hongshan District

Zip Code 430073, Wuhan, China

Wuxi Baochang Metal Products Co. Ltd.

8 Eastern Steel City, 118 Beihuan Road

Jiangsu

Zip Code 214191, Wuxi, China

Wuxi Boro Special Steel Co. Ltd.

168 Qian gao Road

Beitang District, Wuxi

Zip Code 214123, Jiangsu, China

Wuxi Ludery International Trading Co. Ltd.

568 Building, room 703 Jianghai West Road

Beitang District

Zip Code 214000, Jiangsu, China

Wuxi Ouyijia International Trade Co. Ltd.

168 Qiangao Road

Beitang District Wuxi

Zip Code 214123, Jiangsu, China

Wuxi Shuoyang Stainless Steel Co. Ltd.

A-57 Yuan Road

Shuofang, Jiangsu Province

Zip Code 214142, Wuxi City, China

Yantai SJM Co. Ltd.

15 Guangzhou Road

Shandong Sheng

Zip Code 264006, Economic and Yantai, China

Yc Inox Co. Ltd.

270 Sec. 4 Jungshan Road

Shijou Shiang

Zip Code 52441, Chan-Hwa, Taiwan

Yieh Corp. Limited

6 E-Da Road

Yanchao District

Zip Code 82445, Kaohsiung City, Taiwan

Yieh Mau Corp.

6, E-Da Road

Yanchao District, Kaohsiung City

Zip Code 82445, Taiwan

YL Electrical Equipment Co. Ltd.

843 Shengli St.

Dagang Binhai

Zip Code 300270, Tianjin, China

Yuan Long Stainless Steel Corp.

28 Da-Ye S. Road

Lin Hai Industrial Park

Zip Code 82445 Hsiao-Kang 812 Kaohsiung City, Taiwan

Yu-Ting Industrial Co. Ltd.

165, Shanying Road

Guishan Dist

Zip Code 33382 Taoyuan City , Taiwan

Zhejiang Baohong Stainless Steel Co. Ltd.

33 Zhong Heng Gang Road

Taihu Hi-Tech Industrial Park

Zip Code 313000, Huzhou, China

Zhejiang Heading Environment Technology Co. Ltd.

Pingqiao Industry Zone of Tiantai

Zhejiang, Taizhou

Zip Code 317203 Zhejiang, China

Zhejiang Ueasy Business Service Co. Ltd.

22 Great Wall Street

Xiacheng District

Zip Code 310021, Hangzhou, China

Zhongyi Solar Technology Co. Ltd.

Changdai Road

Haning Shi, Jiaxing Shi,

Zip Code 314400, Zhejiang Sheng, China

Zhuji Import Auto Parts Factory

826 Jiefang Road.

Zhuji City, Zhejiang Province

Zip Code 311835 Diankou Town, China

3. Posibles importadores y exportadores de los que no se tienen datos de localización

Fernando José García Castro

Ever Wonder Ful International Trading Ltd.

Fengcheng Shunda Strip Steel Co. Ltd.

L.A. Warehouse Inc.

Suqian Reliance Import & Export Co. Ltd.

Water-Wood Industrial Mineral Products Co. Ltd.

Willico Electronic Technology Company Limited

4. Gobiernos

Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, Ciudad de México

Embajada de Taiwán en México

Bosque de la Reforma No. 758

Col. Bosques de las Lomas

C.P. 11700, Ciudad de México

E. Argumentos y medios de prueba

1. Discriminación de precios

a. Precio de exportación

A. El precio de exportación del producto objeto de investigación a México se estimó a partir de los precios de importación reportados ante la Administración General de Aduanas del Servicio de Administración Tributaria (SAT), originarios de China y Taiwán, correspondientes al periodo de octubre de 2017 a septiembre de 2018.

B. La base de importaciones correspondiente a las fracciones arancelarias 7219.34.01, 7219.35.01 y 7220.20.02 de la TIGIE, contempla únicamente información sobre productos planos de acero inoxidable de anchura superior o igual a 600 mm y espesor entre 0.3 y 1 mm, y de anchura inferior a 600 mm y espesor entre 0.3 y 4 mm, por lo que no deben ingresar productos distintos a los investigados, sin embargo, se identificó producto mal clasificado a través dichas fracciones arancelarias, por lo que se depuró la base.

C. A partir de la salvaguarda que impuso México el 5 de junio de 2018 a ciertos productos de acero incluidos aceros inoxidables, también se importa el producto objeto de investigación a través de las fracciones arancelarias 9802.00.01, 9802.00.02, 9802.00.03, 9802.00.07, 9802.00.10, 9802.00.13 y 9802.00.19 de la TIGIE, aplicables a la Regla Octava y vía Programas de Promoción Sectorial (PROSEC), correspondientes a las industrias: eléctrica, electrónica, del mueble, de bienes de capital, diversas, siderúrgica y automotriz y autopartes. Al respecto, se identificaron aquellas operaciones cuya descripción se refería a productos planos de acero inoxidable laminados en frío en cualquiera de sus presentaciones (flejes, hojas, láminas, placas, rollos, etc.) y que no tenían alguna especificación para excluirlas.

b. Ajustes al precio de exportación

D. Se ajustaron los precios de exportación por concepto de crédito, fletes internos y fletes y seguros marítimos, a efecto de llevarlos a nivel FOB (como aproximación del precio ex fábrica en China y Taiwán). Se procedió de la siguiente manera:

a. para obtener el flete interno en China, se obtuvieron los montos de la página de Internet del World Freight Rates, el cual es un servicio que permite estimar el costo de un flete terrestre, marítimo o aéreo entre dos puntos geográficos. Para estimar el costo del flete interno en Taiwán, se obtuvo una cotización de la empresa Conquest Marine Global Logistics Co. Ltd. (“Conquest”), que se dedica a prestar servicios de transporte aéreo y marítimo. Dicha cotización fue proporcionada en diciembre de 2018 por lo que se deflactaron los precios para llevarlos dentro del periodo investigado;

b. para el caso del flete y seguro marítimo, la Solicitante utilizó la información de los puertos más cercanos a las plantas de los productores en China y Taiwán y los principales puertos por donde ingresa la mercancía a México. Dichos montos fueron obtenidos de la página de Internet de World Freight Rates;

c. en virtud de que el cotizador de la página de Internet World Freight Rates no proporciona la información de seguros por separado, para calcular el seguro se tendrían que considerar dos datos que sí proporciona el cotizador; el flete y el flete que incluye seguro, no obstante, el resultado de aplicar el ajuste de la cotización del flete que ya incluye el seguro sería el mismo, por lo que se aplicó el ajuste de manera conjunta;

d. las cotizaciones se ajustaron para llevarlas dentro del periodo investigado; se aplicó la tasa mensual de inflación del IPC de los Estados Unidos de septiembre a octubre 2018, posteriormente, se dividió el precio del flete entre la tasa de inflación acumulada para llevarlos al periodo investigado, y

e. en cuanto al ajuste por crédito, se consideró que las exportaciones de China y Taiwán a México otorgan un plazo de pago de 90 días, y con base en este plazo, se calculó el ajuste por crédito al precio de exportación multiplicando el precio FOB de los productos planos de acero inoxidable por la “lending interest rate” o tasa de interés activa, que es la tasa que recibe el sector privado y que prevalece en China y Taiwán. Dicha tasa se obtuvo de la página de Internet tradingeconomics.com.

2. Valor normal

a. Taiwán

E. Para el cálculo del valor normal en Taiwán se emplearon los precios de su mercado interno, dichas referencias corresponden a las tres principales aleaciones comercializadas en México, correspondientes a los meses de octubre 2017 a septiembre 2018, publicados por la revista MBR Stainless Steel.

F. Los precios internos de Taiwán están calculados como un promedio de los precios históricos para bobinas de acero inoxidable laminadas en frío de espesor de 2 mm, por lo que se aplicó un ajuste por diferencias físicas para ajustar este precio a los espesores de cada una de las tres fracciones arancelarias.

G. Para ajustar los precios internos de Taiwán por espesor, se utilizó la lista de precios de productos planos de acero inoxidable laminados en frío de la empresa Outokumpu Stainless USA, LLC. (“Outokumpu USA”), ubicada en Calvert, Alabama, donde se reporta el costo extra que se cobra para cada espesor al precio base.

b. China

H. La Solicitante alegó que en China existen elementos que indican que el gobierno chino interviene en sectores y variables clave de la economía, lo que provoca distorsiones en sus precios y costos internos y que, a su vez, explican que dicho país pueda comercializar el producto objeto de investigación a nivel interno y a nivel internacional a precios que no cubren costos de producción, por lo que sus ventas no se realizan en condiciones de operaciones comerciales normales. Entre los elementos que pueden explicar que China comercializa cantidades tan elevadas de productos planos de acero inoxidable a precios por debajo de costos, se encuentran:

a. el Renminbi (RMB) no es libremente convertible porque China mantiene controles muy extensos sobre las salidas y entradas de capital. En particular, China mantiene restricciones sobre 11 de las 12 categorías de transacciones bajo la cuenta de capital que se examinan en el Annual Report on Exchange Arrangements and Exchange Restrictions (AREAER) del Fondo Monetario Internacional (FMI);

b. la inversión extranjera en China está fuertemente restringida no solo en un plano general sino también específicamente al respecto de la industria acerera, que incluye a la industria de acero inoxidable;

c. el costo del capital está distorsionado, entre otras cosas, porque el costo de captación de los bancos está reprimido;

d. el costo de la mano de obra está distorsionado porque los salarios no reflejan una libre negociación y porque la remuneración total que se paga a una proporción sustancial de la fuerza de trabajo industrial no incluye ninguna prestación (dado que tal segmento de la mano de obra industrial carece de un registro de residencia o “Hukou” adecuado);

e. el costo de la tierra está distorsionado porque el precio de arrendar tierra se fija en forma arbitraria;

f. el costo de las materias primas está distorsionado porque la chatarra de acero inoxidable, la chatarra de acero al carbón, el ferro-cromo y el níquel están sujetos a aranceles a la exportación, aunado a reembolsos nulos del Impuesto al Valor Agregado (IVA) en la exportación, que deprimen los precios internos;

g. el costo de la energía está distorsionado ya que tanto la electricidad como el gas natural están sujetos a controles de precios;

h. el gobierno chino tiene un papel rector en las decisiones de la industria acerera, que incluye a la industria de acero inoxidable, en cuanto a inversión, tecnología, eficiencias industriales y escala de producción. Los instrumentos para esta intervención son la Política Acerera y el Plan de Desarrollo de la Industria del Acero, y

i. los salarios en China no resultan de la negociación colectiva libre porque el único sindicato autorizado en China es un apéndice del Partido Comunista Chino que a su vez controla al gobierno chino.

I. Procede considerar un valor reconstruido como base del valor normal de acuerdo al artículo 32 de la Ley de Comercio Exterior (LCE) y el 2.2 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), debido a que el intervencionismo del gobierno chino afecta el mercado del acero inoxidable en virtud de que no solo sus precios de exportación no cubren los costos de producción, sino que tampoco sus precios internos cubren sus costos internos. OTK al comparar los costos de producción más gastos generales con el precio promedio de los productos similares al investigado en el mercado interno de China, confirmó que existen ventas por debajo de costos y, por lo tanto, las ventas internas en China del producto investigado no se realizan en condiciones de operaciones comerciales normales.

J. Para obtener los costos totales para producir los aceros inoxidables laminados en frío en China, se partió del precio de los planos laminados en caliente (principal insumo) en el mercado interno en China, se le agregó el costo de transformación de OTK, y se le sumaron los gastos generales (administración y venta) de la información que se obtuvo de Baosteel. Estos costos de producción más gastos generales fueron los que se compararon con los precios de venta del producto investigado al mercado interno en China.

K. Para el cálculo del valor reconstruido, al costo total de producción (costos más gastos generales), se le agregó una utilidad razonable. Para estimar dicha utilidad OTK utilizó información financiera de Baosteel correspondiente a 2017, por ser la más reciente posible.

L. La estimación del valor reconstruido parte de un precio de materia prima (bobinas laminadas en caliente) de venta en China, sin embargo, este precio es ya muy bajo puesto que las distorsiones en precios y costos en China se originan desde el precio de la chatarra y las ferroaleaciones utilizadas como insumos para producir las bobinas laminadas en caliente, por lo que los márgenes calculados son muy conservadores.

3. Daño y causalidad

a. Similitud del producto

M. Los productos planos de acero inoxidable que produce OTK tienen las mismas características que el producto objeto de investigación originarios de China y Taiwán. Lo anterior, en razón de que se les conoce por el mismo nombre en el mercado, tienen las mismas características físicas y composición química, el proceso productivo y sus insumos son los mismos con independencia de dónde se fabriquen, por lo que sus funciones son también las mismas y, por ende, se puede dirigir a los mismos mercados geográficos y consumidores.

N. Las características esenciales que permiten identificar al producto de fabricación nacional similar al producto objeto de investigación son:

a. el material (acero inoxidable);

b. el proceso productivo que siguen (laminados en frío);

c. el espesor y anchura específicos: de anchura superior o igual a 600 mm y espesor entre 0.3 y 1 mm, y de anchura inferior a 600 mm y espesor entre 0.3 y 4.0 mm, y

d. la forma en que se pueden comercializar no es esencial, pues pueden comercializarse en forma de bobinas, rollos, hojas, flejes, cintas, etcétera, y aun así se consideran producto investigado.

b. Representatividad de la rama de producción nacional

O. OTK es el único fabricante de productos planos de acero inoxidable en México, por lo que representa el 100% de la producción nacional.

P. Durante todo el periodo analizado, la Solicitante no realizó importaciones del producto objeto de investigación. Únicamente realizó importaciones de los Estados Unidos.

c. Mercado internacional

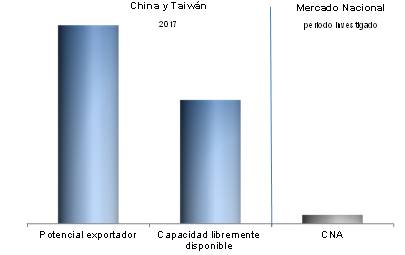

Q. Los principales productores del producto objeto de investigación en el mundo coinciden con los principales países exportadores, entre los que destacan China y Taiwán. Es importante señalar que los datos mundiales sobre información del producto objeto de investigación se encuentran disponibles a nivel de subpartida (7219.34, 7219.35 y 7220.20).

R. No existen fuentes oficiales que reporten la información específica de los principales consumidores del producto investigado. Sin embargo, es razonable considerar que los principales países importadores de las subpartidas 7219.34, 7219.35 y 7220.20, son a su vez los principales países consumidores del producto objeto de investigación, siendo Alemania e Italia los principales.

S. Los principales países exportadores, son China y Taiwán los que acumulan el 28.28% del volumen exportado en el 2017.

d. Mercado nacional

T. En el mercado doméstico, tanto los productos de fabricación nacional como el producto objeto de investigación se utilizan como insumo para la fabricación de mercancías en diversas industrias, como la automotriz, de transporte, de artículos para el hogar, de electrodomésticos, de la construcción, entre otras.

U. Los productos de fabricación nacional se distribuyen en toda la República Mexicana, principalmente en las ciudades más importantes del país, abasteciendo a toda la población mexicana, siendo sus principales consumidores los siguientes: empresas en las industrias usuarias que utilizan el producto para la fabricación de mercancías, distribuidores mayoristas y centros de servicio (éstos únicamente cortan los productos a medida de sus clientes e incluso pueden pulirlos).

V. La demanda de productos planos de acero inoxidable laminado en frío en México creció a una tasa de entre el 7% y el 10% en los últimos años (representando hasta el 16% en el periodo analizado) debido al auge de la producción automotriz, principalmente con las nuevas plantas de fabricantes de automóviles en el centro de México (Honda, Mazda, Toyota, KIA, etc.). Esto también ha atraído a fabricantes de autopartes coreanos y japoneses a la región.

W. El segmento de electrodomésticos también es muy activo en México exportando productos terminados a los Estados Unidos (Mabe, Whirlpool, Electrolux, LG, Samsung, etc.). Este crecimiento contrasta con el promedio mundial de crecimiento de 4% a 5%.

e. Análisis de las importaciones

X. Procede la acumulación de las importaciones originarias de China y de Taiwán y, en consecuencia, el análisis del comportamiento de dichas importaciones y de sus precios, así como de sus efectos sobre la rama de producción nacional del producto similar, por lo siguiente:

a. las importaciones del producto objeto de investigación se realizaron con márgenes de discriminación de precios superiores al de minimis;

b. en el periodo investigado las importaciones del producto objeto de investigación originarios de China y de Taiwán representaron el 14.44% y el 20.66% del total importado, respectivamente, y

c. de acuerdo con las estadísticas de importación, durante el periodo analizado, 42 empresas importadoras que representaron el 76% de las importaciones de China y Taiwán, realizaron importaciones de ambos orígenes. Adicionalmente, 9 de los clientes de OTK realizaron importaciones tanto de China como de Taiwán.

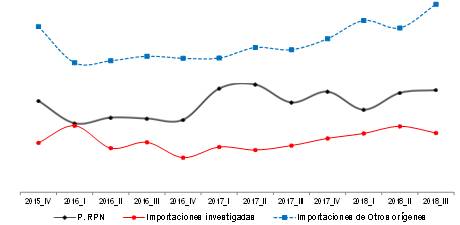

Y. Las importaciones totales en México registraron incrementos del 8.59% durante el periodo analizado, mientras que para el periodo investigado registraron una reducción del 7.07% respecto a su periodo comparable del año anterior. Contrasta con el comportamiento de las importaciones totales el crecimiento de las importaciones originarias de Taiwán y China del 52.25% en el periodo analizado.