ACUERDO por el que se da a conocer el calendario mensual del pronóstico de los ingresos contenidos en el artículo 1o. de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 y la metodología utilizada para realizar dicho pronóstico. |

Lunes 21 de Enero de 2019 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- SHCP.- Secretaría de Hacienda y Crédito Público.

ACUERDO 3/2019

Acuerdo por el que se da a conocer el calendario mensual del pronóstico de los ingresos contenidos en el artículo 1o. de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 y la metodología utilizada para realizar dicho pronóstico.

Único. En cumplimiento a la obligación contenida en el séptimo párrafo del artículo 23 de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, se da a conocer el calendario mensual del pronóstico de los ingresos contenidos en el artículo 1o. de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 y la metodología utilizada para realizar dicho pronóstico.

CALENDARIO MENSUAL DEL PRONÓSTICO DE LOS INGRESOS DEL SECTOR PÚBLICO PARA EL AÑO 2019

|

CALENDARIO MENSUAL DEL PRONÓSTICO DE LOS INGRESOS DEL SECTOR PÚBLICO PARA EL AÑO 2019 |

||||||

|

1a. SECCIÓN |

||||||

|

(MILLONES DE PESOS) |

||||||

|

Conceptos |

Enero |

Febrero |

Marzo |

Abril |

Mayo |

Junio |

|

Total |

472,378.1 |

412,706.5 |

479,048.4 |

475,241.4 |

419,153.1 |

432,510.6 |

|

Ingresos del Gobierno Federal |

374,544.8 |

317,366.4 |

335,951.0 |

371,638.6 |

302,860.4 |

327,293.7 |

|

Impuestos |

325,563.2 |

265,335.0 |

270,569.0 |

319,282.8 |

252,863.3 |

271,505.8 |

|

Impuesto sobre la renta |

175,807.6 |

131,759.3 |

158,167.4 |

194,415.8 |

126,573.0 |

141,642.0 |

|

Impuesto al valor agregado |

97,326.9 |

83,195.7 |

67,770.5 |

78,342.1 |

82,195.4 |

85,542.5 |

|

Impuesto especial sobre producción y servicios |

42,039.0 |

40,779.3 |

34,830.6 |

36,883.6 |

33,907.4 |

33,372.9 |

|

Impuesto general de importación |

6,076.3 |

5,463.7 |

5,140.1 |

4,875.3 |

5,549.5 |

5,849.1 |

|

Otros impuestos 1_/ |

4,313.4 |

4,137.0 |

4,660.4 |

4,766.0 |

4,638.0 |

5,099.3 |

|

Derechos |

4,758.0 |

1,723.5 |

14,992.5 |

3,279.6 |

2,385.6 |

2,014.8 |

|

Aprovechamientos |

3,841.7 |

3,196.3 |

8,246.6 |

3,346.4 |

3,426.0 |

8,258.1 |

|

Desincorporaciones |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

|

No comprendidos en los incisos anteriores provenientes del cumplimiento de convenios celebrados en otros ejercicios 2_/ |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

|

Otros |

3,841.7 |

3,196.3 |

8,246.6 |

3,346.4 |

3,426.0 |

8,258.1 |

|

Transferencias del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo |

39,806.7 |

46,617.2 |

41,478.8 |

45,237.7 |

43,555.2 |

44,857.2 |

|

Otros 3_/ |

575.2 |

494.4 |

664.1 |

492.1 |

630.3 |

657.8 |

|

Ingresos de Organismos y Empresas |

97,833.3 |

95,340.1 |

143,097.4 |

103,602.8 |

116,292.7 |

105,216.9 |

|

Ingresos Propios de Organismos y Empresas |

70,348.1 |

67,475.0 |

116,966.0 |

74,683.3 |

88,231.0 |

75,936.9 |

|

Petróleos Mexicanos |

30,176.1 |

30,070.8 |

76,524.0 |

37,033.7 |

48,334.8 |

36,563.1 |

|

Comisión Federal de Electricidad |

36,548.3 |

34,500.1 |

34,452.1 |

34,414.4 |

34,959.0 |

35,015.2 |

|

Instituto Mexicano del Seguro Social |

1,172.2 |

948.0 |

2,310.0 |

983.8 |

1,219.7 |

1,459.9 |

|

Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado |

2,451.5 |

1,956.1 |

3,679.9 |

2,251.4 |

3,717.5 |

2,898.7 |

|

Aportaciones de Seguridad Social |

27,485.2 |

27,865.1 |

26,131.4 |

28,919.5 |

28,061.7 |

29,280.0 |

|

CALENDARIO MENSUAL DEL PRONÓSTICO DE LOS INGRESOS DEL SECTOR PÚBLICO PARA EL AÑO 2019 |

|||||||

|

2a. SECCIÓN |

|||||||

|

(MILLONES DE PESOS) |

|||||||

|

Conceptos |

Julio |

Agosto |

Septiembre |

Octubre |

Noviembre |

Diciembre |

Enero Diciembre 4_/ |

|

Total |

449,227.0 |

428,753.2 |

419,501.5 |

412,127.3 |

412,526.8 |

485,014.4 |

5,298,188.3 |

|

Ingresos del Gobierno Federal |

338,755.6 |

318,293.0 |

314,290.0 |

301,965.4 |

303,745.4 |

345,653.1 |

3,952,357.4 |

|

Impuestos |

284,255.4 |

265,262.9 |

258,914.7 |

251,844.5 |

253,375.0 |

292,601.8 |

3,311,373.4 |

|

Impuesto sobre la renta |

138,447.8 |

134,231.1 |

130,355.5 |

128,918.0 |

130,000.7 |

162,182.0 |

1,752,500.2 |

|

Impuesto al valor agregado |

98,559.4 |

82,626.7 |

82,500.0 |

77,776.2 |

76,996.7 |

82,371.2 |

995,203.3 |

|

Impuesto especial sobre producción y servicios |

36,396.7 |

37,400.3 |

35,126.7 |

34,010.0 |

35,494.7 |

37,659.7 |

437,900.9 |

|

Impuesto general de importación |

5,998.6 |

6,483.4 |

6,446.4 |

6,681.2 |

5,973.5 |

5,754.9 |

70,292.0 |

|

Otros impuestos 1_/ |

4,852.9 |

4,521.4 |

4,486.1 |

4,459.1 |

4,909.4 |

4,634.0 |

55,477.0 |

|

Derechos |

5,054.6 |

3,400.8 |

1,889.4 |

3,557.5 |

2,067.2 |

1,150.1 |

46,273.6 |

|

Aprovechamientos |

5,260.5 |

4,502.7 |

9,147.3 |

4,420.7 |

4,809.9 |

8,772.6 |

67,228.8 |

|

Desincorporaciones |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

|

No comprendidos en los incisos anteriores provenientes del cumplimiento de convenios celebrados en otros ejercicios 2_/ |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

0.0 |

|

Otros |

5,260.5 |

4,502.7 |

9,147.3 |

4,420.7 |

4,809.9 |

8,772.6 |

67,228.8 |

|

Transferencias del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo |

43,543.8 |

44,549.9 |

43,810.1 |

41,692.2 |

43,014.9 |

42,501.5 |

520,665.2 |

|

Otros 3_/ |

641.3 |

576.7 |

528.5 |

450.5 |

478.4 |

627.1 |

6,816.4 |

|

Ingresos de Organismos y Empresas |

110,471.4 |

110,460.2 |

105,211.5 |

110,161.9 |

108,781.4 |

139,361.3 |

1,345,830.9 |

|

Ingresos Propios de Organismos y Empresas |

81,794.6 |

80,802.0 |

75,301.3 |

81,693.9 |

79,218.1 |

110,247.3 |

1,002,697.5 |

|

Petróleos Mexicanos |

41,892.5 |

41,666.4 |

34,312.7 |

43,005.2 |

39,963.2 |

64,749.1 |

524,291.6 |

|

Comisión Federal de Electricidad |

34,842.5 |

35,903.6 |

35,965.0 |

34,963.2 |

34,003.0 |

32,659.6 |

418,226.0 |

|

Instituto Mexicano del Seguro Social |

1,415.3 |

1,165.9 |

1,295.1 |

1,108.4 |

1,296.3 |

8,782.0 |

23,156.6 |

|

Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado |

3,644.3 |

2,066.1 |

3,728.5 |

2,617.1 |

3,955.6 |

4,056.6 |

37,023.3 |

|

Aportaciones de Seguridad Social |

28,676.8 |

29,658.2 |

29,910.2 |

28,468.0 |

29,563.3 |

29,114.0 |

343,133.4 |

|

Nota: El total anual corresponde a las cifras consideradas en el artículo 1o. de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 (LIF 2019). No incluye los ingresos derivados de financiamientos. |

|||||||

|

1_/ Incluye los impuestos sobre automóviles nuevos, a la exportación, los accesorios, así como a los impuestos a que se refieren los numerales 1.18 (Otros impuestos) y 1.19 (Impuestos no comprendidos en la Ley de Ingresos Vigente, Causados en Ejercicios Fiscales Anteriores Pendientes de Liquidación o Pago) del artículo 1o. de la LIF 2019. |

|||||||

|

2_/ Corresponde al concepto establecido en el artículo 1o., numeral 6.61.21 (No comprendidos en los incisos anteriores provenientes del cumplimiento de convenios celebrados en otros ejercicios) de la LIF 2019. |

|||||||

|

3_/ Incluye los productos y las contribuciones de mejoras. |

|||||||

|

4_/ La suma parcial de los ingresos puede no coincidir con el total anual debido al redondeo de las cifras. |

|||||||

METODOLOGÍA PARA la elaboraciÓn del calendario mensual deL PRONÓSTICO de los ingresos de la FederaciÓn para el ejercicio fiscal de 2019

De conformidad con lo previsto en el artículo 23, séptimo párrafo de la Ley Federal de Presupuesto y Responsabilidad Hacendaria, se describe la metodología utilizada para realizar la calendarización mensual de los ingresos de la Federación que se espera obtener en el ejercicio fiscal de 2019, de acuerdo con los montos establecidos en el artículo 1o. de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 (LIF 2019).

A. Ingresos del Gobierno Federal

I. Impuestos

El pronóstico de recaudación mensual de cada uno de los impuestos federales se construye a partir de un modelo estadístico con suavizamiento exponencial. Los factores estacionales que se estiman del modelo se aplican sobre el pronóstico de la recaudación anual para obtener el flujo mensual de recaudación. Para la estimación del modelo estadístico se utilizaron series de tiempo mensuales para el periodo 1990-2018 por impuesto. Como se describe más adelante, el análisis estadístico se complementa con la incorporación de particularidades propias de la base gravable de ciertos impuestos.

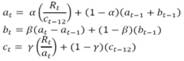

En particular, se utilizó el modelo de ajuste exponencial multiplicativo de Holt y Winters, el cual está determinado por la siguiente relación:

![]()

donde α representa el nivel de la serie, b su tendencia y c el factor estacional de carácter multiplicativo. El cálculo de estos parámetros está dado por las siguientes relaciones:

donde α, β y g son los factores de amortiguación y 12 corresponde al número de periodos, en este caso de doce meses, en el ciclo estacional de la serie histórica de recaudación de cada impuesto. El pronóstico está dado por:

![]()

Cabe señalar que los modelos de suavizamiento exponencial ponderan en mayor medida la información más reciente, por lo que se denominan modelos con “memoria de corto plazo”.

Como se mencionó anteriormente, para aplicar el modelo de suavizamiento se utilizó información histórica de la recaudación por cada impuesto –disponible en la página de Internet de la Secretaría de Hacienda y Crédito Público (SHCP)– expresada en términos reales. Adicionalmente, se realizaron ajustes estadísticos para eliminar observaciones extraordinarias o estadísticamente atípicas de la recaudación histórica de cada impuesto y que pueden distorsionar la estimación de la estacionalidad.

I.1 Impuesto Sobre la Renta (ISR)

El pronóstico de la recaudación mensual del ISR es resultado de la aplicación de los modelos descritos en el numeral I de este apartado.

I.2 Impuesto al Valor Agregado (IVA)

La recaudación mensual del IVA se calcula aplicando los modelos descritos en el numeral I de este apartado a la recaudación anual esperada conforme a lo establecido en la LIF 2019.

I.3 Impuesto Especial Sobre Producción y Servicios (IEPS)

Para la calendarización mensual del IEPS se consideraron los elementos siguientes:

a) La recaudación mensual para el caso del IEPS aplicable a la enajenación e importación de bebidas alcohólicas, cervezas y bebidas refrescantes, tabacos labrados, así como a la realización de juegos con apuestas y sorteos, redes públicas de telecomunicaciones y bebidas energetizantes, se calculó con base en los modelos descritos en el numeral I de este apartado.

b) El IEPS aplicable a bebidas saborizadas, alimentos no básicos con alta densidad calórica y plaguicidas considera la estacionalidad mensual de la recaudación de dicho impuesto correspondiente a cada uno de estos productos para los años de 2014 a 2018.

c) El IEPS de combustibles fósiles considera la estacionalidad mensual del volumen de ventas de los combustibles gravados con este impuesto.

d) El volumen mensual de la recaudación del IEPS correspondiente a las enajenaciones de gasolinas y diésel se calculó considerando la trayectoria de los volúmenes de ventas de estos productos con base en estimaciones de Petróleos Mexicanos (Pemex), así como sus tendencias de precios futuros de acuerdo con las referencias internacionales de las gasolinas y el diésel vendidas en la costa del golfo de los Estados Unidos de América. Estas referencias toman en cuenta la estacionalidad que se observa durante el año en el mercado de gasolinas.

I.4 Otros impuestos

La calendarización mensual de la recaudación de los impuestos a la importación, sobre automóviles nuevos y accesorios se calculó aplicando los suavizamientos exponenciales mencionados anteriormente.

II. Derechos

II.1 Derechos

Para el cálculo mensual de los ingresos por derechos se utilizó la información proporcionada por las dependencias de la Administración Pública Federal. Lo anterior, de acuerdo con lo dispuesto por el artículo 7o. de la Ley Federal de Derechos, así como en el Oficio Circular por el que se establecen los procedimientos para el informe, dictamen, notificación o constancia de registro de los ingresos excedentes obtenidos durante el ejercicio por las dependencias y entidades de la Administración Pública Federal, así como por los poderes Legislativo y Judicial y los órganos constitucionalmente autónomos, publicado en el Diario Oficial de la Federación el 4 de marzo de 2016. De acuerdo con el Oficio Circular, las dependencias deberán informar a la SHCP durante la primera quincena de julio sobre los ingresos percibidos por derechos durante el primer semestre del ejercicio fiscal en curso, así como sobre los que tengan programado percibir durante el segundo semestre del año en curso y en el ejercicio inmediato siguiente.

Los informes mencionados se solicitaron a las Secretarías de Estado, a la entonces Procuraduría General de la República, ahora Fiscalía General de la República, a los órganos administrativos desconcentrados dependientes del Ejecutivo Federal y a los órganos constitucionales autónomos.

Para realizar el pronóstico de los ingresos para 2019 se consideraron el importe máximo entre la recaudación proyectada para el ejercicio fiscal de 2019 y el resultado de multiplicar el cierre de los ingresos de 2018 calculado por las propias dependencias, por la inflación y el crecimiento económico esperados. Los pronósticos calculados conforme al procedimiento anterior se calendarizaron por mes, con base en la distribución estacional histórica, obtenida utilizando entre uno y tres ejercicios inmediatos anteriores, dependiendo de la disponibilidad de información para los derechos que se distribuyen. Dicha información fue proporcionada por el Servicio de Administración Tributaria (SAT).

Para la determinación del monto incluido en la Iniciativa de la LIF 2019 se aplicaron los criterios siguientes:

II.1.1 Derechos por servicios que presta el Estado en funciones de derecho público (Ley Federal de Derechos, Título Primero)

En el caso de los ingresos por servicios que prestan las dependencias de la Administración Pública Federal, se consideraron el aumento proyectado del número de servicios que se prestarán en 2019, y la inflación.

II.1.2 Derechos por uso, goce, aprovechamiento o explotación de bienes sujetos al régimen de dominio público de la Federación (Ley Federal de Derechos, Título Segundo)

Los derechos por uso, goce, aprovechamiento o explotación de bienes sujetos al régimen de dominio público de la Federación están vinculados principalmente con actividades productivas que crecen al ritmo de la actividad económica. Por ello, estos ingresos se proyectaron considerando tanto la inflación, como el crecimiento real de la economía esperados para 2019.

III. Productos

Para el cálculo mensual de los ingresos por concepto de productos se utilizó la información proporcionada por las dependencias de la Administración Pública Federal, de acuerdo con lo dispuesto en el artículo 11 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2018, así como en el Oficio Circular por el que se establecen los procedimientos para el informe, dictamen, notificación o constancia de registro de los ingresos excedentes obtenidos durante el ejercicio por las dependencias y entidades de la Administración Pública Federal, así como por los poderes Legislativo y Judicial y los órganos constitucionalmente autónomos, publicado en el Diario Oficial de la Federación el 4 de marzo de 2016, en el sentido de que las referidas dependencias deben informar a la SHCP sobre los ingresos percibidos por productos, durante el primer semestre del ejercicio fiscal en curso, así como de los que esperen percibir durante el segundo semestre del año en curso y en el ejercicio inmediato siguiente.

Los informes mencionados se solicitaron a las Secretarías de Estado, a la entonces Procuraduría General de la República, ahora Fiscalía General de la República y a los órganos administrativos desconcentrados dependientes del Ejecutivo Federal.

En virtud de que la política de fijación de cuotas por concepto de productos está orientada principalmente a la actualización de las mismas, para realizar el pronóstico de los ingresos correspondientes se aplicó a los pronósticos de cierre de 2018 la inflación esperada para el próximo ejercicio.

En el caso de la calendarización mensual, en este renglón también se utilizaron factores de estacionalidad obtenidos de la distribución mensual histórica de entre uno y tres años anteriores, dependiendo de la disponibilidad de información para los productos que se distribuyen. Dicha información fue proporcionada por el SAT.

IV. Aprovechamientos

Para el cálculo mensual de los ingresos por concepto de aprovechamientos se utilizó la información proporcionada por las dependencias de la Administración Pública Federal y órganos constitucionales autónomos, de acuerdo con lo dispuesto por el artículo 10 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2018, así como en el Oficio Circular por el que se establecen los procedimientos para el informe, dictamen, notificación o constancia de registro de los ingresos excedentes obtenidos durante el ejercicio por las dependencias y entidades de la Administración Pública Federal, así como por los poderes Legislativo y Judicial y los órganos constitucionalmente autónomos, publicado en el Diario Oficial de la Federación el 4 de marzo de 2016, en el sentido de que las referidas dependencias de la Administración Pública Federal deben informar a la SHCP, sobre los ingresos percibidos por aprovechamientos, durante el primer semestre del ejercicio fiscal en curso, así como de los que tengan programado percibir durante el segundo semestre del año en curso y en el ejercicio inmediato siguiente.

Como en el caso de los derechos y los productos, los informes mencionados se solicitaron a las Secretarías de Estado, a la entonces Procuraduría General de la República, ahora Fiscalía General de la República, a los órganos administrativos desconcentrados dependientes del Ejecutivo Federal y a los órganos constitucionales autónomos.

Si bien la política de fijación de cuotas por concepto de aprovechamientos consiste básicamente en su actualización, también se tomó en cuenta que la prestación de servicios públicos y el otorgamiento del uso, goce, aprovechamiento o explotación de bienes sujetos al régimen de dominio público de la Federación relacionados con los aprovechamientos están vinculados principalmente con actividades productivas que crecen conforme a la actividad económica. Por ello, para pronosticar los ingresos por concepto de aprovechamientos se aplicaron ambos factores: inflación y crecimiento económico real, esperados para 2019.

Para la distribución mensual se utilizaron factores estacionales que reflejan la forma como se han comportado estos ingresos históricamente, de acuerdo a información de entre uno y tres años atrás, dependiendo de la disponibilidad de dicha información. Ésta fue proporcionada por el SAT.

V. Transferencias del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo

Para el pronóstico del volumen mensual de los ingresos del Gobierno Federal procedentes del Fondo Mexicano del Petróleo para la Estabilización y el Desarrollo, se consideraron la trayectoria del precio del petróleo y del gas natural, la plataforma de extracción de petróleo crudo y gas natural y tipo de cambio, de acuerdo con información proporcionada por Pemex, así como lo establecido en las disposiciones fiscales en vigor aplicables.

B. Ingresos de Organismos y Empresas

I. Ingresos de Pemex

Los ingresos propios mensuales de Pemex se determinaron en función de la información proporcionada por esa empresa productiva del Estado sobre la trayectoria de las ventas de los productos que comercializa, de la plataforma de extracción de petróleo crudo y gas natural, y considerando el régimen fiscal al que está sujeta la empresa a partir de 2015.

II. Ingresos de la Comisión Federal de Electricidad (CFE)

El pronóstico de los ingresos contenido en la LIF 2019 de la CFE, corresponde al que en su oportunidad envió la empresa a la SHCP y que, a su vez, fue el aprobado por su Consejo de Administración. La empresa productiva del Estado consideró información consistente con el marco macroeconómico incorporado en los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal 2019, de donde se obtienen variables como el Producto Interno Bruto, el tipo de cambio del peso respecto al dólar de los Estados Unidos de América y la inflación anual, así como de diversos precios de los combustibles utilizados por la empresa productiva del Estado en la generación de energía eléctrica.

Los ingresos a nivel devengable resultaron de multiplicar el precio medio de cada tarifa y cada mes por el volumen de energía eléctrica de la tarifa y mes correspondiente. Para obtener los ingresos en flujo de efectivo a usuario final, se aplicaron a los ingresos a nivel devengable un factor de cobranza proyectado para cada tarifa y mes, el cual tiene un rezago de un mes en la facturación. La calendarización resulta de la aplicación de la política de precios vigente y de las ventas proyectadas por mes y tarifa.

Adicionalmente, los ingresos diversos (materiales y equipo de desecho, penalización a proveedores y contratistas, porteo de energía eléctrica, renta de torres y postes, y recuperación de seguros, entre otros), se calcularon a partir de los ingresos pronosticados para el ejercicio inmediato anterior, actualizados por la variación en la inflación anual proyectada para el ejercicio fiscal de 2019.

III. Ingresos del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (ISSSTE) y del Instituto Mexicano del Seguro Social (IMSS)

III.1 ISSSTE

Los ingresos propios del ISSSTE se pronostican por rama de aseguramiento y para cada uno de los siguientes integrantes de dicho organismo: el ISSSTE-Asegurador, SuperISSSTE y el Sistema de Agencias Turísticas del ISSSTE (TURISSSTE). Asimismo, se consideran las comisiones del Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado (FOVISSSTE) y del Fondo Nacional de Pensiones de los Trabajadores al Servicio del Estado (PENSIONISSSTE).

Respecto a los ingresos por prestación de servicios, el ISSSTE-Asegurador recibe cuotas de los trabajadores. El pronóstico está basado en las cuotas y aportaciones que establece la Ley del ISSSTE, en el incremento del salario básico de cotización y en el número de cotizantes promedio. Cabe señalar que en la prestación de servicios se incluyen los recursos correspondientes al seguro de cesantía en edad avanzada y vejez, así como los ingresos provenientes de las estancias para el bienestar y desarrollo infantil.

Para la calendarización se considera la estacionalidad de los cotizantes, a través de factores históricos mensuales. En el caso del incremento en el salario básico de cotización se toma en cuenta la estacionalidad con la que se van reflejando las revisiones contractuales por entidad u organismo, por lo que se consideran factores históricos mensuales sobre la evolución del mismo. Se debe señalar que la recuperación de la emisión de la quincena 24 (última del año), y los ingresos de las cuotas y aportaciones del último bimestre del año, provenientes del seguro de cesantía en edad avanzada y vejez, se recuperan en el mes de enero del siguiente ejercicio, por lo cual no se incorporan en el pronóstico de 2019.

Los ingresos por la venta de bienes representan la utilidad que se obtiene de las ventas brutas de la red de tiendas y farmacias de dicho organismo menos el costo de ventas. Lo anterior, se calcula considerando las expectativas de inflación y el consumo privado para el ejercicio fiscal de que se trate, así como el margen de utilidad observado y su tendencia.

En el caso de los ingresos diversos, para los productos financieros se considera la magnitud y acumulación de disponibilidades financieras y la tasa de interés promedio esperada según los Criterios Generales de Política Económica para la Iniciativa de Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación correspondientes al ejercicio fiscal 2019, así como los intereses moratorios y recursos que se obtienen por los servicios velatorios y turísticos.

III.2 IMSS

Desde el ejercicio fiscal de 2003, el IMSS ha remitido a la SHCP el anteproyecto de presupuesto aprobado por su Consejo Técnico, de conformidad con el artículo 276 de la Ley del Seguro Social, con el fin de que se incluya en la Iniciativa de Ley de Ingresos y en el Proyecto de Presupuesto de Egresos de la Federación que se sometan a la aprobación del Congreso de la Unión.

En ese contexto, el IMSS remitió a la SHCP el anteproyecto de presupuesto 2019 que fue aprobado por su Consejo Técnico.

En cuanto a los ingresos por cuotas obrero-patronales, el Instituto realiza el pronóstico del incremento promedio anual en el número de cotizantes al IMSS, el incremento nominal promedio en el salario base de cotización, el promedio mensual de días de cotización y las cuotas tanto del trabajador como del patrón, por ramo de seguro, conforme a lo establecido en la Ley del Seguro Social y en el Reglamento de la Ley del Seguro Social en Materia de Afiliación, Clasificación de Empresas, Recaudación y Fiscalización.

En cuanto a los ingresos por productos financieros, éstos se derivan de la inversión y uso de las disponibilidades del IMSS, la variación de las reservas financieras, las tasas de interés del mercado, así como los intereses moratorios y multas.

Ciudad de México, a 15 de enero de 2019.- En suplencia por ausencia del Secretario de Hacienda y Crédito Público y con fundamento en el artículo 105 del Reglamento Interior de esta Secretaría, el Subsecretario de Hacienda y Crédito Público, Arturo Herrera Gutiérrez.- Rúbrica.