La Comisión Nacional

Bancaria y de Valores, con fundamento en lo dispuesto por los artículos 96 Bis,

97, primer párrafo y 101 Bis de la Ley de Instituciones de Crédito, así como 4,

fracciones II, VII y 16, fracción I de la Ley de la Comisión Nacional Bancaria

y de Valores, y

CONSIDERANDO

Que en cumplimiento del

artículo 78 de la Ley General de Mejora Regulatoria y para efectos de

contribuir a la eliminación de carga regulatoria y los costos de cumplimiento

derivados de ella, esta Comisión Nacional Bancaria y de Valores abrogó la

obligación de presentar la solicitud de autorización para la utilización de una

metodología diversa para los trabajos de auditoría externa en términos de la

Resolución que modifica las Disposiciones de carácter general aplicables a las

actividades de las sociedades cooperativas de ahorro y préstamo, publicada en

el Diario Oficial de la Federación el 26 de abril de 2018, y

Que una razón de

apalancamiento menor al 3 % que registren las instituciones de banca múltiple, se

apartaría de los estándares internacionales del Comité de Supervisión Bancaria

de Basilea, ya que se reflejaría un nivel de activos que no estén soportados

por el capital, por lo que tomando en cuenta dicho estándar, así como la

facultad de la Comisión Nacional Bancaria y de Valores para emitir

disposiciones prudenciales y establecer criterios que se aparten de las sanas

prácticas bancarias, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE

MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS INSTITUCIONES

DE CRÉDITO

ÚNICO. – Se REFORMAN los artículos 1, fracción CXLV; 2 Bis 120; 181,

fracción XXV y 207; se ADICIONA al Título Segundo, Capítulo VIII, una

Sección Tercera denominada “De la Razón de Apalancamiento de las Instituciones”

que comprende el artículo 172 Bis 39 a; al artículo 208, fracción I, un inciso

h) y al Anexo 36 la serie “R34 Razón de Apalancamiento”; y se SUSTITUYE

el Anexo 1-O Bis y el índice del Anexo 36, de las “Disposiciones de carácter

general aplicables a las instituciones de crédito”, publicadas en el Diario

Oficial de la Federación el 2 de diciembre de 2005 y reformadas mediante

resoluciones publicadas en el citado Diario el 3 y 28 de marzo, 15 de

septiembre, 6 y 8 de diciembre de 2006; 12 de enero, 23 de marzo, 26 de abril,

5 de noviembre de 2007; 10 de marzo, 22 de agosto, 19 de septiembre, 14 de

octubre, 4 de diciembre de 2008; 27 de abril, 28 de mayo, 11 de junio, 12 de

agosto, 16 de octubre, 9 de noviembre, 1 y 24 de diciembre de 2009; 27 de enero,

10 de febrero, 9 y 15 de abril, 17 de mayo, 28 de junio, 29 de julio, 19 de

agosto, 9 y 28 de septiembre, 25 de octubre, 26 de noviembre, 20 de diciembre

de 2010; 24 y 27 de enero, 4 de marzo, 21 de abril, 5 de julio, 3 y 12 de

agosto, 30 de septiembre, 5 y 27 de octubre, 28 de diciembre de 2011; 19 de

junio, 5 de julio, 23 de octubre, 28 de noviembre, 13 de diciembre de 2012; 31 de

enero, 16 de abril, 3 de mayo, 3 y 24 de junio, 12 de julio, 2 de octubre, 24

de diciembre de 2013; 7 y 31 de enero, 26 de marzo, 12 y 19 de mayo, 3 y 31 de

julio, 24 de septiembre, 30 de octubre, 8 y 31 de diciembre de 2014; 9 de

enero, 5 de febrero, 30 de abril, 27 de mayo, 23 de junio, 27 de agosto, 21 de

septiembre, 29 de octubre, 9 y 13 de noviembre, 16 y 31 de diciembre de 2015; 7

y 28 de abril, 22 de junio, 7 y 29 de julio, 1 de agosto, 19, 28 de septiembre

y 27 de diciembre de 2016 y 6 de enero, 4 y 27 de abril, 31 de mayo, 26 de

junio, 4 y 24 de julio, 29 de agosto, 6 y 25 de octubre, 8, 26 y 27 de

diciembre de 2017; 22 de enero, 14 de marzo, 26 de abril, 11 de mayo, 26 de

junio, 23 de julio, 29 de agosto y 4 de septiembre de 2018, para quedar como

sigue:

TÍTULO PRIMERO a PRIMERO BIS . . .

TÍTULO SEGUNDO

DISPOSICIONES

PRUDENCIALES

Capítulo I a VII . . .

Capítulo VIII

Medidas Prudenciales

Adicionales y Planes de Contingencia

Secciones Primera y Segunda . . .

Sección Tercera

De la Razón de

Apalancamiento de las Instituciones

Capítulo IX . .

.

TÍTULOS TERCERO a QUINTO

ANEXOS 1-A a 1-O

ANEXO 1-O BIS Revelación de información relativa a la Razón de Apalancamiento

ANEXOS 1-P a 35 .

. .

ANEXO 36 Reportes

Regulatorios

ANEXOS 37

a 71 . . .

“Artículo 1.- . . .

I. a CXLIV. . . .

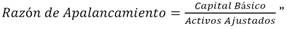

CXLV.

Razón de Apalancamiento: al resultado, expresado en porcentaje, de dividir

el Capital Básico determinado conforme al artículo 2 Bis 6 de las presentes

disposiciones, entre los Activos Ajustados de las Instituciones.

“Artículo 2 Bis

120.- Las Instituciones deberán difundir al público en general de

conformidad con los formatos comprendidos en el Anexo 1-O Bis de las presentes

disposiciones y a través de su página electrónica en Internet, la información

relativa a la integración de sus principales fuentes de apalancamiento, una

comparación entre sus activos totales y sus Activos Ajustados, una conciliación

entre los activos totales y la exposición dentro de su balance, su Razón de

Apalancamiento y un análisis sobre las principales variaciones de la Razón de

Apalancamiento.

Dicha información

deberá revelarse en los términos de los Artículos 180 y 181 de las presentes

disposiciones, como nota a los estados financieros correspondientes a los

trimestres que concluyen en marzo, junio, septiembre y diciembre, manteniéndose

en la página electrónica de la Institución en Internet, cuando menos durante

los cinco trimestres siguientes a la fecha de su publicación para el caso de la

información que se publica de manera trimestral y durante los tres años

siguientes a su fecha tratándose de la información que se publica de manera

anual.

Adicionalmente, las

Instituciones deberán calcular y publicar con cifras al cierre de cada mes, en

su página electrónica en Internet, el monto de sus Activos Ajustados, su

Capital Básico y su Razón de Apalancamiento. Dicha publicación deberá

realizarse a más tardar el último día hábil del mes inmediato siguiente al del

mes cuyas cifras se utilicen para su cálculo.

Cuando a juicio de la

Comisión así se justifique, las Instituciones deberán revelar, con mayor

periodicidad, la información prevista en el Anexo 1-O Bis, utilizando al efecto

los formatos comprendidos en este.”

“Sección Tercera

De la Razón de Apalancamiento

Artículo 172 Bis 39

a.- Las instituciones de banca múltiple deberán

realizar el cálculo de su Razón de Apalancamiento con cifras al cierre de cada

mes calendario, sin consolidar a sus subsidiarias ni a las entidades de

propósito específico, considerando sus operaciones en territorio nacional, así

como las operaciones de sus agencias y sucursales en el extranjero.

Se considera contrario

a una sana práctica bancaria que las instituciones de banca múltiple mantengan

una Razón de Apalancamiento menor al 3 %.

La Comisión podrá

determinar que alguna institución de banca múltiple efectúe el cálculo de la

Razón de Apalancamiento, con mayor periodicidad y en cualquier fecha, cuando a

su juicio estime que entre los días que van de un cálculo a otro, la

institución de banca múltiple está asumiendo un apalancamiento notoriamente

mayor al que muestra las cifras de cierre de mes.

La Comisión podrá

verificar el cálculo de la Razón de Apalancamiento revelada por las

Instituciones y podrá solicitar los ajustes que considere necesarios para

reportar adecuadamente el grado de apalancamiento de dichas Instituciones.”

“Artículo 181.- .

. .

I. a XXIV. .

. .

XXV. La Razón de

Apalancamiento, el monto de sus Activos Ajustados y su Capital Básico.

. . .

. . .

. . .

. . .”

“Artículo 207.- Las Instituciones deberán proporcionar a la Comisión, con la

periodicidad establecida en los artículos siguientes, la información que se

adjunta a las presentes disposiciones como Anexo 36, la cual se identifica con

las series y reportes que a continuación se relacionan:

Serie R01 Catálogo

mínimo

A-0111 Catálogo mínimo

Serie R04 Cartera

de crédito

Situación

financiera

A-0411 Cartera por tipo

de crédito

A-0415 Saldos promedio,

intereses y comisiones por cartera de crédito

A-0417 Calificación de

la cartera de crédito y estimación preventiva para riesgos crediticios

A-0419 Movimientos en

la estimación preventiva para riesgos crediticios

A-0420 Movimientos en

la cartera vencida

A-0424 Movimientos en

la cartera vigente

Cartera comercial

Información

detallada de operaciones de segundo piso y garantías

C-0447 Seguimiento de

garantías

Información

detallada (Metodología de calificación de cartera Anexos 18

a 22)

C-0450 Garantes y garantías

para créditos comerciales

C-0453 Alta de créditos

a cargo de entidades federativas y municipios

C-0454 Seguimiento de

créditos a cargo de entidades federativas y municipios

C-0455 Probabilidad de

incumplimiento de créditos a cargo de entidades federativas y municipios

C-0456 Severidad de la

pérdida de créditos a cargo de entidades federativas y municipios

C-0457 Baja de créditos

a cargo de entidades federativas y municipios

C-0458 Alta de créditos

a cargo de entidades financieras

C-0459 Seguimiento de

créditos a cargo de entidades financieras

C-0460 Probabilidad de

incumplimiento de créditos a cargo de entidades financieras

C-0461 Severidad de la

pérdida de créditos a cargo de entidades financieras

C-0462 Baja de créditos

a cargo de entidades financieras

C-0463 Alta de créditos

a cargo de personas morales y físicas con actividad empresarial con ventas o

ingresos netos anuales menores a 14 millones de UDIS, distintas a entidades

federativas, municipios y entidades financieras

C-0464 Seguimiento de

créditos a cargo de personas morales y físicas con actividad empresarial con

ventas o ingresos netos anuales menores a 14 millones de UDIS, distintas a

entidades federativas, municipios y entidades financieras

C-0465 Probabilidad de

incumplimiento de créditos a cargo de personas morales y físicas con actividad

empresarial con ventas o ingresos netos anuales menores a 14 millones de UDIS,

distintas a entidades federativas, municipios y entidades financieras

C-0466 Severidad de la

pérdida de créditos a cargo de personas morales y físicas con actividad

empresarial con ventas o ingresos netos anuales menores a 14 millones de UDIS,

distintas a entidades federativas, municipios y entidades financieras

C-0467 Baja de créditos

a cargo de personas morales y físicas con actividad empresarial con ventas o

ingresos netos anuales menores a 14 millones de UDIS, distintas a entidades

federativas, municipios y entidades financieras

C-0468 Alta de créditos

a cargo de personas morales y físicas con actividad empresarial, con ventas o

ingresos netos anuales mayores o iguales a 14 millones de UDIS, distintas a

entidades federativas, municipios y entidades financieras

C-0469 Seguimiento de

créditos a cargo de personas morales y físicas con actividad empresarial, con

ventas o ingresos netos anuales mayores o iguales a 14 millones de UDIS,

distintas a entidades federativas, municipios y entidades financieras

C-0470 Probabilidad de incumplimiento para créditos a cargo de

personas morales y físicas con actividad empresarial, con ventas o ingresos

netos anuales mayores o iguales a 14 millones de UDIS, distintas a entidades

federativas, municipios y entidades financieras

C-0471 Severidad de la pérdida de créditos a cargo de personas morales

y físicas con actividad empresarial, con ventas o ingresos netos anuales

mayores o iguales a 14 millones de UDIS, distintas a entidades federativas,

municipios y entidades financieras

C-0472 Baja de créditos a cargo de personas morales y físicas con

actividad empresarial, con ventas o ingresos netos anuales mayores o iguales a

14 millones de UDIS, distintas a entidades federativas, municipios y entidades

financieras

C-0473 Alta de créditos a cargo del gobierno federal, organismos

descentralizados federales, estatales y municipales y empresas productivas del

Estado con ventas netas o ingresos netos anuales menores a 14 millones de UDIS

C-0474 Seguimiento de créditos a cargo del gobierno federal,

organismos descentralizados federales, estatales y municipales y empresas

productivas del Estado con ventas netas o ingresos netos anuales menores a 14

millones de UDIS

C-0475 Probabilidad de incumplimiento para créditos a cargo del

gobierno federal, organismos descentralizados federales, estatales y

municipales y empresas productivas del Estado con ventas netas o ingresos netos

anuales menores a 14 millones de UDIS

C-0476 Severidad de la pérdida de créditos a cargo del gobierno

federal, organismos descentralizados federales, estatales y municipales y

empresas productivas del Estado con ventas netas o ingresos netos anuales

menores a 14 millones de UDIS

C-0477 Baja de créditos a cargo del gobierno federal, organismos

descentralizados federales, estatales y municipales y empresas productivas del

Estado con ventas netas o ingresos netos anuales menores a 14 millones de UDIS

C-0478 Alta de créditos a cargo del gobierno federal, organismos

descentralizados federales, estatales y municipales y empresas productivas del

Estado con ventas netas o ingresos netos anuales mayores o iguales a 14

millones de UDIS

C-0479 Seguimiento de créditos a cargo del gobierno federal,

organismos descentralizados federales, estatales y municipales y empresas

productivas del Estado con ventas netas o ingresos netos anuales mayores o

iguales a 14 millones de UDIS

C-0480 Probabilidad de incumplimiento para créditos a cargo del

gobierno federal, organismos descentralizados federales, estatales y

municipales y empresas productivas del Estado con ventas netas o ingresos netos

anuales mayores o iguales a 14 millones de UDIS

C-0481 Severidad de la pérdida de créditos a cargo del gobierno

federal, organismos descentralizados federales, estatales y municipales y

empresas productivas del Estado con ventas netas o ingresos netos anuales

mayores o iguales a 14 millones de UDIS

C-0482 Baja de créditos a cargo del gobierno federal, organismos

descentralizados federales, estatales y municipales y empresas productivas del

Estado con ventas netas o ingresos netos anuales mayores o iguales a 14

millones de UDIS

C-0483 Alta de créditos otorgados a proyectos de inversión cuya fuente

de pago esté constituida únicamente por los ingresos o derechos de cobro que

deriven de la realización, puesta en marcha o explotación del proyecto

C-0484 Seguimiento de créditos otorgados a proyectos de inversión cuya

fuente de pago esté constituida únicamente por los ingresos o derechos de cobro

que deriven de la realización, puesta en marcha o explotación del proyecto

C-0485 Baja de créditos otorgados a proyectos de inversión cuya fuente

de pago esté constituida únicamente por los ingresos o derechos de cobro que

deriven de la realización, puesta en marcha o explotación del proyecto

Cartera a la

vivienda

H-0491 Altas y reestructuras de créditos a la vivienda

H-0492 Seguimiento de créditos a la vivienda

H-0493 Baja de créditos a la vivienda

Serie R06 Bienes

adjudicados

A-0611 Bienes adjudicados

Serie R07 Impuestos

a la utilidad y PTU diferidos

A-0711 Impuestos a la utilidad y PTU diferidos

Serie R08 Captación

A-0811 Captación tradicional y préstamos interbancarios y de otros

organismos

A-0815 Préstamos interbancarios y de otros organismos, estratificados

por plazos al vencimiento

A-0816 Depósitos de exigibilidad inmediata y préstamos interbancarios

y de otros organismos, estratificados por montos

A-0819 Captación integral estratificada por montos

Serie R10

Reclasificaciones

A-1011 Reclasificaciones en el balance general

A-1012 Reclasificaciones en el estado de resultados

Serie R12

Consolidación

A-1219 Consolidación del balance general de la institución de crédito

con sus subsidiarias

A-1220 Consolidación del estado de resultados de la institución de

crédito con sus subsidiarias

A-1221 Balance general de sus subsidiarias

A-1222 Estado de resultados de sus subsidiarias

A-1223 Consolidación del balance general de la institución de crédito

con sus SOFOM, ER

A-1224 Consolidación del estado de resultados de la institución de

crédito con sus SOFOM, ER

B-1230 Desagregado de inversiones permanentes en acciones

Serie R13 Estados

financieros

A-1311 Estado de variaciones en el capital contable

A-1316 Estado de flujos de efectivo

B-1321 Balance general

B-1322 Estado de resultados

Serie R14

Información cualitativa

A-1411 Integración accionaria

A-1412 Funcionarios, empleados, jubilados, personal por honorarios y

sucursales

Serie R15

Operaciones por servicio

B-1522 Usuarios no clientes de los medios electrónicos de la

institución

B-1523 Operaciones de clientes por servicios de banca electrónica

B-1524 Clientes por servicio de banca electrónica

Serie R16 Riesgos

A-1611 Brechas de repreciación

A-1612 Brechas de vencimiento

B-1621 Portafolio global de juicios

Serie R24 Información operativa

B-2421 Información de operaciones referentes a productos de captación

B-2422 Información de operaciones referentes a sucursales, tarjetas

de crédito y otras variables operativas

B-2423 Titulares garantizados por el IPAB

C-2431 Información de operaciones con partes relacionadas

D-2441 Información

general sobre el uso de servicios financieros

D-2442 Información de

frecuencia de uso de servicios financieros

D-2443 Información de

ubicación de los puntos de transacciones de servicios financieros

E-2450 Número de

clientes de cada producto o servicio por tipo de persona

E-2451 Número de

operaciones de cada producto o servicio por tipo de moneda

E-2452 Número de

operaciones de cada producto o servicio por zona geográfica

Serie R26

Información por comisionistas

A-2610 Altas y bajas de

administradores de comisionistas

A-2611 Desagregado de

altas y bajas de comisionistas

B-2612 Desagregado de

altas y bajas de módulos o establecimientos de comisionistas

C-2613 Desagregado de

seguimiento de operaciones de comisionistas

Serie R27

Reclamaciones

A-2701 Reclamaciones

Serie R28

Información de riesgo operacional

A-2811 Eventos de

pérdida por riesgo operacional

A-2812 Estimación de

niveles de riesgo operacional

A-2813 Actualización de

eventos de pérdida por riesgo operacional

A-2814 Asignación

método estándar riesgo operacional y estándar alternativo

Serie R29

Aseguramientos, transferencias y desbloqueos de cuentas

A-2911 Aseguramientos,

transferencias y desbloqueos de cuentas

Serie R32

Conciliaciones

A-3211 Conciliación

contable fiscal

Serie 34 Razón de

Apalancamiento

A-3401 Cálculo de la

Razón de Apalancamiento

Las Instituciones

requerirán de la previa autorización de la Comisión para la apertura de nuevos

conceptos o niveles que no se encuentren contemplados en las series que

correspondan exclusivamente para el envío de información de las nuevas

operaciones que les sean autorizadas al efecto por la Secretaría, en términos

de la legislación relativa, para lo cual solicitarán la referida autorización

mediante escrito libre dentro de los quince días hábiles siguientes a la

autorización hecha por la Secretaría. Asimismo, en caso de que por cambios en

la normativa aplicable se requiera establecer conceptos o niveles adicionales a

los previstos en las presentes disposiciones, la Comisión hará del conocimiento

de las Instituciones la apertura de los nuevos conceptos o niveles respectivos.

En los dos casos

previstos en el párrafo anterior la Comisión, a través del SITI, notificará a

la Institución el mecanismo de registro y envío de la información

correspondiente.”

“Artículo 208.- . .

.

I. Mensualmente:

a) a g) . . .

h) La información

relativa a la serie R34 deberá proporcionarse a más tardar el último día hábil

del mes inmediato siguiente al del mes cuyas cifras se utilicen para el cálculo

de la Razón de Apalancamiento.

II. a IV. . . .”

TRANSITORIO

ÚNICO. - La presente Resolución entrará en vigor el día siguiente al de su

publicación en el Diario Oficial de la Federación.

Atentamente

Ciudad de México, a 27

de septiembre de 2018.- El Presidente de la Comisión

Nacional Bancaria y de Valores, José Bernardo González

Rosas.- Rúbrica.

Anexo 1-O Bis

REVELACIÓN DE INFORMACIÓN RELATIVA A LA

RAZÓN DE APALANCAMIENTO

Las Instituciones

deberán revelar la información contenida en los apartados siguientes:

I. Integración

de las principales fuentes de apalancamiento.

II. Comparativo

entre el activo total y los Activos Ajustados.

III. Conciliación

entre activo total y la exposición dentro del balance.

IV. Análisis de

las variaciones más importantes de los elementos (numerador y denominador) de

la Razón de Apalancamiento.

Para efectos de la

revelación de información a que se refiere el presente Anexo, las Instituciones

procederán conforme a lo siguiente:

a) Las cifras

deberán presentarse en millones de pesos conforme al Artículo 176 de las

presentes disposiciones.

b) La

información corresponderá a la Institución sin consolidar subsidiarias ni

entidades de propósito específico y al cierre de cada mes que corresponda.

c) Para el

llenado de los apartados I a III del presente Anexo, las Instituciones deberán

utilizar la información de los formularios del Banco de México, conforme a lo

establecido en el Artículo 2 Bis 4 de las presentes disposiciones, salvo que se

especifique lo contrario.

d) La

información contenida en los apartados I a IV del presente Anexo deberá

difundirse en los términos y plazos señalados en el Artículo 2 Bis 120 de las

presentes disposiciones.

I. Integración de

las principales fuentes de apalancamiento

Las Instituciones

deberán revelar la integración de las principales fuentes de apalancamiento,

conforme a la Tabla I.1 siguiente.

Para efectos de lo anterior, deberán tomar en consideración las notas

contenidas en la Tabla I.2 cuya numeración coincide con la referencia numérica mostrada en la primera

columna de la Tabla I.1:

TABLA I.1

FORMATO ESTANDARIZADO DE REVELACIÓN PARA LA

RAZÓN DE APALANCAMIENTO

|

REFERENCIA

|

RUBRO

|

IMPORTE

|

|

Exposiciones dentro del balance

|

|

1

|

Partidas

dentro del balance, excluidos instrumentos financieros derivados y

operaciones de reporto y préstamo de valores (SFT por sus siglas en inglés),

pero incluidos los colaterales recibidos en garantía y registrados en el

balance)

|

|

|

2

|

(Importes

de los activos deducidos para determinar el Capital Básico)

|

|

|

3

|

Exposiciones

dentro del balance (Netas) (excluidos instrumentos financieros derivados y

SFT, suma de las líneas 1 y 2)

|

|

|

Exposiciones a instrumentos financieros

derivados

|

|

4

|

Costo

actual de reemplazo asociado a todas las operaciones con instrumentos

financieros derivados (neto del margen de variación en efectivo admisible)

|

|

|

5

|

Importes

de los factores adicionales por exposición potencial futura, asociados a

todas las operaciones con instrumentos financieros derivados

|

|

|

6

|

Incremento

por Colaterales aportados en operaciones con instrumentos financieros

derivados cuando dichos colaterales sean dados de baja del balance conforme

al marco contable operativo

|

|

|

7

|

(Deducciones

a las cuentas por cobrar por margen de variación en efectivo aportados en

operaciones con instrumentos financieros derivados)

|

|

|

8

|

(Exposición

por operaciones en instrumentos financieros derivados por cuenta de clientes,

en las que el socio liquidador no otorga su garantía en caso del

incumplimiento de las obligaciones de la Contraparte Central)

|

|

|

9

|

Importe

nocional efectivo ajustado de los instrumentos financieros derivados de

crédito suscritos

|

|

|

10

|

(Compensaciones

realizadas al nocional efectivo ajustado de los instrumentos financieros

derivados de crédito suscritos y deducciones de los factores adicionales por

los instrumentos financieros derivados de crédito suscritos)

|

|

|

11

|

Exposiciones

totales a instrumentos financieros derivados (suma de las líneas 4

a 10)

|

|

|

Exposiciones por operaciones de

financiamiento con valores

|

|

12

|

Activos

SFT brutos (sin reconocimiento de compensación), después de ajustes por

transacciones contables por ventas

|

|

|

13

|

(Cuentas

por pagar y por cobrar de SFT compensadas)

|

|

|

14

|

Exposición

Riesgo de Contraparte por SFT

|

|

|

15

|

Exposiciones

por SFT actuando por cuenta de terceros

|

|

|

16

|

Exposiciones

totales por operaciones de financiamiento con valores (suma de las líneas 12

a 15)

|

|

|

Otras exposiciones fuera de balance

|

|

17

|

Exposición

fuera de balance (importe nocional bruto)

|

|

|

18

|

(Ajustes

por conversión a equivalentes crediticios)

|

|

|

19

|

Partidas

fuera de balance (suma de las líneas 17 y 18)

|

|

|

Capital y exposiciones totales

|

|

20

|

Capital

Básico calculado conforme al artículo 2 Bis 6 de las presentes disposiciones

|

|

|

21

|

Exposiciones

totales (suma de las líneas 3, 11, 16 y 19)

|

|

|

Razón de apalancamiento

|

|

22

|

Razón

de apalancamiento

|

|

TABLA I.2

NOTAS AL FORMATO DE REVELACIÓN ESTANDARIZADO

DE REVELACIÓN PARA LA RAZÓN DE APALANCAMIENTO

|

1

|

Total

de activos de la Institución sin consolidar subsidiarias ni entidades de

propósito específico (menos los activos presentados en dicho balance por: 1)

operaciones con instrumentos financieros derivados, 2) operaciones de reporto

y 3) préstamo de valores.

|

|

2

|

Monto

de las deducciones del capital básico establecidas en los incisos b) a r) de

la fracción I, del Artículo 2 Bis 6 de las presentes disposiciones. El monto

se debe registrar con signo negativo.

|

|

3

|

Suma

de las líneas 1 y 2

|

|

4

|

Costo

actual de remplazo (RC) de las operaciones con instrumentos financieros

derivados, conforme a los establecido en el Anexo 1-L de las presentes

disposiciones, menos las liquidaciones parciales en efectivo (margen de

variación en efectivo) recibidas, siempre que se cumpla con las

condiciones siguientes:

a) Tratándose de contrapartes distintas a las

cámaras de compensación señaladas en el segundo párrafo del Artículo 2 Bis 12

a, el efectivo recibido deberá de estar disponible para la Institución.

b) La valuación a mercado de la operación sea

realizada diariamente y el efectivo recibido sea intercambiado con la misma

frecuencia.

c) El efectivo recibido, así como la operación con

el instrumento derivado, estén denominados en la misma moneda.

d) El monto intercambiado del margen de variación en

efectivo sea al menos el importe necesario para cubrir el valor de mercado

considerando el umbral y el monto mínimo transferido acordados en el

contrato marco correspondiente.

e) El contrato marco con la contraparte debe

considerar tanto la operación como el margen de variación, y debe estipular

explícitamente que la liquidación, en caso de incumplimiento, quiebra,

reestructuración o insolvencia, de cualquiera de las partes, se realizará

tras compensar las operaciones y considerará los márgenes de variación en

efectivo recibidos.

En

todo caso, el importe máximo de márgenes de variación en efectivo recibidos

que se podrá considerar será el que corresponda al valor positivo del costo

actual de reemplazo de cada contraparte.

|

|

5

|

Factor

adicional conforme al Anexo 1-L de las presentes disposiciones, de las

operaciones con instrumentos financieros derivados. Adicionalmente,

tratándose de instrumentos financieros derivados de crédito en los que se

provea protección crediticia, se deberá incluir el valor de conversión a

riesgo de crédito de conformidad con el Artículo 2 Bis 22 de las presentes

disposiciones.

En

ningún caso podrán utilizarse las garantías reales financieras que la

Institución haya recibido para reducir el importe del Factor adicional

reportado en esta línea.

|

|

6

|

No

aplica. El marco contable no permite la baja de activos entregados como

colateral.

|

|

7

|

Monto

de márgenes de variación en efectivo entregados en operaciones con

instrumentos financieros derivados que cumplan con las condiciones señaladas

en la línea 4 para restar los márgenes de variación en efectivo recibidos. El

monto se debe registrar con signo negativo.

|

|

8

|

No

aplica.

|

|

9

|

No

aplica. La exposición que se considera para efectos del marco de solvencia en

operaciones con instrumentos financieros derivados de crédito en los que se

provee protección crediticia corresponde al 100 por ciento del importe

efectivamente garantizado en las operaciones de que se trate. Esta exposición

está considerada en la línea 5.

|

|

10

|

No

aplica. La exposición que se considera para efectos del marco de solvencia en

operaciones con instrumentos financieros derivados de crédito en los que se

provee protección crediticia corresponde al 100 por ciento del importe

efectivamente garantizado en las operaciones de que se trate. Esta exposición

está considerada en la línea 5.

|

|

11

|

Suma

de las líneas 4 a 10

|

|

12

|

Monto

de los activos registrados en el balance general (cuentas por cobrar

registradas contablemente) de operaciones de reporto y préstamo de valores.

El importe no deberá considerar ninguna compensación conforme a los Criterios

Contables.

|

|

13

|

Importe

positivo que resulte de deducir las cuentas por pagar de las cuentas por

cobrar generadas por operaciones de reporto y préstamo de valores, por cuenta

propia, con una misma contraparte, y siempre que se cumplan las condiciones

siguientes:

a) Las operaciones correspondientes tengan la misma

fecha de liquidación.

b) Se tenga el derecho de liquidar las operaciones

en cualquier momento.

c) Las operaciones sean liquidadas en el mismo

sistema y existan mecanismo o arreglos de liquidación (líneas o garantías)

que permitan que la liquidación se realice al final del día en el que se

decide liquidar.

d) Cualquier problema relacionado con la liquidación

de los flujos de los colaterales en forma de títulos, no entorpezca la

liquidación de las cuentas por pagar y cobrar en efectivo.

El

monto se debe registrar con signo negativo.

|

|

14

|

Valor

de conversión a riesgo crediticio de las operaciones de reporto y préstamo de

valores por cuenta propia, conforme al Artículo 2 Bis 22 de las presentes

disposiciones cuando no exista un contrato marco de compensación. Y conforme

al Artículo 2 Bis 37 cuando exista dicho contrato. Lo anterior sin considerar

los ajustes por garantías reales admisibles que se aplican a la garantía en

el marco de capitalización.

|

|

15

|

Tratándose

de operaciones de reporto y préstamo de valores por cuenta de terceros, en

las que la Institución otorgue garantía a sus clientes ante el incumplimiento

de la contraparte, el importe que se debe registrar es la diferencia positiva

entre el valor del título o efectivo que el cliente ha entregado y el valor

de la garantía que el prestatario ha proporcionado.

Adicionalmente,

si la Institución puede disponer de los colaterales entregados por sus

clientes, por cuenta propia, el monto equivalente al valor de los títulos y/o

efectivo entregados por el cliente a la Institución.

|

|

16

|

Suma

de las líneas 12 a 15

|

|

17

|

Montos

de compromisos crediticios reconocidos en cuentas de orden conforme a los

Criterios Contables.

|

|

18

|

Montos

de las reducciones en el valor de los compromisos crediticios reconocidos en

cuentas de orden por aplicar los factores de conversión a riesgo de crédito

establecidos en el Título Primero Bis de las presentes disposiciones,

considerando que el factor de conversión a riesgo de crédito mínimo es del 10

% (para aquellos casos en los que el factor de conversión es 0 %) y en el

caso de las operaciones a las que se hace referencia en el inciso IV del

artículo 2 Bis 22 de dichas disposiciones, un factor de conversión a riesgo

de crédito de 100%.

El

monto se debe registrar con signo negativo.

|

|

19

|

Suma

de las líneas 17 y 18

|

|

20

|

Capital

Básico calculado conforme al artículo 2 Bis 6 de las presentes disposiciones.

|

|

21

|

Suma

de las líneas 3, 11, 16 y 19

|

|

22

|

Razón

de Apalancamiento. Cociente de la línea 20 entre la línea 21.

|

II. Comparativo

entre el activo total y los activos ajustados

Las Instituciones

deberán presentar un comparativo entre el activo total y los activos ajustados,

conforme al formato siguiente. Para efectos de lo anterior, deberán tomar en

consideración la explicación contenida en la Tabla II.2 que corresponde a la

referencia numérica

mostrada en la primera columna de la Tabla II.1.

TABLA II.1

COMPARATIVO DE LOS ACTIVOS TOTALES Y LOS

ACTIVOS AJUSTADOS

|

REFERENCIA

|

DESCRIPCION

|

IMPORTE

|

|

1

|

Activos

totales

|

|

|

2

|

Ajuste por

inversiones en el capital de entidades bancarias, financieras, aseguradoras o

comerciales que se consolidan a efectos contables, pero quedan fuera del

ámbito de consolidación regulatoria

|

|

|

3

|

Ajuste relativo

a activos fiduciarios reconocidos en el balance conforme al marco contable,

pero excluidos de la medida de la exposición de la razón de apalancamiento

|

|

|

4

|

Ajuste por

instrumentos financieros derivados

|

|

|

5

|

Ajuste por

operaciones de reporto y préstamo de valores

|

|

|

6

|

Ajuste por

partidas reconocidas en cuentas de orden

|

|

|

7

|

Otros

ajustes

|

|

|

8

|

Exposición

de la razón de apalancamiento

|

|

TABLA II.2

NOTAS AL COMPARATIVO DE LOS ACTIVOS

TOTALES Y LOS ACTIVOS AJUSTADOS

|

REFERENCIA

|

DESCRIPCIÓN

|

|

1

|

Total de

activos de la Institución sin consolidar subsidiarias ni entidades de

propósito específico.

|

|

2

|

Monto de

las deducciones del capital básico contenidas en los incisos b), d), e), f),

g), h), i), j) y l) de la fracción I, del Artículo 2 Bis 6 de las presentes

disposiciones.

El monto se

debe registrar con signo negativo.

|

|

3

|

No aplica.

El ámbito de aplicación es sobre la Institución sin consolidar subsidiarias

ni entidades de propósito específico.

|

|

4

|

Monto

equivalente a la diferencia entre la cifra contenida en la fila 11 de la

Tabla I.1 y la cifra presentada en operaciones con instrumentos financieros

derivados contenidos en el balance de la Institución.

El importe

se debe registrar con el signo resultante de la diferencia señalada, es decir

podrá ser positivo o negativo.

|

|

5

|

Monto

equivalente a la diferencia entre la cifra contenida en la fila 16 de la

Tabla I.1 y la cifra presentada por operaciones de reporto y préstamo de

valores contenidos en el balance de la Institución.

El importe

se debe registrar con el signo resultante de la diferencia señalada, es decir

podrá ser positivo o negativo.

|

|

6

|

Importe

registrado en la fila 19 de la Tabla I.1.

El monto se

debe registrar con signo positivo.

|

|

7

|

Monto de

las deducciones del capital básico contenidas en los incisos c), k), m), n),

p), q) y r) de la fracción I, del Artículo 2 Bis 6 de las presentes

disposiciones.

El monto se

debe registrar con signo negativo.

|

|

8

|

Suma de las

líneas 1 a 7, la cual debe coincidir con la línea 21 de la Tabla I.1.

|

III. Conciliación

entre activo total y la exposición dentro del balance

Las Instituciones

deberán presentar una conciliación entre su activo total y la exposición dentro

del balance que reconocen para efectos de la Razón de Apalancamiento conforme

al formato siguiente. Para efectos de lo anterior, deberán tomar en

consideración la explicación contenida en la Tabla III.2 que corresponde a la

referencia numérica mostrada en la primera columna de la Tabla III.1.

TABLA III.1

CONCILIACIÓN ENTRE ACTIVO TOTAL Y LA

EXPOSICIÓN DENTRO DEL BALANCE

|

REFERENCIA

|

CONCEPTO

|

IMPORTE

|

|

1

|

Activos

totales

|

|

|

2

|

Operaciones

en instrumentos financieros derivados

|

|

|

3

|

Operaciones

en reporto y prestamos de valores

|

|

|

4

|

Activos

fiduciarios reconocidos en el balance conforme al marco contable, pero

excluidos de la medida de la exposición de la razón de apalancamiento

|

|

|

5

|

Exposiciones

dentro del Balance

|

|

TABLA III.2

NOTAS A LA CONCILIACIÓN ENTRE ACTIVO TOTAL Y

LA EXPOSICIÓN DENTRO DEL BALANCE

|

REFERENCIA

|

DESCRIPCIÓN

|

|

1

|

Total de

activos de la Institución sin consolidar subsidiarias ni entidades de

propósito específico.

|

|

2

|

El monto

correspondiente a las operaciones en instrumentos financieros derivados

presentadas en el activo de los últimos estados financieros.

El monto

se debe registrar con signo negativo.

|

|

3

|

El monto

correspondiente a las operaciones de reporto y préstamo de valores

presentadas en el activo de los últimos estados financieros.

El monto

se debe registrar con signo negativo.

|

|

4

|

No aplica.

El ámbito de aplicación es sobre la Institución sin consolidar subsidiarias

ni entidades de propósito específico.

|

|

5

|

Suma de

las líneas 1 a 4, la cual debe coincidir con la línea 1 de la Tabla I.1

|

IV. Principales

causas de las variaciones más importantes de los elementos (numerador y

denominador) de la Razón de Apalancamiento.

Las Instituciones

deberán explicar los principales factores cuantitativos y cualitativos que

hayan dado lugar a la variación porcentual de su Razón de Apalancamiento y sus

componentes, entre el trimestre que se reporta y el inmediato anterior. Para

efecto de lo cual deberán utilizar el formato siguiente:

TABLA IV.1

PRINCIPALES CAUSAS DE LAS VARIACIONES MÁS

IMPORTANTES DE LOS ELEMENTOS

(NUMERADOR Y DENOMINADOR) DE LA RAZÓN DE

APALANCAMIENTO

|

CONCEPTO/TRIMESTRE

|

T-1

|

T

|

VARIACION (%)

|

|

Capital

Básico 1/

|

|

|

|

|

Activos

Ajustados 2/

|

|

|

|

|

Razón de Apalancamiento 3/

|

|

|

|

1/

Reportado en la fila 20, 2/ Reportado en la fila 21 y 3/ Reportado en la fila

22, de la Tabla I.1.

Asimismo, las

Instituciones deberán considerar al menos: la variación registrada en el

capital básico, así como en los Activos Ajustados en función de su origen,

distinguiendo entre las exposiciones dentro del balance (Neto), las

exposiciones a instrumentos financieros derivados, las exposiciones por

operaciones de reporto y préstamo de valores así como aquellas registradas en

cuentas de orden.

_____________________________

Anexo 36

Reportes regulatorios

ÍNDICE

|

Serie R01

Catálogo mínimo

|

Periodicidad

|

|

|

|

|

A-0111

|

Catálogo mínimo

|

Mensual

|

|

|

|

|

|

|

|

|

Serie R04

Cartera de crédito

|

Periodicidad

|

|

|

Situación financiera

|

|

|

|

|

A-0411

|

Cartera por tipo de

crédito

|

Mensual

|

|

|

|

|

A-0415

|

Saldos promedio,

intereses y comisiones por cartera de crédito

|

Mensual

|

|

|

|

|

A-0417

|

Calificación de la

cartera de crédito y estimación preventiva para riesgos crediticios

|

Mensual

|

|

|

|

|

A-0419

|

Movimientos en la

estimación preventiva para riesgos crediticios

|

Mensual

|

|

|

|

|

A-0420

|

Movimientos en la

cartera vencida

|

Mensual

|

|

|

|

|

A-0424

|

Movimientos en la

cartera vigente

|

Mensual

|

|

|

Cartera comercial

|

|

|

|

Información

detallada de operaciones de segundo piso y garantías

|

|

|

|

|

C-0447

|

Seguimiento de

garantías2

|

Mensual

|

|

|

|

Información

detallada (Metodología de calificación de cartera Anexos 18

a 22)

|

|

|

|

|

C-0450

|

Garantes y garantías

para créditos comerciales

|

Mensual

|

|

|

|

|

C-0453

|

Alta de créditos a

cargo de entidades federativas y municipios

|

Mensual

|

|

|

|

|

C-0454

|

Seguimiento de

créditos a cargo de entidades federativas y municipios

|

Mensual

|

|

|

|

|

C-0455

|

Probabilidad de

incumplimiento de créditos a cargo de entidades federativas y municipios

|

Mensual

|

|

|

|

|

C-0456

|

Severidad de la

pérdida de créditos a cargo de entidades federativas y municipios

|

Mensual

|

|

|

|

|

C-0457

|

Baja de créditos a

cargo de entidades federativas y municipios

|

Mensual

|

|

|

|

|

C-0458

|

Alta de créditos a

cargo de entidades financieras

|

Mensual

|

|

|

|

|

C-0459

|

Seguimiento de

créditos a cargo de entidades financieras

|

Mensual

|

|

|

|

|

C-0460

|

Probabilidad de

incumplimiento de créditos a cargo de entidades financieras

|

Mensual

|

|

|

|

|

C-0461

|

Severidad de la

pérdida de créditos a cargo de entidades financieras

|

Mensual

|

|

|

|

|

C-0462

|

Baja de créditos a

cargo de entidades financieras

|

Mensual

|

|

|

|

|

C-0463

|

Alta de créditos a

cargo de personas morales y físicas con actividad empresarial con ventas o

ingresos netos anuales menores a 14 millones de UDIS, distintas a entidades

federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0464

|

Seguimiento de

créditos a cargo de personas morales y físicas con actividad empresarial con

ventas o ingresos netos anuales menores a 14 millones de UDIS, distintas a

entidades federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0465

|

Probabilidad de

Incumplimiento de créditos a cargo de personas morales y físicas con

actividad empresarial con ventas o ingresos netos anuales menores a 14

millones de UDIS, distintas a entidades federativas, municipios y entidades

financieras

|

Mensual

|

|

|

|

|

C-0466

|

Severidad de la

pérdida de créditos a cargo de personas morales y físicas con actividad

empresarial con ventas o ingresos netos anuales menores a 14 millones de

UDIS, distintas a entidades federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0467

|

Baja de créditos a

cargo de personas morales y físicas con actividad empresarial con ventas o

ingresos netos anuales menores a 14 millones de UDIS, distintas a entidades

federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0468

|

Alta de créditos a

cargo de personas morales y físicas con actividad empresarial, con ventas o

ingresos netos anuales mayores o iguales a 14 millones de UDIS, distintas a

entidades federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0469

|

Seguimiento de

créditos a cargo de personas morales y físicas con actividad empresarial, con

ventas o ingresos netos anuales mayores o iguales a 14 millones de UDIS,

distintas a entidades federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0470

|

Probabilidad de

incumplimiento para créditos a cargo de personas morales y físicas con

actividad empresarial, con ventas o ingresos netos anuales mayores o iguales

a 14 millones de UDIS, distintas a entidades federativas, municipios y

entidades financieras

|

Mensual

|

|

|

|

|

C-0471

|

Severidad de la

pérdida de créditos a cargo de personas morales y físicas con actividad

empresarial, con ventas o ingresos netos anuales mayores o iguales a 14

millones de UDIS, distintas a entidades federativas, municipios y entidades

financieras

|

Mensual

|

|

|

|

|

C-0472

|

Baja de créditos a

cargo de personas morales y físicas con actividad empresarial, con ventas o

ingresos netos anuales mayores o iguales a 14 millones de UDIS, distintas a

entidades federativas, municipios y entidades financieras

|

Mensual

|

|

|

|

|

C-0473

|

Alta de créditos a

cargo del gobierno federal, organismos descentralizados federales, estatales

y municipales y empresas productivas del Estado con ventas netas o ingresos

netos anuales menores a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0474

|

Seguimiento de

créditos a cargo del gobierno federal, organismos descentralizados federales,

estatales y municipales y empresas productivas del Estado con ventas netas o

ingresos netos anuales menores a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0475

|

Probabilidad de incumplimiento

para créditos a cargo del gobierno federal, organismos descentralizados

federales, estatales y municipales y empresas productivas del Estado con

ventas netas o ingresos netos anuales menores a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0476

|

Severidad de la

pérdida de créditos a cargo del gobierno federal, organismos descentralizados

federales, estatales y municipales y empresas productivas del Estado con

ventas netas o ingresos netos anuales menores a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0477

|

Baja de créditos a

cargo del gobierno federal, organismos descentralizados federales, estatales

y municipales y empresas productivas del Estado con ventas netas o ingresos

netos anuales menores a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0478

|

Alta de créditos a

cargo del gobierno federal, organismos descentralizados federales, estatales

y municipales y empresas productivas del Estado con ventas netas o ingresos

netos anuales mayores o iguales a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0479

|

Seguimiento de

créditos a cargo del gobierno federal, organismos descentralizados federales,

estatales y municipales y empresas productivas del Estado con ventas netas o

ingresos netos anuales mayores o iguales a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0480

|

Probabilidad de

incumplimiento para créditos a cargo del gobierno federal, organismos

descentralizados federales, estatales y municipales y empresas productivas

del Estado con ventas netas o ingresos netos anuales mayores o iguales a 14

millones de UDIS

|

Mensual

|

|

|

|

|

C-0481

|

Severidad de la

pérdida de créditos a cargo del gobierno federal, organismos descentralizados

federales, estatales y municipales y empresas productivas del Estado con

ventas netas o ingresos netos anuales mayores o iguales a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0482

|

Baja de créditos a

cargo del gobierno federal, organismos descentralizados federales, estatales

y municipales y empresas productivas del Estado con ventas netas o ingresos

netos anuales mayores o iguales a 14 millones de UDIS

|

Mensual

|

|

|

|

|

C-0483

|

Alta de créditos

otorgados a proyectos de inversión cuya fuente de pago esté constituida

únicamente por los ingresos o derechos de cobro que deriven de la

realización, puesta en marcha o explotación del proyecto

|

Mensual

|

|

|

|

|

C-0484

|

Seguimiento de

créditos otorgados a proyectos de inversión cuya fuente de pago esté

constituida únicamente por los ingresos o derechos de cobro que deriven de la

realización, puesta en marcha o explotación del proyecto

|

Mensual

|

|

|

|

|

C-0485

|

Baja de créditos

otorgados a proyectos de inversión cuya fuente de pago esté constituida

únicamente por los ingresos o derechos de cobro que deriven de la

realización, puesta en marcha o explotación del proyecto

|

Mensual

|

|

|

Cartera a la

vivienda

|

|

|

|

|

H-0491

|

Altas y

reestructuras de créditos a la vivienda

|

Mensual

|

|

|

|

|

H-0492

|

Seguimiento de

créditos a la vivienda

|

Mensual

|

|

|

|

|

H-0493

|

Baja de créditos a

la vivienda

|

Mensual

|

|

Serie R06

Bienes adjudicados

|

Periodicidad

|

|

|

|

|

A-0611

|

Bienes adjudicados

|

Mensual

|

|

Serie R07

Impuestos a la utilidad y PTU diferidos

|

Periodicidad

|

|

|

|

|

A-0711

|

Impuestos a la utilidad

y PTU diferidos

|

Mensual

|

|

Serie R08

Captación

|

Periodicidad

|

|

|

|

|

A-0811

|

Captación

tradicional y préstamos interbancarios y de otros organismos

|

Mensual

|

|

|

|

|

A-0815

|

Préstamos

interbancarios y de otros organismos, estratificados por plazos al

vencimiento2

|

Mensual

|

|

|

|

|

A-0816

|

Depósitos de

exigibilidad inmediata y préstamos interbancarios y de otros organismos,

estratificados por montos2

|

Mensual

|

|

|

|

|

A-0819

|

Captación integral

estratificada por montos2

|

Mensual

|

|

Serie R10

Reclasificaciones

|

Periodicidad

|

|

|

|

|

A-1011

|

Reclasificaciones en

el balance general

|

Mensual

|

|

|

|

|

A-1012

|

Reclasificaciones en

el estado de resultados

|

Mensual

|

|

Serie R12

Consolidación

|

Periodicidad

|

|

|

|

|

A-1219

|

Consolidación del

balance general de la institución de crédito con sus subsidiarias

|

Mensual

|

|

|

|

|

A-1220

|

Consolidación del

estado de resultados de la institución de crédito con sus subsidiarias

|

Mensual

|

|

|

|

|

A-1221

|

Balance general de

sus subsidiarias

|

Mensual

|

|

|

|

|

A-1222

|

Estado de resultados

de sus subsidiarias

|

Mensual

|

|

|

|

|

A-1223

|

Consolidación del

balance general de la institución de crédito con sus SOFOM, ER

|

Mensual

|

|

|

|

|

A-1224

|

Consolidación del

estado de resultados de la institución de crédito con sus SOFOM, ER

|

Mensual

|

|

|

|

|

B-1230

|

Desagregado de

inversiones permanentes en acciones

|

Mensual

|

|

Serie R13

Estados financieros

|

Periodicidad

|

|

|

|

|

A-1311

|

Estado de

variaciones en el capital contable

|

Trimestral

|

|

|

|

|

A-1316

|

Estado de flujos de

efectivo

|

Trimestral

|

|

|

|

|

B-1321

|

Balance general

|

Mensual

|

|

|

|

|

B-1322

|

Estado de resultados

|

Mensual

|

|

Serie R14

Información cualitativa

|

Periodicidad

|

|

|

|

|

A-1411

|

Integración

accionaria1

|

Trimestral

|

|

|

|

|

A-1412

|

Funcionarios,

empleados, jubilados, personal por honorarios y sucursales2

|

Trimestral

|

|

Serie R15

Operaciones por servicio

|

Periodicidad

|

|

|

|

|

B-1522

|

Usuarios no clientes

de los medios electrónicos de la institución

|

Trimestral

|

|

|

|

|

B-1523

|

Operaciones de

clientes por servicios de banca electrónica

|

Trimestral

|

|

|

|

|

B-1524

|

Clientes por

servicio de banca electrónica

|

Trimestral

|

|

Serie R16

Riesgos

|

Periodicidad

|

|

|

|

|

A-1611

|

Brechas de

repreciación2

|

Mensual

|

|

|

|

|

A-1612

|

Brechas de

vencimiento2

|

Mensual

|

|

|

|

|

B-1621

|

Portafolio global de

juicios2

|

Trimestral

|

|

Serie R24

Información operativa

|

Periodicidad

|

|

|

|

|

B-2421

|

Información de

operaciones referentes a productos de captación

|

Mensual

|

|

|

|

|

B-2422

|

Información de operaciones

referentes a sucursales, tarjetas de crédito y otras variables operativas

|

Mensual

|

|

|

|

|

B-2423

|

Titulares

garantizados por el IPAB1

|

Mensual

|

|

|

|

|

C-2431

|

Información de

operaciones con partes relacionadas1

|

Mensual

|

|

|

|

|

D-2441

|

Información general

sobre el uso de servicios financieros

|

Mensual

|

|

|

|

|

D-2442

|

Información de

frecuencia de uso de servicios financieros

|

Mensual

|

|

|

|

|

D-2443

|

Información de

ubicación de los puntos de transacciones de servicios financieros

|

Trimestral

|

|

|

|

|

E-2450

|

Número de clientes

de cada producto o servicio por tipo de persona

|

Trimestral

|

|

|

|

|

E-2451

|

Número de

operaciones de cada producto o servicio por tipo de moneda

|

Trimestral

|

|

|

|

|

E-2452

|

Número de

operaciones de cada producto o servicio por zona geográfica

|

Trimestral

|

|

Serie R26

Información por comisionistas

|

Periodicidad

|

|

|

|

|

A-2610

|

Altas y bajas de

administradores de comisionistas

|

Mensual

|

|

|

|

|

A-2611

|

Desagregado de altas

y bajas de comisionistas

|

Mensual

|

|

|

|

|

B-2612

|

Desagregado de altas

y bajas de módulos o establecimientos de comisionistas

|

Mensual

|

|

|

|

|

C-2613

|

Desagregado de

seguimiento de operaciones de comisionistas

|

Mensual

|

|

Serie R27

Reclamaciones

|

Periodicidad

|

|

|

|

|

A-2701

|

Reclamaciones

|

Trimestral

|

|

Serie R28

Información de riesgo operacional

|

Periodicidad

|

|

|

|

|

A-2811

|

Eventos de pérdida

por riesgo operacional

|

Trimestral

|

|

|

|

|

A-2812

|

Estimación de

niveles de riesgo operacional

|

Anual

|

|

|

|

|

A-2813

|

Actualización de

eventos de pérdida por riesgo operacional

|

Trimestral

|

|

|

|

|

A-2814

|

Asignación método

estándar riesgo operacional y estándar alternativo

|

Mensual

|

|

Serie R29

Aseguramientos, transferencias y desbloqueos de cuentas

|

Periodicidad

|

|

|

|

|

A-2911

|

Aseguramientos,

transferencias y desbloqueos de cuentas

|

Mensual

|

|

Serie R32

Conciliaciones

|

Periodicidad

|

|

|

|

|

A-3211

|

Conciliación

contable fiscal

|

Trimestral

|

|

Serie R34 Razón

de Apalancamiento

|

Periodicidad

|

|

|

|

|

A-3401

|

Cálculo de la razón

de apalancamiento

|

Mensual

|

1 Aplica únicamente a la Banca Múltiple.

2 Aplica únicamente a la Banca de Desarrollo.

SERIE R34 RAZÓN DE APALANCAMIENTO

Esta serie se integra

por un (1) reporte, cuya frecuencia de elaboración y presentación debe ser a

más tardar el último día hábil del mes inmediato siguiente al del mes cuyas

cifras se utilicen para el cálculo de la Razón de Apalancamiento, mediante su

transmisión vía electrónica.

REPORTE

|

A-3401

|

Cálculo

de la razón de apalancamiento

En

este reporte las Instituciones deberán revelar la integración de las

principales fuentes de apalancamiento, conforme a lo establecido en la Tabla

I.1 del Anexo 1-O Bis de las presentes disposiciones.

|

FORMATO DE CAPTURA

Las Instituciones

llevarán a cabo el envío de la información relacionada con el reporte A-3401

Cálculo de la razón de apalancamiento descrito anteriormente, mediante la

utilización del siguiente formato de captura:

|

INFORMACIÓN

SOLICITADA

|

|

SECCIÓN

IDENTIFICADOR DEL REPORTE

|

PERIODO

|

|

CLAVE DE LA INSTITUCIÓN

|

|

REPORTE

|

|

SECCIÓN

VARIABLES DE APALANCAMIENTO

|

CONCEPTO

|

|

DATO

|

Las Instituciones

reportarán la información que se indica en la presente serie ajustándose a las

características y especificaciones que para efectos de llenado y envío de

información se presentan en el Sistema Interinstitucional de Transferencia de

Información (SITI) o en el que en su caso dé a conocer la Comisión. La

información deberá cumplir las validaciones del SITI, así como los estándares

de calidad definidos por la Comisión, además de presentar consistencia entre la

información contenida en los diversos reportes de conformidad con lo

establecido en los Anexos correspondientes, enviarse una sola vez y se recibirá

asumiendo que reúne todas las características requeridas, en virtud de lo cual

no podrá ser modificada, generando el SITI un acuse de recibo electrónico.

Instituciones de crédito

Serie R34 Razón de apalancamiento

Reporte A-3401 Cálculo de la razón de apalancamiento

Incluye cifras en moneda nacional, moneda extranjera, VSM y UDIS

valorizadas en pesos

Cifras en pesos y porcentaje

|

CONCEPTO

|

Dato

|

|

1 Partidas

dentro del balance, (excluidos instrumentos financieros derivados y

operaciones de reporto y préstamo de valores -SFT por sus siglas en inglés-

pero incluidos los colaterales recibidos en garantía y registrados en el

balance.

|

|

|

2

(Importes de los activos deducidos para determina el Capital básico

|

|

|

3

Exposiciones dentro del balance (Netas) (excluidos instrumentos financieros

derivados y SFT, suma de los conceptos 1+2)

|

|

|

Exposiciones

a instrumentos financieros derivados

|

|

|

4 Costo

actual del reemplazo asociado a todas las operaciones con instrumentos

financieros derivados (neto del margen de variación en efectivo admisible)

|

|

|

5 Importes

de los factores adicionales por exposición potencial futura, asociados a

todas las operaciones con instrumentos financieros derivados

|

|

|

6

Incremento por colaterales aportados en operaciones con instrumentos

financieros derivados cuando dichos colaterales sean dados de baja del

balance conforme al marco contable operativo

|

|

|

7

(Deducciones a las cuentas por cobrar por margen de variación en efectivo

aportados en operaciones con instrumentos financieros derivados)

|

|

|

8

(Exposición por operaciones en instrumentos financieros derivados por cuenta

de clientes, en las que el socio liquidador no otorga su garantía en caso del

incumplimiento de las obligaciones de la Contraparte Central)

|

|

|

9 Importe

nocional efectivo ajustado de los instrumentos financieros derivados de

crédito suscritos

|

|

|

10

(Compensaciones realizadas al nocional efectivo ajustado de los instrumentos

financieros derivados de crédito suscritos y deducciones de los factores

adicionales por los instrumentos financieros derivados de crédito suscritos)

|

|

|

11

Exposiciones totales a instrumentos financieros derivados (suma de las líneas

4 a 10)

|

|

|

Exposiciones

totales por operaciones de financiamiento con valores

|

|

|

12 Activos

SFT brutos (sin reconocimiento de compensación), después de ajustes por

transacciones contables por ventas

|

|

|

13

(Cuentas por pagar y por cobrar de SFT compensadas)

|

|

|

14

Exposición Riesgo de contraparte por SFT

|

|

|

15

Exposiciones por SFT actuando por cuenta de terceros

|

|

|

16

Exposiciones totales por operaciones de financiamiento con valores (suma de

las líneas 12 a 15)

|

|

|

Otras

exposiciones fuera de balance

|

|

|

17

Exposición fuera de balance (importe nocional bruto)

|

|

|

18

(Ajustes por conversión a equivalentes crediticios)

|

|

|

19

Partidas fuera de balance (suma de las líneas 17 y 18)

|

|

|

Capital

y exposiciones totales

|

|

|

20 Capital

Básico calculado conforme al artículo 2 Bis 6 de las presentes disposiciones

|

|

|

21

Exposiciones totales (suma de las líneas 3, 11, 16 y19)

|

|

|

Razón

de apalancamiento

|

|

|

22 Razón

de apalancamiento

|

|

______________________________

![]()