|

RESOLUCIÓN Preliminar de la investigación antidumping sobre las importaciones de recubrimientos cerámicos para muros y pisos, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 6907.90.99 y 6908.90.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Jueves 19 de mayo de 2016 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE RECUBRIMIENTOS CERÁMICOS PARA MUROS Y PISOS, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 6907.90.99 Y 6908.90.01 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa preliminar el expediente administrativo 27/14, radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 19 de diciembre de 2014 Manufacturas Vitromex, S.A. de C.V. y Porcelanite Lamosa, S.A. de C.V. ("Vitromex" y "Lamosa", respectivamente, o las "Solicitantes" en conjunto) solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de recubrimientos cerámicos para muros y pisos, originarias de la República Popular China ("China"), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 8 de mayo de 2015 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo de investigación el comprendido del 1 de octubre de 2013 al 30 de septiembre de 2014 y como periodo de análisis de daño, el comprendido del 1 de octubre de 2011 al 30 de septiembre de 2014.

C. Producto objeto de investigación

1. Descripción general

3. El nombre genérico del producto objeto de investigación es losetas o baldosas cerámicas, esmaltadas y no esmaltadas, cuadradas o rectangulares, para recubrir muros y pisos (“recubrimientos cerámicos”).

4. Los recubrimientos cerámicos son piezas cerámicas impermeables que están constituidas por un soporte cerámico. Las arcillas utilizadas en la composición del soporte pueden ser de cocción roja o blanca, con o sin recubrimiento esencialmente vítreo: el esmalte cerámico. Son incombustibles e inalterables a la luz. Los recubrimientos cerámicos pueden ser no esmaltados (“unglazed”) o esmaltados (“glazed”), los no esmaltados se someten a una cocción única; los esmaltados reciben una cubierta vitrificable entre la primera y segunda cocción (bicocción) o antes de la única cocción (monococción).

6. De acuerdo con lo señalado en el punto 8 de la Resolución de Inicio no son parte de la cobertura de producto las siguientes piezas que se identificaron como piezas especiales:

Piezas especiales

|

Nombre |

Descripción |

|

Ángulo |

Pieza que se utiliza en las esquinas internas o externas de cubiertas de baño y cocina instaladas con muro o revestimiento de pared, las cuales dan continuidad a cenefas y listelos. Presenta un radio convexo o cóncavo en uno de sus bordes. |

|

Cenefa |

Pieza de forma rectangular obtenida mediante corte o molde, constituye elementos repetidos de un mismo adorno, puede presentarse sobre revestimientos, unida con una malla de cartón o con terminación en punta. |

|

Cordón o trenza |

Pieza tipo bordura que tiene moldeado los bordes de una soga. |

|

Lístelo |

Pieza de forma rectangular más pequeña que una cenefa, recta, obtenida mediante corte o molde. |

|

Decorado o inserto |

Pieza decorada que se utiliza para acentuar el decorado de pisos y muros. |

|

Modular |

Pieza cortada de la base original en cuadros o rectángulos para hacer instalaciones combinadas. |

|

Moldura |

Pieza con una bordura o relieve que sobresale de la base cerámica o parte plana, generalmente no decorada. |

|

Media caña |

Pieza con bordura o relieve con apariencia de medio círculo. |

|

Peldaño para escalón |

Pieza cuadrada o rectangular, que en una orilla se le inserta una media caña o media vuelta, o en la misma pieza presenta un boleado. Sirve para recubrir escaleras. |

|

Rosetón |

Pieza cuadrada formada por pedazos de varios colores, decorados sobre malla de cartón. |

|

Taco o esquina |

Pieza cuadrada que da vuelta o continuidad a una cenefa. |

|

Taco sobre malla |

Pieza formada por cortes regulares o irregulares de varios colores de piso, unidas con una malla de cartón que sirve para dar continuidad a una cenefa. |

|

Triángulo |

Pieza con forma de triángulo que al invertirla va formando una cenefa. |

|

Torelo |

Pieza con una o dos borduras que salen de la base, se usa para acentuar el producto. Visto de forma transversal tienen una forma convexa que asemeja un cilindro en su parte central, también llamado pecho de paloma. |

|

Ventana |

Pieza perfectamente rectangular que deja un hueco para insertar una cenefa, sobre las bases de revestimiento de muro o pared. |

|

Zoclo o rodapié |

Pieza de forma rectangular, en la cual uno de sus bordes largos está boleado o con una curva. Protege y decora la parte inferior de los muros. |

Fuente: Información aportada por las Solicitantes

7. Asimismo, como se indica en el punto 9 de la Resolución de Inicio, no están contemplados en la cobertura de producto los recubrimientos total o parcialmente constituidos de vidrio, como son: azulejos de vidrio y productos de vidrio con mármol. También los productos prefabricados para la construcción, el mármol y marcas de cerámica para asfalto.

2. Características físicas

8. En general, los recubrimientos cerámicos tienen forma rectangular con tendencia a ser cuadrada, se clasifican en gresificados, semigresificados, porcelánicos y cottoforte (monoporoso). Entre las principales características que distinguen a cada uno de los recubrimientos cerámicos se encuentran las siguientes:

a. Temperatura de cocción: se refiere a la temperatura en grados centígrados a la que es sometida la pieza en el proceso de fabricación.

b. Absorción de agua: es la capacidad del recubrimiento para aceptar y retener agua.

c. Resistencia: se refiere a la flexión que soporta cada pieza.

3. Tratamiento arancelario

9. El producto objeto de investigación ingresa por las fracciones arancelarias 6907.90.99 y 6908.90.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Descripción arancelaria

|

Codificación arancelaria |

Descripción |

|

Capítulo 69 |

Productos cerámicos. |

|

Partida 6907 |

Placas y baldosas, de cerámica, sin barnizar ni esmaltar, para pavimentación o revestimiento; cubos, dados y artículos similares, de cerámica, para mosaicos, sin barnizar ni esmaltar, incluso con soporte. |

|

Subpartida 6907.90 |

- Los demás. |

|

Fracción 6907.90.99 |

Los demás. |

|

Partida 6908 |

Placas y baldosas, de cerámica, barnizadas o esmaltadas, para pavimentación o revestimiento; cubos, dados y artículos similares, de cerámica, para mosaicos, barnizados o esmaltados, incluso con soporte. |

|

Subpartida 6908.90 |

- Los demás. |

|

Fracción 6908.90.01 |

Azulejos de forma cuadrada o rectangular, losas y artículos similares, para pavimentación o revestimiento. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

10. Las importaciones que ingresan por las fracciones arancelarias 6907.90.99 y 6908.90.01 de la TIGIE están sujetas a un arancel ad valorem del 15%. Los países exentos de arancel son: los Estados Unidos, Canadá, Colombia, Japón, Bolivia, Costa Rica, Nicaragua, Israel, la Comunidad Europea, Guatemala, El Salvador, Honduras, Suiza, Noruega, Islandia, Liechtenstein, Chile, Uruguay y Perú.

11. La unidad de medida en las operaciones comerciales y de importación es el metro cuadrado.

4. Normas técnicas

12. Los recubrimientos cerámicos se producen principalmente conforme a especificaciones de las siguientes normas técnicas nacionales e internacionales:

Normas aplicables a los recubrimientos cerámicos

|

Norma |

Nombre |

|

NMX-C-076-ONNCCE-2002 |

Industria de la Construcción-Agregados-Efectos de las impurezas orgánicas en los agregados finos sobre la resistencia de los morteros-método de prueba (cancela a la NMX-C-076-1983). |

|

NMX-C-422-ONNCCE-2002 |

Industria de la Construcción-Losetas cerámicas esmaltadas y sin esmaltar para pisos y muros-Especificaciones y métodos de prueba. |

|

ASTM-C-373-88 |

Método de prueba estándar para absorción de agua, Densidad en masa, Porosidad aparente y Gravedad específica aparente de Productos cocidos de cerámica blanca, Recubrimiento cerámico y Recubrimiento de vidrio. |

|

UNE-EN 14411 |

Características físico-químicas que deben contemplarse en la baldosa cerámica. |

Fuente: Información contenida en el expediente administrativo

5. Proceso productivo

13. Los insumos utilizados en la fabricación de recubrimientos cerámicos son feldespatos, arcillas, sílicas, engobes, esmaltes, colores, granillas, colores de cuerpo e incluso, en algunos casos, sales solubles.

14. Para la producción de recubrimientos cerámicos existe una gran variedad de rutas y la diversidad de productos hace que sea difícil la clasificación y la esquematización de los diferentes procesos productivos. Sin embargo, a partir de la información contenida en el expediente administrativo puede esquematizarse en las siguientes fases básicas el proceso productivo: control de materias primas; preparación de pastas (mezcla, molienda, atomización); conformado (por prensado o extrusión); secado; preparación de esmaltes; esmaltado y decoración; cocción y clasificación, y embalaje.

6. Usos y funciones

15. El uso y función principal de los recubrimientos cerámicos es en un 99.8% el de recubrir muros y pisos, tanto internos como externos. Sin embargo, puede llegar a tener usos alternos de nichos muy específicos como recubrir una barra de cocina, bases de mesas o inclusive la elaboración de cuadros artísticos, lo cual, representa sólo el 0.2% del uso ordinario.

D. Convocatoria y notificaciones

16. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping"); 53 de la Ley de Comercio Exterior (LCE), y 142 del Reglamento de la Ley de Comercio Exterior (RLCE), la Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y de sus anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

17. Asimismo, mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

E. Partes interesadas comparecientes

18. Las partes interesadas que comparecieron en tiempo y forma al presente procedimiento son las siguientes:

1. Solicitantes

Manufacturas Vitromex, S.A. de C.V.

Porcelanite Lamosa, S.A. de C.V.

Misantla No. 21

Col. Roma Sur

C.P. 06760, Ciudad de México

2. Importadoras

Castel California, S. de R.L. de C.V.

Gireco, S.A. de C.V.

Grupo Marmex, S.A. de C.V.

Letsac México, S. de R.L. de C.V.

Bradley No. 5

Col. Anzures

C.P.11590, Ciudad de México

Dal-Tile México, S. de R.L. de C.V.

Lomas Virreyes, Pedregal No. 24, piso 14, Edificio Torre Virreyes

Col. Molino del Rey

C.P. 11040, Ciudad de México

Industrias Promi de Occidente, S.A. de C.V.

Av. Chapultepec No. 384-4

Col. Roma

C.P. 06700, Ciudad de México

Internacional de Cerámica, S.A.B. de C.V.

Paseo de los Tamarindos No. 400-B, pisos 8 y 9

Col. Bosques de las Lomas

C.P.05120, Ciudad de México

Recubre, S.A. de C.V.

Av. Presidente Juárez No. 2010

Fraccionamiento Industrial Puente de Vigas

C.P. 54070, Tlalnepantla, Estado de México

3. Exportadoras

China Chamber of Commerce of Metals Minerals &Chemicals Importers & Exporters

Eagle Brand Ceramics Industrial (Heyuan) Co., Ltd.

Foshan City Xin Wan Xiang Import & Export Co., Ltd.

Foshan Dongpeng Ceramic Co., Ltd.

Foshan Huashengchang Ceramic Co., Ltd.

Foshan Lihua Ceramic Co., Ltd.

Foshan Nanogress Porcellanato Co., Ltd.

Foshan Pioneer Ceramic Co., Ltd.

Foshan Shiwan Eagle Brand Ceramics Co., Ltd.

Foshan Sunvin Ceramics Co., Ltd.

Guangdong Bode Fine Building Material Co., Ltd.

Guangdong Kito Ceramics Co., Ltd.

Guangdong Tianbi Ceramics Co., Ltd.

Heyuan Romantic Ceramics Co., Ltd.

Jingdezhen Kito Ceramics Co., Ltd.

Jingdezhen Shengya Ceramic Co., Ltd.

Qingyuan Nafuna Ceramic, S.L.

Sihui Jiefeng Decoration Materials Co., Ltd.

Yekalon Industry, Inc.

Martín Mendalde No. 1755, PB

Col. Del Valle

C.P. 03100, Ciudad de México

Foshan Dongxin Economy and Trade Co., Ltd.

Foshan Eiffel Ceramic Co., Ltd.

Foshan Gaoming Yaju Ceramics Co., Ltd.

Foshan Griffiths Building Material, Ltd.

Foshan Jinyi Ceramic Co., Ltd.

Foshan Junjing Industrial Co., Ltd.

Foshan Oceanland Ceramics Co., Ltd.

Fogang Tongqing Ceramics Co., Ltd.

Guangdong Overland Ceramics Co., Ltd.

Guangdong Winto Ceramics Co., Ltd.

Guangdong Xinruncheng Ceramics Co., Ltd.

Heshan Super Ceramics Co., Ltd.

Zibo Jiahui Building Ceramics Co., Ltd.

Bosques de Cipreses Sur No. 51

Col. Bosques de las Lomas

C.P. 11700, Ciudad de México

Foshan Castel Imp. & Exp. Co., Ltd.

Foshan Huanqiu Import & Export Co., Ltd.

Foshan Jingyi Ceramic Co., Ltd.

Bradley No. 5

Col. Anzures

C.P.11590, Ciudad de México

F. Argumentos y medios de prueba

1. Prórrogas

19. La Secretaría otorgó una prórroga de 15 días hábiles a las empresas importadoras Letsac México, S. de R.L. de C.V. (“Letsac México”), Gireco, S.A. de C.V. (“Gireco”), Internacional de Cerámica, S.A.B. de C.V. (“Interceramic”), Grupo Marmex, S.A. de C.V. (“Grupo Marmex”), Castel California, S. de R.L. de C.V. (“Castel California”), Industrias Promi de Occidente, S.A. de C.V. (“Industrias Promi”), Recubre, S.A. de C.V. (“Recubre”), Dal-Tile México, S. de R.L. de C.V. (“Dal-Tile”); a las empresas exportadoras Foshan Junjing Industrial Co., Ltd. (“Junjing Industrial”), Foshan Griffiths Building Material, Ltd. (“Griffiths Building”), Zibo Jiahui Building Ceramics Co., Ltd. (“Zibo Jiahui”), Guangdong Xinruncheng Ceramics Co., Ltd. (“Xinruncheng Ceramics”), y en general a las empresas productoras y exportadoras, originarias de China, para que presentaran su respuesta al formulario oficial, argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 8 de julio de 2015.

20. La Secretaría otorgó una prórroga adicional de 3 días hábiles a la empresa importadora Interceramic, en razón de la suspensión de acceso a la información confidencial determinada por la Secretaría, para que presentara su respuesta al formulario oficial, así como sus argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 13 de julio de 2015.

21. Asimismo, la Secretaría negó a Foshan Jingyi Ceramic Co., Ltd. (“Foshan Jingyi Ceramic”) una prórroga adicional a la señalada en el punto 19 de la presente Resolución.

2. Importadoras

A. Las Solicitantes no señalaron en su lista de importadoras a las tres principales importadoras del producto objeto de investigación, dejándolas en estado de indefensión.

B. Es improcedente ajustar el precio de exportación por crédito, toda vez que las empresas chinas, por regla general, no dan crédito alguno a las importadoras. Las operaciones de Castel California, Grupo Marmex y Gireco no fueron objeto de crédito alguno por parte de los exportadores chinos, por lo que dicho ajuste no debe tomarse en cuenta.

C. La propuesta de las Solicitantes para la selección del país sustituto es tendenciosa. Su objeto es obtener un valor normal sumamente alto, toda vez que ni los Estados Unidos como país ni su industria de cerámica pueden ser comparados con China, de conformidad con lo previsto en el artículo 48 del RLCE, en razón de lo siguiente:

a. sus estructuras de costos son diferentes, debido a que existe una gran diferencia en sus salarios mínimos mensuales, lo que por sí mismo es suficiente para no poder hacerlos comparables, y

b. el costo de los insumos es al menos 30% más bajo en China que en los Estados Unidos, lo que aplica en diversos porcentajes para insumos como arcillas, caolín y gas, entre otros.

D. La Secretaría no motivó adecuadamente su decisión de aceptar a las Solicitantes y a las empresas que apoyaron la solicitud de inicio, como representativas de la rama de producción nacional, por lo siguiente:

a. no se cercioró de su volumen de producción real, únicamente basó su decisión en información del Tile Council of North America (“TCNA”, por las siglas en inglés de Consejo Cerámico de Norteamérica) sin cerciorarse de su validez;

b. a partir de lo dispuesto en los artículos 5.2 y 5.3 del Acuerdo Antidumping, la Secretaría está obligada a examinar la exactitud y pertinencia de las pruebas presentadas para determinar si se justifica el inicio de una investigación. Sin embargo, no requirió información adicional que le permitiera validar la información presentada por las Solicitantes ni hizo mención de cuánto fabricaron las empresas que apoyan la solicitud de inicio, y

c. no realizó un análisis del resto de las productoras nacionales dejando fuera a dos importantes productoras, como son Interceramic y Dal-Tile, ya que no les requirió información, no cuestionó su postura sobre la presente investigación ni se cercioró de su participación en la producción nacional.

E. Las Solicitantes son importantes importadoras del producto objeto de investigación y tratan de minimizarlo al señalar que realizan importaciones para atender pedidos de clientes particulares y en el contexto de la competencia con productos importados a precios deteriorados, sin embargo, su argumento es falso, ya que se encuentran más asociadas a su actividad como importadoras del producto objeto de investigación, que a su actividad como productoras nacionales.

F. Las Solicitantes realizan importaciones de la misma mercancía que importan Castel California, Grupo Marmex y Gireco, correspondiente a porcelánicos, debido a que no son competitivas en su producción ni tienen la capacidad instalada para fabricar toda la gama de diseños que hay en otros países.

G. Los recubrimientos cerámicos importados por Grupo Marmex y Gireco, particularmente los porcelánicos, tienen características especiales para atender un mercado diferente al de las Solicitantes.

H. El cálculo de la Secretaría sobre las importaciones de la rama de producción nacional está subestimado, toda vez que existen productoras nacionales que son importadoras del producto objeto de investigación y que no se consideraron para tal efecto, aun cuando se deben identificar las importaciones de todas las productoras nacionales.

I. Contrario a lo señalado por las Solicitantes, su volumen de importación es cercano al 10% del total importado, monto importante para no ser considerado como un posible factor de daño. De acuerdo con el volumen importado por el resto de las productoras nacionales, las Solicitantes son las principales importadoras del producto objeto de investigación.

J. Ni las Solicitantes ni la Secretaría hicieron un análisis para acreditar que las importaciones de la producción nacional no son la causa de la distorsión de precios internos o del daño alegado, de conformidad con el artículo 62 del RLCE. El análisis de la Secretaría sólo se limita a mencionar que los precios de las importaciones de las Solicitantes no pueden ser causa del daño alegado, ya que se encuentran por arriba del precio del resto de las importaciones, sin señalar cual es la diferencia entre dichos precios.

K. Se cuestiona si fueron excluidas del análisis de daño las importaciones efectuadas por otras empresas que se ubicaron en el mismo nivel de precios que las Solicitantes o incluso por arriba, ya que es un hecho que hubo importaciones no efectuadas por las Solicitantes que se encuentran por arriba de los precios de sus importaciones.

L. De acuerdo con el conocimiento que se tiene del mercado y de los precios a los que venden los distribuidores la mercancía nacional, las importaciones del producto objeto de investigación no pueden ser la causa del daño alegado, en razón de lo siguiente:

a. la Secretaría determinó que las importaciones de las Solicitantes no pueden ser causa del daño, ya que sus precios se ubicaron por arriba del precio de las importaciones originarias de China. Al respecto, la mayoría de las importaciones de Castel California, Grupo Marmex y Gireco se encuentran por arriba o al mismo nivel de dicho precio;

b. deben excluirse del análisis las importaciones del producto objeto de investigación que estén en el nivel de precios de las importaciones de las Solicitantes, pues al parecer ya se conoce cuál es un precio no lesivo, y

c. los productos nacionales y los importados no son similares, lo anterior, en razón de sus características, usos, intercambiabilidad y los segmentos de mercado a los que se encuentran dirigidos. Si se consideran similares, podría llegarse al extremo de considerar mercancías como mármoles, mosaicos de vidrio, madera, vinil y alfombras, es decir, mercancías que atienden a clientes, necesidades y segmentos diferentes.

M. La Secretaría no contó con elementos para valorar el argumento de contención de precios ni existió subvaloración, por lo que las importaciones no tuvieron efecto sobre los precios nacionales, de conformidad con el artículo 3.2 del Acuerdo Antidumping.

N. No se configuran los requisitos establecidos en los artículos 3.1 y 3.2 del Acuerdo Antidumping, por cuanto hace al efecto de las importaciones en los precios de productos similares en el mercado interno, por lo que no hay prueba del daño que justifique la decisión de iniciar la investigación ni su continuación.

a. no refleja pérdidas, sólo un crecimiento moderado atribuido a factores ajenos a las importaciones chinas;

b. durante el periodo investigado realizó inversiones. Aquellas que pretende hacer en sus plantas de cerámica van orientadas a la fabricación de porcelánicos, mercancía que no fabrica y de la cual es importante importadora, y

c. busca una medida proteccionista que le permita iniciar la fabricación de porcelánicos y recuperar su inversión sin tener competencia en un mercado en el que la producción nacional no existe y que, en caso de existir, no sería competitiva, toda vez que las materias primas deberán ser importadas pues no existe la calidad y cantidad suficiente en el país.

R. El descalabro de la industria constructora en 2013-2014 llevó a cuatro grandes empresas de dicha industria a procesos de concurso y propició una baja en las ventas de las Solicitantes, quienes reconocen un perjuicio en sus indicadores, ajeno a las importaciones originarias de China.

S. Castel California y Grupo Marmex únicamente adquirieron mercancía importada, toda vez que los productores nacionales no están en posibilidad de fabricar toda la gama de productos que se pueden adquirir de otros países, principalmente porcelánicos, por su variedad de diseños y calidad.

T. Castel California y Grupo Marmex manifestaron que la producción nacional es muy eficiente y tiene excelente calidad para competir en cualquier mercado, únicamente respecto a recubrimientos cerámicos y no así respecto a porcelánicos, donde China, España e Italia son líderes mundiales.

23. Castel California manifestó:

A. No firmó algún acuerdo con proveedores extranjeros. Realizó aclaraciones sobre códigos de producto y sobre ajustes.

B. La comparación que presentan las Solicitantes en su análisis de precios es incorrecta pues no comparan mercancías similares entre sí. Las comparaciones efectuadas por las Solicitantes más que buscar una similitud real entre mercancías importadas y nacionales, busca una conveniencia en precios para soportar su argumento de subvaloración.

24. Castel California presentó:

d. “Anuncia Lamosa inversiones por 2 mdp” del 12 de marzo de 2015, obtenido de la página de Internet de Reforma (http://www.reforma.com);

D. Valor y volumen de las importaciones efectuadas por Castel California del producto objeto de investigación en el periodo analizado.

E. Códigos de producto utilizados por los proveedores-exportadores chinos de Castel California y los correlativos asignados a dicha importadora.

F. Valor y volumen de las importaciones mensuales y totales efectuadas por Castel California del producto objeto de investigación en el periodo investigado, clasificadas por proveedor-exportador y código de producto.

G. Importaciones de Castel California del producto objeto de investigación, en valor y volumen, con sus ajustes correspondientes, en el periodo investigado.

H. Copia de diversos pedimentos de importación y su documentación anexa, correspondientes al periodo investigado.

25. Gireco manifestó que únicamente adquirió mercancía importada. No está vinculada ni firmó algún acuerdo con los exportadores o proveedores extranjeros del producto objeto de investigación. Asimismo, presentó:

A. Códigos de producto de recubrimientos cerámicos, importados por Gireco durante el periodo investigado y listado de códigos de producto utilizados por su proveedor-exportador chino.

B. Valor y volumen de las importaciones del producto objeto de investigación efectuadas por Gireco en el periodo analizado, por proveedor-exportador.

C. Precio de importación y ajustes de las operaciones efectuadas por Gireco, del producto objeto de investigación, en el periodo investigado.

D. Copia de diversos pedimentos de importación del producto objeto de investigación y su documentación anexa, correspondientes al periodo analizado.

E. Presentó las mismas pruebas señaladas en el punto 24, incisos A, B y C, subincisos del a al h de la presente Resolución.

26. Grupo Marmex manifestó:

A. No está vinculada con los exportadores extranjeros del producto objeto de investigación ni firmó algún acuerdo con proveedores extranjeros.

B. Debido a la disponibilidad de materias primas, principalmente el caolín, las Solicitantes no pueden fabricar los recubrimientos conocidos como porcelánicos, pues para ello deben importar el caolín, lo que se convertiría en un proceso productivo incosteable.

C. Los recubrimientos cerámicos y los porcelánicos no son sustitutos, toda vez que por el proceso productivo y los insumos que utilizan, los porcelánicos son productos de mayor calidad, menor absorción de agua y mejor resistencia. Tienen un mayor costo que los cerámicos, por lo que se dirigen al sector de lujo, comercial, y cuentan con características especiales para atender un mercado diferenciado respecto de los fabricados por las Solicitantes.

D. Grupo Marmex está enfocada a un mercado premium de recubrimientos e importa líneas exclusivas, tanto por diseño como por calidad.

27. Grupo Marmex presentó:

A. Valor y volumen de las importaciones efectuadas por Grupo Marmex del producto objeto de investigación en el periodo analizado.

B. Valor y volumen de las importaciones totales efectuadas por Grupo Marmex de la mercancía que ingresa por las fracciones arancelarias 6907.90.99 y 6908.90.01 de la TIGIE, clasificadas por proveedor-exportador y código de producto.

C. Copia de diversos pedimentos de importación y sus respectivas facturas de venta del producto objeto de investigación, realizadas por Grupo Marmex en el periodo investigado.

D. Precio de importación de Grupo Marmex del producto objeto de investigación en el periodo investigado, en valor y volumen, por código de producto, número y fecha de factura, términos y condiciones de venta y descuentos aplicables.

E. Presentó las mismas pruebas señaladas en el punto 24, incisos A, B y C, subincisos del a al h de la presente Resolución.

28. El 28 de mayo de 2015, Letsac México compareció para manifestar que realizó importaciones del producto objeto de investigación en el periodo investigado, sin embargo, no fue mencionada en la solicitud de inicio ni notificada del inicio de la investigación.

29. El 12 de junio y 8 de julio de 2015 Dal-Tile manifestó:

A. Produjo e importó a México recubrimientos cerámicos esmaltados y porcelánicos esmaltados, clasificados como sales solubles, doble carga o cuerpo coloreado. Algunos de los productos que importa resultan distintos en cuanto a la tipología, a los señalados por la producción nacional por tener características diferentes ya que se elaboran con materiales no disponibles en territorio nacional, dichos productos ingresan por las fracciones arancelarias 6709.90.99 y 6809.90.01 (sic) de la TIGIE.

B. Sólo realizó una operación de compra a un productor nacional.

C. Está vinculada con un proveedor chino, sin embargo, dicha vinculación no afecta su precio de venta ni le otorga beneficio alguno.

D. La Resolución de Inicio es ilegal, toda vez que las Solicitantes no cuentan con legitimación para ser consideradas como parte de la rama de producción nacional, por ser importadoras del producto objeto de investigación, en razón de lo siguiente:

a. para contar con legitimación como productor nacional se debe cumplir con los artículos 62 y 63 del RLCE, que obligan a demostrar que las importaciones realizadas por las Solicitantes no son causa del daño, lo que no fue demostrado por las Solicitantes, y

b. sostener que las Solicitantes realizaron importaciones en un porcentaje menor respecto del total de las importaciones del producto objeto de investigación, no es obstáculo para desechar la presente investigación, toda vez que no implica que tales importaciones no hayan contribuido al daño alegado.

E. La Resolución de Inicio es ilegal, ya que la selección de país sustituto hecha por las Solicitantes es incorrecta y carece de razonabilidad y validez, al no cumplir con los requisitos establecidos en la LCE y el RLCE, por lo siguiente:

a. no acreditaron que los Estados Unidos y China comparten criterios económicos como el costo de los factores que utilizan para la fabricación del producto objeto de investigación;

b. analizaron superficialmente variables económicas que no reflejan una comparabilidad razonable conforme al artículo 48 del RLCE. Las características económicas, sociales, laborales y de la industria en general, son totalmente distintas entre los Estados Unidos y China;

c. las características a que aluden para acreditar a los Estados Unidos como país sustituto de China, carecen de sustento y resultan adversas;

d. ni los bienes ni parte de los tipos de producto que conforman el producto objeto de investigación se producen en los Estados Unidos, por lo que no es posible determinar el valor normal aplicable a dichos productos, en específico, por cuanto hace a los fabricados con sales solubles;

e. existen países con características demográficas, económicas y operativas más similares a China, que pueden seleccionarse como país sustituto, como es la India;

f. los volúmenes de producción y venta de recubrimientos cerámicos en el mercado interno de los Estados Unidos se encuentran por debajo del volumen de producción y venta en China, en tanto que la India y Brasil se encuentran inmediatamente debajo de los niveles de China, en porcentajes de 6% y 7%, respectivamente;

g. la industria de los Estados Unidos refleja niveles de casi 70% de consumo nacional, que devienen de importaciones. Los Estados Unidos es considerado como el principal importador a nivel mundial;

h. el proceso de producción en los Estados Unidos no es similar al de China; no obstante, la fabricación de recubrimientos cerámicos es un proceso productivo generalizado y estandarizado a nivel mundial, por lo que la similitud del proceso productivo de los Estados Unidos con el de China, no confiere una característica especial para elegirlo como mejor país sustituto, y

i. a partir de las estadísticas internacionales de importación y exportación de la United Nations Commodity Trade Statistics Database (la “UN Comtrade”) de 2014, correspondientes a las subpartidas 6907.90 y 6908.90, los Estados Unidos figuró como el segundo mayor importador de recubrimientos cerámicos, mientras que las importaciones de China y la India fueron menores.

F. La dinámica económica que muestran las industrias de recubrimientos cerámicos en China y la India, resulta en una notable similitud entre ambas naciones, en contraste con la estructura diferenciada en la que se organiza el mismo sector en los Estados Unidos.

G. La India debe ser considerada como país sustituto de China para el cálculo del valor normal, en razón de lo siguiente:

a. las Solicitantes no aportaron un análisis de las variables e indicadores económicos que consideraron para concluir que una posición predominante dentro de las potencias comerciales del mundo, confiere a China y a los Estados Unidos una comparabilidad razonable, ni que ello propicie en ambas naciones dinámicas macroeconómicas, territoriales, sociales y demográficas similares;

b. China y la India son países clasificados dentro de las economías emergentes de ingresos medios altos, pertenecientes al grupo denominado BRICS (Brasil, Rusia, India, China y Sudáfrica) mientras que los Estados Unidos es un país desarrollado;

c. a diferencia de los Estados Unidos, la composición de los participantes de la industria en la India y China es principalmente de productores nacionales, lo que refleja dinámicas similares en ambas industrias;

d. al evaluar variables como valor de comercio de las mercancías y valor de las exportaciones de bienes y servicios, así como el porcentaje del Producto Interno Bruto (PIB), se concluye que la estructura económica de los Estados Unidos dista de ser comparable a la de China, mientras que en 2013 la India sí registró cifras similares;

e. en los Estados Unidos no existe amplia disponibilidad de los insumos necesarios y mano de obra para la fabricación del producto objeto de investigación como en China, en tanto que la industria de la India goza de abundancia de materias primas para la fabricación de losetas, amplias habilidades técnicas e infraestructura;

f. los niveles de consumo y precios del gas natural entre los Estados Unidos y China son distantes, en tanto que las cifras registradas entre China y la India son similares;

g. la India es un participante importante en la industria internacional al posicionarse en 2014 como el cuarto exportador de productos clasificados en las subpartidas 6907.90 y 6908.90, a diferencia de los Estados Unidos que se posicionó en el lugar 26 en el mismo año;

h. la India produce mercancía similar a la investigada, cuenta con un proceso productivo similar al de China y a diferencia de los Estados Unidos, sus niveles de exportación de recubrimientos cerámicos son más próximos a los niveles registrados por China, y

i. la India se encuentra catalogada junto con China como una de las tres más grandes productoras y exportadoras de recubrimientos cerámicos. Asimismo, sus economías, procesos de producción y acceso a insumos como la arcilla son similares.

H. La Resolución de Inicio es ilegal, toda vez que el cálculo de valor normal no contempla todos los tipos de producto clasificados en las fracciones arancelarias sujetas a investigación, no refleja los valores reales a precio ex fábrica en el país sustituto y no distingue si el valor normal fue determinado con base en precios de las mercancías efectivamente producidas dentro de los Estados Unidos.

I. Dal-Tile proporcionó precios a nivel ex fábrica, representativos del valor normal en los Estados Unidos. En todo caso, la Secretaría debe tomar el valor normal que ofrece Dal-Tile, consistente en un precio promedio por tipo de recubrimiento que se fabrica y vende en el mercado interno de los Estados Unidos, y una vez obtenidos los valores de cada tipo de producto, se debe calcular el valor normal de conformidad con el artículo 40 de la LCE y obtener un promedio ponderado para cada producto.

J. Las Solicitantes omitieron parte del producto objeto de investigación para el cálculo de valor normal, lo que resultó en un valor más alto y alterado que no concuerda con dicho producto. Pretenden que se contemple un valor normal que mezcle precios disparados entre un tipo de mercancía y otro, con el fin de que resulte más alto al sumarlo.

K. La Secretaría debe desestimar la información presentada por las Solicitantes como cálculo del valor normal, toda vez que el informe estadístico que presentan no especifica la naturaleza de los valores utilizados para obtener las cifras trimestrales.

L. En el mercado mexicano las Solicitantes no ofrecen precios a valor de mercado ni cercanos al valor normal supuestamente ajustado, lo que demuestra que el valor normal que determinaron es irreal.

M. Los tipos de producto objeto de investigación identificados como “sales solubles, doble carga y cuerpo coloreado” no se producen en los Estados Unidos ni en México, por lo que dichos productos deben eliminarse para efecto del cálculo del valor normal y establecer que no son causantes de una práctica desleal al ser precios no lesivos.

N. Para fabricar los tipos de producto identificados como sales solubles, doble carga y cuerpo coloreado, las Solicitantes tendrían que importar la materia prima inexistente en el país, lo que conlleva a un costo de producción desproporcional o a utilizar materias primas aparentemente similares que no cumplen los estándares ni la calidad necesaria.

O. La Resolución de Inicio es ilegal, toda vez que no existe daño a la producción nacional causado por las importaciones de recubrimientos cerámicos, originarias de China y si lo hubiera, no es causa de una discriminación de precios, en razón de lo siguiente:

a. no existe evidencia que acredite un efecto de contención o contracción de precios en el mercado nacional, por el contrario, en el periodo de 2012 a 2014 el precio promedio del producto objeto de investigación en México fue a la alza. Asimismo, se observa un crecimiento en los precios de venta al mercado minorista;

b. las importaciones del producto objeto de investigación no generan daño a la rama de producción nacional en términos de las fracciones II y III del artículo 41 de la LCE, y

c. al analizar la participación de las importaciones como proporción del Consumo Nacional Aparente (CNA) total, el producto objeto de investigación participa en una proporción mínima y muestra una pérdida en su participación total de mercado al pasar de 9% en 2013 a 8.3% en 2014, lo que contrasta con el crecimiento en el CNA total.

P. La tendencia negativa de los indicadores de la industria nacional, tales como el desempeño financiero y el porcentaje de utilización de capacidad instalada, no encuentran una explicación en las importaciones investigadas, sino en los siguientes elementos:

a. el sector exportador es parte importante del desempeño de la industria nacional. Los Estados Unidos es el principal destino de las exportaciones con un 90% de las totales de México al mundo;

b. en el tercer trimestre de 2014 los Estados Unidos redujo el consumo de recubrimientos cerámicos en un 1.1%, lo que repercutió directamente en el volumen de las exportaciones mexicanas, así como en los indicadores de desempeño de la rama de producción nacional;

c. el sector de la construcción en México atravesó un periodo de estancamiento del 2011 al 2014. Dicho sector es uno de los principales generadores de valor de la industria de fabricación de recubrimientos cerámicos en México, y

d. el daño existente se debe a factores ajenos a las exportaciones originarias de China, como lo es el desempeño de las industrias “driver” de la producción nacional.

Q. De acuerdo al precio promedio nacional de recubrimientos cerámicos, la producción nacional puede recuperar sus costos de producción y competir libremente en el mercado internacional de losetas de cerámica, por lo que fijar una cuota compensatoria que lleve el precio de importación a México al orden de 15 dólares de los Estados Unidos (“dólares”) por metro cuadrado, no sólo implicaría imponer fuertes barreras arancelarias, sino una medida ilegal.

R. Los precios del producto objeto de investigación importado por Dal-Tile no son lesivos para la producción nacional, toda vez que son superiores a los del producto similar de producción nacional y, por el contrario, fomentan la competencia entre las diversas marcas y alternativas para los consumidores.

S. Las Solicitantes no acreditaron que sus importaciones durante el periodo investigado no causaron el daño alegado.

T. Las Solicitantes realizaron importaciones que representaron 5% de las importaciones totales en el periodo analizado y 1.8% de sus ventas totales. Sin embargo, al no conocer su valor ni el tipo de mercancía importada, la Secretaría deberá desestimar la presente investigación, al no cumplirse lo dispuesto en el artículo 62 del RLCE.

U. En términos de los artículos 63 de la LCE y 3 del Código Fiscal de la Federación (CFF) la Secretaría debe tomar en cuenta los efectos que la imposición de cuotas compensatorias tendrán en la cadena productiva y en los consumidores, toda vez que, lejos de corregir una afectación en el mercado nacional, provocarían desabasto y un aumento de precios en perjuicio del consumidor, impedirían la libre competencia entre productoras nacionales e importadoras, e incentivarían el aumento de la venta ilegal de productos, por lo que la Secretaría debe concluir la presente investigación en la etapa preliminar sin la imposición de medidas.

30. Dal-Tile presentó:

A. Valor y volumen de sus importaciones mensuales y anuales del producto objeto de investigación en el periodo investigado, clasificadas por empresa exportadora y código de producto.

B. Precio al que importó el producto objeto de investigación en el periodo investigado, en valor y volumen, por código de producto, número y fecha de factura y ajustes correspondientes.

C. Importaciones que efectuó en el periodo analizado, por las fracciones arancelarias 6907.90.99 y 6908.90.01 de la TIGIE.

D. Principales distribuidores de Dal-Tile del producto objeto de investigación.

E. Canales de distribución en México utilizados por Dal-Tile.

F. Estructura corporativa del grupo al que pertenece Dal-Tile.

G. Presentación elaborada por Dal-Tile en junio de 2015, denominada “Tipologías de productos porcelánicos”, que contiene las características de los recubrimientos cerámicos esmaltados y porcelánicos, así como la descripción técnica de las diferentes tipologías de estos últimos.

H. Extracto de la publicación “World production and consumption of ceramic tiles” de la revista “Ceramic World Review” con datos de producción y consumo mundial de recubrimientos cerámicos.

I. Resúmenes de información para los meses de abril y diciembre de 2015, obtenidos del “U.S. Census Bureau” con estadísticas y reportes de importación de recubrimientos cerámicos a los Estados Unidos y Canadá de 2013 a abril de 2015.

J. Dos cartas del 7 de julio de 2015 firmadas por el Director Senior de Finanzas de Dal-Tile Corporation, mediante las cuales se proporciona información referente a los precios y tipos de recubrimientos cerámicos producidos y vendidos por Dal-Tile en los Estados Unidos.

K. Periódico promocional del 29 de enero de 2015 de “The Home Depot” con fotografías y precios de pisos y recubrimientos de Lamosa y Vitromex.

L. Artículo denominado “Precio mercado nacional por tipología” elaborado por Dal-Tile en julio de 2015, con fotografías y precios de venta de diversos pisos y recubrimientos cerámicos de fabricación nacional.

M. Estados financieros de Dal-Tile al 31 de diciembre de 2013 y 2012 y al 31 de diciembre de 2014 y 2013, e información complementaria de los auditores independientes.

N. Copia de dos facturas de compra, expedidas el 13 de marzo de 2012 por un productor nacional de recubrimientos cerámicos a favor de Dal-Tile.

O. Copia de diversos pedimentos de importación del producto objeto de investigación y su documentación anexa, correspondientes al periodo analizado.

31. El 3 de junio y 7 de julio de 2015, Industrias Promi manifestó:

A. Las Solicitantes abusaron de clasificar como confidencial su información, lo que impidió a Industrias Promi profundizar en la identificación de las mercancías idénticas o similares, el daño y la causalidad.

B. Únicamente compra mercancía importada. No está vinculada ni ha firmado acuerdos con proveedores extranjeros y no tiene empresas subsidiarias en México o en el extranjero.

C. Lamosa y Vitromex tienen operaciones en China.

D. Además de las Solicitantes, Dal-Tile e Interceramic son grandes fabricantes e importadoras del producto objeto de investigación. Dichas empresas no solicitaron ni apoyaron la presente investigación.

E. Debido a los costos y nichos de mercado, es preferible para las Solicitantes, Dal-Tile e Interceramic, importar de China diversos pisos y azulejos cerámicos que demanda el mercado mexicano y que no producen.

F. Los productos que ingresan por la fracción arancelaria 6907.90.99 de la TIGIE no están barnizados ni esmaltados, en tanto que los que ingresan por la fracción arancelaria 6908.90.01 de la TIGIE sí, por lo que son diferentes y las Solicitantes deben presentar un precio de exportación y valor normal para cada una.

G. La Resolución de Inicio menciona que los principales usos y funciones del producto objeto de investigación son recubrir muros y pisos, sin embargo, no menciona que se trata de muros y pisos para una gama muy variada de edificaciones, por lo que satisfacen necesidades diferentes. Por lo anterior, sus diferentes usos y funciones determinan que no son intercambiables entre sí.

H. La metodología utilizada por las Solicitantes para obtener el precio de exportación es simplista, ya que la descripción del producto objeto de investigación jamás permitiría agrupar y filtrar los pedimentos referentes a cada familia de recubrimientos porcelánicos de manera correcta.

I. Con la metodología propuesta por las Solicitantes, el precio de exportación de China a México debe establecerse en 6.04 dólares por metro cuadrado para los recubrimientos cerámicos sin barnizar ni esmaltar y 7.09 dólares por metro cuadrado para los recubrimientos cerámicos barnizados o esmaltados, ya que esas cifras son las que pueden obtenerse razonablemente de los registros de la Secretaría.

J. Las fracciones arancelarias investigadas son de carácter genérico y, por tanto, comprenden una amplia variedad de recubrimientos cerámicos, por lo que debe considerarse lo siguiente:

a. la investigación debe comprender una gran cantidad de precios y debe adoptar una muestra para cada fracción arancelaria, y

b. el análisis de la Secretaría debe basarse en un estudio imparcial que considere fórmulas estadísticamente válidas y metodologías que resistan severos análisis.

K. Tanto para el precio de importación como para el valor normal, se debe considerar la existencia de la fracción específica 6908.10.01 de la TIGIE, que se pasó por alto al tomar el valor normal, porque obviamente la mercancía que ampara no está incluida en la investigación y en cambio sí lo está en el valor normal que propusieron las Solicitantes.

L. Además de los exceptuados en el punto 8 de la Resolución de Inicio, en México no se fabrican recubrimientos cerámicos de sal soluble, recubrimientos cerámicos doble carga, ni recubrimientos cerámicos en medidas de 80x80 centímetros (cm) o mayores, por lo que si no se producen en México, su importación no puede ser causa del daño y deben excluirse de la solicitud de inicio.

M. Las Solicitantes forman parte de la TCNA, por lo que actúan como juez y parte para la determinación del valor normal. Pretenden que se determine un margen de discriminación de precios sin que exista un estudio económico de alguna empresa certificada, reconocida e imparcial, que con metodologías universalmente aceptadas, seleccione una muestra estadísticamente válida e investigue los precios ex fábrica de las empresas productoras de los Estados Unidos para los productos de cada fracción arancelaria.

N. Estados Unidos puede parecerse a China para efectos del cálculo de valor normal en la magnitud de su PIB, territorio, población, disponibilidad de gas y arcillas, y otros aspectos; sin embargo, no son similares en variables de mayor importancia como volumen de producción, consumo doméstico, exportaciones, importaciones y costo de mano de obra, por lo que no es un país adecuado para sustituir a China para efectos del cálculo del valor normal.

O. Si se trata de homologar los precios de México con países competitivos internacionalmente, es preferible optar por Brasil o la India, que ocupan después de China el segundo y tercer lugar como países productores y consumidores del mundo, respectivamente.

P. La incorrecta selección de país sustituto llevó a las Solicitantes a determinar un valor normal de 16 dólares contra 5.12 dólares por metro cuadrado como precio de exportación de China a México y determinar un margen de discriminación de precios de 212%, que sumado al impuesto de importación de 15% que se aplica a ambas mercancías, desencadenará un incremento desmedido en los precios de la producción nacional.

Q. México es el sexto productor principal a nivel mundial, lo que sorprende es que lo hace a precios inferiores a los de China, excepto en el periodo de octubre 2012 a septiembre de 2013, cuando el precio chino fue ligeramente menor al precio de las exportaciones mexicanas, por lo que, en todo caso, México incurre en una discriminación de precios mayor que la de China.

R. Los recubrimientos no barnizados o esmaltados son mercancías diferentes respecto a aquellos que sí tienen barniz o esmalte, con diferentes precios, funciones y sin posibilidad de intercambiarse. De lo contrario, no estarían clasificadas en fracciones arancelarias que tienen inclusive partidas distintas ni registrarían montos y valores importantes cada una de ellas.

S. No procede afirmar que las importaciones realizadas por las Solicitantes son minoritarias e inclusive haberlas excluido del análisis de daño, mientras en la Resolución de Inicio se menciona a 42 importadoras cuyas operaciones causaron daño.

T. Las Solicitantes manifestaron haber importado para “hacer viable la mercancía en territorio nacional en ciertos pedidos particulares de clientes, en el contexto de la competencia de productos de importación a precios discriminados”, lo que implica su reconocimiento de que reciben pedidos de productos que no fabrican o que las condiciones del mercado mexicano les obligan a tener una mezcla de precios altos (los de ellas) y otros no tan altos (los de China).

U. Existen errores en tres de los treinta y seis meses del periodo analizado, en relación con el volumen de las importaciones originarias de China que ingresaron por la fracción arancelaria 6908.90.01 de la TIGIE, por lo que la Secretaría debe aclarar dichas fallas y determinar si realmente creció la participación de las importaciones de recubrimientos cerámicos, originarios de China, en el mercado nacional.

V. La proporción de las importaciones originarias de China, en relación con el volumen de producción de la producción nacional es sana para evitar que se desboquen los precios en perjuicio de los consumidores.

W. La Secretaría no debe impresionarse por el alegato relativo a la diferencia de precios entre los productos mexicanos y de origen chino, ello puede ser un indicio de abuso en la política de precios por parte de los productores nacionales.

X. La argumentación de amenaza de daño expuesta por las Solicitantes no se basa en hechos sino en alegatos, conjeturas y posibilidades remotas, lo que configura la hipótesis prevista en el último párrafo del artículo 42 de la LCE.

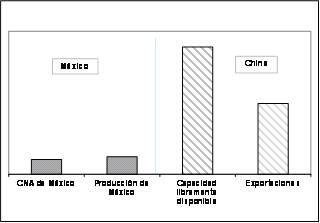

Y. China cuenta con una gran capacidad instalada para fabricar el producto objeto de investigación y figura como el primer fabricante mundial, sin embargo, su desarrollo económico le lleva a ser el más importante consumidor del mundo.

Z. No se debe considerar a México como un destino ideal para las exportaciones de China en razón de las cuotas compensatorias impuestas en varios países, toda vez que a partir de estadísticas del International Trade Centre (“ITC”, por las siglas en inglés de Centro de Comercio Internacional) se observa que México es un cliente insignificante para China, ya que sólo absorbe el 0.96% de sus exportaciones totales.

AA. La causalidad de daño a la rama de producción nacional debe atribuirse más a la caída de la industria de la edificación que a las importaciones del producto objeto de investigación, además de factores que influyeron determinantemente en las actividades de las Solicitantes como:

a. la reducción del arancel proteccionista que disminuyó de 20% a 15% a partir del 1 de enero de 2010;

b. el entorno mundial significativamente adverso que comenzó en 2009 y aun no da señales de recuperación;

c. el freno de las exportaciones mexicanas de recubrimientos porcelánicos, que antes tuvieron un dinámico crecimiento;

d. la puesta en operación de la nueva planta industrial de Dal-Tile en 2012 y su agresiva penetración en el mercado interno;

e. la presencia y mercadotecnia de Interceramic en gran parte del país, lo que significó su mayor participación en el mercado nacional, y

f. las importaciones que realizó la producción nacional.

BB. La industria de la edificación absorbe el total de los recubrimientos cerámicos, sin embargo, tuvo un pésimo comportamiento durante treinta y tres de los treinta y seis meses del periodo analizado. Las Solicitantes no habrían coincidido en expresar la contracción del mercado interno mexicano en 2013 y 2014, de no ser porque la situación originada por el receso de la industria de la edificación fue crítica en verdad.

CC. Las importaciones de recubrimientos cerámicos, originarias de China y de cualquier país que carezca de tratados o acuerdos de libre comercio con México, están gravadas con un arancel de 15% que debería ser suficiente para proteger a la producción nacional, máxime que las importadoras deben pagar gastos como flete marítimo, maniobras y agente aduanal, para poner la mercancía en puerto mexicano.

DD. Los fabricantes e importadores de los Estados Unidos y de Canadá están exentos de arancel, por lo que aun sin cuotas compensatorias los importadores de la mercancía china están en situación de desventaja.

EE. El trato arancelario injusto e inequitativo repercute en un mayor precio final para quienes construyen viviendas y otras edificaciones, sin embargo, de imponerse cuotas compensatorias se agudizará la desventaja para la industria mexicana de la edificación.

FF. Dal-Tile inauguró en 2012 una nueva planta con la que absorbió parte del mercado que cubrían las Solicitantes, de modo que el daño que éstas aducen debe atribuirse a la adición de capacidad instalada, producción y ventas de Dal-Tile al mercado nacional.

GG. Con una cuota compensatoria se reducirá la oferta respecto a la demanda y se incrementarán los precios de los pisos y azulejos, mismos que no son un producto de consumo final, sino un producto intermedio que funciona como componente de diversos tipos de edificaciones.

32. Industrias Promi presentó:

A. Los siguientes informes anuales:

a. de GIS, de 2013 y 2014, obtenidos de su página de Internet (https://www.gis.com.mx), y

b. de Grupo Lamosa, S.A.B. de C.V. (“Grupo Lamosa”) y subsidiarias, de 2013 y 2014, obtenidos de su página de Internet (https://www.lamosa.com).

B. Precio de importación de Industrias Promi a México y ajustes.

C. Importaciones del producto objeto de investigación realizadas por Industrias Promi en el periodo analizado.

D. Valor y volumen de las importaciones del producto objeto de investigación, realizadas por Industrias Promi en el periodo investigado, clasificadas por proveedor-exportador y código de producto.

E. Importaciones totales del producto objeto de investigación de Industrias Promi, realizadas en el periodo investigado, en valor y volumen y ajustes correspondientes.

F. Evolución de la fracción arancelaria 6907.90.99 de la TIGIE e información de valor y volumen anual de exportación por dicha fracción arancelaria, correspondientes al periodo de 2007 a 2014 y enero-febrero de 2015, obtenidos de la página de Internet del SIAVI (http://www.economia-snci.gob.mx).

G. Canales de distribución en México utilizados por Industrias Promi.

H. Códigos de producto asignados por Industrias Promi al producto objeto de investigación y utilizados por Industrias Promi y sus proveedores.

I. Cálculo del precio de exportación del producto objeto de investigación y anexos.

J. Exportadores y proveedores chinos a los que Industrias Promi compró el producto objeto de investigación.

K. Precio promedio de exportación de los recubrimientos cerámicos que ingresan a través de las fracciones arancelarias 6907.90.99 y 6908.90.01 de la TIGIE, originarios de China, correspondiente al periodo analizado, obtenido de la página de Internet de la Secretaría (http://www.economia-snci.gob.mx).

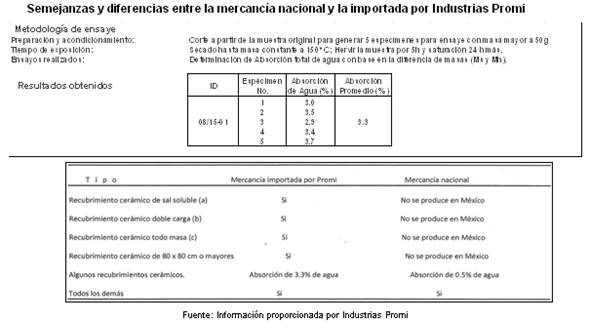

L. Semejanzas y diferencias entre la mercancía nacional y la importada por Industrias Promi.

M. Informe técnico de “Determinación de la absorción de agua de las losetas cerámicas esmaltadas y sin esmaltar” elaborado por el Centro de Investigación para el Desarrollo Industrial (CIDI) de la Universidad Autónoma de Guadalajara, del 29 de mayo de 2015 ("Informe técnico de absorción de agua”).

N. Acta de certificación de hechos número 11 del 15 de mayo de 2015, expedida por el Corredor Público número 17 de la plaza del Estado de Jalisco (“acta de certificación de hechos”), en la que se certifican las visitas a diversos distribuidores de la mercancía de Vitromex y Lamosa, así como los cuestionamientos y respuestas obtenidas en dichos establecimientos sobre la variedad, origen y distribución de diversos productos de las Solicitantes.

O. Estadísticas de producción, consumo, importación y exportación mundial de cerámica en el periodo de 2009 a 2013, obtenidas de la página de Internet de Ceramic World (http://www.ceramicworldweb.it).

P. Reporte “2014 Ceramic Tile Industry Update” del 13 de abril de 2015, elaborado por la TCNA, en la que se proporciona información sobre consumo, crecimiento, importaciones y exportaciones de recubrimientos de cerámica en el mercado de los Estados Unidos.

Q. Índice de volumen de la industria de la construcción con tasa de crecimiento acumulado anual para el periodo de enero de 2011 a diciembre de 2014, obtenido del Banco de México.

R. Norma Mexicana NMX-C-422-ONNCCE-2002 “Industria de la Construcción-Losetas cerámicas esmaltadas y sin esmaltar para piso y muro-Especificaciones y métodos de prueba” (“NMX-C-422-ONNCCE-2002”).

S. Estudio denominado “Situación Inmobiliaria México” para el primer semestre de 2014, elaborado por el Servicio de Estudios Económicos de Grupo BBVA.

T. Valor bruto de producción en la industria de la construcción en 2012, 2013 y 2014, e indicadores de la industria de la construcción, obtenidos de la página de Internet de la Cámara Mexicana de la Industria de la Construcción (“CMIC”) (http://www.cmic.org).

U. Los siguientes documentos elaborados por la CMIC:

a. reporte informativo de indicadores del mercado de la construcción, del 1 de octubre de 2014;

b. “Reporte trimestral sobre la evolución del PIB de la economía mexicana” del 20 de febrero de 2015, y

c. “Situación actual de la industria de la construcción” con datos al mes de marzo de 2015.

V. Los siguientes listados elaborados a partir de información obtenida del ITC, la Administración General de Aduanas de China y la UN Comtrade:

a. mercados importadores para producto exportado por México y China, respectivamente. Producto: 6908 Placas y baldosas, de cerámica, barnizadas o esmaltadas, para pavimento, y

b. mercados proveedores para producto importado por China y Brasil, respectivamente. Producto: 6908 Placas y baldosas, de cerámica, barnizadas o esmaltadas, para pavimento.

W. Balance general y estado de resultados de Industrias Promi de marzo, junio, septiembre y diciembre de 2014.

X. Dictamen fiscal del 2013 de Industrias Promi.

Y. Copia de diversos pedimentos de importación del producto objeto de investigación y su documentación anexa, correspondientes al periodo analizado.

33. El 2, 15 de junio y 13 de julio de 2015, Interceramic manifestó:

A. Con base en lo dispuesto en el Acuerdo Antidumping, la LCE y el RLCE, no existen elementos para que se impongan cuotas compensatorias provisionales y definitivas, por lo que la Secretaría debe dar por terminada la presente investigación.

B. Interceramic es una empresa dedicada a la producción y comercialización de loseta cerámica esmaltada para piso y pared, y productos complementarios; realizó importaciones de productos originarios principalmente de Italia, España y China, con la finalidad de cubrir la demanda de productos que no se fabrican por Interceramic ni por algún otro fabricante en territorio nacional. Destina su capacidad instalada indistintamente al mercado nacional y extranjero.

C. En el periodo analizado compró mercancía importada y nacional, sin embargo, únicamente adquirió mercancía similar a la investigada de un productor nacional.

D. Los productos de loseta cerámica vendidos en México se pueden clasificar en productos nacionales e importados. Su venta se realiza principalmente a los consumidores finales como amas de casa y constructores, quienes acuden a los canales de distribución disponibles. Los canales de distribución en México incluyen tiendas exclusivas tipo franquicia, distribuidores de cerámica, ferreteras, etc., así como a través del canal de ventas institucionales para clientes como constructoras de vivienda, hoteles, proyectos especiales, entre otros.

E. No tiene empresas vinculadas ni firmó acuerdo por escrito con algún proveedor extranjero.

F. Los recubrimientos cerámicos de producción nacional y los importados de China, incluyen una gran variedad de productos en función de su proceso de elaboración, materias primas, diseños, colores, si son esmaltados o no, y sus características técnicas. Presentan diferencias que no les permiten ser idénticos ni similares en términos de la LCE y el RLCE, y que son la causa de que los productores nacionales los importen.

G. Existe demanda de productos que no se fabrican en México por cuestiones de disponibilidad de materias primas, costo, calidad y existencias, entre los que se encuentran los productos porcelánicos decorados en base a sales solubles, decorados en base a sistemas de doble carga, y con decoración del tipo toda masa.

H. Los principales países productores de recubrimientos cerámicos son China, Brasil, la India, Irán y España, quienes en conjunto representaron el 69.2% de la producción mundial en 2013. La posición de estos países se mantuvo en los últimos tres años. China se ubicó como el principal productor del mundo y México como el décimo productor a nivel mundial en el 2013.

I. Los principales países consumidores son China, Brasil, la India, Indonesia e Irán, mismos que representaron el 59.2% del consumo mundial en 2013. China es el principal consumidor de recubrimientos cerámicos en el mundo con el 80% de su producción estimada en 2013. En 2012 México se ubicó como el décimo consumidor de recubrimientos cerámicos en el mundo.

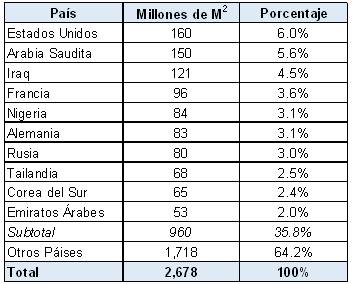

J. Los principales países importadores de recubrimientos cerámicos son los Estados Unidos, Arabia Saudita, Iraq, Francia y Alemania, quienes en conjunto representaron 22.8% del volumen total importado en el mundo en 2013. Al respecto, el volumen importado por los Estados Unidos representó el 69.6% de su consumo nacional total, por lo que es un país netamente importador.

K. Los principales países exportadores de recubrimientos cerámicos son China, España, Italia, Irán y Turquía, quienes representaron 73.7% de la exportación total del mundo en 2013. México se ubicó como el sexto país exportador a nivel mundial, con una exportación de 80 millones de metros cuadrados en 2013.

L. El principal factor que influyó en los resultados de la industria nacional de recubrimientos cerámicos durante el periodo analizado, fue el desempeño de la industria de la construcción, en particular, el sector de la vivienda, mismo que en 2013 tuvo una disminución del 4.7%.

M. Durante el periodo analizado la venta de producto nacional mantuvo un crecimiento constante, excepto en 2013, año en que la economía nacional se vio afectada por factores macroeconómicos que impactaron principalmente las empresas de retail.

N. Los precios de las importaciones son distintos a los precios del producto nacional, debido a que sus características técnicas son diferentes.

O. Durante el periodo analizado, las empresas socios del TCNA reportaron resultados financieros favorables. Adicionalmente, las empresas socios del TCNA reportan confianza en el sector y proyectan inversiones para el incremento de su capacidad.

P. Los productores nacionales realizan importaciones de productos que en su mayoría no es posible producir en México. Dichos productos, conocidos como sales solubles, doble carga, todo masa y porcelanatos, utilizan arcillas y materias primas específicas que no tienen yacimientos o minas de extracción en México, por lo que en caso de pretender producirlos se tendría que importar la materia prima de otros países, lo cual, no resulta conveniente económicamente.

Q. Los productos señalados en el inciso anterior, son “moda” y tienen una tendencia creciente en el consumo de loseta cerámica mundial. Si los productores nacionales no mantienen en su portafolio este tipo de productos, estarían en desventaja con respecto a los importadores independientes.

R. Los indicadores económicos y financieros de la rama de producción nacional demuestran ausencia de daño. Las Solicitantes descansan en una remota amenaza de daño que no fundamentan, por lo que la Secretaría debe ser cuidadosa de aislar y distinguir los efectos de cualquier daño que no hubiere sido causado por las importaciones del producto objeto de investigación.

S. El criterio de la Secretaría, referente a que “mientras la orientación de las Solicitantes sea primordialmente la producción, no perderán la calidad de productor nacional”, permite a los productores beneficiarse de las importaciones en condiciones de dumping. Al respecto, debe considerarse lo siguiente:

a. las Solicitantes también realizan importaciones, principalmente de China, como complemento de sus líneas de producción;

b. la Secretaría no analizó que las Solicitantes aceptaron que el producto objeto de investigación se refiere a un tipo de recubrimientos cuya producción no es rentable, no existe o es escasa, y

c. las Solicitantes realizaron importaciones para satisfacer pedidos de clientes que por razón de precios no podían cubrir.

T. Las Solicitantes no cumplen con los requisitos establecidos en los artículos 40 de la LCE y 62 del RLCE, en razón de lo siguiente:

a. debieron acreditar que sus importaciones no son causa de la distorsión de precios internos o del daño alegado, antes de aplicar cualquier otro criterio que la Secretaría haya tomado en casos anteriores, y

b. que tengan una actividad más asociada a la producción que a la importación es irrelevante. La afirmación contenida en la Resolución de Inicio, referente a que las importaciones de las Solicitantes no tuvieron efectos es infundada, toda vez que no se analizaron sus efectos.

U. Las cuatro principales productoras de la mercancía nacional similar a la investigada realizaron importaciones del producto objeto de investigación. Su participación supera los porcentajes señalados por la Secretaría para las Solicitantes, por lo que la Secretaría deberá:

a. calcular la participación de las importaciones del producto objeto de investigación de todas las productoras nacionales, respecto del total de las importaciones;

b. analizar si dicha participación distorsionó los precios o es la causa del daño alegado, y

c. evaluar el comportamiento de las importaciones realizadas por la rama de producción nacional, para no imputar sus efectos a las realizadas por los importadores denunciados.

V. Las importaciones investigadas no causaron ni amenazan causar daño a la rama de producción nacional, en razón de lo siguiente:

a. las importaciones de las Solicitantes muestran una tasa de crecimiento mayor que las del resto de las importadoras, por lo que si bien las importaciones del producto objeto de investigación mostraron un crecimiento en el periodo analizado, no está relacionado con supuestas prácticas dumping, sino con el incremento de las importaciones realizadas por la producción nacional;

b. la Secretaría sobrestimó las importaciones investigadas, toda vez que las tasas de crecimiento que señala muestran diferencias con las obtenidas a partir de la información que obra en el expediente administrativo, y

c. la Secretaría fue omisa respecto a cuánto representaron las importaciones realizadas por las Solicitantes, en relación con el total de las importaciones investigadas y si éstas mostraron un crecimiento o disminución durante el periodo analizado.

W. El crecimiento de la participación de las importaciones en el CNA no constituye un elemento de daño por lo siguiente:

a. no existe claridad en la definición de la rama de producción nacional, toda vez que la Secretaría no aclara si la constituyen sólo las Solicitantes o éstas y las demás empresas productoras que forman parte del TCNA, lo que no permite conocer las empresas que fueron consideradas para el análisis de daño;

b. la Secretaría analizó las importaciones de las Solicitantes pero fue omisa respecto a si el resto de las empresas productoras realizaron importaciones del producto objeto de investigación y, en su caso, qué porcentaje representaron de las importaciones totales;

c. la Secretaría debe separar de su análisis el comportamiento de las importaciones investigadas y su participación en el CNA, del análisis de las importaciones realizadas por los productores nacionales que pertenecen al TCNA, para determinar si éstas son la causa del daño;

d. Interceramic no se explica cómo un crecimiento marginal de la participación de las importaciones investigadas en el CNA causó daño a las Solicitantes y puede causar un daño mayor en el futuro inmediato. El crecimiento de la participación de las importaciones en el CNA confirma que las Solicitantes estaban obligadas a demostrar que sus importaciones no eran la casusa del daño alegado;

e. la Secretaría excluyó de su análisis a las importaciones de las Solicitantes, sin embargo, fue omisa respecto a las importaciones de otros productores nacionales, inclusive no las mencionó. Si se excluye a las importaciones de la rama de producción nacional, se podrá determinar si las importaciones investigadas crecieron en el periodo analizado y aumentaron su participación en el CNA;

f. comparar la producción nacional orientada al mercado interno y su participación en el CNA carece de lógica, ya que son dos formas diferentes de calcular el consumo del mercado nacional, por lo que el resultado de dicha comparación es irrelevante. Asimismo, no existe antecedente que esta evaluación se haya realizado en otros procedimientos;

g. la Secretaría no analizó la participación de la producción nacional orientada al mercado interno, ventas e importaciones en el consumo interno. Llama la atención que los datos de la producción nacional orientada al mercado interno sean menores a las ventas al mercado interno durante el periodo analizado, y

h. la conclusión de la Secretaría respecto a que existen indicios suficientes que sustentan la probabilidad de que en un futuro inmediato aumenten considerablemente las importaciones investigadas y desplacen a las ventas de la producción nacional, no tiene sustento.

X. Las importaciones investigadas no tuvieron efecto sobre los precios nacionales y la subvaloración de precios no existe. Lo anterior, en razón de las siguientes consideraciones:

a. las Solicitantes no acreditaron la contención de precios ni que sus precios de venta al mercado nacional se hayan contenido en el periodo analizado, por lo que no se actualiza el elemento de daño a que se requiere la fracción II del artículo 41 de la LCE;

b. que el precio de las importaciones del producto objeto de investigación tenga un comportamiento diferente al de las importaciones de otros orígenes, es irrelevante para determinar si los precios de las primeras tuvieron un efecto en los precios del producto nacional;

c. contrario a lo señalado por la Secretaría, los precios promedio de las importaciones investigadas, incluidas las de las Solicitantes, acumularon un crecimiento. Asimismo, el precio nacional promedio de las Solicitantes, medido en pesos, mostró una tendencia positiva en el periodo analizado;

d. la conclusión referente a que las importaciones de las Solicitantes no explican el crecimiento de las importaciones originarias de China y no pueden ser la causa del daño alegado, es infundada, toda vez que la Secretaría debió requerir a las Solicitantes para que lo acreditaran, y no lo hizo, y

e. conforme a lo señalado por la Secretaría en el punto 134 de la Resolución de Inicio, las importaciones investigadas no reflejaron márgenes de subvaloración en el periodo analizado. No obstante, la metodología propuesta por las Solicitantes no tiene sustento, es sesgada y sólo busca encontrar márgenes de subvaloración donde no los hay. Lo anterior, en razón de lo siguiente:

i. las Solicitantes y la Secretaría no acreditaron cómo se cercioraron que las mercancías utilizadas para calcular el margen de subvaloración, son comparables con las mercancías de las cuales se obtuvo el precio nacional;

ii. por un promedio simple de los precios utilizados y el precio promedio del total de las ventas de las Solicitantes en el periodo investigado, se puede suponer que la elección de las mercancías nacionales se realizó por conveniencia en el precio y no por ser contratipos;

iii. la Secretaría no aclaró cuál fue el volumen y porcentaje de participación de la muestra de productos nacionales seleccionados para comparar con el producto objeto de investigación, en las vetas totales de las Solicitantes, y

iv. es incongruente que para calcular el valor normal las Solicitantes presenten de manera arbitraria un precio promedio de venta en los Estados Unidos para todos los productos vendidos en ese país, y descalifiquen utilizar un precio promedio ponderado y propongan la comparación de productos vis a vis para la determinación del margen de subvaloración.

Y. La Secretaría debe desestimar la metodología propuesta por las Solicitantes para el cálculo del margen de subvaloración, ya que la selección de productos está hecha para que forzosamente se obtengan márgenes de subvaloración cuando no los hay.

Z. De ser cierto que los indicadores económicos y financieros de la rama de producción nacional mostraron una afectación en el periodo analizado, éstos no son imputables a las importaciones de recubrimientos cerámicos, originarias de China, en razón de lo siguiente:

a. la caída en la participación de la producción de las Solicitantes en el CNA está ligada al comportamiento del CNA y la participación de otros productores nacionales;

b. no se pueden validar o desvirtuar las cifras de inventarios proporcionadas por la producción nacional, toda vez que las cifras que reportan son en dólares y no se acredita el crecimiento que señala la Secretaría;

c. la utilización de la capacidad instalada de las Solicitantes se ha visto afectada por el comportamiento de sus exportaciones, el incremento de producción del resto de los importadores y el crecimiento de sus propias importaciones;

d. conforme a lo descrito en el punto 162 de la Resolución de Inicio, la Secretaría no aclaró si el estado de costos que elaboró es de Lamosa o de las Solicitantes;

e. los resultados operativos de la rama de producción nacional, descritos en los puntos 165 y 166 de la Resolución de Inicio, no corresponden al periodo analizado y no deben ser considerados para el análisis de daño;

f. conforme a lo descrito en los puntos 168 y 169 de la Resolución de Inicio, el supuesto daño que alegan las Solicitantes no existe, toda vez que en el periodo investigado se dio un incremento en los resultados y en el margen operativo;

g. Interceramic replicó el análisis de la Secretaría, con base en la información confidencial contenida en el expediente administrativo y sus resultados discrepan de los obtenidos por dicha dependencia, y

h. de los resultados y del margen operativo de las Solicitantes se concluye que no existe un deterioro que pueda ser atribuido a las importaciones investigadas.

AA. Existen otros factores de daño que la Secretaría deberá considerar en su análisis de no atribución, tales como la disminución de las exportaciones de la rama de producción nacional y el comportamiento de la industria de la construcción y el sector de la edificación en México.