|

RESOLUCIÓN Final de la investigación antidumping sobre las importaciones de aceite epoxidado de soya, originarias de la República Argentina, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 1518.00.02 y 3812.20.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Viernes 12 de febrero de 2016 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE ACEITE EPOXIDADO DE SOYA, ORIGINARIAS DE LA REPÚBLICA ARGENTINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 1518.00.02 Y 3812.20.01 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa final el expediente administrativo 09/14, radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

1. El 10 de junio de 2014 Resinas y Materiales, S.A. de C.V. (“Resymat”) y Especialidades Industriales y Químicas, S.A. de C.V. (EIQSA), en conjunto, las “Solicitantes”, solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones definitivas de aceite epoxidado de soya, originarias de la República Argentina (“Argentina"), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 10 de octubre de 2014, se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la "Resolución de Inicio"). Se fijó como periodo de investigación el comprendido del 1 de enero al 31 de diciembre de 2013 y como periodo de análisis de daño, el comprendido del 1 de enero de 2011 al 31 de diciembre de 2013.

1. Descripción general

4. El producto objeto de investigación cuando se presenta en estado puro, se puede identificar con el número de registro CAS 8013-07-8 de acuerdo con la identificación numérica única para compuestos químicos CAS RN (por sus siglas en inglés de Chemical Abstracts Service Registry Number) que realiza la Sociedad Americana de Química y CE 232-391-0 del European Inventory of Existing Commercial Chemical Substances (EINEC) de la Unión Europea.

2. Tratamiento arancelario

5. El producto objeto de investigación ingresa por las fracciones arancelarias 1518.00.02 y 3812.20.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria

|

Codificación arancelaria |

Descripción |

|

Capítulo 15 |

Grasas y aceites animales o vegetales; productos de su desdoblamiento; grasas alimenticias elaboradas; ceras de origen animal o vegetal. |

|

Partida 1518 |

Grasas y aceites, animales o vegetales, y sus fracciones, cocidos, oxidados, deshidratados, sulfurados, soplados, polimerizados por calor en vacío o atmósfera inerte ("estandolizados"), o modificados químicamente de otra forma, excepto los de la partida 15.16; mezclas o preparaciones no alimenticias de grasas o de aceites, animales o vegetales, o de fracciones de diferentes grasas o aceites de este Capítulo, no expresadas ni comprendidas en otra parte. |

|

Subpartida 1518.00 |

Grasas y aceites, animales o vegetales, y sus fracciones, cocidos, oxidados, deshidratados, sulfurados, soplados, polimerizados por calor en vacío o atmósfera inerte ("estandolizados"), o modificados químicamente de otra forma, excepto los de la partida 15.16; mezclas o preparaciones no alimenticias de grasas o de aceites, animales o vegetales, o de fracciones de diferentes grasas o aceites de este Capítulo, no expresadas ni comprendidas en otra parte. |

|

Fracción 1518.00.02 |

Aceites animales o vegetales epoxidados. |

|

Capítulo 38 |

Productos diversos de la industria química. |

|

Partida 3812 |

Aceleradores de vulcanización preparados; plastificantes compuestos para caucho o plástico, no expresados ni comprendidos en otra parte; preparaciones antioxidantes y demás estabilizantes compuestos para caucho o plástico. |

|

Subpartida 3812.20 |

Plastificantes compuestos para caucho o plástico. |

|

Fracción 3812.20.01 |

Plastificantes compuestos para caucho o plástico. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

6. La unidad de medida en las operaciones comerciales y de importación es el kilogramo.

7. La fracción arancelaria 1518.00.02 de la TIGIE, está sujeta a un arancel del 15% y la 3812.20.01 a un arancel del 5% a partir de enero de 2010.

3. Normas técnicas

8. Las especificaciones que identifican al aceite epoxidado de soya están contempladas en las normas ASTM (American Society for Testing and Materials): D-1298 gravedad específica; D-4878-98 viscosidad; D-1807 y D-1218 índice de refracción; D-1045-95 y D-4662-98 índice de acidez; D-1652-97-B índice oxirano; D-1554 color Gardner y D-1364 humedad.

4. Características técnicas y composición química

9. Las especificaciones técnicas del aceite epoxidado de soya son: color Gardner máximo de 1, gravedad específica de 0.985 a 0.996 g/cm, viscosidad de 300 a 550 centipoises, índice de refracción de 1.470 a 1.473, índice de acidez máximo de 1 mg KOH/g y humedad máxima de 0.4%.

10. La característica química más importante del aceite epoxidado de soya es el índice oxirano o porcentaje de oxígeno oxirano (Epoxi). El producto investigado requiere de un índice oxirano mínimo de 5.78%, que es el necesario para lograr la estabilidad térmica en los compuestos de policloruro de vinilo (PVC). Dicho índice puede alcanzar porcentajes de hasta 7.1%, lo cual dependerá de cada fabricante. Otro componente presente en el aceite epoxidado de soya es el yodo, el cual es un remanente de la epoxidación y no tiene un efecto real en la estabilidad térmica. El porcentaje de índice de yodo también varía de un fabricante a otro.

5. Proceso productivo

6. Usos y funciones

14. El aceite epoxidado de soya se utiliza como plastificante o coestabilizador (estabilizador térmico secundario) en las formulaciones o compuestos de PVC y sus copolímeros, ya que evita que el PVC se degrade durante los diferentes procesos de transformación por sus propiedades como plastificante y estabilizador térmico. También se utiliza como un medio de dispersión de pigmentos y como un agente reductor de acidez en tintas, barnices y recubrimientos.

D. Convocatoria y notificaciones

15. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, así como a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

16. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping"), 53 de la Ley de Comercio Exterior (LCE) y 142 del Reglamento de la Ley de Comercio Exterior (RLCE), la Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, importadoras y exportadoras de que tuvo conocimiento y al gobierno de Argentina. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y de sus anexos, así como de los formularios oficiales de investigación, con objeto de que formularan su defensa.

E. Partes interesadas comparecientes

17. Comparecieron al presente procedimiento las siguientes partes interesadas:

Especialidades Industriales y Químicas, S.A. de C.V.

Resinas y Materiales, S.A. de C.V.

Paseo de España No. 90, despacho 201

Col. Lomas Verdes, 3a Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

2. Importadoras

Mexichem Compuestos, S.A. de C.V.

Río Duero No. 31

Col. Cuauhtémoc

C.P. 06500, México, Distrito Federal

PVC Alternativa, S.A. de C.V.

Blvd. Manuel Ávila Camacho No. 1903, Int. 101

Ciudad Satélite

C.P. 53100, Naucalpan de Juárez, Estado de México

Sovere de México, S.A. de C.V.

Circuito Mexiamora Norte No. 345, Int. 1

Col. Puerto Interior

C.P. 36275, Silao, Guanajuato

F. Resolución preliminar

18. El 2 de junio de 2015, la Secretaría publicó en el DOF la Resolución preliminar de la investigación antidumping (la "Resolución Preliminar"). Se determinó continuar con la investigación e imponer una cuota compensatoria provisional de 25.95% a las importaciones de aceite epoxidado de soya, originarias de Argentina.

19. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas comparecientes para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes, conforme a lo dispuesto en el artículo 164 párrafo segundo del RLCE.

20. La Secretaría notificó la Resolución Preliminar a las partes interesadas comparecientes y al gobierno de Argentina.

G. Reuniones técnicas de información

21. Dentro del plazo establecido en el artículo 84 del RLCE, las Solicitantes y las importadoras Mexichem Compuestos, S.A. de C.V. (“Mexichem”) y PVC Alternativa, S.A. de C.V. (“PVC Alternativa”) solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. Las reuniones se realizaron el 22 de junio de 2015. La Secretaría levantó los reportes correspondientes, mismos que obran en el expediente administrativo, de conformidad con el artículo 85 del RLCE.

H. Prórrogas

1. Argumentos y medios de prueba complementarios

22. La Secretaría otorgó una prórroga de 5 días a las importadoras Mexichem y PVC Alternativa para que presentaran sus argumentos y pruebas complementarios. El plazo venció el 7 de julio de 2015.

2. Requerimiento de información

23. La Secretaría otorgó prórroga de 3 y 15 días a Resymat y a PVC Alternativa, respectivamente, para que presentaran su respuesta a los requerimientos de información. Los plazos vencieron el 6 y 24 de agosto de 2015.

I. Argumentos y medios de prueba complementarios

1. Solicitantes

24. El 30 de junio de 2015 las Solicitantes manifestaron:

A. Como se manifestó en el inicio de la investigación, a partir de agosto de 2012, las importaciones de la mercancía objeto de investigación se dejaron de hacer a través de la fracción arancelaria 1518.00.02 de la TIGIE, sustituyéndose por la diversa 3812.20.01. El impuesto general de importación es del 15% y 5%, respectivamente, por lo que existe un diferencial de impuestos de importación de 10 puntos entre una fracción arancelaria y la otra.

B. Si bien, en el presente procedimiento no se analiza el tema relacionado con la correcta clasificación arancelaria y el pago de impuestos correspondientes, lo cierto es que la modificación arancelaria realizada por los exportadores tiene implicaciones serias en lo referente al margen de discriminación de precios calculado por la Secretaría.

C. De esta manera, tomando como base la información existente en el expediente administrativo del caso, se puede concluir que por lo menos la totalidad de las exportaciones hechas por Princz Saicfei (“Princz”), se realizaron eludiendo impuestos a la exportación y a la importación, debido a que al no ser un producto mezclado, el aceite de soya exportado se debe clasificar en la posición arancelaria 1518.00.10 argentina y pagar un derecho de exportación del 20% y no del 5%, como ocurrió durante todo el periodo investigado.

D. En la solicitud de inicio se pidió que se realizara un ajuste por cargas impositivas a la exportación, tomando como base que los derechos de exportación argentinos formaban parte del precio. Esta situación fue analizada por la Secretaría y se determinó que tales derechos formaban parte del precio de las mercancías que se exportan a México.

E. Para el caso de todas las exportaciones que realizó la empresa Princz, el derecho de exportación que debe ser aplicado es el del 20% y no el del 5%, tomando como base que el producto que exporta es aceite epoxidado de soya. Al realizar el cálculo propuesto, se tendrá la certeza de que el precio de exportación obtenido, es el del aceite epoxidado de soya argentino.

F. En cuanto a las exportaciones realizadas por Varteco Química Puntana, S.A. (“Varteco”), las empresas importadoras deben demostrar que se trata de mercancía que cuenta con componentes adicionales al aceite epoxidado de soya, a efecto de que puedan ser clasificadas en la fracción arancelaria 3812.20.01 de la TIGIE.

G. Las Solicitantes realizaron pruebas a diversas muestras de producto, con la finalidad de determinar el porcentaje del supuesto plastificante añadido al aceite epoxidado de soya. El resultado de estos análisis determinó que en la muestra estudiada, no existieron contaminaciones ni otros plastificantes de bajo peso molecular como el DOA o el DINP (Di-isononil Ftalato), es decir, el supuesto producto mezclado no era otra cosa sino aceite epoxidado de soya en estado puro.

H. Además de lo anterior, la información proporcionada por PVC Alternativa indica que el aceite epoxidado de soya mezclado en 2% con otros plastificantes, solamente se ofrece al mercado de exportación y no al mercado doméstico en Argentina.

I. Por lo señalado, debe considerarse que el derecho a la exportación forma parte del precio de las mercancías exportadas a México y, por lo tanto, el ajuste por dicho derecho debe ser el 20% y no el 5%.

J. Las Solicitantes coinciden con la determinación de la Secretaría, en el sentido de que las importaciones de aceite epoxidado de soya provenientes de Argentina, se efectuaron con un margen de discriminación de precios de 25.95%.

K. De la mencionada determinación se destaca lo siguiente:

a. No comparecieron empresas exportadoras que aportaran información en torno al precio de exportación o el valor normal.

b. No existe información en el expediente administrativo del caso, que demuestre que los precios del aceite epoxidado de soya en el mercado argentino se dan en el curso de operaciones comerciales normales.

c. La información aportada por PVC Alternativa permitió confirmar a la Secretaría que dichos precios no se dieron en el curso de operaciones comerciales normales.

L. Las Solicitantes coinciden con la valoración de la Secretaría, en el sentido de que existen suficientes elementos de convicción y pruebas objetivas para determinar que durante el periodo analizado, las importaciones argentinas de aceite epoxidado de soya causaron daño material a la rama de producción nacional.

M. Las importaciones de la mercancía objeto de investigación registraron un incremento de 54,282 kilogramos durante 2014, frente a las importaciones realizadas durante el periodo investigado. De igual manera, lejos de reducir sus importaciones en dicho periodo, las importadoras incrementaron hasta en un 33% sus volúmenes de importación.

N. Por lo que se refiere a la producción argentina, se estima que en 2015 tendrá récord en la producción de soya y aceite de soya, por lo que las exportaciones aumentarían a un estimado de 570 a 600 mil toneladas en abril.

O. A pesar de que Brasil y Argentina tienen un volumen de producción similar de aceite de soya, Argentina triplica las exportaciones de Brasil y es líder global en este producto. Según informes de la Bolsa de Comercio de Rosario, Argentina mantiene el liderazgo regional y mundial en la exportación del aceite de soya.

P. Al finalizar el periodo 2013-2014, Argentina se posicionó como primer exportador mundial de aceite de soya, colocando cerca de 4,000,000 de toneladas en el exterior, superando a Brasil, que exportó 1,380,000 de toneladas aproximadamente.

Q. Argentina junto con Brasil, son los principales exportadores de aceite de soya, ambos proyectan exportar el 60% del aceite en la próxima década. A pesar de que las exportaciones argentinas han tenido algunos problemas, debido a causas meteorológicas, alcanzaron 3,800,000 de toneladas en el periodo 2011-2012 y prevén que para 2023 alcancen las 4,600,000 de toneladas.

R. Está previsto que para el periodo 2013-2023, el comercio mundial de aceite de soya tenga un crecimiento aproximado de 21%, debido al consumo en la alimentación humana y al uso industrial. Las importaciones totales mundiales están previstas para aumentar en promedio de 8,900,000 hasta 10,800,000 de toneladas, en el periodo 2022-2023. China y la India encabezarían la importación de aceite de soya, se proyecta que la India desplace a China como el primer importador de aceite de soya.

S. Las Solicitantes consideran que además del daño material causado por las importaciones de la mercancía objeto de investigación, se enfrentan a la probabilidad fundada de que la situación se agrave debido a lo siguiente:

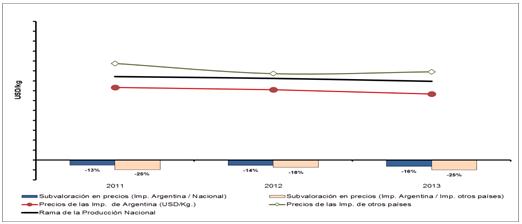

a. Durante el periodo analizado, las importaciones de origen argentino crecieron significativamente además, sus precios se ubicaron sistemáticamente por debajo de los nacionales y los de otros orígenes.

b. El amplio diferencial de precios en favor de las mercancías argentinas, incentivará aún más la demanda por nuevas importaciones a precios discriminados.

c. El gran potencial productor y exportador fomentado, adicionalmente, por el diferencial en los precios de exportación argentinos, refleja que Argentina cuenta con la capacidad de elevar sus volúmenes de exportación de un momento a otro, en prácticamente cualquier proporción.

d. En los periodos posteriores al analizado, se incrementaron las importaciones de aceite epoxidado de soya de origen argentino.

2. Importadoras

a. Mexichem

25. El 7 de julio de 2015 Mexichem manifestó:

A. Reitera todos y cada uno de los argumentos presentados en la etapa anterior de la presente investigación. Asimismo, hace suyos todos y cada uno de los argumentos y pruebas complementarias que presenten las demás importadoras en lo que pudiera beneficiarle.

B. A lo largo de la investigación, las Solicitantes han cuestionado la clasificación arancelaria del producto objeto de investigación, asimismo, alegan que no debe clasificarse en la partida arancelaria 3812, sino en la partida 1518. Al respecto, Mexichem sostiene que la Secretaría no tiene la facultad de modificar ni cuestionar la clasificación arancelaria reportada por los exportadores argentinos a sus propias autoridades.

C. El ajuste por cargas impositivas (derechos a la exportación) que las Solicitantes piden para el cálculo del precio de exportación, debe continuar siendo el aplicable a la fracción arancelaria que reportan los exportadores argentinos en sus operaciones, esto es, del 5%. No puede aplicarse el ajuste pretendido por las Solicitantes, pues esto implicaría que la Secretaría realizara funciones de clasificación arancelaria a las exportaciones argentinas, facultad con la que no cuenta.

D. Por lo menos una de las importadoras comparecientes señaló que importó el producto objeto de investigación por falta de capacidad de la industria nacional de abastecer sus necesidades, incluso, proporcionó comunicaciones electrónicas, en las que se muestra que en numerosas ocasiones solicitó producto, sin que las Solicitantes lo tuvieran disponible, sin embargo, la Secretaría determinó desechar las pruebas presentadas, en virtud de que éstas se encuentran fuera del periodo investigado.

E. Se solicita que dicha información sea revalorada y admitida, por ser una prueba relacionada con el desabasto del aceite epoxidado de soya en México, además de que la imposición de una cuota compensatoria incrementará esta problemática.

F. A partir de la imposición de la cuota compensatoria, las Solicitantes continúan con problemas en el abastecimiento del aceite epoxidado de soya, debido a la sobredemanda de este producto, la cual es ocasionada por el impedimento por parte de los importadores de adquirir el producto objeto de investigación de proveedores extranjeros, ocasionando problemas de operación a las empresas consumidoras del producto.

G. Se solicita a la Secretaría elimine la cuota compensatoria preliminar impuesta a las importaciones de aceite epoxidado de soya, originarias de Argentina, dicha solicitud tiene sustento en la incapacidad de la industria nacional de abastecer la demanda del mismo, lo que ocasiona un daño serio a las empresas consumidoras de este producto.

H. Asumiendo sin conceder que la Secretaría determinara en la etapa final de la presente investigación imponer cuotas compensatorias definitivas, se deberá valorar y aplicar una cuota compensatoria inferior al margen de discriminación de precios encontrado, aplicando la regla del lesser duty, conforme a lo establecido en los artículos 9.1 del Acuerdo Antidumping y 62 segundo párrafo de la LCE.

I. El establecimiento de una cuota compensatoria menor al margen de discriminación de precios encontrado, se justifica en el hecho de que la Secretaría debe buscar que las correcciones de las distorsiones alegadas por la existencia de márgenes de discriminación de precios, no lleve a la imposición de medidas compensatorias excesivamente altas, que pudieran impactar negativamente en el consumidor.

b. PVC Alternativa

26. El 7 de julio de 2015 PVC Alternativa manifestó:

A. En las estadísticas de importación del Sistema de Administración Tributaria (sic), proporcionada por la Asociación Nacional de la Industria Química A.C., se muestran las importaciones por la fracción arancelaria 1518.00.02 de la TIGIE, para el periodo comprendido del 2011 al 2013, en ellas se pueden observar que lo que principalmente se importa por esta fracción, es el aceite epoxidado de soya, aunque también ingresan algunas especialidades de aceite que son utilizadas como lubricantes, aditivos o son ácidos grasos epoxidados de otra naturaleza. Estos productos suelen importarse en volúmenes pequeños a un alto precio, que no se comparan con el aceite epoxidado de soya que normalmente consume la industria del PVC en México.

B. Las importaciones a México por la fracción arancelaria 3812.20.01 de la TIGIE, corresponden a una gama muy amplia de productos, debido a que existe una gran cantidad de mezclas de plastificantes en el mercado, las cuales son utilizadas en la industria del plástico y del caucho, lo que origina que la variedad de precios reportados sea muy grande, por lo que no es posible fijar un criterio que permita definir un precio específico para estas mezclas.

C. La mezcla de aceite epoxidado de soya con otros plastificantes suele ser de un precio bajo, si se comparan con otras mezclas, ya que por la fracción arancelaria 3812.20.01 de la TIGIE ingresan productos como resinas epóxicas, selladores, fosfatos, catalizadores, adhesivos, etcétera, los cuales son incluso especialidades, por lo que es muy difícil establecer si comparativamente el Kalflex de Argentina es más barato o más caro que el producto que se importa de otros países por la misma fracción arancelaria, pues los productos pueden ser totalmente diferentes.

D. Por lo que hace a las facturas relacionadas con las operaciones realizadas en el mercado doméstico argentino para el Kalflex 13, se tuvo una imprecisión al momento de calcular el precio ex planta, debido a que dentro del costo promedio utilizado para el flete de la planta, a los clientes de Varteco, no se consideró el flete de regreso vacío, es decir, se consideró un precio promedio de $50 dólares de los Estados Unidos (“dólares”) por tonelada para las entregas domésticas en Argentina de este producto, sin considerar el costo de regreso de la pipa vacía a la planta, para ser cargada nuevamente.

E. PVC Alternativa comparó el precio de exportación a México, contra el precio de exportación a terceros países en 2013, de dicha comparación se desprende que los precios FOB (por sus siglas en inglés de Free On Board) de exportación para otros países, están en concordancia con los precios a los cuales se exporta a México, esto es, no se encontraron diferencias considerables entre el precio de exportación a México con el precio de exportación a otros países.

F. Se encontraron diferencias en los valores mostrados en el cálculo del valor reconstruido al revisar el desglose de la información de Varteco, proporcionada a través de PVC Alternativa.

G. Los gastos de operación promedio presentan un error, toda vez que el gasto de operación reportado en el escrito presentado a la Secretaría incluía los gastos de logística de exportación, gastos aduanales y de terminal portuaria, renta del ISO tanque de exportación y la utilidad de Varteco, razón por la que se procedió a corregir los errores que se tenían en el aludido cálculo y se elaboró de forma correcta el valor reconstruido de Varteco para 2013.

H. El margen de utilidad empleado en este nuevo cálculo fue del 5.61%, de acuerdo con lo determinado por la Secretaría, en función de la información que se obtuvo a través de los estados financieros de Varteco. Este valor es correcto, ya que Varteco confirma que la utilidad que tienen en este producto varía entre el 5% y 8%, por tratarse de un producto commodity, en el cual la utilidad es marginal.

I. El Kalflex es una mezcla de aceite epoxidado de soya y plastificante DINP o DOA según sea el caso.

J. PVC Alternativa realizó una importación de un ISO tanque de Kalflex 14NP, a la cual le tocó revisión, por lo que la autoridad aduanera le practicó un análisis para determinar qué fracción arancelaria de la TIGIE le era aplicable, el resultado fue que por tratarse de Ortoftalato de Dimetilo, ester ácido policarboxilico de constitución química definida (plastificante compuesto), le correspondía la aplicación de la fracción arancelaria 2917.34.99 de la TIGIE, sin embargo, PVC Alternativa solicitó un nuevo análisis de la muestra y la autoridad aduanera determinó que se trataba de una preparación de plastificante compuesto para caucho o plástico, constituida por aceite vegetal epoxidado y esteres del ácido ftálico, por lo que se sugirió para su aplicación la fracción arancelaria 3812.20.01 de la TIGIE.

K. Resymat omite decir que las importaciones totales de Argentina que ingresaron por las dos fracciones arancelarias, sólo tuvieron un incremento de 2.87%, es decir, 54.28 toneladas, de un total importado en 2013 de 1,888.52 toneladas.

L. Resymat señala que la amenaza de daño existe, por ser Argentina un gran productor de aceite de soya y para sustentar su afirmación presentó cifras de producción y exportación, no obstante, omite aclarar que se trata de aceite epoxidado de soya, el cual utiliza como materia prima el aceite de soya, pero esta materia prima tiene que pasar primero por un proceso de refinación y posteriormente por un proceso de conversión química, que es la que finalmente le confiere al aceite las propiedades que le permiten sea utilizado en la industria del plástico.

M. No se confiere daño a la rama de producción nacional, sobre todo por el hecho de que las Solicitantes no están en posibilidad de suministrar la cantidad de aceite epoxidado de soya requerido por el mercado nacional.

N. Resymat es la productora más grande de aceite epoxidado de soya en México, sin embargo, no puede satisfacer la demanda nacional, esta situación se confirma a través de los correos electrónicos que le envió a Sovere de México, S.A. de C.V. (“Sovere”), en los que le informa que no tiene suficiente producto para cubrir sus requerimientos. Por lo anterior, no resulta lógico ni justificable que pretenda que se imponga una cuota compensatoria a las importaciones de la mercancía objeto de investigación.

27. El 7 de julio de 2015 PVC Alternativa presentó:

A. Cálculo del valor reconstruido de Varteco correspondiente al 2013, que contiene los costos de producción para el Kaflex 14, por tonelada métrica producida, con costo total ex-planta y utilidad de 5.61%.

B. Cálculo de precios ex-planta, para ventas internas en Argentina de Varteco para el Kaflex 13, de marzo a diciembre de 2013, en valor y volumen.

C. Copia de facturas de venta de Varteco en el mercado interno del producto Kalflex 13, correspondiente a 2013.

D. Gráfica comparativa del precio de exportación a México comparado con el precio de exportación a terceros países, para 2013, cuya fuente son las facturas de venta de Varteco de 2013.

E. Copia de facturas de venta de Varteco a importadores mexicanos y a terceros países del Kalflex 13, correspondientes al 2013.

F. Copia de la resolución contenida en el oficio 800-58-00-02-01-2013-04523 de 21 de junio de 2013, emitida por el Subadministrador de la Aduana de Altamira del Servicio de Administración Tributaria (SAT), que determina que la mercancía declarada en el pedimento de importación de PVC Alternativa se encuentra clasificada en la fracción arancelaria 3812.20.01 de la TIGIE.

G. Copia de diversas comunicaciones efectuadas vía correo electrónico, entre personal de ventas de Sovere y personal de ventas de Resymat correspondientes al 2014.

c. Sovere

28. No presentó pruebas ni formuló argumentos complementarios.

J. Requerimientos de información

1. Partes interesadas

a. Solicitantes

29. El 3 de agosto de 2015, EIQSA respondió al requerimiento de información que la Secretaría le formuló para que, con relación al estado de costos, ventas y utilidades de la mercancía nacional orientada al mercado interno, presentara nuevamente las cifras corregidas y revisadas, las cuales debían corresponder únicamente al mercado interno; presentara la estructura de costos unitarios de la mercancía similar a la investigada, destinada exclusivamente a las ventas a terceros en el mercado interno, para el periodo correspondiente de 2011 a 2013; respecto al detalle de la mercancía orientada al autoconsumo, presentara las cifras que correspondieran exclusivamente al detalle del autoconsumo. Presentó:

A. Indicadores de volumen de inventarios y valor y volumen de autoconsumo de aceite epoxidado de soya, de enero a diciembre de 2011, 2012 y 2013, con proyecciones para 2014.

B. Estado de costos, ventas y utilidades de la mercancía nacional orientado al mercado interno de 2011, 2012 y 2013 y proyecciones para 2014.

C. Costo de producción del aceite epoxidado de soya, orientado al autoconsumo de 2011, 2012 y 2013, así como proyecciones para 2014.

D. Estado de costos, ventas y utilidades de la mercancía nacional orientado al mercado interno más el autoconsumo de 2011, 2012 y 2013, así como proyecciones para 2014.

30. El 6 de agosto de 2015 Resymat respondió al requerimiento de información que la Secretaría le formuló para que proporcionara la tasa de interés que otorgan las empresas exportadoras argentinas para préstamos de corto plazo; respecto al estado de costos, ventas y utilidades, que desglosara la estructura de costos de la materia prima por cada uno de los conceptos que lo integran; presentara una metodología de ajustes por diferencias físicas para el aceite epoxidado de soya puro y el aceite de soya mezclado con plastificantes, con base en los costos variables de producción; explicara la razonabilidad de las diferencias existentes en los costos de fabricación unitarios de la mercancía similar a la investigada destinada al autoconsumo y los costos para ventas a terceros en el mercado nacional; aclarara algunas diferencias de las cifras de las ventas al mercado interno reportadas; señalara cómo realiza la asignación de los costos de transferencia entre productos para el proceso de autoconsumo. Presentó:

A. Costos de los insumos del aceite epoxidado de soya de 2011, 2012 y 2013.

B. Estado de costos, ventas y utilidades de la mercancía nacional orientado al mercado interno y de autoconsumo de 2011, 2012 y 2013.

b. Importadoras

31. El 3 de agosto de 2015, Mexichem respondió al requerimiento de información que la Secretaría le formuló para que proporcionara respecto a las facturas de ventas de exportación la tasa de interés efectiva, los días de crédito, así como comprobantes de pago de Mexichem a sus empresas proveedoras, correspondientes a diversas facturas. Presentó:

A. Registro de pago e integración por factura de sus compras, identificadas por proveedor, correspondiente a 2013, cuya fuente es el sistema contable SAP de Mexichem.

B. Copia de diversos comprobantes de transferencias bancarias de Mexichem a sus proveedores, correspondientes a 2013, emitidos por diversos bancos.

32. El 24 de agosto de 2015, PVC Alternativa respondió al requerimiento de información que la Secretaría le formuló para que proporcionara, entre otra, información propia y de su proveedora Varteco, correspondiente a ventas totales conciliadas con los estados financieros y el sistema de facturación; ventas totales mensuales en valor y volumen del periodo investigado; las ventas totales de exportación del producto objeto de investigación a México, durante el periodo investigado, y el soporte documental con el que se acreditara que las ventas que reportó son netas de descuentos y bonificaciones; que aplicara los ajustes correspondientes para llevar la información a nivel ex-fábrica; presentara el sustento documental con el que acreditara la oficialización de las exportaciones; proporcionara respecto a las facturas de ventas de exportación la tasa de interés efectiva, los días de crédito, así como el comprobante de pago de PVC Alternativa a sus empresas proveedoras correspondientes a diversas facturas; señalara cuál es el código de producto comparable en Argentina al que exporta a México; proporcionara las ventas totales del Kalflex 13 y Kalflex 13A, que se destinaron al mercado interno, y que aclarara y presentara información relacionada con el error encontrado en el costo de producción para el valor reconstruido. Presentó:

A. Valor total en pesos argentinos de las operaciones comerciales realizadas por Varteco, referentes a ventas totales:

a. de mercancías objeto y no objeto de investigación;

b. mercancías exportadas y no a México, y

c. al mercado interno, obtenido de la conciliación de los reportes contables con el sistema de facturación de Varteco de 2013.

B. Estados financieros auditados de Varteco de 2013.

C. Valor y volumen de las ventas totales de Varteco, desglosadas por mes y por código de producto de 2013.

D. Valor y volumen de las ventas totales de exportación del producto objeto de investigación de Varteco a México, desglosadas por mes y por código de producto, que obtuvo de su sistema contable, correspondientes a 2013.

E. Impresión de hojas de trabajo del sistema contable de Varteco con información de las ventas reportadas de 2013.

F. Desglose de los costos logísticos de las ventas de Varteco, a un término de venta ex-fábrica de 2013.

G. Copia de facturas por el pago de gastos logísticos realizados por Varteco en 2013.

H. Copia de pedimentos de exportación a México, emitidos por la Administración Federal de Ingresos Públicos de Argentina, así como copia de las facturas, correspondientes a 2013.

I. Copia de los estados de cuenta de PVC Alternativa, con información de las transferencias de pago realizadas a Varteco, relacionadas con el número de factura de compra de 2013.

J. Ficha técnica con especificaciones del producto terminado del Kalflex 13, Kalflex 14NP, Kalflex 14OA y Kalflex 13A, elaboradas por Varteco.

K. Costos de producción del aceite epoxidado de soya, que muestran los ajustes de precio por la adición de plastificantes de 2013.

L. Valor y volumen de las ventas de Kalflex 13 en Argentina de 2013.

M. Impresión del sistema contable de Varteco, de diversas facturas de 2013.

N. Valor y volumen de las ventas a granel de Kalflex 13 en Argentina, correspondientes a 2013.

O. Valor y volumen de las ventas de Kalflex 13A en Argentina, correspondiente a 2013.

P. Valor y volumen de las ventas de Kalflex 13 en Argentina, considerando los ajustes para determinar el valor ex-fábrica en 2013, cuya fuente es su sistema contable, facturas de venta, recibos de pago, órdenes de compra, facturas por el pago de flete y notas de crédito de Varteco.

Q. Copia de facturas de venta de Varteco y sus anexos, consistentes en impresiones de su sistema contable, nota de pedido, órdenes de pago y compra, recibos de pago, notas de crédito y copias de remisión de 2013.

R. Costos de producción del Kalflex 13, Kalflex 14NP y Kalflex 14OA.

K. Otras comparecencias

34. El 17 de agosto de 2015 Sovere respondió fuera del plazo que le fue otorgado, al requerimiento de información que la Secretaría le formuló, por lo que no fue aceptada su información, tal y como se señala en el punto 51 de la presente Resolución.

L. Hechos esenciales

35. El 30 de septiembre de 2015, la Secretaría notificó a las partes interesadas comparecientes y al gobierno de Argentina, los hechos esenciales de esta investigación, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con el artículo 6.9 del Acuerdo Antidumping.

36. El 14 de octubre de 2015, únicamente las Solicitantes presentaron manifestaciones sobre los hechos esenciales.

M. Audiencia pública

37. El 7 de octubre de 2015, se celebró la audiencia pública de este procedimiento. Participaron las Solicitantes, las importadoras Mexichem, PVC Alternativa y Sovere y el representante de la Embajada de Argentina en México, quienes tuvieron oportunidad de exponer sus argumentos y replicar los de sus contrapartes, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

38. El 9 de octubre de 2015, las Solicitantes presentaron la respuesta pendiente a la pregunta hecha durante la celebración de la audiencia pública.

N. Alegatos

39. El 14 de octubre de 2015, las Solicitantes y las importadoras Mexichem, PVC Alternativa y Sovere presentaron sus alegatos, los cuales se consideraron para emitir la presente Resolución.

O. Ampliación de la vigencia de la cuota compensatoria

40. De conformidad con el artículo 7.4 del Acuerdo Antidumping y toda vez que la Secretaría determinó evaluar la factibilidad de establecer una cuota compensatoria inferior al margen de discriminación de precios que se determine, en un monto suficiente para eliminar el daño a la producción nacional, se amplió a seis meses el plazo de vigencia de la cuota compensatoria provisional, el cual venció el 3 de diciembre de 2015.

P. Opinión de la Comisión de Comercio Exterior

41. Con fundamento en los artículos 58 de la LCE y 15 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de Resolución final a la opinión de la Comisión de Comercio Exterior (la "Comisión"), que lo consideró en su sesión del 17 de diciembre de 2015.

42. El Secretario Técnico de la Comisión, una vez que constató la existencia de quórum en los términos del artículo 6 del RLCE, dio inicio a la sesión. La Secretaría expuso detalladamente el caso. El proyecto se sometió a votación y fue aprobado por mayoría.

CONSIDERANDOS

A. Competencia

43. La Secretaría es competente para emitir la presente Resolución conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del RISE; 9.1 y 12.2 del Acuerdo Antidumping y 5 fracción VII y 59 fracción I de la LCE.

B. Legislación aplicable

44. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación (CFF), la LFPCA y el Código Federal de Procedimientos Civiles (CFPC), estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

45. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

46. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Información no aceptada

47. Mediante oficio UPCI.416.15.3431 del 11 de septiembre de 2015 se notificó a Resymat la determinación de no aceptar la información que presentó el 13 de agosto de 2015, en alcance a su respuesta al requerimiento de información presentada el 6 de agosto de 2015, por tratarse de información presentada de forma extemporánea, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución. Al respecto, se le otorgó un plazo para que manifestara lo que a su derecho conviniera, de conformidad con el párrafo 6 del Anexo II del Acuerdo Antidumping.

48. Resymat manifestó que el escrito de alcance presentado el 13 de agosto de 2015, folio 02455, no contiene información adicional a la presentada en el escrito de fecha 6 de agosto de 2015, folio 02391, sino únicamente información respecto de la tabla presentada en este último escrito, dicha información no se adjuntó debido a una omisión al momento de la presentación del escrito. En este sentido, tomando en consideración que la respuesta presentada el 6 de agosto de 2015, folio 02391, contiene la totalidad de la información y metodología propuesta por Resymat para realizar el ajuste por crédito y la fuente de la que se obtuvo es pública, lo procedente es que sea considerada para realizar el ajuste por crédito propuesto por Resymat.

49. La Secretaría analizó la respuesta de Resymat y la consideró inadecuada para modificar su determinación, esto es, debido a que en el presente procedimiento la oportunidad probatoria de las partes está constreñida a lo establecido en la normatividad aplicable, admitir información presentada extemporáneamente iría en contra de los principios de igualdad procesal y del debido proceso, como consecuencia, pondría en desventaja a sus contrapartes, las cuales no contarían con igualdad de oportunidades y se afectaría el desarrollo ordenado del procedimiento.

50. Además, de lo anterior, es importante señalar que a efecto de que diera oportuna respuesta al requerimiento de información respecto del cual presentó alcance, se le otorgó un plazo de 10 días, mismo que fue prorrogado por 3 días más; es decir, Resymat contó con tiempo suficiente a efecto de dar oportuna respuesta.

51. Mediante oficio UPCI.416.15.3432 del 11 de septiembre de 2015 se notificó a Sovere la determinación de no aceptar la información que presentó como respuesta al requerimiento de información, por tratarse de información que fue presentada de forma extemporánea, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución. Al respecto, se le otorgó un plazo para que manifestara lo que a su derecho conviniera, de conformidad con el párrafo 6 del Anexo II del Acuerdo Antidumping.

52. Al respecto, Sovere no realizó manifestación alguna en su defensa, únicamente presentó nuevamente la información ya desestimada. En consecuencia, se confirma la determinación de no tomar en cuenta la información contenida en el escrito antes referido.

F. Respuesta a ciertos argumentos de las partes

1. Cálculo de un margen de discriminación de precios específico

53. Las Solicitantes argumentaron que ninguna de las dos exportadoras argentinas de las que tiene conocimiento compareció en la investigación y que la legislación no prevé que la información proporcionada por una empresa importadora que provenga de una exportadora sirva de base para calcular un margen de discriminación de precios individual. Señalaron que la Secretaría no está facultada para considerar la información de valor normal presentada por un importador, además de que la Secretaría no puede verificar la autenticidad de la información aportada.

54. La Secretaría coincide con la producción nacional en el sentido de que la no comparecencia de exportadores impide calcular un margen de discriminación de precios específico para dichas empresas, de conformidad con los artículos 6.10 del Acuerdo Antidumping y 64 de la LCE. Sin embargo, de conformidad con el artículo 6.8 del Acuerdo Antidumping, la Secretaría consideró pertinente valorar la información proporcionada por los importadores, para el efecto de determinar el valor normal aplicable en la presente investigación.

2. Derechos a la exportación y operaciones comerciales normales

55. Respecto al ajuste por derechos a la exportación, las Solicitantes argumentaron que en la legislación argentina, las exportaciones de aceite epoxidado de soya están gravadas con el 20%. Solicitaron a la Secretaría ajustar el precio de exportación conforme a la fracción arancelaria correspondiente y no a la que se declaró en la operación. Argumentaron que el aceite epoxidado de soya mezclado con un plastificante, no añade ninguna propiedad adicional al producto investigado y que con ello se busca eludir el pago de los derechos de exportación en Argentina y el impuesto de importación en México.

56. PVC Alternativa señaló que son falsas tales aseveraciones y con base a una prueba de laboratorio realizada en la aduana mexicana, afirmó que la mercancía objeto de investigación se debe clasificar en la fracción arancelaria 3812.20.01. Sovere secundó esta prueba y señaló que la clasificación realizada por las autoridades mexicanas es correcta. Por su parte, Mexichem señaló que la clasificación de la mercancía investigada está fuera de las facultades de la Secretaría y que es tarea de las autoridades aduaneras atender la correcta clasificación del producto.

57. Al respecto, la Secretaría revisó los pedimentos de exportación aportados por PVC Alternativa que demuestran que la mercancía investigada pagó un arancel equivalente al 5% durante el periodo investigado. También confirmó que tal impuesto formaba parte del valor reportado en las facturas. En consecuencia, la Secretaría consideró las pruebas que sustentan el pago efectivamente realizado del 5% y no del 20%, como lo solicitó la producción nacional.

58. Con relación al efecto que tienen los derechos a la exportación en el mercado interno de Argentina, la producción nacional argumentó que tal sistema genera una sobreoferta de la materia prima (frijol de soya), que a su vez reduce los costos de producción de cualquier producto y subproducto de soya, incluyendo la mercancía investigada. Razón por la cual afirmó que los precios del aceite epoxidado de soya, no están dados en el curso operaciones comerciales normales.

59. Mexichem argumentó que la legislación aplicable, no establece ninguna vinculación entre el concepto operaciones comerciales normales y los costos de producción. Asimismo, afirmó que no hay fundamento para argumentar, que cuando la materia prima de un producto está sujeta a un arancel a la exportación, la fabricación de ese producto se da en condiciones y con arreglo a prácticas anormales.

60. Al respecto, la Secretaría manifestó en la etapa preliminar del procedimiento, dado que ninguna empresa exportadora compareció, que no contó con los elementos de una fuente primaria que le permitieran determinar si el costo del principal insumo estaría afectado, si la información contable refleja razonablemente los costos asociados a la producción y venta del producto considerado, como lo señalan los artículos el 2.2, 2.2.1, 2.2.1.1 y 2.2.2 del Acuerdo Antidumping y los artículos 32 de la LCE y 44 de RLCE. Tal y como se describe en los puntos 63 a 91 de la Resolución Preliminar.

61. Durante la presente etapa no se presentaron argumentos ni pruebas adicionales. En consecuencia, la Secretaría no contó con los elementos que le permitieran modificar su determinación preliminar.

3. Pruebas de valor normal

62. Sovere señaló que en la solicitud de inicio, la Secretaría calculó indebidamente un valor normal con base en tres facturas de venta de aceite epoxidado de soya en Argentina, lo cual no es una muestra representativa y va en contra de las leyes de la estadística. También solicitó que la Secretaría no determinara un valor reconstruido con el análisis de un producto diverso al investigado y con la exhibición de sólo tres facturas.

63. La Secretaría considera que Sovere se confunde al señalar que el cálculo de valor normal se realizó a partir de tres facturas en el mercado interno. En el inicio de la investigación, el valor normal se estimó tomando como opción la de valor reconstruido (definido como la suma de los costos de producción, los gastos generales y un margen de utilidad), a partir de la información que tuvieron razonablemente a su alcance las Solicitantes, tal y como se menciona en los puntos 60 al 66 de la Resolución de Inicio. Dichas pruebas permitieron a la Secretaría tener indicios suficientes para presumir la existencia de discriminación de precios, de conformidad con el artículo 5 del Acuerdo Antidumping. Cabe señalar, que durante la investigación Sovere no aportó información alternativa respecto al valor normal.

G. Análisis de discriminación de precios

64. En esta etapa de la investigación, la Secretaría contó con información de la producción nacional representada por Resymat y EIQSA, así como, de las importadoras PVC Alternativa, Sovere y Mexichem. Debido a que ninguna empresa exportadora compareció, la Secretaría realizó su determinación con base en la mejor información disponible, de conformidad con los artículos 6.8, Anexo II del Acuerdo Antidumping, 54 y 64 de la LCE. En su determinación, también se allegó de información obtenida de las estadísticas del Sistema de Información Comercial de México (SIC-M) y de los pedimentos de importación, así como de su documentación anexa proporcionada por los agentes aduanales.

1. Precio de exportación

65. Las Solicitantes proporcionaron las estadísticas de importación del SAT e información correspondiente a las fracciones arancelarias 1518.00.02 y 3812.20.01 de la TIGIE, como se señaló en los puntos 28 al 31 de la Resolución de Inicio.

66. PVC Alternativa aportó información consistente en facturas de exportación, facturas de transportación marítima, impresiones de hojas de trabajo del sistema contable y pedimentos de las exportaciones, información correspondiente a su proveedor argentino. Las demás empresas importadoras proporcionaron información de sus importaciones, así como copia de los pedimentos de importación y en algunos casos las facturas de venta.

67. La Secretaría revisó la información, pedimentos, facturas y listas de empaque que aportaron las partes interesadas, así como la requerida a agentes aduanales, e identificó las importaciones de la mercancía objeto de investigación. Asimismo, corroboró los términos de venta, el valor, el volumen, entre otros conceptos. A partir de esa información calculó un precio de exportación, con base en las estadísticas del SIC-M señalada en el punto 52 de la Resolución Preliminar.

68. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo de las importaciones de aceite epoxidado de soya originario de Argentina, con base en la información y pruebas que se describen en el punto anterior.

a. Ajustes al precio de exportación

69. Las Solicitantes propusieron ajustar el precio de exportación por términos y condiciones de venta, específicamente por los conceptos de derechos a la exportación, flete en el país de origen, flete y seguro marítimo. En esta etapa de la investigación, la Secretaría observó que las facturas cuentan con un plazo de pago que varía entre 30 y 75 días, por lo que requirió a las partes que proporcionaran una metodología de ajuste por el concepto de crédito.

i. Crédito

70. Las Solicitantes propusieron un ajuste de crédito con base en la tasa LIBOR (por sus siglas en inglés de London InterBank Offered Rate) que publica el Banco Central de la República Argentina (BCRA). Calculó un promedio anual de la tasa durante el periodo investigado, a partir de la primera cotización de cada mes. La Secretaría revisó la página de Internet del BCRA, en la cual confirmó las cifras aportadas.

71. PVC Alternativa y Mexichem argumentaron que no incurrieron en el pago de intereses por la adquisición de la mercancía investigada, por lo que señalaron que no existía una tasa de interés. Sin embargo, PVC Alternativa calculó un ajuste por crédito, pero no presentó el soporte documental que sustentara la tasa aplicada. Adicionalmente, proporcionó copia de las transferencias bancarias que realizó a su proveedor, así como las impresiones de hojas de trabajo del sistema contable de la empresa proveedora, que indican una diferencia de días entre la fecha de factura y de pago.

72. Por lo anterior, la Secretaría determinó utilizar la tasa de interés que presentaron las Solicitantes. Para determinar el plazo de pago, en el caso de las importaciones de PVC Alternativa, lo calculó considerando los reportes contables de su proveedora, que obran en el expediente administrativo y para las demás, tomó como base el plazo señalado en las facturas de exportación.

ii. Flete y seguro marítimo

73. Durante la investigación, la Secretaría tuvo a su alcance soporte documental de las exportaciones originarias de Argentina, que constan de los pedimentos de importación, facturas de ventas, listas de empaque, entre otros documentos entregada por agentes aduanales, así como, por las partes interesadas. Derivado de la revisión de esta información, la Secretaría observó que todas las facturas de exportación desglosan el valor del flete y seguro marítimo, así como, el término de venta CIF (por sus siglas en inglés Cost, Insurance and Freight) y el valor FOB de la mercancía, por lo que consideró estos montos para calcular los ajustes por esos conceptos.

iii. Derechos a la exportación y drawback

74. En la etapa preliminar, la Secretaría determinó ajustar el precio de exportación por derechos a la exportación con una tasa de 20% y 5%, para las fracciones arancelarias 1518.00.10 y 3812.20.00 de la TIGIE, respectivamente, como se menciona en los puntos 55 y 56 de la Resolución Preliminar.

75. En esta etapa de la investigación, PVC Alternativa presentó una hoja de trabajo con cada una de las exportaciones que realizó su proveedor, en las que consideró los conceptos de drawback y reintegro de exportación extra zona. Mencionó que éstos son regímenes de restitución de impuestos que se pagan al importar materias primas que sufren una transformación, siempre que ésta sea exportada. Como soporte documental presentó los pedimentos de exportación que emite la autoridad aduanera argentina, en los cuales se sustentan los montos propuestos.

76. La Secretaría observó que en los pedimentos de exportación, el valor en aduana, más el derecho de exportación y el drawback, dan por resultado el valor FOB de la mercancía que reportan las facturas, lo que da certeza a la Secretaría que estos montos forman parte del precio, en el momento de su exportación. En este sentido, la Secretaría determinó ajustar el monto por drawback a partir de la información contenida en los pedimentos de exportación del proveedor de PVC Alternativa. Respecto al monto por el concepto de reintegro de exportación extra zona, los documentos proporcionados no demuestran que formen parte del precio y, en todo caso, PVC Alternativa no aportó las pruebas que sustentaran dichos reintegros, por lo que la Secretaría no lo aceptó.

iv. Flete terrestre en Argentina

77. PVC afirmó que a partir de 2012, su proveedor en Argentina utiliza un transporte que incluye la recolección en planta, hasta la entrega en puerto mexicano. La Secretaría confirmó en el soporte documental, que el gasto por flete terrestre está incluido en los gastos logísticos. Por lo anterior, determinó no ajustar el flete interno en las operaciones del proveedor de PVC Alternativa.

78. Para las transacciones de exportación restantes, la Secretaría calculó un precio promedio en dólares por kilogramo, a partir de las facturas de trasportación para las ventas del aceite epoxidado de soya en Argentina, que proporcionó PVC Alternativa. Las facturas señalan el costo del flete en pesos argentinos por kilogramo. Para calcular un precio en dólares por kilogramo, la Secretaría utilizó el tipo de cambio de la fecha de la factura que reporta el BCRA.

79. Con fundamento en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 54 del RLCE, la Secretaría ajustó el precio de exportación por los conceptos de crédito, flete y seguro marítimo, derechos a la exportación, drawback y flete terrestre en el país de origen de la mercancía.

a. Precios en el mercado interno de Argentina

80. Debido a las diferencias que PVC Alternativa reportó en las ventas para acreditar el cálculo de valor normal, la falta de información de ajustes y soporte documental descrita en el punto 101 de la Resolución Preliminar y con la finalidad de allegarse de mayores elementos de prueba, la Secretaría requirió a PVC Alternativa la totalidad de las ventas en el mercado interno de Argentina de su proveedora, correspondiente a los códigos comparables a la mercancía investigada. También solicitó aclaraciones sobre la similitud de los productos vendidos, en su caso, aplicar un ajuste por diferencias físicas y sustento documental de todos los demás ajustes aplicados. Además, solicitó la conciliación con los reportes contables de la proveedora argentina.

81. En respuesta a la solicitud de información, PVC Alternativa aclaró que la información de ventas internas que presentó en la etapa preliminar tuvo errores derivados de la conversión de pesos argentinos a dólares. También manifestó que hubo errores respecto a los fletes reportados, al no considerar un gasto extra por el regreso a la planta de la pipa vacía. Presentó nuevamente las ventas que realizó su proveedora en 2013, junto con el soporte documental que proviene del sistema contable de dicha empresa y una copia de los estados financieros auditados de 2013 de su proveedora. También proporcionó una base de datos que reporta las ventas locales de los códigos de productos Kalflex 13 y Kalflex 13A, ambos en presentación a granel.

82. PVC Alternativa aclaró que para efectos del cálculo de valor normal, únicamente se deben considerar las ventas del código de producto Kalflex 13 en su presentación a granel, debido a que el código Kalflex 13A se trata de un aceite epoxidado grado alimenticio y éste no se utiliza en la industria del plástico y caucho en Argentina. Como soporte documental proporcionó las fichas técnicas de ambos productos. Reiteró que durante el periodo investigado no hubo ventas del producto idéntico al exportado a México.

83. Adicionalmente, PVC Alternativa propuso ajustar las ventas en el mercado interno de Kalflex 13 por los conceptos de gastos por flete, crédito, gasto por garantías, asistencia técnica y servicio post venta, comisiones y salarios de vendedores, manejo de mercancía y seguro. Proporcionó soporte documental e impresiones de hojas de trabajo de su sistema contable, de algunos de los ajustes mencionados, sin embargo, esta información corresponde únicamente para un listado de 24 facturas de dicho código de producto.

b. Determinación

84. Respecto a las ventas internas de Kaflex 13, producto similar al exportado a México, que proporcionó PVC Alternativa de su proveedora, la Secretaría contrastó la base de datos que presentó la importadora con el registro contable que reporta las ventas internas en Argentina para el 2013. Observó que en dicha base, PVC Alternativa no reportó las ventas totales del producto similar, dado que sólo incluyó las ventas a granel. De acuerdo con los reportes de ventas mensuales, el código de producto similar se vende en tres presentaciones (a granel, en contenedor y en tambores). A partir de esta información, la Secretaría encontró que en la etapa preliminar, tampoco reportó las ventas totales, aunque le fueron requeridas. La Secretaría considera que PVC Alternativa debió presentar la totalidad de las ventas del producto similar al que es objeto de investigación, sin importar la presentación y, en su caso, aplicar un ajuste conforme a la presentación, con base en lo dispuesto en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 54 del RLCE.

85. Por otro lado, PVC Alternativa no ajustó el total de las ventas en presentación a granel que señaló como producto comparable, únicamente ajustó las ventas correspondientes a algunas facturas, sin mayor explicación. Adicionalmente, la Secretaría observó que para el ajuste por crédito, PVC Alternativa no señaló la fuente de información y no proporcionó la prueba que sustentara la tasa de interés aplicada. En el ajuste por seguro, PVC Alternativa utilizó el concepto de seguro que reportan los estados financieros de su empresa proveedora, el cual se refiere al costo total de todos los seguros de la compañía, pero no se especifica si esto incluye seguros distintos a los que intervienen en la transportación de la mercancía y tampoco se demostró si, efectivamente, fue incidental a las ventas, tal como lo establece el artículo 54 del RLCE.

86. En los ajustes por los conceptos de gastos por sueldos de los vendedores, manejo y garantías, asistencia técnica y servicio postventa, presentó reportes del sistema contable para cada concepto, así como las cantidades totales vendidas durante el periodo investigado para calcular un costo unitario. La Secretaría considera que la estimación que realizó PVC Alternativa no es correcta, al asignar un costo unitario con base a las ventas totales de todos los productos que se vendieron en el mercado interno. Es decir, no se refiere únicamente a las ventas del producto similar al investigado, aun cuando contó con información específica de dicho producto, además, que no demostró si dichos ajustes fueron incidentales a esas ventas. Tales conceptos estarían considerados como parte de los gastos de venta y administración, ya que los reportes contables incluyen conceptos diferentes a los señalados por PVC Alternativa.

87. El único ajuste que la Secretaría pudo validar, fue el referente al flete interno. Para este ajuste, aportó facturas de los transportistas, así como su comprobante de pago para ventas, correspondientes al periodo investigado, que proporcionó la importadora en una hoja de cálculo. PVC Alternativa manifestó que la planta de su proveedor se encuentra en la provincia de San Luis y la mayoría de sus clientes en la ciudad de Buenos Aires, Argentina.

88. La Secretaría también solicitó información sobre los costos variables de los plastificantes, para realizar un ajuste por diferencias físicas. En la etapa preliminar, PVC Alternativa manifestó que el producto exportado a México tiene un 2% más en términos de plastificantes y aplicó tal porcentaje al precio. No realizó ajuste con base en la diferencia en costos variables, de acuerdo a lo dispuesto en el primer párrafo del artículo 56 del RLCE.

89. En esta etapa de la investigación, manifestó que por cuestiones de tiempo, no pudo desagregar los costos, sin embargo, presentó una base de datos con el costo por plastificante, pero no explicó la metodología de cálculo. Además, tanto en la etapa preliminar, como la final, no presentó pruebas que sustentaran las cifras reportadas, a pesar de que afirmó que su empresa proveedora produce los plastificantes en cuestión.

90. En conclusión, la Secretaría no pudo validar las ventas internas para considerarlas en el cálculo del valor normal, aunado a que, como se describe posteriormente, los precios sin ajustar estuvieron por debajo de los costos totales de producción.

c. Valor reconstruido

91. Las Solicitantes presentaron una metodología de cálculo de valor reconstruido, con base en la estimación de costos a partir de un proceso de estequiometría. Proporcionaron la estructura de costos de producción integrada por materia prima (aceite de soya crudo a granel), costo de transformación del aceite de soya a granel a aceite de soya RBD (refinado), costos de otras materias primas (peróxido de hidrógeno, ácido fórmico otros), mano de obra y gastos indirectos de fabricación.

92. También propusieron aplicar un margen de utilidad del 15%, al ser una utilidad razonable para una industria que opera en los mercados nacionales de la soya en Argentina. Adicionalmente, manifestaron que la tasa de interés que reportó el Banco Mundial para los depósitos bancarios en Argentina fue del 12%, por lo que consideraron razonable que el margen de beneficio que deben de obtener las empresas productoras, debe ser más alto que los costos del capital.

93. Al respecto, la Secretaría requirió datos adicionales, en relación con las proporciones calculadas. Las Solicitantes presentaron los costos promedio por kilogramo en pesos del aceite epoxidado de soya registrado en el periodo investigado. Adicionalmente, aportaron un cuadro comparativo en que se observa, efectivamente, que las variaciones en la estructura de costos, entre el proceso de estequiometría y los costos registrados, no son significativas.

94. En la etapa preliminar, PVC Alternativa proporcionó información sobre la estructura y costos de producción de la mercancía exportada a México, que obtuvo de su proveedor ubicado en Argentina. La estructura contiene los costos de producción promedio en dólares por tonelada para 2011, 2012 y 2013. Consideró los conceptos de materias primas (aceite de soya RBD, peróxido de hidrógeno, ácido fórmico y otros materiales); mano de obra y energía; gastos indirectos y los gastos de operación.

95. La Secretaría consideró la información relativa a los costos de producción y la información financiera que proporcionó PVC Alternativa, como la mejor información disponible para efectos del cálculo del valor normal, tal como se describe en los puntos 103, 104 y 105 de la Resolución Preliminar.

96. En esta etapa de la investigación, PVC Alternativa señaló que al revisar la información de costos que presentó en la etapa preliminar, encontró errores en los valores reportados. Explicó que en los gastos de operación promedio, incluyó los gastos de logística de exportación, gastos aduanales, entre otros gastos relativos a la exportación a México. La empresa presentó nuevamente los costos de producción anuales para el periodo investigado de las mercancías exportadas a México, reduciendo significativamente el costo de producción del producto objeto de investigación. Los cambios también se observaron en otras partidas, como peróxido de hidrógeno, otros reactivos y mano de obra.

97. En este sentido, con la finalidad de sustentar las correcciones propuestas, la Secretaría requirió a PVC Alternativa las hojas de trabajo donde explicara:

a. las diferencias y el desglose de los gastos de operación que excluyó;

b. las metodologías de asignación de cada uno de los conceptos que conforman los costos de producción de la mercancía vendida en Argentina y la mercancía exportada a México, y

c. presentara soporte documental, así como conciliación de las cifras reportadas y el volumen de producción, con el sustento contable correspondiente.

98. PVC Alternativa señaló que no pudo asignar las cifras de gastos de operación por línea de producto, considerando que el número de productos que maneja su proveedor es extensa, también indicó que en su contabilidad interna, no se realiza alguna separación en los gastos de operación por línea de producto. Solicitó considerar los gastos de operación, presentado en el costo de producción calculado en la etapa final de la investigación.

99. Respecto a las diferencias encontradas en las partidas de peróxido de hidrógeno y otros reactivos, mano de obra y gastos indirectos de fabricación, PVC Alternativa las atribuyó al cálculo del promedio anual y aclaró que los nuevos datos presentados consideraron un promedio mensual. Explicó que se hicieron cálculos con diferentes periodos, los cuales no presentan cambios significativos.

100. PVC Alternativa proporcionó hojas de cálculo, con los costos de producción para los productos vendidos en el mercado interno y de exportación. Afirmó que obtuvo estas cifras de materia prima, mano de obra, gastos financieros, entre otros, de los resúmenes contables. Proporcionó copia del reporte de costos de ventas, costos de asistencia técnica y postventa, así como de los costos de logística y expedición. Aclaró que calculó cada concepto, a partir del gasto mensual y lo dividió entre los meses de producción para obtener un promedio anual. Sin embargo, no presentó las hojas de trabajo, ni concilió la información con la documentación contable correspondiente.

101. En cuanto al volumen de producción solicitado por la Secretaría, presentó una tabla con el volumen mensual y aclaró que corresponde al volumen de ventas, ya que la mercancía investigada se fabrica bajo pedido. Como soporte documental refirió al reporte contable, con el volumen total de ventas para 2013. Por último, señaló que está de acuerdo con el monto de utilidad calculado por la Secretaría a partir de los estados financieros de 2013.

d. Determinación

102. Ante los cambios, inconsistencias y errores encontrados en los costos de producción y gastos generales aportados por PVC Alternativa, la Secretaría requirió la conciliación de los costos de producción y soporte documental, que sustentaran los montos de cada uno de los elementos en la fabricación del producto investigado, materia prima, mano de obra, gastos indirectos de fabricación, gastos generales y volumen de producción; así como las metodologías o cálculo de asignación de cada componente del costo de producción de la mercancía investigada, correspondiente al periodo investigado.

103. A partir de la información aportada, la Secretaría observó que existen errores y deficiencias en la asignación de los costos de producción y gastos generales. Como ejemplo, se encuentran los gastos de operación, en donde se incluyó la “utilidad” y gastos logísticos, que al parecer corresponden a una operación de exportación. Además, PVC Alternativa no proporcionó los registros contables correspondientes a rubros substanciales en el cálculo del costo de producción, como lo es: la materia prima, la mano de obra, los gastos indirectos de fabricación, entre otros. La constante modificación en la metodología y cifras utilizadas por PVC Alternativa, deviene en que la Secretaría no tenga certeza sobre la información proporcionada, por lo tanto, no consideró los costos de producción para el cálculo del valor reconstruido.

104. En consecuencia, la Secretaría consideró como la mejor información disponible, la estimación de la estructura de costos obtenida a través del proceso estequiometría presentado por las Solicitantes. Para ello, consideró el precio de la principal materia prima (aceite de soya crudo) que publicó el gobierno argentino, correspondiente al periodo investigado, tal como se señala en los puntos 53 a 56 de la Resolución de Inicio y 97 a 98 de la Resolución Preliminar.

105. La Secretaría encontró que las proporciones y componentes del proceso de estequiometría son muy similares a los reportados por las Solicitantes; estos últimos, corresponden a los costos de producción efectivamente realizados en la mercancía objeto de investigación durante 2013. Las cifras reportadas por la producción nacional fueron conciliadas con su información financiera; en esta estructura de costos, la materia prima representó más del 80% del costo de producción total. Dicho costo se obtuvo a partir de las cifras que publica el Ministerio de Agricultura, Ganadería y Pesca de Argentina (MinAgri). La información asentada en los estados financieros está auditada por un consultor externo e independiente, lo que brinda certeza de los datos para el cálculo de los gastos generales, así como de la utilidad que obtuvo un productor de la mercancía investigada durante el periodo objeto de investigación. Esta metodología proporciona una estimación razonable para determinar el valor normal, en virtud de que la información utilizada corresponde alrededor del 90% al mercado de Argentina.

106. La Secretaría reitera que la no comparecencia de los exportadores en el presente procedimiento, faculta a una autoridad investigadora, con fundamento en los artículos 6.8 del Acuerdo Antidumping y 54 y 64 de la LCE, para tomar decisiones a partir de los hechos de que tuvo conocimiento. Sin embargo, y con la finalidad de tomar en cuenta toda la información del expediente y llegar a la verdad de los hechos controvertidos, la Secretaría calculó un precio promedio ponderado sin ajustar, en dólares por kilogramo, a partir de las ventas reportadas en los informes contables que presentó PVC Alternativa. La Secretaría comparó los precios, con la estimación del costo total de producción (costos de producción más gastos generales) que se señala en los dos puntos anteriores.

107. Reiteradamente, la Secretaría encontró que los precios no permiten recuperar los costos y gastos. Ello permite inferir que dichas ventas, no se efectuaron en el curso de operaciones comerciales normales, lo que confirma la determinación de calcular el valor normal a través de la metodología de valor reconstruido, que consiste, en la suma del costo de producción en el país de origen, más los gastos generales, más una utilidad razonable.

108. Conforme a los artículos 2.2 del Acuerdo Antidumping y 31 de LCE, la Secretaría calculó el valor normal reconstruido de acuerdo a la información y pruebas descritas en los puntos 104 y 105 de la presente Resolución.

3. Margen de discriminación de precios

109. De conformidad con los artículos 2.1 y 6.8 del Acuerdo Antidumping, 30, 54 y 64 último párrafo de la LCE, y 38 del RLCE, la Secretaría comparó el valor normal estimado conforme a la metodología de valor reconstruido con el precio de exportación y determinó que las importaciones de aceite epoxidado de soya, originarias de Argentina, se realizaron con un margen de discriminación de precios de 24.66% durante el periodo investigado.

H. Análisis de daño y causalidad

110. La Secretaría analizó los argumentos y las pruebas que aportaron las partes comparecientes en el presente procedimiento, con el objeto de determinar si las importaciones de aceite epoxidado de soya, originarias de Argentina, realizadas en condiciones de discriminación de precios, causaron daño material a la rama de producción nacional del producto similar.

111. En particular, el análisis comprende, entre otros elementos, un examen sobre el volumen de las importaciones en condiciones de discriminación de precios, su precio y el efecto de éstas en el precio interno del producto nacional similar, así como la repercusión del volumen y precio de dichas importaciones en los indicadores económicos y financieros de la rama de producción nacional del producto similar.

112. El análisis de los indicadores económicos y financieros de la rama de producción nacional versa sobre la información proporcionada por las Solicitantes. Se analiza el comportamiento de los indicadores a partir de datos anuales correspondientes al periodo analizado. El comportamiento de los indicadores en un determinado año se compara, salvo indicación en contrario, con respecto al periodo inmediato anterior.

1. Similitud de producto

113. Conforme a lo establecido en los artículos 2.6 del Acuerdo Antidumping y 37 fracción II del RLCE, la Secretaría evaluó la información que las partes comparecientes aportaron en el procedimiento, para determinar si el aceite epoxidado de soya de fabricación nacional, es similar al producto objeto de investigación.

a. Características físicas y especificaciones técnicas

114. De acuerdo con lo señalado en los puntos 113 a 115 de la Resolución Preliminar, las Solicitantes proporcionaron elementos para acreditar que el producto objeto de investigación y el de fabricación nacional tienen características y propiedades similares. Además, la Secretaría contó con información de la que se allegó, que le fue proporcionada por un importador y que le corresponde a un exportador, asimismo, la que aportaron Mexichem y PVC Alternativa, la cual coincidió con las especificaciones técnicas que proporcionaron las Solicitantes. En general, la Secretaría determinó lo siguiente:

a. La principal característica como estabilizador térmico del aceite epoxidado de soya está indicada por el índice Epoxi, el cual debe mantener un nivel mínimo de 5.78% y hasta 7.1%; el índice de yodo es un parámetro secundario, debido a que el yodo es un remanente de la epoxidación sin efecto en la estabilidad térmica; la acidez, viscosidad y gravedad, entre otras propiedades, son similares en el producto objeto de investigación y el nacional.

b. Las hojas de especificaciones técnicas que presentaron las partes, importadores y Solicitantes, así como el número de identificación CAS 8013-07-08 de la Sociedad Americana de Química, acreditan que el producto investigado y el nacional es aceite epoxidado de soya del 95 al 99% y presenta porcentajes similares de índice oxirano, yodo y acidez.

115. En esta etapa de la investigación, las partes interesadas no proporcionaron elementos adicionales. De acuerdo con la información descrita en los puntos 9 a 11 y 114 de la presente Resolución, la Secretaría confirmó que el aceite epoxidado de soya originario de Argentina y el de producción nacional presentan características técnicas y composición similares.

b. Proceso productivo

116. Las Solicitantes señalaron que los insumos y proceso de fabricación del producto objeto de investigación, descritos en los puntos 12 y 13 de la presente Resolución, son similares al de producción nacional.

117. La Secretaría describió las fases del proceso de fabricación e insumos del producto nacional e investigado de acuerdo con lo señalado en los puntos 76 al 78 de la Resolución de Inicio.