|

RESOLUCIÓN que modifica las disposiciones de carácter general aplicables a las instituciones de crédito |

|

Miércoles 16 de diciembre de 2015 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional Bancaria y de Valores.

La Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 76 de la Ley de Instituciones de Crédito, así como 4, fracciones, II, XXXVI y XXXVIII, 6 y 16, fracción I de la Ley de la Comisión Nacional Bancaria y de Valores, contando con la previa opinión favorable del Banco de México, en términos de lo dispuesto por el referido artículo 76 de la citada Ley de Instituciones de Crédito, y

CONSIDERANDO

Que resulta conveniente ajustar la metodología general para la calificación de la cartera crediticia de consumo correspondiente a operaciones de tarjeta de crédito y otros créditos revolventes, con el fin de calcular con mayor precisión las reservas que las instituciones de crédito deberán constituir, tomando en cuenta los posibles riesgos relacionados con el comportamiento de pago y nivel de endeudamiento de sus acreditados, lo cual es acorde al modelo de pérdida esperada que es la base de la metodología para la calificación de la cartera crediticia, procurando así la adecuada solvencia y estabilidad de las propias instituciones de crédito;

Que adicionalmente, se ha estimado necesario incluir nuevas variables tales como el tiempo que el acreditado ha sido cliente de la institución, el saldo del crédito y la información contenida en los reportes emitidos por las sociedades de información crediticia relativos a las operaciones que dichas personas celebren con instituciones de crédito, ello a fin de que dichas entidades financieras cuenten con información que contribuya a un mejor cálculo de las reservas, y

Que asimismo se estima que es una sana práctica para la calificación de cartera crediticia y la constitución de las reservas, que las instituciones de crédito cuenten con la mayor información posible con respecto a sus acreditados, por lo que resulta indispensable que conozcan su nivel de endeudamiento reflejado con precisión y considerando la exhaustividad de la información relacionada que pudieren proporcionar las sociedades de información crediticia, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS INSTITUCIONES DE CRÉDITO

ÚNICO.- Se REFORMAN los artículos 1, fracción CLVI y 92; y se ADICIONA el artículo 92 Bis, de las “Disposiciones de carácter general aplicables a las instituciones de crédito”, publicadas en el Diario Oficial de la Federación el 2 de diciembre de 2005 y modificadas mediante Resoluciones publicadas en el citado Diario Oficial el 3 y 28 de marzo, 15 de septiembre, 6 y 8 de diciembre de 2006, 12 de enero, 23 de marzo, 26 de abril, 5 de noviembre de 2007, 10 de marzo, 22 de agosto, 19 de septiembre, 14 de octubre, 4 de diciembre de 2008, 27 de abril, 28 de mayo, 11 de junio, 12 de agosto, 16 de octubre, 9 de noviembre, 1 y 24 de diciembre de 2009, 27 de enero, 10 de febrero, 9 y 15 de abril, 17 de mayo, 28 de junio, 29 de julio, 19 de agosto, 9 y 28 de septiembre, 25 de octubre, 26 de noviembre, 20 de diciembre de 2010, 24 y 27 de enero, 4 de marzo, 21 de abril, 5 de julio, 3 y 12 de agosto, 30 de septiembre, 5 y 27 de octubre, 28 de diciembre de 2011, 19 de junio, 5 de julio, 23 de octubre, 28 de noviembre, 13 de diciembre de 2012, 31 de enero, 16 de abril, 3 de mayo, 3 y 24 de junio, 12 de julio, 2 de octubre, 24 de diciembre de 2013, 7 y 31 de enero, 26 de marzo, 12 y 19 de mayo, 3 y 31de julio, 24 de septiembre, 30 de octubre, 8 y 31 de diciembre de 2014, 9 de enero, 5 de febrero, 30 de abril, 27 de mayo, 23 de junio, 27 de agosto, 21 de septiembre, 29 de octubre, 9 y 13 de noviembre de 2015, para quedar como sigue:

“Artículo 1.- . . .

I. a CLV. . . .

CLVI. Revolvente: característica contractual de la apertura de crédito, que da derecho al acreditado a realizar pagos, parciales o totales, de las disposiciones que previamente hubiere hecho, quedando facultado, mientras el contrato no concluya, para disponer en la forma pactada del saldo que resulte a su favor, sin que para ello se requiera de la autorización o aceptación de la Institución.

Para efectos de la calificación de la Cartera Crediticia establecida en el Artículo 92 de las presentes disposiciones, no se considerarán como Revolventes aquellos créditos en los que la disposición del saldo a favor del acreditado esté condicionado al pago de cierto monto de los saldos dispuestos y que genere cambios en las condiciones originales del crédito, como una nueva tabla de amortización con pagos fijos y un plazo distinto al original preestablecido.

CLVII a CXCI. . . .”

“Artículo 92.- Tratándose de la Cartera Crediticia de Consumo relativa a operaciones de tarjeta de crédito y otros créditos Revolventes, las Instituciones deberán calificar y provisionar dicha cartera, crédito por crédito, con las cifras correspondientes al último Periodo de Pago conocido, considerando lo siguiente:

I. Deberán ajustarse a los conceptos siguientes:

|

Saldo a Pagar |

Importe exigible de la deuda a la fecha de corte en la cual inicia el Periodo de Pago que el acreditado tiene por pagar a la Institución. Esta variable deberá estar expresada en moneda nacional y a dos decimales. |

||||||||

|

Pago Realizado |

Suma de los pagos realizados por el acreditado en el Periodo de Pago. Esta variable deberá estar expresada en moneda nacional, a dos decimales y su valor deberá ser mayor o igual a cero. |

||||||||

|

Límite de Crédito |

Límite máximo autorizado de la línea de crédito a la fecha de corte en la cual inicia el Periodo de Pago. Este límite deberá corresponder a la fecha de corte para efectos del cálculo de la variable %USO referida en la fracción III inciso a) del presente artículo. Para el cálculo de la Exposición al Incumplimiento a la que se refiere la fracción III inciso c) de este artículo, deberá corresponder a la fecha de cálculo de las reservas. En todo caso, dicha variable deberá estar expresada en moneda nacional, a dos decimales y su valor deberá ser mayor o igual que cero. |

||||||||

|

Pago Mínimo Exigido |

Monto mínimo a la fecha de corte en la cual inicia el Periodo de Pago que el acreditado deberá cubrir para cumplir con su obligación contractual. Esta variable deberá estar expresada en moneda nacional, al menos a dos decimales y su valor deberá ser mayor o igual que cero. |

||||||||

|

Impago |

Evento que se presenta cuando el Pago Realizado por el acreditado no alcanza a cubrir el Pago Mínimo Exigido por la Institución en el respectivo estado de cuenta. Para estimar el número de Impagos las Instituciones deberán aplicar la siguiente tabla de equivalencias dependiendo de la frecuencia de facturación del producto:

|

|

Monto a Pagar a la Institución |

Monto correspondiente a la suma de los importes a pagar de todas las obligaciones contractuales que el acreditado tiene con la propia Institución en el Periodo de Pago, que correspondan a la Cartera Crediticia de Consumo ya sea Revolvente o no. Tratándose de créditos Revolventes se considerará el Pago Mínimo Exigido como obligación contractual. Esta variable deberá estar expresada en moneda nacional, a dos decimales y su valor deberá ser mayor o igual a cero. |

|

Monto a Pagar reportado en las sociedades de información crediticia |

Monto correspondiente a la suma de los importes a pagar de todas las obligaciones contractuales que el acreditado tiene con la totalidad de sus acreedores registrados en las sociedades de información crediticia autorizadas para operar con tal carácter por parte de la Secretaría, sin incluir los importes a pagar por concepto de créditos de la Cartera de Crédito Hipotecaria de Vivienda y aquellos denominados por la sociedad de información crediticia como “sin límite prestablecido”. Tratándose de créditos Revolventes se considerará el Pago Mínimo Exigido como obligación contractual. Esta variable deberá estar expresada en moneda nacional, a dos decimales y su valor deberá ser mayor o igual a cero. |

|

Antigüedad del acreditado en la Institución |

Número de meses enteros transcurridos desde la apertura del primer producto crediticio dentro de la Institución hasta la fecha de cálculo de reservas. Esta variable deberá estar expresada en números enteros. |

II. El monto total de reservas a constituir por la Institución para esta cartera, será igual a la sumatoria de las reservas de cada crédito, obtenidas estas últimas conforme a lo siguiente:

![]()

En donde:

R i = Monto de reservas a constituir para el i-ésimo crédito.

PI i = Probabilidad de Incumplimiento del i-ésimo crédito.

SP i = Severidad de la Pérdida del i-ésimo crédito.

EI i = Exposición al Incumplimiento del i-ésimo crédito.

III. Para estimar las reservas será necesario obtener la Probabilidad de Incumplimiento, la Severidad de la Pérdida y la Exposición al Incumplimiento de acuerdo a lo siguiente:

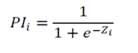

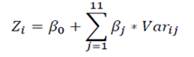

a) Probabilidad de Incumplimiento:

1. Si ACT i ≥ 4 entonces ![]()

2. Si ACT i < 4 entonces

En donde:

|

Vari1= |

ACT i |

= |

Número de Impagos en periodos consecutivos inmediatos anteriores a la fecha de cálculo. |

|

Vari2= |

HIST i |

= |

Número de Impagos observados en los últimos seis meses. |

|

Vari3= |

%USO i |

= |

Porcentaje que representa el Saldo a Pagar respecto al Límite de Crédito autorizado de la cuenta. %USO i = Saldo a Pagar / Límite de Crédito |

|

Vari4= |

%PAGO i |

= |

Porcentaje que representa el Pago Realizado respecto al Saldo a Pagar. %PAGO i = Pago Realizado / Saldo a Pagar |

|

Vari5= |

Alto i |

= |

1 Si el acreditado cuenta con una antigüedad en la Institución igual o menor a cuarenta y dos meses y con un Límite de Crédito igual o menor a $15,000.00 (quince mil pesos moneda nacional), en la fecha de cálculo de reservas. 0 En cualquier otro caso. |

|

Vari6=

|

Medio i |

= |

1 En cualquiera de los siguientes casos: · Si el acreditado cuenta con una antigüedad en la Institución igual o menor a cuarenta y dos meses y con un Límite de Crédito mayor a $40,000.00 (cuarenta mil pesos moneda nacional), en la fecha de cálculo de reservas. · Si el acreditado cuenta con una antigüedad en la Institución mayor a cuarenta y dos meses y con un Límite de Crédito igual o menor a $15,000.00 (quince mil pesos moneda nacional), en la fecha de cálculo de reservas. · Si el Límite de Crédito es mayor a $15,000.00 (quince mil pesos moneda nacional) pero igual o menor a $40,000.00 (cuarenta mil pesos moneda nacional), sin importar la Antigüedad del acreditado en la Institución, en la fecha de cálculo de reservas. 0 En cualquier otro caso. |

|

Vari7= |

Bajo i |

= |

1 Si el acreditado tiene una antigüedad en la Institución mayor a cuarenta y dos meses y un Límite de Crédito mayor a $40,000.00 (cuarenta mil pesos moneda nacional). 0 En cualquier otro caso. |

|

Vari8= |

GVeces1 i |

= |

1 Si el Monto a Pagar a la Institución es igual o menor a $640.00 (seiscientos cuarenta pesos moneda nacional), en la fecha de cálculo de reservas. 0 en cualquier otro caso. |

|

Vari9= |

GVeces2 i |

= |

1 Si el Monto a Pagar a la Institución es mayor a $640.00 (seiscientos cuarenta pesos moneda nacional) y el cociente del Monto a Pagar reportado en las sociedades de información crediticia respecto del Monto a Pagar a la Institución es menor a 2.2 veces, en la fecha del cálculo de reservas. 0 en cualquier otro caso. |

|

Vari10= |

GVeces3 i |

= |

1 Si el Monto a Pagar a la Institución es mayor a $640.00 (seiscientos cuarenta pesos moneda nacional) y el cociente del Monto a Pagar reportado en las sociedades de información crediticia respecto del Monto a Pagar a la Institución es igual o mayor a 2.2 veces. 0 en cualquier otro caso. |

|

Vari11= |

BKATR i |

= |

Meses transcurridos desde el último atraso mayor a un día del acreditado en sus compromisos crediticios registrados en la totalidad de las sociedades de información crediticia con Instituciones en los últimos trece meses, considerando el mes en el cual se califica el crédito. Está variable tomará el valor de trece aun cuando un acreditado no hubiere registrado atrasos por más de trece meses. |

La información con la que se construyen los indicadores GVeces1 i; GVeces2 i; GVeces3 i; y BKATR i no deberá tener una antigüedad mayor a cuatro meses en la fecha de cálculo de reservas, mientras que la información de los indicadores ACT i, HIST i, %USO i, %PAGO i, Alto i, Medio i, Bajo i, deberá corresponder al último Periodo de Pago inmediato anterior a la fecha de cálculo de reservas.

3. Lo previsto en los numerales anteriores no será aplicable tratándose de créditos que a la fecha de calificación, tengan un Saldo a Pagar igual o menor a cero en los últimos cuatro Periodos de Pago, incluyendo el periodo con el cual se realiza la calificación, por lo que tendrán un parámetro de Probabilidad de Incumplimiento conforme a lo siguiente:

i. Si a la fecha de calificación el Pago Realizado es cero en los últimos cuatro Periodos de Pago, incluyendo el periodo en el cual se realiza la calificación, tendrán una Probabilidad de Incumplimiento de:

![]()

ii. Si a la fecha de calificación el Pago Realizado es mayor a cero en al menos uno de los últimos cuatro Periodos de Pago, incluyendo el periodo con el cual se realiza la calificación, la Probabilidad de Incumplimiento será:

|

|

Alto i |

Medio i |

Bajo i |

|

|

4.66% |

3.44% |

2.18% |

Donde,

Alto i = La Antigüedad del acreditado en la Institución es igual o menor a cuarenta y dos meses y el Límite de Crédito es igual o menor a $15,000.00 (quince mil pesos moneda nacional), en la fecha de cálculo de reservas.

Medio i = En cualquiera de los siguientes casos:

· La Antigüedad del acreditado en la Institución es igual o menor a cuarenta y dos meses y el Límite de Crédito es mayor a $40,000.00 (cuarenta mil pesos moneda nacional), en la fecha de cálculo de reservas.

· La Antigüedad del acreditado en la Institución es mayor a cuarenta y dos meses y el Límite de Crédito es igual o menor a $15,000.00 (quince mil pesos moneda nacional), en la fecha de cálculo de reservas.

· El Límite de Crédito es mayor a $15,000.00 (quince mil pesos moneda nacional) e igual o menor a $40,000.00 (cuarenta mil pesos moneda nacional) sin importar la Antigüedad del acreditado en la Institución.

Bajo i = La Antigüedad del acreditado en la Institución es mayor a cuarenta y dos meses y el Límite de Crédito mayor a $40,000.00 (cuarenta mil pesos moneda nacional), en la fecha de cálculo de reservas.

4. Tratándose de los créditos cuyo Saldo a Pagar sea igual o menor a cero en el Periodo de Pago de la fecha de cálculo de reservas y en los tres periodos de pago anteriores a este último el Saldo a Pagar haya sido mayor a cero, en al menos uno de dichos periodos, tendrán una Probabilidad de Incumplimiento conforme a lo siguiente:

|

|

Alto i |

Medio i |

Bajo i |

|

|

8.70% |

5.79% |

3.12% |

Donde: Alto i ; Medio i ; y Bajo i se definen de conformidad con el numeral anterior.

5. Para el caso de créditos de reciente originación que no cuenten con cuatro Periodos de Pago anteriores, incluyendo el periodo con el cual se realiza la calificación, deberán considerar los Periodos de Pago con los que cuente el crédito.

b) Severidad de la Pérdida:

1. Si ACT i ≤ 4 entonces SP i = 75%

2. Si:

|

ACT i = |

SP I = |

|

(4 a 5] |

77% |

|

(5 a 6] |

80% |

|

(6 a 7] |

82% |

|

(7 a 8] |

86% |

|

(8 a 9] |

90% |

|

(9 a 10] |

92% |

|

(10 a 11] |

96% |

|

> 11 |

100% |

3. Lo previsto en los numerales anteriores no será aplicable tratándose de créditos que a la fecha de la calificación, tengan un Saldo a Pagar igual o menor a cero en los últimos cuatro Periodos de Pago, incluyendo el periodo con el cual se realiza la calificación, por lo que tendrán un parámetro de Severidad de la Pérdida conforme se cumplan las siguientes circunstancias:

i. Si a la fecha de calificación, el Pago Realizado es cero en los últimos cuatro Periodos de Pago, incluyendo el periodo en el cual se realiza la calificación, tendrán una Severidad de la Pérdida de:

![]()

ii. Si a la fecha de calificación, el Pago Realizado es mayor a cero en al menos uno de los últimos cuatro Periodos de Pago anteriores, incluyendo el periodo con el cual se realiza la calificación, tendrán una severidad de:

![]()

4. Tratándose de los créditos cuyo Saldo a Pagar sea igual o menor a cero en el Periodo de Pago de la fecha de cálculo de las reservas y en los tres Periodos de Pago anteriores a este último el Saldo a Pagar haya sido mayor a cero, en al menos uno de dichos periodos, tendrán una Severidad de la Pérdida de 70%.

5. Para el caso de créditos de reciente originación que no cuenten con cuatro Periodos de Pagos anteriores, incluyendo el periodo con el cual se realiza la calificación, deberán considerar los Periodos de Pago con los que cuente el crédito.

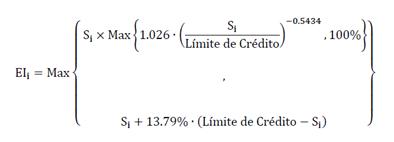

c) Exposición al Incumplimiento:

1. Para aquellos créditos donde ![]() sea menor que el Límite

de Crédito, la Exposición al Incumplimiento se calculará conforme a lo

siguiente:

sea menor que el Límite

de Crédito, la Exposición al Incumplimiento se calculará conforme a lo

siguiente:

En donde:

![]() Importe

de la deuda total que el acreditado tiene con la Institución al cierre de mes. El importe deberá incluir todas las obligaciones relacionadas a

este crédito que tenga el acreditado con la Institución y excluir los intereses devengados no cobrados de créditos que estén en cartera

vencida. Para fines de cálculo de la Exposición al Incumplimien

Importe

de la deuda total que el acreditado tiene con la Institución al cierre de mes. El importe deberá incluir todas las obligaciones relacionadas a

este crédito que tenga el acreditado con la Institución y excluir los intereses devengados no cobrados de créditos que estén en cartera

vencida. Para fines de cálculo de la Exposición al Incumplimien ![]() tomará el

valor de cero cuando el saldo al cierre de mes sea menor que cero.

tomará el

valor de cero cuando el saldo al cierre de mes sea menor que cero.

Para aquellos créditos en los que el ![]() sea mayor al Límite del Crédito,

la Exposición al Incumplimiento será el propio

sea mayor al Límite del Crédito,

la Exposición al Incumplimiento será el propio ![]() .

.

2. Lo previsto en el numeral anterior no será aplicable tratándose de créditos que a la fecha de calificación tengan un Saldo a Pagar igual o menor a cero en los últimos cuatro Periodos de Pago, incluyendo el periodo con el cual se realiza la calificación, por lo que deberán calcular su Exposición al Incumplimiento conforme se cumplan las siguientes circunstancias:

i. Si a la fecha de calificación, el Pago Realizado es cero en los últimos cuatro Periodos de Pago, incluyendo el periodo en el cual se realiza la calificación, tendrán una Exposición al Incumplimiento:

![]()

En donde:

![]() Importe de la deuda total que el acreditado tiene con la Institución al cierre de mes. El importe deberá incluir todas las obligaciones relacionadas a

este crédito que tenga el acreditado con la Institución y excluir los intereses devengados no cobrados de créditos que estén

en cartera vencida. Para fines de cálculo de la Exposición al Incumplimiento tomará el valor de cero cuando el saldo al cierre de mes sea

menor que cero, y

Importe de la deuda total que el acreditado tiene con la Institución al cierre de mes. El importe deberá incluir todas las obligaciones relacionadas a

este crédito que tenga el acreditado con la Institución y excluir los intereses devengados no cobrados de créditos que estén

en cartera vencida. Para fines de cálculo de la Exposición al Incumplimiento tomará el valor de cero cuando el saldo al cierre de mes sea

menor que cero, y

ii. Si a la fecha de calificación, el Pago Realizado es mayor a cero en al menos uno de los últimos cuatro Periodos de Pago incluyendo el periodo con el cual se realiza la calificación:

![]()

En donde:

S i = Definido conforme al subinciso i. anterior.

3. Para los créditos cuyo Saldo a Pagar sea igual o menor a cero en el Periodo de Pago de la fecha de cálculo de reservas y en los tres Periodos de Pago anteriores a este último el Saldo a Pagar haya sido mayor a cero, en al menos uno de dichos periodos, tendrán una Exposición al Incumplimiento de:

![]()

En donde:

S i = Definido conforme al subinciso i. anterior.

4. Para el caso de créditos de reciente originación que no cuenten con cuatro Periodos de Pagos anteriores, incluyendo el periodo con el cual se realiza la calificación, deberán considerar los Periodos de Pago con los que cuente el crédito.

5. En el caso de que, a la fecha de calificación, el acreditado no pueda realizar disposiciones adicionales de su línea de crédito, se deberá calcular la Exposición al Incumplimiento como 100 por ciento de S i definido conforme al subinciso i anterior.

Adicionalmente, tratándose de créditos reestructurados, se deberá conservar el historial de pagos del acreditado respetando las necesidades de información histórica para el cálculo de las variables antes mencionadas.

Artículo 92 Bis.- Cuando no exista información del acreditado en las sociedades de información crediticia autorizadas para operar como tal, para efectos de realizar el cálculo de los indicadores BKATR i, GVeces1 i, GVeces2 i y GVeces3 i, a que alude el Artículo 92 anterior, las Instituciones deberán asignar el valor de 13 a la variable BKATR i, cuando no se cuente con evidencia dentro de la Institución que el acreditado cuenta con atrasos en alguno de los créditos con la propia Institución, así como los valores de 0, 1 y 0, a las variables GVeces1 i, GVeces2 i y GVeces3 i , respectivamente, cuando el Monto a Pagar en la propia Institución sea superior a $640.00 (seiscientos cuarenta pesos moneda nacional). En caso de que el Monto a Pagar a la Institución sea inferior a $640.00 (seiscientos cuarenta pesos moneda nacional), las Instituciones deberán asignar los valores de 1, 0 y 0.

En el evento de que las Instituciones sí cuenten con información del acreditado por parte de las sociedades de información crediticia pero las Instituciones no hubiesen consultado la totalidad de la información reportada en dichas sociedades, necesaria para realizar el cálculo de los indicadores BKATR i, GVeces1 i, GVeces2 i y GVeces3 i, a que alude el Artículo 92 anterior, deberán asignar el valor de 10 a la variable BKATR i, cuando la variable ACT i tome un valor de menor a 1 y de 0 cuando la variable ACT i tome un valor superior o igual a 1. Asimismo, las variables GVeces1 i, GVeces2 i y GVeces3 i tomarán los valores de 0, 0 y 1 respectivamente.”

Cada uno de los créditos ligados a cuentas eje, deberá ser calificado con base en la metodología que les corresponda en función de las características contractuales de Revolvencia o No Revolvencia durante toda la vida del crédito.

TRANSITORIOS

PRIMERO.- La presente Resolución entrará en vigor el 1 de abril de 2016.

SEGUNDO.- Para efectos de constituir las estimaciones preventivas para riesgos crediticios relativas a la cartera crediticia de consumo correspondiente a operaciones de tarjetas de crédito y otros créditos revolventes, las instituciones de crédito que previo a la entrada en vigor de la presente Resolución se encuentren utilizando la metodología a que se refiere el Apartado B de la Sección Primera del Capítulo V del Título Segundo de las Disposiciones de carácter general aplicables a las instituciones de crédito, deberán ajustarse a lo siguiente:

I. Reconocerán en el capital contable, dentro del resultado de ejercicios anteriores, el efecto financiero acumulado inicial derivado de aplicar por primera vez la metodología de calificación referida en el párrafo anterior.

Para efectos de la presente fracción, se entenderá como efecto financiero acumulado inicial, a la diferencia que resulte de restar en la misma fecha las reservas que se deberán constituir por el saldo de la cartera crediticia de consumo correspondiente a operaciones con tarjetas de crédito y otros créditos revolventes al 1 de abril de 2016 aplicando la metodología antes referida menos las reservas que se tendrían por el saldo de dicha cartera, con la metodología vigente al 31 de marzo de 2016.

II. Cuando el monto de las reservas a constituir por la aplicación de la metodología vigente a partir del 1 de abril de 2016 sea mayor al saldo del rubro de resultado de ejercicios anteriores, la diferencia que resulte se reconocerá en los resultados del ejercicio correspondiente a 2016.

III. Cuando las estimaciones preventivas para riesgos crediticios que tuvieran constituidas con anterioridad al 1 de abril de 2016 fueran mayores al 100 por ciento del monto requerido conforme a la metodología vigente a partir del 1 de abril, la liberación del excedente se deberá apegar a lo previsto en los criterios de contabilidad a que se refiere el artículo 174 de las Disposiciones de carácter general aplicables a las instituciones de crédito.

Las instituciones de crédito deberán tener constituido el 100 por ciento del monto de las estimaciones preventivas para riesgos crediticios correspondientes a cartera de consumo relativas a operaciones con tarjetas de crédito, derivadas de la utilización de la metodología aplicable a partir del 1 de abril de 2016, a más tardar a los seis meses contados a partir de la entrada en vigor de la presente Resolución.

TERCERO.- Las instituciones de crédito deberán revelar en los estados financieros del segundo y tercer trimestres, y en el anual para el ejercicio de 2016, así como en cualquier comunicado público de información financiera, como mínimo lo siguiente:

I. Que realizaron el reconocimiento del efecto financiero acumulado inicial derivado de la primera aplicación de la metodología contenida en la presente Resolución de conformidad con el artículo transitorio anterior;

II. La explicación detallada del registro contable efectuado para el reconocimiento del efecto mencionado en la fracción anterior;

III. Los importes que se hayan registrado y presentado en el balance general o en el estado de resultados;

IV. La explicación detallada sobre los rubros y montos por los cuales se realizó la afectación contable, y

V. El comparativo entre los importes de las estimaciones preventivas para riesgos crediticios, calculados con la metodología contenida en la presente Resolución contra las estimaciones que tuvieran con anterioridad al 1 de abril de 2016.

Para efectos de la elaboración de estados financieros comparativos, las instituciones de crédito deberán observar lo establecido en el párrafo 11 de la NIF B-1 “Cambios contables y correcciones de errores”, emitida por el Consejo Mexicano de Normas de Información Financiera A.C., de aplicación obligatoria para las instituciones de crédito conforme al párrafo 3 del Criterio A-2 “Aplicación de normas particulares”, contenido en el Anexo 33 de las Disposiciones de carácter general aplicables a las instituciones de crédito, con motivo del cambio de norma particular.

Tratándose de la aplicación de la fracción I anterior, las instituciones de crédito podrán abstenerse de efectuar los ajustes comparativos para la elaboración de sus estados financieros del segundo y tercer trimestres, así como del anual de 2016, si de conformidad con los párrafos 12, 21 y 23 de la citada NIF B-1, la institución de crédito considera que es impráctico determinar los montos correspondientes a periodos anteriores al 1 de abril de 2016, por el reconocimiento retrospectivo en el patrimonio contable del efecto financiero acumulado inicial derivado de la primera aplicación de la metodología de calificación de cartera crediticia de consumo correspondiente a operaciones con tarjetas de crédito y otros créditos revolventes, contenida en la presente Resolución.

Para efectos de revelación, las instituciones de crédito que consideren impráctica la determinación referida en el párrafo anterior, deberán observar lo establecido en el párrafo 26 de la mencionada NIF B-1, y dar a conocer, entre otras, las razones por las que se considera impráctico determinar los montos correspondientes a periodos anteriores al 1 de abril de 2016 respecto al reconocimiento en el capital contable del efecto financiero acumulado inicial por la aplicación de la metodología de calificación de cartera crediticia de consumo correspondiente a operaciones con tarjetas de crédito y otros créditos revolventes prevista en la presente Resolución.

Atentamente,

México, D.F., a 7 de diciembre de 2015.- El Presidente de la Comisión Nacional Bancaria y de Valores, Jaime González Aguadé.- Rúbrica.