|

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de alambrón de acero, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Miércoles 2 de septiembre de 2015 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE ALAMBRÓN DE ACERO, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 Y 7227.90.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa inicial el expediente administrativo 15/15, radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 7 de julio de 2015 ArcelorMittal Las Truchas, S.A. de C.V., Deacero, S.A.P.I. de C.V. y Ternium México S.A. de C.V. (“ArcelorMittal”, “Deacero” y “Ternium”, respectivamente o, en su conjunto, las “Solicitantes”), solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de alambrón de acero, incluidas las definitivas y temporales, así como las que ingresan al amparo de la Regla Octava de las complementarias ("Regla Octava") para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), originarias de la República Popular China ("China"), independientemente del país de procedencia.

2. Las Solicitantes señalaron que durante el periodo analizado e investigado, las importaciones de alambrón de acero, originarias de China, en condiciones de discriminación de precios, registraron un significativo crecimiento, tanto en términos absolutos como en relación con la producción y el mercado nacional, así como que concurrieron a precios menores a los de la producción nacional, lo que causó daño a la rama de producción nacional.

3. Propusieron como periodo investigado el comprendido del 1 de abril de 2014 al 31 de marzo de 2015 y como periodo de análisis de daño el comprendido del 1 de enero de 2012 al 31 de marzo de 2015.

B. Solicitantes

4. ArcelorMittal, Deacero y Ternium son empresas constituidas conforme a las leyes mexicanas. Su principal objeto consiste en realizar actividades relacionadas con la industria siderúrgica, incluyendo, entre otras, transformar, producir, manufacturar, procesar, terminar, distribuir y comercializar toda clase de metales y productos minerales. Señalaron como domicilio para recibir notificaciones el ubicado en Guillermo González Camarena No. 1200, piso 4, Col. Santa Fe, C.P. 01210, México, Distrito Federal.

C. Producto investigado

1. Descripción general

5. Las Solicitantes señalaron que el producto objeto de investigación es el alambrón de acero al carbono y de acero aleado, de sección circular u ovalada. Técnica o comercialmente se le conoce como alambrón y en el mercado internacional como “wire rod” o “steel wire rod”.

2. Tratamiento arancelario

6. El producto objeto de investigación ingresa a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE, cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria

|

Codificación arancelaria |

Descripción |

|

Capítulo 72 |

Fundición, hierro y acero. |

|

Partida 7213 |

Alambrón de hierro o acero sin alear. |

|

Subpartida 7213.10 |

-Con muescas, cordones, surcos o relieves, producidos en el laminado. |

|

Fracción 7213.10.01 |

Con muescas, cordones, surcos o relieves, producidos en el laminado. |

|

Subpartida 7213.20 |

-Los demás, de acero de fácil mecanización. |

|

Fracción 7213.20.01 |

Los demás, de acero de fácil mecanización. |

|

Subpartida 7213.91 |

--De sección circular con diámetro inferior a 14 mm. |

|

Fracción 7213.91.01 |

Con un contenido de carbono inferior a 0.4% en peso. |

|

Fracción 7213.91.02 |

Con un contenido de carbono igual o superior a 0.4% en peso. |

|

Subpartida 7213.99 |

--Los demás. |

|

Fracción 7213.99.01 |

Alambrón de acero con un contenido máximo de carbono de 0.13%, 0.1% máximo de silicio, y un contenido mínimo de aluminio de 0.02%, en peso. |

|

Fracción 7213.99.99 |

Los demás |

|

Partida 7227 |

Alambrón de los demás aceros aleados. |

|

Subpartida 7227.10 |

-De acero rápido. |

|

Fracción 7227.10.01 |

De acero rápido. |

|

Subpartida 7227.20 |

-De acero silicomanganeso. |

|

Fracción 7227.20.01 |

De acero silicomanganeso. |

|

Subpartida 7227.90 |

-Los demás. |

|

Fracción 7227.90.01 |

De acero grado herramienta. |

|

Fracción 7227.90.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

7. La unidad de medida para operaciones comerciales es la tonelada; conforme a la TIGIE es el kilogramo.

8. De acuerdo con el SIAVI, las importaciones que ingresan por las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE quedaron libres de arancel a partir del 1 de enero de 2012, cualquiera que sea su origen.

10. El 5 de diciembre de 2013 se publicó en el Diario Oficial de la Federación (DOF) el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de Comercio Exterior”, y se sujetan a la presentación de un aviso automático ante la Secretaría a las mercancías comprendidas en las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99 de la TIGIE, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

11. Las Solicitantes manifestaron que el producto objeto de investigación ingresa al amparo de la Regla Octava a través del capítulo 98 (Operaciones Especiales), fundamentalmente a través de las fracciones arancelarias 9802.00.01 (Industria Eléctrica), 9802.00.07 (Industria de Bienes de Capital), 9802.00.13 (Industria Siderúrgica), 9802.00.19 (Industria Automotriz y de Autopartes) y 9802.00.23 (Industria Siderúrgica), de la TIGIE.

3. Características físicas y composición química

12. Las Solicitantes indicaron que el alambrón se fabrica con acero al carbón y acero aleado, de sección circular u ovalada. De acuerdo con las normas ASTM A510 y ASTM A752M la composición química del acero al carbón es principalmente mineral de hierro, carbono y otros elementos como manganeso, silicio, azufre y fósforo; en el caso de los aceros aleados, éstos incluyen, además de los elementos señalados, aluminio, cobre, cromo, molibdeno, níquel, plomo, tungsteno y vanadio. De acuerdo con los catálogos de las empresas chinas, éstas fabrican el alambrón de acero en diámetros desde 5.5 hasta 14 milímetros (mm). Sin embargo, la información del listado oficial de operaciones de importación del Sistema de Información Comercial de México (SIC-M), correspondiente a las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE, indica que se importó de China alambrón de acero con un diámetro de hasta 18 mm.

4. Normas técnicas

14. Sustentaron su afirmación con información de los catálogos de las siguientes empresas productoras de alambrón de acero de China: Tianjin Juncheng Yahe International Trade Co., Ltd. (“Tianjin Juncheng”), Tianjin O.I.E. Haihang Imp&Exp. (“Tianjin O.I.E.”), Tangshan Zhengyi Trading Co., Ltd. (“Tangshan Zhengyi”), Tangshan Fuhaixin Steel Group Co., Ltd. (“Tangshan Fuhaixin”), Tianjin Shengjintai Steel & Iron Co., Ltd. (“Tianjin Shengjintai”), Tangshan Henglong Trading Co., Ltd. (“Tangshan Henglong”) y Shagang Group, donde se indican las características y especificaciones técnicas del alambrón de acero que estas empresas fabrican.

5. Proceso productivo

16. Las Solicitantes indicaron que los principales insumos para fabricar alambrón de acero son chatarra, mineral de hierro, carbón, aleaciones metálicas, energía eléctrica y gas natural. Agregaron que el proceso de producción del alambrón es prácticamente el mismo en el mercado internacional (incluido China), pues la única diferencia es la forma de obtener el acero: fundamentalmente mediante Alto Horno ("BF", por las siglas en inglés de Blast Furnace) o por Horno Eléctrico de Arco ("EAF", por las siglas en inglés de Electric Arc Furnace).

17. Al respecto, la publicación The World Steel Association (WSA) de 2014, indica que la obtención de acero en el mundo se realizó fundamentalmente mediante los procesos que las Solicitantes señalaron. En efecto, la información de esta publicación indica que la producción mundial de este material por tipo de horno, se distribuyó de la siguiente forma en 2013: 71.2% en BF, 28.2% en EAF y sólo 0.6% en Hornos de Hogar Abierto.

18. Asimismo, proporcionaron información de las páginas de Internet de las empresas chinas Anshan Iron and Steel Group Corporation (“Anshan Iron”) y Sinosteel Equipment & Engineering Co., Ltd. (“Sinosteel”), en la que se indica que utilizan el proceso BF y EAF, respectivamente, para la obtención del acero, lo que sustenta que en China, este insumo se produce mediante dichos procesos.

6. Usos y funciones

20. Las Solicitantes manifestaron que el producto objeto de investigación se utiliza principalmente como insumo para la fabricación de alambre y productos derivados de éste (mediante proceso de trefilado), tales como: mallas, castillos prefabricados, cables, resortes, clavos, tornillos, así como para sujetadores, entre otros. También se utiliza en el sector de la construcción, primordialmente como refuerzo para amarres, rejillas y ornamentos. Los catálogos de las empresas productoras chinas Tianjin Juncheng, Tianjin Shengjintai, Tangshan Henglong y Shagang Group constatan estos usos y aplicaciones del alambrón de acero.

D. Partes interesadas

1. Productores nacionales no solicitantes

Aceros DM, S.A. de C.V.

Eje 114 No. 415

Col. Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

TA 2000, S.A. de C.V.

Carretera Federal México-Veracruz Km 321, S/N

Parque Nacional Cañón del Río Blanco

C.P. 94450, Ixtaczoquitlán, Veracruz

Talleres y Aceros, S.A. de C.V.

Carretera Federal México-Veracruz Km 321, S/N

Parque Nacional Cañón del Río Blanco

C.P. 94450, Ixtaczoquitlán, Veracruz

2. Importadores

3M México, S.A. de C.V.

Av. Santa Fe No. 190

Col. Santa Fe

C.P. 01210, México, Distrito Federal

Aceros Camesa, S.A. de C.V.

Margarita Maza de Juárez No. 154

Col. Nueva Industrial Vallejo

C.P. 07700, México, Distrito Federal

Aceros Formados y Troquelados, S.A. de C.V.

Adalberto Tejeda No. 21

Col. Los Olivos

C.P. 13210, México, Distrito Federal

Aceros Murillo, S.A. de C.V.

Vallarta No. 7501

Col. Jardines Vallarta

C.P. 45019, Zapopan, Jalisco

Aceros Titán, S.A. de C.V.

Camino a Sta. Rosa No. 8

Col. Ébanos II

C.P. 66604, Apodaca, Nuevo León

Aceros y Laminados Leal, S.A. de C.V.

Av. Eloy Cavazos No. 2710-C

Col. Lomas de Tolteca

C.P. 67170, Guadalupe, Nuevo León

Armasel, S.A. de C.V.

Volcán Fujiyama No. 1000

Col. El Colli Urbano

C.P. 45070, Zapopan, Jalisco

Baja Reborn, S. de R.L. de C.V.

Hidalgo No. 325

Col. Ensenada Centro

C.P. 22800, Ensenada, Baja California

Carlisle Productos de México, S. de R.L. de C.V.

Av. Alejandro Dumas No. 11331

Complejo Industrial Chihuahua

C.P. 31136, Chihuahua, Chihuahua

Clavos Nacionales de México, S.A. de C.V.

Autopista México-Querétaro Km 40.5

Industrial Xhala

C.P. 54700, Cuautitlán Izcalli, Estado de México

CMIC Servicios Construcción y Mantenimiento, S.A.

Hidalgo No. 208

Col. Santa María Tequepexpan

C.P. 45601, Tlaquepaque, Jalisco

Comercializadora Fusión JF, S.A. de C.V.

Quetzalcóatl No. 12, Lt. 9, Int. 4

Col. Peñón de los Baños

C.P. 15520, México, Distrito Federal

Cotemar, S.A. de C.V.

Adolfo López Mateos No. 4

Col. Puerto Pesquero

C.P. 24140, Carmen, Campeche

C&F Steel International México, S.A. de C.V.

Ocampo No. 250

Col. Centro

C.P. 64000, Monterrey, Nuevo León

Diseño Perimetral, S.A. de C.V.

Calle Hacienda Mazatepec No. 1850

Col. Oblatos

C.P. 45070, Zapopan, Jalisco

Electrodos Infra, S.A. de C.V.

Av. Tlalnepantla No. 9756

Col. Industrial Lechería

C.P. 54730, Tultitlán de Mariano Escobedo, Estado de México

Electronic Profesional Design, S.A.

Carretera Libre Mexicali-Tecate Km 122 S/N

Col. Industrial

C.P. 21430, Tecate, Baja California

Electronic Suplies, S.A.

Carretera Libre Mexicali-Tecate Km 122 S/N

Col. Industrial

C.P. 21430, Tecate, Baja California

Elreytor Trading, S.A. de C.V.

Río Mixcoac No. 44

Col. Molino de Rosas

C.P. 03900, México, Distrito Federal

ESAB de México, S.A. de C.V.

Diego Díaz de Berlanga No. 130

Col. Nogalar

C.P. 66480, San Nicolás de Los Garza, Nuevo León

Ferrecabsa, S.A. de C.V.

Chopo No. 8

Col. Rústica Xalostoc

C.P. 55340, Ecatepec de Morelos, Estado de México

Ferretodo México, S.A. de C.V.

Vía Morelos No. 203

Col. Santa María Tulpetlac

C.P. 55080, Ecatepec de Morelos, Estado de México

Grupo Acerero, S.A. de C.V.

Eje 108 S/N

Col. Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

Grupo Collado, S.A. de C.V.

López Mateos No. 502

Col. Lagrange

C.P. 66490, San Nicolás de Los Garza, Nuevo León

La Ferre Comercializadora, S.A. de C.V.

Av. Valle de las Alamedas No. 66-B

Col. San Francisco Chilpan

C.P. 54940, Tultitlán, Estado de México

Lincoln Electric Manufactura, S.A. de C.V.

Calz. Azcapotzalco La Villa No. 869

Col. Industrial Vallejo

C.P. 02300, México, Distrito Federal

MC Reciclados, S.A. de C.V.

Hidalgo S/N

Col. San Cristóbal Centro

C.P.55000, Ecatepec de Morelos, Estado de México

Orge, S.A. de C.V.

Av. Lázaro Cárdenas No. 601, Edificio “A”, piso 3

Col. La Nogalera

C.P. 44470, Guadalajara, Jalisco

Solfumex, S.A. de C.V.

Juan Angulo No. 24

Col. México Nuevo

C.P. 52966, Atizapán de Zaragoza, Estado de México

Steels Metals de México, S. de R.L. de C.V.

Lauro Villar Km 7.5

Col. Ciudad Industrial

C.P. 87390, Matamoros, Tamaulipas

Suga, S.A. de C.V.

Juana de Asbaje No. 7

Col. Tomás Aquino

C.P. 22414, Tijuana, Baja California

Taitung, S. de R.L. de C.V.

Av. 9 No. 424, Calle 12 y 13

Col. Centro

C.P. 85400, Guaymas, Sonora

Tornillos Especiales Gdl, S.A. de C.V.

Av. 8 de Julio No. 1742

Col. Morelos

C.P. 44910, Guadalajara, Jalisco

Transformados Murillo, S.A. de C.V.

Prolongación Colón Sur No. 5555-B

Col. Nueva España

C.P. 45600, Tlaquepaque, Jalisco

Truper, S.A. de C.V.

Miguel de Cervantes Saavedra No. 67

Col. Granada

C.P. 11520, México, Distrito Federal

3. Exportadores

Anhui Sunnybay Enterprise Co. Ltd.

Tiankang Av

Tianchang City, Tianchang

Zip Code 239300, Anhui, China

Acme Metal & Steel Supply Incorporated

14930 South San Pedro Street

Gardena

Zip Code 90248, California, USA

Coutinho & Ferrostaal Incorporated

16510 Northchase Drive

Zip Code 770603302, Houston, Texas, USA

C&F International GMBH

Valentinskamp No. 70

Zip Code 20355, Hamburg, Germany

C&F International Ltd.

Carusostraat Br. 19

P.O. Box 422, Paramaribo, Suriname

Duferco Steel Inc.

C507 Lufthansa Center, No. 50 Liangmaqiao Road

Chao Yang District

Zip Code 100027, Beijing, China

Esab Midway

256 Midway Dr. Union

South Carolina

Zip Code 29379, South Carolina, USA

Esteels Asia Ltd.

Suite 1001, Be-Top Plaza

Wuyuan Bay CBD

Zip Code 361000, Xiamen, Fujian, China

Hangzhou Cogeneration Co. & Ltd.

24-27F, Hanjia International Building No.8

Dan Gui Street, Fuchun Road

Zip Code 310020, Qianjiang CBD, Hangzhou, China

Macsteel International USA Corp.

333 Westchester Avenue, Suite S101

White Plains

Zip Code 10604, New York, USA

Phone City Inc.

1921 Anei Circle

Zip Code 78521, Brownsville, Texas, USA

Qingdao Iron and Steel Co., Ltd.

5, Zunyi Road

Qingdao District

Zip Code 266043, Shandong Province, China

Shangai E-Heng Import & Export Co., Ltd.

Rm.1502-1503, No.61 Nanjing Road

Zip Code 200002, Shanghai, China

Steelforce Far East, Ltd.

Room 2406-07, Lujiazui Plaza, Century Avenue 1600

Pudong

Zip Code 200122, Shanghai, China

Stemcor UK Limited

CityPoint, 1 Ropemaker Street

London EC2Y 9ST, United Kingdom

Stemcor USA, Inc.

18100 Von Karman Avenue, Suite 170

Los Angeles Liaison Office Irvine Towers

Zip Code 92612, California, USA

Taihe International Industries Co., Ltd.

18 Java Road, North Point

Hong Kong, Hong Kong

The Lincoln Electric Company

22801 St. Clair Avenue

Cleveland

Zip Code 44117, Ohio, USA

Uldry Steel, SA

Grand-Rue No. 40, Dev.

Zip Code 1820, Montreux 1, Switzerland

Wuxi Yinhua Nail Making Machinery Co., Ltd.

No. 1 Yuanjian Road

Dongting Industrical Zone

Zip Code 225111, Wuxi City, Jiangsu, China

4. Gobierno

Consejero de Asuntos Económico Comerciales de la Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, México, Distrito Federal

E. Prevención

22. El 7 de agosto de 2015 las Solicitantes respondieron la prevención que la Secretaría les formuló el 20 de julio de 2015, de conformidad con los artículos 52 fracción II de la Ley de Comercio Exterior (LCE) y 78 del Reglamento de la Ley de Comercio Exterior (RLCE).

F. Argumentos y medios de prueba

23. Con la finalidad de acreditar la práctica desleal de comercio internacional en su modalidad de discriminación de precios, las Solicitantes argumentaron lo siguiente:

1. Discriminación de precios

a. Precio de exportación

A. El precio de exportación para el alambrón de acero al carbono y aleado, se obtuvo de un promedio ponderado de las importaciones, originarias de China, realizadas durante el periodo investigado. El precio de exportación se calculó a partir de la estadística de importaciones proporcionada a la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO) por la Administración General de Aduanas del SAT.

b. Ajustes al precio de exportación

B. Las Solicitantes propusieron realizar los siguientes ajustes al precio de exportación:

a. por flete marítimo, del puerto de Beihai, China, al puerto de Manzanillo, Colima, ya que ambos puertos son utilizados frecuentemente en el comercio del producto objeto de investigación;

b. por flete terrestre, de la fábrica al puerto de Beihai, China, y por las maniobras correspondientes;

c. por derechos aduanales en el puerto de Beihai, China, y

d. por seguro de la mercancía.

c. Valor normal

i. País sustituto

C. De acuerdo con precedentes de otras investigaciones sobre productos siderúrgicos, originarios de China y conforme a la práctica administrativa de la Secretaría, para efectos de la presente investigación, resulta apropiado determinar el valor normal conforme a precios de un país con economía de mercado. Asimismo, de acuerdo con el Protocolo de Adhesión de China a la Organización Mundial del Comercio (OMC), corresponde a los productores y exportadores de ese país la demostración de que el sector al que pertenecen tiene características de economía de mercado.

D. Brasil resulta un país sustituto razonable para efectos de la determinación del valor normal, por lo siguiente:

a. el producto objeto de investigación, originario tanto de China como de Brasil, tienen diversas similitudes, tales como: a) se conforman de la misma materia (acero al carbono o acero aleado); b) se presentan en un rango de diámetros similares y comunes; c) se presentan en grados de acero similares; d) se ofrecen en conformidad a las normas internacionales ASTM, las cuales son comúnmente las más requeridas, y e) la presentación de comercialización es comúnmente en bobinas;

b. el proceso de producción del alambrón de acero en ambos países puede ser mediante BF, que usa como materia prima principal el mineral de hierro, o EAF, que utiliza como materia principal la chatarra. Asimismo, tanto China como Brasil cuentan con las materias primas básicas utilizadas en los procesos de producción BF y EAF;

c. a nivel industria, tanto China como Brasil, son importantes países productores de alambrón de acero y cuentan con energía eléctrica (insumo empleado en la fabricación del producto objeto de investigación);

d. en Brasil no existe interferencia del gobierno para la determinación de los precios del alambrón de acero;

e. de acuerdo con la notificación de Brasil a la OMC sobre subvenciones, no existe registro de que la industria siderúrgica brasileña reciba subsidios por parte del gobierno;

f. Brasil presenta un nivel de desarrollo económico comparable al de China, ya que ambas naciones son parte de las economías emergentes más avanzadas y del grupo de los veinte países más ricos en los últimos años. Asimismo, Brasil y China se encuentran entre las primeras diez potencias económicas del mundo, siendo el país sudamericano la séptima y el asiático la segunda;

g. de acuerdo con la estadística del Banco Mundial, existe similitud en la estructura productiva sectorial entre China y Brasil, ya que la generación del valor agregado en el Producto Interno Bruto (PIB) se deriva fuertemente de los sectores industriales y de servicios;

h. el volumen de producción de la industria siderúrgica de China y Brasil, hace a sus economías comparables, ubicándose ambos países entre los primeros diez productores de acero, según datos de la WSA, para el periodo 2010-2013. De igual forma, Brasil es el segundo productor y exportador de hierro a nivel mundial, y

i. en términos de la estructura de la demanda del acero en ambos países, tanto China como Brasil, suelen emplearlo principalmente en la industria de la construcción, maquinaria mecánica y/o automotriz, sectores que en conjunto representan el 83% de la utilización del acero.

ii. Precios en el mercado interno del país sustituto

E. Las referencias de precios en el mercado interno del país sustituto se presentan a partir de la información de estudio de mercado elaborado por la consultora especializada en metales y siderurgia, Setepla Tecnometal Engenharia ("Setepla"). Para el precio del alambrón de acero aleado se consideró un 40% por encima del precio del alambrón de acero al carbono, no obstante que los precios que reporta el consultor externo en su estudio de mercado son, en ciertos casos, el doble del precio del alambrón de acero al carbono.

F. Los precios reportados son promedios mensuales de las ventas domésticas en Brasil a nivel ex fábrica, sin impuestos y convertidos a dólares de los Estados Unidos de América ("dólares").

G. Las referencias de precios en el mercado interno del país sustituto son precios representativos, ya que corresponden a las ventas domésticas reportadas con cifras del Instituto del Acero en Brasil, el cual, representa el sector siderúrgico en Brasil y en el extranjero. Asimismo, los precios en el mercado interno de Brasil del estudio elaborado por el consultor especializado, referidos y utilizados para el cálculo del valor normal, son una base razonable toda vez que el Instituto del Acero en Brasil utiliza información de sus empresas afiliadas, siendo éstas las principales siderúrgicas del país.

d. Ajustes al valor normal

H. Los precios para el valor normal no requieren ajustes, ya que son precios promedio mensuales de las ventas domésticas en Brasil a nivel ex fábrica y sin impuestos.

2. Daño y causalidad

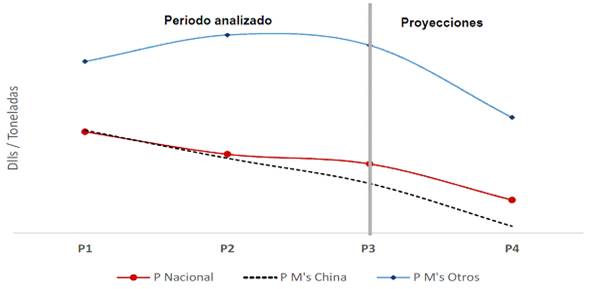

I. El alambrón de acero, originario de China, no puede reflejar condiciones normales de mercado, puesto que se ofrece a precios sumamente bajos, debido a esto, los precios nacionales se redujeron durante el periodo investigado. A pesar de esto, los precios del alambrón de acero, originario de China, reflejaron niveles significativos de subvaloración en el periodo investigado (12% y 44% respecto a los precios nacionales y a los precios del resto de importaciones a México, respectivamente).

J. El mecanismo de distorsión que inició con los bajos precios del producto objeto de investigación y su aumento consiguiente en el mercado nacional, tuvo efectos lesivos sobre la rama de producción nacional, de la siguiente manera:

a. los precios internos de la rama de producción nacional cayeron 15%, los precios de las importaciones investigadas bajaron 23% y los precios de las importaciones de otros países aumentaron 5% en el mismo lapso;

b. el consumo interno aumentó 6% y los volúmenes de ventas internas de la rama de producción nacional cayeron 4%, y

c. al mismo tiempo y, en contraste con el comportamiento de las ventas internas, las importaciones chinas aumentaron 281%.

K. Los bajos precios de las importaciones, originarias de China, propiciaron un significativo aumento de las mismas, de la siguiente manera:

a. en términos absolutos, ya que registraron una tasa de crecimiento de 281% en el periodo investigado con respecto a los niveles registrados en dos periodos previos comparables. Asimismo, en febrero de 2015 ingresó un volumen de importación de origen chino por 45 mil toneladas, monto que no se había registrado en importaciones de ningún otro origen, ya que el volumen promedio mensual de importaciones de otros países fue inferior a las 5 mil toneladas;

b. en relación con las importaciones totales, pasaron de representar el 38% (abril de 2012 a marzo de 2013) al 66% en el periodo investigado, es decir, 28 puntos porcentuales adicionales;

c. en relación con el Consumo Nacional Aparente (CNA), la participación de las importaciones de alambrón de acero chino en el mercado nacional aumentó 4 puntos porcentuales, al pasar de representar 1% (abril de 2012 a marzo de 2013) a 5% en el periodo investigado. Este aumento estuvo asociado a una pérdida de mercado de 4 puntos porcentuales de la rama de producción nacional, la cual bajó de 96% (abril de 2012 a marzo de 2013) a 92% (abril de 2014 a marzo de 2015), y

d. una alternativa para medir el tamaño del mercado es a través de la suma de las ventas internas nacionales más las importaciones, el resultado confirma el importante ingreso del producto chino al mercado, durante el periodo analizado e investigado, ya que:

i. las importaciones chinas pasaron de representar 3% (abril de 2012 a marzo de 2013) hasta 10% en el periodo analizado, es decir, un aumento de 7 puntos porcentuales;

ii. la rama de producción nacional bajó del 93% al 85% en el mismo lapso, una reducción de 8 puntos porcentuales atribuible básicamente al ingreso creciente de las importaciones en condiciones de discriminación de precios (las provenientes de otros países prácticamente se mantuvieron en alrededor de 4-5%), y

iii. en relación con la producción nacional, las importaciones investigadas aumentaron 4 puntos porcentuales, al pasar de representar 1% en el periodo abril de 2012 a marzo de 2013 al 5% en el periodo investigado.

L. Durante el periodo analizado se registraron significativos niveles de subvaloración de precios de las importaciones, originarias de China, en relación con los precios nacionales; de 3% (abril de 2012 a marzo de 2013), 6% (abril de 2013 a marzo de 2014) y 12% (abril de 2014 a marzo de 2015). Asimismo, los precios de las importaciones chinas fueron 23% menores que los precios de las importaciones de otros orígenes en el periodo marzo de 2012 a abril de 2013 y, este margen de subvaloración aumentó hasta 44% en el periodo investigado.

M. De acuerdo con el conocimiento del mercado, varios de los importadores de producto chino son o fueron clientes de los productores nacionales, debido a los bajos precios de los productos en condiciones de discriminación de precios. Por esta razón, los precios nacionales registraron una clara tendencia a la baja durante el periodo analizado: se redujeron 10% en el periodo de abril de 2013 a marzo de 2014 con respecto al similar anterior, y bajaron 6% en el periodo investigado respecto al similar anterior. Con ello, los precios internos acumularon una reducción de 15% a lo largo del periodo analizado.

N. Asimismo, mientras el precio de las importaciones de países distintos a China registró un alza en el periodo analizado (5% en el periodo investigado con respecto a los dos previos comparables), los precios de las importaciones en condiciones de discriminación de precios mostraron una tendencia a la baja.

O. Estos márgenes de subvaloración no fueron superiores debido a que el precio de venta al mercado interno de la producción nacional se tuvo que ajustar a la baja para competir con las importaciones investigadas.

P. Durante el periodo analizado existieron efectos negativos en precios (subvaloración y depresión de precios internos) y cantidades (reduciendo las ventas reales), tales como: a) los volúmenes de ventas internas cayeron 4%; b) en el mismo lapso, la utilización de la capacidad instalada se redujo 3 puntos porcentuales; c) la producción nacional de alambrón de acero bajó 4% en el periodo analizado con respecto a los dos periodos previos comparables, y d) el empleo bajó 6% en el periodo investigado con respecto al mismo periodo anterior.

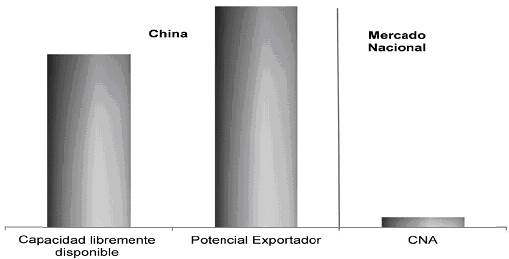

Q. En caso de que no se impongan cuotas compensatorias, el potencial exportador y capacidad ociosa de la industria china, así como el cierre de mercados alternos para dichos productos, permite prever de manera razonable, que continuará el ingreso masivo de las importaciones en el futuro inmediato, al punto que los indicadores de la rama de producción nacional se deteriorarán aún más.

R. El potencial exportador de la industria de alambrón de acero de China se ubicó en 49 millones de toneladas en 2014, volumen que representa más de 23 veces el consumo interno mexicano en ese año. Tan sólo las exportaciones de alambrón de acero de China en ese periodo superan 5 veces al consumo nacional.

S. En un escenario conservador, se estima que en los próximos años (abril de 2017 a marzo de 2018), las exportaciones hacia México de alambrón de acero en condiciones de discriminación de precios, originarias de China, crezcan a 537 mil toneladas. Asimismo, bajo este escenario se tendrían los siguientes resultados en los indicadores de la rama de producción nacional, con respecto al periodo investigado:

a. las importaciones chinas llegarían a representar el 22% del CNA, con lo cual ganaría 17 puntos porcentuales adicionales su participación en el mercado nacional respecto al periodo investigado;

b. las ventas internas nacionales bajan 22%, de manera que, el efecto combinado de baja en precios nacionales y la caída en volúmenes, significaría una reducción de 39% en los ingresos por tales ventas, y

c. la producción nacional caería 12%, lo que incidirá directamente en una baja aproximada de 9 puntos porcentuales en la utilización de la capacidad instalada.

T. Considerando que China cuenta con una gran capacidad exportable de alambrón de acero, una proyección alterna, muestra un posible volumen de importaciones de China de más de 900 mil toneladas en el periodo de abril de 2017 a marzo de 2018, lo cual, tendría efectos todavía más desastrosos para la rama de producción nacional. Este resultado arrojaría un aumento promedio anual del volumen chino en el mercado nacional de 101% con respecto al periodo investigado.

U. No existen factores distintos a las importaciones investigadas que expliquen el daño alegado, por lo siguiente:

a. las importaciones no investigadas representaron en el periodo investigado menos de la mitad del total de las importaciones (34%) y las originarias de China, representaron el 66%;

b. respecto a los precios, las importaciones no investigadas se ubicaron por encima de los precios de las importaciones investigadas y también por arriba de los precios de la producción nacional, por lo que no tuvieron efectos distorsionadores sobre el mercado y la producción nacional;

c. la demanda mexicana de alambrón de acero registró un incremento en el periodo investigado de 6% con respecto a dos periodos previos comparables (abril de 2012 a marzo de 2013). Este comportamiento a la alza contrastó con la baja en los volúmenes de ventas de la rama de producción nacional, al tiempo en que se registró un aumento en el volumen de las importaciones chinas en condiciones de discriminación de precios;

d. de acuerdo con los pronósticos de la CANACERO, se estima que el consumo nacional de alambrón de acero en México continúe creciendo en los próximos años, el cual es uno de los factores que fundamentan la previsión de que las importaciones en condiciones de discriminación de precios aumenten su presencia en el mercado mexicano;

e. las Solicitantes no tienen conocimiento de que se hayan registrado prácticas comerciales restrictivas por parte de competidores extranjeros o nacionales que hayan influenciado el comportamiento del mercado nacional de alambrón de acero durante el periodo analizado;

f. durante el periodo analizado no se presentó ninguna innovación tecnológica importante para la producción del alambrón de acero, sea desde la perspectiva de la rama de producción nacional, o bien, a nivel internacional;

g. la producción nacional de alambrón de acero está básicamente orientada al abasto del mercado interno, como lo demuestra el que las ventas internas representen más del 75% de la producción nacional, lo que hace altamente sensible a la rama de producción nacional a las importaciones en condiciones desleales de comercio;

h. el índice de productividad de la rama de producción nacional en términos generales muestra una variación positiva de 7% en el periodo investigado con respecto al mismo periodo anterior, y llegó a representar el mejor nivel en los últimos años (desde 2012). Ello apoya el que la productividad de la rama de la producción nacional no deba ser un factor que explique el daño alegado por las Solicitantes, sino las importaciones objeto de discriminación de precios, y

i. existe una parte de la capacidad productiva de las Solicitantes que se destina al autoconsumo para la fabricación de diversos productos derivados del alambrón de acero, sin embargo, los volúmenes de autoconsumo no pueden ser causa directa del daño y la amenaza del mismo.

V. México constituye un destino real para las importaciones, originarias de China, por lo siguiente:

a. existe un exceso de capacidad instalada para la producción de alambrón de acero de China, derivada de un problema estructural en la industria del acero en dicho país;

b. a raíz de la crisis financiera internacional, la economía china ha experimentado una continua reducción en su ritmo de crecimiento al bajar de 14.2% en 2007 a 9.6% en 2008. En estas condiciones, es previsible que como resultado de esta desaceleración, el mercado interno de China sea incapaz de absorber los excedentes que genere la industria productora y exportadora de ese país y recurra a colocar a precios inferiores los crecientes volúmenes de exportación en mercados abiertos como el mexicano;

c. existe una importante caída en el consumo de acero en China, situación que fomentará aún más el aumento de nuevas exportaciones siderúrgicas chinas a los mercados internacionales;

d. la industria del alambrón de acero en China registró un elevado nivel de capacidad exportable o potencial de exportación en 2014 de 49 millones de toneladas, equivalente a más de 23 veces el tamaño del mercado mexicano de alambrón de acero;

e. diversos países están tomando medidas de remedio comercial contra las importaciones de alambrón de acero, originarias de China, los Estados Unidos de América impusieron derechos antidumping de entre 106% y 110% y derechos antisubvención de entre 178% y 193%, la Unión Europea, Tailandia, Malasia e Indonesia han impuesto restricciones comerciales a través de derechos antidumping, mientras que Colombia impuso una salvaguarda temporal sobre las importaciones de este producto provenientes de diversos países, incluido China;

f. mientras que otros países han adoptado medidas de remedio comercial en contra del alambrón de origen chino, México se encuentra abierto a las importaciones siderúrgicas, ya que de acuerdo con el SIAVI, las importaciones que ingresan por las fracciones arancelarias objeto de investigación están libres de arancel;

g. de acuerdo con pronósticos elaborados por la CANACERO, el CNA de alambrón de acero en el mercado mexicano mostrará un crecimiento positivo. Esta perspectiva confirma que el mercado mexicano de alambrón de acero seguirá siendo un objetivo atractivo para todos los países que concurren al mismo, en particular para la industria productora de China, que seguirá en búsqueda de mercados que puedan absorber sus grandes excedentes de producción y el exceso de capacidad instalada;

h. en enero de 2013 Deacero invirtió en un nuevo laminador en el cual se puede producir alambrón de acero y varilla corrugada. La capacidad instalada del producto objeto de la investigación no se ve afectada por esta inversión, ya que en el mismo periodo se efectuaron ajustes en los laminadores ya existentes para la fabricación de una nueva gama de productos y mantener la capacidad y mezcla de producción de alambrón de acero y varilla en los mismos niveles, y

i. debido al ingreso de importaciones de alambrón de acero, originarias de China, en condiciones de discriminación de precios y sus correspondientes efectos negativos sobre la rama de producción nacional, ArcelorMittal suspendió sus proyectos de inversión.

24. Las Solicitantes presentaron:

A. ArcelorMittal presentó copia certificada de los siguientes testimonios notariales:

a. de la escritura pública número 16,324, del 25 de junio de 1969, otorgada ante el Notario Público número 47 en México, Distrito Federal, mediante la cual se acredita la legal constitución de Siderúrgica Las Truchas, S.A.;

b. de la escritura pública número 37,353, del 25 de febrero de 2008, otorgada ante el Notario Público número 18 en México, Distrito Federal, mediante la cual se hace constar el cambio de denominación a ArcelorMittal Las Truchas, S.A. de C.V., y

c. de las escrituras públicas números 351 y 975, del 9 de septiembre de 2013 y 24 de julio de 2015, respectivamente, otorgadas ante el Notario Público número 173 en Lázaro Cárdenas, Michoacán, mediante las cuales se acreditan las facultades del representante legal de ArcelorMittal.

B. Deacero presentó copia certificada de los siguientes testimonios notariales:

a. de la escritura pública número 7,719, del 18 de marzo de 1971, otorgada ante el Notario Público número 12 en Monterrey, Nuevo León, mediante la cual se acredita la legal constitución de Deacero, S.A.;

b. de la escritura pública número 3,398, del 16 de diciembre de 2013, otorgada ante el Notario Público número 107 en Monterrey, Nuevo León, mediante la cual se hace constar la reforma de los estatutos sociales de Deacero, incluido su cambio de denominación a Deacero, y

c. de la escritura pública número 3,522, del 6 de febrero de 2014, otorgada ante el Notario Público número 107 en Monterrey, Nuevo León, mediante la cual se acreditan las facultades del representante legal de Deacero.

C. Ternium presentó copia certificada de los siguientes testimonios notariales:

a. de la escritura pública número 2,748, del 15 de octubre de 1976, otorgada ante el Notario Público número 9 en Monterrey, Nuevo León, mediante la cual se acredita la legal constitución de Grupo Industrial IMSA, S.A.;

b. de la escritura pública número 8,994, del 14 de diciembre de 2007, otorgada ante el Notario Público número 122 en Monterrey, Nuevo León, mediante la cual se hace constar la reforma de los estatutos sociales de Ternium, incluido su cambio de denominación a Ternium México, S.A. de C.V.;

c. de la escritura pública número 8,226, del 19 de mayo de 2009, otorgada ante el Notario Público número 130 en Monterrey, Nuevo León, mediante la cual se acreditan las facultades del representante legal de Ternium, y

d. de la escritura pública número 12,791, del 20 de junio de 2014, otorgada ante el Notario Público número 60 en Monterrey, Nuevo León, mediante la cual se designa a los miembros del consejo de administración de Ternium, para el ejercicio de 2014.

D. Copia certificada de tres títulos profesionales y tres cédulas para el ejercicio profesional, expedidas por la Dirección General de Profesiones a favor de los representantes legales de ArcelorMittal, Deacero y Ternium.

E. Credenciales para votar, expedidas por el Instituto Federal Electoral en favor de los representantes legales de Deacero y Ternium y pasaporte expedido por la Secretaría de Relaciones Exteriores en favor del representante legal de ArcelorMittal.

F. Características y composición química del alambrón de acero de producción nacional.

G. Ficha técnica del alambrón de acero fabricado por Deacero (Acería-Laminación).

H. Especificación técnica de producto “ETP MEX LO3 SAE J 403”, elaborado y revisado por los Departamentos de Ingeniería de Producto, Coordinación de Producto y Producto y Asistencia Técnica de Ternium.

I. Dos certificados de calidad de Deacero.

J. Catálogo de productos de ArcelorMittal México para Aceros Largos.

K. Los siguientes comparativos:

a. de usos, proceso de fabricación e influencia de los aleantes entre los alambrones al carbono y los aleados, elaborado por los Departamentos de Calidad de las Solicitantes;

b. de materia, grados, diámetro, presentación, normas, usos y aplicaciones del alambrón de acero de origen nacional y originario de China, así como del alambrón de acero originario de China y el fabricado en Brasil, y

c. de los precios y tipos de alambrón de acero, exportados a México, originarios de China y Brasil en el periodo abril 2014-marzo 2015, elaborado a partir de información proporcionada por la CANACERO, obtenida del SAT.

L. Los siguientes diagramas:

a. del proceso productivo del alambrón de acero, realizado a través del horno EAF, acompañado de la explicación de cada una de sus etapas, elaborado por los Departamentos de Calidad de las Solicitantes;

b. del proceso productivo del alambrón de acero, realizado a través del horno BF y EAF, obtenidos del Instituto Internacional del Hierro y el Acero (“IISI”, por las siglas en inglés de International Iron and Steel Institute), acompañado de la explicación de cada una de sus etapas, elaborada por los Departamentos de Calidad de las Solicitantes;

c. del proceso de producción del acero, obtenido de la publicación “Overview of the Steelmaking Process” de la WSA;

d. de la estructura corporativa de Grupo ArcelorMittal México, a partir del 1 de enero de 2015;

e. de la estructura corporativa de Deacero y listado de empresas subsidiarias de dicha empresa, y

f. de la estructura corporativa de Ternium.

M. Producción de acero en China por proceso productivo en 2013, obtenido de la página de Internet de la WSA (https://www.worldsteel.org).

N. Información general e ilustraciones sobre el proceso productivo de las siguientes empresas:

a. Anshan Iron, obtenido de su página de Internet (http://en.ansteelgroup.com), y

b. Sinosteel, obtenido de su página de Internet (http://mecc.sinosteel.com).

O. Información general sobre el producto objeto de investigación, fabricado por las empresas:

a. Tianjin Juncheng, obtenida de su página de Internet (http://www.jcii.net);

b. Tianjin O.I.E., obtenida de su página de Internet (http://www.oiejl.com);

c. Tangshan Zhengyi, obtenida de su página de Internet (http://www.tszhengyi.com);

d. Tangshan Fuhaixin, obtenida de su página de Internet (http://www.fhxsteel.com);

e. Tianjin Shengjintai y Tangshan Henglong, obtenida de la página de Internet http://www.alibaba.com, y

f. Shagang Group, obtenida de su página de Internet (https://www.sha-steel.com).

P. Importaciones de alambrón de acero realizadas en el periodo analizado, a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01, 7227.90.99 y las correspondientes a Regla Octava 9802.00.01, 9802.00.07, 9802.00.13 y 9802.00.19 de la TIGIE, elaborado a partir de información proporcionada por la CANACERO, obtenida del SAT.

Q. Resumen de importaciones por clave de pedimento de todos los orígenes, realizadas en el periodo de enero de 2012 a marzo de 2015, a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01, 7227.90.99 y las correspondientes a Regla Octava 9802.00.01, 9802.00.07, 9802.00.13 y 9802.00.19 de la TIGIE, elaborado a partir de información proporcionada por la CANACERO, obtenida del SAT.

R. Importaciones de alambrón de acero por país en toneladas, porcentaje, dólares y dólares por tonelada, correspondientes a 2012, 2013 y 2014, así como los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, elaborado a partir de información proporcionada por la CANACERO, obtenida del SAT.

S. Importaciones y exportaciones de China, realizadas en 2012, 2013, 2014 y 2015 a través de las subpartidas 7213.10, 7213.20, 7213.91, 7213.99, 7227.10, 7227.20 y 7227.90, obtenidas del Iron Steel Statistics Bureau (ISSB), acompañado de la metodología para su obtención, a través de la página de Internet de ISSB (http://www.issb.co.uk).

T. Las siguientes cartas:

a. del 14 de noviembre de 2014, en la que Aceros DM, S.A. de C.V. (“Aceros DM”) indica ser productor nacional de alambrón de acero, así como su apoyo a la solicitud de inicio de investigación antidumping, y

b. del 10 de marzo de 2015, en la que Talleres y Aceros, S.A. de C.V. y TA 2000, S.A. de C.V., (“Talleres y Aceros” y “TA 2000”, respectivamente) indican ser productoras nacionales de alambrón de acero, así como manifiestan su apoyo a la solicitud de inicio de investigación antidumping.

U. Precio de exportación de China a México, obtenido de la CANACERO, a partir de información de la Administración General de Aduanas del SAT, para el periodo investigado.

V. Precios en el mercado interno de Brasil, obtenidos a partir del estudio de mercado realizado por la consultora especializada Setepla.

W. Precios de productos largos en Asia y en los Estados Unidos de América para el periodo abril 2015-abril 2016 y promedios anuales para los periodos 2008-2015 para Asia y 2009-2015 para los Estados Unidos de América, obtenidos de Long Steel Products de la Revista Steel Insight.

X. Precios ex fábrica y antes de impuestos correspondientes a las ventas de alambrón de acero al carbón y aleado, en el mercado brasileño, obtenidos de cifras recopiladas por “IABr” y derivados de información contenida en el Estudio de mercado elaborado por la consultora especializada Setepla.

Y. Cotización y condiciones de transporte para flete interno, flete marítimo, despacho aduanero y seguro, del 17 de marzo de 2015, obtenida de una empresa transportista europea, para la exportación de alambrón de acero de China a México.

Z. Estudio sobre el mercado brasileño de alambrón de acero en el 2014, elaborado por la consultora especializada Setepla.

AA. Comunicaciones electrónicas del 16 de octubre de 2014 y 11 de noviembre de 2014, entre personal de la consultora especializada Setepla y personal del Instituto del Acero de Brasil, en las que se solicita y proporciona, información sobre producción, importación, exportación, valor y volumen de las ventas de alambrón de acero destinadas al mercado interno de Brasil.

BB. Información general y perfil de la consultora especializada Setepla, obtenida de su página de Internet (http://www.setepla.com.br).

CC. Listado de empresas asociadas al Instituto del Acero de Brasil, fabricantes de productos largos y alambrón de acero, obtenidas de la página de Internet del Instituto (http://www.acobrasil.org.br).

DD. Producción mensual del alambrón de acero en China, correspondiente al periodo de enero de 2011 a marzo de 2015, obtenida de la página de Internet de My Steel, acompañada de la metodología para su obtención.

HH. Estimación del margen de discriminación de precios.

II. Escenarios de panorama económico base en México (inflación y tipo de cambio) para 2015, 2016 y 2017, obtenidos de Harbor Intelligence.

JJ. Pronósticos de CNA, referentes a alambrón de acero para el periodo 2015-2017 y promedio del periodo, obtenido de la Comisión de Planeación de la CANACERO.

KK. Capacidad instalada anual de ArcelorMittal para la producción de alambrón de acero.

LL. Listados de principales clientes, así como valor y volumen de venta a éstos, de ArcelorMittal, Deacero y Ternium en 2012, 2013, 2014 y 2015 (únicamente para Deacero), así como los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015 para Ternium.

MM. Condiciones y términos de venta de Deacero y Ternium.

NN. Justificación de las proyecciones de ArcelorMittal para la producción y ventas de alambrón de acero.

OO. Comportamiento del autoconsumo de Deacero, respecto a capacidad instalada para mercado libre, autoconsumo, exportación y capacidad instalada disponible para 2015, 2016 y 2017.

PP. Metodología y hoja de trabajo de proyecciones financieras y parámetros de proyecciones 2015-2017, así como proyecciones anuales abril 2015-marzo 2018 de Deacero, acompañado del “Marco Macroeconómico y estimación de finanzas públicas 2014-2015”, contenido en los “Criterios Generales de Política Económica 2015”.

QQ. Metodología y hoja de trabajo para la proyección de los indicadores proporcionados por Ternium.

RR. Mezcla porcentual mensual y distribución mensual de proyección de información en volumen y valores para las proyecciones de producción, autoconsumo, ventas e importaciones de Deacero.

SS. PIB anual de los países que constituyen Economías Emergentes y Economías en Desarrollo, correspondiente al periodo 2006-2013, promedio para el periodo 1996-2005 y proyecciones para 2014, 2015 y 2019, obtenido de la Tabla A.4 del World Economic Outlook de octubre de 2014, publicado por el Fondo Monetario Internacional.

TT. De la publicación CRU Monitor-Productos largos de acero, de mayo de 2015:

a. estadísticas de producción y consumo aparente del mercado de alambrón de acero, correspondientes a 2011, 2012, 2013, 2014 y 2015;

b. producción, consumo aparente y exportación mundial de alambrón de acero por país, correspondiente a 2011, 2012, 2013, 2014 y el periodo enero-marzo de 2015;

c. principales países productores y exportadores de alambrón de acero en el periodo 2010-2014 y proyección anualizada de 2015 con base en el periodo enero-marzo de 2015;

d. principales países consumidores de alambrón de acero en el periodo 2011-2015, y

e. resumen de indicadores de producción, consumo y balance en el periodo 2010-2014 y proyección anualizada de 2015 con base en el periodo enero-marzo de 2015.

UU. Las siguientes presentaciones:

a. “Minería en América, Desafíos y Oportunidades”, de abril de 2012, elaborada por Instituto Brasileño de Minería (“IBRAM”, por las siglas en portugués de Instituto Brasileiro de Mineração);

b. “ArcelorMittal Lázaro Cárdenas long. Quality Issues 2014”, de noviembre de 2014, elaborada por ArcelorMittal;

c. “ArcelorMittal Las Truchas, S.A. de C.V. Sistema de Gestión de la Calidad”, de mayo de 2015, elaborada por ArcelorMittal;

d. “Producción de Alambrón. ArcelorMittal México”, de julio de 2015, elaborada por ArcelorMittal, y

e. “Impacto en inversiones. ArcelorMittal México”, de julio y agosto de 2015, elaborada por ArcelorMittal.

VV. Las siguientes publicaciones:

a. “Carbon and Certain Alloy Steel Wire Rod from China”, de marzo de 2014, correspondiente a la investigación Nos.701-TA-512 and 731-TA.1248 (Preliminar), publicado por la Comisión de Comercio Internacional de los Estados Unidos de América (la “Resolución preliminar sobre alambrón de acero de China, emitida por la Comisión de Comercio Internacional de los Estados Unidos de América”);

b. “The TEX Report”, Vol. 46, números 10869 y 11048, del 6 de febrero y 30 de octubre de 2014, respectivamente, publicados por The TEX Report Ltd.;

e. “Notificación Nueva y Completa de Conformidad con el Párrafo 1 del Artículo XVI del GATT de 1994 y el Artículo 25 del Acuerdo Sobre Subvenciones y Medidas Compensatorias”, documento G/SCM/N/253/BRA, del 5 de mayo de 2014, publicado por el Comité de Subvenciones y Medidas Compensatorias de la OMC;

f. extracto del “Informe de las Políticas Comerciales. Informe de la Secretaría. China (WT/TPR/S/264)”, del 8 de mayo de 2012, publicado por el Órgano de Examen de las Políticas Comerciales;

g. “Fio-Máquina”, publicado por ArcelorMittal en Brasil (Arcos Longos), obtenido de la página de Internet de ArcelorMittal en Brasil (http://www.belgo.com.br);

h. “Acero en China-Abrazando una Nueva Era”, obtenido de la página de Internet de Global Research (https://research.standardchartered. com);

i. nota titulada “Países BRICS. El denominado grupo BRICS, formado por Brasil, Rusia, India, China y Sudáfrica, constituye el grupo de países más adelantados entre los Estados con economías emergentes”, obtenida de la página de Internet del Ministerio de Asuntos Exteriores y Cooperación, del gobierno de España (http://www.exteriores.gob.es);

j. nota titulada “CSN quiere garantizar el 9% del mercado de barras de refuerzo de acero”, obtenida de Jornal Valor del 3 de junio de 2014;

k. extracto del “Anuario Estadístico de la Industria Siderúrgica Mexicana 2008-2013”, elaborada por la CANACERO;

l. “Decreto número 846, por el cual se adopta una medida de salvaguardia definitiva a las importaciones de alambrón de acero”, del 30 de abril de 2014, publicado por el Ministerio de Comercio, Industria y Turismo de la República de Colombia;

m. notas tituladas “Malasia impondrá derechos antidumping sobre el alambrón a partir del 20 de febrero”, “Tailandia impone derechos antidumping sobre el alambrón alto carbono de China” y “Departamento de comercio establece derechos definitivos contra alambrón de China”, del 19 de febrero de 2013, 20 de mayo y 14 de noviembre de 2014, respectivamente, obtenidas de la página de Internet del Metal Bulletin (http://www.metalbulletin.com), y

n. nota titulada “CISA predice caída significativa en la demanda china de acero”, del 15 de mayo de 2015, obtenida de la página de Internet de CRU Views Steel-Weekly (www.crugroup.com).

WW. Las siguientes normas técnicas:

a. ASTM A510-08 “Standard Specification for General Requirements for Wire Rods and Coarse Round Wire, Carbon Steel”, de la ASTM;

b. ASTM A752M-04 “Standard Specification for General Requirements for Wire Rods and Coarse Round Wire, Alloy Steel (Metric)”, de la ASTM, y

c. la Norma Mexicana NMX-B-365-CANACERO-2008 “Industria Siderúrgica-Alambrón de Acero al Carbono para Trefilación-Especificaciones y Métodos de prueba”, obtenida de la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO).

XX. Los siguientes estados financieros:

a. de costos, ventas y utilidades de la mercancía nacional de ArcelorMittal y Deacero, correspondientes a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para 2015, 2016, 2017 y los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018;

b. de costos, ventas y utilidades de la mercancía nacional orientada al mercado interno, al mercado de exportación y al autoconsumo de ArcelorMittal correspondientes a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016 y abril 2016-marzo 2017, acompañados de la metodología para su proyección;

c. de costos, ventas y utilidades de la mercancía de exportación de Deacero, correspondiente a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018;

d. de costos, ventas y utilidades de la mercancía investigada (mercado interno y externo) de Deacero, correspondiente a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018;

e. de costos, ventas y utilidades de la mercancía investigada (autoconsumo) de Deacero, correspondiente a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018;

f. de ArcelorMittal por los años que terminaron el 31 de diciembre de 2013 y 2012 (Reformulados) e informe de los auditores independientes, del 19 de mayo de 2014;

g. de ArcelorMittal por los años que terminaron el 31 de diciembre de 2014 y 2013 (Reformulados) e informe de los auditores independientes, del 30 de junio de 2015;

h. de ArcelorMittal al 31 de diciembre de 2014, con balance general no auditado, estado de resultado no auditado, estado de variaciones en el capital contable y estado de cambios en la situación financiera;

i. de Deacero al 31 de diciembre de 2012 y 2011 y 31 de diciembre de 2014 y 2013, ambos con informe de los auditores independientes;

j. de costos, ventas y utilidades de la mercancía nacional (ventas al mercado interno) de Ternium, correspondiente a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañado de la metodología para su proyección;

k. de costos, ventas y utilidades de la mercancía nacional (ventas totales) de Ternium, correspondiente a 2012, 2013 y 2014, los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañado de la metodología para su proyección, y

l. no consolidados por los años finalizados el 31 de diciembre de 2013 y 2012 y el 31 de diciembre de 2014 y 2013 con dictamen de los auditores independientes.

YY. Los siguientes indicadores:

a. macroeconómicos de China y Brasil, correspondientes a ingreso mediano alto, INB per cápita, agricultura, industria y servicios, como valor agregado del PIB, obtenidos de la página de Internet del Banco Mundial (http://www.bancomundial.org);

b. de producción, ventas, importaciones y precios del mercado nacional de alambrón de acero, correspondientes a 2012, 2013, 2014 y el periodo enero-abril de 2015 y proyecciones para el periodo mayo 2015-marzo 2018, acompañados de la metodología para su proyección;

c. de producción, capacidad instalada, utilización de capacidad instalada y empleo de la industria nacional de alambrón de acero, correspondientes a 2012, 2013 y 2014, así como los periodos abril 2012-marzo 2013, abril 2013-marzo 2014, abril 2014-marzo 2015 y proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañados de la hoja de trabajo para su proyección;

d. de capacidad instalada, producción, ventas al mercado interno, inventarios, exportaciones, importaciones, consumo aparente y capacidad exportable de la industria del país exportador para 2012, 2013, 2014 y proyecciones para 2015, 2016 y 2017, acompañados de la metodología para su obtención;

e. pérdidas de operación de la rama de producción nacional de alambrón de acero en 2012, 2013, 2014 y los periodos abril 2012-marzo 2013, abril 2013-marzo 2014 y abril 2014-marzo 2015;

f. de producción, ventas, importaciones y autoconsumo de ArcelorMittal y Ternium, para 2012, 2013, 2014 y el periodo enero 2015-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañados de la metodología para su proyección;

g. valor y precio de las ventas realizadas por ArcelorMittal en 2012, 2013, 2014 y el periodo enero 2015-marzo 2015, así como proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañados de la metodología para su proyección;

h. de producción, capacidad instalada, utilización de capacidad instalada, empleo, salarios, inversiones en capital fijo, autoconsumo e inventarios de ArcelorMittal, Deacero y Ternium, en 2012, 2013, 2014, los periodos abril 2012-marzo 2013 (sólo para Deacero), abril 2013-marzo 2014, abril 2014-marzo 2015 y proyecciones para los periodos abril 2015-marzo 2016, abril 2016-marzo 2017 y abril 2017-marzo 2018, acompañados de la metodología para su proyección;

i. volúmenes de producción, autoconsumo, producción disponible para venta, ventas e importaciones de Deacero en 2012, 2013, 2014 y el periodo enero-marzo de 2015, así como proyecciones para el periodo abril 2015-marzo 2018, y

j. valores y precios de ventas, importaciones, precios de venta al mercado interno y fletes en México de Deacero y Ternium, en 2012, 2013, 2014 y el periodo enero-marzo de 2015, así como proyecciones para el periodo abril 2015-marzo 2018.

G. Requerimientos de información

25. El 9 de julio y 13 de agosto de 2015, la Secretaría requirió a la CANACERO para que presentara información sobre la producción nacional de alambrón de acero. El 15 de julio y 18 de agosto de 2015 la CANACERO presentó sus respuestas a los requerimientos de información.

CONSIDERANDOS

A. Competencia

26. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del Reglamento Interior de la Secretaría; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping"), y 5 fracción VII y 52 fracciones I y II de la LCE.

B. Legislación aplicable

27. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

28. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

29. De conformidad con lo señalado en los puntos del 78 a 83 de la presente Resolución, la Secretaría determina que las Solicitantes están legitimadas para solicitar el inicio de la presente investigación, de conformidad con los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

30. Las Solicitantes propusieron como periodo de investigación el comprendido del 1 abril de 2014 al 31 de marzo de 2015 y como periodo de análisis de daño el comprendido del 1 enero de 2012 al 31 de marzo de 2015.

31. La Secretaría determina fijar como periodo investigado el comprendido del 1 de abril de 2014 al 31 de marzo de 2015 y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido del 1 de abril de 2012 al 31 de marzo de 2015, toda vez que éste se apega a lo previsto en el artículo 76 del RLCE y a la recomendación del Comité de Prácticas Antidumping de la OMC (documento G/ADP/6 adoptado el 5 de mayo de 2000), en el sentido de que el periodo de recopilación de datos debe ser normalmente de doce meses y terminar lo más cercano posible a la fecha de inicio de la investigación, así como que el periodo de recopilación de datos para evaluar la existencia de daño, deberá ser normalmente de tres años e incluirá el periodo investigado.

F. Análisis de discriminación de precios

1. Precio de exportación

33. Las Solicitantes señalaron que el producto objeto de investigación ingresa al amparo de la Regla Octava, a través de las fracciones arancelarias 9802.00.01, 9802.00.07, 9802.00.13, 9802.00.19 y 9802.00.23 de la TIGIE, durante el periodo investigado únicamente se registraron importaciones por la fracción arancelaria 9802.00.13 de la TIGIE. Presentaron también el listado de importaciones que ingresaron por estas fracciones.

a. consideraron el total de importaciones por las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE, ya que corresponden únicamente a alambrón de acero objeto de investigación;

b. eliminaron las operaciones que por su naturaleza se refieren a trámites de importación que duplicarían el volumen, así como operaciones que no corresponden a internaciones directas al país, según la clave de los pedimentos (A3, A4, AF, BH, F4, F5, K1 y V1);

d. calcularon el precio de exportación para cada tipo de alambrón, en dólares por kilogramo.

35. La Secretaría comparó el listado de importaciones presentado por la CANACERO con las cifras reportadas en el SIC-M, sin encontrar diferencias significativas. Por lo anterior, determinó calcular el precio de exportación a partir de las estadísticas de SIC-M, en virtud de que las operaciones contenidas en dicha base de datos se obtienen previa validación de los pedimentos aduaneros que se dan en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera por la otra, mismas que son revisadas por el Banco de México y, por tanto, se considera como la mejor información disponible.

36. A partir de esta información, la Secretaría calculó el precio de exportación promedio ponderado para cada tipo de alambrón de acero, de conformidad con los artículos 39 y 40 del RLCE.

a. Ajustes al precio de exportación

37. Las Solicitantes propusieron ajustar el precio de exportación por flete externo, seguro, flete interno y despacho aduanero en China, ya que el precio de exportación se calculó con base en el valor de aduana del producto objeto de investigación. Para acreditar los ajustes propuestos presentaron una cotización de una empresa transportista.

38. La Secretaría identificó en la base de datos del SIC-M los términos de venta de las operaciones de importación realizadas durante el periodo investigado, las cuales se efectuaron en términos de costo y flete ("CFR", por las siglas en inglés de Cost and Freight), costo, seguro y flete ("CIF", por las siglas en inglés de Cost, Insurance and Freight), entregada en lugar convenido (“DAP”, por las siglas en inglés de Delivered At Place) y libre a bordo (“FOB”, por las siglas en inglés de Free on Board) y dependiendo de éstos, ajustó el precio de exportación por los conceptos propuestos por las Solicitantes.

i. Flete marítimo y seguro

39. Las Solicitantes presentaron una estimación del costo por flete externo y seguro con base en la cotización de una empresa transportista, en la cual se hace referencia al transporte marítimo desde el puerto de Beihai, China, al puerto de Manzanillo, Colima, para un contenedor de 40 pies, considerando una carga promedio de 25,000 kilogramos. El seguro se cotizó como un porcentaje del valor CIF de las mercancías.

ii. Flete interno y gastos aduaneros

40. Las Solicitantes presentaron una estimación del costo por flete interno y gastos por despacho aduanero con base en la cotización de una empresa transportista, donde se incluye el costo de transporte de una fábrica en Nanning City, Guangxi Zhuang, China, al puerto de embarque de Beihai, China, así como los gastos por despacho aduanero, para un contenedor de 40 pies, considerando una carga promedio de 25,000 kilogramos en ambos casos.

b. Determinación

41. De conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación por concepto de flete externo, seguro, flete interno y gastos por despacho aduanero en China, considerando la información que aportaron las Solicitantes.

2. Valor normal

a. Selección de país sustituto

44. Indicaron que Setepla es una empresa brasileña de ingeniería, con cinco oficinas en ese país, que ofrece consultoría, diseño y gestión de proyectos en varios campos, incluyendo el siderúrgico. La Secretaría corroboró dicha información en su página de Internet.

45. La selección de Brasil como el país con economía de mercado para efectos de determinar el valor normal en la presente investigación se basó en los siguientes criterios:

i. Producción del producto objeto de investigación

46. De acuerdo con el estudio de mercado, existen en Brasil cuatro empresas productoras de alambrón de acero, abarcando dos de ellas más del 90% de la producción y las ventas. En 2014 la producción de alambrón de acero en Brasil alcanzó un volumen de 3.3 millones de toneladas, donde el mayor porcentaje correspondió al alambrón de acero al carbono según cifras del Instituto de Acero de Brasil. Además señalaron que de acuerdo con información de CRU Monitor, a nivel mundial, para ese mismo año, Brasil se ubicó en el 5° lugar entre los principales productores de alambrón de acero.

47. Las Solicitantes explicaron que la mercancía originaria de China y su similar producida en Brasil tienen diversas similitudes tanto físicas como químicas relacionadas con la materia, uso principal y proceso de producción. Presentaron un análisis comparativo entre la mercancía investigada y la producida en Brasil. Asimismo, señalaron las siguientes similitudes entre ambas mercancías (sin ser éstas las únicas):

a. se conforman de la misma materia que es el acero al carbono o acero aleado;

b. se presentan en un rango de diámetros similares y comunes, como 5.5, 6.5, 7.0, 8.0, 9.0, 10.0, 11, 12.70 a 14 mm, o más para el caso de Brasil;

c. se presentan en grados de acero similares y comunes como 1004, 1006, 1008, 1010, 1012;

d. se ofrecen en conformidad con las normas internacionales ASTM, las cuales son las más requeridas, y

e. la presentación de comercialización es generalmente en bobinas.

ii. Similitud en el proceso de producción

48. Las Solicitantes explicaron que el proceso de producción del alambrón de acero es un proceso maduro y sin variaciones significativas en todos los productores, siendo la única diferencia específica que en ciertos procesos se utiliza un horno BF y en otros un horno EAF. Las etapas que abarca el proceso conocido como BF incluyen la selección de la materias primas, fusión, colada continua y laminación, en tanto que para el EAF, comprenden la selección de materias primas, fusión y refinación de acero, desescoriado y sangrado, refinación secundaria (ajuste químico y térmico), colada continua y laminación.

49. Las Solicitantes indicaron que en China los procesos de fabricación de alambrón de acero corresponden a BF y EAF y que la tecnología de estos procesos es la misma internacionalmente y no ha cambiado en los últimos años. Por lo que hace a Brasil, los procesos BF y EAF son utilizados en plantas semi-integradas o totalmente integradas. Resaltaron que el proceso de producción del producto objeto de investigación en ambos países puede ser mediante BF que usa como materia prima principal el mineral de hierro o EAF que utiliza como materia principal la chatarra. Presentaron información de la WSA que muestra el porcentaje de la producción de acero que se obtuvo por proceso BF y EAF en China y Brasil, en 2013.

iii. Disponibilidad de insumos

50. Las Solicitantes explicaron que para la elaboración del alambrón de acero se utilizan como principales insumos la chatarra, mineral de hierro, carbón, aleaciones metálicas, energía eléctrica y gas natural. Señalaron que China y Brasil cuentan con materias primas básicas utilizadas en los procesos de producción BF y EAF.

51. Las Solicitantes proporcionaron información de la WSA referente a la producción de mineral de hierro y arrabio, en donde se observa que para 2013, China y Brasil están ubicados dentro de los principales productores de estos insumos.

52. Por lo que hace a la producción de energía eléctrica en Brasil, las Solicitantes presentaron información de Internet de la publicación Balance Energético Nacional 2014, publicado por el Ministerio de Minas y Energía de Brasil, la cual revela que Brasil generó energía eléctrica suficiente para satisfacer su propia demanda en 2011 y 2012. Asimismo, indicaron que China y Brasil son grandes generadores de electricidad en el mundo y proporcionaron datos de su producción y consumo correspondientes al periodo 2004 a 2012, obtenidos de la página de Internet de Index Mundi.

iv. Nivel de desarrollo económico

54. Agregaron que el volumen de producción de la industria siderúrgica de ambos países hace que sus economías sean comparables, ubicándose entre los primeros diez países productores de acero y entre los primeros productores de mineral de hierro y de alambrón de acero, de acuerdo con datos del “Anuario Estadístico 2014”, publicado por el Comité de Estudios Económicos de la WSA, para el periodo 2010-2013.

v. Otros elementos

b. Determinación

58. Con base en el análisis de lo descrito en los puntos 43 a 56 de la presente Resolución y de conformidad con los artículos 33 de la LCE, 48 del RLCE y el numeral 15 literal a) del Protocolo de Adhesión de China a la OMC, la Secretaría aceptó utilizar a Brasil como país con economía de mercado sustituto de China para efectos del cálculo del valor normal.

c. Precios internos en el mercado del país sustituto

59. Para acreditar el valor normal, las Solicitantes presentaron el estudio de mercado de la consultora brasileña, que contiene los precios del alambrón de acero en el mercado interno de Brasil. Manifestaron que las fuentes de información fueron los productores de acero y el Instituto de Acero de Brasil.

60. Las Solicitantes señalaron que los precios en el mercado interno de Brasil utilizados para el cálculo del valor normal, referidos en el estudio elaborado por el consultor especializado, son una base razonable, toda vez que el Instituto del Acero en Brasil utiliza información de sus empresas afiliadas, siendo éstas las principales siderúrgicas del país. Asimismo, indicaron que los precios son representativos ya que corresponden a las ventas domésticas reportadas con cifras recopiladas por el Instituto. Presentaron un listado de las empresas asociadas al Instituto, donde se encuentran incluidas las principales compañías productoras de alambrón de acero.

61. Los precios del estudio de mercado se refieren a precios del alambrón de acero al carbono a nivel ex fábrica, sin impuestos y en reales (moneda de curso legal en Brasil) por tonelada, para cada uno de los meses del periodo investigado. Para la conversión de reales a dólares de Estados Unidos, el consultor utilizó el tipo de cambio reportado por el Banco Central de Brasil.

62. Con base en los elementos anteriores, las Solicitantes calcularon un precio promedio ponderado del alambrón de acero al carbono para el periodo investigado en dólares por kilogramo.

63. Para el caso del alambrón de acero aleado, las Solicitantes estimaron el precio a partir de la información del alambrón de acero al carbono, en dólares por kilogramo, tomando en cuenta las consideraciones señaladas en el estudio de mercado referentes a la diferencia de precios entre el alambrón de acero al carbono y el alambrón de acero aleado.

d. Determinación

64. Con base en la información que aportaron las Solicitantes y con fundamento en los artículos 2.1 del Acuerdo Antidumping, 31 de la LCE y 39 y 40 del RLCE, la Secretaría calculó un valor normal promedio ponderado para el alambrón de acero al carbono y también calculó un valor normal para el alambrón de acero aleado, en dólares por kilogramo.

3. Margen de discriminación de precios

G. Análisis de daño y causalidad

66. Con fundamento en lo dispuesto en los artículos 3 del Acuerdo Antidumping 41 y 42 de la LCE y 59, 64, 65, 68 y 69 del RLCE, la Secretaría analizó los argumentos y pruebas que ArcelorMittal, Deacero y Ternium aportaron, a fin de determinar si existen indicios suficientes para sustentar que las importaciones de alambrón de acero, originarias de China, en presuntas condiciones de discriminación de precios, causaron daño a la rama de producción nacional. Esta evaluación, entre otros elementos, comprende un examen de: