|

RESOLUCIÓN que modifica las disposiciones de carácter general aplicables a los organismos de fomento y entidades de fomento |

|

Jueves 27 de agosto de 2015 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.- Comisión Nacional Bancaria y de Valores.

La Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 125, último párrafo de la Ley de Instituciones de Crédito; 33, primer párrafo de la Ley del Instituto del Fondo Nacional para el Consumo de los Trabajadores; 66, fracciones II y IV, de la Ley del Instituto del Fondo Nacional de la Vivienda para los Trabajadores y 190, segundo párrafo de la Ley del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado y 4, fracciones II, V, 6 y XXXVI y 16, fracción I de la Ley de la Comisión Nacional Bancaria y de Valores, y

CONSIDERANDO

Que resulta necesario efectuar ajustes en la fórmula para provisionar y calificar los créditos hipotecarios que otorguen el Instituto del Fondo Nacional de la Vivienda para los Trabajadores y el Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, cuando sean beneficiarios de un esquema de cobertura de primeras pérdidas, con el fin de que dichos créditos se provisionen y califiquen de manera más precisa, y

Que resulta conveniente ampliar el plazo de cumplimiento de diversas normas a fin de que el Instituto del Fondo Nacional de la Vivienda para los Trabajadores, el Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, el Instituto del Fondo Nacional para el Consumo de los Trabajadores, así como los fideicomisos públicos que formen parte del sistema bancario mexicano estén en condiciones de dar cabal cumplimiento a estas, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LOS ORGANISMOS DE FOMENTO Y ENTIDADES DE FOMENTO

PRIMERO.- Se REFORMAN los artículos 1, fracción XXVIII; 36, último párrafo; 113, fracción II; 117, fracción II, inciso b); 150, último párrafo; 154; 155, primer párrafo y 337, primer párrafo; se DEROGA el artículo 64, fracción I, incisos e) y f); se ADICIONAN los artículos 111, fracción II, con un último párrafo y 119 Bis, y se SUSTITUYEN los Anexos 1, 14, 15, 16, 17, 18, 23, 28, 30, 31 y 32 de las “Disposiciones de carácter general aplicables a los Organismos de Fomento y Entidades de Fomento”, publicadas en el Diario Oficial de la Federación el 1 de diciembre de 2014, para quedar como sigue:

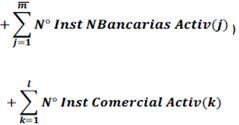

Anexo 1 Integración de los Grupos de Riesgo.

Anexos 2 a 13 . . .

Anexo 14 Documentación e Información que deberá integrarse a los expedientes de los créditos al consumo.

Anexo 15 Documentación e información que deberá integrarse a los expedientes de los créditos hipotecarios de vivienda.

Anexo 16 Documentación e información que deberá integrarse a los expedientes de los créditos hipotecarios de vivienda otorgados por el Infonavit y Fovissste.

Anexo 17 Documentación e información que deberá integrarse a los expedientes de los créditos Comerciales cuyo saldo al momento del otorgamiento sea menor a un importe equivalente en moneda nacional a cuatro millones de UDIs.

Anexo 18 Documentación e información que deberá integrarse a los expedientes de los créditos Comerciales cuyo saldo al momento del otorgamiento sea igual o mayor a un importe equivalente en moneda nacional a cuatro millones de UDIs.

Anexos 19 a 22 . . .

Anexo 23 Operaciones de crédito con estados, municipios y sus organismos descentralizados.

Anexos 24 a 27 . . .

Anexo 28 Determinación del puntaje crediticio total para créditos a cargo de entidades federativas y municipios

Anexo 29 . . .

Anexo 30 Determinación del puntaje crediticio total para créditos a cargo de Entidades Financieras.

Anexo 31 Determinación del puntaje crediticio total para créditos a cargo de:

a) Personas morales (distintas a entidades federativas, municipios y entidades financieras) y personas físicas con actividad empresarial, con ingresos netos o ventas netas anuales menores al equivalente en moneda nacional a 14 millones de UDIs

b) Fideicomisos a los que se refiere el inciso b), fracción iii del artículo 123 de estas disposiciones

Anexo 32 Determinación del puntaje crediticio total para créditos a cargo de personas morales y físicas con actividad empresarial distintas a entidades federativas, municipios y entidades financieras, con ingresos1 netos o ventas netas anuales mayores o iguales a 14 millones de UDIs.

Anexos 33 a 44 . . .

“Artículo 1.- . . .

I. a XXVII. . . .

XXVIII. Entidad Financiera: aquella autorizada para operar en territorio nacional y que las leyes reconozcan como tal, incluyendo a aquellas a que se refiere el artículo 12 de la Ley para Regular las Agrupaciones Financieras; la banca de desarrollo; los organismos públicos cuya actividad principal sea el otorgamiento de créditos; así como los fideicomisos de fomento económico constituidos por el Gobierno Federal; las uniones de crédito; las sociedades financieras comunitarias y las sociedades cooperativas de ahorro y préstamo. Continuarán considerándose Entidades Financieras las personas mencionadas, no obstante que se encuentren en proceso de disolución, liquidación o extinción, según corresponda.

XXIX. a XCV. . . .

. . .”

“Artículo 36.- . . .

. . .

Los Organismos de Fomento y Entidades de Fomento solamente podrán liberar las reservas preventivas adicionales constituidas conforme a lo señalado en este artículo, tres meses después de que obtengan el Reporte de Información Crediticia o, en su caso, la negativa de acreditado para obtener dicho reporte, respecto del acreditado de que se trate y lo integren al expediente de crédito correspondiente.”

“Artículo 64.- . . .

I. . . .

a) a d) . . .

e) y f) Se derogan.

g) a h) . . .

II. a VIII. . . .

. . .”

“Artículo 111.- . . .

I. . . .

II. . . .

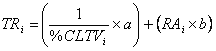

Fórmula

. . .

. . .

. . .

Fórmula

. . .

. . .

. . .

Fórmula

. . .

Para las variables ATRiM y %VPAGOiM se asignarán los valores de 0 y 100%, respectivamente.

III. . . .

. . .”

“Artículo 113.- . . .

I. . . .

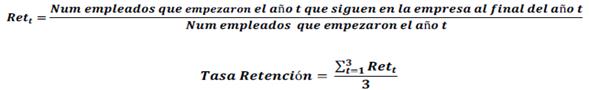

II. Cuando ATRi< 48, entonces:

Para Infonavit:

![]()

Para Fovissste:

![]()

En donde:

FA = Factor de Ajuste de acuerdo al régimen en el que se encuentra el acreditado de conformidad con la tabla siguiente:

|

Cartera Crediticia Hipotecaria de Vivienda |

FA (Factor de Ajuste) |

|

|

Régimen del acreditado |

ROA |

0.4625 |

|

REA |

0.9750 |

|

|

PRO |

0.7625 |

|

En donde:

%CLTVi = Es la razón en términos porcentuales del saldo del i-ésimo crédito (Si) respecto al valor de la vivienda que lo garantiza (Vi):

![]()

RAi= Recuperación Adicional:

![]()

En donde:

SDESi = Es el monto de mensualidades consecutivas cubiertas por un Seguro de Desempleo o el monto correspondiente al Fondo de Protección de Pagos.

Los factores a y b de TR, tomarán diferentes valores en función de si se tiene celebrado o no un Convenio Judicial respecto del crédito, considerando asimismo, la entidad federativa a la que pertenezcan los tribunales a los que se hayan sometido las partes para efectos de la interpretación y cumplimiento del contrato de crédito. De manera adicional, en caso de que el Infonavit y el Fovissste sean beneficiarias de un Esquema de Cobertura de Primeras Pérdidas para créditos pertenecientes a la Cartera Crediticia Hipotecaria de Vivienda, tomarán en consideración el factor c, en términos de lo señalado en el inciso b) de la fracción II del artículo 117 de las presentes disposiciones. Las entidades federativas se clasificarán en las regiones A, B y C de conformidad con el Anexo 26 de las presentes disposiciones. De acuerdo con los criterios señalados, los valores de a y b se determinarán de conformidad con la tabla siguiente:

|

|

Con Convenio judicial |

Sin Convenio judicial |

||||

|

|

Región A |

Región B |

Región C |

Región A |

Región B |

Región C |

|

a = |

0.5538 |

0.4133 |

0.3051 |

0.3393 |

0.2543 |

0.1886 |

|

b = |

0.7745 |

0.6532 |

0.5509 |

0.6532 |

0.5509 |

0.4646 |

|

c = |

0.9304 |

0.8868 |

0.8451 |

0.8866 |

0.8450 |

0.8053 |

”

“Artículo 117.- . . .

I. . . .

II. . . .

a) . . .

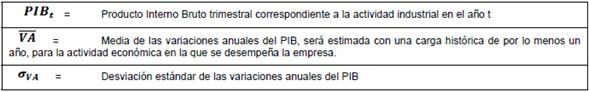

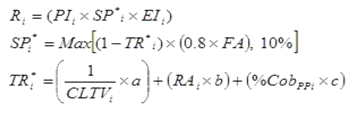

b) Una vez obtenido el porcentaje de cobertura del Esquema de Cobertura de Primeras Pérdidas para el crédito se aplicará la siguiente fórmula:

En donde:

Ri = Monto de reservas a constituir para el i-ésimo crédito sujeto al Esquema de Cobertura de Primeras Pérdidas.

SP*i= Severidad de la pérdida ajustada por el Esquema de Cobertura de Primeras Pérdidas, siempre y cuando ATRi< 48.

TR*i= Tasa de recuperación del i-ésimo crédito considerando el beneficio de la cobertura.

Los factores a, b y c de TR*i, tomarán los valores de conformidad con lo establecido en el artículo 113.

FA = Factor de Ajuste de acuerdo al artículo 113, fracción II de estas disposiciones.

%CobPPi = Porcentaje cubierto por el Esquema de Cobertura de Primeras Pérdidas que corresponda al i-ésimo crédito en particular.

c) . . .

III. a V. . . .”

“Artículo 119 Bis.- Tratándose de créditos originados y administrados por el Infonavit y Fovissste cuyos derechos de cobro hayan sido cedidos parcialmente a instituciones de banca múltiple, dichos Organismos de Fomento deberán calcular y proporcionar la variable PI a las referidas instituciones, con la frecuencia que contractualmente hayan pactado para tales efectos.”

“Artículo 150.- . . .

I. a VII. . . .

La totalidad de los asuntos que conforme al presente capítulo deban ser autorizados por el Consejo, serán presentados para tal efecto directamente por el Comité de Auditoría.”

“Artículo 154.- En ningún caso podrán ser designados como miembros del Comité de Auditoría los directivos y empleados del propio Organismo de Fomento o Entidad de Fomento de que se trate. Lo anterior, con excepción del Infonacot cuyo Comité de Auditoría solamente podrá incluir a un servidor público de dicho Instituto.

Artículo 155.- El Comité de Auditoría del Infonacot, el Fovissste y las Entidades de Fomento se integrará con al menos tres y no más de cinco miembros, designados por el Consejo, que podrán ser propietarios o suplentes, de los cuales cuando menos uno deberá ser Independiente y lo presidirá.

. . .

I. a VII. . . .”

“Artículo 337.- Los Organismos de Fomento y Entidades de Fomento entregarán la información a que se refiere al Anexo 44, únicamente en caso de designaciones o bien, de renuncias o remociones de los servidores públicos o directivos que ocupen cargos con las dos jerarquías administrativas inmediatas inferiores a la del director general, y demás servidores públicos o directivos que puedan obligar con su firma al Organismo de Fomento o Entidad de Fomento.

. . .”

SEGUNDO.- Se REFORMAN los artículos Primero Transitorio, Tercero Transitorio, fracción IV y Sexto Transitorio, fracción I, primer párrafo; se ADICIONAN dos últimos párrafos al artículo Tercero Transitorio , así como el artículo Séptimo Transitorio, y se DEROGAN los incisos b) y f) de la fracción II del artículo Tercero Transitorio de las “Disposiciones de carácter general aplicables a los organismos de fomento y entidades de fomento”, publicada en el Diario Oficial de la Federación el 1 de diciembre de 2014, para quedar como sigue:

PRIMERO.- Las presentes disposiciones entrarán en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación, salvo por lo dispuesto en los artículos Tercero, Cuarto, Sexto fracciones I y II, así como Séptimo transitorios siguientes.

“TERCERO.- . . .

I. . . .

II. . . .

a) Ajustar sus objetivos, lineamientos y políticas en materia de crédito, así como su manual de crédito a que se refieren los artículos 7 y 8 de estas disposiciones, conforme a lo dispuesto en tales artículos, salvo por el caso de Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores, que se ajustarán al plazo establecido en la fracción V, inciso c) de este artículo transitorio.

b) Se deroga.

c) a e) . . .

f) Se deroga.

g) . . .

III. . . .

IV. A más tardar el 31 de enero de 2016, deberán:

a) Cumplir con lo establecido en el Título Tercero denominado “Requerimientos Totales por Pérdidas Inesperadas” de las propias disposiciones, y

b) Enviar los Reportes Regulatorios que se señalan en el artículo 332 de estas disposiciones con la periodicidad que en dicho artículo se señala.

Lo anterior, con excepción de las Series R01, R10, R12 y R13, las cuales deberán enviar a la Comisión Nacional Bancaria y de Valores a más tardar el 20 de julio de 2015, con cifras al 30 de junio de 2015. En tanto, continuarán enviando el reporte de catálogo mínimo conforme a las disposiciones que se señalan en el artículo Segundo transitorio.

V. a VII. . .

Adicionalmente, deberán reportar a las sociedades de información crediticia los datos relativos a los patrones, entidades o dependencias que incumplan con sus obligaciones, en términos del último párrafo del artículo 32 de estas disposiciones a partir del 1 de octubre de 2015.

Finalmente, a más tardar el 31 de diciembre de 2015 deberán implementar los mecanismos a que refiere el artículo 11 de estas disposiciones, respecto del personal que desempeñe funciones relacionadas con la originación o administración de la actividad de crediticia, según dicho término se define en las propias disposiciones.”

“SEXTO.- Los fondos y fideicomisos públicos constituidos por el Gobierno Federal para el fomento económico que realicen actividades financieras a que se refiere el artículo 3 de la Ley de Instituciones de Crédito, el Fondo de la Vivienda del Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado, el Instituto del Fondo Nacional para el Consumo de los Trabajadores y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores, deberán cumplir con lo establecido en el Título Segundo denominado “Disposiciones prudenciales”, Capítulo V denominado “Calificación de Cartera Crediticia” de las presentes disposiciones, a partir del 1 de enero de 2016. Adicionalmente, para efectos de la constitución de reservas, revelación de información financiera y comparación de estados financieros, conforme a lo previsto en estas disposiciones, deberán observar lo siguiente:

I. A fin de constituir el monto total de reservas que derivan de la utilización de la metodologías referidas en el Capítulo V del Título Segundo, que se contiene en las presentes disposiciones, reconocerán en el patrimonio contable registrado en el balance general a más tardar al 31 de enero de 2016, dentro del resultado de ejercicios anteriores, el efecto financiero acumulado inicial derivado de la aplicación de las metodologías de calificación para la cartera crediticia referida en el capítulo previamente citado.

. . .

II. y III. . . .

Tratándose de la aplicación de la fracción I anterior y, de conformidad con los párrafos 12, 21 y 23 de la citada NIF B-1, cuando se considere que es impráctico determinar los montos correspondientes a periodos anteriores al ejercicio de 2015, por el reconocimiento retrospectivo en el patrimonio contable del efecto financiero acumulado inicial derivado de la primera aplicación de la metodología general referida en las presentes disposiciones, los Organismos de Fomento y Entidades de Fomento podrán abstenerse de efectuar los ajustes comparativos para la elaboración de sus estados financieros trimestrales y anuales de 2015, así como de cada uno de los estados financieros trimestrales de 2016.

Lo anterior, en el entendido de que para efectos de revelación, los Organismos de Fomento y Entidades de Fomento deberán observar lo establecido en el párrafo 26 de la referida NIF B-1, y dar a conocer, entre otras, las razones por las que se considera impráctico determinar los montos correspondientes a ejercicios anteriores al 2015 respecto al reconocimiento en el capital contable del efecto financiero.

SÉPTIMO.- Las opiniones e informes de auditoría externa independiente a que alude la Sección Cuarta denominada “Opiniones e informes de Auditoría Externa Independiente”, del Capítulo IV denominado “Auditores Externos Independientes e informes de Auditoría” del Título Cuarto denominado “De la información financiera y su revelación”, resultará aplicable respecto de la información y documentación que corresponda al ejercicio 2015, debiendo presentarse a partir del año 2016.”

TRANSITORIO

ÚNICO.- La presente Resolución entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación, salvo por lo dispuesto en los artículos Transitorios siguientes.

Atentamente,

México, D.F., a 7 de agosto de 2015.- El Presidente de la Comisión Nacional Bancaria y de Valores, Jaime González Aguadé.- Rúbrica.

ANEXO 1

INTEGRACIÓN DE LOS GRUPOS DE RIESGO

1 POR RIESGO DE MERCADO.

Sin limitación a lo establecido en el Título Tercero de las disposiciones, los grupos en que se clasifican las Operaciones expuestas a riesgos de mercado, señalados en el artículo 269, de las disposiciones, se integrarán por las Operaciones que a continuación se indican:

1.1 OPERACIONES EN MONEDA NACIONAL, CON TASA DE INTERÉS NOMINAL O CON RENDIMIENTO REFERIDO A ESTA.

a. Tenencia de valores, incluidos los otorgados en garantía sin transferencia de propiedad, cuyo rendimiento a cargo del emisor por tasa de interés y/o tasa de descuento, esté referido a tasas de interés nominales, independientemente de que los valores de que se trate hayan sido adquiridos mediante una operación de reporto con un premio que no esté referido a tasas de interés nominales o cualquier otra operación.

b. Valores a entregar por operaciones de reporto, cuyo rendimiento de los valores a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido a tasas de interés nominales, independientemente de que en la correspondiente operación de reporto se hubiere pactado un premio que no esté referido a tasas de interés nominales.1/

c. Moneda nacional a recibir por operaciones de reporto de cualquier tipo de valores, cuyo premio del reporto esté referido a tasas de interés nominales.1/

d. Valores a recibir: por compras pendientes de liquidar1/

e. Valores a entregar: por ventas pendientes de liquidar.1/

f. Futuros y contratos adelantados, en términos de lo dispuesto en las fracciones IV y VII del artículo 270 de las disposiciones.

g. Bienes a recibir en garantía (otorgados en garantía con transferencia de propiedad), denominados en moneda nacional y cuyo rendimiento esté referido a tasas de interés nominales.

h. Bienes a entregar en garantía (recibidos en garantía con transferencia de propiedad), denominados en moneda nacional y cuyo rendimiento esté referido a tasas de interés nominales.

i. Opciones y títulos opcionales, en términos de lo dispuesto en la fracción IV del artículo 270, de las presentes disposiciones.

j. Operaciones de intercambio de flujos de dinero, por la parte de estas que esté referida a una tasa de interés nominal o al rendimiento de un instrumento en moneda nacional con tasa de interés nominal.

k. Cartera de valores integrante de los activos y, en su caso, pasivos de sociedades de inversión, en términos de lo dispuesto en la fracción IX del artículo 270 de las presentes disposiciones.

l. Cartera de créditos comprada a descuento, sin responsabilidad del cedente.2/ y 3/

m. Préstamos y créditos concedidos, incluidas las operaciones de arrendamiento financiero.2/

n. Cartera de créditos tomada en descuento, con responsabilidad del cedente.4/

o. Títulos descontados con endoso (con responsabilidad).2/ y 3/

p. Responsabilidades por descuento de títulos con endoso.4/

q. Colocación de valores, préstamos de bancos así como otros financiamientos recibidos, a plazo, que sean objeto de pago de una tasa de interés nominal.

r. Cartera de Crédito del Infonavit y Fovissste, así como los saldos de la subcuenta de vivienda con tasa de interés nominal o con rendimiento referido a esta.

s. Las demás Operaciones a plazo que sean objeto de cobro o pago de una tasa de interés nominal.

1.2 OPERACIONES CON TÍTULOS EN MONEDA NACIONAL, CON SOBRETASA.

a. Tenencia de valores, incluidos los otorgados en garantía sin transferencia de propiedad, denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional, independientemente de que los valores de que se trate hayan sido adquiridos mediante una operación de reporto o cualquier otra operación.

b. Valores a entregar por operaciones de reporto, denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional.1/

c. Valores a recibir denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional: por compras pendientes de liquidar.1/

d. Valores a entregar denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional: por ventas pendientes de liquidar.1/

e. Valores a recibir en garantía (otorgados en garantía con transferencia de propiedad), denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional.

f. Valores a entregar en garantía (recibidos en garantía con transferencia de propiedad), denominados en moneda nacional y cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional.

g. Las demás operaciones con títulos de deuda en moneda nacional cuya tasa de rendimiento se componga de una sobretasa y una tasa revisable, esta última referida a alguna tasa de interés nominal en moneda nacional.

1.3 OPERACIONES EN UDIS ASÍ COMO EN MONEDA NACIONAL CON TASA DE INTERÉS REAL O CON RENDIMIENTO REFERIDO A ESTA.

a. Tenencia de valores, incluidos los otorgados en garantía sin transferencia de propiedad, cuyo rendimiento a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido a tasas de interés reales, independientemente de que los valores de que se trate hayan sido adquiridos mediante una operación de reporto con un premio que no esté referido a tasas de interés reales o cualquier otra operación.

b. Valores a entregar por operaciones de reporto, cuyo rendimiento de los valores a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido a tasas de interés reales, independientemente de que en la correspondiente operación de reporto se hubiere pactado un premio que no esté referido a tasas de interés reales.1/

c. Moneda nacional a recibir por operaciones de reporto de cualquier tipo de valores, cuyo premio del reporto esté referido a tasas de interés reales.1/

d. Valores a recibir: por compras pendientes de liquidar.1/

e. Valores a entregar: por ventas pendientes de liquidar.1/

f. Futuros y contratos adelantados, en términos de lo dispuesto en las fracciones IV y VII del artículo 270 de las presentes disposiciones.

g. Bienes a recibir en garantía (otorgados en garantía con transferencia de propiedad), denominados en moneda nacional o en UDIs, y cuyo rendimiento esté referido a tasas de interés reales.

h. Bienes a entregar en garantía (recibidos en garantía con transferencia de propiedad), denominados en moneda nacional o en UDIs, y cuyo rendimiento esté referido a tasas de interés reales.

i. Opciones y títulos opcionales, en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

j. Operaciones de intercambio de flujos de dinero, por la parte de estas que esté referida a una tasa de interés real o al rendimiento de un instrumento en UDIs o en moneda nacional con tasa de interés real.

k. Cartera de valores integrante de los activos y, en su caso, pasivos de sociedades de inversión, en términos de lo dispuesto en la fracción IX del artículo 270 de las presentes disposiciones.

l. Cartera de créditos comprada a descuento, sin responsabilidad del cedente.2/ y 3/

m. Préstamos y créditos concedidos, incluidas las operaciones de arrendamiento financiero.2/

n. Cartera de créditos tomada en descuento, con responsabilidad del cedente.4/

o. Títulos descontados con endoso (con responsabilidad).2/ y 3/

p. Responsabilidades por descuento de títulos con endoso.4/

q. Colocación de valores, préstamos así como otros financiamientos recibidos a plazo, que sean objeto de pago de una tasa de interés real.

r. Cartera de Crédito del Infonavit y Fovissste otorgada en UDIs o moneda nacional, así como los saldos de la subcuenta de vivienda, con tasa de interés real o con rendimiento referido a esta.

s. Las demás Operaciones a plazo que sean objeto de cobro o pago de un rendimiento referido a tasas de interés reales.

1.4 OPERACIONES EN MONEDA NACIONAL CON TASA DE RENDIMIENTO REFERIDA AL SALARIO MÍNIMO GENERAL.

a. Tenencia de valores, incluidos los otorgados en garantía sin transferencia de propiedad, cuyo rendimiento a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido al salario mínimo general, independientemente de que los valores de que se trate hayan sido adquiridos mediante una operación de reporto con un premio que no esté referido al salario mínimo general o cualquier otra operación.

b. Valores a entregar por operaciones de reporto, cuyo rendimiento de los valores a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido al salario mínimo general, independientemente de que en la correspondiente operación de reporto se hubiere pactado un premio que no esté referido al salario mínimo general.1/

c. Valores a recibir: por compras pendientes de liquidar.1/

d. Valores a entregar: por ventas pendientes de liquidar.1/

e. Contratos adelantados, en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

f. Bienes a recibir en garantía (otorgados en garantía con transferencia de propiedad), denominados en moneda nacional y cuyo rendimiento esté referido al salario mínimo general.

g. Bienes a entregar en garantía (recibidos en garantía con transferencia de propiedad), denominados en moneda nacional y cuyo rendimiento esté referido al salario mínimo general.

h. Opciones y títulos opcionales, en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

i. Operaciones de intercambio de flujos de dinero, por la parte de estas que esté referida al salario mínimo general.

j. Cartera de créditos comprada a descuento, sin responsabilidad del cedente.2/ y 3/

k. Préstamos y créditos concedidos, incluidas las operaciones de arrendamiento financiero.2/

l. Cartera de créditos tomada en descuento, con responsabilidad del cedente.4/

m. Títulos descontados con endoso (con responsabilidad).2/ y 3/

n. Responsabilidades por descuento de títulos con endoso.4/

o. Captación y otros financiamientos recibidos, en moneda nacional, que sean objeto de pago de un rendimiento referido al salario mínimo general.

p. Las demás Operaciones a plazo, en moneda nacional, que sean objeto de cobro o pago de un rendimiento referido al salario mínimo general.

q. Cartera de Crédito del Infonavit y Fovissste otorgada en veces salario mínimo o moneda nacional, así como los saldos de la subcuenta de vivienda, con tasa de rendimiento referida al salario mínimo general.

1.5 OPERACIONES EN DIVISAS O INDIZADAS A TIPOS DE CAMBIO, CON TASA DE INTERÉS.

a. Tenencia de valores denominados en moneda extranjera o indizados a tipos de cambio, incluidos los otorgados en garantía sin transferencia de propiedad, cuyo rendimiento a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido a tasas de interés en moneda extranjera, independientemente de que los valores de que se trate hayan sido adquiridos mediante una operación de reporto con un premio que no esté referido a tasas de interés en moneda extranjera o cualquier otra operación.1/

b. Valores denominados en moneda extranjera o indizados a tipos de cambio, a entregar por operaciones de reporto, cuyo rendimiento de los valores a cargo del emisor, por tasa de interés y/o tasa de descuento, esté referido a tasas de interés en moneda extranjera, independientemente de que en la correspondiente operación de reporto se hubiere pactado un premio que no esté referido a tasas de interés en moneda extranjera.1/

c. Moneda extranjera, o su equivalente en moneda nacional, a recibir por operaciones de reporto de cualquier tipo de valores, cuyo premio del reporto esté referido a tasas de interés en moneda extranjera.1/

d. Valores a recibir: por compras pendientes de liquidar.1/

e. Valores a entregar: por ventas pendientes de liquidar.1/

f. Futuros y contratos adelantados, en términos de lo dispuesto en las fracciones IV y VII del artículo 270 de las presentes disposiciones.

g. Bienes a recibir en garantía (otorgados en garantía con transferencia de propiedad), denominados en moneda extranjera o indizados a tipos de cambio, y cuyo rendimiento esté referido a tasas de interés en moneda extranjera.

h. Bienes a entregar en garantía (recibidos en garantía con transferencia de propiedad), denominados en moneda extranjera o indizados a tipos de cambio, y cuyo rendimiento esté referido a tasas de interés en moneda extranjera.

i. Opciones y títulos opcionales, en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

j. Operaciones de intercambio de flujos de dinero, por la parte de estas que esté referida a una tasa de interés en moneda extranjera o al rendimiento de un instrumento en moneda extranjera o indizado a tipos de cambio.

k. Cartera de valores integrante de los activos y, en su caso, pasivos de sociedades de inversión, en términos de lo dispuesto en la fracción IX del artículo 270 de las presentes disposiciones.

l. Cartera de créditos comprada a descuento, sin responsabilidad del cedente. 2/ y 3/

m. Préstamos y créditos concedidos, incluidas las operaciones de arrendamiento financiero.2/

n. Cartera de créditos tomada en descuento, con responsabilidad del cedente. 4/

o. Títulos descontados con endoso (con responsabilidad). 2/ y 3/

p. Responsabilidades por descuento de títulos con endoso. 4/

q. Colocación de valores, préstamos así como otros financiamientos recibidos a plazo, que sean objeto de pago de un rendimiento referido a tasas de interés en moneda extranjera.

r. Las demás Operaciones a plazo que sean objeto de cobro o pago de un rendimiento referido a tasas de interés en moneda extranjera.

1.6 OPERACIONES EN UDIS, ASÍ COMO EN MONEDA NACIONAL CON RENDIMIENTO REFERIDO AL INPC.

Este grupo se integrará con las Operaciones comprendidas en el numeral 1.2 del presente Anexo.

1.7 OPERACIONES EN MONEDA NACIONAL CON RENDIMIENTO REFERIDO AL CRECIMIENTO DEL SALARIO MÍNIMO GENERAL.

Este grupo se integrará con las Operaciones comprendidas en el numeral 1.3 del presente Anexo.

1.8 OPERACIONES EN DIVISAS O INDIZADAS A TIPOS DE CAMBIO.

Este grupo se integrará con las Operaciones comprendidas en el numeral 1.5 del presente anexo.

1.9 OPERACIONES CON ACCIONES Y SOBRE ACCIONES5/ O CUYO RENDIMIENTO ESTE REFERIDO A LA VARIACIÓN EN EL PRECIO DE UNA ACCIÓN, DE UNA CANASTA DE ACCIONES O DE UN ÍNDICE ACCIONARIO.

a. Tenencia de acciones, incluidas las otorgadas en garantía sin transferencia de propiedad, independientemente de que las acciones de que se trate hayan sido adquiridas mediante una operación de reporto con un premio que no esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario o cualquier otra operación. 1/

b. Tenencia de títulos cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario, incluidos los otorgados en garantía sin transferencia de propiedad, independientemente de que los títulos de que se trate hayan sido adquiridos mediante una operación de reporto con un premio que no esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario o cualquier otra operación.1/

c. Contratación de pasivos (por emisión de títulos o cualquier otra forma), cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.1/

d. Acciones a entregar por operaciones de reporto.1/

e. Dinero a recibir por operaciones de reporto de cualquier tipo de valores, cuyo premio del reporto esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.1/

f. Acciones a recibir: por compras pendientes de liquidar.1/

g. Acciones a entregar: por ventas pendientes de liquidar.1/

h. Futuros y contratos adelantados, en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

i. Bienes a recibir en garantía (otorgados en garantía con transferencia de propiedad), cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.

j. Bienes a entregar en garantía (recibidos en garantía con transferencia de propiedad), cuyo rendimiento esté referido a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.

k. Operaciones de intercambio de flujos de dinero, por la parte de estas que esté referida a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.

l. Opciones y títulos opcionales (warrants), en términos de lo dispuesto en la fracción IV del artículo 270 de las presentes disposiciones.

m. Cartera de valores integrante de los activos y, en su caso, pasivos de sociedades de inversión, en términos de lo dispuesto en la fracción I del artículo 279 de las presentes disposiciones.

n. Las demás Operaciones activas o pasivas, sujetas a la variación en el precio de una acción, de una canasta de acciones o de un índice accionario.

2 POR RIESGO DE CRÉDITO.

Sin limitación a lo establecido en el Título Tercero de las disposiciones, los grupos en que se clasifican las Operaciones expuestas a riesgo de crédito, estarán integrados por las Operaciones en moneda nacional, UDIs y en divisas, que se especifican en los artículos 190 a 199, según se trate, conforme a lo siguiente:

2.1 Los depósitos bancarios y las inversiones en valores comprenden a los respectivos intereses devengados y, en su caso, a los cupones de intereses y de dividendos.

2.2 Las Operaciones crediticias se entenderán en su más amplio sentido y comprenderán: toma de documentos de cobro inmediato y remesas en camino; cartera vigente y vencida; préstamos al personal; refinanciamiento y capitalización de intereses; avales, cartas de crédito, intereses devengados, y comisiones y premios devengados.

2.3 Las inversiones con cargo al fondo de reservas para pensiones de personal y primas de antigüedad, se considerarán como una inversión más en el grupo a que correspondan.

2.4 Formarán parte del grupo referido en el artículo 190.

- Los descuentos de papel comercial con aval del propio Organismo de Fomento o Entidad de Fomento.

- Los créditos simples y créditos en cuenta corriente para suscriptores de papel comercial con aval del propio Organismo de Fomento o Entidad de Fomento.

- El Impuesto al Valor Agregado pagado por aplicar.

2.5 Para determinar la persona acreditada y la moneda de la operación: en la cartera tomada a descuento con responsabilidad del cedente se considerarán las características del financiamiento otorgado por medio de la operación de descuento; y en las Operaciones de cesión de cartera con responsabilidad del cedente (títulos descontados con endoso) se considerarán las características del crédito objeto de descuento.

2.6 Las Operaciones de apertura de crédito comerciales irrevocables formarán parte del grupo referido en el artículo 192, salvo las líneas o parte de estas que estén garantizando Operaciones vigentes de derivados, las cuales formarán parte del grupo al que se refiere el artículo 196.

Las aperturas de líneas de crédito utilizadas como garantía de sostenimiento de oferta, garantía de la propuesta, garantía de ejecución y garantía de devolución, quedarán comprendidas en el grupo al que se refiere el artículo 192.

La expedición de cartas de crédito "stand by" emitidas para garantizar el cumplimiento de un financiamiento, el pago de emisión de títulos, el pago de emisión de títulos para bursatilizaciones de cartera y otras garantías similares, quedarán a lo establecido en el artículo 236.

__________________

1/ Según sea el caso, incluye los valores o dinero, a recibir o a entregar, valor 24, 48, 72 o 96 horas, por Operaciones pactadas pendientes de liquidar: de compra, de venta o de reporto.

2/ Incluye, en su caso, el refinanciamiento o capitalización de intereses.

3/ Para determinar el riesgo de mercado (moneda, rendimiento y plazo de la operación), se considerarán las características del crédito objeto de descuento.

4/ Para determinar el riesgo de mercado (moneda, rendimiento y plazo de la operación), se considerarán las características del financiamiento por medio de la operación de descuento.

5/ Incluidos los ADR's y otros títulos similares.

ANEXO 14

DOCUMENTACIÓN E INFORMACIÓN QUE DEBERÁ INTEGRARSE A LOS EXPEDIENTES DE LOS CRÉDITOS AL CONSUMO

Para la celebración de la operación crediticia

1. Solicitud de crédito debidamente llenada y firmada ya sea autógrafa o electrónicamente.

2. Autorización del solicitante para efectuar la consulta del Reporte de Información Crediticia.

3. Documentación que acredite haber solicitado un Reporte de Información Crediticia del solicitante del crédito previo a su otorgamiento.

4. Contrato de crédito debidamente llenado y firmado.

5. Copia de pagaré(s), en su caso.

6. Factura o documento que ampare la compra del bien, en su caso.

Identificación del acreditado y sus garantes

1. Copia de identificación oficial (pasaporte, credencial de elector o cédula profesional) del acreditado y del obligado solidario, en su caso.

2. Copia del comprobante de domicilio del deudor y del obligado solidario, en su caso.

3. Comprobantes de ingresos o estudio socioeconómico o de capacidad de pago del deudor y, en su caso, del obligado solidario.

Seguimiento

1. Información que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Organismo de Fomento o Entidad de Fomento de que se trate, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas, adjudicaciones o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

2. Reporte del incumplimiento por parte de aquellos patrones, entidades o dependencias que omitan enterar las amortizaciones de los créditos otorgados a los trabajadores, en el momento del incumplimiento.

Garantías

Póliza de seguro a favor del Organismo de Fomento o Entidad de Fomento correspondiente, cuando la naturaleza de la operación y la normativa de los mismos así lo requieran.

Créditos en cobranza judicial

1. Información periódica y actualizada conforme a políticas del Organismo de Fomento o Entidad de Fomento, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

Créditos reestructurados

1. Autorización de la reestructura y/o convenio judicial, quitas y quebrantos de acuerdo a la normatividad del Organismo de Fomento o Entidad de Fomento, o en su caso, la información necesaria de acuerdo a los programas institucionales aplicables.

2. Grabaciones de voz, propalaciones de acuerdos o, en general documentación o elementos que acrediten reestructuras o bien convenio judicial y/o pagarés, en su caso, incluyendo inscripción en el Registro Público del Comercio cuando se requiera.

Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales aplicables en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

Necesaria para ejercer la acción de cobro

Pagaré(s) o, en su caso, documentos que conforme a las leyes hagan constar la existencia del crédito o bien, acrediten poder obtenerlo cuando no consten en el expediente respectivo. En defecto de lo anterior, documentación con base en la cual acrediten estar en posibilidad de ejercer alguna acción de cobro legítima en favor del Organismo de Fomento o Entidad de Fomento correspondiente.

ANEXO 15

DOCUMENTACIÓN E INFORMACIÓN QUE DEBERÁ INTEGRARSE A LOS EXPEDIENTES DE LOS CRÉDITOS HIPOTECARIOS DE VIVIENDA

Para la celebración de la operación crediticia

1. Solicitud de crédito debidamente llenada y firmada ya sea autógrafa o electrónicamente.

2. Autorización del acreditado para efectuar la consulta del Reporte de Información Crediticia.

3. Documentación que acredite haber solicitado un Reporte de Información Crediticia del solicitante del crédito previo a su otorgamiento.

4. Estudio financiero del acreditado que podrá ser paramétrico.

5. Autorización del crédito.

6. Certificados o verificación de existencia o inexistencia de gravámenes, limitaciones de dominio o anotaciones preventivas y certificado o verificación de inscripción de la hipoteca ante el Registro Público de la Propiedad.

7. Reporte de visita ocular conforme a políticas internas del Organismo de Fomento o Entidad de Fomento de que se trate.

8. Avalúo actualizado conforme a políticas internas del Organismo de Fomento o Entidad de Fomento de los bienes que garanticen el adeudo, realizado de conformidad con las disposiciones generales establecidas por la Comisión.

9. Póliza de seguro de la garantía a favor del Organismo de Fomento o Entidad de Fomento, cuando conforme a la normativa del propio Organismo de Fomento o Entidad de Fomento se requiera la contratación de un seguro.

10. Contrato de crédito con garantía hipotecaria o, en su caso, instrumento que lo documente, sin que sea necesario el testimonio que contenga los datos de inscripción en el Registro Público de la Propiedad, así como pagaré suscrito por el acreditado y/o aval, cuando corresponda.

Identificación del acreditado y sus garantes

1. Copia de identificación oficial (pasaporte, credencial de elector o cédula profesional) del acreditado y del obligado solidario, en su caso.

2. Copia del comprobante de domicilio del solicitante y del obligado solidario, en su caso.

3. Comprobantes de ingresos o estudio socioeconómico o de capacidad de pago del deudor y, en su caso, del obligado solidario.

Seguimiento

Información que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Organismo de Fomento o Entidad de Fomento, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

Asimismo, en su momento, el testimonio de la escritura cancelación de hipoteca, o en el caso de que la ley de la materia no exija instrumento público para la liberación del gravamen, constancia de liberación de la obligación a cargo del acreditado.

Créditos en cobranza judicial

1. Información periódica y actualizada, conforme a políticas del Organismo de Fomento o Entidad de Fomento de que se trate, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

Créditos reestructurados

1. Autorización de la reestructura y/o convenio judicial, quitas y quebrantos de acuerdo a la normatividad del Organismo de Fomento o Entidad de Fomento correspondiente, o en su caso, la información necesaria de acuerdo a los programas institucionales aplicables.

2. Contratos de reestructura o convenio judicial y/o pagarés, en su caso, incluyendo inscripción en el Registro Público de la Propiedad.

Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

Necesaria para ejercer la acción de cobro

Contrato de crédito con garantía hipotecaria o, en su caso, documentos que conforme a las leyes hagan constar la existencia del crédito o bien, acrediten poder obtenerlo cuando no consten en el expediente respectivo.

ANEXO 16

DOCUMENTACIÓN E INFORMACIÓN QUE DEBERÁ INTEGRARSE A LOS EXPEDIENTES DE LOS CRÉDITOS HIPOTECARIOS DE VIVIENDA OTORGADOS POR EL INFONAVIT Y FOVISSSTE

APARTADO A

(Del INFONAVIT)

Documentación requerida para el otorgamiento:

1. Solicitud de crédito debidamente llenada y firmada ya sea autógrafa o electrónicamente.

2. Solicitud de autorización al derechohabiente para consultar su historial crediticio a las sociedades de información crediticia, así como la autorización o negativa del derechohabiente.

3. Avalúo actualizado conforme a políticas internas de los bienes que garanticen el adeudo, realizado de conformidad con las disposiciones generales establecidas por la Comisión.

4. Aviso para retención de descuentos del Titular

5. Testimonio

6. Aviso para retención de descuentos del cónyuge, en su caso

Identificación del acreditado

1. Copia física o digital de identificación oficial (pasaporte, credencial de elector o cédula profesional) del acreditado.

2. Copia física o digital del comprobante de domicilio del deudor y del obligado solidario, en su caso.

Para la celebración de la operación crediticia:

1. En caso de haber obtenido la autorización correspondiente, la documentación que acredite haber solicitado un Reporte de Información Crediticia.

2. Estudio paramétrico del acreditado.

3. Autorización del crédito.

4. Constancia de crédito o carta de instrucción notarial o carta de autorización de crédito (según corresponda).

5. Constancia de crédito o carta de instrucción notarial (créditos para construir vivienda, reparar, ampliar o mejorar vivienda o pagar pasivo o hipoteca de vivienda).

6. Certificados o verificación de existencia o inexistencia de gravámenes, limitaciones de dominio o anotaciones preventivas y certificado o verificación de inscripción de la hipoteca ante el Registro Público de la Propiedad.

7. En su caso, reporte de visita conforme a políticas internas del Infonavit.

8. Póliza de seguro de la garantía a favor del Infonavit, conforme a políticas internas.

9. Contrato de crédito con garantía hipotecaria debidamente inscrito en el Registro Público de la Propiedad o, en su caso, instrumento que lo documente, así como pagaré suscrito por el acreditado y/o aval, cuando corresponda.

Seguimiento:

1. Información que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Infonavit, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

Asimismo, en su momento, el testimonio de la escritura de cancelación de hipoteca, o en el caso de que la ley de la materia no exija instrumento público para la liberación del gravamen, constancia de liberación de la obligación a cargo del acreditado.

2. Reporte del incumplimiento por parte de aquellos patrones que omitan enterar al Infonavit las amortizaciones de los créditos otorgados a los derechohabientes o las aportaciones a la subcuenta de vivienda de los trabajadores, en el momento del incumplimiento.

Créditos en cobranza judicial:

1. Información periódica y actualizada, conforme a políticas del Infonavit, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

Créditos castigados:

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

Necesaria para ejercer la acción de cobro

Contrato de crédito con garantía hipotecaria o, en su caso, documentos que conforme a las leyes hagan constar la existencia del crédito o bien, acrediten poder obtenerlo cuando no consten en el expediente respectivo

APARTADO B

(Del Fovissste)

Documentación requerida para el otorgamiento:

1. Constancia de servicios que acredite la antigüedad de aportaciones al Fovissste.

2. En el caso de haber solicitado crédito mancomunado, el cónyuge, concubina o concubinario deberá presentar la documentación señalada en los incisos 1 y 2, así como copia certificada del acta de matrimonio o, en su caso, fe de hechos ante Notario Público que certifique el concubinato de los derechohabientes.

3. Solicitud de autorización al derechohabiente para consultar su historial crediticio a las sociedades de información crediticia, así como la autorización o negativa del derechohabiente para efectuar la consulta del Reporte de Información Crediticia.

Para la celebración de la operación crediticia

1. Constancia de registro al “Sorteo de Créditos Tradicionales” o, en su caso, solicitud de crédito debidamente llenada y firmada ya sea autógrafa o electrónicamente, para créditos no aleatorios.

2. En caso de haber obtenido la autorización correspondiente, la documentación que acredite haber solicitado un Reporte de Información Crediticia.

3. Estudio paramétrico del acreditado (sistema de asignación de créditos).

4. Autorización del crédito.

5. Certificados o verificación de existencia o inexistencia de gravámenes, limitaciones de dominio o anotaciones preventivas y certificado o verificación de inscripción de la hipoteca ante el Registro Público de la Propiedad.

6. Reporte de visita conforme a políticas internas del Fovissste.

7. Avalúo actualizado del Inmueble adquirido conforme a políticas internas del Fovissste, realizado de conformidad con las disposiciones generales establecidas por la Comisión. Tratándose de “Paquetes de Vivienda” registrados ante el Fovissste, únicamente bastará la aceptación por el derechohabiente.

8. Póliza de seguro de la garantía a favor del Fovissste.

9. Contrato de crédito con garantía hipotecaria debidamente inscrito en el Registro Público de la Propiedad o, en su caso, instrumento que lo documente, así como pagaré suscrito por el acreditado y/o aval, cuando corresponda.

10. Adicionalmente para cada uno de los tipos de créditos se deberá integrar la documentación siguiente:

a) Para créditos para redención de pasivos:

i. Copia legible de la escritura pública inscrita en el Registro Público de la Propiedad, que acredite la propiedad del derechohabiente y, en su caso, su cónyuge.

ii. Estado de cuenta actualizado emitido por el acreedor a sustituir.

iii. Constancia que acredite la no existencia de adeudos por concepto de impuesto predial y de derechos por consumo de agua.

iv. Carta compromiso del acreedor para concurrir a la cancelación de la hipoteca y recibir el pago anticipado de su crédito ante el notario público que vaya a formalizar el otorgamiento del crédito a otorgar por Fovissste para la redención de pasivos.

b) Para créditos para la construcción de vivienda:

i. Copia legible de la escritura pública inscrita en el Registro Público de la Propiedad, que acredite la propiedad del derechohabiente o su copropiedad.

ii. Constancia de folio o antecedente registral emitido por el Registro Público de la Propiedad, cuya fecha de expedición no podrá exceder de 10 días.

iii. Licencia, manifestación o permiso de construcción con planos autorizados por autoridad competente.

iv. Presupuesto y programa de obra.

v. Contrato de obra a precio alzado y tiempo determinado, en caso que la obra vaya a ser realizada por persona distinta al acreditado.

c) Para el caso de créditos para ampliación de vivienda:

i. Copia legible de la escritura pública inscrita en el Registro Público de la Propiedad, que acredite la propiedad del derechohabiente o su copropiedad.

ii. Licencia, manifestación o permiso de construcción, en su caso.

iii. Proyecto, presupuesto y programa de obra, en su caso.

d) Para el caso de créditos para reparación o mejoramiento de vivienda:

i. Copia legible de la escritura pública inscrita en el Registro Público de la Propiedad, que acredite la propiedad del derechohabiente sobre el inmueble en el que se destinará el crédito o su copropiedad.

ii. Proyecto, presupuesto y programa de reparación o mejora.

Identificación del acreditado

1. Identificación oficial vigente (pasaporte, credencial de elector o cédula profesional), con fotografía y firma.

2. Comprobante de domicilio.

3. Clave Única del Registro de Población.

Seguimiento

1. Información que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Fovissste, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate. Asimismo, en su momento, el testimonio de la escritura de cancelación de hipoteca, o en el caso de que la ley de la materia no exija instrumento público para la liberación del gravamen, constancia de liberación de la obligación a cargo del acreditado.

2. Reporte del incumplimiento por parte de aquellas dependencias que omitan enterar al Fovissste las amortizaciones de los créditos otorgados a los derechohabientes o las aportaciones a la subcuenta de vivienda de los trabajadores, en el momento del incumplimiento.

Créditos en cobranza judicial

1. Información periódica y actualizada, conforme a políticas del Fovissste, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

Necesaria para ejercer la acción de cobro

Contrato de crédito con garantía hipotecaria o, en su caso, documentos que conforme a las leyes hagan constar la existencia del crédito o bien, acrediten poder obtenerlo cuando no consten en el expediente respectivo.

APARTADO C

(Del Infonavit y el Fovissste)

Créditos reestructurados:

1. Marca o evidencia electrónica, o en su caso, documental del proceso de cobranza social, que permita dar seguimiento a la gestión sobre los créditos, incluyendo entre otros:

a) Correspondencia certificada, en caso de no tener acceso a la vivienda para dar inicio a la gestión.

b) Llamadas de seguimiento.

c) Identificación del acreditado.

d) Fotografía de la propiedad.

e) Geolocalización de la garantía.

f) Autorización o negativa del acreditado para efectuar la consulta del Reporte de Información Crediticia, en caso de no haberla obtenido desde el otorgamiento del crédito original.

g) Reporte de Información Crediticia, salvo que no cuente con la autorización del acreditado para ello.

h) Consentimiento expreso o, en su caso, afirmativa ficta de la reestructura, siempre que sea en beneficio del acreditado.

i) En su caso, ratificación de la reestructura por parte del acreditado.

j) Reportes de gestión durante las diferentes etapas de reestructuración.

k) Evidencia de pago posterior a la reestructuración.

2. En su caso, convenio judicial.

ANEXO 17

DOCUMENTACIÓN E INFORMACIÓN QUE DEBERÁ INTEGRARSE A LOS EXPEDIENTES DE LOS CRÉDITOS COMERCIALES CUYO SALDO AL MOMENTO DEL OTORGAMIENTO SEA MENOR A UN IMPORTE EQUIVALENTE EN MONEDA NACIONAL A CUATRO MILLONES DE UDIS

I. Tratándose de créditos por montos iguales o menores al equivalente en moneda nacional a veinticinco mil UDIs:

a) Para la celebración de la operación crediticia

1. Autorización del acreditado para efectuar la consulta del Reporte de Información Crediticia.

2. Documentación que acredite haber requerido el Reporte de Información Crediticia del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador, previo a su otorgamiento, así como los informes expedidos por las sociedades de información crediticia actualizados de acuerdo con las disposiciones aplicables en materia de calificación de cartera.

3. Autorizaciones de crédito.

4. Estudio de crédito que podrá ser paramétrico, en el que se analice al acreditado y/o garante, cuando este último sea considerado en el proceso de calificación del crédito.

5. Contratos de crédito y/o pagarés con los que se haya documentado el mismo, incluyendo, cuando la naturaleza del crédito lo requiera, la inscripción del contrato en el Registro Público de la Propiedad y/o del Comercio.

6. Tratándose de personas morales, información que dé evidencia del volumen de operaciones, de la situación financiera, capacidad de pago o de las transacciones del acreditado, tales como estados de cuenta bancarios y, en su caso, del avalista, obligado solidario o fiador correspondiente, con firma autógrafa del representante legal o apoderado. Tratándose de personas físicas, relación patrimonial o cualquier otra información que dé evidencia de su situación financiera o capacidad de pago, tales como estados de cuenta y, en su caso, del obligado solidario, avalista o fiador.

b) Identificación del acreditado y sus garantes

1. Tratándose de personas físicas, copia de la cédula de identificación fiscal del acreditado o, en su defecto, copia de la identificación oficial (pasaporte, credencial de elector, o cédula profesional), así como, en su caso, copia de la identificación oficial de sus avalistas, obligados solidarios y/o fiadores cuando estos sean personas físicas, y tratándose de personas físicas con actividad empresarial, copia de su cédula de identificación fiscal.

2. En caso de personas morales, copia de la documentación que acredite que son personas legalmente constituidas, como son los testimonios notariales o pólizas de corredor público de escrituras constitutivas o compulsadas a la fecha del otorgamiento, del acreditado y/o garante, en su caso, debidamente inscritas en el Registro Público del Comercio o su equivalente según el país donde operen.

3. Evidencia de que la(s) persona(s) que suscriba(n) el o los contratos y/o títulos de crédito cuentan con las facultades legales para hacerlo.

c) Seguimiento

1. Información actualizada que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Organismo de Fomento o Entidad de Fomento, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas, adjudicaciones o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

2. Reportes de visitas oculares en apego a las políticas del Organismo de Fomento o Entidad de Fomento, en su caso.

d) Garantías

1. Certificados o verificación de existencia o inexistencia de gravámenes de las garantías, limitaciones de dominio o anotaciones preventivas, así como certificado o verificación de inscripción de las garantías ante el Registro Público de la Propiedad y/o del Comercio, en su caso.

2. Pólizas de seguros de las garantías a favor del Organismo de Fomento o Entidad de Fomento, cuando por la naturaleza de los bienes y conforme a la normativa se requiera la contratación de un seguro.

e) Créditos en cobranza judicial

1. Información periódica y actualizada, conforme a políticas del Organismo de Fomento o Entidad de Fomento, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

f) Créditos reestructurados

1. Estudios que demuestren la capacidad de pago del adeudo o el establecimiento de mejores condiciones del crédito, tales como el otorgamiento de garantías adicionales.

2. Autorización de la reestructura y/o convenio judicial, quitas y quebrantos de acuerdo a la normatividad del Organismo de Fomento o Entidad de Fomento, o en su caso, la información necesaria de acuerdo a los programas institucionales aplicables.

3. Contratos de reestructura o convenio judicial y/o pagarés en su caso, incluyendo inscripción en el Registro Público de la Propiedad y/o del Comercio cuando se requiera.

g) Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas del Organismo de Fomento o Entidad de Fomento en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

h) Necesaria para ejercer la acción de cobro

Contratos de crédito y/o pagarés con los que se haya documentado el mismo.

II. Tratándose de créditos por montos superiores al equivalente en moneda nacional a veinticinco mil UDIS e iguales o menores a 2 millones de UDIS:

a) Para la celebración de la operación crediticia

1. Autorización del acreditado para efectuar la consulta del Reporte de Información Crediticia.

2. Documentación que acredite haber requerido un Reporte de Información Crediticia del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador, previo a su otorgamiento, así como los informes expedidos por las sociedades de información crediticia actualizados de acuerdo con las disposiciones aplicables en materia de calificación de cartera.

3. Autorizaciones de crédito.

4. Estudio de crédito que podrá ser paramétrico, en el que se analice al acreditado o garante, cuando este último sea considerado en el proceso de calificación del crédito.

5. Tratándose de créditos por importes superiores a un millón de UDIs, la información relativa a la participación del acreditado en grupos de Riesgo Común, en su caso, conforme al artículo 49 de las presentes disposiciones.

6. Contratos de crédito y/o pagarés con los que se haya documentado el mismo, incluyendo cuando la naturaleza del crédito lo requiera, la inscripción del contrato en el Registro Público de la Propiedad y/o del Comercio.

7. Tratándose de personas morales, estados financieros internos al cierre del ejercicio inmediato anterior, así como los estados financieros correspondientes al ejercicio vigente con una fecha de cierre con una antigüedad no mayor a seis meses, u otra información que dé evidencia del volumen de operaciones, de la situación financiera, capacidad de pago o de las transacciones del acreditado, tales como estados de cuenta bancarios y, en su caso, del avalista, obligado solidario o fiador correspondiente, con firma autógrafa del representante legal o apoderado. Tratándose de personas físicas, relación patrimonial o declaraciones anuales de impuestos correspondientes a los dos últimos ejercicios del acreditado o, en su defecto, cualquier otra información que dé evidencia de su situación financiera o capacidad de pago, tales como estados de cuenta y, en su caso, del obligado solidario, avalista o fiador.

8. Tratándose de créditos mayores a un millón de UDIS con independencia de su plazo, flujo de efectivo del acreditado por el plazo del crédito, o proyecciones del flujo, en su caso. Para créditos menores a un millón de UDIS con independencia de su plazo, se podrá inferir la información de los flujos del acreditado a partir de estados de cuenta.

b) Identificación del acreditado y sus garantes

1. Tratándose de personas físicas, copia de la cédula de identificación fiscal del acreditado o, en su defecto, copia de la identificación oficial (pasaporte, credencial de elector, o cédula profesional), así como, en su caso, copia de la identificación oficial de sus avalistas, obligados solidarios y/o fiadores cuando estos sean personas físicas, y tratándose de personas físicas con actividad empresarial, copia de su cédula de identificación fiscal.

2. En caso de personas morales, copia de la documentación que acredite que son personas legalmente constituidas, como son los testimonios notariales o pólizas de corredor público de escrituras constitutivas o compulsadas a la fecha del otorgamiento, del acreditado y/o garante, en su caso, debidamente inscritas en el Registro Público del Comercio o su equivalente según el país donde operen.

3. Evidencia de que la(s) persona(s) que suscriba(n) el o los contratos y/o títulos de crédito cuentan con las facultades legales para hacerlo.

4. Dictamen jurídico que valide la información que se menciona en los puntos 2 y 3 anteriores.

c) Seguimiento

1. Información actualizada que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Organismo de Fomento o Entidad de Fomento, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas, adjudicaciones o daciones en pago así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

2. Reportes de visitas oculares en apego a las políticas del Organismo de Fomento o Entidad de Fomento, en su caso.

3. Actualización anual del Reporte de Información Crediticia respecto del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador.

d) Garantías

1. Avalúos actualizados conforme a las políticas del Organismo de Fomento o Entidad de Fomento de los bienes que garanticen el adeudo, y realizados de conformidad con las disposiciones generales establecidas por la Comisión, en su caso.

2. Certificados o verificación de existencia o inexistencia de gravámenes de las garantías, limitaciones de dominio o anotaciones preventivas, así como certificado o verificación de inscripción de las garantías ante el Registro Público de la Propiedad y/o del Comercio, en su caso.

3. Pólizas de seguros de las garantías a favor del Organismo de Fomento o Entidad de Fomento, cuando por la naturaleza de los bienes y conforme a la normativa se requiera la contratación de un seguro.

4. Reportes del Organismo de Fomento o Entidad de Fomento de la visita ocular para la verificación de la existencia de las garantías, en su caso. Dichos reportes deberán contener nombre, cargo y firma del funcionario responsable.

5. Información de aquellas garantías provenientes de valores y demás instrumentos financieros y bienes muebles que se encuentren depositados en almacenes generales de depósito o respecto de los que el Organismo de Fomento o Entidad de Fomento tenga la propiedad.

e) Créditos en cobranza judicial

1. Información periódica y actualizada, conforme a políticas del Organismo de Fomento o Entidad de Fomento, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

f) Créditos reestructurados

1. Estudios que demuestren la capacidad de pago del adeudo o el establecimiento de mejores condiciones del crédito, tales como el otorgamiento de garantías adicionales.

2. Autorización de la reestructura y/o convenio judicial, quitas y quebrantos de acuerdo a la normatividad del Organismo de Fomento o Entidad de Fomento, o en su caso, la información necesaria de acuerdo a los programas institucionales aplicables.

3. Contratos de reestructura o convenio judicial y/o pagarés en su caso, incluyendo inscripción en el Registro Público de la Propiedad y/o del Comercio cuando se requiera.

g) Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

h) Necesaria para ejercer la acción de cobro

Contratos de crédito y/o pagarés con los que se haya documentado el mismo.

III. Tratándose de créditos por montos superiores al equivalente en moneda nacional a 2 millones de UDIS y menores a 4 millones de UDIS:

a) Para la celebración de la operación crediticia

1. Autorización del acreditado para efectuar la consulta del Reporte de Información Crediticia.

2. Documentación que acredite haber requerido el Reporte de Información Crediticia del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador previo otorgamiento del crédito, así como los informes expedidos por las sociedades de información crediticia actualizados de acuerdo con las disposiciones aplicables en materia de calificación de cartera.

3. Estudio de crédito que podrá ser paramétrico, en el que se analice al acreditado y/o garante, cuando este último sea considerado en el proceso de calificación del crédito.

4. Autorizaciones de crédito.

5. Información relativa a la participación del acreditado en grupos de Riesgo Común, en su caso, conforme al artículo 49 de las presentes disposiciones.

6. Estudio de crédito que podrá ser paramétrico, en el que se analice al acreditado y/o garante, cuando este último sea considerado en el proceso de calificación del crédito.

7. Contratos de crédito y/o pagarés con los que se haya documentado el mismo, incluyendo cuando la naturaleza del crédito lo requiera, la inscripción del contrato en el Registro Público de la Propiedad y/o del Comercio.

8. Tratándose de personas morales, estados financieros internos al cierre de los dos últimos ejercicios completos u otra información que dé evidencia del volumen de operaciones, de la situación financiera, capacidad de pago o de las transacciones del acreditado, tales como estados de cuenta bancarios y, en su caso, del avalista, obligado solidario o fiador correspondiente, con firma autógrafa del representante legal o apoderado. En caso de personas obligadas a dictaminar sus estados financieros para efectos fiscales, en los términos del artículo 52 del Código Fiscal de la Federación de conformidad con lo dispuesto por el artículo 32-A del propio Código, se deberán integrar los dictámenes de auditoría externa a los estados financieros.

Tratándose de personas físicas, estado de la situación patrimonial o declaraciones anuales de impuestos correspondientes a los dos últimos ejercicios del acreditado y, en su caso, del obligado solidario, avalista o fiador.

9. Flujo de efectivo del acreditado por el plazo del crédito, o proyecciones del flujo, en su caso.

b) Identificación del acreditado y sus garantes

1. Tratándose de personas físicas, copia de la cédula de identificación fiscal del acreditado o, en su defecto, copia de la identificación oficial (pasaporte, credencial de elector, o cédula profesional), así como, en su caso, copia de la identificación oficial de sus avalistas, obligados solidarios y/o fiadores cuando estos sean personas físicas. Tratándose de personas físicas con actividad empresarial, copia de su cédula de identificación fiscal.

2. En caso de personas morales, copia de la documentación que acredite que son personas legalmente constituidas, como son los testimonios notariales o pólizas de corredor público de escrituras constitutivas o compulsadas a la fecha del otorgamiento, del acreditado y/o garante, en su caso, debidamente inscritas en el Registro Público del Comercio o su equivalente según el país donde operen.

3. Evidencia de que la(s) persona(s) que suscriba(n) el o los contratos y/o títulos de crédito cuentan con las facultades legales para hacerlo.

4. Dictamen jurídico que valide la información que se menciona en los puntos 2 y 3 anteriores.

c) Seguimiento

1. Información que permita apreciar el comportamiento del acreditado en el cumplimiento de sus obligaciones crediticias con el Organismo de Fomento o Entidad de Fomento, como son disposiciones, pagos realizados, renovaciones, reestructuras, quitas, adjudicaciones o daciones en pago, así como cualquier otra que soporte la calificación otorgada al crédito de que se trate.

2. Actualización anual del Reporte de Información Crediticia respecto del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador.

3. Los reportes de visitas oculares, en apego a las políticas del Organismo de Fomento o Entidad de Fomento y/o el contrato respectivo, en su caso.

d) Garantías

1. Avalúos actualizados conforme a las políticas del Organismo de Fomento o Entidad de Fomento de los bienes que garanticen el adeudo, y realizados de conformidad con las disposiciones generales establecidas por la Comisión, en su caso.

2. Certificados o verificación de existencia o inexistencia de gravámenes de las garantías, limitaciones de dominio o anotaciones preventivas; así como certificado o verificación de inscripción de las garantías ante el Registro Público de la Propiedad y/o del Comercio, en su caso.

3. Reportes del Organismo de Fomento o Entidad de Fomento de la visita ocular para la verificación de la existencia de las garantías, en su caso. Dichos reportes deberán contener nombre, cargo y firma del funcionario responsable.

4. Pólizas de seguros de las garantías en favor del Organismo de Fomento o Entidad de Fomento, cuando por la naturaleza de los bienes y conforme a la normativa del Organismo de Fomento o Entidad de Fomento se requiera la contratación de un seguro.

5. Información de aquellas garantías provenientes de valores y demás instrumentos financieros y bienes muebles que se encuentren depositados en almacenes generales de depósito o respecto de los que el Organismo de Fomento o Entidad de Fomento tenga la propiedad.

e) Créditos en cobranza judicial

1. Información periódica y actualizada conforme a políticas del Organismo de Fomento o Entidad de Fomento, del responsable de la cobranza judicial o extrajudicial del crédito.

2. Información que acredite la liquidación de adeudos (dación en pago, adjudicaciones de garantías y quitas).

f) Créditos reestructurados

1. Estudios de viabilidad de la reestructura.

2. Autorización de la reestructura y/o convenio judicial, quitas y quebrantos de acuerdo a la normatividad del Organismo de Fomento o Entidad de Fomento, o en su caso, la información necesaria de acuerdo a los programas institucionales aplicables.

3. Estudios que demuestren la capacidad de pago del adeudo o el establecimiento de mejores condiciones del crédito, tales como el otorgamiento de garantías adicionales.

4. Contratos de reestructura o convenio judicial y/o pagarés, en su caso, incluyendo inscripción en el Registro Público de la Propiedad y/o del Comercio cuando se requiera.

g) Créditos castigados

1. Información que acredite que se agotaron las diferentes instancias de recuperación, o en su caso, la información necesaria de acuerdo a las políticas institucionales en la materia.

2. Información mediante la cual las instancias correspondientes solicitan la aplicación del crédito.

h) Necesaria para ejercer la acción de cobro

Contratos de crédito y/o pagarés con los que se haya documentado el mismo.

ANEXO 18

DOCUMENTACIÓN E INFORMACIÓN QUE DEBERÁ INTEGRARSE A LOS EXPEDIENTES DE LOS CRÉDITOS COMERCIALES CUYO SALDO AL MOMENTO DEL OTORGAMIENTO SEA IGUAL O MAYOR A UN IMPORTE EQUIVALENTE EN MONEDA NACIONAL A CUATRO MILLONES DE UDIS

Para la celebración de la operación crediticia

1. Solicitud de crédito debidamente llenada y firmada ya sea autógrafa o electrónicamente.

2. Autorización del acreditado para efectuar la consulta del Reporte de Información Crediticia.

3. Documentación que acredite haber requerido el Reporte de Información Crediticia del solicitante del crédito y, en su caso, del obligado solidario, avalista o fiador previo al otorgamiento del crédito, así como los informes expedidos por las sociedades de información crediticia actualizados de acuerdo con las disposiciones aplicables en materia de calificación de cartera.

4. Estudios de crédito donde se analice al acreditado y/o garante, cuando este último sea considerado en el proceso de calificación del crédito.

5. Información relativa a la participación del acreditado en grupos de Riesgo Común, en su caso, conforme al artículo 49 de las presentes disposiciones.

6. Autorizaciones de crédito.

7. Contratos de crédito y/o pagarés con los que se haya documentado el mismo, incluyendo cuando la naturaleza del crédito lo requiera, la inscripción del contrato en el Registro Público de la Propiedad y/o del Comercio.