|

RESOLUCIÓN preliminar de la investigación antidumping sobre las importaciones de rollos de acero laminados en caliente, originarias de la República Federal de Alemania, de la República Popular China y de la República Francesa, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 y 7225.30.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Martes 9 de junio de 2015 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE ROLLOS DE ACERO LAMINADOS EN CALIENTE, ORIGINARIAS DE LA REPÚBLICA FEDERAL DE ALEMANIA, DE LA REPÚBLICA POPULAR CHINA Y DE LA REPÚBLICA FRANCESA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 Y 7225.30.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa preliminar el expediente administrativo 12/14 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes:

RESULTANDOS

A. Solicitud

1. El 25 de junio de 2014 Altos Hornos de México, S.A.B. de C.V. y Ternium México, S.A. de C.V. (AHMSA y “Ternium", respectivamente, o las “Solicitantes” en conjunto), solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de rollos de acero laminados en caliente, originarias de la República Federal de Alemania, de la República Popular China y de la República Francesa (“Alemania”, “China” y “Francia”, respectivamente), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 26 de septiembre de 2014 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la “Resolución de Inicio”). Se fijó como periodo de investigación el comprendido del 1 de enero al 31 de diciembre de 2013 y como periodo de análisis de daño, el comprendido del 1 de enero de 2011 al 31 de diciembre de 2013.

C. Producto investigado

1. Descripción general

3. El producto objeto de investigación son los productos planos de hierro o de acero al carbono o aleados laminados en caliente, sin decapar, chapar ni revestir; de espesores igual o inferior a 4.75 milímetros (mm) y superiores a este espesor, y ancho igual o mayor a 600 mm. Esta mercancía incluye la lámina rolada en caliente que presenta un espesor inferior o igual a 4.75 mm y la placa de acero en rollo rolada en caliente que tiene un espesor superior a 4.75 mm. Se les conoce como rollos de acero laminados en caliente, bobinas en caliente, “hot rolled coils”, “hot rolled plate coil”, “hot rolled steel”, “sheet coil” o “hot rolled band”.

2. Tratamiento arancelario

4. El producto objeto de investigación ingresa a través de las fracciones arancelarias 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 y 7225.30.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria

|

Codificación arancelaria |

Descripción |

|

Capítulo 72 |

Fundición, hierro y acero |

|

Partida 7208 |

Productos laminados planos de hierro o acero sin alear, de anchura superior o igual a 600 mm, laminados en caliente, sin chapar ni revestir. |

|

|

-Los demás, enrollados, simplemente laminados en caliente: |

|

Subpartida 7208.36 |

--De espesor superior a 10 mm. |

|

Fracción 7208.36.01 |

De espesor superior a 10 mm. |

|

Subpartida 7208.37 |

--De espesor superior o igual a 4.75 mm pero inferior o igual a 10 mm. |

|

Fracción 7208.37.01 |

De espesor superior o igual a 4.75 mm pero inferior o igual a 10 mm. |

|

Subpartida 7208.38 |

--De espesor superior o igual a 3 mm pero inferior a 4.75 mm. |

|

Fracción 7208.38.01 |

De espesor superior o igual a 3 mm pero inferior a 4.75 mm. |

|

Subpartida 7208.39 |

--De espesor inferior a 3 mm. |

|

Fracción 7208.39.01 |

De espesor inferior a 3 mm. |

|

Partida 7225 |

Productos laminados planos de los demás aceros aleados, de anchura superior o igual a 600 mm. |

|

Subpartida 7225.30 |

-Los demás, simplemente laminados en caliente, enrollados. |

|

Fracción 7225.30.02 |

Con un contenido de boro igual o superior a 0.0008%, de espesor superior a 10 mm. |

|

Fracción 7225.30.03 |

Con un contenido de boro igual o superior a 0.0008%, de espesor superior o igual a 4.75 mm, pero inferior o igual a 10 mm. |

|

Fracción 7225.30.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

5. De acuerdo con el SIAVI, las importaciones que ingresan por las fracciones arancelarias 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 y 7225.30.99 de la TIGIE quedaron libres de arancel a partir del primero de enero de 2012, cualquiera que sea su origen.

6. Sin embargo, en la página de Internet del SIAVI, en el rubro aranceles y normatividad, en la parte de observaciones generales, se precisa que, mediante Boletín No. 087/12, la Administración General de Aduanas del Servicio de Administración Tributaria (SAT) comunica que en cumplimiento de las ejecutorias dictadas en los incidentes que se mencionan en el mismo Boletín, a partir del 1 de agosto de 2012, se implementó el cobro de un arancel de 3%.

7. La unidad de medida para operaciones comerciales es toneladas métricas; conforme a la TIGIE es el kilogramo.

8. El 5 de diciembre de 2013 se publicó en el DOF el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite Reglas y Criterios de Carácter General en materia de Comercio Exterior”, y se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías comprendidas en las fracciones arancelarias que se mencionan en los puntos anteriores de la presente Resolución, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

3. Normas técnicas

9. AHMSA y Ternium indicaron que a nivel mundial los productos de acero se producen conforme a especificaciones de normas de la Sociedad Americana para Pruebas y Materiales (“ASTM”, por las siglas en inglés de American Society for Testing Materials), la Sociedad de Ingenieros Automotrices (“SAE”, por las siglas en inglés de Society of Automotive Engineers), el Instituto Alemán de Normas y la Norma Europea, entre otras, que se utilizan en sistemas de calidad, comprobación y aceptación de productos y transacciones comerciales en el mercado internacional.

10. En particular, señalaron que los rollos de acero laminados en caliente se fabrican fundamentalmente bajo especificaciones de las normas ASTM A36, ASTM A786, ASTM A572 GR50, ASTM A1011, SAE J403, en calidades 1008 y 1010, así como bajo la norma del Instituto Americano del Petróleo API 5L X 42 PSL 1. Precisaron que estos productos pueden fabricarse bajo especificaciones de otras normas.

11. AHMSA y Ternium presentaron copia de las normas mencionadas y un informe de la Cámara Nacional de la Industria del Hierro y del Acero, A.C. (CANACERO), del 20 de junio de 2014, sobre importaciones de rollos de acero laminados en caliente, originarias de Alemania, China y Francia, que ingresan a través de las fracciones arancelarias 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 y 7225.30.99 de la TIGIE, efectuadas durante 2013. La Secretaría constató que en el informe de la CANACERO se indica que los productos importados, originarios de dichos países, se fabricaron bajo especificaciones de las normas que AHMSA y Ternium señalaron.

4. Características físicas y composición química

12. AHMSA y Ternium indicaron que los rollos de acero laminados en caliente, originarios de Alemania, China y Francia se fabricaron con aceros al carbono y aceros aleados, que son los que normalmente utiliza la industria automotriz, de estructuras y de tubería, y constituyen la mayoría de la producción siderúrgica del mundo. La composición química de estos aceros, es principalmente mineral de hierro, carbono y otros elementos como manganeso, azufre y fósforo; en el caso de los aceros aleados, éstos incluyen, además de los elementos señalados, otras ferroaleaciones como el boro, entre otras.

13. Con base en el informe de la CANACERO, AHMSA y Ternium afirmaron que: i) los rollos de acero laminados en caliente de algunas operaciones de importación efectuadas por fracciones arancelarias en las que se clasifican aceros al carbono, presentaron un contenido mínimo de boro (una parte por millón), y ii) los rollos de acero laminados en caliente de las operaciones de importación efectuadas por las fracciones arancelarias 7225.30.02, 7225.30.03 y 7225.30.99 de la TIGIE, en donde se clasifican aceros con boro, en efecto, indican adiciones de este elemento.

14. Sin embargo, precisaron que estos rollos de acero laminados en caliente, a pesar del contenido que presentan de boro, esencialmente corresponden a aceros al carbono. Las razones que esgrimieron para sustentar esta afirmación se señalaron en los puntos 15 y 16 de la Resolución de Inicio.

15. En cuanto a las dimensiones físicas que describen a los rollos de acero laminados en caliente, AHMSA y Ternium manifestaron que presentan un ancho igual o mayor a 600 mm y diversos espesores, que van desde 0.76 mm hasta 19.2 mm. Lo sustentaron con el informe de la CANACERO antes referido.

5. Proceso productivo

16. AHMSA y Ternium indicaron que la fabricación de productos de acero se efectúa mediante tres etapas: extracción y beneficio de materias primas (fundamentalmente carbón, mineral de fierro, chatarra, gas y energía eléctrica), y obtención de acero líquido y laminación, en esta última etapa se le da forma al producto.

17. Afirmaron que los procesos de extracción y beneficio de las materias primas y laminación, son similares en el mundo, pues sólo difieren en el grado de automatización; sin embargo, precisaron que existen diferentes tecnologías para obtener el acero líquido: i) Alto Horno (“BF”, por las siglas en inglés de Blast Furnace); ii) Aceración al Oxígeno en hornos denominados BOF (por las siglas en inglés de Basic Oxigen Furnace), y iii) Horno Eléctrico (“EF”, por las siglas en inglés de Electric Furnace). No obstante, AHMSA y Ternium indicaron que independientemente de la tecnología que se utilice, el resultado final es la obtención de un acero con características similares.

18. De acuerdo con la publicación “World Steel in Figures 2014”, elaborada por la World Steel Association (“World Steel in Figures 2014”), la obtención de acero en el mundo se realizó fundamentalmente mediante los procesos que se señalan en el punto anterior. En efecto, según información de dicha publicación, en 2014 la producción mundial de este material por tipo de horno se distribuyó de la siguiente forma: 71.2% en BF y BOF, 28.2% en EF y el restante 0.6% en hornos de hogar abierto. La misma fuente indica que la producción de acero en Alemania, China y Francia se efectúa principalmente mediante BF-BOF: 68.4%, 90.5% y 65%, respectivamente, del total de la producción en cada país.

19. Asimismo, proporcionaron los diagramas de producción de acero y laminación en caliente y/o una descripción de equipos de las principales empresas alemanas, chinas y francesas, fabricantes del producto objeto de investigación: ArcelorMittal Bremen GmbH (“ArcelorMittal Bremen”), ThyssenKrupp Steel Europe AG (“ThyssenKrupp”), Anshan Iron and Steel Group Corporation, Baosteel Group Corporation, Benxi Iron & Steel Group International Economic & Trading, Co. Ltd., Tangshan Iron and Steel Group, Co. Ltd. (“Tangshan”) y ArcelorMittal Atlantique et Lorraine, S.A.S. (“ArcelorMittal Atlantique”).

20. Con base en esta información, AHMSA y Ternium indicaron que en Alemania, China y Francia, los rollos de acero laminados en caliente se fabrican mediante el siguiente proceso: obtención del acero líquido en BF-BOF, o bien, en EF; metalurgia secundaria; colada continua y laminación, etapas que se describen a continuación:

a. Obtención del acero en BF-BOF: el coque, fundentes y mineral de hierro se cargan en el BF, en donde se funden para obtener el arrabio o hierro de primera fusión; este material se transporta en carros termos al horno BOF (olla llamada convertidor), donde se inyecta oxígeno para acelerar la reacción química que permite reducir el contenido de carbono en el arrabio líquido, hasta los niveles que requiere el acero que se programó producir. Obtención del acero en EF: la chatarra y/o fierro esponja (producido en un reactor) se funden para obtener el acero líquido.

b. Metalurgia secundaria: el acero líquido que se obtiene por cualquiera de los procesos de fundición, se vacía en una olla (“olla de vaciado”) donde se desoxida con aluminio hasta quedar con un contenido mínimo de 0.020%; luego se agregan las ferroaleaciones como el ferromanganeso, ferrosilicio y/o ferroboro, entre otras, que se requieren para cumplir con las especificaciones técnicas y químicas que establecen las normas o las que el cliente solicita.

c. Colada continua: el acero líquido, al carbono o aleado, se vacía en la máquina de colada continua y se obtienen planchones.

d. Laminación: los planchones se reducen en molinos continuos o “Tándem”, que tienen un número variable de castillos y rodillos, hasta obtener una cinta laminada en caliente con los espesores que el cliente solicita. A la salida del molino continuo o “Tándem” la cinta se enfría para enrollarse posteriormente.

6. Usos y funciones

21. AHMSA y Ternium indicaron que los rollos de acero laminados en caliente son un insumo que utilizan diversas industrias manufactureras para fabricar bienes intermedios y de capital, por ejemplo: piezas automotrices, perfiles, estructuras, recipientes a presión y tubería, entre otros. Adicionalmente, la propia industria siderúrgica utiliza la lámina en caliente como insumo para producir lámina rolada en frío. La información que AHMSA y Ternium aportaron sobre las empresas alemanas, chinas y francesas, productoras de rollos de acero laminados en caliente, confirma estos usos.

D. Convocatoria y notificaciones

22. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

23. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”); 53 de la Ley de Comercio Exterior (LCE), y 142 del Reglamento de la Ley de Comercio Exterior (RLCE), la Secretaría notificó el inicio de la investigación antidumping a las Solicitantes, a las importadoras y exportadoras de que tuvo conocimiento y a los gobiernos de Alemania, China y Francia. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

24. Comparecieron como partes interesadas al presente procedimiento las siguientes empresas. El gobierno de China únicamente compareció para solicitar una prórroga a favor de una exportadora y la Comisión Europea compareció para manifestar su interés en el resultado de la presente investigación.

1. Productoras nacionales

Altos Hornos de México, S.A.B. de C.V.

Av. Campos Elíseos No. 29, Piso 4

Col. Chapultepec Polanco

C.P. 11580, México, Distrito Federal

Ternium México, S.A. de C.V.

Av. Múnich No. 101

Col. Cuauhtémoc

C.P. 66452, San Nicolás de los Garza, Nuevo León

ArcelorMittal, S.A.

ArcelorMittal Atlantique et Lorraine S.A.S.

ArcelorMittal Bremen GmbH

ArcelorMittal Flat Carbon Europe, S.A.

ArcelorMittal International America, LLC

ArcelorMittal Mediterranée, S.A.S.

Paseo de los Tamarindos No. 400-A, Piso 9

Col. Bosques de las Lomas

C.P. 05120, México, Distrito Federal

Duferco, S.A.

Martín Mendalde No. 1755, PB

Col. Del Valle

C.P. 03100, México, Distrito Federal

Samsung C and T Corporation

Blvd. Manuel Ávila Camacho No. 1, Piso 12

Edificio Scotiabank Inverlat

Col. Lomas de Chapultepec

C.P. 11000, México, Distrito Federal

Tangshan Iron and Steel Group Co. Ltd.

Martín Mendalde No. 1755, PB

Col. Del Valle

C.P. 03100, México, Distrito Federal

ThyssenKrupp Steel Europe AG

Calle Del Cenote No. 12

Col. Jardines del Pedregal de San Ángel

C.P. 04500, México, Distrito Federal

3. Gobierno

Comisión Europea

Paseo de la Reforma No. 1675

Col. Lomas de Chapultepec

C.P. 11000, México, Distrito Federal

Consejero de Asuntos Económicos y Comerciales de la Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, México, Distrito Federal

F. Argumentos y medios de prueba

1. Prórrogas

25. La Secretaría otorgó una prórroga de 15 días a la importadora Impulsora Tlaxcalteca de Industrias, S.A. de C.V. (“Impulsora Tlaxcalteca de Industrias”), así como a las exportadoras Tangshan, Duferco, S.A. (“Duferco”), Metal One Deutschland GmbH (“Metal One”), ArcelorMittal, S.A., ArcelorMittal Atlantique, ArcelorMittal Bremen, ArcelorMittal Flat Carbon Europe, S.A., ArcelorMittal International America, LLC y ArcelorMittal Mediterranée, S.A.S. (“ArcelorMittal Flat Carbon”, “ArcelorMittal America” y “ArcelorMittal Mediterranée”, respectivamente, o “ArcelorMittal” en conjunto con ArcelorMittal, S.A., ArcelorMittal Atlantique y ArcelorMittal Bremen), ThyssenKrupp y Samsung C and T Corporation (“Samsung”), para que presentaran su respuesta al formulario oficial, argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 27 de noviembre de 2014.

26. La Secretaría otorgó a ArcelorMittal una prórroga adicional de 5 días. El plazo venció el 4 de diciembre de 2014.

27. El 3 y 4 de noviembre de 2014 Metal One e Impulsora Tlaxcalteca de Industrias, respectivamente, comparecieron para solicitar una prórroga para presentar su respuesta al formulario oficial. Sin embargo, no presentaron información ni pruebas.

2. Exportadoras

a. ArcelorMittal

28. El 3 de noviembre, 4 y 5 de diciembre de 2014 ArcelorMittal manifestó:

A. La información pública proporcionada por las Solicitantes es insuficiente para que ArcelorMittal defienda adecuadamente sus derechos, por lo siguiente:

a. existe una excesiva clasificación confidencial de la información relativa a la producción nacional y el consumo interno. Asimismo, los datos proporcionados muestran que la industria mexicana mantuvo su posición en el mercado local;

b. la solicitud de inicio carece de datos suficientes para evaluar la existencia del daño alegado, ya que la mayoría de los indicadores de perjuicio fueron excluidos de la misma, sin un resumen público que permita tener idea de los elementos en que se basa;

c. en particular, en el Anexo 4 de la solicitud de inicio, titulado "Indicadores del Mercado Nacional", sólo se proporcionan los volúmenes de las importaciones, sin embargo, carece de indicadores relativos a la industria nacional, además de que no se proporciona ningún índice que sería crucial para el propósito de determinar la existencia o la ausencia de daño a la industria mexicana;

d. en el informe del panel ante la Organización Mundial del Comercio (OMC) sobre “Cement II” de Guatemala, se señaló que "las pruebas presentadas... por una de las partes se pondrán inmediatamente a disposición de otras partes interesadas", por lo que el hecho de que contengan información confidencial no puede ser una justificación válida para no hacerlo;

e. el artículo 6.4 del Acuerdo Antidumping prevé que con suficiente tiempo, se debe dar a las partes interesadas oportunidad para ver toda la información que sea relevante para la presentación de sus casos y preparar sus alegatos. Asimismo, en el informe del panel ante la OMC sobre “Tuberías de acero” de México, se señaló que no se encontró “ninguna base textual en el artículo 6.5 que nos indique que permitir el acceso limitado a la totalidad del expediente confidencial a personas que cumplan determinadas condiciones, establece una excepción de, o reemplaza las obligaciones de la autoridad investigadora, en virtud del artículo 6.5, de exigir la justificación para el tratamiento de la información confidencial y, si se justifica dicho tratamiento, para exigir resúmenes no confidenciales de la información confidencial o, alternativamente, de exigir la justificación de la imposibilidad de resumir cierta información", y

f. ArcelorMittal reconoce la necesidad de proteger la información confidencial, sin embargo, debe proporcionarse un resumen público adecuado en relación con los indicadores de daño. Asimismo, de no solucionarse esta situación, constituirá una violación de las disposiciones pertinentes del acuerdo de la OMC sobre medidas antidumping.

B. Los datos disponibles en la solicitud de inicio no apuntan a ninguna forma de daño, en razón de lo siguiente:

a. los indicadores revelan una evolución positiva durante el periodo investigado, en consecuencia, la industria mexicana no puede alegar daño material;

b. específicamente, la producción nacional creció en línea con la demanda interna, la utilización de la capacidad se mantuvo estable e incluso aumentó durante el periodo investigado, y el consumo interno en el mercado mexicano y las ventas nacionales aumentaron, lo que difícilmente apunta hacia cualquier forma de daño material;

c. las Solicitantes conservaron su cuota de mercado en la industria mexicana (80%) en el periodo investigado, en tanto que la disminución de los precios se debe a la evolución del mercado internacional, por lo que concluir que tal disminución se vincula a las importaciones investigadas, sería ignorar la realidad del mercado del acero;

d. la pérdida de rentabilidad de AHMSA puede ser resultado de la competencia acumulada en el mercado mexicano, la cual condujo a una reducción de los precios. Sin embargo, en ausencia de cualquier información adicional, la caída de los beneficios es abstracta y no pone de manifiesto si la industria mexicana sufre daño, ya que podría ser rentable, a pesar de tales niveles;

e. la información presentada por las Solicitantes indica que la productividad aumentó entre 2011 y 2013 sin mostrar ningún daño, lo que muestra que la industria mexicana está funcionando bien en un mercado creciente y competitivo;

f. México no se encuentra dentro de los principales países consumidores del producto objeto de investigación y representa menos del 1.4% de la demanda total del mundo, y

g. el intento de recurrir a la amenaza de daño, revela que las Solicitantes no tienen confianza en sus alegatos respecto a la existencia de daño. Al respecto, una solicitud de amenaza de daño no debe basarse en meras alegaciones, conjeturas o posibilidades remotas y, en cualquier caso, la amenaza de daño no se demostró, dada la baja tasa de aumento de las importaciones investigadas.

C. Cualquier competencia significativa que podría afectar a la industria mexicana, no proviene de Francia y Alemania, sino de las importaciones no investigadas, de acuerdo a lo siguiente:

a. la solicitud de inicio no tuvo en cuenta la creciente competitividad del mercado mexicano, que ahora involucra a participantes cada vez más globalizados, con diferentes estrategias de exportación y un impacto más tangible sobre el mercado mexicano;

b. las insignificantes cuotas de mercado de las importaciones investigadas, revelan que éstas son incapaces de impactar en la industria mexicana. Prueba de ello, es la ausencia de la desviación de la producción nacional, en términos de volúmenes y precios;

c. la solicitud de inicio no tuvo en cuenta que las importaciones de otros países tuvieron un impacto significativo en razón de los volúmenes que representan y sus bajos precios, por lo siguiente:

i. el porcentaje de las importaciones investigadas en el mercado mexicano es muy limitado en 2013, asimismo, este porcentaje es más evidente cuando se consideran por separado las importaciones de Francia y Alemania, por lo que no existe una justificación económica que relacione los volúmenes marginales de importaciones procedentes de Francia y Alemania a cualquier nivel de daño, de conformidad con las normas aplicables;

ii. un análisis de las distintas cuotas de mercado en México demuestra que las importaciones investigadas no sustituyeron a la industria nacional y que el reparto del mercado entre los productos importados y los productos nacionales se mantuvo similar, ya que la competencia por la cuota de mercado se llevó a cabo entre los importadores, y no entre estos y la industria nacional. A pesar de que algunos países perdieron su cuota de mercado entre 2011 y 2013, no sólo los países investigados, sino Japón, Brasil y Corea del Sur aumentaron su participación en el total de las importaciones;

iii. las importaciones provenientes de Japón, Países Bajos y Corea del Sur son considerablemente más altas que las de Francia y Alemania, y representan el 23.5% de las importaciones totales, es decir, casi dos veces el volumen que representan las investigadas;

iv. un análisis de los precios por unidad de las importaciones no investigadas, revela que están a niveles de subvaloración en relación con los precios internos, y

v. los Países Bajos, Corea del Sur y en especial Japón, siguen una estrategia de precios en el mercado mexicano, que les permite aumentar considerablemente sus volúmenes mientras que en paralelo los precios caen.

D. La industria mexicana no sufrió daño, ya que una gran parte de las exportaciones realizadas por ArcelorMittal consiste en productos con anchura igual o superior a 72 pulgadas, mercancía que no fue producida por la industria mexicana durante la mayor parte del periodo investigado, ya que si bien el nuevo molino “Steckel” de AHMSA permite producir rollos de acero laminados en caliente con anchura de hasta 2,438 mm, más grande que 72 pulgadas, éste se comenzó a utilizar con eficacia hacia el final del periodo investigado. La anchura máxima de los rollos de acero laminados en caliente de AHMSA hasta mediados de 2013, fue de 1,534 mm.

E. No hay otro molino en México capaz de producir rollos de acero laminados en caliente con una anchura igual o superior a 1,829 mm o 72 pulgadas, por lo que los datos relativos a las importaciones del producto objeto de investigación a México, con una anchura comprendida entre 1,534 mm y 1,829 mm no deben tenerse en cuenta para el análisis de daño.

F. Las importaciones de Francia y Alemania no deben acumularse con las de China por lo siguiente:

a. las importaciones de ArcelorMittal fueron insignificantes en el periodo investigado y tuvieron una limitada participación en el mercado mexicano. Asimismo, el artículo 67 del RLCE señala que normalmente se considerará insignificante el volumen de las importaciones objeto de discriminación de precios cuando se establezca que las procedentes de un determinado país representan menos del 3% de las importaciones del producto similar;

b. las condiciones de competencia entre las importaciones de ArcelorMittal y China no justifican su acumulación, ya que su tendencia y patrón en términos de volumen y precio, difieren significativamente;

c. en términos de precio, las importaciones originarias de China difieren completamente de las de Francia y Alemania, y son las primeras las que socavaron sistemáticamente los precios mexicanos a lo largo del periodo investigado;

d. en términos de volumen, las importaciones chinas están inundando progresivamente el mercado mexicano;

e. del análisis separado de las importaciones de Francia y Alemania, se concluye que las importaciones de dichos orígenes no causaron daño, ya que representan una parte marginal del mercado mexicano, y

f. una parte considerable de las importaciones de ArcelorMittal a México, corresponde a mercancía no producida por la industria mexicana.

G. Respecto a la organización de las empresas, señaló:

a. ArcelorMittal Meditarranée y ArcelorMittal Atlantique fabrican el producto objeto de investigación en Francia, mientras que en Alemania, lo fabrican las empresas ArcelorMittal Bremen y ArcelorMittal Eisenhüttenstadt. Por su parte, ArcelorMittal, S.A. es la empresa matriz del grupo;

b. únicamente ArcelorMittal Meditarranée y ArcelorMittal Bremen exportaron producto objeto de investigación a México durante el periodo investigado. Estas empresas no están vinculadas a ningún importador mexicano señalado en la solicitud de inicio;

c. en México, ArcelorMittal vende el producto objeto de investigación a clientes finales no relacionados, mientras que en Alemania y Francia, realiza ventas a empresas relacionadas, y

d. las empresas exportadoras de ArcelorMittal en Alemania y Francia, vendieron el producto objeto de investigación a clientes en los Estados Unidos de América durante el periodo investigado. Sin embargo, dichos productos no transitaron a través de los Estados Unidos de América, pues fueron enviados directamente desde sus plantas de producción en Francia y Alemania, a los clientes en México.

H. Respecto a las características del mercado internacional, señaló:

a. China representa casi la mitad de la producción mundial en 2013. Asimismo, China es el principal consumidor de rollos de acero laminados en caliente, toda vez que representa más de la mitad del consumo total mundial;

b. los principales exportadores en 2013 fueron Japón, los países de la Comunidad de Estados Independientes (CEI) y China. Los principales países importadores en 2013 fueron China, Japón y otros países de Asia que, en conjunto, representan casi la mitad de las importaciones mundiales en 2013;

c. en 2011 se observó un repunte en la demanda que, aunado al aumento de precios de las materias primas, empujó los precios internacionales del producto objeto de investigación;

d. la demanda aparente mundial mostró un aumento estacional, ya que tras el terremoto de abril 2011, la demanda en Japón cayó y la producción de automóviles se redujo;

e. en 2012 los precios de las materias primas cayeron fuertemente. Sin embargo, el aprovisionamiento a principios del año, la mejora de la confianza y la lenta recuperación de la producción de acero de China, supusieron un ligero aumento de los precios para la exportación en China, y

f. en 2013 los bajos inventarios en China, el aumento de la demanda de exportaciones de Rusia y el aumento del mineral de hierro, hicieron que los precios en dólares de los Estados Unidos de América (“dólares”), aumentarán ligeramente.

I. Para el cálculo del precio de exportación de la mercancía originaria de Alemania y Francia, ArcelorMittal consideró ajustes por comisión, transporte, y crédito.

J. ArcelorMittal presentó la metodología para reconstruir el valor normal. Al respecto, consideró el coste por línea de transacción, calculó un margen de beneficio expresado como un porcentaje de la facturación y aplicó ajustes por gastos de crédito, transporte, reducciones y bonus post-ventas y costos de la garantía post-venta. Para las ventas de exportación a terceros países realizó los mismos ajustes, excepto por costos de la garantía post-venta.

29. ArcelorMittal presentó:

A. Respecto a ArcelorMittal, S.A.:

a. estatutos sociales de ArcelorMittal, S.A., apostillados por la Oficina de Pasaportes, Visas y Legalización del Ministerio de Relaciones Exteriores del Gran Ducado de Luxemburgo el 12 de noviembre de 2014, mediante los cuales se acredita su legal existencia, y

b. copia certificada del testimonio notarial de la escritura pública número 65,435 del 31 de octubre de 2014, otorgada ante el Notario Público número 94 del Distrito Federal, mediante la cual se acreditan las facultades del representante legal de ArcelorMittal, S.A. y del poderdante.

B. Respecto a ArcelorMittal Atlantique:

a. estatutos sociales de ArcelorMittal Atlantique, apostillados por el Tribunal de Apelaciones de Nancy, Francia, el 21 de noviembre de 2014, mediante los cuales se acredita su legal existencia, y

C. Respecto a ArcelorMittal Bremen:

a. contrato social de ArcelorMittal Bremen, apostillado por el Tribunal Superior de Bremen, Alemania, el 25 de noviembre de 2014, mediante el cual se acredita su legal existencia, y

D. Respecto a ArcelorMittal Flat Carbon:

a. estatutos sociales de ArcelorMittal Flat Carbon, apostillados por la Oficina de Pasaportes, Visas y Legalización del Ministerio de Relaciones Exteriores del Gran Ducado de Luxemburgo el 12 de noviembre de 2014, mediante los cuales se acredita su legal existencia, y

E. Respecto a ArcelorMittal America, copia certificada del testimonio notarial de la escritura pública número 65,728 del 26 de noviembre de 2014, otorgada ante el Notario Público número 94 del Distrito Federal, mediante la cual se acredita la legal existencia de la empresa ArcelorMittal America, así como las facultades del representante legal y del poderdante.

F. Cédula para el ejercicio profesional del representante legal de ArcelorMittal, expedida por la Dirección General de Profesiones de la Secretaría de Educación Pública de la Secretaría de Educación Pública.

G. Reporte anual de ArcelorMittal de 2013.

H. Organigrama empresarial de ArcelorMittal.

I. Listas de clientes en México de ArcelorMittal Mediterranée y ArcelorMittal Bremen.

J. Características físicas, tipo de acero, anchura, espesor y grosor de los productos exportados por ArcelorMittal Mediterranée y ArcelorMittal Bremen.

K. Valor reconstruido para ArcelorMittal Mediterranée y ArcelorMittal Bremen.

L. Diagramas de ventas totales del producto objeto de investigación y producto no objeto de investigación de ArcelorMittal Mediterranée, ArcelorMittal Atlantique, ArcelorMittal Bremen y ArcelorMittal Eisenhuttenstadt en el periodo investigado.

M. Valor y volumen de ventas al mercado interno, mercado mexicano y otros mercados de exportación de ArcelorMittal Mediterranée y ArcelorMittal Bremen, por código de producto, durante el periodo investigado.

N. Ventas del producto idéntico o similar de ArcelorMittal Mediterranée y ArcelorMittal Bremen, destinado al mercado interno en Francia y Alemania, respectivamente, durante el periodo investigado.

O. Ventas del producto idéntico o similar de ArcelorMittal Mediterranée y ArcelorMittal Bremen, destinadas a un tercer mercado de exportación en el periodo investigado.

P. Exportaciones del producto objeto de investigación de ArcelorMittal Mediterranée y ArcelorMittal Bremen a México, en el periodo investigado y ajustes al precio de exportación.

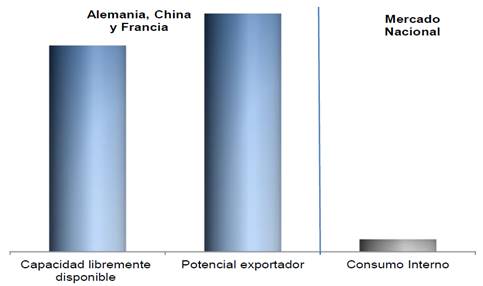

Q. Indicadores de capacidad instalada, producción y ratio de utilización de las industrias francesa y alemana de láminas anchas de acero laminadas en caliente y bobinas anchas laminadas en caliente, respectivamente, para 2011, 2012 y estimaciones para 2013.

R. Indicadores de producción, importaciones, exportaciones a México, exportaciones a otros países y totales de las industrias francesa y alemana para la mercancía clasificada en las fracciones arancelarias 7208.36.00, 7208.38.00, 7208.39.00, 7225.30.10 y 7225.30.90 de la TIGIE, durante el periodo de 2011 a 2013.

S. Indicadores de capacidad instalada, producción, inventarios, ventas al mercado interno, exportaciones a México, exportaciones a otros países y totales de ArcelorMittal Mediterranée, ArcelorMittal Atlantique, ArcelorMittal Bremen y ArcelorMittal Eisenhuttenstadt, para la producción de rollos de acero laminados en caliente sin decapar en el periodo de 2011 a 2013.

T. Indicadores de consumo doméstico, producción doméstica, ventas domésticas, capacidad de producción total, precios de importación en el mercado mexicano, volumen de las importaciones y subvaloración y cuotas de mercado, elaborado a partir de información proporcionada por AHMSA en el Anexo AH-4-B de la solicitud de inicio e información de ArcelorMittal.

U. Costos de producción y gastos generales promedio del producto objeto de investigación de ArcelorMittal Mediterranée y ArcelorMittal Bremen destinado a su mercado local, costos de exportación a terceros países y de exportación a México por línea de transacción, para el periodo investigado.

V. Estados financieros de ArcelorMittal Mediterranée y ArcelorMittal Bremen, correspondientes a los ejercicios al 31 de diciembre de 2011, 2012 y 2013.

b. Duferco

30. El 5 y 27 de noviembre y 1 de diciembre de 2014 Duferco manifestó:

A. No existen elementos que acrediten un daño material a la producción nacional en el sentido del artículo 3 del Acuerdo Antidumping, en razón de lo siguiente:

a. las importaciones originarias de China son poco representativas, no superan el 6% de las importaciones totales; representan menos del 1% de participación dentro del Consumo Nacional Aparente (CNA) en el periodo investigado, y

b. la Secretaría debe investigar la contribución al daño que pueden tener las importaciones originarias de los Estados Unidos de América, Japón y Corea, que representaron cerca del 80% de las importaciones totales.

B. En el periodo analizado, las Solicitantes no produjeron la lámina rolada en caliente con anchos superiores a 60 pulgadas, por lo que la Secretaría debe verificar la ausencia de producción e identificar tales importaciones, eliminándolas del análisis de daño.

C. Es ridículo que una disminución de 0.4 puntos porcentuales de participación de la producción nacional en el CNA ocasione el daño material que alegan las Solicitantes y que confirma la Secretaría.

D. Duferco y Duferco Steel Inc. (“Duferco Steel”) exportaron a México el producto objeto de investigación en el periodo analizado, sin embargo, ninguna lo produjo, ni está vinculada con los importadores mexicanos.

E. Duferco cuenta con dos canales de distribución para sus exportaciones de China a México, ya que adquiere el producto objeto de investigación directamente de los productores chinos y a través de empresas comercializadoras. Asimismo, realiza ventas directas a sus clientes en México y a través de Duferco Steel, en cuyo caso, el puerto de descarga es en los Estados Unidos de América. No realiza ventas al mercado doméstico de China y sus exportaciones llegan directamente a México.

F. El precio de exportación proporcionado por Duferco es neto de descuentos, bonificaciones y reembolsos. Al respecto, para llevar el precio de exportación a un nivel ex fábrica, realizó ajustes por concepto de crédito, comisión, flete marítimo y seguro interno.

G. Duferco se opone a la selección del país sustituto propuesto por las Solicitantes. Brasil no es una opción razonable para la determinación de valor normal como país sustituto de China, en razón de lo siguiente:

a. impone barreras proteccionistas a las importaciones de acero, que le permiten ser un importante exportador, por lo que a pesar de que el gobierno brasileño redujo tarifas arancelarias en algunos productos de acero, muchos siguen sujetos a tarifas mayores;

b. a pesar de ser acordes con los postulados de la OMC, las tarifas en los productos de acero son altas y distorsionan el comercio, al impedir la importación de acero y otros productos en Brasil;

c. los aranceles de importación a que está sujeto el producto objeto de investigación en Brasil, van de 10 a 14%. En Turquía la importación del producto objeto de investigación está sujeta a un arancel de 0.6 o 0.9%, dependiendo del país exportador;

d. Brasil impone requisitos de contenido local mínimo en varios sectores industriales, lo que dificulta realizar importaciones en materia de acero a dicho país. El Banco Nacional de Desenvolvimiento Económico e Social de Brasil (BNDES), no otorga fondos a productores brasileños, a menos que el 60% de su equipamiento se haya producido en Brasil, en tanto que, respecto a la industria del automóvil, el requisito de contenido local es mayor;

e. con la implementación del programa brasileño “Plano Maior” el proteccionismo fue en forma de exenciones en impuestos, con el ánimo de beneficiar a los fabricantes locales, de aumento en tarifas arancelarias, los cuales incluyen programas como Reintegra;

f. otorga subsidios a su industria, incluido el sector del acero, con el fin de impulsar sus exportaciones, y da a sus productores una ventaja desleal, ya que dichos subsidios hacen más difícil competir tanto en Brasil, como en terceros mercados y distorsionan el precio en dicho mercado;

g. parte de la financiación del BNDES se proporciona a precios sustancialmente más bajos que los tipos de interés vigentes en el mercado para financiamiento comercial. Parte de estos fondos se dedican específicamente al aumento de las exportaciones brasileñas a través de los programas de pre embarque y post embarque;

h. el Banco de Brasil dispone de funciones como uno de los principales agentes financieros. Sus beneficiarios son empresas brasileñas que destinan sus productos o servicios al extranjero, así como empresas comercializadoras que destinan los recursos adquiridos a la producción;

i. existen más de cuarenta investigaciones antidumping y subsidios contra exportaciones de Brasil al 31 de diciembre del 2013, muchas de ellas relacionadas con la industria del acero, y

j. aplica una política proteccionista, ya que resolvió más de 394 casos con medidas antidumping en productos importados. En los últimos diez años, impuso más de quince medidas antidumping relativas a productos de acero.

H. Las medidas proteccionistas establecidas por el gobierno brasileño, ocasionan que los precios domésticos en ese país sean altos. Proponer a Brasil como país sustituto en investigaciones antidumping contra productos de acero, originarios de China, garantiza márgenes de discriminación de precios artificialmente altos.

I. Turquía es una opción más apropiada de país sustituto que Brasil, en razón de lo siguiente:

a. la similitud en el desarrollo entre Turquía y China es mayor que la que pudiera existir con Brasil;

b. Turquía se ubica por arriba de Brasil en la producción de acero crudo;

c. la capacidad instalada de Brasil, reportada por las Solicitantes, no se refiere exclusivamente al producto similar al investigado, toda vez que incluye lámina en rollo y placa;

d. Turquía dispone de una capacidad instalada para la producción de producto investigado de 13.7 millones de toneladas. Su principal productora es la tercer mayor productora de acero entre los países productores de la Unión Europea, octava a nivel Europa y 40 en el ranking mundial;

e. el proceso de producción de rollos de acero laminados en caliente en Turquía y China es similar;

f. en múltiples Resoluciones de la Secretaría, como la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero sin costura, publicada el 29 de abril de 2008, se indica que cuando los insumos son un commodity, la capacidad de producción de tal commodity, que puede ser fácilmente intercambiada en el mercado internacional, no puede ser considerada como un factor determinante;

g. a pesar de que Turquía importa los principales insumos (mineral de hierro) para la producción del producto objeto de investigación, como también lo hace China, esto no debe ser óbice para considerarla como país sustituto, acorde con los requisitos establecidos por la normatividad aplicable;

h. Turquía se encuentra con mayor vecindad a China en factores económicos ponderados por el crecimiento del Producto Interno Bruto (PIB), el índice de términos netos de intercambio, así como el valor agregado en porcentaje del PIB en industria, y

i. Turquía cumple con el propósito de esta investigación y puede mostrar un valor normal objetivo, razonable y prudente del producto objeto de investigación.

J. Conforme a lo señalado en el artículo 2 del Acuerdo Antidumping, el margen de discriminación de precios se determinará mediante una comparación adecuada, sobre una base razonable y de un país apropiado al referirse a la exportación a un tercer país. Por lo anterior, al comparar a Turquía y Brasil con China, la Secretaría debe preferir lo adecuado sobre lo menos apropiado y, en este sentido, Turquía es lo apropiado en relación con Brasil.

K. Duferco proporciona el precio de venta mensual de la lámina rolada en caliente en rollos en el mercado doméstico de Turquía para el periodo investigado. El precio en el mercado doméstico de Turquía resulta representativo, ya que en el periodo de 2011 a 2013, las ventas en ese mercado representaron en promedio anual el 71% de las ventas totales. Dicha información resulta razonable, ya que proviene de la misma fuente que utilizaron las Solicitantes para proporcionar el precio en Brasil.

L. Los precios de venta mensual de la lámina rolada en caliente en el mercado doméstico de Turquía, reportados por Duferco para el periodo investigado, no fueron ajustados, toda vez que son precios ex fábrica.

31. Duferco presentó:

A. Poder del 30 de octubre de 2014, otorgado ante Notario Público autorizado en Suiza al representante legal Duferco, debidamente apostillado por la Cancillería del Estado de Cantone Ticino, Suiza, el 30 de octubre de 2014, mediante el cual se acredita la legal existencia de la empresa Duferco, así como las facultades del representante legal y del poderdante.

B. Cédula para el ejercicio profesional del representante legal de Duferco, expedida por la Dirección General de Profesiones de la Secretaría de Educación Pública.

C. Códigos de producto utilizados por Duferco para el producto objeto de investigación exportado a México en el periodo analizado.

D. Diagrama de la estructura corporativa de Duferco International Trading Holding, S.A.

E. Precio de exportación y ajustes de Duferco a México en el periodo comprendido de diciembre de 2012 a diciembre de 2013.

F. Proceso productivo y características de los productos fabricados por la empresa Çolakoðlu Metalurji en Turquía.

G. Comunicación electrónica del 25 de noviembre de 2014 de la filial de Duferco en Turquía.

H. Precio promedio de venta mensual de productos planos/rollos de acero laminados en caliente en Turquía, para el periodo de enero a diciembre de 2013, obtenidos de la página de Internet de la consultora Platts Steel Business Briefing (“Platts”) (www.steelbb.com).

I. Indicadores de población, índice de precios al consumidor, PIB, inflación, exportación e importación de Brasil, China y Turquía en el periodo de 2012 a 2013, obtenidos de la página de Internet del Banco Mundial (http://databank.worldbank.org).

J. Diversas facturas de venta de Duferco y de gastos de flete marítimo, correspondientes al periodo de diciembre de 2012 a diciembre de 2013.

K. Informe titulado “Request for comments regarding the national trade estimate report on foreign trade barriers, docket No. USTR-2013-0027” del 22 de octubre de 2013, emitido por el Instituto Americano del Hierro y el Acero (“AISI”, por las siglas en inglés de American Iron and Steel Institute), obtenido de la página de Internet https://www.regulations.gov (el “Informe de la AISI”).

L. De la publicación Steel Statistical Yearbook de 2014, las estadísticas correspondientes a “Producción Total de Acero Crudo”, “Producción de productos laminados en caliente”, “World Steel Trade by Area 2013” y “Major Importers and Exporters of Steel 2013”.

c. Samsung

32. El 11 y 27 de noviembre de 2014 Samsung manifestó:

A. La Resolución de Inicio es ilegal, toda vez que la Secretaría calculó el valor normal de manera incorrecta, al no considerar información representativa del país sustituto, por lo siguiente:

a. los precios promedio de los rollos de acero laminados en caliente obtenidos a través de las cotizaciones presentadas por las Solicitantes para determinar el valor normal, no son suficientes, toda vez que son una muestra de una sola base de datos, y no toman en cuenta consideraciones específicas de la práctica comercial de la industria, ni analizan una variedad representativa de ejemplos de otras cotizaciones;

b. la información de la base de datos de la empresa consultora Platts no puede ser tomada en cuenta por la Secretaría como única fuente confiable, ni como reflejo certero del valor normal en el país sustituto, debido a que en la práctica de la industria del acero y derivado de la naturaleza del material, el precio efectivamente pagado, generalmente varía en cuanto al precio estipulado por escrito en relación con la cantidad de acero obtenido;

c. la Secretaría debió revisar que los resultados que presenta la plataforma Platts, que no cuenta con una metodología de determinación de precios, sino que sólo es un supuesto reflejo de cotizaciones, efectivamente considere el precio pagado final de la cantidad solicitada y, en su caso, la modificación del precio unitario;

d. la Secretaría actuó en contravención al artículo 40 del RLCE, que le obliga a que el valor normal se obtenga con base en una ponderación de promedios en el periodo investigado. Lo anterior, deberá hacerse analizando diversos elementos o fuentes y no con base en una sola plataforma de Internet;

e. para que pueda realizarse un cálculo de valor normal correcto y, en su caso, determinar un margen de discriminación de precios que efectivamente refleje el supuesto daño a la industria nacional, es indispensable que se consideren cotizaciones de otras empresas brasileñas y de ahí se realice la ponderación de promedios correspondientes, y

f. a través de datos disponibles en la página de Internet de Metal Prices (www.metalprices.com), se destaca que los precios de lámina rolada en caliente en Brasil en el 2013, promediaron un valor de 520 dólares por tonelada métrica a un nivel comercial libre a bordo (“FOB”, por las siglas en inglés de Free On Board). Dichos precios corresponden a precios vigentes en el mercado abierto de productos de metales, obtenidos a través de encuestas, contacto directo con participantes clave del mercado, cotizaciones de transacciones específicas y proveedoras de datos de diversas empresas especializadas, incluida Platts. Lo que prueba que las estimaciones del valor normal realizadas por las Solicitantes son incorrectas y llegan a reportar valores que duplican los verdaderos precios de la lámina rolada en caliente en Brasil durante el periodo investigado.

B. La Resolución de Inicio es ilegal debido a que las exportaciones chinas realizadas durante el periodo investigado a México no representan un daño a la producción nacional, por lo siguiente:

a. la Secretaría no tomó en cuenta todos los elementos necesarios para determinar que hay un daño a la rama de la producción nacional, de conformidad con el artículo 3.4 del Acuerdo Antidumping;

b. las medidas y grosor de la mercancía investigada y de la mercancía nacional son distintas, por lo que si bien las mercancías son similares entre sí, al importarse unas de ciertas medidas distintas a las de la producción nacional, las importaciones de rollos de acero laminados en caliente no causan daño a la rama de la producción nacional;

c. las medidas de los rollos de acero laminados en caliente exportados por Samsung, son distintas a las de los que fabrica la rama de producción nacional, por lo que éstas no le causan daño. Las diferentes medidas de dichos rollos, cubren necesidades distintas del mercado nacional que la producción nacional no puede satisfacer;

d. al analizar la información presentada sobre la industria de la producción nacional, la Secretaría omitió revisar si las Solicitantes cuentan con la maquinaria y recursos suficientes para proveer a los clientes de cualquier modelo, medidas y grosor de rollos de acero laminados en caliente;

e. si bien la mercancía investigada es la misma que la importada en cuanto a sus características generales, sus modelos, medidas y grosor varían de muchas maneras y hay ciertos modelos que no pueden ser suministrados por la producción nacional o que, aunque pudieran ser suministrados, no se proveen, pues elaborarlos ocasionaría costos y gastos insufragables, y

f. no existe un daño a la rama de la producción nacional, toda vez que la mayor parte de la mercancía importada es de una medida y grosor que las Solicitantes no pueden producir o que no lo hacen por los grandes costos que le ocasionaría fabricar rollos de acero laminados en caliente para los cuales no están acondicionados la maquinaria y equipos que los producen. Al no contar con las posibilidades de ofrecer dicha mercancía, los consumidores deben acudir a la mercancía extranjera.

C. Samsung realizó un análisis de los indicadores económicos de la rama de producción nacional a partir de las variables que describieran los resultados de producción y del sector nacional, publicados por el Instituto Nacional de Estadística y Geografía (INEGI), información que representa el dato más desagregado disponible en bases de datos públicas. Los indicadores económicos recopilados por Samsung muestran una dinámica económica saludable y evidencian que el sector no muestra señales de ser vulnerado por las importaciones, en razón de lo siguiente:

a. durante el periodo comprendido de 2011 a 2013, el valor de la producción del sector de complejos siderúrgicos ascendió, registrando un incremento acumulado en el periodo analizado;

b. durante el periodo 2011-2012, que coincide con el de mayor crecimiento de las exportaciones originarias de China, el valor de la producción aumentó, por lo que se concluye que no existe relación causal entre el deterioro de la rama de producción nacional y las importaciones de lámina rolada en caliente de origen chino;

c. el valor de ventas de los productos elaborados registró un aumento sostenido durante el periodo investigado;

d. la industria nacional incrementó su planta laboral en el periodo analizado, así como las remuneraciones pagadas en el sector, y

e. la tasa de utilización de capacidad instalada del sector se incrementó sistemáticamente durante el periodo analizado, lo que refleja el buen desempeño del sector durante el periodo analizado.

D. En 2012 las importaciones del producto objeto de investigación a México quedaron libres de arancel, precedidas por un periodo en el que el arancel a la importación era equivalente al 3%, lo que detonó un incremento en las importaciones totales, sin que las originarias de China fueran una excepción. Lo anterior, es el reflejo de la dinámica comercial competitiva de la industria que experimentaría cualquier país abierto al comercio y no una práctica desleal de comercio internacional.

E. El crecimiento de las importaciones chinas registrado entre 2011 y 2012 no es desproporcionado al ponderarlo con el volumen de las importaciones chinas registrado en 2011, mismo que representa menos del 1% de las importaciones totales a México en ese año.

F. El incremento de las importaciones de lámina rolada en caliente se replicó entre aquellos países que hasta 2011 exportaban a México bajos volúmenes de producto y que, al igual que los exportadores chinos, identificaron la oportunidad de incrementar sus volúmenes de venta en cuantías comercializables.

G. Excepto por Francia y Turquía, el resto de los países que en el 2011 registraron volúmenes bajos de exportación a México, entre 2011 y 2012, reportaron tasas de crecimiento anuales superiores a 145% y hasta de 58,850.8%. Por lo que el incremento de las importaciones chinas obedece a un comportamiento ordinario, derivado de una oportunidad comercial y no a una práctica desleal de comercio internacional.

H. En el mercado confluyen importaciones de lámina rolada en caliente originarias de distintos países, además de China, por lo que concluir que los efectos en distintas variables económicas de la rama de producción nacional, devienen sólo del aumento de las importaciones originarias de China, sería erróneo.

I. Las importaciones de lámina rolada en caliente, originarias de China, representan una proporción baja del mercado nacional total, por lo que no tienen un poder de mercado que les permita influir en la competencia o causar daño a la rama de la producción nacional, por lo que al considerarlas respecto del volumen total de dicho producto en el periodo investigado, no es posible arribar a una conclusión robusta respecto a la causalidad de la existencia de daño a la rama de la producción nacional.

J. Samsung exportó a México el producto objeto de investigación durante el periodo analizado, sin embargo, no está vinculada con ninguno de los importadores señalados en la solicitud de inicio o con los productores nacionales, ni tiene acuerdo firmado con algún importador mexicano.

K. Samsung compra el acero a terceros y sus principales canales de distribución en México son centros de distribución. Al respecto, la mercancía que exporta es similar a la investigada, toda vez que el acero con grado comercial más común se rige bajo la norma ASTM A36 que significa acero de bajo carbón para uso totalmente comercial, mismo que puede ser fabricado fácilmente en los molinos locales como AHMSA y Ternium. Las medidas de sus productos entran totalmente dentro de las medidas más comerciales a producir en México.

L. Samsung señaló que no existe soporte alguno mediante el cual se acredite que sus exportaciones son las que supuestamente causaron daño a la rama de la producción nacional.

33. Samsung presentó:

A. Instrumento notarial 2014-7626 del 25 de noviembre de 2014, otorgado ante el Notario Público Apex LLC de Seúl, Corea, debidamente apostillado por el Ministerio de Justicia de Corea, mediante el cual se acredita la legal existencia de la empresa Samsung.

B. Instrumento notarial 2014-7625 del 25 de noviembre de 2014, otorgado ante el Notario Público Apex LLC de Seúl, Corea, debidamente apostillado por el Ministerio de Justicia de Corea, mediante la cual se acreditan las facultades del poderdante de Samsung.

C. Poder del 3 de noviembre de 2014, otorgado ante el Notario Público Apex LLC de Seúl, Corea, debidamente apostillado por el Ministerio de Justicia de Corea, mediante la cual se acreditan las facultades del representante legal de Samsung.

D. Certificado de Registro de Negocios del 25 de noviembre de 2014, otorgado por el Jefe de la Oficina de Impuestos del Distrito de Seocho, Corea, a favor de Samsung.

E. Cédula para el ejercicio profesional del representante legal de Samsung, expedida por la Dirección General de Profesiones de la Secretaría de Educación Pública.

F. Diagrama de la estructura corporativa de Samsung.

G. Precio de exportación y ajustes de Samsung a México de agosto de 2013.

H. Ventas totales de Samsung a México, a su mercado interno y mercados de exportación distintos a México en el periodo investigado.

I. Indicadores de producción, inventarios, ventas al mercado interno, exportaciones a México, exportaciones a otros países y exportaciones totales de Samsung para mercancía clasificada en las fracciones arancelarias 7208.36.01, 7208.37.01, 7208.38.01, 7208.39.01, 7225.30.02, 7225.30.03 y 7225.30.99 de la TIGIE, correspondientes al periodo de 2011 a 2013.

J. Listados de oficinas regionales de Samsung.

K. Proceso de la cadena de suministro de acero de Samsung.

L. Proceso productivo del acero.

M. Diversas facturas de venta de Samsung, correspondientes a agosto de 2013.

d. Tangshan

34. El 12 y 27 de noviembre de 2014 Tangshan manifestó:

A. Aun cuando no cuenta con información de valor normal en un país sustituto, se opone a la selección propuesta por las Solicitantes y se adhiere a la selección de país sustituto que presente otro exportador. Asimismo, solicita se le determine un margen específico de discriminación de precios.

B. Es miembro de la Asociación del Hierro y del Acero de China. Sin embargo, la información de los cientos de miembros de dicha Cámara no está a su disposición, por lo que no está en posibilidad de presentarla.

C. Tangshan cuenta con dos canales de distribución en el mercado interno y uno en el mercado de exportación.

D. No existe autoridad local o regional, ni participación estatal en el establecimiento de precios, cantidades, condiciones o términos. Tangshan fija los precios, cantidades, condiciones y términos de venta de su producto.

E. Nunca exporta el producto objeto de investigación a México a través de otro país, realiza su envío directo.

F. Los códigos de producto exportados a México cumplen con las especificaciones de la descripción del producto objeto de investigación. Los bienes exportados a México son similares a los de producción nacional.

G. Tangshan no tiene programada la ampliación de su capacidad instalada.

H. Los principales productores del producto objeto de investigación son China, Corea, Rusia e India, quienes a su vez, son también los principales países exportadores. Los principales consumidores incluyen a los Estados Unidos de América, China, Rusia, Japón, Corea, Alemania, Indonesia y Singapur, en tanto que los Estados Unidos de América, Corea y Japón, son también son los principales países importadores.

I. Los principales factores que inciden sobre la determinación del precio son el costo de producción, el tipo de cambio y los gastos de flete.

J. El precio de exportación proporcionado por Tangshan es neto de descuentos, bonificaciones y reembolsos. Al respecto, Tangshan presenta la metodología utilizada para el cálculo de los ajustes y llevar el precio de exportación a nivel ex fábrica.

K. Tangshan no tiene elementos para justificar que pertenece a una economía de mercado.

35. Tangshan presentó:

A. Poder del 21 de mayo de 2014, otorgado ante el Notario Público de Huayi del Municipio de Tangshan, provincia de Hebei, China, debidamente legalizado ante el consulado de México en Beijing, China, mediante el cual se acredita la legal existencia de la empresa Tangshan, así como las facultades del representante legal.

B. Certificado del 21 de mayo de 2014 emitido por Tangshan, debidamente legalizado ante el consulado de México en Beijing, China, mediante el cual se acreditan las facultades del poderdante.

C. Licencia de negocio para representantes empresariales legales, expedida por la Administración Industrial y Comercial del Municipio de Tangshan, China, a Tangshan, debidamente legalizada ante el consulado de México en Beijing, China.

D. Cédula para el ejercicio profesional del representante legal de Tangshan, expedida por la Dirección General de Profesiones de la Secretaría de Educación Pública.

E. Estructura corporativa de Tangshan.

F. Precio de exportación y ajustes al precio de exportación de Tangshan a México para el periodo comprendido de junio a diciembre de 2013.

G. Ventas totales del producto objeto de investigación y mercancía no objeto de investigación de Tangshan en 2013.

H. Diagrama de ventas totales de Tangshan en 2013, en yuanes (moneda de curso legal en China) y dólares.

I. Códigos de producto utilizados por Tangshan.

J. Capacidad instalada de Tangshan para la elaboración del producto objeto de investigación, correspondiente al periodo de 2011 a 2013.

K. Indicadores de producción, compras, inventarios, ventas al mercado doméstico y exportaciones totales de Tangshan para el periodo de diciembre de 2010 a diciembre de 2013.

L. Diversas facturas de venta de Tangshan, correspondientes a julio y diciembre de 2013.

M. Los siguientes contratos celebrados por Tangshan:

a. de venta del 8 de junio de 2013;

b. de agencia de exportación de enero de 2013;

c. de depósito y transporte de corta distancia de enero de 2013, y

d. de transporte de enero de 2013.

N. Tasa de interés del préstamo estándar publicada por el Banco Popular de China en julio de 2012.

O. Aviso sobre el sistema cambiario de China, autorizado para publicar el tipo de cambio de paridad de julio de 2013, publicado por el Banco Popular de China.

e. ThyssenKrupp

36. El 4 y 27 de noviembre de 2014 ThyssenKrupp manifestó:

A. El nombre de su empresa matriz es ThyssenKrupp AG. Sin embargo, sólo ThyssenKrupp exportó y produjo el producto objeto de investigación a México en el periodo analizado. Está relacionada con ThyssenKrupp Materials de México, S.A. de C.V. (“ThyssenKrupp Materials de México”). No obstante, dicha empresa no importa productos de acero de ThyssenKrupp a México.

B. ThyssenKrupp sólo cuenta con un canal de distribución en México. Sin embargo, en el mercado alemán y en la mayoría de los mercados de exportación, distribuye su mercancía a través de empresas comercializadoras y centros de servicio, ventas a consumidores finales no automotrices, ventas automotrices y comercio electrónico.

C. Se solicita se excluya de la cobertura de la investigación a los productos exportados por ThyssenKrupp durante el periodo analizado, toda vez que no son similares a los de producción nacional, ni el resto de las importaciones. Lo anterior, debido a que los precios de las exportaciones de ThyssenKrupp son mayores a los que está considerando la Secretaría en la investigación y a que las características y composición del producto exportado por ThyssenKrupp no son las mismas, además de que se utilizó un canal de distribución y llegó a un cliente que no ha sido atendido por las Solicitantes.

D. Entre 2011 y 2013 realizó ventas a México del acero aleado DP-W 600 que contiene una gran cantidad de aleaciones, tales como cromo, aluminio, molibdeno, ferrita y martensita, además de una microestructura especial que le brinda mayor resistencia, buena formabilidad en frío y soldabilidad. Se utiliza para producir elementos estructurales complejos y piezas para automóviles.

E. Ningún acero producido en México contiene características comparables a las del acero DP-W 600, por lo que no cumple con las mismas funciones, ni es comercialmente intercambiable con la mercancía de producción nacional. Asimismo, se importa bajo la fracción arancelaria 7225.30.99 de la TIGIE, por lo que se encuentra fuera de la cobertura de producto de la presente investigación.

F. En caso de incluir aleaciones distintas al boro en la presente investigación, las Solicitantes debieron señalar las similitudes en características y composición entre la mercancía exportada a México y la de producción nacional y si éstas pueden cumplir las mismas funciones. Asimismo, debieron señalar las especificaciones y características de los aceros aleados distintos al aleado al boro, que demuestren que dichos aceros son comparables con los de producción nacional.

G. AHMSA y Ternium no incluyeron en su solicitud de inicio las aleaciones que utiliza ThyssenKrupp, por lo que éste no puede considerarse como producto idéntico o similar en términos del Acuerdo Antidumping, la LCE y el RLCE.

H. Las exportaciones efectuadas por ThyssenKrupp durante el periodo analizado fueron insignificantes y esporádicas, pues sólo se efectuaron en tres de los treinta y seis meses que conforman el periodo analizado.

I. Las exportaciones de ThyssenKrupp no son similares al resto de las importaciones objeto de investigación, en razón de sus características y composición, canales de distribución y clientes, así como razones para adquirir el producto.

J. ThyssenKrupp tiene conocimiento de que su único cliente en México no fue abastecido por las Solicitantes, por lo que no puede considerarse que sus productos llegaron a los mismos consumidores y que desplazaron las ventas de las Solicitantes.

K. A diferencia del resto de las importaciones objeto de investigación, las razones para adquirir el producto de ThyssenKrupp están más vinculadas con la calidad del producto que con su precio, ya que éste es mayor a los que considera la Secretaría en la presente investigación, y no es un factor determinante para que el cliente los adquiera.

L. Es probable que las exportaciones de ThyssenKrupp no registren márgenes significativos de subvaloración con respecto a los precios de las Solicitantes, como sí se observa en el resto de las importaciones objeto de investigación.

M. No es procedente acumular las exportaciones de ThyssenKrupp con el resto de las importaciones investigadas, puesto que no compiten en términos de canales de distribución, clientes y precios.

N. No es ajeno para la Secretaría excluir de la investigación a los productos exportados por ThyssenKrupp, toda vez que en una investigación semejante, consideró no similares ciertos productos exportados de Alemania, excluyéndolos de la acumulación y de la adopción de cuotas compensatorias.

O. No se prevén cambios para el ajuste de la capacidad instalada del laminado en caliente, toda vez que existe una tendencia creciente a fabricar productos laminados en caliente más delgados. Los productos más delgados requieren mayor tiempo de rolado, resultando en la reducción de la capacidad absoluta en el mismo equipo.

37. ThyssenKrupp presentó:

A. Registro Comercial del 4 de noviembre de 2014, expedido por la Corte Local de Duisburgo, Alemania a ThyssenKrupp, debidamente apostillado por la Corte de Distrito en Essen, Alemania, el 7 de noviembre de 2014, mediante el cual se acredita la legal existencia de la empresa ThyssenKrupp.

B. Poder del 3 de noviembre de 2014, otorgado ante el Notario de Duisburgo, Alemania, debidamente apostillado por el Tribunal de Duisburgo, Alemania, el 5 de noviembre de 2014, mediante la cual se acreditan las facultades del representante legal de ThyssenKrupp y del poderdante.

C. Cédulas para el ejercicio profesional de los representantes legales de ThyssenKrupp, expedidas por la Dirección General de Profesiones de la Secretaría de Educación Pública.

D. Organigrama de la estructura corporativa y esquema organizacional de ThyssenKrupp AG y ThyssenKrupp, así como información general de las empresas que conforman su grupo.

E. Exportaciones de ThyssenKrupp a México en el periodo analizado.

F. Total de ventas de ThyssenKrupp al mercado nacional, mercado de exportación a México y a otros países, de producto sujeto y no sujeto a investigación, así como producto bajo investigación calidad DP-W 600/Q8, correspondientes a 2013.

G. Diagramas de ventas totales del producto objeto de investigación y producto no objeto de investigación de ThyssenKrupp.

H. Diagrama de ventas y cadena de suministro de ThyssenKrupp para el mercado nacional e internacional.

I. Capacidad instalada de ThyssenKrupp para la elaboración del producto objeto de investigación, correspondiente al periodo de 2011 a 2013.

J. Indicadores de producción, inventarios, ventas en mercado nacional, exportaciones a México (Calidad DP-W 600/Q8), exportaciones a terceros países y total de exportaciones en el periodo de enero de 2011 a diciembre de 2013.

K. Términos y condiciones propuestos por ThyssenKrupp para realizar un contrato de suministro con un importador mexicano del 13 de noviembre de 2013.

L. Publicación titulada “Aceros de fase dual DP-W y DP-K, para manufactura de elementos de alta resistencia y de estructura compleja”, obtenida de la página de Internet de ThyssenKrupp (http: www.thyssenkrupp-steel-europe.com).

M. Especificación RF-21.03.1.002, emitida el 13 de agosto de 1982 para la fabricación, pedido y abastecimiento de aceros laminados con decapado caliente abastecidos en bobinas, placa y/o blanks, para la fabricación de ciertos productos.

O. Tipo de cambio de dólares a euros (moneda de curso legal en la Unión Europea) para el periodo de enero de 2011 a diciembre de 2013.

G. Réplicas

1. Prórrogas

38. La Secretaría otorgó una prórroga de 4 días a Ternium para presentar sus contra argumentaciones y réplicas a los argumentos y pruebas presentados por las partes interesadas en la presente investigación al 5 de noviembre de 2014. El plazo venció el 24 de noviembre de 2014.

39. El 2 de diciembre de 2014 mediante oficio UPCI.416.14.2414, se negó a Ternium una prórroga adicional para presentar sus contra argumentaciones y réplicas a los argumentos y pruebas presentados por las partes interesadas en la investigación, que comparecieron al 27 de noviembre de 2014. Lo anterior, debido a que, contrario a lo manifestado por Ternium, la Secretaría tuvo registro de que ésta sí recibió el traslado de la versión pública de la información que presentaron las partes interesadas y, por lo tanto, tuvo oportunidad de presentar sus réplicas sin la necesidad de un plazo adicional; oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

2. Réplicas

a. AHMSA

40. El 18 de noviembre y 9 y 16 de diciembre de 2014 AHMSA presentó sus réplicas y contra argumentaciones a la información presentada por las partes interesadas en la presente investigación. Argumentó lo siguiente:

A. Las empresas ArcelorMittal y ThyssenKrupp actuaron con desapego respecto a la normatividad en materia de confidencialidad, ya que tanto sus respuestas al formulario oficial como los anexos a las mismas incumplen con la normatividad en materia de confidencialidad de la información, pues no justificaron la clasificación de su información ni presentaron resúmenes públicos de la misma que permitan deducir su réplica, por lo que la Secretaría debe desestimar dicha información y, en su caso, tener por ciertos los hechos demostrados por las Solicitantes en el procedimiento.

B. ThyssenKrupp omitió requisitos de forma de la información que presentó, tales como la traducción al español de su información, lo que deja a AHMSA en estado de indefensión y restringe su derecho de réplica.

i. ArcelorMittal

C. ArcelorMittal alegó que la información pública presentada por las Solicitantes es insuficiente para presentar su defensa, y afirmó que “…la mayoría de los indicadores de perjuicio han sido completamente excluidos de la denuncia (sic) y ello sin ningún resumen público que permitiría a ArcelorMittal tener una idea de los elementos de hecho en que se basan las alegaciones contenidas en la denuncia…”, sin embargo, deben desestimarse sus afirmaciones en razón de lo siguiente:

a. la versión pública de la información presentada por las Solicitantes cumple con los requisitos previstos en los artículos 80 de la LCE, 149 del RLCE y 6.5 y 6.5.1 del Acuerdo Antidumping;

b. la Secretaría comprobó la forma y términos como fue proporcionada la información que tiene a la vista ArcelorMittal;

c. la información presentada por AHMSA en la versión pública del Anexo AH 4-B, contiene toda la información relevante y detallada sobre el comportamiento de los indicadores del mercado nacional en el periodo analizado y permite conocer, de manera razonable, el contenido de la información presentada con el carácter de confidencial, y

d. las pruebas y argumentos presentados por las Solicitantes, así como la forma y términos como esos elementos fueron valorados, permiten conocer y deducir los indicadores del mercado nacional de rollos de acero laminados en caliente.

D. La Secretaría debe proceder con especial cuidado y cerciorarse de que las operaciones de compra de materiales, insumos y componentes del producto objeto de investigación, así como las ventas a clientes en Francia y Alemania de ArcelorMittal, corresponden a actos de comercio entre empresas independientes.

E. ArcelorMittal afirmó que compra materiales a empresas relacionadas con el propósito de fabricar el producto objeto de investigación, y que, incluso si compra estos materiales a partes relacionadas, los precios entre ellos son a valor de mercado. No obstante, no probó que dichos precios son de mercado, por lo que la Secretaría no debe admitir como válida la simple afirmación de la empresa exportadora.

F. ArcelorMittal sólo reportó ajustes por comisión, transporte y costos de crédito, por lo que la Secretaría debe cerciorarse de que la empresa reporta todos los factores de ajuste como los márgenes de comercialización y las cargas impositivas.

G. ArcelorMittal manifestó que “…la mayoría de los indicadores de la industria nacional revelan una evolución positiva…”, sin embargo, si bien la rama de producción nacional logró mantener los niveles de producción, ventas a mercado interno y utilización de la capacidad instalada, no fue suficiente para aumentar o, al menos, mantener su participación en el CNA o en el consumo interno.

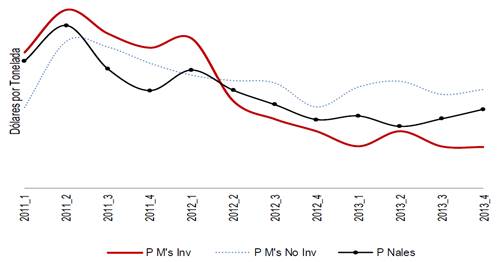

H. El resultado en los indicadores de volumen debe analizarse en conjunto y de manera sistemática con el efecto de los precios de las importaciones investigadas en los precios de la mercancía de producción nacional, situación que es evadida por ArcelorMittal al concluir que “…cualquier disminución de los precios es simplemente debida a la evolución del mercado internacional del producto afectado”.

I. Si bien en el periodo analizado se registró una tendencia descendente en los precios internacionales de los rollos de acero laminados en caliente, ello no justifica la práctica de discriminación de precios, ni altera su causalidad de daño a la producción del país destino. Los resultados en el volumen de producción, ventas a mercado interno, participación en el CNA y en el consumo interno, son consecuencia de reducir los precios de los productores nacionales para enfrentar las condiciones de competencia desleal por parte de las importaciones investigadas.

J. La tendencia descendente de los precios en el mercado mexicano de rollos de acero laminados en caliente, fue orientada por las importaciones investigadas, incluidas las de ArcelorMittal, toda vez que, a partir del segundo semestre de 2012, se mantuvieron constantes y por debajo del precio de venta al mercado interno de los productores nacionales y las importaciones de otros orígenes.