|

RESOLUCIÓN Preliminar de la investigación antidumping sobre las importaciones de jaladeras de acero y de zamac, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Viernes 08 de mayo de 2015 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE JALADERAS DE ACERO Y DE ZAMAC, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 8302.42.99 Y 8302.49.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa preliminar el expediente administrativo 04/14 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 3 de abril de 2014 Fundición Inyectada del Centro, S.A. de C.V. (“FINCSA” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de jaladeras de acero y de zamac, originarias de la República Popular China ("China"), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 12 de agosto de 2014 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la “Resolución de Inicio”). Se fijó como periodo de investigación el comprendido del 1 de enero al 31 de diciembre de 2013 y como periodo de análisis de daño, el comprendido del 1 de enero de 2011 al 31 de diciembre de 2013.

C. Producto investigado

1. Descripción general

3. El producto objeto de investigación son las jaladeras de acero y jaladeras de zamac, las cuales no tienen un nombre comercial o técnico diferente del coloquial, mismas que conforme al “Diccionario de mexicanismos de la Academia Mexicana de la Lengua” se define como un asa para tirar de algo.

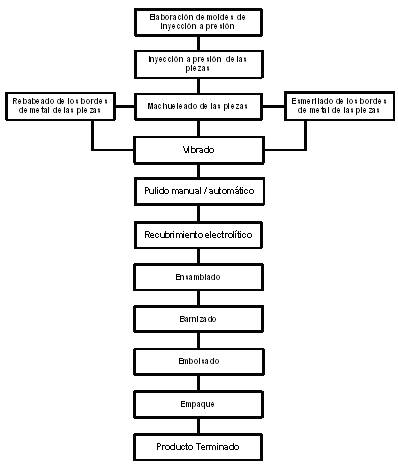

4. FINCSA destacó que el género es herraje y la especie es jaladera y añadió que con independencia de su composición, las jaladeras son herrajes para su uso en muebles móviles o en aquellos que van adosados a la construcción como clósets, cocinas integrales y estanterías, entre otros; por lo que también se les identifica en el mercado como “herrajes” y “guarniciones para muebles”. El consumidor por su parte, también las reconoce como “agarraderas”, “manijas” y “mangos” para muebles.

5. En el caso particular de las jaladeras de acero, FINCSA manifestó que son elaboradas a partir de acero redondo con cuerpo y patas de diámetro similares; por lo general, el cuerpo tiene un diámetro de 12, 14 o 16 milímetros (mm). Las medidas del cuerpo se determinan con base en la distancia entre centros más una variación de 30 mm a 60 mm, las medidas más comunes son 64, 96, 128, 160, 192, 224, 256, 288, 320, 352, 384, 416, 458, 480, 560, 640, 720, 800, 880, 960, 1,040 y 1,120, todas expresadas en mm, no obstante, señaló que existen medidas no convencionales de acuerdo con el productor, pero la altura es estándar (ver Ilustración 1).

Ilustración 1. Jaladeras de acero

Fuente: FINCSA.

6. De acuerdo con FINCSA las jaladeras de zamac incluyen: jaladeras, botones, chapetones y chapetones llamadores fabricados por medio del proceso de fundición a presión en aleaciones de zinc (Zamac No. 3 –en términos generales es 96% zinc y 4% aluminio– o Zamac No. 5 –es similar al anterior pero se añade hasta 1% de cobre para aumentar su dureza en cerca de 10%–) con uno o dos puntos de sujeción superior; en múltiples diseños, medidas y dimensiones con distancias de centros variables tanto en sistema inglés, como en sistema 32 (sistema de múltiplos de sujeción europeo a distancias equidistantes a 32 mm de distancia cada uno del otro). Asimismo, existen diversos acabados en latón brillante, níquel satinado, níquel rayado, cromo, cobre antiguo, latón antiguo, latón especial vibrado, cobre especial vibrado, cobre aceitado, negro, blanco, negro satinado y negro mate, entre otros. La Solicitante destacó que los tipos de jaladeras de zamac incluidos en la investigación son estrictamente jaladeras, botones, chapetones llamadores, llamadores, chapetones y aldabones, como los que se describen en la Ilustración 2.

7. En relación con las jaladeras de acero, la Solicitante subrayó que su solicitud de investigación no incluye las jaladeras elaboradas con acero inoxidable. Mientras que en el caso de las jaladeras de zamac indicó que el acabado es un proceso mediante el que se otorga determinado aspecto a la mercancía, sin que ello signifique una variación de su composición básica ya que el insumo principal continúa siendo el zamac.

2. Tratamiento arancelario

8. El producto objeto de investigación ingresa por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria

|

Codificación Arancelaria |

Descripción |

|

83 |

Manufacturas diversas de metal común. |

|

8302 |

Guarniciones, herrajes y artículos similares, de metal común, para muebles, puertas, escaleras, ventanas, persianas, carrocerías, artículos de guarnicionería, baúles, arcas, cofres y demás manufacturas de esta clase; colgadores, perchas, soportes y artículos similares, de metal común; ruedas con montura de metal común; cierrapuertas automáticos de metal común. |

|

|

- Las demás guarniciones, herrajes y artículos similares: |

|

8302.42 |

-- Los demás, para muebles. |

|

8302.42.99 |

Los demás. |

|

8302.49 |

-- Los demás. |

|

8302.49.99 |

Los demás. |

Fuente: Sistema Integral de Información de Comercio Exterior (SIICEX).

9. La Solicitante manifestó que por dichas fracciones arancelarias ingresan otro tipo de mercancías, tales como: guarniciones, herrajes y artículos similares de metal común para muebles, puertas, escaleras, ventanas, persianas, carrocerías, artículos de guarnicionería, baúles, arcas, cofres y demás manufacturas de esta clase; perchas, soportes y artículos similares de metal común; ruedas con montura de metal común, y cierrapuertas automáticos de metal común. Las demás guarniciones, herrajes y artículos similares.

10. Las importaciones que ingresan por las fracciones arancelarias descritas, están sujetas a un arancel de 15%. La unidad de medida de la TIGIE es el kilogramo, mientras que en las operaciones comerciales se utilizan las piezas.

11. Al respecto, FINCSA señaló que no existe un factor de conversión estándar, ya que el peso de cada pieza depende del diseño de su modelo, no obstante, presentó una estimación del peso promedio de las jaladeras producidas y vendidas por ella misma.

3. Normas técnicas

12. FINCSA manifestó que no existen especificaciones generales o normatividad aplicable a las jaladeras de acero y de zamac, añadió que no hay una Norma Oficial Mexicana o alguna otra aplicable. Para acreditar su afirmación presentó copia de su solicitud relativa a normas sobre jaladeras que realizó en la página de la Dirección General de Normas de la Secretaría. Asimismo, la Secretaría realizó una búsqueda en diversas páginas de Internet y tampoco encontró alguna norma que aplique al producto objeto de investigación.

4. Proceso productivo

13. FINCSA refirió que los insumos utilizados en la elaboración de las jaladeras de acero son: acero redondo de acuerdo al calibre a fabricar, sales y reactivos químicos a ser utilizados en su recubrimiento electrolítico, ruedas de fibra para generar el rayado del recubrimiento y barniz como recubrimiento final. Mientras que para las jaladeras de zamac emplea los siguientes: Zamac No. 3 y en ocasiones el Zamac No. 5; barniz electroestático; productos químicos como el cianuro de cobre, sodio, níquel o zinc, cloruro de cobre o níquel, cromo hexavalente, sulfato de cobre y níquel, desengrases electroquímicos, pavones y pasivadores; ánodos de cobre, latón y níquel; ruedas de manta para pulido; pastas para pulido y abrillantado; fibras, lijas y ruedas de desbaste.

14. FINCSA describió el proceso de producción de las jaladeras de acero, el cual consta principalmente de las siguientes etapas:

A. Desarrollo del cuerpo. Se procede al corte de las barras de acero a la medida, se desarrolla el chaflán en los extremos de la barra (el “Diccionario del Español de México” de El Colegio de México lo define como un plano generalmente largo y estrecho, que resulta de cortar una esquina para eliminar la arista o el filo), la cual es perforada para posicionar las patas, las perforaciones son machueladas (proceso de dar cuerda).

B. Desarrollo de las patas. Las barras de acero se cortan a la medida y se hacen las cuerdas del extremo superior, en tanto que se perfora y machuela el extremo inferior.

C. Recubrimiento electrolítico. Se efectúa aplicando corriente eléctrica al metal y a las patas, dentro de una solución para protegerlo de la corrosión, minimizar el desgaste y mejorar la presentación de los metales y, después se rayan la piezas.

D. Ensamble. Se obtiene una pieza central (cuerpo) por dos patas las cuales son ensambladas, barnizadas, embolsadas y empacadas.

15. Por lo que se refiere al proceso de producción de las jaladeras de zamac, las etapas del mismo se describen en la Ilustración 3.

Ilustración 3. Proceso de producción de las jaladeras de zamac

Fuente: FINCSA.

5. Usos y funciones

16. FINCSA señaló que las jaladeras tienen como función la apertura y el cierre de cajones y puertas de muebles en general, éstas se utilizan tanto en muebles móviles como en aquellos que van adosados a la construcción, como clósets, cocinas integrales y estanterías, entre otros. Su uso se relaciona con el mueble en el que se utiliza y se busca mantener una condición de simetría, armonía y decoración. A pesar de que su uso más frecuente es para cajones y puertas, también pueden ser utilizadas como topes, áreas de sujeción o empalmes.

D. Convocatoria y notificaciones

17. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación, y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

18. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”); 53 de la Ley de Comercio Exterior (LCE), y 142 del Reglamento de la Ley de Comercio Exterior (RLCE), la Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y de sus anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

19. Asimismo, con fundamento en el artículo 145 del RLCE, además de la publicación en el DOF referida en el punto 2 de la presente Resolución, se publicó un extracto de la Resolución de Inicio en el periódico "Reforma" a efecto de notificar a las importadoras y exportadoras posibles interesados en el presente procedimiento y de los cuales la Secretaría no tenía datos de localización.

E. Partes interesadas comparecientes

20. Las partes interesadas que comparecieron en tiempo y forma al presente procedimiento son las siguientes:

1. Productoras nacionales

Fundición Inyectada del Centro, S.A. de C.V.

Álvaro Obregón No. 250, cuarto piso

Col. Roma, C.P. 06700

México, Distrito Federal

Metales Inyectados de Ocotlán, S.A. de C.V.

Avenida 20 de Noviembre No. 2090

Col. El Raicero, C.P. 47800

Ocotlán, Jalisco

2. Importadores

Bimca y Asociados, S.A. de C.V.

Antonio Dovalí Jaime No. 70, Torre B, piso 10

Corporativo Samara Santa Fe, C.P. 01210

México, Distrito Federal

Cerraco Mex, S.A. de C.V.

Norte 59 No. 870-B

Col. Industrial Vallejo, C.P. 02300

México, Distrito Federal

Chapa Industrias, S.A. de C.V.

Insurgentes Sur No. 1722, despacho 602

Col. Florida, C.P. 01030

México, Distrito Federal

Herrasa, S.A. de C.V.

Concepción Béistegui No. 103, piso 5

Col. Del Valle, C.P. 03100

México, Distrito Federal

Importaciones Soarma, S. de R.L. de C.V.

Bosque de Duraznos No. 75, despacho 702

Col. Bosques de las Lomas, C.P. 11700

México, Distrito Federal

Rish, S.A. de C.V. (antes Rish Mexicana, S.A. de C.V.)

Avenida Santa Ana No. 35-1

Col. Parque Industrial Lerma, C.P. 52000

Lerma, Estado de México

3. Exportadores

Hangzhou Advance Hardware Manufacturing Corp.

Martín Mendalde No. 1755-P.B.

Col. Del Valle, C.P. 03100

México, Distrito Federal

Huzhou Daybreak Imp. & Exp. Co., Ltd.

Martín Mendalde No. 1755-P.B.

Col. Del Valle, C.P. 03100

México, Distrito Federal

F. Argumentos y medios de prueba

1. Prórrogas

21. El 9, 15, 18, 19 y 22 de septiembre y 7 de octubre de 2014, la Secretaría otorgó prórroga a las empresas importadoras Bimca y Asociados, S.A. de C.V. (“Bimca”), Chapa Industrias, S.A. de C.V. (“Chapa Industrias”), Herrasa, S.A. de C.V. (“Herrasa”), Importaciones Soarma, S. de R.L. de C.V. (“Soarma”) y Siemens S.A. de C.V. (“Siemens”), así como a las empresas exportadoras Hangzhou Advance Hardware Manufacturing Corp. (“Advance”) y Huzhou Daybreak Imp. & Exp. Co., Ltd. (“Huzhou”), para que presentaran su respuesta al formulario oficial, argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 13 de octubre de 2014.

22. El 10 de octubre de 2014 la Secretaría otorgó prórroga a las empresas exportadoras Advance y Huzhou, para que presentaran el original de los documentos que presentaron para acreditar su legal existencia y las facultades de su representante legal y las del poderdante. El plazo venció el 10 de noviembre de 2014.

2. Importadoras

a. Bimca

23. El 13 de octubre de 2014 Bimca manifestó:

A. Solicita se determine que no estará sujeta a cuota compensatoria alguna.

B. No presenta información de ventas ya que no vende las jaladeras que importa sino que las utiliza para ensamblar muebles de madera, por lo que no realiza ventas de las jaladeras importadas.

C. La diferencia entre las jaladeras de acero y de zamac nacionales e importadas radica en las diversas formas y tamaños de las jaladeras que varían de acuerdo a los diseños de los distintos estilos de muebles.

D. Durante el periodo analizado Bimca sólo compró mercancía importada, por las siguientes razones:

a. los muebles y mobiliario para cocinas, baños y recámaras que comercializa incluyen todas sus partes y accesorios;

b. las jaladeras importadas por Bimca atienden a modelos específicos, necesarios para el ensamble de los muebles que ésta comercializa, y

c. el proveedor abastece a Bimca de un cierto número de piezas sueltas de partes y accesorios, a fin de que tenga un inventario para cubrir el abastecimiento de estos artículos en caso de presentarse un cambio.

24. Bimca presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 200,219 del 7 de octubre de 2004, otorgada ante el Notario Público número 35 en México, Distrito Federal, mediante la cual acredita la legal existencia de Bimca.

B. Copia certificada del testimonio notarial de la escritura pública número 19,453, de 21 de julio del año 2014, otorgada ante el Notario Público suplente de la Notaría número 231 en México, Distrito Federal, mediante la cual acredita las facultades de su representante legal y del poderdante.

C. Copia de la cédula para el ejercicio profesional de su representante legal.

D. Estados financieros básicos auditados de Bimca de 2010, 2011 y 2012.

E. Copia de pólizas de egresos con los correspondientes cheques expedidos por Bimca y su respectivo comprobante de depósito bancario.

F. Imágenes del proceso de ensamble de los muebles comercializados por Bimca.

G. Catálogos 2014 de productos de la marca Gravita comercializados por Bimca.

H. Pedimentos de importación y sus anexos, relativos a diversas mercancías importadas por Bimca durante 2011 y 2012.

I. Facturas de compra de diversos artículos importados por Bimca en 2011 y 2012.

J. Listado con el reporte de ventas nacionales de Bimca y facturación del 2011 al 2014.

K. Declaración anual de Bimca del ejercicio 2012 presentada ante el Servicio de Administración Tributaria (SAT).

L. Listado del valor de las importaciones realizadas por Bimca por la fracción arancelaria 8302.42.99 de la TIGIE, durante 2011 y 2012, clasificadas por exportador.

M. Manifestaciones de valor y hojas de cálculo para la determinación del valor en aduana de la mercancía importada por Bimca.

b. Cerraco

25. El 22 de septiembre de 2014 Cerraco Mex, S.A. de C.V. (“Cerraco”), manifestó:

A. El derecho de competencia económica dentro del comercio internacional tiene un común denominador, la diferencia de precios que son distintos en un mismo producto, las empresas dentro de un determinado mercado lo saben y por ello deben tener un producto a un precio que sea competitivo.

B. La discriminación de precios puede ocurrir cuando un vendedor cobra a los consumidores diferentes precios por el mismo producto, ya que las empresas en el mercado de cualquier producto tienen diferente grado de poder, por lo que pueden cobrar diferente por la cantidad de producto adquirido o por la forma de pago.

C. Los elementos de esta práctica son el precio y el daño, donde el daño es la pérdida económica o privación de una ganancia y es aquí donde se actualiza el supuesto de perjuicios que son totalmente relativos y donde se pueden dejar de tener dichas ganancias por múltiples circunstancias, que pueden ser la pérdida de mercado por poca o nula calidad en el producto, proceso de fabricación inadecuado u obsoleto, por inexistencia de calidad, deficiente fuerza de ventas, que es un elemento fundamental en el crecimiento y conservación del mercado, y no así por la comisión de prácticas comerciales, por lo que para un análisis completo se debe determinar el nexo causal.

D. La noción de que un precio es desleal por ser bajo, es relativa, se requiere más que aseveraciones, deben ser documentos idóneos y ratificados a efecto de que hagan prueba plena y, por ende, dar un valor probatorio; sin embargo, al derecho de competencia económica no le interesa fijar un límite de precio mínimo, al contrario, analizando la conducta monopólica, ésta puede generar problemas de competencia, aunado a que sancionar los precios bajos puede afectar directamente la economía nacional como lo hace la Solicitante, al buscar eliminar a sus competidores con el único fin de tener un producto a un precio monopólico y una vez que sus competidores sean eliminados fijará un precio elevado en perjuicio del consumidor nacional.

E. La apertura de nuevos mercados, la producción nacional, la calidad y servicios deben ser eficientes y competitivos y con ello poder estar en condiciones de no comercializar artículos a un precio superior, por lo que FINCSA no es una empresa competitiva, tiene una política de precios altos en el mercado, con el interés de incrementar sus ventas y utilidades, a pesar de no tener la capacidad para atender el mercado nacional con productos de buena calidad, presentación, vista, servicio y mejor precio.

F. Una diferencia de precios no necesariamente significa una discriminación de precios o competencia desleal, ya que para la aplicación de la Ley, la autoridad toma como punto de partida la diferencia de precios, se ignora que los procesos de determinación de precios sean similares, considerando primeramente que se pagan los impuestos o aranceles, derechos de importación, trámites aduaneros, traslado, almacenaje y todo lo estipulado por la legislación; se puede considerar discriminación de precios el imponer un mayor precio al consumidor final, que en términos económicos es en beneficio de FINCSA y no del consumidor final.

G. Para eliminar la diferencia de precios FINCSA debe reducir sus precios y no que los importadores incrementen los suyos.

H. En la práctica los precios dependen de la oferta y la demanda, el costo de fabricación con tecnología actualizada y optimización en el proceso de fabricación de cualquier producto.

I. FINCSA podría no apegarse a las condiciones actuales de la globalización, sus procesos de fabricación son o pueden ser obsoletos o poco redituables, por lo que la fabricación de sus productos pueden tener un alto costo y por ello elevar los precios de venta al consumidor final afectando la economía nacional.

26. Cerraco presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 32,875 del 12 de septiembre de 2014, otorgada ante el Notario Público número 21 en Querétaro, Querétaro, mediante la cual se acreditan las facultades de su representante legal.

B. Listado para calcular el precio de exportación, con información del código de producto, factura, valor y volumen, precio, tipo de cambio, reembolsos, gastos administrativos y de venta, ajustes, margen de utilidad, deducciones y precios, referente a dos operaciones de ventas de 2013.

c. Chapa Industrias

27. El 13 de octubre de 2014 Chapa Industrias manifestó:

A. Chapa Industrias no incurre ni ha incurrido en alguna práctica desleal de comercio internacional y, por ende, no ha ocasionado el daño alegado por FINCSA en la presente investigación.

B. Chapa Industrias no está vinculado con exportador alguno de la mercancía investigada.

C. Chapa Industrias no compró la mercancía investigada a productores o proveedores nacionales, durante el periodo analizado, sólo adquirió mercancía importada.

D. Propone como país sustituto de China a India, por lo siguiente:

a. en India hay diversas empresas que fabrican jaladeras de acero y de zamac;

b. India tiene un proceso productivo similar al de China para fabricar jaladeras de acero y de zamac;

c. de la información presentada por FINCSA en la solicitud de inicio, orientada a conocer los principales países productores de zinc, aluminio, magnesio y cobre (cuyo resultado al alearse es el zamac), así como del acero, se desprende que India produce estos materiales en mayores cantidades que Brasil;

d. existe una disparidad en el nivel de desarrollo económico de Brasil en comparación con el de China, mientras que China tiene un nivel de desarrollo económico similar al de India, y

e. los resultados de indicadores como el ingreso nacional bruto per cápita y la tasa de crecimiento real presentan mayor similitud entre India y China, que entre Brasil y China.

E. Difiere de la aseveración de FINCSA que señala que los productos nacionales, tanto los fabricados de acero como los de zamac, tienen gran similitud respecto de los importados, ya que si bien es cierto que las jaladeras tienen los mismos usos y funciones, existe una marcada diferencia en la calidad, terminado, color, textura, brillo y diseños entre los productos comercializados por Chapa Industrias y los fabricados por FINCSA. Otra diferencia son los diseños vanguardistas que importa Chapa Industrias, que están orientados en su mayoría a clientes que fabrican muebles de alta calidad.

F. FINCSA no cumple con el porcentaje de representación exigido por la legislación aplicable, en virtud de lo siguiente:

a. las estimaciones presentadas por FINCSA en la solicitud de inicio respecto a la producción nacional y su participación en ésta, fueron hechas a partir de cálculos propios e información imprecisa, y

b. es cuestionable que FINCSA represente más del 25% de la producción nacional de jaladeras en un mercado de 290 empresas fabricantes de la mercancía objeto de investigación.

G. Los indicadores económicos de FINCSA no reflejan el daño argumentado, por lo que se presume que orientó sus ventas al mercado externo, lo que le impide abastecer al mercado nacional y competir con los estándares de calidad que exige el mercado.

H. Debe requerirse a FINCSA a fin de que aclare su señalamiento de que “no se realizan importaciones de producto terminado”, ya que tal aseveración presume que realizó importaciones durante el periodo analizado de ciertas mercancías relacionadas con el producto investigado.

I. La validez del Estudio de precios en Brasil es cuestionable pues no se presenta currículo, credenciales, ni experiencia de quien lo elaboró, no está firmado por la persona responsable de su elaboración, además que uno de sus socios o asociados es representante legal de FINCSA, lo cual le resta objetividad. Situación similar se repite con la otra empresa consultora que intervino en la elaboración de dicho Estudio, que está enfocada a la mercadotecnia y publicidad, tal y como se muestra en su página de Internet, y no a elaborar estudios de mercado serios como los que requieren para este tipo de investigaciones.

J. La credibilidad de la Solicitante es cuestionable ya que no presentó su balance general, estado de resultados, estado de flujo de efectivo y estado de variaciones en el capital contable para el año 2013.

K. Solicita se dé vista a la Comisión Federal de Competencia Económica (“COFECE”) de las actividades económicas de FINCSA en términos del artículo 86 de la LCE.

28. Chapa Industrias presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 26,830 del 16 de abril de 1986, otorgada ante el Notario Público suplente de la Notaría número 43 en Monterrey, Nuevo León, mediante la cual se acredita la legal existencia de Chapa Industrias.

B. Carta poder ratificada el 25 de agosto de 2014 ante el Notario Público número 26 en Frontera, Coahuila, mediante la cual se acreditan las facultades de su representante legal.

C. Copia certificada del testimonio notarial de la escritura pública número 6,708 del 30 de junio de 1993, otorgada ante el Notario Público número 78 en Monterrey, Nuevo León, mediante la cual se acreditan las facultades del poderdante.

D. Copia del título y de la cédula para el ejercicio profesional del representante legal y de un apoderado.

E. Copia del pasaporte del representante legal de Chapa Industrias.

F. Copia de la credencial para votar expedida por el Instituto Federal Electoral a favor de un apoderado de Chapa Industrias.

G. Nombres y datos de localización de los proveedores extranjeros de Chapa Industrias.

H. Listado mensual del valor y volumen de las importaciones efectuadas por Chapa Industrias, durante 2013 de la mercancía investigada, clasificadas por exportador y por código de producto.

I. Listado de operaciones de importación efectuadas por Chapa Industrias, durante 2011, 2012 y 2013.

J. Listado de las operaciones de importación de Chapa Industrias a México durante 2013, utilizada para calcular el precio de importación y sus ajustes.

K. Copia de pedimentos de importación de 2011, 2012 y 2013 con sus respectivos anexos.

L. Listado de los códigos y descripción de los productos importados por Chapa Industrias durante el periodo analizado.

M. Listado de los códigos de producto utilizados por los exportadores y por Chapa Industrias.

N. Nombre y datos de localización de diversos productores nacionales de la mercancía similar a la objeto de investigación.

O. Escritos de siete clientes de Chapa Industrias en los que manifiestan las razones por las cuales prefieren las jaladeras de la marca Handy Home comercializadas por Chapa Industrias sobre el producto nacional.

P. Presentación sobre los resultados de un estudio de laboratorio “Ensayo de exposición en cámara de corrosión cíclica Q-FOG, bajo las normas ASTM B 117-11”, elaborado por la empresa Xperto Integral Systems, S.A. de C.V., en la que se menciona que se realizó una comparación entre los productos de la marca FINCSA y los de la marca Handy Home.

Q. Catálogos de productos de la marca Handy Home comercializados por Chapa Industrias de 2012 y 2014.

R. Documento denominado “Consideraciones sobre la solicitud de inicio presentada por FINCSA”, que contiene los argumentos de Chapa Industrias de por qué considera que no incurre en prácticas desleales ni ocasiona daño a la producción nacional.

S. Estados Financieros auditados de Chapa Industrias de 2012 y 2013.

d. Herrasa

29. El 30 de mayo de 2014 Herrasa presentó testimonio notarial de la escritura pública número 7,745 del 19 de junio de 1989, pasada ante la fe del Notario Público número 103 del Distrito Federal.

e. Soarma

30. El 22 de septiembre y 13 de octubre de 2014 Soarma manifestó:

A. En la actualidad Soarma no adquiere la mercancía objeto de la presente investigación de algún productor o proveedor nacional.

B. En dos ocasiones solicitó a proveedores nacionales que fabriquen jaladeras de zamac y de acero imprimiendo la marca registrada “SOARMA”, recibiendo negativas por parte de ellos, bajo el argumento de que sus productos llevan siempre su marca.

C. Durante el periodo analizado sólo adquirió mercancía originaria de China y sólo de un proveedor debido a:

a. la negativa de los productores nacionales a colocar la marca “SOARMA” en los productos adquiridos por esta empresa, y

b. durante 2011 fue más sencillo encontrar un proveedor chino que realizara los diseños de los productos comercializados bajo la marca “SOARMA”, además que la calidad, resistencia y precio de dicho proveedor se ha mantenido uniforme a lo largo del tiempo.

D. La intención de Soarma es la de posicionar su marca en el mercado nacional, para lo cual dota a sus productos de imagen, diseño y calidad que la competencia difícilmente puede igualar.

31. Soarma presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 8,008 del 22 de junio de 2010, otorgada ante el Notario Público número 243 en México, Distrito Federal, mediante el cual se acredita la legal existencia de Soarma.

B. Copia certificada del testimonio notarial de la escritura pública número 45,213 del 26 de agosto de 2014, otorgada ante el Notario Público número 27 del Estado de México mediante el cual se acreditan las facultades de su representante legal.

C. Copia simple de la cédula para el ejercicio profesional del representante legal de Soarma.

D. Listado con las importaciones de Soarma durante 2012 y 2013, relativas a las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE.

E. Listado con el valor y volumen de las importaciones de la mercancía investigada efectuadas por Soarma en 2013, clasificadas por código de producto.

F. Copia de pedimentos de importación de 2012 y 2013, acompañados de la factura correspondiente.

G. Cálculo del precio de exportación, operación por operación, de la mercancía objeto de investigación durante el periodo investigado.

H. Nombre y domicilio de los principales clientes de Soarma.

I. Listado de los códigos de producto utilizados por el exportador y por Soarma.

J. Documento denominado “Investigación sobre jaladeras de acero y de zamac” elaborado por Rajunov & Robles que contiene información sobre las características del acero y del zinc, su producción, usos y referencias de precios de las jaladeras para muebles en el mercado internacional.

K. Catálogo de productos comercializados por Soarma en el 2013.

L. Impresión de las páginas de Internet http://www.soarma.com/; http://www.soarma.com/index.php?option=com_content&view=category&la yout=bog; http://www.soarma.com/index.php?option=com_content&view =article&id=84:zamak&c; http://www.soarma.com/index.php?option=com_ content&view=article&id=81:acero&ca, y http://www.soarma.com/index. php?option=com_content&view_category&layout=blog, que contienen información de los productos comercializados por Soarma.

M. Documento denominado “Diferencias entre mercancía nacional e importada” elaborado por Rajunov & Robles que contiene información sobre los factores que inciden en los precios de las jaladeras de zamac.

N. Estados financieros de Soarma de 2012 y 2013.

O. Declaración Anual de Soarma presentada ante el SAT de 2012 y 2013.

f. Rish Mexicana

32. Al presente procedimiento comparecieron, entre otras, las empresas Rish Mexicana, S.A. de C.V., en su calidad de importadora de la mercancía investigada, y Rish, S.A. de C.V., en su calidad de productor nacional de la mercancía similar a la investigada. El 10 de noviembre de 2014, la Secretaría tuvo conocimiento de la fusión entre ambas empresas subsistiendo Rish, S.A. de C.V. En virtud de lo anterior, y con la finalidad de evitar confusiones relacionadas con la información y comparecencias presentadas por cada una de las empresas mencionadas, se considera oportuno, para efectos de la presente Resolución, continuar haciendo referencia a Rish Mexicana, S.A. de C.V. (Rish Mexicana) cuando se refiere a las comparecencias de la empresa en su calidad de importador y a Rish, S.A. de C.V. (Rish) cuando se refiera a las comparecencias de dicha empresa en su calidad de productor nacional.

33. El 22 de septiembre de 2014 Rish Mexicana, manifestó:

A. Apoya el procedimiento que busca la aplicación de cuotas compensatorias a las importaciones de jaladeras de acero y de zamac, originarias de China.

B. Solicita que se considere como mercancía investigada a todas las jaladeras de metal, originarias de China, en virtud de que este país exporta a México no sólo jaladeras de acero y de zamac, sino también de otros metales, como el aluminio y el acero inoxidable, que compiten directamente con la producción nacional.

C. No existen diferencias entre la mercancía importada y la nacional, excepto por sus diseños y los precios, por lo que utiliza tanto la mercancía nacional como la importada indistintamente en sus actividades comerciales, ya que es perfectamente intercambiable.

D. Durante el periodo analizado realizó compras tanto de mercancía extranjera como nacional y sus importaciones se debieron a razones defensivas, con el propósito de mantener en operación a Rish (en ese entonces empresa vinculada), ya que durante el periodo investigado la utilización de la capacidad instalada de Rish fue mínima.

E. En relación con el mercado internacional, durante el periodo de análisis, China se fortaleció como el principal exportador mundial de jaladeras. México fue el principal importador mundial en volumen por la subpartida 8302.42, mientras que Alemania fue el principal importador en valor por la misma subpartida arancelaria. Por su parte Estados Unidos fue el principal importador en volumen y valor por la subpartida arancelaria 8302.49.

34. Rish Mexicana presentó:

A. Copia del testimonio de la escritura pública número 79,148 del 10 diciembre de 1998, otorgada ante el Notario Público número 89 en México, Distrito Federal, mediante la cual se acredita la legal existencia de Rish Mexicana.

B. Copia del testimonio de la escritura pública número 122,645 del 18 de febrero de 2014, otorgada ante el Notario Público número 89 en México, Distrito Federal, mediante el cual acredita las facultades de su representante legal y del poderdante.

C. Copia simple de la credencial de elector emitida por el Instituto Federal Electoral a favor del representante legal de Rish Mexicana.

D. Listado denominado “Diario de Ventas de Rish, S.A. de C.V.”, que contiene información sobre las operaciones de venta entre Rish y Rish Mexicana, de 2011, 2012 y 2013.

E. Listado de las importaciones de Rish Mexicana, correspondientes al periodo de enero a diciembre de 2013, clasificadas por empresa exportadora.

F. Listado de las importaciones realizadas por Rish Mexicana por la fracción arancelaria 8302.42.99 de la TIGIE, de 2011, 2012 y 2013, agrupadas en base de importaciones y lista de códigos zamac.

G. Listado con el precio de las importaciones de Rish Mexicana a México, clasificadas por código de producto, número de factura, fecha de factura, volumen y valor de importación.

H. Copia de diversos pedimentos de importación de 2012 y 2013, así como de sus anexos.

I. Copia de facturas de compra de diversos artículos de producción nacional, entre ellos jaladeras, de 2011, 2012 y 2013.

J. Documento denominado “Acabados jaladeras y perillas”, con información de la simbología de los acabados y descripciones de los productos comercializados por Rish Mexicana, cuya fuente es su catálogo de productos.

K. Catálogo de productos de Rish Mexicana, que contiene tanto jaladeras elaboradas en México, como importadas de China.

L. Estados Financieros auditados de Rish Mexicana de 2010, 2011, 2012 y 2013.

3. Exportadoras

a. Advance

35. El 13 y 15 de octubre de 2014 Advance manifestó:

A. Es exportador de la mercancía investigada, para lo cual realizó compras a un productor relacionado y varios productores no relacionados.

B. Los principales países productores y exportadores de jaladeras de acero y de zamac son China y los países del sureste asiático, tales como Tailandia. Los principales países consumidores son China, la Unión Europea y Estados Unidos. Mientras que los principales países importadores son la Unión Europea y los Estados Unidos.

C. Los precios de exportación que presenta son netos de descuentos, bonificaciones y reembolsos.

D. Las ventas a México del producto investigado se realizan sobre una base libre a bordo (FOB, por las siglas en inglés de Free On Board), salvo por una operación que se realizó en términos CIF (Costo, Seguro y Flete). Los ajustes realizados se refieren a flete interno, empaque, gastos por crédito, flete marítimo y seguros (únicamente para la operación CIF).

E. El país sustituto propuesto por la Solicitante, Brasil, no es apropiado por dos razones:

a. Brasil es un mercado altamente protegido respecto de los productos del acero, mediante la imposición de altos aranceles y otras barreras no arancelarias. Como resultado de esto, los precios de los productos del acero en Brasil son sustancialmente mayores que aquellos ofrecidos en el mercado internacional. Más aún, los precios del acero en Brasil son aún más altos que los precios existentes en América del Norte. Por ejemplo, durante la investigación por discriminación de precios realizada por los Estados Unidos en contra de las importaciones de Brasil, Japón y Rusia, de acero al carbono roladas en caliente, la Comisión de Comercio Internacional (International Trade Commission) determinó que durante todo el periodo 2007 a enero 2011, los precios en Brasil fueron 40% mayores que los precios existentes en América del Norte. Por ende, los precios de las jaladeras de acero producidas en Brasil son extraordinariamente excesivos debido al mercado altamente protegido de los productos de acero en Brasil, y

b. Brasil no tiene un nivel económico comparable al de China. De acuerdo con el Banco Mundial, en 2013 el Ingreso per Cápita (IPC) bruto de Brasil fue de 11,690 dólares de los Estados Unidos (“dólares”), el doble que el de China que fue de 6,560 dólares. Como se destaca, en términos de la selección de país sustituto apropiado, en la práctica antidumping de los Estados Unidos, el Departamento de Comercio identificó a Bulgaria, Colombia, Ecuador, Indonesia, Sudáfrica y Tailandia como equiparables en nivel de desarrollo económico a China con base en el más reciente ejemplar anual del “World Development Report 2014”.

F. Tailandia es un país sustituto más apropiado por las siguientes razones:

a. Tailandia es similar a China en términos de niveles de desarrollo económico, población e industrialización. De conformidad con el Banco Mundial, el IPC bruto de Tailandia (5,370 dólares de los Estados Unidos);

b. Tailandia es uno de los mayores países productores y consumidores del producto investigado y cuenta con varios productores de la mercancía investigada;

c. Tailandia es uno de los mayores importadores del producto investigado. Por tanto, la contribución de la producción nacional de Tailandia, así como las importaciones realizadas por ese país, hacen plenamente competitivo el mercado tailandés del producto investigado, similar a la competencia experimentada en el mercado de China;

d. el producto investigado que se produce en Tailandia es idéntico o similar en todos sus aspectos con aquel que se produce en China. Se destaca mayormente que, al igual que los productos chinos, aquellos producidos en Tailandia presentan una amplia gama de especificaciones de producto;

e. el proceso productivo del producto y las materias primas utilizados en Tailandia son similares a los utilizados en China, y

f. no existe restricción en Tailandia a las importaciones de las principales materias primas (productos de acero) para la fabricación de jaladeras, a diferencia de Brasil. Los precios de las materias primas principales utilizadas en Tailandia para la fabricación del producto investigado reflejan sustancialmente los precios del mercado internacional.

36. Advance presentó:

A. Copia de una carta poder otorgada ante notario chino, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

B. Copia certificada por notario chino del documento por el que se hace constar quien es el representante legal de Advance, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

C. Copia de la Licencia Comercial otorgada a Advance, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

D. Copia de la cédula para el ejercicio profesional del representante legal de Advance.

E. Estados financieros auditados de Advance y de la empresa productora china relacionada para los ejercicios de 2011, 2012 y 2013.

F. Diagrama de la estructura corporativa de Advance.

G. Lista de clientes mexicanos de Advance.

H. Copia de un contrato de compraventa (pedido) entre Advance y un cliente mexicano.

I. Documento denominado “Diagram of distribution channels in Mexican markets and domestic market” en el que se explica el canal de comercialización que utiliza Advance.

J. Datos sobre producción y capacidad instalada para la elaboración de la mercancía investigada, de la empresa productora china relacionada con Advance, de 2010, 2011, 2012 y 2013.

K. Datos de Advance sobre producción, inventarios y exportaciones a México, a otros países y exportaciones totales, anuales de 2010, 2011, 2012 y mensuales de 2013.

L. Datos de la empresa productora china relacionada con Advance sobre producción e inventarios anuales de 2010, 2011, 2012 y mensuales de 2013.

M. Valor y volumen de las ventas de Advance a su mercado interno y de exportaciones a México, a otros países y exportaciones totales, por código de producto, de 2013, cuya fuente son las facturas de venta de Advance.

N. Resumen mensual de valor y volumen de las ventas de Advance, de exportaciones a México y a terceros países, por código de producto, de 2013, cuya fuente son las facturas de venta de Advance.

O. Listado de ventas de Advance a México en 2013.

P. Listado de códigos de producto con descripción general.

Q. Copia de una factura por concepto de flete interno en China, de marzo de 2013.

R. Publicación de la Comisión de Comercio Internacional de Estados Unidos respecto de productos de acero al carbono rolados en caliente de Brasil, Japón y Rusia.

S. Escrito del Departamento de Comercio de los Estados Unidos dirigido a las partes interesadas en la investigación antidumping sobre ciertos productos de fotovoltaicos de silicón cristalino, originarios de China, con información sobre la selección del país sustituto para dicha investigación antidumping.

b. Huzhou

37. El 13 y 15 de octubre de 2014 Huzhou manifestó:

A. Huzhou no produce el producto investigado, únicamente lo comercializa. Una vez que Huzhou recibe la orden por parte del cliente, éste la remite al productor. El productor, fabrica exclusivamente el producto investigado para Huzhou, una vez recibida la orden por parte de éste.

B. No presenta información sobre el mercado internacional de la mercancía investigada ya que no dispone de ella.

C. No presenta información sobre país sustituto toda vez que no pretende modificar el propuesto por la Solicitante, además de que no dispone de información al respecto.

D. No presenta información sobre valor normal toda vez que no dispone de tal información.

38. Huzhou presentó:

A. “Licencia comercial de sociedad con personalidad jurídica” de Huzhou.

B. “Formulario de registro para el operador de comercio exterior” de Huzhou.

C. Los estatutos sociales de Huzhou, de 1998 y de 2013.

D. Documento denominado “Informe de Verificación de Capital” de Huzhou.

E. “Licencia de comercio para persona jurídica de empresa” de Huzhou, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

F. Documento mediante el cual se acreditan las facultades del poderdante, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

G. Carta poder otorgada por Huzhou ante notario chino, acompañado de la legalización de dicho documento expedida por el Consulado General de México en Shanghai, Shanghai, China.

H. Cédula para el ejercicio profesional del representante legal de Huzhou.

I. Estados Financieros auditados de Huzhou, de 2012 y 2013.

J. Estructura Accionaria de Huzhou.

K. Lista de clientes mexicanos de Huzhou.

L. Fotografía de un estante de venta de Huzhou.

M. Datos sobre producción y capacidad instalada para la elaboración de la mercancía investigada, del proveedor de Huzhou, de 2011, 2012 y 2013.

N. Documentos de diversas facturas de compra de la mercancía investigada realizadas por Huzhou.

O. Datos de Huzhou sobre producción, inventarios, ventas al mercado interno y exportaciones a México, a otros países y exportaciones totales, mensuales de 2011, 2012 y 2013.

P. Diagrama con información de las ventas totales de Huzhou.

Q. Valor y volumen de las ventas de Huzhou, de exportaciones a México, por código de producto, para cada uno de los meses de 2013.

R. Valor y volumen de las ventas de Huzhou a su mercado interno y de exportaciones a México, a otros países y exportaciones totales, por código de producto, de 2013, obtenido de las facturas de venta de Huzhou.

S. Listado de ventas de exportación de Huzhou a México, de 2013.

T. Documentos de soporte del precio de exportación de 2013.

G. Réplicas de la Solicitante

1. Prórrogas

39. El 2 de octubre de 2014 la Secretaría otorgó prórroga a FINCSA para presentar sus contraargumentaciones y réplicas a los argumentos y pruebas presentados por Soarma. El plazo venció el 7 de octubre de 2014.

2. Réplicas

a. FINCSA

40. El 2, 7, 22 y 23 de octubre de 2014 FINCSA presentó sus réplicas a la información presentada por las partes interesadas en la presente investigación. Argumentó lo siguiente:

A. No existe fundamento alguno para exceptuar a Bimca del pago de la cuota compensatoria que en su caso se imponga.

B. La comparecencia de Cerraco adolece de graves problemas conceptuales pues confunde la legislación aplicable al referirse varias veces a la legislación de competencia, confunde los conceptos económicos y los conceptos jurídicos más elementales y no ofrece ningún argumento ni medio de prueba relativo al análisis de prácticas desleales de comercio internacional.

C. Cerraco deberá especificar los términos de venta a los que corresponden los valores de importación que presenta y deberá exhibir los pedimentos de importación correspondientes.

D. La Secretaría deberá requerir a Cerraco que explique el ejercicio de precio de exportación reconstruido que presenta pues suma pesos más porcentajes, no describe los códigos de producto de la mercancía importada y no existe vínculo entre las cifras del producto vendido al cliente no relacionado y el producto adquirido a la parte relacionada.

E. El escrito de Chapa Industrias recibido el 27 de agosto de 2014 debe considerarse como no presentado y, en consecuencia, no puede tener consecuencias jurídicas ni puede atenderse, en virtud de que no se acreditó su legal existencia ni las facultades del poderdante para otorgar poderes. Por tanto, los oficios que otorgan las prórrogas adolecen del vicio de haber respondido un documento que se tiene por no presentado. En consecuencia, también debe desecharse el escrito de Chapa Industrias recibido el 13 de octubre de 2014.

F. Contrario a lo que afirma Soarma, la única razón para realizar importaciones de la mercancía investigada es el afán de lucro desmedido, prueba de ello es que los modelos comercializados por Soarma son idénticos a los de Rish Mexicana y a los de FINCSA, la mercancía comercializada por Soarma no exhibe su marca y al comparar el precio de exportación promedio ponderado de las jaladeras importadas por Soarma con los precios de las mercancías que se desprenden de su lista de precios se observa que Soarma tiene márgenes de utilidad exorbitantes.

G. Soarma asegura que las jaladeras de acero tienen un precio aproximado de $0.5 a $1.5 dólares de los Estados Unidos, sin embargo, el precio promedio de importación de Soarma es de $0.33 dólares por pieza, es decir, su precio de importación es inferior al precio mínimo del mayor productor mundial de jaladeras, lo que demuestra su margen de dumping tan agresivo.

H. El argumento de Soarma que señala que en México no hay proveedores que garanticen el mismo detalle de elaboración de la mercancía importada, es falso ya que FINCSA es proveedor de empresas norteamericanas que exigen un nivel de calidad extraordinario que no han obtenido de sus proveedores chinos.

I. Es falso que Soarma tenga modelos sofisticados o exclusivos.

J. Solicita que se tome en cuenta lo argumentado por Rish Mexicana en refuerzo de lo expresado por FINCSA en la solicitud de inicio.

K. La afirmación de Advance respecto a que Brasil es un mercado altamente protegido respecto de los productos del acero, mediante la imposición de altos aranceles y otras barreras no arancelarias, es falsa ya que el arancel aplicado por Brasil para todas las fracciones arancelarias de la partida 8302 en donde se clasifican las mercancías investigadas es 16%.

L. Advance señala que el Departamento de Comercio de los Estados Unidos identificó a Bulgaria, Colombia, Ecuador, Indonesia, Sudáfrica y Tailandia como equiparables en nivel de desarrollo económico a China, al respecto FINCSA señala que la legislación aplicable establece que el país sustituto se determina de manera específica para cada producto, además que las investigaciones referidas por Chapa Industrias no tienen relación con el producto investigado, ya que ninguno de los países referidos fabrica jaladeras de acero y de zamac, asimismo, en las investigaciones desarrolladas en México sí se utiliza a Brasil como país sustituto de China.

M. Advance no presentó información que sustente que Tailandia es uno de los mayores países productores y consumidores del producto investigado, además de acuerdo con información del sistema COMTRADE de las Naciones Unidas las importaciones realizadas por las partidas 8302.42 y 8302.49 por Brasil son considerablemente más grandes que las realizadas por Tailandia, tanto en términos de volumen como en términos de valor.

N. En relación con la reserva de Advance para presentar mayor información respecto a las exportaciones de Tailandia en etapa posterior del procedimiento, FINCSA señala que la autoridad deberá determinar que no es legalmente permitido ofrecer información completamente nueva en el periodo posterior a la publicación de la resolución preliminar.

41. FINCSA presentó:

A. Facturas de compra de jaladeras emitidas por la empresa Home Depot México, S. de R.L. de C.V. (“Home Depot”) del 18 de octubre de 2014 a favor de FINCSA y muestras físicas de las jaladeras adquiridas.

B. Cinco videos donde aparecen las muestras físicas presentadas por FINCSA y la fecha de compra de éstas.

C. Escritos de diversas empresas en los que manifiestan su conformidad con el servicio y los productos que ofrece FINCSA.

D. Currículo de una de las empresas consultoras que elaboró el Estudio de Precios en Brasil.

E. Impresión de la página de Internet http://data.worldbank.org/topic/economy-and-growth?display=graph que contiene información sobre cuáles son las variables que muestran el nivel de desarrollo económico de un país.

F. Estado de flujo de efectivo y estado de variaciones en el capital contable de FINCSA para 2014.

b. Metales Inyectados

42. El 22 de octubre de 2014, Metales Inyectados de Ocotlán, S.A. de C.V. (“Metales Inyectados”), en su calidad de productor nacional y coadyuvante de la Solicitante, presentó sus réplicas a la información presentada por las partes interesadas en la presente investigación. Argumentó lo siguiente:

A. Metales Inyectados es productora nacional de jaladeras de acero y de zamac.

B. El argumento de Advance tendiente a desestimar a Brasil como país sustituto de China, señalando que es un mercado altamente protegido respecto de los productos del acero, es falso, toda vez que los productos de fundición de hierro y acero en Brasil se encuentran en la lista de los productos en que este país tiene ventaja competitiva a nivel mundial debido a que:

a. tuvo un superávit comercial sobre dichos productos en 2013 de 5,123 millones de dólares;

b. su tasa de crecimiento de 2009 a 2013 fue de 7%, y

c. ocupa el lugar 17 como exportador a nivel mundial.

C. La afirmación de Advance relativa a que los principales países productores de jaladeras de acero y de zamac son China, Tailandia y los países del sureste asiático, carece de sustento.

D. Advance no aporta pruebas para sustentar que Tailandia es uno de los mayores consumidores del producto investigado ni de que el mercado del producto similar en ese país tiene una competencia similar al mercado chino.

E. Al no haber presentado información sobre el mercado interno de Tailandia, como son las referencias de precios y valor normal, así como información respecto de las exportaciones de Tailandia, Advance perdió su oportunidad de presentar dicha información, por lo que la información que sea presentada con posterioridad debe ser desestimada.

F. No se debe tomar en cuenta la comparecencia de Chapa Industrias del 27 de agosto de 2014, en virtud de que no corrió traslado del poder de sus representantes legales.

G. Chapa Industrias no presenta pruebas que sustenten su petición para considerar el mercado de India como sustituto de China.

H. En relación con el argumento de que existe una marcada diferencia en la calidad de las jaladeras de la marca FINCSA y las de la marca Handy Home, señala que el procedimiento es para investigar si las importaciones de la mercancía investigada se realizan en condiciones desleales y si tales importaciones causan daño a la producción nacional y no por la calidad de las jaladeras fabricadas en México y las originarias de China.

I. El laboratorio “Xperto Integral Systems, S.A. de C.V.” no se encuentra aparentemente capacitado para realizar las pruebas que supuestamente se llevaron a cabo entre las mercancías de producción nacional y las chinas, ya que se dedica a vender equipos y/o maquinaria para realizar las pruebas de calidad, más no existe evidencia de que sea un laboratorio y, además, no existe evidencia de que esté registrado ante la Entidad Mexicana de Acreditación, A.C. (EMA).

c. Rish Mexicana

43. El 23 de octubre de 2014, Rish Mexicana, en su calidad de importador y coadyuvante de la Solicitante, presentó sus réplicas a la información presentada por las partes interesadas en la presente investigación. Argumentó lo siguiente:

A. Sobre lo manifestado por Cerraco señaló:

a. que el procedimiento no trata sobre la competitividad de las empresas chinas sino sobre el comercio desleal;

b. la investigación no se realiza porque los precios sean bajos sino porque los exportadores chinos venden a México por debajo del valor normal de los productos investigados, y

c. FINCSA no pretende establecer condiciones monopolísticas. En México hay otros productores además de FINCSA y se pueden realizar importaciones de jaladeras de cualquier país del mundo, incluyendo China, a condición de que no sean desleales.

B. No se debe tomar en cuenta la comparecencia de Chapa Industrias del 27 de agosto de 2014, en virtud de que no corrió traslado del poder de sus representantes legales.

C. Chapa Industrias no presenta pruebas que sustenten su petición para considerar el mercado de India como sustituto de China.

D. En relación al argumento de que existe una marcada diferencia en la calidad de las jaladeras de la marca FINCSA y las de la marca Handy Home, señala que el procedimiento es para investigar si las importaciones de la mercancía investigada se realizan en condiciones desleales y si tales importaciones causan daño a la producción nacional y no por la calidad de las jaladeras fabricadas en México y las de origen chino.

E. El laboratorio “Xperto Integral Systems, S.A. de C.V.” no se encuentra aparentemente capacitado para realizar las pruebas que supuestamente se llevaron a cabo entre las mercancías de producción nacional y chinas, ya que se dedica a vender equipos y/o maquinaria para realizar las pruebas de calidad, más no existe evidencia de que sea un laboratorio y, además, no existe evidencia de que esté registrado ante la EMA.

F. Sobre el argumento de Soarma de que la producción de jaladeras en Brasil es menor que la de China, de ninguna manera desacredita la determinación de dicho país sudamericano para el cálculo del valor normal.

G. No existe fundamento alguno para exceptuar a Bimca del pago de la cuota compensatoria que en su caso se imponga.

H. Advance no acredita que los principales países productores de jaladeras de acero y de zamac son los que indica, mucho menos Tailandia, por lo tanto, su afirmación no tiene ningún sustento y debe desecharse.

J. El argumento de Advance tendiente a desestimar a Brasil como país sustituto de China, señalando que Brasil es un mercado altamente protegido respecto de los productos del acero, mediante la imposición de altos aranceles y otras barreras no arancelarias, es falso, toda vez que los productos de fundición de hierro y acero en Brasil se encuentran en la lista de los productos en que este país tiene ventaja competitiva a nivel mundial debido a que:

a. tuvo un superávit comercial sobre dichos productos en 2013 de 5,123 millones de dólares;

b. su tasa de crecimiento de 2009 a 2013 fue de 7%, y

c. ocupa el lugar 17 como exportador a nivel mundial.

I. También es falso que los precios de los productos del acero en Brasil son sustancialmente mayores que aquellos ofrecidos en el mercado internacional.

J. Es falsa la afirmación de Advance de que los precios de las jaladeras de acero producidas en Brasil sean extraordinariamente excesivos, además de que no aporta pruebas.

K. La afirmación de Advance de que el Departamento de Comercio de los Estados Unidos identificó a Bulgaria, Colombia, Ecuador, Indonesia, Sudáfrica y Tailandia como equiparables en nivel de desarrollo económico a China es tendenciosa, puesto que, se refiere sólo a una investigación de un país distinto a México y de un producto que nada tiene que ver con la mercancía investigada, además de que en las investigaciones desarrolladas en México sí se utiliza a Brasil como país sustituto de China.

L. Advance no acredita que el producto que se produce en Tailandia es idéntico o similar con aquel que se produce en China.

M. Advance no acredita que el proceso productivo del producto investigado, así como las materias primas utilizadas en Tailandia son similares a las utilizadas en China.

N. Advance no acredita su dicho de que no existe restricción en Tailandia a las importaciones de las principales materias primas para la fabricación de jaladeras, a diferencia, dice, de Brasil.

O. Al no haber presentado información sobre el mercado interno de Tailandia, como son las referencias de precios y valor normal, así como información respecto de las exportaciones de Tailandia, Advance perdió su oportunidad de presentar dicha información, por lo que en términos del artículo 164 del RLCE, la información que sea presentada con posterioridad debe ser desestimada, ya que no podría considerarse como complementaria sino como nueva.

H. Requerimientos de información

1. Prórroga

44. El 14 de noviembre de 2014 la Secretaría otorgó una prórroga a las empresas Cerraco y Chapa Industrias para presentar sus respuestas a los requerimientos de información que les formuló el 5 y 6 de noviembre de 2014. El plazo venció el 25 de noviembre de 2014 para Chapa Industrias y el 2 de diciembre de 2014 para Cerraco.

2. Productoras nacionales

a. FINCSA

45. El 12 de noviembre de 2014 FINCSA respondió al requerimiento de información que la Secretaría le formuló para que explicara la diferencia que existe entre el importe de ventas de jaladeras que reportó en su estado de costos, ventas y utilidades de la mercancía nacional y el importe de dichas ventas que reportó en los indicadores económicos de la mercancía objeto de investigación producida por FINCSA, así como para que explicara a qué se refieren ciertas cifras de su estado de costos, ventas y utilidades. FINCSA presentó las explicaciones solicitadas y presentó:

A. Estado de costos, ventas y utilidades de la mercancía nacional.

B. Conciliación del estado de costos, ventas y utilidades de la mercancía nacional con los indicadores económicos de la mercancía producida por FINCSA, correspondiente a 2011, 2012 y 2013.

b. Metales Inyectados

46. El 22 de octubre, 19 de noviembre y 2 de diciembre de 2014, Metales Inyectados respondió a requerimientos de información que la Secretaría le formuló para que acreditara la legal existencia de la empresa y las facultades de su representante legal y del poderdante, que acreditara que durante 2013 fabricó jaladeras de acero y de zamac, que presentara sus estados financieros dictaminados, de los años terminados al 31 de diciembre de 2011, 2012 y 2013, estado de costos, ventas y utilidades de la mercancía nacional similar, destinada al mercado interno, indicadores del mercado nacional, indicadores de producción de la empresa y capacidad instalada y corrigiera aspectos de forma de sus comparecencias. La empresa corrigió diversas cuestiones de forma y presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 3,137 del 15 de enero de 1985, otorgada ante el Notario Público número 2 de Ocotlán, Jalisco, mediante la cual se acredita la legal existencia de Metales Inyectados y las facultades de su representante legal.

B. Copia simple de la credencial para votar expedida por el Instituto Federal Electoral a favor de su representante legal.

C. Catálogo de productos fabricados por Metales Inyectados.

D. Copia de los estados financieros de 2012 y 2013.

E. Estado de costos, ventas y utilidades de 2011, 2012 y 2013.

F. Información sobre el valor de sus ventas, volumen de producción, capacidad instalada, número de empleados y salarios, de cada uno de los meses de 2011, 2012 y 2013.

3. Importadoras

a. Cerraco

47. El 15 de octubre, 14 de noviembre y 1 de diciembre de 2014, Cerraco respondió a requerimientos de información que la Secretaría le formuló para que acreditara la legal existencia de la empresa y las facultades de su representante legal y del poderdante, proporcionara copia de diversos pedimentos de importación con sus respectivos anexos, aclarara algunos aspectos relativos a los valores y volúmenes de la importación que reportó a la Secretaría y corrigiera algunos aspectos de forma de sus comparecencias. Cerraco corrigió diversas cuestiones de forma y presentó:

A. Copia certificada del testimonio notarial de la escritura pública número 6,048, del 29 de agosto de 1996, otorgada ante el Notario Público número 21 de Querétaro, Querétaro, mediante el cual se acreditan la legal existencia de la empresa y la personalidad jurídica de su representante legal.

B. Copia de la cédula para el ejercicio profesional de su representante legal.

C. Copia de diversos pedimentos de importación y sus anexos.

D. Listado con el precio de importación del producto investigado relativo a 2013.

b. Chapa Industrias

48. El 25 de noviembre y 9 de diciembre de 2014 Chapa Industrias respondió a requerimientos de información que la Secretaría le formuló para que especificara cada uno de los materiales con el que fueron elaborados los productos que importó, proporcionara la fuente y metodología de cálculo del factor de conversión utilizado para reportar sus importaciones, proporcionara copia de diversas normas técnicas y corrigiera aspectos de forma de sus comparecencias. Chapa Industrias presentó:

A. Copia de las normas técnicas ASTM B 117-11, ASTM D 1654-05, ASTM D 714-02 y ASTM D 610-01.

B. Listado de las operaciones de importación de Chapa Industrias a México durante 2013, en el que se identifican las operaciones que corresponden a jaladeras de acero y las que corresponden a jaladeras de zamac.

C. Acuerdo de Licencia de ASTM International, en la que se establecen las condiciones del uso de las normas que deberá observar Chapa Industrias.

c. Soarma

49. El 26 de septiembre, 20 de octubre y 1 de diciembre de 2014 Soarma respondió al requerimiento de información que la Secretaría le formuló para que proporcionara copia de diversos pedimentos de importación y sus anexos; señalara la fuente de diversa información presentada, explicara algunos términos utilizados en el estudio denominado “Investigación sobre jaladeras de acero y de zamac”, corrigiera aspectos de forma de sus comparecencias, y para que su representante legal acreditara contar con cédula profesional. Corrigió diversas cuestiones de forma de sus comparecencias y presentó:

A. Copia certificada de la cédula para el ejercicio profesional de su representante legal.

B. Presentación denominada “Criterios del IFAI para clasificar información” de junio de 2008, elaborado por la UPCI.

C. Copia de diversos pedimentos de importación y sus anexos.

d. Rish Mexicana

50. El 14 de noviembre, 1 y 8 de diciembre de 2014, Rish Mexicana respondió al requerimiento de información que la Secretaría le formuló para que corrigiera diversas cuestiones de forma, presentara diversas fuentes de información, explicara y, en su caso, rectificara la información relativa al valor y volumen de sus importaciones, así como para que acreditara las facultades de su representante legal y del poderdante. Rish Mexicana corrigió las cuestiones de forma y presentó:

A. Testimonio notarial de la escritura pública número 85,435 del 28 de agosto de 2000, otorgada ante el Notario Público número 89 de México, Distrito Federal, mediante la cual se acreditan las facultades del poderdante de Rish.

B. Testimonio notarial de la escritura pública número 124,347 del 11 de noviembre de 2014, otorgada ante el Notario Público número 89 de México, Distrito Federal, mediante la cual acreditan las facultades de su representante legal.

C. Listado de importaciones totales de Rish Mexicana, de 2011 a 2013.

D. Listado de importaciones de jaladeras de aluminio y acero inoxidable de Rish Mexicana, de 2011 a 2013.

E. Archivo electrónico denominado “Rectificación Anexo 1” que contiene información del valor y volumen de las importaciones de Rish Mexicana.

F. Archivos electrónicos denominados “Trademap_Exp” y “Trademap_Imp” que contienen las fuentes de información de los principales países importadores y exportadores de jaladeras, presentados en su respuesta al Formulario Oficial.

4. Exportadoras

a. Advance

51. El 20 de noviembre de 2014 Advance respondió al requerimiento de información que la Secretaría le formuló para que aclarara si es productor de la mercancía investigada, indicara el nombre de los productores a los que compró la mercancía investigada durante 2013, especificara el material con el que se elaboró la mercancía que exportó a México, indicara la fuente y la metodología de cálculo del factor de conversión, de la tasa de interés propuesta para calcular el ajuste por crédito y el tipo de cambio, explicara por qué en algunas operaciones de importación la fecha de pago o la fecha de embarque es anterior a la fecha de la factura, y presentara copia de las facturas de exportación. Presentó:

A. Listado de ventas de Advance a México, en 2013, en la que se identifica los productos que son de acero y los que son de zamac.

B. Copia de una lista de empaque (“Packing List”).

C. Información sobre la tasa de interés de referencia de los préstamos publicado por “The People’s Bank of China”, obtenido de la página de Internet http://www.pbc.gov.cn/publish/zhengcehuobisi/ 631/2012/20120706 181352694274852/20120706181352694274852.html.

D. Información sobre el tipo de cambio mensual, para cada uno de los meses del 2013, obtenido de la página de Internet http://www.boc.cn/ sourcedb/lswhpj/index2.htm.

E. Copia de un conocimiento de embarque.

F. Copia de diversas facturas de ventas de Advance a México, de 2013.

b. Huzhou

52. El 13 de noviembre de 2014 Huzhou respondió al requerimiento de información que la Secretaría le formuló para que corrigiera diversos aspectos de forma de la información presentada. Huzhou corrigió las cuestiones de forma sobre las que se le requirió.

I. Requerimientos de información a no partes

53. El 19 de agosto de 2014 la Secretaría requirió a 19 empresas que pudieran ser importadoras de jaladeras de acero y de zamac, a efecto de que presentaran el valor y volumen de sus importaciones del producto objeto de investigación, efectuadas durante el periodo comprendido del 1 de enero de 2011 al 31 de diciembre de 2013. Del 27 al 29 de agosto y del 1 al 10 de septiembre de 2014, comparecieron 17 empresas importadoras para dar respuesta a los requerimientos de información formulados por la Secretaría.

54. Del 26 al 29 de agosto y del 1 al 29 de septiembre 2014, 32 Agentes Aduanales presentaron copia de diversos pedimentos de importación con sus respectivos anexos, requeridos por la Secretaría el 20 de agosto de 2012.

55. El 11 de noviembre de 2014 la Secretaría requirió a 10 empresas que un importador señaló como fabricantes en México de mercancía similar a la investigada en el periodo investigado, a efecto de que indicaran si son productores de jaladeras de acero o de zamac y, en su caso, presentaran información sobre sus volúmenes de producción, su postura frente a la investigación, sus estados financieros, su estado de costos ventas y utilidades de la mercancía nacional e información sobre algunos de sus indicadores, y si durante el periodo de enero de 2011 a diciembre de 2013 importaron la mercancía investigada. El 24 y 25 de noviembre y 5 de diciembre de 2014, comparecieron: Herrajes y Correderas RB, S.A. de C.V. (“Herrajes y Correderas RB”), María del Rosario Victoria Rosales Michaus (Negocio mercantil “Herrajes Caromi”), Industrial de Cerraduras, S.A. de C.V. (“Industrial de Cerraduras”), Rubén Mendoza Camacho, Abastecedora de Soldadura y Herrajes, S.A. de C.V. (“Abastecedora de Soldadura y Herrajes”) y Guillermo Ochoa Valle para dar respuesta a los requerimientos de información formulados por la Secretaría. De las seis empresas referidas sólo Guillermo Ochoa Valle dijo ser productor de jaladeras de acero y zamac.

56. El 1 de diciembre de 2014, Rish respondió al requerimiento de información que la Secretaría le formuló a efecto de que indicaran si es productor de jaladeras de acero o de zamac y, en su caso, presentara información sobre sus volúmenes de producción, su postura frente a la investigación, su estado de costos ventas y utilidades de la mercancía nacional e información sobre algunos de sus indicadores. Rish respondió al requerimiento y presentó el estado de costos, ventas y utilidades de la mercancía nacional objeto de investigación, por el periodo del 1 de enero de 2011 al 31 de diciembre de 2013 para las ventas de jaladeras de acero y de zamac destinadas al mercado interno.

J. Otras comparecencias

57. El 17, 18 y 19 de septiembre de 2014 Amgazin Herrajes, S.A. de C.V. (“Amgazin”), Claudia Alicia Dorantes Delgado y Planeación, Ambientación y Proyectos, S.A. de C.V. (“Planeación, Ambientación y Proyectos”), respectivamente, comparecieron para manifestar que no importan la mercancía investigada.

58. El 22 de septiembre de 2014 la Asociación Mexicana de Proveedores de la Industria Maderera y Mueblera, A.C. (AMPIMM) compareció para manifestar su descontento con la solicitud promovida por FINCSA.

59. El 23 y 24 de septiembre y 14 de octubre de 2014 Casa Ikeda, S.A. de C.V. (“Casa Ikeda”), Rish, Herrasa y Siemens comparecieron extemporáneamente, por lo que para efectos de la presente investigación estas comparecencias no fueron aceptadas de acuerdo con lo señalado en los puntos 64, 65, 67 y 68 de la presente Resolución.

CONSIDERANDOS

A. Competencia

60. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del Reglamento Interior de la Secretaría de Economía; 7, 9.1 y 12.2 del Acuerdo Antidumping, y 5 fracción VII y 57 fracción I de la LCE.

B. Legislación aplicable

61. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE (vigente al momento de la presentación de la solicitud de conformidad con el artículo Transitorio Segundo del Decreto por el que se reforman, adicionan y derogan diversas disposiciones del RLCE, publicado en el DOF, el 22 de mayo de 2014), el Código Fiscal de la Federación (CFF), la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos últimos tres de aplicación supletoria.

C. Protección de la información confidencial

62. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Derecho de defensa y debido proceso

63. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Información no aceptada

1. Casa Ikeda

64. La Secretaría no aceptó la información que presentó Casa Ikeda, a que se refiere el punto 59 de la presente Resolución, en virtud de que su escrito fue extemporáneo, lo cual le fue debidamente notificado mediante oficio UPCI.416.14.1975 del 16 de octubre de 2014, el cual se tiene por reproducido en la presente Resolución como si a la letra se insertara.

2. Herrasa

65. La Secretaría no aceptó la información que presentó Herrasa, a que se refiere el punto 59 de la presente Resolución, en virtud de que su escrito fue extemporáneo, lo cual le fue debidamente notificado mediante oficio UPCI.416.15.0826 del 6 de marzo de 2015, el cual se tiene por reproducido en la presente Resolución como si a la letra se insertara.

3. Planeación, Ambientación y Proyectos

66. Mediante oficio UPCI.416.14.1799 del 6 de octubre de 2014, se notificó a Planeación, Ambientación y Proyectos la determinación de no considerarla parte interesada en la presente investigación, debido a que no es importadora de la mercancía investigada, tal como lo manifestó en su comparecencia del 19 de septiembre de 2014, oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

4. Rish

67. La Secretaría no aceptó la información que presentó Rish, a que se refiere el punto 59 de la presente Resolución, en virtud de que su escrito fue extemporáneo, lo cual le fue debidamente notificado mediante oficio UPCI.416.14.1969 del 15 de octubre de 2014, el cual se tiene por reproducido en la presente Resolución como si a la letra se insertara.

5. Siemens

68. La Secretaría no aceptó la información que presentó Siemens, a que se refiere el punto 59 de la presente Resolución, en virtud de que su escrito fue extemporáneo, lo cual le fue debidamente notificado mediante oficio UPCI.416.14.2049 del 30 de octubre de 2014, el cual se tiene por reproducido en la presente Resolución como si a la letra se insertara.

F. Respuesta a ciertos argumentos de las partes

1. Cuestionabilidad de los estudios presentados por FINCSA

69. Chapa Industrias manifestó que es cuestionable la validez del Estudio de precios en Brasil, elaborado por Chávez Lerín Consultoría, S.C., pues dicha empresa no presenta currículo, credenciales, ni experiencia de quien lo elaboró, no está firmado por la persona responsable de su elaboración, además que uno de sus socios o asociados es representante legal de FINCSA, lo cual le resta objetividad. Situación similar se repite con Lomas Marketing, que como su denominación social lo indica, está enfocado a la mercadotecnia y publicidad, tal y como se muestra en su página de Internet, y no a elaborar estudios de mercado serios como los que se requieren para este tipo de investigaciones.