|

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal, originarias de los Estados Unidos de América, del Reino de España y de la República de la India, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99, 7305.19.01 y 7305.19.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Lunes 23 de diciembre de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE TUBERÍA DE ACERO AL CARBONO CON COSTURA LONGITUDINAL RECTA Y HELICOIDAL, ORIGINARIAS DE LOS ESTADOS UNIDOS DE AMÉRICA, DEL REINO DE ESPAÑA Y DE LA REPÚBLICA DE LA INDIA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99, 7305.19.01 y 7305.19.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa inicial el expediente administrativo 18/14, radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

1. El 1 de septiembre de 2014 Tubacero, S. de R.L. de C.V. (“Tubacero”) y Tubesa, S.A. de C.V. (“Tubesa”), en conjunto, las Solicitantes, solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal, originarias de los Estados Unidos de América (los “Estados Unidos”), del Reino de España (“España”) y de la República de la India (“India”), independientemente del país de procedencia.

2. Las Solicitantes manifestaron que volúmenes crecientes del producto investigado han ingresado al territorio nacional a precios menores a su valor normal en los respectivos países investigados, presentando márgenes considerables de discriminación de precios, aprovechando concursos y licitaciones públicas y privadas en México, con el consecuente daño a la producción nacional en aspectos tales como pérdida de mercado, baja en rentabilidad, ventas y utilización de capacidad instalada.

3. Propusieron como periodo de investigación el comprendido del 1 de abril de 2013 al 31 de marzo de 2014 y como periodo de análisis de daño y causalidad el comprendido del 1 de abril de 2011 al 31 de marzo de 2014.

B. Solicitantes

4. Tubacero y Tubesa son empresas constituidas conforme a las leyes mexicanas. Entre sus principales actividades se encuentran la fabricación de toda clase de tubos y estructuras de acero o de otros materiales. Tubacero y Tubesa señalaron como domicilios para recibir notificaciones los ubicados en Avenida Guerrero número 3729 Norte, colonia Del Norte, C.P. 64500, en Monterrey, Nuevo León y en Culiacán número 123, interior 1307, colonia Hipódromo, C.P. 06100, en México, Distrito Federal, respectivamente.

C. Producto investigado

1. Descripción general

2. Tratamiento arancelario

6. Las Solicitantes indicaron que el producto objeto de investigación ingresa por las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99, 7305.19.01 y 7305.19.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria

|

Codificación arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de fundición, de hierro o de acero. |

|

Partida 7305 |

Los demás tubos (por ejemplo: soldados o remachados) de sección circular con diámetro exterior superior a 406.4 mm, de hierro o acero. |

|

|

-Tubos de los tipos utilizados en oleoductos o gasoductos: |

|

Subpartida 7305.11 |

-- Soldados longitudinalmente con arco sumergido. |

|

Fracción 7305.11.01 |

Con espesor de pared inferior a 50.8 mm. |

|

Fracción 7305.11.99 |

Los demás. |

|

Subpartida 7305.12 |

--Los demás, soldados longitudinalmente. |

|

Fracción 7305.12.01 |

Con espesor de pared inferior a 50.8 mm. |

|

Fracción 7305.12.99 |

Los demás. |

|

Subpartida 7305.19 |

--Los demás. |

|

Fracción 7305.19.01 |

Con espesor de pared inferior a 50.8 mm. |

|

Fracción 7305.19.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

7. De acuerdo con el SIAVI, las importaciones que ingresan por las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99 y 7305.19.01 de la TIGIE, quedaron libres de arancel a partir del 1 de enero de 2012, cualquiera que sea su origen. Sin embargo, en la página de Internet del SIAVI, en el rubro aranceles y normatividad, en la parte de observaciones generales, se precisa que, mediante Boletín No. 087/12, la Administración General de Aduanas del Servicio de Administración Tributaria (SAT) comunica que en cumplimiento de las ejecutorias dictadas en los incidentes que se mencionan en el mismo Boletín, a partir del 1 de agosto de 2012, se implementa el cobro de un arancel de 3%. Las importaciones que ingresan por la fracción arancelaria 7305.19.99 están libres de arancel.

8. La unidad de medida para las operaciones comerciales son las toneladas métricas y metros lineales; conforme a la TIGIE es el kilogramo.

9. El 5 de diciembre de 2013 se publicó en el Diario Oficial de la Federación (DOF) el Acuerdo que modifica al diverso por el que la Secretaría de Economía emite Reglas y Criterios de Carácter General en materia de Comercio Exterior, mediante el cual se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías comprendidas en las fracciones arancelarias que se mencionan en los puntos anteriores de la presente Resolución, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

3. Normas técnicas

10. Tubacero y Tubesa indicaron que la tubería objeto de investigación se produce fundamentalmente bajo especificaciones de las normas del Instituto Americano del Petróleo (API, por sus siglas en inglés), particularmente la API 5L y la ISO 3183. Presentaron copia de estas normas, así como información de las páginas de Internet de las empresas Welspun de India, Stupp Corporation y Berg Spiral Pipe de los Estados Unidos y STP Tubular Group y Noksel de España, principales empresas productoras de tubería con costura en los países señalados, en donde se indican características y especificaciones técnicas del producto que fabrican.

11. De acuerdo con esta información, la Secretaría observó que dichas empresas fabrican tubería con costura de acuerdo a las especificaciones de las normas mencionadas. Adicionalmente, conforme a la descripción del producto del listado electrónico de operaciones de importación del Sistema de Información Comercial de México (SIC-M) por las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99, 7305.19.01 y 7305.19.99 de la TIGIE, la Secretaría observó que durante el periodo comprendido de abril de 2011 a marzo de 2014 se registraron importaciones de tubería originaria de India y los Estados Unidos que cumplen con la norma API 5L.

4. Características físicas y composición química

12. Tubacero y Tubesa indicaron que el producto objeto de investigación se fabrica con acero al carbono, cuya composición química está constituida principalmente de acero, carbono, manganeso, azufre y fósforo. En cuanto a las dimensiones de esta mercancía, indicaron que presenta diámetros mayores de 16 pulgadas (”). Presentaron información de las páginas de Internet de las empresas Welspun, Stupp Corporation, Berg Spiral Pipe, STP Tubular Group y Noksel, que indica que fabrican tubería de acero al carbono con costura.

5. Proceso productivo

14. Al respecto, explicaron que para fabricar la tubería con costura longitudinal recta es importante el ancho de la placa, ya que éste constituye el perímetro de la tubería, en tanto que, para producir la tubería helicoidal no se requiere que el ancho de la placa sea equivalente al perímetro del tubo, ya que por la naturaleza del proceso lo que varía es el ángulo de formado.

15. La información que aportaron las Solicitantes indica que la mercancía investigada se puede soldar mediante dos tecnologías: resistencia eléctrica de alta frecuencia (HFW) y arco sumergido (SAW). La tubería con costura longitudinal recta se fabrica mediante los procesos HFW (también denominado ERW) y SAW, en tanto que la tubería con costura helicoidal únicamente con el proceso SAW.

a. se puntea de forma continua (pre soldado), se realiza el corte de rebaba (interior y exterior) y se pasa a través de rodillos rectificadores. A continuación el tubo se suelda por el interior y el exterior mediante el proceso de arco sumergido (SAWL); posteriormente, se inspecciona y pasa por una prensa redondeadora y se expande mecánicamente, o bien,

b. directamente se suelda mediante resistencia eléctrica de alta frecuencia (ERW), se realiza el corte de rebaba (interior y exterior) y se normaliza la soldadura y se pasa a través de rodillos rectificadores para darle las dimensiones finales.

17. La tubería con costura longitudinal recta que se obtiene se somete a diversas pruebas, entre ellas, la hidrostática y no destructivas (rayos X en los extremos, inspección ultrasónica del cordón de soldadura e inspección visual) y se biselan sus extremos.

19. Las Solicitantes aportaron diagramas del proceso de producción de tubería de acero al carbono con costura, tanto soldada longitudinalmente recta como para la soldada en forma helicoidal de las empresas Welspun de India, Stupp Corporation y Berg Spiral Pipe de los Estados Unidos, así como Noksel de España, fabricantes de la mercancía objeto de investigación. La Secretaría constató que estas empresas fabrican la tubería de acero al carbono con costura longitudinal recta y/o helicoidal mediante los procesos previamente descritos.

6. Usos y funciones

20. Tubacero y Tubesa manifestaron que la tubería de acero al carbono con costura, tanto longitudinal recta como helicoidal, se utiliza para la conducción de fluidos, fundamentalmente de hidrocarburos en la industria petrolera, aunque también suele utilizarse para fines estructurales. La información que las Solicitantes aportaron de las empresas de India, los Estados Unidos y España fabricantes de esta mercancía, confirma estos usos.

D. Partes interesadas

1. Productores nacionales no solicitantes

Forza SPL, S.A. de C.V.

Carretera Salinas Victoria Km. 2, S/N

C.P. 65500, Salinas Victoria, Nuevo León.

Tubería Laguna, S.A. de C.V.

Valle del Guadiana No. 355

Parque Industrial Lagunero

C.P. 35077, Gómez Palacio, Durango.

Tuberías Procarsa, S.A. de C.V.

Francisco I. Madero No. 1942 Poniente, despacho 301

Colonia Centro

C.P. 64000, Monterrey, Nuevo León.

Across Comercializadora, S. de R.L. de C.V.

2 de Octubre No. 27-2

Colonia Las Hadas

C.P. 21216, Mexicali, Baja California.

Agrícola El Consuelo, S.A. de C.V.

Carretera Transpeninsular Km. 47.5

Colonia Ejido Ajusco

C.P. 22795, Ensenada, Baja California.

Altos Hornos de México, S.A.B. de C.V.

Avenida Fundidora No. 501, local 125

Colonia Obrera

C.P. 64010, Monterrey, Nuevo León.

Ankle, S.A. de C.V.

Paseo Lomas de Rosales No. 512

Colonia Loma de Rosales

C.P. 89100, Tampico, Tamaulipas.

ARB Arendal, S. de R.L. de C.V.

Calle del Mirador S/N

Colonia General Escobedo

C.P. 66050, Nuevo León.

Carl Zeiss Visión Manufactura de México, S. de R.L. de C.V.

Boulevard Insurgentes No. 18600

Colonia Padre Kino

C.P. 22223, Tijuana, Baja California.

CESCO, S.A.

Circunvalación Km. 16.5

Colonia La Quebrada Centro

C.P. 54769, Cuautitlán Izcalli, Estado de México.

CIASI, S.A. de C.V.

Avenida Toltecas No. 17

Colonia La Romana

C.P. 54030, Tlalnepantla, Estado de México.

Comercializadora y Servicios Internacionales JF

Calle Primera No. 185, locales 8 y 9

Colonia Las Fuentes

C.P. 88710, Ciudad Reynosa, Tamaulipas.

Comercio Integral del Bajío, S.A. de C.V.

Juan Aldama No.1040

Zona Centro

C.P. 88500, Ciudad Reynosa, Tamaulipas.

Comex Platech, S.A. de C.V.

Privada Colinas No. 11671

Parque Industrial El Florido

C.P. 22244, Tijuana, Baja California.

Compañía de Conexiones y Válvulas, S.A. de C.V.

Avenida Industrias No. 878

Fraccionamiento Valle Dorado

C.P. 78399, San Luis Potosí, San Luis Potosí.

Conceptos en Diseño e Importación, S.A. de C.V.

Boulevard Hidalgo No.1255

Colonia Simón Rodríguez

C.P. 88670, Ciudad Reynosa,Tamaulipas.

Conexiones Internacionales Meza, S.A. de C.V.

Juan Aldama No. 1100-20

Colonia Centro

C.P. 88500, Ciudad Reynosa, Tamaulipas.

Constructora Arturo Becerril, S.A. de C.V.

Carretera Salamanca - La Ordeña Km. 1.5

Rancho Oteros

C.P. 36710, Salamanca, Guanajuato.

Constructora Subacuática Diavaz, S.A. de C.V.

Avenida Revolución No. 468

Colonia Tacubaya

C.P. 03800, México, Distrito Federal.

Corporativo Aduanal PROSERV, S. de R.L. de C.V.

Avenida Brasil No. 2516

Colonia Alianza para la producción

C.P. 21000, Mexicali, Baja California.

Covalence Specialty Materials Mexico, S. de R.L. de C.V.

Calle 11 Norte No. 11002

Ciudad Industrial

C.P. 22444, Tijuana, Baja California.

Cuñado México, S.A. de C.V.

León Tolstoi No. 18-301

Colonia Nueva Anzures

C.P. 11590, México, Distrito Federal.

Demar Instaladora y Constructora, S.A. de C.V.

Ejército Nacional No. 216, pisos 14 y 15

Colonia Anzures

C.P. 11590, México, Distrito Federal.

Distribuidora Industrial Cortina y Contreras, S. de R.L. de C.V.

Petén No. 149

Colonia Narvarte Poniente

C.P. 03020, México, Distrito Federal.

Distribuidora Medland del Noroeste, S. de R.L. de C.V.

Calzada Camarones No. 517-A

Colonia Santa María Malinalco

C.P. 02050, México, Distrito Federal.

Dragados Offshore de México, S.A. de C.V.

Juan Racine No. 112

Colonia Irrigación

C.P. 11510, México, Distrito Federal.

Energy Alloys de México, S. de R.L. de C.V.

Andrés Guajardo No. 320, piso 2

Colonia Futuro Apodaca

C.P. 66600, Apodaca, Nuevo León.

Enertek, S.A. de C.V.

Boulevard Manuel Ávila Camacho No. 24, piso 19

Colonia Lomas de Chapultepec

C.P. 11000, México, Distrito Federal.

Equipo de Medición y Control Industrial, S.A. de C.V.

Avenida Zaragoza No. 917

Colonia Centro

C.P. 96400, Coatzacoalcos, Veracruz.

Estructuras Universales de México, S.A. de C.V.

Paricutín No. 9220

Fraccionamiento La Joya

C.P. 22115, Tijuana, Baja California.

F R Tecnologías de Flujo, S.A. de C.V.

Miguel de Cervantes Saavedra No. 111

Colonia Complejo Industrial Chihuahua

C.P. 31136, Chihuahua, Chihuahua.

Frago Importaciones y Servicios del Noreste, S.A. de C.V.

Lázaro Garza Ayala No. 702 Poniente

Colonia San Pedro

C.P. 66230, San Pedro Garza García, Nuevo Leon.

Gasoducto de Aguaprieta, S. de R.L. de C.V.

Paseo de la Reforma No. 342, piso 24

Torre New York Life

Colonia Juárez

C.P. 06600, México, Distrito Federal.

Global High Performance & Specialty Products, S.A. de C.V.

Rivapalacio No. 10-3

Colonia Centro

C.P. 54000, Tlalnepantla de Baz, Estado de México.

Gw Plastics Mexicana, S. de R.L. de C.V.

Circuito del Marqués Norte No. 23-a

Parque Industrial El Marqués

C.P. 76246, Querétaro.

Hi-Tec Construcción, S.A. de C.V.

Paseo Granada No. 3808

Colonia Las Torres

C.P. 64930, Monterrey, Nuevo León.

Hydro Pneumatic Supply, S.A. de C.V.

Boulevard Insurgentes No. 17017, locales 24 y 25

Colonia Los Alamos

C.P. 22110, Tijuana, Baja California.

Hyundai de México, S.A. de C.V.

La Encantada No. 7474

Parque Industrial El Florido

C.P. 22244, Tijuana, Baja California.

ICA Fluor Daniel, S. de R.L. de C.V.

Viaducto Río Becerra No. 27

Colonia Nápoles

C.P. 03810, México, Distrito Federal.

IMI Tijuana Manufacturing de México, S.A. de C.V.

Águila Azteca No. 20051-1A,

Rancho El Águila

C.P. 22215, Tijuana, Baja California.

Industrias Químico Sanitarias, S.A.

González Ortega No. 1090

Zona Centro

C.P. 22000, Tijuana, Baja California.

J. Ray Mcdermott de México, S.A. de C.V.

Paseo de la Reforma No. 505

C.P. 06500, México, Distrito Federal.

Logística y Abastecimiento de Acero, S.A. de C.V.

Calle Villa Isabel No. 1

Colonia Villerias

C.P. 89602, Altamira, Tamaulipas.

Lopezadri Distribución, S. de R.L. M.I.

Leandro Valle No. 4539

Sector Centro

C.P. 88278, Nuevo Laredo, Tamaulipas.

Luis Ousset R, S.A. de C.V.

Avenida 8 de julio No. 2365

Zona Industrial

C.P. 44940, Guadalajara, Jalisco.

Manitowoc TJ, S. de R.L. de C.V.

Cerro Colorado No. 16650, locales 4 y 5

Colonia Niños Héroes

C.P. 22120, Tijuana, Baja California.

Manufacturas Valle Alto, S.A. de C.V.

Avenida Industrial No. 100, lotes 6 y 7, manzana 1

Parque Industrial La Silla

C.P. 66600, Apodaca, Nuevo León.

MBM de Juárez Comercializadora, S.A. de C.V.

Camino Viejo a San José No. 5150

Colonia Benito Juárez

C.P. 32390, Ciudad Juárez, Chihuahua.

Mego Afek, S.A. de C.V.

Quinta Purita No. 600

Rancho Grande

C. P. 88610, Reynosa, Tamaulipas.

Morelos EPC, S.A.P.I. de C.V.

Río Sena No. 63, 2 piso

Colonia Cuauhtémoc

C.P. 06500, México, Distrito Federal.

Nissan Mexicana, S.A. de C.V.

Insurgentes Sur No. 1958

Colonia Florida

C.P. 01001, México, Distrito Federal.

Oceanografía, S.A. de C.V.

Bosque de Duraznos No. 61, piso 9

Colonia Bosques de las Lomas

C.P. 11700, México, Distrito Federal.

Perfoparts, S.A. de C.V.

Viveros de Asís No. 133

Colonia Viveros de La Loma

C.P. 54080, Tlalnepantla de Baz, Estado de México.

Plesa Anáhuac y CIAS., S.A. de C.V.

Rogelio Mayorga No. 605

Colonia Campestre CTM, La Encarnación

C.P. 66634, Apodaca, Nuevo León.

Procesadora Industrial del Acero, S.A. de C.V.

Carretera a San Miguel Km. 5 S/N

Colonia San Miguel

C.P. 66600, Apodaca, Nuevo León.

PRODENSA Ensambles Metálicos, S. de R.L. de C.V.

Boulevard Carlos Salinas De Gortari No.165

Parque Industrial Kuadrum

C.P. 66600, Apodaca, Nuevo León.

Promociones Industriales, S.A. de C.V.

Avenida de la Juventud No.140

Colonia Bosques del Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León.

Promotora e Inmobiliaria Santa Elena, S.A. de C.V.

República de México No. 104-D

Colonia Las Américas

C.P. 89420, Ciudad Madero, Tamaulipas.

QUADCOM, S.A. de C.V.

Renan No. 36-302

Colonia Anzures

C.P. 11590, México, Distrito Federal.

Representaciones y Distribuciones EVYA, S.A. de C.V.

Calle 33-A No. 105

Fraccionamiento Lomas de Holche

C.P. 24167, Ciudad del Carmen, Campeche.

SAIMEXICANA, S.A. DE C.V.

Paseo de la Reforma No. 64

Colonia Juárez

C.P. 06600, México, Distrito Federal.

Servicios Marítimos de Campeche, S.A. de C.V.

Melchor Ocampo No. 193, Torre A, piso 11

Colonia Verónica Anzures

C.P. 11300, México, Distrito Federal.

Shaw Matamoros Fabrication And Manufacturing, S. de R.L. de C.V.

Guillermo González Camarena No. 560

Ejido La Venada

C.P. 87560, Matamoros, Tamaulipas.

Swiber Offshore México, S.A. de C.V.

Avenida Aviación No. 245

Edificio Platino

Colonia Petrolera

C.P. 24180, Ciudad del Carmen, Campeche.

Tarahumara Pipeline, S. de R.L. de C.V.

Vito Alessio Robles No. 130

Colonia Florida

C.P. 01030, México, Distrito Federal.

Techint, S.A. de C.V.

Carretera Federal México-Veracruz, Km. 433.7

Colonia Tejería

C.P. 91697, Vía Xalapa, Veracruz.

Tecnologías Internacionales de Manufactura, S.A. de C.V.

Calle Laser No. 1000

Parque Industrial MARAN

C.P. 21385, Mexicali, Baja California.

Terminal de LNG de Altamira, S. de R.L. de C.V.

Río Palmas S/N

Colonia Puerto Industrial de Altamira

C.P. 89603, Altamira, Tamaulipas.

Thomas & Betts Monterrey, S.A. de C.V.

Profesor Rodolfo González No. 100

Colonia Solidaridad Social (Fomerrey 9)

C.P. 67824, Guadalupe, Nuevo León.

Tractopartes de Mexicali, S.A. de C.V.

Carretera a San Felipe, Km. 1 S/N

Colonia Xochimilco

C.P. 21380, Mexicali, Baja California.

Tractoremolques y Refacciones América, S.A. de C.V.

Avenida Félix U. Gómez No. 4201-A Nte.

Colonia Industrial Benito Juárez

C.P. 64517, Monterrey, Nuevo León.

Transportadora de Gas Natural de La Huasteca, S. de R.L. de C.V.

Boulevard Manuel Ávila Camacho No. 138, piso 1

Colonia Lomas de Chapultepec

C.P. 11000, México, Distrito Federal.

Transportadora de Gas Natural del Noroeste, S. de R.L. de C.V.

Boulevard Antonio Quiroga No.100

Colonia El Llano

C.P. 83210, Hermosillo, Sonora.

Boulevard Manuel Ávila Camacho No. 138, piso 14

Torre Altiva

Colonia Lomas de Chapultepec

C.P. 11000, México, Distrito Federal.

Tubería y Válvulas del Norte, S.A. de C.V.

Guerrero Norte No. 4100

Colonia Del Norte

C.P. 64500, Apartado 2073, Monterrey, Nuevo León.

Válvulas Industriales de Toluca, S.A. de C.V.

Avenida Emiliano Zapata, esquina Altamirano S/N

Colonia Emiliano Zapata

C.P. 52000, Lerma, Estado de México.

Vetco Gray de México, S.A. de C.V.

Avenida Industrias No.10

Colonia Cerro Gordo

C.P. 55500, Ecatepec de Morelos, Estado de Mexico.

Vulcano y Especialidades, S.A. de C.V.

Iturbide No. 1223

Colonia Loma Linda

C.P. 25790, Monclova, Coahuila de Zaragoza.

Welmon, S. de R.L. de C.V.

Avenida Central No. 107

Parque Industrial Periférico

C.P. 66062, Escobedo, Nuevo León.

3. Importadores de los que no se tienen datos de localización

Aceros y Suministros Industriales, S.A. de C.V.

Administradora e Informática Framar, S.A. de C.V.

Ahide Berenice de Rosas Ramírez

Benjamín Cantú Moreno

César Jesús Herrera Coronado

Comercializadora Grupo Arrgo, S.A. de C.V.

Consorcio de Comercio Internacional Rex, S. de R.

Gilberto Loya Aldana Ruiz de La Peña

IP Of América México, S.A. de C.V.

José Manuel Rodríguez Lara

Juan Carlos Salazar López

Karina Lorena Herrera Hernández

Miguel Ángel Montelongo García

Oscar Santoyo Wong

Reynaldo Juárez Torres

RJC Logistics, S.A. de C.V.

RP Trade, S. de R.L. de C.V.

Servicios del Norte en Comercio Exterior, S.A. de C.V.

Susan Eliana Torres Saláis

Taylor Servicios Técnicos, S.A. de C.V.

Thompson Tanks México, S.A. de C.V.

Tractopartes del Puebla, S.A. de C.V.

Us Tool Group-Mexico, S. de R.L. de C.V.

Berg Steel Pipe

Richmond Avenue 10375, Suite 425

Houston

Zip Code 77042, Texas, USA.

Dura-Bond Industries

Puckety St. Export 2658

Pennsylvania

Zip Code 15632, USA.

Essar Pipe

Essar Steel Limited 27th Km.

Surat Hazira Road District

394 270, Gujarat, India.

Evraz Oregon

Blvd N Rivergate 14400

Portland

Zip Code 97203, Oregon, USA.

Hannibal Pipes, S.A.

Muelle de San Pedro

Dársena de Cartagena

C.P. 30201, Cartagena, España.

Jindal Saw

Bhikaiji Cama Place12

110 066, New Delhi, India.

JSW Steel

East Mc Kinney Road 5200

Baytown

Zip Code 77523, Texas, USA.

Man Industries

Man House 101

S.V. Road, Vile Parle (W)

400 056, Mumbai, India.

Noksel España, S.A.

Enrique Granados No. 6, planta 2

Complejo Empresarial IMCE, Edificio B

Pozuelo de Alarcón

C.P. 28224, Madrid, España.

Northwest Pipe Company

SE Columbia Way 5721, Suite 200

Vancouver

Zip Code 98661, Washington, USA.

Prathiva Industries

P. L. Lokhande Marg, 13th & 14th Floor

Ghatkopar Mankhurd Link Road

Opp. RBK International School

Govandi, Mumbai

400 043, Maharashtra, India.

PSL

Makwana Road, Marol Andheri East

PSL towers 615

400 059, Mumbai, India.

PSL – North America Llc

Port and Harbor Dr 3060

Bay Saint Louis

Zip Code 39520, Mississippi, USA.

Ratnamani

Rajmugat Society 17

Naranpura Cross Roads, Ahmedabad

380 013, Gujarat, India.

Siderúrgica de Tubo Soldado Tubular Group, S.A.

Carretera Ilarraza-Salvatierra S/N

Alegría-Dulantzi

C.P. 01240, Alava, España.

Stupp Corporation

Ronaldson 12555

Road Baton Rouge

Zip Code 70807, Louisiana, USA.

Surya Roshni

Padma Tower

Rajendra Place

DL 110 008, New Delhi, India.

Topworth Pipes & Tube

Indiabulls Finance Centre, Tower 3,1601, 16th Floor

Senapati Bapat Marg,Elphistone (West)

400 013, Mumbai, India.

United Spiral Corporation

E 3rd St 900

Pittsburg

Zip Code 94565, California, USA.

Welspun Corp, LTD.

Welspun House 5th Floor

Kamala Mills Compound

Senapati Bapat Marg, Lower Parel

400 013, Mumbai, India.

Welspun Tubulars

Frazier Pike 9301

Little Rock

Zip Code 72205, Arkansas, USA.

Zenith Birla

Dalamal House, 1st floor

J B Marg, Nariman Point

Maharashtra

400 021, Mumbai, India.

5. Gobierno

Embajada de los Estados Unidos en México

Paseo de la Reforma No. 305

Colonia Cuauhtémoc

C.P. 06500 México, Distrito Federal.

Embajada de España en México

Galileo No. 114

Colonia Polanco

C.P. 11550, México, Distrito Federal.

Embajada de India en México

Musset No. 325

Colonia Polanco

C.P. 11550, México, Distrito Federal.

E. Prórroga

22. Se otorgó una prórroga a la empresa Tuberías Procarsa, S.A. de C.V. (“Tuberías Procarsa”), empresa que apoya la solicitud de inicio de la investigación, con la finalidad de que presentara respuesta a un requerimiento de información formulado por la Secretaría. El plazo venció el 31 de octubre de 2014.

F. Prevención

23. El 23 de octubre de 2014 las Solicitantes respondieron a la prevención que la Secretaría les formuló el 25 de septiembre de 2014, de conformidad con los artículos 52 fracción II de la Ley de Comercio Exterior (LCE) y 78 del Reglamento de la Ley de Comercio Exterior (RLCE).

G. Argumentos y medios de prueba

A. La práctica desleal fue detectada en el marco de concursos y licitaciones convocados por empresas públicas y privadas encargadas de la construcción de gasoductos y oleoductos. Participaron en dichos proyectos y perdieron volumen debido a las importaciones en condiciones desleales originarias de los Estados Unidos, India y España.

1. Discriminación de precios

a. Precio de exportación

B. Las operaciones para calcular el precio de exportación se seleccionaron con base en la participación de las Solicitantes en los proyectos de licitación en los que participaron, puesto que dichos proyectos son representativos dada su cobertura y volumen, así como por el hecho de que dieron pie a las importaciones investigadas.

C. La información sobre precio de exportación que estuvo a su alcance, se obtuvo mediante una investigación con terceros, toda vez que los detalles de adjudicación de cada proyecto, así como las metodologías y criterios de contratación y compra corresponden a las compañías constructoras que obtuvieron el proyecto.

i. Ajustes al precio de exportación

D. El flete terrestre se calculó a partir de cotizaciones específicas correspondientes a cada país, identificando primero las dimensiones y características de la tubería a transportar para calcular el peso y volumen de la mercancía y, en base a ello, el costo del servicio por cada plataforma de transporte se dividió entre el peso de la mercancía a transportar para obtener el valor por unidad monetaria por tonelada métrica transportada, siendo el caso que en unidades distintas al dólar, se efectuó la conversión usando el tipo de cambio cotizado.

E. El flete marítimo se calculó a partir de cotizaciones específicas correspondientes a cada país, identificando primero las dimensiones y características de la tubería a transportar para reducir a metros cúbicos la unidad de tubería sobre la base de su diámetro y longitud, para luego multiplicar los metros cúbicos en cuestión por el número de piezas de tubería a transportar, dando el volumen en metros cúbicos que se multiplica por el costo del servicio y el resultado se divide entre el peso total de la mercancía para obtener el precio unitario en dólares de los Estados Unidos de América (“dólares”) por tonelada métrica.

F. El recubrimiento es un costo en el que se incurre para cumplir con las condiciones de protección de la tubería contra agentes externos que la puedan dañar. Este ajuste depende de las dimensiones de la tubería, el tipo de recubrimiento y el espesor de la película. El costo por este ajuste usualmente se expresa en dólares por pie cuadrado o dólares por metro lineal de tubería, por lo que se realiza la conversión a dólares por tonelada métrica, utilizando la fórmula para el cálculo del precio teórico del API, masa por unidad de longitud.

G. El ajuste por el arancel, el impuesto al valor agregado, la conectividad aduanal, los derechos de trámite aduanero y otros gastos, se calcularon a partir de las tasas fiscales y tarifas de gastos vigentes en el periodo investigado que se aplican a la unidad de medida o al valor de la transacción según sea el caso; el resultado se convirtió a dólares utilizando el tipo de cambio para solventar obligaciones en moneda extranjera pagaderas en territorio nacional.

H. Las maniobras son un costo en el que se incurre para descargar el producto en puerto mexicano. Cada proveedor del servicio de maniobras efectúa un cargo en dólares por tonelada métrica del producto a descargar.

b. Valor normal

I. Para documentar el valor normal de la mercancía investigada, acudieron a fuentes especializadas y consultores en la materia que cuentan con información fidedigna sobre los precios en los mercados internos de los países investigados. La información de valor normal requirió ser puntual y se refirió a los tipos y características de tubería aplicables, buscando propiciar una comparación de precios adecuada para efectos de la investigación.

J. Las referencias de precios que presentaron son válidas, toda vez que en los casos de los Estados Unidos y España corresponden a precios promedio de las transacciones que los consultores especializados recogen en el mercado y reportan para un determinado mes, los cuales se seleccionaron por ser contemporáneos a las operaciones de importación referenciada para el precio de exportación, propiciando así una comparación adecuada en el tiempo.

K. En el caso de India, el consultor especializado proporcionó varias referencias de precios correspondientes a las dos terceras partes del periodo investigado, de las cuales reportaron un promedio aritmético.

L. La referencia de precio doméstico de la Unión Europea ha sido aceptada por la autoridad investigadora en otras investigaciones de tubería como referencia de valor normal aceptable, como por ejemplo, la Resolución de inicio de la investigación antidumping sobre las importaciones de tubería de acero al carbono con costura longitudinal recta, originarias de Alemania, publicada en el DOF el 23 de mayo de 2006.

M. No sería impropio el uso de una referencia de precios al nivel de toda Europa, en virtud de los acuerdos siderúrgicos entre países europeos y el manejo común de la política siderúrgica.

i. Ajustes al valor normal

N. Como práctica general, los fabricantes de acero en el mundo aplican diversos cargos extras sobre sus precios base en función de las especificaciones y grado de la placa y rollo de acero, así como sus dimensiones. Estos cargos pueden estar fundamentados en diferencias en costos, condiciones de producción o factores que afectan los procesos de producción.

O. El grado de acero se determina según las especificaciones del API para la fabricación de tubería. Para satisfacer necesidades específicas bajo una especificación API 5L X-65, se requiere en la fabricación de la tubería de un acero grado X-65, el cual tiene un límite elástico de 65,300 libras por pulgada cuadrada mínimo; en cambio, para una especificación API 5L X-70 se requiere de un acero grado X-70 que exige un límite elástico de 70,300 libras por pulgada cuadrada mínimo.

P. Estas diferencias en el grado de acero impactan en el precio del producto y dan pie a los cargos extras por ese concepto, por lo que, para poder comparar adecuadamente tubería importada con cierta especificación en el grado de acero con una referencia de tubería bajo cierta especificación que implica un grado de acero distinto, es necesario ajustar el precio atendiendo a los cargos extras conocidos y efectuando las deducciones o adiciones correspondientes para llegar a valores comparables.

Q. En el caso de las importaciones de los Estados Unidos y España, las importaciones se realizaron con tubería de especificación API 5L X-70, mientras que los valores normales considerados corresponden a especificaciones API 5L C-65, por lo cual se realizó el ajuste por diferencia en grado de acero.

2. Daño y causalidad

R. El producto investigado inicia su fabricación sólo si quien fabrica forma parte de la oferta ganadora en la licitación de que se trate, por lo que no se trata de una industria típica o estandarizada de producción en serie.

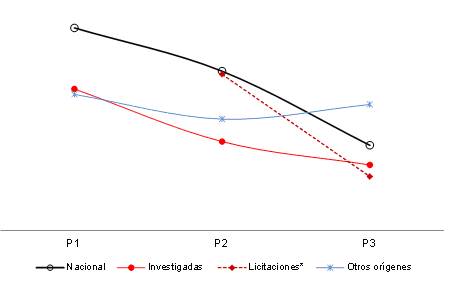

S. En el marco de las licitaciones identificadas, los precios de cotización considerablemente inferiores a las posturas iniciales y posteriores de las Solicitantes, tienen efectos de depresión en sus precios y originarán repercusiones negativas en sus indicadores económicos, ya que la pérdida de licitaciones ocasiona pérdidas en producción y ventas, las cuales revisten particular gravedad, dados los altos requerimientos de inversión para fabricar un producto como el que nos ocupa, que al igual que los transformadores de potencia, acusa una demanda no regular en un mercado intermitente; pérdidas que se vuelven aún más significativas dadas las inversiones en capacidad productiva ya efectuadas por la producción nacional.

T. La fabricación de la mercancía investigada y su homóloga nacional, se efectúa a partir de tecnología madura y no se dan variaciones significativas en las estructuras de consumo en mercados intermitentes como el que nos ocupa, ni se registran prácticas comerciales restrictivas o distorsiones a la competencia que no sean por discriminación de precios.

U. La rama de la producción nacional, lejos de enfocarse al mercado de exportación, ha mantenido su dependencia del mercado interno, de ahí la gravedad de los efectos de las importaciones desleales para sus indicadores, no omitiéndose señalar que la producción nacional ha efectuado considerables inversiones para expandir su capacidad y mejorar su desempeño, cuya recuperación se ve amenazada por las importaciones desleales.

V. Las condiciones de oferta y demanda en mercados intermitentes no son uniformes ni constantes y se adecuan a las circunstancias que cada licitación o concurso demandan y quienes demandan el producto lo hacen bajo dichas circunstancias y en cantidades importantes, ya que no operarán en una línea continua de producción.

W. La característica del mercado, que no es continuo, hace que los análisis en materia de daño deban ser distintos a los ordinarios, por ejemplo, el incremento sostenido de importaciones no es una variable que deba analizarse de la misma forma en un mercado intermitente, toda vez que no existe un flujo constante de mercancías y debe atenderse al efecto del volumen de las importaciones desleales en cada evento.

X. La producción nacional se ve afectada debido a la configuración de los mercados intermitentes, ya que éstos representan el canal de comercialización más importante del que dispone la producción nacional y las cantidades de producto que se comercializan en dicho canal son considerables; tan sólo en los concursos que se presentan en la solicitud, las importaciones desleales desplazaron un volumen de producto igual al 100% de la producción de la industria nacional en el periodo investigado.

Y. Las licitaciones públicas internacionales estipulaban un porcentaje de contenido nacional que podría alcanzar hasta el 50% de la longitud total de los gasoductos, mientras que los volúmenes de tubería no cubiertos por la producción nacional fueron suministrados por productores de los Estados Unidos, España e India.

Z. El daño a la producción nacional no se debe a que el producto nacional reporte una desventaja significativa frente a los investigados, como justificación para que se ignore el factor precio en las decisiones de compra; pues ambos productos se fabrican con procesos productivos maduros y competitivos entre sí y en instalaciones y bajo sistemas de eficiencia comparable, cumpliendo con idénticas normas y reportando niveles de calidad competitivos. De ahí que, salvo por el factor precio, los productos nacionales y de importación compiten entre sí en equidad de condiciones frente a las exigencias de los clientes nacionales.

AA. Las importaciones investigadas son las causantes del daño a la producción nacional, toda vez que si se revisa el comportamiento de las importaciones de productos similares provenientes de otros países, se puede concluir que si bien en algunos casos éstas ingresan a precios inferiores a los de la mercancía bajo investigación, lo hacen en volúmenes poco significativos en comparación con los de la producción nacional y aún con los de importación provenientes de los orígenes investigados; también es cierto que en la mayoría de los casos, éstos ingresan a precios superiores tanto a los de la mercancía investigada como a los de producción nacional, por lo que no se les puede atribuir a las mismas el daño causado a la producción nacional.

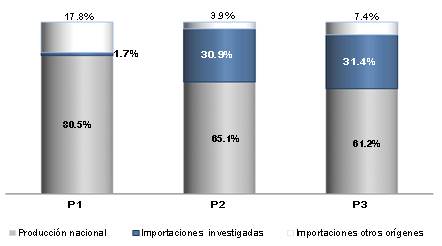

BB. La autoridad debe evaluar acumulativamente el efecto de las importaciones desleales originarias de los países investigados, dado que las importaciones de los tres orígenes no son insignificantes. Las importaciones originarias de India corresponden a un 40.3% del total del volumen importado durante el periodo investigado, que corresponde a la mercancía investigada de todos los orígenes; a los Estados Unidos le corresponde un 37.4 % de dicho volumen y a España un 3.1%.

CC. Mención especial merece el caso de China, a la cual le correspondería un porcentaje superior al 3% del volumen total importado, considerando poco más de 4,000 toneladas que fueron adquiridas de un fabricante de dicho origen en el marco de la licitación No. 18575106-525-13, para un proyecto específico en el cual concurrieron con la producción nacional. A la fecha de presentación de la solicitud de investigación antidumping, dicho volumen aún no registra su ingreso a territorio mexicano, por lo cual las Solicitantes se reservan el derecho, conforme a lo dispuesto en el artículo 71 del Código Federal de Procedimientos Civiles, de aplicación supletoria, de ampliar la solicitud para incluir dicho origen y su volumen, en caso de que ingresaran al país, dada su significación.

DD. Las Solicitantes no tienen acceso a la información puntual y directa sobre las operaciones de importación ni a la información del SIC-M, por lo que no está en condiciones de efectuar una depuración de la base de datos de importaciones a la que solamente tiene acceso la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO); sin embargo, realizó una depuración de importadores con base en su experiencia en el mercado, a pesar de que está fuera de su control el proceso de clasificación arancelaria que siguen los importadores que emplean fracciones arancelarias destinadas exclusivamente a hidrocarburos para otros productos, lo cual se puede explicar únicamente por una clasificación errónea.

EE. En los concursos mencionados, los productores nacionales participaron en competencia con ofertas de los orígenes investigados a precios desleales, mismas que permitieron a los adquirientes negociar con los productores nacionales precios más reducidos, obligándolos a reducir precios que en muchos casos los privaron de obtener los resultados económicos necesarios para una satisfactoria operación, no obstante que en las licitaciones respectivas se hubiere prescrito un determinado contenido nacional. De las condiciones de las licitaciones puede colegirse la evolución de las ofertas de la producción nacional a la baja, confirmando así el fenómeno de supresión de precios motivado por las bajas ofertas provenientes de los orígenes investigados.

FF. El producto investigado es un commodity que tiene como característica y motivación principal el factor precio, por lo que es claro que el producto importado, al comercializarse a un precio inferior al que prevalece en los países de origen, acusa un fenómeno de discriminación de precios en su importación, que tuvo como resultado un nivel importante de subvaloración de precios en relación con el producto nacional, lo cual motivó que la producción nacional bajara sus precios, arrojando márgenes de subvaloración que ascienden a 54.6% de los Estados Unidos, 39.55% de India y 36.71% de España.

GG. El cálculo de subvaloración corresponde a las fechas en las que se realizaron las licitaciones correspondientes, mismas que están dentro del periodo analizado. A pesar de que los precios que se reportan no están dentro del periodo investigado, son válidos y apropiados para los cálculos de subvaloración.

HH. Como resultado de los procesos de licitación y las negociaciones de precios en los mismos, la producción nacional ha sufrido una pérdida de volumen de más de 200,000 toneladas durante 2013, con un valor aproximado de $300 millones de dólares que representa un porcentaje superior al 100% de sus ventas durante el periodo investigado, pérdidas que han impactado negativamente en la condición operativa y financiera de las Solicitantes.

II. La práctica desleal en este caso se da en el contexto de un mercado de naturaleza cerrada e intermitente; es decir, cada concurso o licitación es un mercado en sí mismo y surge en tiempos y para propósitos específicos. Es por ello que la producción nacional se ve afectada en estos mercados, pues los mismos representan el canal de comercialización más importante del que dispone la industria y las cantidades de producto que se comercializan son considerables, pues los concursos mencionados desplazaron un volumen de producto equivalente a la producción nacional anual correspondiente al periodo investigado, en un contexto en que la producción nacional muestra altos índices de capacidad ociosa e incluso ha efectuado inversiones que corren el riesgo de no ser amortizadas o incluso objeto de cierre, de no corregirse la práctica desleal.

JJ. De continuar incursionando las importaciones en condiciones desleales, Tubacero se verá obligada a seguir ofertando sus productos a precios cada vez más reducidos en un afán de conservar lo más posible ocupada su capacidad, que ya de por sí acusa niveles agudos de ociosidad.

KK. Las Solicitantes han resentido los efectos negativos reales a raíz de las importaciones desleales, que se manifiestan específicamente en dos aspectos principales, una pérdida de ingresos en aquellas licitaciones en las que, obligadas por los desleales precios de las importaciones, han podido rescatar volúmenes sacrificando precios, así como una pérdida de volúmenes en aquellas licitaciones en las que no pudieron siquiera colocar mercancía homóloga a la investigada, aun sacrificando precios.

LL. Durante el periodo analizado se observa que la producción nacional ha registrado un crecimiento de apenas 14%, tasa que si se compara con la de las importaciones, es inferior en un 4%. Este comportamiento no es suficiente para que se considere que la producción de las Solicitantes haya registrado un comportamiento satisfactorio, pues debe analizarse en el contexto de la utilización de la capacidad productiva que tienen, que es amplia y suficiente para abastecer las necesidades del mercado, ya que actualmente alcanza niveles de utilización cercanos al 20% en el periodo investigado y su similar anterior.

MM. Por lo que toca a las ventas, es en donde más se aprecia el daño causado por las importaciones desleales a la producción nacional, pues las ventas internas, aunque registran un incremento del 16%, éste es inferior al crecimiento de las importaciones y se ha logrado a base de perder ingresos al licitar a bajos precios bajo la presión de las importaciones desleales, siendo claro además que el tonelaje importado ha desplazado la producción nacional en muchos casos, debiéndose analizar estas ventas en el contexto de la forma en que se comercializa el producto, es decir, a través de concursos o licitaciones, por lo que estas pérdidas de ventas están ligadas a los concursos que dieron origen a las importaciones desleales.

NN. Aun y cuando Tubacero y Tubesa pudieron fabricar mayores volúmenes, éstos no fueron suficientes para lograr una utilización de capacidad adecuada, ya que no pudieron colocar producción a causa de los bajos precios de las importaciones desleales, razón por la que hubo pérdida de ventas e ingresos causando los efectos negativos en utilidades.

OO. Las condiciones y términos de venta de las Solicitantes se flexibilizaron en cuanto a las condiciones de pago en los proyectos subsecuentes, siendo obligados a contratar financiamientos para trasladar los beneficios al cliente, implicando un costo para la empresa.

PP. Al poderse colocar volúmenes considerables mediante licitaciones y concursos se permite al productor concurrir a través de otros procedimientos bajo condiciones de precio más flexibles, habida cuenta de que al cubrir la mayor parte de sus costos fijos con altos volúmenes, le es posible comercializar su producto a través de otros procedimientos con mayores ventajas competitivas, sobretodo en precios, términos y condiciones de venta.

QQ. Un productor tiene un nivel determinado de costos fijos en los que incurre independientemente de la cantidad de producto que fabrica y que en el caso de la industria del producto investigado son particularmente altos. Partiendo de ello, si un productor consigue la seguridad de que colocará determinado volumen a un precio establecido, con anticipación al momento en que se efectúe la producción, tendrá la certeza de que recibirá el valor de dichos costos fijos, por lo que el resto de las cantidades de producto que esté en posibilidad de producir, podrán ser colocadas en términos y condiciones más flexibles.

RR. El principal objetivo de las inversiones realizadas por una de las Solicitantes fue incrementar la capacidad y ampliar el rango de producción, sin embargo, las inversiones fueron diferidas por un periodo superior a los 18 meses, afectando la incursión en más proyectos.

SS. Las proyecciones de precios y volúmenes no se pueden efectuar con la misma precisión que las correspondientes a un mercado continuo, por tratarse de un mercado intermitente en el que cada licitación tiene condiciones particulares que permiten considerar solamente información general sobre volúmenes y cantidades para cada licitación.

TT. Tubacero tiene 3 inversiones efectuadas, las cuales apenas inician su proceso de recuperación, la cual se ve amenazada por las importaciones desleales. El objetivo de las 3 inversiones de Tubacero fue asegurar el cumplimiento de entregas de producto, incrementar la capacidad de producción al incursionar en la fabricación de tubería de acero al carbono con costura helicoidal y modernizar áreas específicas de producción.

UU. Se tiene destinado un financiamiento para los proyectos de inversión de 60 millones de dólares y 30 millones de dólares con 2 instituciones bancarias.

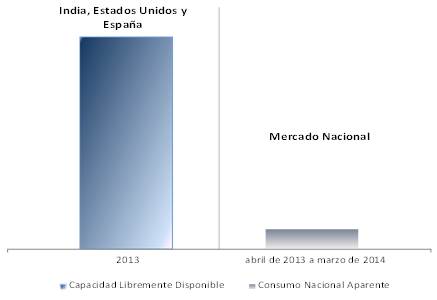

VV. La capacidad instalada y la producción conjunta de los países investigados tienen una capacidad instalada disponible de más de 50%, lo cual permite apreciar el potencial exportador de estos países.

WW. El mercado mexicano es un destino real para las exportaciones, dadas las enormes oportunidades que los planes de desarrollo y construcción de infraestructura y la recientemente aprobada reforma energética presentan para los fabricantes extranjeros de tubería para la conducción de hidrocarburos. Los reiterados anuncios de gasto público, proyectos en materia energética e inversiones relacionadas, que contrastan con las noticias en otros países que se encuentran aún recuperándose de la crisis financiera de 2008 son evidencia patente de esta posibilidad de atracción.

XX. Las Solicitantes únicamente tuvieron a su disposición información de los indicadores de la industria de cada país investigado para 2013, de los que se desprende la enorme capacidad exportadora conjunta que, a pesar de las perspectivas positivas del mercado mexicano, parte importante de la capacidad exportadora de dichos países se dirigirá al mercado nacional, causando un daño importante a los productores nacionales.

YY. Los Estados Unidos, India y España destinarán una parte importante de sus exportaciones de tubería de acero al carbono con costura a México, debido a la demanda generada en los últimos años por Petróleos Mexicanos (“Pemex”) y la Comisión Federal de Electricidad (CFE).

ZZ. En los próximos 4 años se suscitarán en México una gran cantidad de proyectos en el sector energético a raíz de la reforma energética recientemente aprobada en el país, que se encuentra encaminada al incremento de la capacidad productiva en ese sector. Se estima que de 2012 a 2018 se construyan aproximadamente 10,000 km de gasoductos.

AAA. Los productores de la mercancía investigada en los Estados Unidos, se han visto afectados en el último año por el ingreso de un alto volumen de tuberías del mercado internacional subsidiadas hasta en un 20%, por lo que, al no poder competir con los precios a los que ofertan en su mercado interno, en combinación con su elevada capacidad instalada, han tenido la necesidad de acudir a sus mercados de exportación para mejorar su situación, destacando el mercado mexicano por su apertura y cercanía geográfica. Por otra parte, sus molinos de tubería operaron al 42.5% de su capacidad en mayo de 2013.

BBB. Las condiciones de los mercados europeos en general, que son los mercados naturales para el producto español, en un principio presentaron expectativas positivas debido a proyectos de gasoductos, sin embargo, los más importantes se encontraban ligados a líneas de conducción de gas en Rusia, quien asignó la mayoría de la proveeduría a productores de ese país, lo cual dejó a los productores europeos y en especial a los españoles sin volúmenes importantes para colocar en su mercado natural.

CCC. Otro proyecto relevante para Europa fue Nabucco, el cual pretendía el transporte de gas desde Turquía a Austria, sin embargo, después de 11 años de gestión el proyecto ha sido declinado en julio de 2013, dando un fuerte golpe a la industria productora de tubería en Europa.

DDD. India cuenta con una industria del petróleo y gas en crecimiento y cuenta con numerosos proyectos para la distribución de agua, lo que ha llevado a que se gesten grandes compañías productoras de tubería en aquel país que cuentan con gran capacidad de producción en búsqueda de un mayor crecimiento y enfoque a las exportaciones, además de que han integrado a la cadena de valor procesos como la extracción de minerales, plantas de producción de acero, alianzas estratégicas alrededor del mundo y compra de molinos para la reducción de costos, con el fin de aumentar su presencia internacional, siendo México parte importante del potencial exportador de ese país.

25. Las Solicitantes presentaron:

A. Copia certificada del instrumento notarial número 44,100 otorgado ante el Notario Público número 121 de México, Distrito Federal el 15 de julio de 1975, que contiene los estatutos sociales de Tubería y Estructuras, S.A.

B. Acta 17,797 otorgada por el Notario Público número 130 de Monterrey, Nuevo León el 13 de enero de 2011, en la que certifica la legal existencia de Tubacero.

C. Copia certificada del instrumento notarial número 24,923 otorgado ante el Notario Público número 184 de México, Distrito Federal el 18 de octubre de 1999, que contiene el poder otorgado por Tubesa a favor de su representante legal y de la que se desprende la legal existencia de la empresa.

D. Copia certificada del instrumento notarial número 10,129 otorgado ante el Notario Público número 130 de Monterrey, Nuevo León el 31 de enero de 2011, que contiene un poder otorgado por Tubacero a favor de su representante legal.

E. Copia certificada del instrumento notarial número 32,280 otorgado ante el Notario Público número 184 de México, Distrito Federal el 22 de septiembre de 2010, que contiene la protocolización del acta de asamblea general ordinaria y extraordinaria de Tubesa, en la que se acordó, entre otros puntos, nombrar al consejo de administración.

F. Precio de exportación y ajustes de tubería de acero de acero al carbono con costura, por país investigado de noviembre de 2013 y marzo de 2014, cuya fuente es la CANACERO.

G. Precios en el mercado interno de los países investigados y sus ajustes, de tubería de acero al carbono con costura, del 1 de abril de 2013 al 31 de marzo de 2014, cuya fuente es el Preston Publishing Inc. y el Metal Bulletin Research.

H. Estimación del margen de discriminación de precios de tubería de acero al carbono con costura, por país investigado.

I. Producción, ventas al mercado interno y de exportación, importaciones y precios al mercado interno y de exportación del mercado nacional de la mercancía similar a la investigada, de abril de 2011 a marzo de 2014, cuya fuente es Tubacero.

J. Producción, ventas al mercado interno, externo y totales de tubería de acero al carbono con costura de Tubacero, de abril de 2011 a marzo de 2014 y proyectado de abril de 2014 a diciembre de 2015.

K. Producción, ventas al mercado interno y ventas netas de tubería de acero al carbono con costura de Tubesa, de marzo de 2013 a junio de 2014 y proyecciones de octubre de 2014 a febrero de 2015.

L. Valores y precios de ventas al mercado interno, externo y totales, precios de venta al mercado interno, externo y en bodega de cliente y fletes de tubería de acero al carbono con costura de Tubacero, de abril de 2011 a marzo de 2014 y proyectado para abril de 2014 a diciembre de 2015.

M. Valores y precios de ventas al mercado interno, precios de venta al mercado interno y en bodega de cliente y fletes de tubería de acero al carbono con costura, de julio de 2013 a marzo de 2014, de Tubesa y proyectado de octubre de 2014 a febrero de 2015.

N. Estado de costos, ventas y utilidades de tubería de acero al carbono con costura de Tubacero, de abril de 2011 a marzo de 2012, abril de 2012 a marzo de 2013 y abril de 2013 a marzo de 2014 y proyecciones de abril de 2014 a diciembre de 2015.

O. Estado de costos, ventas y utilidades de 2011, 2012 y de enero a marzo de 2014 de Tubesa.

P. Producción, capacidad instalada, utilización de la capacidad instalada, empleo, salarios, inversiones e inventarios de Tubacero de tubería de acero al carbono con costura, de abril de 2011 a marzo de 2012, abril de 2012 a marzo de 2013, abril de 2013 a marzo de 2014 y proyecciones de abril de 2014 a marzo de 2015.

Q. Producción, capacidad instalada, utilización de la capacidad instalada, empleo, salarios e inversiones de Tubesa, de tubería de acero al carbono con costura, en 2010, 2011, 2012 y 2013 y proyecciones de abril de 2014 a marzo de 2015, con excepción de las inversiones.

R. Indicadores económicos de la industria de los países exportadores de tubería de acero al carbono con costura, del 1 de abril de 2011 al 31 de marzo de 2014 y de enero a diciembre de 2013, cuya fuente es el estudio de Preston Pipe y el libro "Pipe and Tube Mills of the World", publicado por The Preston Pipe Report.

S. Características físicas y químicas y especificaciones técnicas de la mercancía objeto de investigación y de la similar de producción nacional, así como las normas o especificaciones aplicables.

T. Diagramas de flujo y descripción de los procesos productivos de tubería de acero al carbono con costura longitudinal recta por arco sumergido, resistencia eléctrica y helicoidal de Tubacero.

U. Catálogo de tubería de acero al carbono con costura longitudinal recta por arco sumergido y resistencia eléctrica y helicoidal de Tubacero, cuya fuente es la página de Internet www.tubacero.com.

V. Características, especificaciones y dimensiones de tubería de acero al carbono con costura, así como la descripción, fotografías y diagramas de flujo del proceso productivo de dicha mercancía, de la empresa Welspun Corp, Ltd. de India, cuya fuente es la página de Internet welspuncorp.com.

W. Características y dimensiones de tubería de acero al carbono de la empresa STS Tubular Group de España, cuya fuente es la página de Internet http://www.sts-pipe.com.

X. Carta emitida por la CANACERO el 27 de agosto de 2014 en la que señala a las empresas productoras nacionales de tubería de acero al carbono con costura, así como sus porcentajes de participación en la producción nacional en el periodo comprendido de abril de 2011 a marzo de 2014.

Y. Cartas emitidas por Tubería Laguna, S.A. de C.V. (“Tubería Laguna”) Tuberías Procarsa y Forza SPL, S.A. de C.V. (“Forza SPL”) el 1 y 27 de agosto, respectivamente, en las que apoyan la solicitud de investigación antidumping.

Z. Volúmenes y precios de tubería de acero al carbono con costura de producción nacional que colocó Tubacero en diversos proyectos de licitación, en 2011 y 2012.

AA. Convocatoria de la licitación pública No. LPI-003/2012, emitida por la CFE el 6 de septiembre de 2012.

BB. Resumen de la propuesta de una empresa extranjera del 14 de septiembre de 2012, para llevar a cabo un proyecto de licitación de la CFE.

CC. Convocatoria de la licitación pública No. LPI-001/12, emitida por la CFE el 22 de mayo de 2012.

DD. Invitación de una empresa privada del 10 de julio de 2012 para dos proyectos de licitación, con las condiciones y requerimientos de tubería.

EE. Presentación del 23 de junio de 2011 con la invitación extendida por la CFE para participar en un proyecto de licitación, con las condiciones y requerimientos de tubería.

FF. Cotizaciones solicitadas a Tubacero del 1 de agosto y 2 de diciembre de 2011 para el suministro de tubería.

GG. Valor y volumen de las importaciones de tubería de acero al carbono con costura, de España, India y los Estados Unidos, por fracción arancelaria del 1 de abril de 2011 al 31 de marzo de 2014 y del 1 de abril de 2013 al 31 de marzo de 2014, cuya fuente es la CANACERO.

HH. Valor y volumen de las importaciones de tubería de acero al carbono con costura de otros orígenes, por fracción arancelaria del 1 de abril de 2013 al 31 de marzo de 2014, cuya fuente es la CANACERO.

II. Explicación sobre la sustituibilidad entre la tubería con costura longitudinal recta y helicoidal, cuya fuente son los procedimientos antidumping y de examen de vigencia sobre las importaciones de tubería longitudinal recta de Gran Bretaña y los Estados Unidos, así como una resolución de la International Trade Commission (ITC).

JJ. Extracto de la versión pública de la solicitud por salvaguardas presentada en 2010 por Tubesa.

KK. Referencias de precios en el mercado interno de los Estados Unidos, India y de España, lo correspondiente a precios de la mercancía relevante a nivel de la Unión Europea, cuya fuente son diversas publicaciones del Metal Bulletin Research, de noviembre de 2013 a marzo de 2014.

LL. Correos electrónicos de junio y julio de 2014, con información proporcionada por una consultora especializada, de precios en el mercado interno de India, los Estados Unidos y España.

MM. Valor y volumen de las importaciones acumuladas de los países investigados del 1 de abril de 2013 al 31 de marzo de 2014, porcentaje que representa cada país y margen de discriminación de precios estimado, cuya fuente son las estadísticas de importación del SAT.

NN. Participación de las importaciones de los países investigados y otros países en el Consumo Nacional Aparente (CNA) del 1 de abril de 2011 al 31 de marzo de 2014, cuya fuente son las estadísticas de importación del SAT.

OO. Costos de venta de Tubacero en el periodo investigado y proyectado de abril de 2014 a diciembre de 2015.

PP. Estimación del porcentaje de incremento de variables financieras de Tubacero, de haber obtenido las ventas que perdió en algunos proyectos de licitación.

QQ. Proyectos de licitación que perdió Tubacero de 2011 a 2014, así como el país proveedor que los ganó.

RR. Especificaciones de la tubería asignada para la producción nacional y la importada de China en un proyecto de licitación de Pemex de agosto de 2013.

SS. Convocatoria, adjudicación y fallo y notificación de una licitación de Pemex de 2013.

TT. Artículo denominado "BSG de China gana contrato de tubería SSAW para proyecto mexicano", del 4 de agosto de 2014, cuya fuente es el Steel Business Briefing.

UU. Memoria de cálculo del margen de discriminación de precios y subvaloración de tubería de acero al carbono con costura helicoidal proveniente de los Estados Unidos.

VV. Cotizaciones del 7 de julio y 13 de agosto de 2014 de una empresa acerera de cargos extras por grado de acero.

WW. Precio de importación ajustado de tubería de acero al carbono con costura de los Estados Unidos y de Tubacero.

XX. Memoria de cálculo del precio de tubería de acero al carbono con costura con recubrimiento en los Estados Unidos y cotización del 6 de agosto de 2012 de una empresa de recubrimiento exterior de tubería.

YY. Factor de conversión de diversas unidades del sistema métrico decimal, cuya fuente es la página de Internet www.tubacero.com.

ZZ. Memoria de cálculo del ajuste por flete externo de tubería de acero al carbono con costura de los Estados Unidos e impresión de pantalla del sistema de precios de una empresa transportista con los costos de flete.

AAA. Memoria de cálculo del ajuste por impuestos de tubería de acero al carbono con costura de los Estados Unidos, cuya fuente es la CANACERO.

BBB. Valor del dólar del 1 de marzo de 2014 al 19 de agosto de 2014, cuya fuente es la página de Internet http://dof.gob.mx/indicadores_detalle.php?cod_tipo_indicador=158&hfecha =19/08/2014, consultada el 19 de agosto de 2014.

CCC. Memoria de cálculo del ajuste por flete interno de tubería de acero al carbono con costura de los Estados Unidos y cotización de una empresa transportista con los costos y condiciones del flete.

DDD. Memoria de cálculo del margen de discriminación de precios y subvaloración de tubería de acero al carbono con costura proveniente de España.

EEE. Referencias de precios en el mercado interno de la Unión Europea, cuya fuente es la publicación del Metal Bulletin Research de diciembre de 2011.

FFF. Precio de importación ajustado de tubería de acero al carbono con costura de la Unión Europea y de Tubacero.

GGG. Memoria de cálculo del precio de tubería de acero al carbono con recubrimiento en España y cotización del 2 de diciembre de 2011 de una empresa de recubrimiento exterior de tubería.

HHH. Memorias de cálculo del ajuste por flete de tubería de acero al carbono con costura de España y cotizaciones del 10 y 11 de julio de 2014 a una empresa transportista, con los costos y condiciones del flete.

III. Memoria de cálculo del ajuste por impuestos de tubería de acero al carbono con costura de España, cuya fuente es la CANACERO.

JJJ. Memorias de cálculo de ajuste por flete de tubería de acero al carbono con costura de España y correos electrónicos del 19 de marzo, 11 de julio y 19 de agosto de 2014, respectivamente, con la cotización de una empresa transportista, con los costos y condiciones del flete.

KKK. Memoria de cálculo del margen de discriminación de precios y subvaloración de tubería de acero al carbono con costura longitudinal recta proveniente de India.

LLL. Precio de importación ajustado de tubería de acero al carbono con costura de India y de Tubacero.

MMM. Memoria de cálculo del precio de tubería de acero al carbono con recubrimiento en India y cotización del 24 de enero de 2013 de una empresa de recubrimiento exterior de tubería.

NNN. Memoria de cálculo del ajuste por flete marítimo de tubería de India y cotización del 21 de marzo de 2014 a una empresa transportista sobre los costos y condiciones del flete.

OOO. Memoria de cálculo del ajuste por flete marítimo de tubería de India y correo electrónico del 19 de marzo de 2014 con la cotización de una empresa transportista sobre los costos y condiciones del flete.

PPP. Memoria de cálculo del ajuste por impuestos de tubería de acero al carbono con costura de India, cuya fuente es la CANACERO.

QQQ. Memoria de cálculo del ajuste por doble junta de tubería de India y cotización del 30 de mayo de 2014 de una empresa de soldadura, con los costos y condiciones de la mano de obra para soldar tubos.

RRR. Memorias de cálculo de ajuste por flete de tubería de India y factura del 19 de noviembre de 2013 expedida por una empresa transportista.

SSS. Diagrama de la estructura corporativa de Tubacero y sus empresas vinculadas.

UUU. Valores y volúmenes facturados por Tubacero a sus clientes, del 1 de abril de 2013 al 31 de marzo de 2014 y un periodo similar anterior, así como datos de localización de sus clientes.

VVV. Estados financieros dictaminados de Tubacero y Tubesa para 2010, 2011, 2012 y 2013.

WWW. Estimación de ingresos perdidos por Tubacero por las importaciones de tubería de acero al carbono con costura en condiciones desleales y a precio castigado, del 1 de abril de 2011 al 31 de marzo de 2014.

XXX. Estimación de ingresos perdidos por Tubacero por el volumen perdido a precio de venta ofertado y volumen ganado a precio castigado, de tubería de acero al carbono con costura, del 1 de abril de 2011 al 31 de marzo de 2014.

YYY. Proyectos y montos de la inversión en diversas plantas de Tubacero.

ZZZ. Exportaciones e importaciones de tubería de acero al carbono con costura y sus características, en valor y volumen, con el precio de venta doméstico de 2011 a 2013 e información de 2014, cuya fuente es la Preston Publishing Company.

AAAA. Tipo de cambio de pesos a dólares y euros para el 16 de octubre de 2014 y de enero a octubre de 2014, cuya fuente es el Banco de México y el SAT.

BBBB. Copia de la norma NRF-001-PEMEX-2013 “Tubería de acero para recolección, transporte y distribución de hidrocarburos” del 25 de junio de 2013.

CCCC. Copia de la norma ISO 3183 “Industrias del petróleo y gas natural-Tubo de acero para tubería de línea para sistemas de transportación” del 1 de noviembre de 2012.

DDDD. Copia de la norma API 5L “Especificación para Tubería de Línea” del 1 de julio de 2013.

EEEE. Descripción e imágenes de los procesos productivos de tubería de acero con costura longitudinal recta con soldadura de alta frecuencia (HFW) y tubería helicoidal (SAWH), elaborada por un consultor privado el 15 de octubre de 2014.

FFFF. Información sobre la empresa STS Tubular Group de España y características y dimensiones de la tubería que fabrica, cuya fuente es el Metal Bulletin Research y la página de Internet http://www.sts-pipe.com, consultada el 16 de octubre de 2014.

GGGG. Diagrama del proceso productivo de tubería helicoidal (HSAW) de la empresa Berg Spiral Pipe, del 17 de octubre de 2014.

HHHH. Diagrama del proceso productivo de tubería helicoidal, imágenes del proceso productivo por tipo de tubería, y tablas con las especificaciones de la tubería que fabrica la empresa Noksel España, cuya fuente es la página de Internet http://www.nokselspain.com/resimler/dosyalar/ Katalog_Dusuk.pdf, consultada el 16 de octubre de 2014.

IIII. Descripción e imágenes del proceso productivo de tubería helicoidal de la empresa Stuppp Corp de los Estados Unidos, cuya fuente es la página de Internet http://www.stuppcorp.com/products, consultada el 16 de octubre de 2014.

JJJJ. Información sobre la capacidad productiva de las empresas Noksel España y Bergpipe, cuya fuente son las páginas de Internet http://nokselspain.com/es/ y http://www.bergpipe.com, consultadas el 16 de octubre de 2014.

KKKK. Capacidad productiva de tubería de línea de los Estados Unidos, México y Canadá, cuya fuente es el Metal Bulletin Research.

LLLL. Proyectos de licitación en México de 2011 a 2014, con el nombre de las empresas participantes, la empresa ganadora y los países que compitieron, así como sus respectivas actas de apertura, minutas de aclaraciones y fallo.

MMMM. Referencias de producción, capacidad instalada, suministro y mercado histórico de los principales países productores de tubería, con información de 2007 a 2011, cuya fuente es el Metal Bulletin Research.

NNNN. Precios e indicadores de tubería soldada de diferentes países por tipo de tubería, de marzo de 2013 a marzo de 2014, cuya fuente es Bloomberg, MBR.

OOOO. Invitación de una empresa privada del 10 de julio de 2012 para dos proyectos de licitación, con las condiciones y requerimientos de tubería.

QQQQ. Indicadores de la industria de la India de tubería de acero al carbono con costura, de enero a diciembre de 2013, cuya fuente es el estudio de Preston Pipe y la United Nations Commodity Trade Statistics Database (“UN Comtrade”).

RRRR. Exportaciones totales e importaciones a México de los países investigados, en valor y volumen de 2011 a 2013, cuya fuente es UN Comtrade.

SSSS. Indicadores de la industria de los Estados Unidos de tubería de acero al carbono, de enero a diciembre de 2013, cuya fuente es el estudio de Preston Pipe y UN Comtrade.

TTTT. Indicadores de la industria de España de tubería de acero al carbono con costura, de enero a diciembre de 2013, cuya fuente es el estudio de Preston Pipe y UN Comtrade.

WWWW. Estimación del CNA, importaciones y producción nacional en valor y volumen, para los proyectos publicados de abril de 2014 a marzo de 2015 en un escenario sin cuotas compensatorias.

XXXX. Metodología empleada para las proyecciones del estado de costos, ventas y utilidades de la mercancía destinada al mercado interno e indicadores de Tubacero, cuya fuente es el presupuesto anual total para el ejercicio 2014 y para tubería de 18” a 48”, de abril de 2014 a marzo de 2015 y el resumen de ventas de tubería de 18” a 48” con costura longitudinal recta y helicoidal, por volumen y precio, de abril de 2014 a marzo de 2015.

YYYY. Ventas al mercado interno por canal de comercialización de tubería de acero al carbono con costura en valor y volumen de Tubacero, de abril de 2011 a marzo de 2014.

ZZZZ. Historial de precios ofrecidos por Tubacero en diversos procesos de licitación concursados de enero de 2011 a marzo de 2014.

AAAAA. Proyecciones de ventas al mercado total y estimado de Tubacero, por proyecto de ventas de 2013 a 2019.

BBBBB. Proyección del estado de resultados de Tubacero con y sin considerar las importaciones, de 2013 a 2019.

CCCCC. Proyecciones financieras del flujo neto de efectivo de Tubacero de con y sin considerar las importaciones en condiciones de discriminación de precios de 2013 a 2019.

DDDDD. Catálogo con información sobre la planta productora de Tubesa en San Luis Potosí, la descripción de su proceso productivo y las características, especificaciones y dimensiones de la tubería que produce.

EEEEE. Certificado de calidad emitido por Tubesa para el abastecimiento de un pedido del 28 de febrero de 2014.

FFFFF. Cotizaciones de Tubesa para 5 proyectos de licitación en los que ha participado del 14 de septiembre de 2011, 28 de septiembre de 2012, 3 y 11 de octubre de 2012 y 11 de diciembre de 2012.

GGGGG. Contrato de suministro de tubería celebrado por Tubesa y una de las empresas con las que participó en un proyecto, de julio de 2014.

HHHHH. Términos y condiciones de venta de tubería de acero al carbono con costura emitidas por Tubesa para uno de sus clientes en mayo de 2014.

IIIII. Información general de uno de los principales clientes de Tubesa en el periodo investigado.

JJJJJ. Ventas al mercado interno de Tubesa por canal de comercialización, para los periodos comprendidos de abril de 2011 a marzo de 2012, abril de 2012 a marzo de 2013 y abril de 2013 a marzo de 2014.

KKKKK. Metodología para las proyecciones de diversos indicadores de Tubesa.

LLLLL. Tabla de pesos y dimensiones de la tubería que produce Tubesa.

MMMMM. Marco macroeconómico y estimación de las finanzas públicas 2014-2015, cuya fuente son los criterios generales de política económica 2015.

NNNNN. Tipo de cambio de pesos a dólares de enero de 2011 a septiembre de 2014, cuya fuente es el Banco de México, consultado el 23 de octubre de 2014.

OOOOO. Proyecciones de compras de materia prima de Tubesa.

H. Otra Información

26. El 1 de septiembre de 2014 compareció la CANACERO para presentar información de las operaciones de importación de la mercancía investigada de 2011 a marzo de 2014.

I. Requerimientos de información

27. El 29 de septiembre y 15 de octubre de 2014 la Secretaría requirió a Tubería Laguna, Forza SPL y Tuberías Procarsa, respectivamente, para que proporcionaran información sobre su producción de tubería de acero al carbono con costura y sus indicadores económicos y financieros en el periodo de análisis propuesto. El 13, 27 y 31 de octubre de 2014, respectivamente, dieron respuesta a lo solicitado.

28. El 29 de septiembre de 2014 la Secretaría requirió a la CANACERO información sobre los volúmenes de producción de las empresas productoras nacionales de tubería de acero al carbono con costura. El 6 de octubre de 2014 dio respuesta a lo solicitado.

CONSIDERANDOS

A. Competencia

29. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del Reglamento Interior de la Secretaría; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), y 5 fracción VII y 52 fracciones I y II de la LCE.

B. Legislación aplicable

30. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

31. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE, y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

32. De conformidad con lo señalado en los puntos del 67 al 72 de la presente Resolución, la Secretaría determina que las Solicitantes están legitimadas para solicitar el inicio de la presente investigación, de conformidad con los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

33. Para efectos de esta investigación la Secretaría fija como periodo investigado el comprendido del 1 de abril de 2013 al 31 de marzo de 2014 y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido del 1 de abril de 2011 al 31 de marzo de 2014.

F. Importaciones no investigadas

G. Análisis de discriminación de precios

1. Precio de exportación

37. La Secretaría determinó utilizar la base de las estadísticas de importación que reporta el SIC-M para calcular el precio de exportación, debido a que se encontraron algunas diferencias con la base que presentó la CANACERO. Excluyó algunas operaciones de importación de estos países porque por su descripción, no correspondían a la mercancía objeto de investigación.

38. La Secretaría calculó el precio de exportación promedio ponderado para cada país en dólares por kilogramo para el periodo investigado, de conformidad con el artículo 40 del RLCE.

a. Ajustes al precio de exportación

i. Flete terrestre

(1) España y los Estados Unidos

40. En el caso de los Estados Unidos, las Solicitantes presentaron una cotización para transportar la mercancía investigada desde Baton Rouge en Louisiana (lugar en donde se encuentra una de las empresas exportadoras que identificaron) hasta Nogales, México. Para España proporcionaron una cotización para trasladar la mercancía investigada de Alegria Dulantzi (lugar en donde se encuentra una de las empresas exportadoras que identificaron) a Bilbao. La tarifa de la cotización de España se encuentra en euros, por lo que, para convertir el monto del ajuste a dólares, aplicaron el tipo de cambio correspondiente a la fecha de la cotización, dato que la Secretaría corroboró con información del Banco Central Europeo.

ii. Flete marítimo

(1) España e India