|

RESOLUCIÓN que modifica las Disposiciones de carácter general aplicables a las casas de bolsa e instituciones de crédito en materia de servicios de inversión |

|

Viernes 31 de octubre de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Hacienda y Crédito Público.

La Comisión Nacional Bancaria y de Valores con fundamento en lo dispuesto por los artículos 138, fracción V; 171, fracciones II, VII, IX y X; 178; 190, último párrafo; 191; 200, fracción I, último párrafo; 203, primer párrafo; y 413 de la Ley del Mercado de Valores; 46, fracción IX; 53, primer párrafo y 81, primer párrafo de la Ley de Instituciones de Crédito, así como 4, fracciones XXXVI y XXXVIII, 16, fracción I y 19 de la Ley de la Comisión Nacional Bancaria y de Valores, y

CONSIDERANDO

Que resulta conveniente efectuar algunas modificaciones a las disposiciones que rigen el actuar de las casas de bolsa e instituciones de crédito cuando proporcionen servicios de inversión a fin de otorgar seguridad jurídica y precisar que estas entidades financieras deberán cumplir con algunas obligaciones aun tratándose de clientes a los que no les resultan aplicables tales disposiciones, así como realizar otros ajustes en materia de comisiones, análisis de los productos financieros y reportes de carteras de inversión;

Que derivado de las continuas labores de supervisión de la Comisión Nacional Bancaria y de Valores se estima necesario adicionar a los supuestos que actualizan conflictos de interés, la prestación de servicios de inversión asesorados si como resultado de ello, los clientes de las entidades financieras mantienen más de determinado porcentaje de una emisión de valores respecto de la cual se encuentren relacionados con el emisor o este sea la propia entidad financiera, y

Que se estima necesario efectuar otras precisiones para especificar los títulos opcionales respecto de los que se puede prestar el servicio de comercialización, así como para los conceptos a considerarse en el cálculo del rendimiento, ha resuelto expedir la siguiente:

RESOLUCIÓN QUE MODIFICA LAS DISPOSICIONES DE CARÁCTER GENERAL APLICABLES A LAS CASAS DE BOLSA E INSTITUCIONES DE CRÉDITO EN MATERIA DE SERVICIOS DE INVERSIÓN

ÚNICO.- Se REFORMAN los artículos 2, tercer párrafo y fracción I, primer párrafo; 7, último párrafo; 13, segundo párrafo; 15, segundo párrafo; 23, último párrafo; 33; 38; 47, primer párrafo y 48 primer párrafo; se ADICIONAN el artículo 41, con una fracción III, y se SUSTITUYEN los Anexos 3, 5, 14, 15, 17 y 18 de las “Disposiciones de carácter general aplicables a las casas de bolsa e instituciones de crédito en materia de servicios de inversión”, publicadas en el Diario Oficial de la Federación el 24 de abril de 2013, actualizadas con las reformas publicadas en el propio Diario el 11 de julio y 23 de septiembre de 2013 y 28 de marzo y 30 de junio de 2014, para quedar como sigue:

“ÍNDICE

TÍTULOS PRIMERO a SEXTO . . .

ANEXOS 1 y 2 . . .

ANEXO 3 Elementos para determinar el perfil del producto financiero en servicios de inversión asesorados

ANEXO 4 . . .

ANEXO 5 Valores objeto de comercialización o promoción

ANEXOS 6 a 13 . . .

ANEXO 14 De los conflictos de interés

ANEXO 15 Información adicional que contendrán los estados de cuenta de las casas de bolsa

ANEXO 16 . . .

ANEXO 17 Reportes regulatorios de servicios de inversión (Cartera de valores)

ANEXO 18 Datos del responsable del envío y calidad de la información por SITI (Capturar los datos de la persona que va a proporcionar por el sistema la información, a esa persona se le asignarán las claves de acceso)

ANEXOS 19 a 20 . . .”

“Artículo 2.- . . .

. . .

Las presentes disposiciones no resultarán aplicables cuando las Entidades financieras proporcionen Servicios de inversión a los clientes que se señalan en las fracciones I a V siguientes, por lo que para efectos de su perfil en la prestación de Servicios de inversión asesorados se entenderá que cuentan con la capacidad financiera para hacer frente a los riesgos inherentes de las operaciones con Valores o Instrumentos financieros derivados, así como con los conocimientos y experiencia necesarios para entenderlas. Lo anterior, sin perjuicio de que las Entidades financieras deberán observar lo previsto en los artículos 26, segundo párrafo, 33, 54, 55, 56 y 57 de las presentes disposiciones.

I. Inversionistas institucionales, salvo que soliciten el tratamiento como cualquier otro cliente, caso en el cual las Entidades financieras deberán ajustarse a lo previsto en estas disposiciones y determinar su perfil de inversión conforme al artículo 4 y Anexo 2.

. . .

II. a V. . . .

Cuarto párrafo.- Derogado.

. . .”

“Artículo 7.- . . .

. . .

. . .

En el evento de que las Entidades financieras recomienden en específico operaciones sobre Valores o Instrumentos financieros derivados, sin que hayan formulado las recomendaciones a que hace referencia el primer párrafo del presente artículo, deberán elaborar la justificación a que se refiere este artículo, por cada recomendación que efectúen, incluyendo las características del Valor o Instrumento financiero derivado de que se trate; el límite de inversión aplicable y el perfil del cliente correspondiente.”

“Artículo 13.- . . .

Asimismo, podrán proporcionar el servicio de Gestión de inversiones a sus consejeros, directivos y empleados a que se refiere el primer párrafo del artículo 371 de la Ley del Mercado de Valores, conforme a lo dispuesto en los artículos 2, primer párrafo y 6, último párrafo de las “Disposiciones de carácter general aplicables a las operaciones con valores que realicen los consejeros, directivos y empleados de entidades financieras y demás personas obligadas”, expedidas el 24 de octubre de 2014, o las que las sustituyan, así como a personas morales que participen en su capital social, y a las controladoras y personas morales que controlen aquellas, siempre que habiéndose pactado el manejo discrecional de la cuenta, la Estrategia de inversión recomendada sea estandarizada.”

“Artículo 15.- . . .

I. y II. . . .

Para acreditar lo descrito en las fracciones I y II anteriores, no será suficiente la mera suscripción del contrato respectivo, por lo que tales circunstancias deberán hacerse constar ya sea de manera escrita o verbal a través de medios electrónicos, digitales o magnéticos y conservarse por las Entidades financieras en el expediente del propio cliente.

Tercer párrafo.- Derogado.

Cuarto párrafo.- Derogado.

. . .”

“Artículo 23.- . . .

. . .

Las personas referidas en el presente artículo y el artículo 22 anterior, en su caso, deberán presentar al consejo de administración a través del comité de auditoría de las propias Entidades financieras así como a la Comisión, un reporte del ejercicio de sus funciones que contenga los principales hallazgos. Este reporte deberá ser entregado a la Comisión semestralmente, a más tardar a los veinte días hábiles siguientes contados a partir de la presentación al consejo de administración de dicho reporte.”

“Artículo 33.- Las Entidades financieras deberán poner a disposición de sus clientes, cuando así se lo soliciten, la totalidad de los documentos contenidos en sus expedientes; tratándose de la documentación proporcionada por la Entidad financiera durante la prestación de cualquier Servicio de inversión, esta deberá ponerse a disposición de los clientes igualmente cuando así lo soliciten, salvo que sean los clientes señalados en las fracciones I a V del artículo 2 de las presentes disposiciones.”

“Artículo 38.- Las Entidades financieras que realicen o ejecuten operaciones en ofertas públicas iniciales de Valores por cuenta de sus clientes, no podrán asignarles los Valores a un precio distinto de aquel señalado en la oferta pública inicial de que se trate, salvo que se trate de ofertas de Valores emitidos o garantizados por los Estados Unidos Mexicanos, así como los emitidos por el Banco de México. Tampoco podrán obtener un ingreso derivado del diferencial entre la tasa determinada por la Emisora y la acordada con el cliente. Lo anterior, sin perjuicio de la comisión previamente pactada con el cliente.”

“Artículo 41.- . . .

I. y II. . . .

III. Proporcionen Servicios de inversión asesorados respecto de Valores objeto de oferta pública que hayan sido emitidos por la propia Entidad financiera o por Emisoras que formen parte del mismo Grupo Financiero, Grupo Empresarial o Consorcio que la Entidad financiera y que resulten en una tenencia entre los clientes de la propia Entidad financiera que exceda del veinte por ciento del total de la emisión, salvo que se trate de Clientes sofisticados, a los que la Entidad financiera les esté prestando el servicio de Asesoría en inversiones.

. . .”

“Artículo 47.- Las casas de bolsa deberán informar a sus clientes de manera previa a la prestación de cualquier Servicio de inversión, las comisiones que les cobrarán por estos, asegurándose de diferenciarlas de las que provengan de algún otro servicio que proporcionen. La divulgación deberá realizarse a través de la guía de Servicios de inversión a que se refiere el artículo 25 de estas disposiciones y los conceptos de dichas comisiones deberán ser consistentes con los que se den a conocer a través de estados de cuenta en términos del Anexo 15.

. . .

I. a III. . . .

Artículo 48.- Las casas de bolsa deberán proporcionar a sus clientes, como parte de su estado de cuenta, información respecto del estado que guardan las operaciones que hayan realizado o ejecutado al amparo de los Servicios de inversión contratados. Dicha información deberá contener las especificaciones del Anexo 15 de estas disposiciones. Adicionalmente, las casas de bolsa deberán conservar al menos 5 años la información que utilizaron para el cálculo de los rendimientos de las carteras de inversión.

. . .”

TRANSITORIOS

PRIMERO.- La presente Resolución entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación, salvo por lo previsto en el artículo SEGUNDO transitorio siguiente.

SEGUNDO.- El artículo 48 que se reforma y el Anexo 15 que se sustituye mediante la presente Resolución, entrarán en vigor el 1 de octubre de 2014, lo anterior con excepción de lo previsto en la fracción III del Apartado A del propio Anexo 15, cuya entrada en vigor iniciará el 1 de enero de 2015 y la fracción V del Apartado B de dicho Anexo, cuya entrada en vigor será a partir del 1 de octubre de 2015.

Atentamente

México, D.F., a 29 de octubre de 2014.- El Presidente de la Comisión Nacional Bancaria y de Valores, Jaime González Aguadé.- Rúbrica.

ANEXO 3

Elementos para determinar el perfil del Producto financiero en Servicios de inversión asesorados

A. Productos financieros en general

Para efectos de realizar el análisis razonable del Producto financiero y determinar su perfil, las Entidades financieras deberán considerar como mínimo, según sea el caso, únicamente información pública respecto de lo siguiente:

I. Las necesidades de inversión que pudieran satisfacer;

II. Los objetivos y especificaciones;

III. Los riesgos asociados, incluyendo el riesgo de crédito, de liquidez y de mercado, así como la evaluación de los riesgos inherentes a los subyacentes.

Las Entidades financieras respecto de los Valores que cuenten con una calificación otorgada por alguna institución calificadora de valores, deberán considerar elementos adicionales a dicha calificación para determinar el riesgo de crédito;

IV. Su liquidez, la existencia de un mercado secundario y las opciones que existan para su negociación. Adicionalmente, deberán considerar si la distribución del Valor es entre el gran público inversionista;

V. La situación financiera actual e histórica de la Emisora del Valor, contraparte o proveedor del Instrumento financiero derivado;

VI. La volatilidad de su precio;

VII. Los costos de operación asociados, incluyendo comisiones y compensaciones que deberán pagarse;

VIII. La calidad de los custodios, fiduciarios, administradores de activos o garantes asociados con el Valor o Instrumento financiero derivado;

IX. El precio en función de los riesgos del Producto financiero;

X. La información sobre sus características;

XI. La prelación en su pago, en el evento de concurso mercantil de la Emisora o contraparte;

XII. Para el caso de Valores representativos de capital, considerar si son objeto de oferta pública inicial o si son considerados para el cálculo de alguno de los índices bursátiles, y

XIII. Tratándose de los Valores o Instrumentos financieros derivados señalados en el Apartado B de este Anexo deberán evaluar adicionalmente lo siguiente:

a) Los activos subyacentes o componentes de los que dependen los flujos de efectivo asociados al Valor o Instrumento financiero derivado, en su caso;

b) La estructura del Valor o Instrumento financiero derivado, incluyendo sus flujos de efectivo, la forma en que los riesgos asociados son mitigados o acrecentados y las funciones y responsabilidades de terceras partes en dicha estructura, en su caso;

c) La disponibilidad y relevancia de la información del Valor o Instrumento financiero derivado en el mercado en que se negocia, así como de los activos subyacentes o componentes que lo integren, y

d) Que el análisis de los activos subyacentes o componentes del Valor o Instrumento financiero derivado haya sido realizado con base en información relevante sobre dichos activos o componentes, en su caso.

Las Entidades financieras deberán asegurarse de que el perfilamiento a que se refiere el presente Anexo se encuentre actualizado en todo momento. En tal virtud, estarán obligadas a considerar cualquier cambio en los elementos previstos en el mismo, así como los eventos relevantes de las Emisoras.

B. Otros Productos financieros

A los Productos financieros que se indican a continuación les será aplicable la fracción XIII del Apartado A anterior para efectos de la determinación de su perfil:

I. Valores estructurados.

II. Valores respaldados por activos, certificados bursátiles a que se refieren los artículos 1, fracciones XXIV y XXV o 7, fracción II, inciso c), respectivamente, de las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores publicadas en el Diario Oficial de la Federación el 19 de marzo de 2003 y sus respectivas modificaciones.

III. Valores emitidos en el extranjero reconocidos por la Comisión en términos de las Disposiciones de carácter general aplicables al Sistema Internacional de Cotizaciones publicadas en el Diario Oficial de la Federación el 18 de diciembre de 2003 y sus respectivas modificaciones, o análogos.

IV. Instrumentos de capital que puedan considerarse para efectos de la integración de capital, en términos de las Disposiciones de carácter general aplicables a las instituciones de crédito publicadas en el Diario Oficial de la Federación el 2 de diciembre de 2005 y sus respectivas modificaciones, en caso de que la emisora de dichos instrumentos forme parte del mismo Consorcio o Grupo empresarial al que pertenezca la casa de bolsa o institución de crédito;

V. Valores emitidos por vehículos de inversión colectiva, listados y cotizados a lo largo de las sesiones bursátiles en las bolsas de valores, inscritos en el Registro cuyo objetivo primordial consista en buscar reproducir el comportamiento de uno o más índices, activos financieros o parámetros de referencia, cuando dichos vehículos se ubiquen en alguno de los supuestos siguientes:

a) Mantengan invertido directamente o indirectamente menos del 80 por ciento de su patrimonio en activos que formen parte del índice, activo financiero o parámetro de referencia al que se encuentre referenciado.

El supuesto anterior no resultará aplicable tratándose de vehículos de inversión colectiva, listados y cotizados a lo largo de sesiones bursátiles en las bolsas de valores, inscritos en el Registro cuyo objetivo primordial consista en buscar reproducir el comportamiento de uno o más índices, activos financieros o parámetros de referencia, cuyo subyacente, en todos los casos, sean instrumentos financieros derivados referidos a mercaderías. Se entenderá por activos financieros a los definidos como tales en las “Disposiciones de carácter general aplicables a las casas de bolsa”, publicadas en el Diario Oficial de la Federación el 6 de septiembre de 2004 y sus respectivas modificaciones, particularmente en el Anexo 5, el criterio C-1 “Reconocimiento y baja de activos financieros”, o el que las sustituya.

b) Sean de gestión activa entendiendo por ello, actos que den por resultado la revolvencia de cualquier bien o derecho integrante de los haberes del vehículo, con el propósito de procurar aprovechar oportunidades de mercado e incrementar el rendimiento esperado, y con ello superar el parámetro de referencia;

c) Existan créditos, préstamos o financiamientos a cargo del vehículo de inversión que deban ser pagados con los activos financieros del propio vehículo;

d) Tomen posiciones cortas en alguno de los activos objeto de inversión, las cuales resulten de operaciones distintas al préstamo de valores;

e) Busquen reproducir matemática o estadísticamente en forma inversa o exponencial, los activos, el índice o parámetro de referencia;

f) Los índices, activos financieros, o parámetros de referencia que reproduzcan matemática o estadísticamente, sean inversos o exponenciales de otros índices, activos financieros o parámetros de referencia, y

g) Los índices, activos financieros o parámetros de referencia que reproduzcan matemática o estadísticamente no cuenten con una metodología pública que permita replicar dichos índices, activos o parámetros de referencia.

VI. Valores emitidos por vehículos de inversión colectiva, listados y cotizados a lo largo de las sesiones bursátiles en las bolsas de valores, inscritos en el Registro, cuyo objetivo primordial consista en buscar reproducir el comportamiento de uno o más índices, activos financieros o parámetros de referencia, cuando a su vez inviertan directa o indirectamente en Valores emitidos por sociedades o mecanismos de inversión conocidos internacionalmente como “hedge funds”.

VII. Instrumentos financieros derivados.

VIII. Otro Productos financieros complejos, incluyendo Valores extranjeros no listados en el sistema internacional de cotizaciones de las bolsas de valores ni inscritos en el Registro.

ANEXO 5

Valores objeto de Comercialización o promoción

Las Entidades financieras únicamente podrán Comercializar o promover a clientes que no sean considerados como Clientes sofisticados, los Valores siguientes:

I. Valores gubernamentales como se definen en la Circular 3/2012 emitida por el Banco de México o el instrumento que la sustituya, así como aquellos Valores garantizados o avalados por los Estados Unidos Mexicanos, cuyo plazo a vencimiento al momento de proporcionar el servicio de Comercialización o promoción sea igual o menor a tres años;

II. Valores que sean:

a) De captación bancaria inscritos en el Registro que cuenten con una calificación otorgada por alguna institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones;

b) Aquellos que cuenten con una calificación otorgada por alguna institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones,

c) Títulos opcionales, emitidos por entidades financieras que formen parte del mismo Grupo financiero, Grupo Empresarial o Consorcio que la Entidad financiera, o Emisoras que también cuenten con una calificación otorgada por una institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones, en caso de que sean las responsables finales del pago del Valor,

Lo anterior, siempre que el plazo a vencimiento de los Valores referidos en los incisos a) a c) de esta fracción, al momento de proporcionar el servicio de Comercialización o promoción sea igual o menor a un año y obliguen a su vencimiento a liquidar una cantidad por lo menos igual al principal invertido por el cliente.

III. Valores estructurados a que se refiere la fracción XXIV del artículo 1 de las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores, publicadas en el Diario Oficial de la Federación el 19 de marzo de 2003 y sus respectivas modificaciones, siempre que el plazo a vencimiento del valor al momento de proporcionar el servicio de Comercialización o promoción sea igual o menor a un año, obliguen a su vencimiento a liquidar una cantidad por lo menos igual al principal invertido por el cliente, así como que la entidad que respalde el pago del principal invertido cuente con una calificación otorgada por alguna institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones;

IV. Valores que sean instrumentos de deuda a cargo de personas morales o fideicomisos, siempre que el plazo a vencimiento del valor al momento de proporcionar el servicio de Comercialización o promoción sea igual o menor a un año y cuenten con una calificación otorgada por alguna institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones, y

V. Acciones de sociedades de inversión cuyos activos objeto de inversión sean exclusivamente los Valores señalados en las fracciones I y IV anteriores, o bien, acciones de sociedades de inversión en instrumentos de deuda que sean clasificadas de acuerdo a la duración de sus activos objeto de inversión como de corto o mediano plazo conforme a las Disposiciones de carácter general aplicables a las sociedades de inversión y a las personas que les prestan servicios, publicadas en el Diario Oficial de la Federación el 4 de diciembre de 2006 y sus respectivas modificaciones.

Las Entidades financieras podrán recomendar a sus clientes de manera generalizada al amparo del servicio de Comercialización o promoción, realizar operaciones de reporto con plazo igual o menor a un año, en términos de las Reglas a las que deberán sujetarse las instituciones de crédito, casas de bolsa, sociedades de inversión, sociedades de inversión especializadas de fondos para el retiro, y la Financiera Rural en sus operaciones de reporto, expedidas por el Banco de México el 12 de enero de 2007 y sus respectivas modificaciones o las que las sustituyan, respecto de Valores que cuenten con una calificación otorgada por alguna institución calificadora de valores igual a AAA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones o cuando la contraparte de la operación también cuente con tal calificación.

ANEXO 14

De los conflictos de interés

A. De los conflictos de interés a que alude el artículo 39

Las Entidades financieras deberán contar con políticas y procedimientos para evitar conflictos de interés, que se refieran por lo menos a los supuestos siguientes:

I. Proporcionar Servicios de inversión asesorados respecto de Valores que hayan sido emitidos por la propia Entidad financiera o por Personas relacionadas con esta directamente o a través de fideicomisos y sean colocados por la casa de bolsa como Líder colocador, miembro del sindicato colocador o como Participante en la colocación y la propia casa de bolsa o bien, la institución de crédito, pretenda vender a sus propios clientes hasta el veinte por ciento de la emisión de que se trate, salvo que se trate de clientes que sean Clientes sofisticados a los que la Entidad financiera les esté prestando el servicio de Asesoría de inversiones;

II. Proporcionar Servicios de inversión asesorados respecto de los Valores que hayan sido emitidos por personas que no sean relacionadas, y sean colocados por la casa de bolsa como Líder colocador, miembro del sindicato colocador o como Participante en la colocación y la propia casa de bolsa o bien, la institución de crédito, pretenda vender a sus propios clientes hasta el cuarenta por ciento de la emisión de que se trate, salvo que se trate de clientes que sean Clientes sofisticados a los que la Entidad financiera les esté prestando el servicio de Asesoría de inversiones;

III. Proporcionar Comercialización o promoción a Clientes sofisticados respecto de Valores que hayan sido emitidos por la propia Entidad financiera o por Personas relacionadas con esta directamente o a través de fideicomisos y sean colocados por la casa de bolsa como Líder colocador, miembro del sindicato colocador o como Participante en la colocación y la propia casa de bolsa o bien, la institución de crédito que forme parte del Consorcio o Grupo empresarial al cual pertenezca la casa de bolsa, pretenda vender a sus propios clientes dichos Valores;

IV. Proporcionar Asesoría de inversiones a Clientes sofisticados ubicándose en cualesquiera de los supuestos a que alude el artículo 41, fracción III o el Apartado C de este Anexo, y

V. Proporcionar Servicios de inversión asesorados o bien, proporcionar Comercialización o promoción sobre Valores e Instrumentos financieros derivados respecto de los cuales la propia Entidad financiera haya participado en su estructuración.

VI. Proporcionen Servicios de inversión asesorados respecto de Valores objeto de oferta pública que hayan sido emitidos por la propia Entidad financiera o por Emisoras que formen parte del mismo Grupo Financiero, Grupo Empresarial o Consorcio que la Entidad financiera, que resulten en una tenencia entre los clientes de la propia Entidad financiera de hasta el veinte por ciento del total de la emisión, salvo que se trate de clientes que sean Clientes sofisticados a los que la Entidad financiera les esté prestando el servicio de Asesoría de inversiones.

B. Contenido mínimo de las políticas y lineamientos para evitar la existencia de conflictos de interés

Las políticas y lineamientos a que se refiere el artículo 39 de estas disposiciones, deberán contener, por lo menos, lo siguiente:

I. Los procedimientos para supervisar el flujo de información al interior de las distintas áreas que integran la Entidad financiera, incluidas las comunicaciones que realice el personal adscrito a las Áreas de negocio o cualquiera otra que pudiera implicar un conflicto de interés, con aquellas personas que laboren en las áreas encargadas de proporcionar Servicios de inversión;

II. La prohibición para evitar cualquier presión, persuasión o transmisión de información confidencial del personal que labore en las áreas encargadas del diseño y estructuración de Productos financieros, financiamiento corporativo, banca de inversión, colocación de Valores o cualquier otro que pudiera implicar un conflicto de interés, respecto de las actividades de las personas que laboren en las áreas encargadas de proporcionar Servicios de inversión y sus clientes;

III. Los procedimientos para impedir o controlar el intercambio de información entre directivos y empleados de la Entidad financiera, cuando tal intercambio de información pueda ir en detrimento de los intereses de uno o más clientes;

IV. La definición de los responsables del manejo de las operaciones por cuenta propia de la Entidad financiera, así como la obligación de separar adecuadamente las funciones y responsabilidades de dichas personas respecto de los empleados y directivos de la Entidad financiera encargados de la prestación de Servicios de inversión, y

V. La prohibición para los Analistas, apoderados para celebrar operaciones con el público, operadores de bolsa y otros empleados de las Entidades financieras que proporcionen Servicios de inversión, de aceptar beneficios económicos o de cualquier otra índole de personas que tengan un interés en el sentido de las recomendaciones u operaciones que formulen o efectúen.

C. De los conflictos de interés a que se refiere el artículo 40

Las Entidades financieras que se ubiquen en cualquiera de los supuestos siguientes incurrirán en un conflicto de interés por no haber cumplido con la obligación de diversificar la emisión. Los supuestos son:

I. Proporcionar Servicios de inversión asesorados respecto de Valores en oferta pública, cuya colocación entre sus propios clientes, exceda del veinte por ciento del total de la emisión como resultado de dichos Servicios de inversión asesorados, tratándose de Valores emitidos por la propia Entidad financiera o por Personas relacionadas con la misma;

II. Proporcionar Servicios de inversión asesorados respecto de Valores en oferta pública, cuya colocación entre sus propios clientes, exceda del cuarenta por ciento del total de la emisión cuando se trate de emisiones de personas que no sean relacionadas con la Entidad financiera, en los siguientes casos:

a) Se trate de Valores objeto de oferta pública en la que la Entidad financiera actúe como Líder colocador, miembro del sindicato colocador, forme parte del proceso de dicha oferta pública o sea Participante en la colocación;

b) Se trate de Valores objeto de oferta pública y una parte o la totalidad de los recursos obtenidos a través de ella, se destinen al pago de obligaciones o pasivos a favor de la Entidad financiera colocadora o de las personas morales que formen parte del mismo Consorcio o Grupo empresarial al que pertenezca dicha Entidad financiera;

c) Se trate de Valores respaldados por activos a que se refieren las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores publicadas en el Diario Oficial de la Federación el 19 de marzo de 2003 y sus respectivas modificaciones, cuando los activos sean de la Entidad financiera o de las personas que formen parte del mismo Consorcio o Grupo empresarial al que pertenezca, o

d) Se trate de Valores que se encuentren en la posición propia de la Entidad financiera, o en la de cualquier entidad financiera que forme parte del mismo Consorcio o Grupo empresarial al que esta pertenezca, si en la oferta pública inicial actuó con el carácter de Líder colocador, miembro del sindicato colocador o Participante en la colocación.

D. Excepciones a los límites previstos en el artículo 41, fracción III y Apartado C de este Anexo para evitar un conflicto de interés

Se considerará que las Entidades financieras no incurren en alguno de los conflictos de interés a que alude el artículo 41, fracción III y Apartado C anterior, en los casos y en las condiciones siguientes:

I. Cuando proporcionen Servicios de inversión asesorados excediendo los límites a que aluden el artículo 41, fracción III o bien, el Apartado C anterior, fracción II, siempre que: a) hayan obtenido la previa autorización del comité responsable del análisis de los Productos financieros por cada emisión o por cada programa de colocación estos últimos únicamente tratándose de emisiones de corto plazo; la autorización se otorgará respecto de los programas de colocación en los que se prevea su realización sucesiva, siempre y cuando en cada una de las emisiones correspondientes se cumplan con las condiciones previstas en estas disposiciones, y b) se trate de cualquiera de los valores siguientes:

a) Valores que cuenten con una calificación igual o superior a AAA o AA o su equivalente, en términos de la tabla contenida en el Anexo 19 de estas disposiciones, emitida por alguna institución calificadora de valores, o

b) Valores estructurados a que se refiere la fracción XXIV del artículo 1 de las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores, publicadas en el Diario Oficial de la Federación el 19 de marzo de 2003 y sus respectivas modificaciones, cuando el plazo total al momento de la emisión del instrumento sea igual o menor a un año y obliguen a su vencimiento a liquidar una cantidad por lo menos igual al principal invertido por el cliente.

II. Cuando excedan los límites previstos en las fracciones I y II, incisos a) y d) del Apartado C de este Anexo, o bien, cuando excedan el límite previsto en el artículo 41, fracción III de estas disposiciones y en cualquiera de estos casos proporcionen Servicios de inversión asesorados, siempre que hayan obtenido la previa autorización del programa de colocación por parte del comité responsable del análisis de los Productos financieros, se trate de títulos opcionales y se cumpla con lo siguiente:

a) En caso de que el título opcional contenga una porción retornable de su importe, los instrumentos de deuda que formen parte de la cobertura de dicho importe no podrán ser Valores emitidos por la propia Entidad financiera o por Personas relacionadas con esta;

b) La Entidad financiera mantenga hasta el vencimiento de cada emisión de títulos opcionales un portafolio de cobertura que compense en un intervalo de entre 95 % y 105 % la exposición de la Emisora derivada de la colocación de los títulos, a los movimientos del subyacente del título opcional (medida por su “delta”). Lo anterior en el entendido de que el portafolio de cobertura se deberá conformar por Valores o Instrumentos financieros derivados correlacionado con el subyacente del título emitido.

Sin perjuicio de lo anterior, si la cobertura se ubica fuera del intervalo mencionado debido a movimientos en las condiciones de mercado, a efecto de considerarse que no se incurre en conflicto de interés, se deberán realizar las operaciones de ajuste en un plazo que no exceda de dos días hábiles contados a partir de la desviación. En todo caso, lo anterior deberá documentarse debidamente por el comité responsable del análisis de los Productos financieros.

c) Las Entidades financieras emisoras de títulos opcionales deberán contar con una calificación otorgada por alguna institución calificadora de valores igual a AAA o AA, o su equivalente en términos de la tabla contenida en el Anexo 19 de estas disposiciones, en caso de que sea la responsable final del pago del Valor.

La autorización a que se refiere esta fracción únicamente podrá ser otorgada por el citado comité cuando se cerciore de que se cumple con lo previsto en todos y cada uno de los incisos anteriores y ello quede asentado en la minuta correspondiente.

III. Cuando se trate de cualquiera de los Valores siguientes:

a) Acciones representativas del capital social de Emisoras o títulos de crédito que las representen;

b) Acciones representativas del capital social de sociedades de inversión;

c) Valores emitidos por vehículos de inversión colectiva, listados y cotizados a lo largo de las sesiones bursátiles en las bolsas de valores, inscritos en el Registro cuyo objetivo primordial consista en buscar reproducir el comportamiento de uno o más índices, activos financieros o parámetros de referencia;

d) Títulos fiduciarios a que alude el artículo 7, fracción II, inciso c) de las Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores, publicadas en el Diario Oficial de la Federación el 19 de marzo de 2003 y sus respectivas modificaciones, o

e) Valores a que se refiere el Anexo 5 de estas disposiciones.

ANEXO 15

Información adicional que contendrán los estados de cuenta de las casas de bolsa

A. Información mínima

I. Los Valores, Instrumentos financieros derivados, operaciones de reporto, garantías, préstamo de Valores y efectivo que conformen la cartera de inversión de sus clientes, así como los Gastos y Comisiones de intermediación incurridos en la realización y ejecución de toda operación efectuada en el periodo al que se refiere la información;

II. El resultado del cálculo del Rendimiento de la Cartera de Inversión así como el Rendimiento de la Cartera de Inversión Neto, efectuados conforme a lo previsto en el Apartado B del presente anexo;

III. El diferencial por valuación de cada uno de los Valores, Instrumentos financieros derivados, operaciones de reporto, garantías y préstamo de Valores, conforme a lo siguiente:

a) Para cada uno de los Valores, Instrumentos financieros derivados, operaciones de reporto, garantías y préstamo de Valores que conformen la cartera de inversión al cierre del periodo reportado, entre el precio provisto por un proveedor de precios para el cierre de dicho periodo y el precio al cierre del periodo anterior reportado o en caso de que dichos instrumentos hubieran sido adquiridos o traspasados al contrato para el que se emite el estado de cuenta durante el periodo reportado, respecto al costo de adquisición o de traspaso, pudiendo en su caso, utilizar el costo promedio, y

b) Para cada uno de los Valores, Instrumentos financieros derivados, operaciones de reporto, garantías y préstamo de Valores que se hubieran vendido o traspasado a otra cuenta o contrato distinto al contrato para el que se emite el estado de cuenta durante el periodo reportado, entre el precio de venta o traspaso y el precio de adquisición o de traspaso, pudiendo en su caso, utilizar el costo promedio determinado a la fecha de la venta.

Asimismo, se deberán reportar cualquier pago recibido o pagado, incluyendo en su caso dividendos, en relación con cada Valor, Instrumento financiero derivado, operación de reporto, garantía y préstamo de Valores que formen parte de la cartera de inversión del cliente;

IV. Cuando previamente se hubiera acordado un índice de referencia entre la casa de bolsa y el cliente, se deberá incluir una comparación entre el Rendimiento de la Cartera de Inversión durante el mes reportado y el rendimiento de dicho índice, y

V. El desglose de las Comisiones y Gastos de Intermediación, por Servicios y Administrativos cobrados al cliente, así como el Impuesto sobre la Renta Retenido, incluyendo la forma de cálculo y el monto de estos como proporción del valor total de la cartera de inversión, incluyendo una declaración en el sentido de que se podrá proporcionar información adicional más detallada a petición del cliente. Las Comisiones cobradas al cliente deberán ser consistentes con lo establecido en el artículo 45 y con los criterios a que hace referencia el artículo 46 de estas disposiciones, e igualmente deberán incluirse los gastos pagados. Para efectos de su presentación en el estado de cuenta se deberán clasificar de acuerdo a lo siguiente:

a) En el rubro “Comisiones y Gastos de Intermediación” se deberán incluir todos los importes cobrados al cliente, relacionados a las operaciones realizadas durante el periodo que se reporte. Los importes revelados deberán incorporar el Impuesto al Valor Agregado (I.V.A.) concerniente a cada operación realizada.

b) En el rubro “Comisiones y Gastos por Servicios” se deberán incluir todos los importes cobrados al cliente por concepto de manejo de cartera, comisiones por tipo de Servicio de inversión y comisiones por desempeño, entre otros. Los importes revelados deberán incorporar el Impuesto al Valor Agregado (I.V.A.) que corresponda a cada gasto o comisión cobrada al cliente.

c) En el rubro “Comisiones y Gastos Administrativos” se deberán incluir todos los importes cobrados al cliente por cada concepto que no sea considerado como “Comisiones y Gastos por Servicios” ni como “Comisiones y Gastos de Intermediación”. Los gastos y comisiones revelados deberán incluir, entre otros, los siguientes: comisión por custodia de Valores, comisión por servicio de recolección de cheques, intereses por saldo deudor. Los importes revelados deberán incorporar el Impuesto al Valor Agregado (I.V.A.) concerniente a cada gasto o comisión cobrada al cliente.

d) En el rubro “Impuesto sobre la Renta Retenido” se deberá revelar el monto total de Impuesto sobre la Renta retenido en términos de la legislación fiscal, en el periodo correspondiente.

B. Cálculo del Rendimiento de la Cartera de Inversión

Las casas de bolsa que proporcionen Servicios de inversión, divulgarán a sus clientes a través de sus estados de cuenta el rendimiento de sus carteras de inversión, ajustándose a lo siguiente:

I. Debe realizarse:

a) Para el cálculo del Rendimiento de la Cartera de Inversión, descontando las Comisiones y Gastos de Intermediación del periodo reportado, y

b) Al cierre del último día calendario del mes de que se trate.

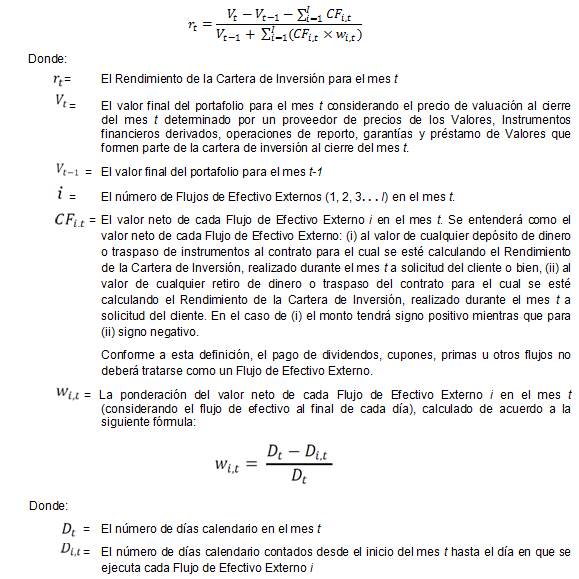

II. Debe realizarse mediante el cálculo de tasas de rendimiento ponderadas por el tiempo que ajusten los Flujos de Efectivo Externos, conforme a lo siguiente:

III. Los Valores, Instrumentos financieros derivados, operaciones de reporto, garantías y préstamo de Valores, deberán registrarse en las carteras de inversión en las fechas en que sean liquidados o traspasados para efectos del cálculo del rendimiento.

No obstante las operaciones de compra o venta de dichos instrumentos deberán reconocerse en el estado de cuenta en su fecha de concertación, incluyendo una sección en la cual se presente cada operación pendiente por liquidar;

IV. En cada periodo reportado, se deberá presentar el Rendimiento de la Cartera de Inversión (como se señala en el inciso a) del numeral I del presente apartado B) y el Rendimiento Neto de la Cartera de Inversión (descontando las Comisiones y Gastos de Intermediación, las Comisiones y Gastos por Servicios, las Comisiones y Gastos Administrativos y el Impuesto sobre la Renta Retenido), diferenciando claramente ambos rendimientos;

V. Los estados de cuenta deberán incluir el Rendimiento Neto de la Cartera de Inversión de los 11 meses previos al mes que corresponda, y

VI. Se debe incluir la referencia de la moneda utilizada en el cálculo del rendimiento.

Los rendimientos calculados para periodos de tiempo menores a un año no podrán ser anualizados.

ANEXO 17

Reportes Regulatorios de Servicios de inversión

(Cartera de valores)

|

R03 J-0311 |

Servicios de inversión (Carteras de Valores) |

El subreporte regulatorio R03 J-0311 Servicios de inversión (Carteras de Valores) tiene como objetivo recabar información de las Entidades financieras relativa a las características de los clientes, incluyendo la de aquellos a que alude el artículo 2, fracciones I a V de estas disposiciones, así como de las cuentas y de la composición de las carteras de Valores sobre las cuales mantengan la custodia de los Valores.

La frecuencia de elaboración y presentación de este reporte debe ser trimestral y la información que se incluya corresponderá al último día de los meses de marzo, junio, septiembre y diciembre y deberá enviarse a la Comisión dentro de los 25 días naturales siguientes al cierre del mes que corresponda.

FORMATO DE CAPTURA

El llenado del subreporte R03 J-0311 Servicios de inversión (Carteras de Valores) se llevará a cabo por medio del formato siguiente:

|

INFORMACIÓN SOLICITADA |

|

|

SECCIÓN IDENTIFICADOR DEL FORMULARIO |

PERIODO QUE SE REPORTA |

|

CLAVE DE LA ENTIDAD |

|

|

CLAVE DEL FORMULARIO |

|

|

SECCIÓN DATOS DEL CLIENTE |

NÚMERO DE IDENTIFICACIÓN DEL CLIENTE |

|

FECHA DE NACIMIENTO |

|

|

TIPO DE PERSONA |

|

|

TIPO DE CLIENTE |

|

|

SECCIÓN DATOS DEL CONTRATO |

NÚMERO DE CONTRATO |

|

ESTATUS |

|

|

VALOR TOTAL EN PESOS |

|

|

SERVICIO DE INVERSIÓN |

|

|

TIPO DE CUENTA O SUBCUENTA |

|

|

TIPO DE CONTRATO |

|

|

FECHA DE APERTURA |

|

|

DETERMINAR SI CUENTA CON ASESOR EN INVERSIONES |

|

|

ASESOR EN INVERSIONES |

|

|

SECCIÓN DATOS DE LA CARTERA |

TIPO DE INVERSIÓN |

|

EMISORA |

|

|

EMISIÓN O SERIE |

|

|

CÓDIGO DE IDENTIFICACIÓN |

|

|

TIPO DE VALOR |

|

|

CANTIDAD DE TÍTULOS |

|

|

VALOR RAZONABLE TOTAL EN PESOS |

|

|

PAÍS DE ADQUISICIÓN |

|

|

RELACIÓN DEL VALOR |

|

|

COMISIÓN |

|

|

SERVICIO DE INVERSIÓN DE PROCEDENCIA |

|

|

R03 J-0313 |

Servicios de inversión (Carteras de Valores custodiados en el extranjero) |

El subreporte regulatorio R03 J-0313 Servicios de inversión (Carteras de Valores custodiados en el extranjero) tiene como objetivo recabar información de las Entidades financieras relativa a las características de los clientes, incluyendo la de los clientes a que alude el artículo 2, fracciones I a V de estas disposiciones, así como de las cuentas y de la composición de las carteras de Valores, respecto de aquellos valores extranjeros no listados en el sistema internacional de cotizaciones de las bolsas de valores ni inscritos en el Registro sobre las cuales presten Servicios de inversión en territorio nacional y que se encuentren custodiados en otras entidades del extranjero.

La frecuencia de elaboración y presentación de este reporte debe ser trimestral y la información que se incluya corresponderá al último día de los meses de marzo, junio, septiembre y diciembre y deberá enviarse a la Comisión dentro de los 25 días naturales siguientes al cierre del mes que corresponda.

FORMATO DE CAPTURA

El llenado del subreporte R03 J-0313 Servicios de inversión (Carteras de Valores custodiados en el extranjero) se llevará a cabo por medio del formato siguiente:

|

INFORMACIÓN SOLICITADA |

|

|

SECCIÓN IDENTIFICADOR DEL FORMULARIO |

PERIODO QUE SE REPORTA |

|

CLAVE DE LA ENTIDAD |

|

|

CLAVE DEL FORMULARIO |

|

|

SECCIÓN DATOS DEL CLIENTE |

NÚMERO DE IDENTIFICACIÓN DEL CLIENTE |

|

FECHA DE NACIMIENTO |

|

|

TIPO DE PERSONA |

|

|

TIPO DE CLIENTE |

|

|

SECCIÓN DATOS DEL CONTRATO |

NÚMERO DE CONTRATO |

|

ESTATUS |

|

|

VALOR TOTAL EN PESOS |

|

|

DENOMINACIÓN DEL CONTRATO |

|

|

VALOR TOTAL EN LA DENOMINACIÓN DEL CONTRATO |

|

|

SERVICIO DE INVERSIÓN |

|

|

TIPO DE CUENTA O SUBCUENTA |

|

|

TIPO DE CONTRATO |

|

|

FECHA DE APERTURA |

|

|

DETERMINAR SI CUENTA CON ASESOR EN INVERSIONES |

|

|

ASESOR EN INVERSIONES |

|

|

SECCIÓN DATOS DE LA CARTERA |

TIPO DE INVERSIÓN |

|

EMISORA |

|

|

EMISIÓN O SERIE |

|

|

CÓDIGO DE IDENTIFICACIÓN |

|

|

TIPO DE VALOR |

|

|

CANTIDAD DE TÍTULOS |

|

|

VALOR RAZONABLE TOTAL EN PESOS |

|

|

DENOMINACIÓN DEL INSTRUMENTO FINANCIERO |

|

|

VALOR RAZONABLE TOTAL EN LA DENOMINACIÓN DEL INSTRUMENTO FINANCIERO |

|

|

PAÍS DE ADQUISICIÓN |

|

|

RELACIÓN DEL VALOR |

|

|

COMISIÓN |

|

|

SERVICIO DE INVERSIÓN DE PROCEDENCIA |

|

Las Entidades financieras reportarán la información que se indica en los presentes formularios, ajustándose a las características y especificaciones que para efectos de llenado y envío de información, se presentan en el SITI o en el que en su caso dé a conocer la Comisión.

ANEXO 18

Datos de la persona responsable de proporcionar la información por SITI. (Capturar los datos de la persona que va a proporcionar por el sistema la información, a esa persona se le asignarán las claves de acceso)

|

Nombre de la Entidad financiera: |

|

|

Clave de la Entidad financiera |

|

|

Nombre: |

Nombre de la persona responsable de proporcionar por el sistema la información correspondiente a los reportes por SITI |

|

Registro Federal de Contribuyentes (RFC): |

(Capturar el RFC de la persona responsable de proporcionar la información, no el de la sociedad) |

|

Puesto: |

|

|

Teléfono: |

(Correspondiente al de la sociedad, no al particular) |

|

Dirección completa de la sociedad:

|

(Calle y número, colonia, delegación / municipio/ población, ciudad, estado y código postal) |

|

Dirección de Correo Electrónico: |

(Correo institucional de la persona responsable de proporcionar la información) |

|

Reportes a los que se requiere acceso |

(Se deberá especificar cada uno de los reportes a los que se requiere tener acceso) |

Datos de la persona responsable del envío y calidad de la información. (Capturar los datos de la persona responsable de supervisar el cumplimiento de las disposiciones)

|

Nombre: |

La persona responsable de supervisar el cumplimiento de las disposiciones es quién tiene la facultad de responder por el envío y calidad de los datos remitidos. |

|

Registro Federal de Contribuyentes (RFC): |

(Capturar el del responsable, no el de la sociedad) |

|

Puesto: |

|

|

Teléfono: |

(Correspondiente al de la sociedad, no al particular) |

|

Dirección completa de la sociedad: |

(Calle y número, colonia, delegación / municipio/ población, ciudad, estado y código postal) |

|

Dirección de Correo Electrónico: |

Correo institucional |

|

Reporte(s) de los que es responsable: |

(La persona responsable de supervisar el cumplimiento de las disposiciones será responsable del envío y calidad de la información a que se refiere el artículo 54 de las presentes disposiciones) |

El documento deberá presentarse debidamente llenado. Exclusivamente se proporcionarán accesos al sistema, al(los) responsable(s) de proporcionar la información por SITI.

El documento deberá estar debidamente firmado por directivos que se encuentren dentro de las 2 jerarquías inferiores a la del director general de la Entidad financiera, así como de la persona responsable de supervisar el cumplimiento de las disposiciones en materia de servicios de inversión, y enviarse previamente digitalizado a la Dirección General Adjunta de Diseño y Recepción de Información, a la siguiente dirección de correo electrónico: cesiti@cnbv.gob.mx

________________________

|