|

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de jaladeras de acero y de zamac, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Martes 12 de agosto de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE JALADERAS DE ACERO Y DE ZAMAC, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 8302.42.99 Y 8302.49.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa inicial el expediente administrativo 04/14, radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 3 de abril de 2014 Fundición Inyectada del Centro, S.A. de C.V. (“FINCSA” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de jaladeras de acero y de zamac, originarias de la República Popular China ("China"), independientemente del país de procedencia.

2. La Solicitante manifestó que las importaciones de jaladeras de acero y de zamac, originarias de China, en condiciones de discriminación de precios y a precios inferiores a los de la rama de producción nacional, se incrementaron considerablemente, lo que causó una afectación negativa sobre los precios nacionales, una contracción en los niveles de producción, la pérdida de participación de la industria nacional en el mercado, la caída en la utilización de la capacidad instalada y el aumento de las existencias, lo que propició un daño a la rama de producción nacional. Propuso como periodo investigado el comprendido de enero a septiembre de 2013, y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido de enero de 2010 a septiembre de 2013.

B. Solicitante

3. FINCSA es una empresa constituida conforme a las leyes mexicanas. Su principal actividad es la fundición de toda clase de metales y acabados electrolíticos y todo acto de comercio relacionado con su objeto. Señaló como domicilio para recibir notificaciones el ubicado en Álvaro Obregón 250, cuarto piso, Colonia Roma, código postal 06700, México, Distrito Federal.

C. Producto investigado

1. Descripción general

5. La Solicitante destacó que el género es herraje y la especie es jaladera y añadió que con independencia de su composición, las jaladeras son herrajes para su uso en muebles móviles o en aquellos que van adosados a la construcción como clósets, cocinas integrales y estanterías, entre otros; por lo que también se les identifica en el mercado como “herrajes” y “guarniciones para muebles”. El consumidor por su parte, también las reconoce como “agarraderas”, “manijas” y “mangos” para muebles.

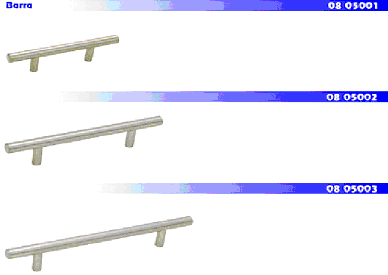

6. En el caso particular de las jaladeras de acero, FINCSA manifestó que son elaboradas a partir de acero redondo con cuerpo y patas de diámetro similares; por lo general, el cuerpo tiene un diámetro de 12, 14 o 16 milímetros (mm). Las medidas del cuerpo se determinan con base en la distancia entre centros más una variación de 30 mm a 60 mm, las medidas más comunes son 64, 96, 128, 160, 192, 224, 256, 288, 320, 352, 384, 416, 458, 480, 560, 640, 720, 800, 880, 960, 1,040 y 1,120, todas expresadas en mm, no obstante, señaló que existen medidas no convencionales de acuerdo con el productor, pero la altura es estándar (ver Ilustración 1).

Ilustración 1. Jaladeras de acero

Fuente: FINCSA.

7. De acuerdo con FINCSA las jaladeras de zamac incluyen: jaladeras, botones, chapetones y chapetones llamadores fabricados por medio del proceso de fundición a presión en aleaciones de zinc (Zamac No. 3 –en términos generales es 96% zinc y 4% aluminio– o Zamac No. 5 –es similar al anterior pero se añade hasta 1% de cobre para aumentar su dureza en cerca de 10%–) con uno o dos puntos de sujeción superior; en múltiples diseños, medidas y dimensiones con distancias de centros variables tanto en sistema inglés, como en sistema 32 (sistema de múltiplos de sujeción europeo a distancias equidistantes a 32 mm de distancia cada uno del otro). Asimismo, existen diversos acabados en latón brillante, níquel satinado, níquel rayado, cromo, cobre antiguo, latón antiguo, latón especial vibrado, cobre especial vibrado, cobre aceitado, negro, blanco, negro satinado y negro mate, entre otros. La Solicitante destacó que los tipos de jaladeras de zamac incluidos en la investigación son estrictamente jaladeras, botones, chapetones llamadores, llamadores, chapetones y aldabones, como los que se describen en la Ilustración 2.

8. En relación con las jaladeras de acero, la Solicitante subrayó que su solicitud de investigación no incluye las jaladeras elaboradas con acero inoxidable. Mientras que en el caso de las jaladeras de zamac indicó que el acabado es un proceso mediante el que se otorga determinado aspecto a la mercancía, sin que ello signifique una variación de su composición básica ya que el insumo principal continúa siendo el zamac.

2. Tratamiento arancelario

9. El producto objeto de investigación ingresa por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

Tabla 1. Descripción arancelaria del producto objeto de investigación

|

Codificación Arancelaria |

Descripción |

|

83 |

Manufacturas diversas de metal común. |

|

8302 |

Guarniciones, herrajes y artículos similares, de metal común, para muebles, puertas, escaleras, ventanas, persianas, carrocerías, artículos de guarnicionería, baúles, arcas, cofres y demás manufacturas de esta clase; colgadores, perchas, soportes y artículos similares, de metal común; ruedas con montura de metal común; cierrapuertas automáticos de metal común. |

|

|

- Las demás guarniciones, herrajes y artículos similares: |

|

8302.42 |

-- Los demás, para muebles. |

|

8302.42.99 |

Los demás. |

|

8302.49 |

-- Los demás. |

|

8302.49.99 |

Los demás. |

Fuente: Sistema Integral de Información de Comercio Exterior (SIICEX).

11. Las importaciones que ingresan por las dos fracciones arancelarias descritas, están sujetas a un arancel de 15%. La unidad de medida de la TIGIE es el kilogramo, mientras que la unidad de volumen utilizada en las operaciones comerciales son las piezas.

12. Al respecto, FINCSA señaló que no existe un factor de conversión estándar, ya que el peso de cada pieza depende del diseño de su modelo, no obstante, presentó una estimación del peso promedio de las jaladeras producidas y vendidas por ella misma.

3. Normas técnicas

13. La Solicitante manifestó que no existen especificaciones generales o normatividad aplicable a las jaladeras de acero y de zamac, añadió que no hay una Norma Oficial Mexicana o alguna otra aplicable. Para acreditar su afirmación presentó copia de su solicitud relativa a normas sobre jaladeras que realizó en la página de la Dirección General de Normas de la Secretaría. Asimismo, la Secretaría realizó una búsqueda en diversas páginas de Internet y tampoco encontró alguna norma que aplique al producto investigado.

14. La Secretaría también requirió a FINCSA copia de las normas técnicas sobre zinc y sus aleaciones citadas por la misma empresa: ASTM B240, ASTM B240[20], ASTM B86[21], AS1881[25], EN1774, EN1774[22], EN12844[23], GB8738.88[12], JIS H2201, JIS H2201[14] y JIS H5301[15]. Al respecto, la Solicitante presentó las siguientes cuatro normas: ASTM B240, ASTM B86, AS 1881 y EN1774 en las cuales se observó que se trata de normas aplicables a distintos tipos de aleaciones de zinc, entre ellos el Zamac No. 3 y Zamac No. 5.

4. Proceso productivo

a. Desarrollo del cuerpo. Se procede al corte de las barras de acero a la medida, se desarrolla el chaflán en los extremos de la barra (el “Diccionario del Español de México” de El Colegio de México lo define como un plano generalmente largo y estrecho, que resulta de cortar una esquina para eliminar la arista o el filo), la cual es perforada para posicionar las patas, las perforaciones son machueladas (proceso de dar cuerda).

b. Desarrollo de las patas. Las barras de acero se cortan a la medida y se hacen las cuerdas del extremo superior, en tanto que se perfora y machuela el extremo inferior.

c. Recubrimiento electrolítico. Se efectúa aplicando corriente eléctrica al metal del cuerpo y las patas, dentro de una solución para protegerlo de la corrosión, minimizar el desgaste y mejorar la presentación de los metales, y posteriormente se rayan las piezas.

d. Ensamble. Se obtiene una pieza central (cuerpo) por dos patas las cuales son ensambladas, barnizadas, embolsadas y empacadas.

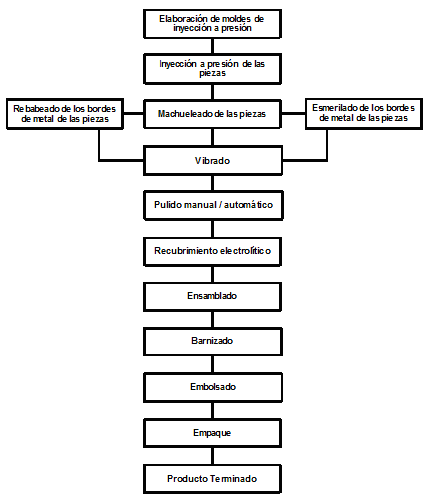

Ilustración 3. Proceso de producción de las jaladeras de zamac

Fuente: FINCSA.

5. Usos y funciones

D. Partes interesadas

1. Productor nacional no solicitante

Rish, S.A. de C.V.

Av. Santa Ana No. 35-2

Col. Parque Industrial Lerma

C.P. 52000, Lerma, Estado de México

2. Importadores

Ashico de México, S. de R.L. de C.V.

Cofre de Perote No. 304

Col. Lomas de Chapultepec

C.P. 11000, México, Distrito Federal

Cerraco Méx, S.A. de C.V.

Norte 59 No. 870-B

Col. Vallejo

C.P. 02300, México, Distrito Federal

Chapa Industrias, S.A. de C.V.

Av. Vasco de Quiroga No. 2121, piso 4

Col. Peña Blanca Santa Fe

C.P. 01210, México, Distrito Federal

Distribuidor Anbec, S.A. de C.V.

Melchor Guaspe No. 4400

Col. Dale

C.P. 31050, Chihuahua, Chihuahua

Herrasa, S.A. de C.V.

Concepción Béistegui No. 103, 5º piso

Col. Del Valle

C.P. 03100, México, Distrito Federal

Organización MZ, S.A. de C.V.

Comercio No. 125

Col. Escandón

C.P. 11800, México, Distrito Federal

Rish Mexicana, S.A. de C.V.

Av. Santa Ana No. 35-2

Col. Parque Industrial Lerma

C.P. 52000, Lerma, Estado de México

3. Importadores de los que no se tienen datos de localización

Abastecedora Cancún, S.A. de C.V.

Abloy Mul-T-Lock México, S.A. de C.V.

Accesorios Marítimos, S.A. de C.V.

Across Comercializadora, S. de R.L. de C.V.

Adhesivos y Herrajes Industriales, S.A. de C.V.

Af Furniture Integral Sistems, S.A. de C.V.

Afinasis, S.A. de C.V.

Agilent Technologies México, S. de R.L. de C.V.

Agropecuaria y Ganadera La Sonrisa, S.P.R. de R.L.

Alesso, S.A. de C.V.

Alfher Porcewol, S.A. de C.V.

Alianza Económica Aventura, S.A. de C.V.

Allapsa, S.A. de C.V.

Amgazin Herrajes, S.A. de C.V.

Antigüedades Arquideco, S.A. de C.V.

Antonio Vaz Distribuidores, S. de R.L. de C.V.

Applied México, S.A. de C.V.

Aquí Hay de Todo, S.A. de C.V.

Arel Motors, S.A. de C.V.

Arkitanes Importaciones, S.A. de C.V.

Armai Muebles, S.A. de C.V.

Armando Santisteban, S.A.

Armando Yussef Martínez Saleh

Armarios Inteligentes, S. de R.L. de C.V.

Artaban Internacional, S.A. de C.V.

Arturo Arce Algandar

Arturo Carrillo Vilchis

Asahi Sho-Ko-Sha México, S.A. de C.V.

Asiares de México, S. de R.L. de C.V.

Asociación Internacional para Comercio Exterior, S

Audio Acústica Diamant, S.A. de C.V.

Aydia, S.A. de C.V.

Azul Marrón, S.A. de C.V.

Becton Dickinson Infusion Therapy Systems Inc., S.A. de C.V.

Benetton Mexicana, S.A. de C.V.

Benjamín M del Campo, S.A. de C.V.

Bermes, S.A. de C.V.

Biblomodel, S.A. de C.V.

Bimca y Asociados, S.A. de C.V.

Bling - Bling, S.A. de C.V.

Blum México Herrajes para Muebles, S. de R.L. de C.V.

Bochetti, S.A. de C.V.

Bode Vidrio, S.A. de C.V.

Bosch Rexroth, S.A. de C.V.

Bose Corporation, S.A. de C.V.

Bose, S.A. de C.V.

Bruken de México, S.A. de C.V.

Butamex, S.A. de C.V.

Caesar Products And Services, S. de R.L. de C.V.

Campos Herrera Rafael

Campos Naya Marco Cesar

Cargo Servicios Profesionales, S. de R.L. de C.V.

Carlisle Productos de México, S. de R.L. de C.V.

Carlos Armando Vázquez Martínez

Carpimat del Noroeste, S. de R.L de C.V.

Casa Ikeda, S.A. de C.V.

Casual Brands, S.A. de C.V.

Caterpillar Americas México, S. de R.L. de C.V.

Celator de México, S. de R.L. de C.V.

Celulosa y Corrugados de Sonora, S.A. de C.V.

Central de Bolsas, S. de R.L. de C.V.

Central de Maderas y Materiales de Construcción, S.A. de C.V.

Central Detallista, S.A. de C.V.

Centro de Ingeniería y Desarrollo Industrial

Centro de Inspecciones de Colombia, S.A. de C.V.

Cerraduras y Lámparas, S.A. de C.V.

Cesco Importaciones, S.A. de C.V.

Chapas y Maderas Importadas, S.A. de C.V.

Cherokee Electrónica, S.A. de C.V.

Cia. Maderera de Chihuahua Sucesores, S.A. de C.V.

Ciclón de Saldos de Tijuana, S.A.

Clasic and Basic, S.A. de C.V.

Claudia Lizett Cárdenas Acosta

Cocinas Finex de México, S.A. de C.V.

Cocinas Industriales Siglo, S.A. de C.V.

Codimuba, S.A. de C.V.

Coiba Import, S.A. de C.V.

Comercializadora Baja California Imports Exports, S. de R.L. de C.V.

Comercializadora Becor de México, S.A. de C.V.

Comercializadora Californiana, S. de R.L. de C.V.

Comercializadora de Maderas y Productos Orco, S.A.

Comercializadora de Refacciones y Equipos Frigoríficos, S.A. de C.V.

Comercializadora e Importadora Números, S.A. de C.V.

Comercializadora Internacional Hopmar, S.A. de C.V.

Comercializadora Mubisa, S.A. de C.V.

Comercializadora Nred, S.A. de C.V.

Comercializadora Obeso, S.A. de C.V.

Comercializadora Raalch, S.A. de C.V.

Comercializadora Rialero, S. de R.L. de C.V.

Comercializadora Sanco, S.A. de C.V.

Comercializadora Tobamo, S.A. de C.V.

Comercializadora Valverde, S.A. de C.V.

Comercializadora y Servicios Internacionales Jf, S.A. de C.V.

Comercio Azteca, S.A. de C.V.

Comercio y Servicios Cash and Flow, S. de R.L. de C.V.

Conceptos Corporativos de México, S.A. de C.V.

Conexiones Internacionales Meza, S.A. de C.V.

Consorcio Exportador Europeo, S. de R.L. de C.V.

Constructora Prdv, S.A. de C.V.

Controles Temex, S. de R.L. de C.V.

Corporativo Etc Herrajes de México, S.A. de C.V.

Corporativo Integral de Servicios Comext, S.A. de C.V.

Covalence Specialty Materials México, S. de R.L. de C.V.

Creatividad y Espectáculos, S.A. de C.V.

Cremería del Yaqui, S.A. de C.V.

Criotec, S.A. de C.V.

Csia y Compañía, S.C. de R.L. de C.V.

Cummins Juárez, S.A. de C.V.

Custom Sensors & Technologies de México, S.A. de C.V.

Decofinmex, S.A. de C.V.

Dell México, S.A. de C.V.

Denso Air Systems de México, S.A. de C.V.

Desert Winds Corp., S.A. de C.V.

Diego Guadalupe Mercado Silva

Diseño en Casa, S.A. de C.V.

Distribuidora de Herrajes para Aluminio, S.A. de C.V.

Distribuidora Internacional del Caribe, S.A. de C.V.

Dizzains Muebles, S. de R.L. de C.V.

Dj Orthopedics de México, S.A. de C.V.

Donaldson, S.A. de C.V.

Dorantes Delgado Claudia Alicia

Drager Medical México, S.A. de C.V.

Ducasse Industrial Azteca, S.A. de C.V.

Dyno Nobel México, S.A. de C.V.

Edna Maritza Mejía Rosas

Electrolux Home Products de México, S.A. de C.V.

Emsa Trade, S.A. de C.V.

Equinova, S.A. de C.V.

Equipamiento de Mobiliario Industrial, S.A. de C.V.

Equipándose, S.A. de C.V.

Equipo Automotriz Americana, S.A. de C.V.

Equipohotel, S.A. de C.V.

Equipos Dinámicos de México, S.A. de C.V.

Equipos Gastronómicos Internacionales, S.A. de C.V.

Equipos Mcquay, S.A. de C.V.

Equipos y Soluciones Tecnológicas Cadillac Jack, S. de R.L. de C.V.

Erasto Martínez Mata

Erika de Reynosa, S.A. de C.V.

Espacio Organizado, S.A. de C.V.

Especialistas en Comercio Internacional del Noreste, S.A. de C.V.

Espejos Inteligentes, S.A. de C.V.

Essmed Arquitectura, S.A. de C.V.

Etc Herrajes, S.A. de C.V.

Etcétera Accesorios, S. de R.L. de C.V.

Etisign, S.A. de C.V.

Eurolaton México, S.A. de C.V.

Expo Tile, S.A. de C.V.

Fabricas Monterrey, S.A. de C.V.

Fagor Industrial México, S.A. de C.V.

Fanal, S.A. de C.V.

Farma Proyección y Planeación, S.A. de C.V.

Felix Fernando Walls Méndez

Fernández Núñez Jesús Enrique

Fernando Díaz Padilla

Ferrehogar Autoservicio, S.A. de C.V.

Ferremateriales y Aceros Enns, S.A. de C.V.

Ferreplomart, S.A. de C.V.

Ferretera Industrial Rodríguez, S.A. de C.V.

Ferretería Industrial el Águila, S.A. de C.V.

Ferretería y Materiales para el Hogar, S. de R.L. de C.V.

Ferretería Zaragoza, S.A. de C.V.

Fisher Hamilton, S. de R.L. de C.V.

Forza Distribución Industrial, S.A. de C.V.

Francisco Jaime King Cancino

Francisco Javier Morales Gastelum

Franco Castorena Juan Osvaldo

Fromex, S.A. de C.V.

Fto México, S. de R.L. de C.V.

Fukuy Luviano José

Fyre, S.A. de C.V.

G.S.W. de México, S. de R.L. de C.V.

Gabinetes y Laminados, S.A. de C.V.

Gama Materiales y Aceros, S.A. de C.V.

Ganesha Comercializadora, S.A. de C.V.

Garage Tools, S.A. de C.V.

García Flores Juan Pablo

Garciherrajes, S.A. de C.V.

Gardea López Alejandra

Geraldine Christel Sager Alcocer

Gerardo Javier Kawas Saide

Gerardo Pichardo Ricaño

Gerardo Trejo Ángeles

Gleam David de la Cruz Zapata

Gm Solution, S.A. de C.V.

Gmvialdi, S.A. de C.V.

Gorcom de México, S. de R.L. de C.V.

Grainger, S.A. de C.V.

Gran Clase de Muebles, S.A. de C.V.

Gregorio Zacarías Barajas

Grupo Coriat, S.C. de R.L. de C.V.

Grupo Ecra, S. de R.L. de C.V.

Grupo Intercal, S. de R.L. de C.V.

Grupo Piramidal Internacional, S. de R.L. de C.V.

Grupo Saglo, S.A. de C.V.

Grupo Tersapa, S.A. de C.V.

Grupo Uril, S.A. de C.V.

Gutiérrez García Oscar Noé

Hafele de México, S.A. de C.V.

Hai Di Internacional, S.A. de C.V.

Harman de México, S.A. de C.V.

Herman Miller México, S.A. de C.V.

Hernán Longoria Ramón

Hernández Andrade Carlos Refugio

Herrajes Bulnes de Occidente, S.A. de C.V.

Herrajes Hettich, S.A. de C.V.

Herrajes Lan, S.A. de C.V.

Herrapuertas, S.A. de C.V.

Hi-Lex Mexicana, S.A. de C.V.

Hoffman Enclosures México, S. de R.L. de C.V.

Hojalatería Vago, S.A. de C.V.

Home Depot México, S. de R.L. de C.V.

Hudson Respiratory Care Tecate, S. de R.L. de C.V.

Hunter Douglas de México, S.A. de C.V.

Husky Injection Molding Systems México, S.A. de C.V.

Ibs Import Export, S.A. de C.V.

Idn Ingeniería y Soluciones Industriales, S.A. de C.V.

Ifm Efector, S. de R.L. de C.V.

Igasamex Bajío, S. de R.L. de C.V.

Igra Herrajes y Abrasivos, S. de R.L. de C.V.

Impomesco, S.A. de C.V.

Import Management, S. de R.L. de C.V.

Importaciones de Maderas del Noroeste, S.A. de C.V.

Importaciones Phigo, S.A. de C.V.

Importaciones Soarma, S. de R.L. de C.V.

Importadora Mbc, S.A. de C.V.

Importadora Mexicana de Herrajes, S.A. de C.V.

Importadora y Comercializadora Blanquita de Tamaulipas, S.A. de C.V.

Importadora y Exportadora Michoacana, S.A. de C.V.

Imports & Logistics Lusa, S. de R.L. de C.V.

Industria Mueblera de Zula, S.A. de C.V.

Industrial Caisa, S.A. de C.V.

Industrializadora Pares, S.A. de C.V.

Industrias Llordec, S.A. de C.V.

Industrias Quetzal, S. de R.L. de C.V.

Inmermek, S.A. de C.V.

Inter Espacios Comercializadora, S.A. de C.V.

Intercable, S.A. de C.V.

Internacional de Cerámica, S.A.B. de C.V.

Jago, S.A. de C.V.

Japay, S.A. de C.V.

Javid de México, S. de R.L. de C.V.

Jk Distribuciones, S.A. de C.V.

Jorge Luis Tawil Hernández

José Edilberto Sánchez Saucedo

José Julián Pérez González

José Natividad Tovar Encinas

Juan Antonio Castelo de La Rosa

Juan Gilberto José Marín Bear

Julieta Esperanza García Tamayo

Kiekert de México, S.A. de C.V.

Kikitos Hardware Import & Export, S.A. de C.V.

Kimball Electronics-México, S.A. de C.V.

Landis & Gyr, S.A. de C.V.

Lbs Monterrey México, S.A. de C.V.

Leiser, S. de R.L. de C.V.

Logística Internacional Reynosa, S.A. de C.V.

Logística y Transporte Arnian, S. de R.L. de C.V.

Loma Imports, S.A. de C.V.

López Page de México, S.A. de C.V.

Loreto Bay Imports, S. de R.L. de C.V.

Lucía Huerta Valdés

Ludi Juegos, S.A. de C.V.

Luis Alfonso Plascencia Carrasco

Lux Sany, S.A. de C.V.

Ma. de Jesús Alfaro Leos

Madera y sus Productos, S.A. de C.V.

Maderas de Importación, S.A. de C.V.

Maderas Decorativas de Puebla, S.A. de C.V.

Maderas Polanco, S.A. de C.V.

Maderas y Ferreterías Durán, S. de R.L. de C.V.

Maderas y Materiales Jr., S.A. de C.V.

Maderas y Muebles de los Cabos, S.A. de C.V.

Maderas y Plásticos, S.A. de C.V.

Maderas y Sintéticos de México, S.A. de C.V.

Maderera y Ferretera de Miguel Alemán, S.A.

Maderería 84, S.A. de C.V.

Maderería la Rancherita, S.A. de C.V.

Maderería Zona Norte, S.A. de C.V.

Maderichi, S.A. de C.V.

Magallon Gaxiola, S. de R.L. de C.V.

Maherve, S.A. de C.V.

Maleni Gioavanna Araujo Fimbres

Mantto Offshore, S.A. de C.V.

Manufacturas Post Form, S.A. de C.V.

Mapergo, S.A. de C.V.

Maple de México, S.A. de C.V.

Maquiladora General de Matamoros, S.A. de C.V.

Maquilas Tetakawi, S.A. de C.V.

Mar Hernández José Antonio

Marbol Industria Mueblera, S.A. de C.V.

Marco Antonio Ipiña Rivera

María de Lourdes Martínez Alatorre

María del Carmen Bernus Isassi

María del Carmen Noria Arroyo

María del Rosario Pérez Garrido

María Dolores Troitiño Carrera

María Luisa Chavarría Gamboa

Mariano Moguel Mendoza

Marina Silcer, S.A. de C.V.

Marina Sureste, S.A. de C.V.

Marindustrias, S.A. de C.V.

Mario Humberto Medina Duarte

Marítima y Servicios, S.A. de C.V.

Martin Maldonado Alapisco

Massimo Dutti México, S.A. de C.V.

Mateba, S.A. de C.V.

Material Industrial del Valle, S.A. de C.V.

Materiales Arquitectónicos de Sonora, S.A. de C.V.

Materiales Chito, S.A.

Materiales Gallegos de B.C., S.A. de C.V.

Materiales Nungaray, S. de R.L. de C.V.

Materiales Santa Fe de Reynosa, S.A. de C.V.

Metropolitan Kitchens, S.A. de C.V.

Mex Buy, S.A. de C.V.

Mga Logistics Services, S. de R.L. de C.V.

Mhm Asociados en Comercio Exterior, S.A. de C.V.

Mineralia, S.A. de C.V.

Molducan, S.A. de C.V.

Moldutech México, S.A. de C.V.

Motocicletas de Milwaukee, S.A. de C.V.

Motorola Solutions de Reynosa, S. de R.L. de C.V.

Movimiento y Transacción Internacional, S.A. de C.V.

Muebles de Marca, S.A. de C.V.

Muebles Egga, S.A. de C.V.

Muebles Mcg Ocotlán, S.A. de C.V.

Mundo Imports, S. de R.L. de C.V.

Murosistema y Materiales Especiales, S. de R.L. de C.V.

Office Depot de México, S.A. de C.V.

Onity Comercial, S.A. de C.V.

Operadora de la Industria del Mueble, S.A. de C.V.

Organización Diseño Industrial, S.A.

Oscar Octavio Torres Gil

Otay Marketing Co., S.A. de C.V.

Otero Manjarrez Jorge

Palliser de México, S. de R.L. de C.V.

Par Bel, S.A.

Parker Hannifin de México, S.A. de C.V.

Parker Industrial, S. de R.L. de C.V.

Partes y Accesorios Torrey, S.A. de C.V.

Performance Boats, S.A. de C.V.

Philips Mexicana, S.A. de C.V.

Piacere, S.A. de C.V.

Pinturas Osel, S.A. de C.V.

Planeación, Ambientación y Proyectos, S.A. de C.V.

Plomibaños de la Paz, S.A. de C.V.

Porcelanosa México, S.A. de C.V.

Premier Farnell Electronics de México, S. de R.L. de C.V.

Prima Free Trade Cancún, S.A. de C.V.

Prima Tech, S.A. de C.V.

Producciones de Alta Tecnología, S.A. de C.V.

Productos de Latón de Alta Calidad, S.A. de C.V.

Productos Eléctricos de Tijuana, S.A. de C.V.

Productos Jako, S.A. de C.V.

Prommesa USA, S.A. de C.V.

Promotor de Negocios Internacionales Cefasttrak, S.A.

Proveedora de Seguridad Industrial del Golfo, S.A.

Proveedora HC, S.A. de C.V.

Proveedora Marítima de México, S.A. de C.V.

Proveedores de la Construcción, S.A. de C.V.

Proveeduría y Servicios, S.A. de C.V.

Ramón Humberto Beltrán Murillo

Rectificadores Internacionales, S.A. de C.V.

Rehau, S.A. de C.V.

Rincón Canela de BC, S.A. de C.V.

Road Machinery Co., S.A. de C.V.

Rocío Elena Nungaray Ramírez

Rodríguez González Jorge Arturo

Ruiz T Distribución, S.A. de C.V.

Rymsa de México, S.A. de C.V.

Sabritas, S. de R.L. de C.V.

Santa Fe DC, S.A.P.I. de C.V.

Schneider Electric México, S.A. de C.V.

Sensey Electronics, S.A. de C.V.

Servicios Aduanales Continentes, S.C. de R.L. de C.V.

Servicios de Comercio Exterior del Río, S. de R.L. de C.V.

Servicios de Comercio Exterior Rimigue, S. de R.L. de C.V.

Servicios Home Depot, S.A. de C.V.

Sesamee Mexicana, S.A. de C.V.

Sharp Electrónica México, S.A. de C.V.

Siemens, S.A. de C.V.

Sistemas de Información Geográfica, S.A. de C.V.

Sistemas Logísticos de México, S.A. de C.V.

Sit, S.A. de C.V.

Skyworks Solutions de México, S. de R.L. de C.V.

Soluciones Aduanales y Logísticos del Pacifico, S. de R.L. de C.V.

Soluciones en Comercialización Saga, S. de R.L. de C.V.

Soluciones Médicas Exportación, S. de R.L. de C.V.

Soluciones para el Control de Recursos, S.A. de C.V.

South Shore Furniture México, S. de R.L. de C.V.

Spec Importaciones, S.A. de C.V.

Springs Window Fashions de México, S. de R.L. de C.V.

Sta-Rite de México, S.A. de C.V.

Steelcase de México, S. de R.L. de C.V.

Strategic Distribution Marketing de México, S.A. de C.V.

Suave y Fácil, S.A. de C.V.

Suinsa Industrial Supply, S.A. de C.V.

Suministros Industriales Barsa, S. de R.L. de C.V.

System Sensor de México, S. de R.L. de C.V.

Tapizados San Javier, S.A. de C.V.

Tecno Maíz, S.A. de C.V.

Tecnología Avanzada en Componentes Importados, S.

Tornillos y Herrajes Internacionales el Puma, S.A.

Torres Tobías Saúl

Toscano Internacional, S.A. de C.V.

Totalhome & Offices, S. de R.L. de C.V.

Trade Delivery Goods, S. de R.L. de C.V.

Travers Tool, S. de R.L. de C.V.

Trebex International, S.A. de C.V.

Trilogiq México, S.A. de C.V.

Triplay y Aglomerados de Ocotlán, S.A. de C.V.

Triplay y Ferretería la Casa del Mueblero, S. de R.L. de C.V.

Tropical Village Distributions Latin America, S.A. de C.V.

Truper Herramientas, S.A. de C.V.

Unión Monterrey, S.A. de C.V.

Universidad Autónoma de Baja California

US Tool Group-México, S. de R.L. de C.V.

VCS Cahita Border Inbound de Nogales, S.A. de C.V.

Versa, Muebles para Oficina, S.A. de C.V.

Victorinox México, S.A. de C.V.

Vilches Ferreteros, S.A. de C.V.

Virginia Ines Granados Collins

West Coast Forest Products de México, S.A. de C.V.

Woodcrafters Home Products, S. de R.L. de C.V.

Xpress Industrial, S. de R.L. de C.V.

Ybj Herrajes, S.A. de C.V.

Yiro Fábrica, S. de R.L. de C.V.

Yr Tech México, S.A. de C.V.

Zagis, S.A. de C.V.

Zara Home México, S.A. de C.V.

Zara México, S.A. de C.V.

4. Exportadores

Room 1105, Originality Building

No. 3760, Nanhuan Road

Zip Code 310053, P.R., Hangzhou, China

Hangzhou Advance Hardware Manufacturing Corp.

1/F., No. 508, Tiyuchang Road

Zip Code 310007, Hangzhou, Zhejiang, China

Hanstar Hardware Asia Ltd.

6F, Jincheng Business Centre

No. 351, Xingangzhong Road

Haizhu District, Guangzhou

Huzhou Daybreak Imp & Exp Co. Ltd.

318, Chuangye Avenue

Huzhou, Zhejiang, China

Onkar Industry (Hk) Co. Ltd.

Room 402,10th building

12th Group, Doumen Residential areas

Wenzhou, China

Shanghai Meaton Trade Co. Ltd.

Room 803, Bldg 999 Zhongsan Rd (W)

Zip Code 20005, Shanghai, China

Sun Chain Trading Co. Ltd.

1F. No. 53, Minchuanw Rd. Taipei

Zip Code 10452, Taiwan

Wenzhou M&C Foreign Trade Co. Ltd.

No.8 Liming West Road, Wenzhou

Zhejiang, China

Wenzhou Union Import Export Co.

Ltd. Rm712 Commercial Fl.

Guodtngbejgxiaonanrd, W

Zhejiang Minmetals Sanxing Import & Export I/E Co. Ltd.

310 North Zhongshan Road

Zip Code 310003, Hangzhou, China

5. Exportadores de los que no se tienen datos de localización

Abest Industrial Co. Ltd.

Ace Hardware Corp.

Acme Furniture Industry Inc.

Active Gain Development Limitedseed Asia Ltd.

Advanced Affiliates Inc.

Aisia International Industrial Co. Ltd.

Amco

American Maple Inc. Seadog Line

Amini Innovation Corp.

Anguli International Industry Ltd.

Architectural Door & Hardware Inc.

Ashico of America Inc.

Asia Active Resources Ltd.

Baja Forest Corp.

Baldwin Hardware Corp.

Belwith Products LLC.

Bennett Crone Lumber & Plywood Inc.

Bjl Hardware Trading Ltd.

Bose Corp.

Bsh Electrodomésticos S.A.C.

Bywin Hardware Ltd.

Cal-Royal Products Co.

Carlisle Food Service Products

Celator de México S. de R.L. de C.V.

Century Lighting and Hardware Inc.

City Key International Ltd.

Clark Hardware Ltd.

Conectaball Inc.

Conin Inc.

Contact Import & Export LLC.

Coriat America LLC.

Covalence Specialty Adhesives LLC.

Cs Metal International Ltd.

Cummins Inc.

Dali Hardware Industry Co. Ltd.

Descoo Hardware Industry Ltd.

Desert Trade Inc.

Diatect Internacional Corp.

Do It Best Corp.

Dongguan City Ornte Hardware Co. Ltd.

Dongguan Metal & Minerals Import & Export Co.

Donovan Marine Inc.

Door Hardware

Dsm Decorative Metal Products Factory

Dyna International Co. Ltd.

E.D.A. International Corp.

EC Hardware Co. Ltd.

Electrolux Home Products Corp. Nv.

Emkei Hardware

Emtek Products Inc.

Enrich Corp. (China)

Enrich Corp. (Hk) Ltd.

Eurolaton España, S.A.

Evernew Group Co. Ltd.

Excel Dowel & Wood Products LLC.

Folkshire Fonte

Forehung Industrial (China) Co. Ltd.

Form Orange Produktentwicklung

Foshan Chaogu Hardware Ware Factory

Foshan Kinghorn Import & Export Co. Ltd.

Foshan Nanhai Junsu Import & Export Co. Ltd.

Four Seasons General Merchandise

Franklin International

Furnipart A/S

Genco Marketplace Inc.

Grainger Global Sourcing

Grainger Inc.

Grandstarinternational Ltd.

Guangzhou Light Holdings Sinok Import & Export Ltd.

H&Z Hardware International (Hong Kong) Ltd.

Hafele America Co.

Hafele Engineering Asia Ltd.

Hafele Gmbh & Cokg

Hangzhou Advance Hardware Mfg. Corp.

Hangzhou Grandix Electronics Co. Ltd.

Hangzhou Guardson Hardware Co. Ltd.

Hangzhou Steven Import and Export Co. Ltd.

Hangzhou Xiaoran Import and Export Co. Ltd.

Hanstar Hardware Asia Ltd.

Hardware Express

Hebei Architectural Ornamental Products Co. Ltd.

Hermes Abrrasives Ltd.

Hf Trading Inc.

Houston Air Systems LLC.

Huton Industrial Ltd.

Ikea

Ikea Furniture

Ikea Na Services Inc. East

Ikea North American Services LLC.

Inter Continental Co. Ltd.

International Bath and Tile

International Furniture Warehouse

International Rectifier Sea Pte Ltd.

Isg Inteser Group Inc.

J & O Materials Leaf Sales Inc.

J&R Industrial Tools

J.G Edelen Co. Inc.

Jade Hardware Co. Ltd.

Jiangmen Delei Group Co. Ltd.

Jindixin Decorative Hardware Manufactory

Jng Hardware and Wood

Joinus Hardware Manufacturer Ltd.

Kadit Hardware Co. Ltd.

Kalamazoo Outdoor Gourmet LLC.

Kamix International Inc.

Kiss Fashion International Group Ltd.

Kitchen & Cabinets Supplies Inc.

Kiva Kitchen & Bath

Kohler Co.

Komatsu America Corp.

Kromet (Asia) Ltd.

L.D.G. Hardware Manufacturer Co. Ltd.

Land 'N' Sea Distributing Inc.

Leight Sales Co. Inc Mountain Trade Inc.

Lignus Inc.

Long May Industrial Co. Ltd.

Lopez Page International Inc.

Louis and Co.

Luxury Glass Doors LLC.

Macafe And Gear

Macons LLC.

Marie Hardware Group Co.

Maritime Bringsli Ltd.

Martinez Export

Masco Cabinetry LLC.

Mcmaster-Carr Supply Co.

Mei Jie Hardware Products Co. Ltd. (Shen Zhen)

Metro Automotive Parts Distributor

Mfd Wholesale Inc.

Misumi USA Inc.

Mody & Mody

Mountain Trade Inc.

Mundo Design

Mvo International Corp.

Nanjing Kingroad Corp. Ltd.

New Developing Home Products Co. Ltd.

New Group Industrial Plus

Newell Rubbermaid

Newtime Asia Technology Ltd.

Niksa Hardware Ltd.

Ningbo Bolex Cutlery Inc.

Ningbo F.T.Z. Perfect Dragon International Trading

Ningbo Moer Hardware & Plastic Mfg Co. Ltd.

Norgan Hardware Co. Ltd.

Northwest Hardwoods

Onity Inc.

Onkar Industry (Hk) Co. Ltd.

Onlee International Trading Co. Ltd.

Pacific Ocean Hardware Co.

Pacific Ocean Trading Co. Ltd.

Parr Lumber Co.

Passion Hardware Co. Ltd.

Penn Elcom

Penn-Elcom Dongguan

Plygo LLC.

Polimor S.R.L.

Pride Industrial LLC.

Prommesa USA

Regal Products Inc.

Ressam Hardware International Ltd.

Richelieu (Zus)

River Marine Supply Inc.

Rong Tian Group (Hk) Ltd.

Rta Products LLC.

Rusticware LLC.

Ryerson Los Angeles

San Diego Hardware

Sea Ray Boats

Shanghai Eru Indsutry Co. Ltd.

Shanghai Meaton Trade Co. Ltd.

Shanghai Worldeal Trade Co. Ltd.

Shanghai Xueli Import & Export Co. Ltd.

Sharp Electronics Manufacturing of America Inc.

Shunde Textiles Import and Export Co. of Guang

Shunfa Furniture Hardware Co. Ltd.

Sierra Pacific Engineering and Products

Siquar Hardware Industry Co. Ltd.

Siquar USA Inc.

South Shore Industries Ltd.

Strategic Distribution de México

Studio V LLC. Interior Design

Suiming Electrical Appliance Limited

System Sensor a Division of Honeywell Int'l. Inc.

Target Hardware Factory

Ten Plus Three LLC.

Total General

Trg Group

Tristar Products Inc.

True Value Co.

Truper Trading, S.A. de C.V.

US Tool Group

Via Trading Corp.

Via Weiling Trading Co. Ltd.

W.W. Grainger

Wah Shing Trading

Wenzhou Bjl Imp. & Exp. Co. Ltd.

Wenzhou Cheerway Decorate Hardware Co. Ltd.

Wenzhou Huarui Hardware Co. Ltd.

Wenzhou Jision Hardware & Tool Corp.

Wenzhou M & C Foreign Trade Co. Ltd.

Wenzhou N.& A. Foreign Trade Co. Ltd.

Wenzhou Tenyale International Trade Co. Ltd.

Wenzhou Union Import & Export Co. Ltd.

Westway Liquors Ltd.

Workman Electronics Inc.

World Wide (Hardware) Industrial Co.

Worldeal Group (Hk) Co. Ltd.

Worldwide Digital Co. LLC.

Wurth Louis and Co.

Ww Grainger Inc.

Xpress Industrial Inc.

Yangzhou Kezhong Import & Export Co. Ltd.

Yongkang Sunyk Imp. and Exp. Co. Ltd.

Zara Home España, S.A.

Zhejiang Kangpuer Hardware Co. Ltd.

Zhejiang Minmetals Sanxing Imp. & Exp. Co. Ltd.

Zhejiang New Vision Import & Export Co. Ltd.

Zhongshan Honghshing Metal Manufactory

6. Gobierno

Consejero de Asuntos Económico Comerciales de la Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, México, Distrito Federal

E. Prevención

1. Prórroga

20. La Secretaría prorrogó ocho días el plazo para que FINCSA presentara su respuesta al requerimiento de información formulado el 29 de abril de 2014. El plazo venció el 11 de junio de 2014. Lo anterior, debido a que las instalaciones de la Secretaría, ubicadas en Avenida Insurgentes Sur 1940, Colonia Florida, México, D.F., permanecieron cerradas por causas de fuerza mayor del 20 al 29 de mayo de 2014, días que no se computaron en el plazo otorgado para responder a la prevención, de conformidad con el “Acuerdo por el que se suspenden los plazos de diversos trámites que aplica la Secretaría de Economía, durante el periodo que se indica”, publicado el 2 de junio de 2014 en el Diario Oficial de la Federación (DOF).

2. Respuesta a la prevención

F. Argumentos y medios de prueba

22. Con la finalidad de acreditar la práctica desleal de comercio internacional, en su modalidad de discriminación de precios, la Solicitante argumentó lo siguiente:

A. La solicitud de investigación es por daño ocasionado por el incremento de las importaciones de jaladeras de acero y de zamac, originarias de China, en condiciones de discriminación de precios, las cuales ingresaron al mercado nacional a precios inferiores a los de la rama de producción nacional, lo que causó una afectación negativa sobre los precios nacionales, una contracción en los niveles de producción, la pérdida de participación de la industria nacional en el mercado, la caída en la utilización de la capacidad instalada y el aumento de las existencias, entre otros efectos negativos.

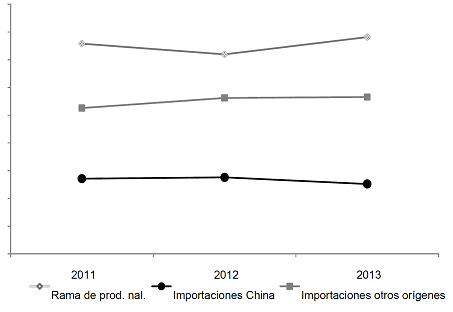

B. En respuesta a la prevención la Solicitante actualizó la información para considerar como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2013 y como periodo de análisis de daño el comprendido del 1 de enero de 2011 al 31 de diciembre de 2013.

1. Discriminación de precios

a. Precio de exportación

C. El precio de exportación se obtuvo a partir de la base de datos proporcionada por el Servicio de Administración Tributaria (SAT) a la Asociación Nacional de la Industria de Cerraduras, Candados, Herrajes y Similares, A.C. (ANICCHS).

D. Toda vez que por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE ingresan las mercancías objeto de la solicitud y otras que no lo son, fue necesario identificar las operaciones de importación que corresponden a la mercancía investigada, originarias de China.

E. A partir de la identificación de la mercancía objeto de la solicitud se calculó el precio de exportación para las jaladeras de acero y para las jaladeras de zamac, ambas originarias de China.

F. Debido a que los precios de exportación se calcularon a partir del valor comercial reportado en el listado de importaciones del SAT en el cual no se reporta el Incoterm, no se aplicó un ajuste por flete y seguro marítimo. Tampoco se aplicó un ajuste por flete y seguro interno en China debido a que no fue posible encontrar la información correspondiente, en todo caso el efecto es reducir el margen de discriminación de precios.

b. Valor normal

G. En la presente investigación se debe considerar a China como una economía centralmente planificada.

H. Se propone a Brasil como país sustituto de China, con base en las consideraciones que se describen a continuación:

a. Brasil es un importante productor de jaladeras de acero y de zamac;

b. el proceso productivo utilizado para la fabricación de jaladeras de acero y de zamac es idéntico en China, en Brasil y en cualquier país que se analice;

c. los insumos de las jaladeras de acero y de zamac, utilizados para producir las mercancías originarias de China, son idénticos a los insumos utilizados en Brasil;

d. Brasil y China tienen disponibilidad de acceso a los insumos para la elaboración de jaladeras de acero y de zamac, ya que ambos son importantes productores a nivel mundial por una parte de acero y, por otra, de zinc, aluminio, magnesio y cobre;

e. el nivel de desarrollo económico de Brasil y China es similar en términos del tamaño y tasas de crecimiento de su Producto Interno Bruto (PIB), inflación, fuerza laboral total, entre otros;

f. las jaladeras de acero y las de zamac producidas en Brasil son similares a las fabricadas en China;

g. después de los procesos de privatización ocurridos en Brasil en los años noventa, su economía ha reducido la participación estatal en sectores estratégicos, sin que haya programas de subsidios que provoquen la distorsión de los precios relativos, y

h. actualmente, no se aplica ninguna medida compensatoria en contra de Brasil por jaladeras de acero o de zamac.

I. Para calcular el valor normal se elaboró un estudio de precios en Brasil el cual consistió en la obtención de precios de venta de jaladeras de acero y de zamac fabricadas en Brasil y destinadas al mercado de dicho país, entre compradores y vendedores independientes. En el estudio de mercado se obtuvieron dos tipos de precios, el primero mediante la compra directa de jaladeras de acero y de zamac en el mercado brasileño a nivel de minorista y el segundo mediante la cotización directa de jaladeras de ambos materiales en el mercado brasileño a nivel de mayorista.

J. A los precios obtenidos mediante la compra directa a nivel de minorista se aplicaron ajustes por diferencia en cargas impositivas (Impuesto de Circulación de Mercancías y Servicios (ICMS) e Impuesto sobre Productos Industrializados (IPI)), por inflación y por niveles de comercio.

K. A los precios obtenidos mediante la cotización a nivel de mayorista aplicó un ajuste por diferencias en cargas impositivas. Los impuestos ajustados son el ICMS y el IPI. En la respuesta a la prevención también propuso un ajuste por diferencias físicas (entre acero inoxidable y acero al carbón), para el caso de que la Secretaría lo considerara necesario.

c. Margen de discriminación de precios

L. Calculó un margen de discriminación de precios para las jaladeras de acero y otro para las jaladeras de zamac.

M. Para calcular los márgenes de discriminación de precios de las jaladeras de acero y de zamac comparó el precio promedio de exportación de cada una de estas mercancías con el valor normal promedio en el mercado interno de Brasil, de las jaladeras de acero y de zamac, respectivamente.

2. Daño y causalidad

N. Tanto la mercancía de importación como la de producción nacional, son similares o idénticas, particularmente en sus características físicas y composición química.

O. Existe daño a la industria nacional, toda vez que:

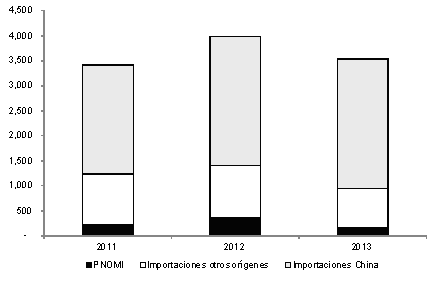

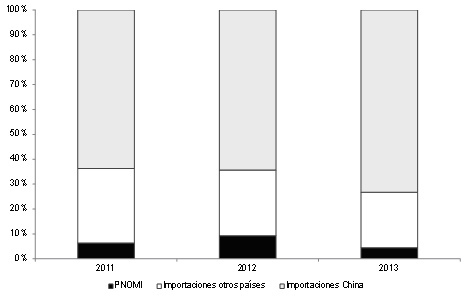

a. el volumen de las importaciones originarias de China se incrementó en 42.91% durante el periodo de investigación con relación al año anterior, el cual fue superior al crecimiento registrado en el Consumo Nacional Aparente (CNA) de 14.37% y contrasta con la caída de las ventas nacionales (-30.45%), el resultado es una mayor participación de las importaciones chinas en el mercado nacional al pasar de 63% a 79%, en tanto que la producción nacional bajó su participación de 26% a 14%;

b. la producción nacional ha tenido que enfrentar, durante el periodo de investigación, un nivel de subvaloración de precios de 79%;

c. se ha observado una clara relación negativa entre el precio y el volumen de las importaciones originarias de China;

d. la industria nacional fabricante de jaladeras ha sufrido una contracción en sus niveles de producción;

e. durante el periodo analizado las jaladeras de origen chino han aumentado su participación en el mercado a costa de la pérdida de participación que ha sufrido la industria nacional;

f. no hay elemento de caída en la productividad que explique la pérdida de participación en el mercado;

g. durante el periodo de investigación se observó una caída en la utilización de la capacidad instalada de FINCSA, y

h. en 2012 y 2013 como resultado de la caída en las ventas de jaladeras nacionales al mercado interno, se ha registrado una caída en la producción nacional, una consecuente caída en el empleo, un aumento de las existencias, por lo que se ha emigrado al mercado de exportación.

23. FINCSA presentó:

A. Copia certificada de los siguientes instrumentos notariales:

a. testimonio de la escritura pública número 3,007 del 9 de febrero de 1971, otorgada ante el Notario Público número 3 en Aguascalientes, Aguascalientes, en la que consta la legal existencia y constitución de FINCSA;

b. testimonio de la escritura pública número 10,706 del 15 de febrero de 1984, otorgada ante el Notario Público número 12 en Aguascalientes, Aguascalientes, en la que consta la modificación de la denominación social de Fundición Inyectada del Centro, S.A. a Fundición Inyectada del Centro, S.A. de C.V.;

c. testimonio de la escritura pública número 13,994 del 29 de septiembre de 2009, otorgada ante el Notario Público número 26 en Aguascalientes, Aguascalientes, en la que consta el nombramiento del Administrador General Único de FINCSA, y

d. testimonio de la escritura pública número 16,706 del 19 de noviembre de 2013, otorgada ante el Notario Público número 26 en Aguascalientes, Aguascalientes, que contiene el poder general para pleitos y cobranzas a favor de los representantes legales de FINCSA.

B. Copia certificada de las cédulas para el ejercicio profesional, expedidas por la Secretaría de Educación Pública, en favor de los representantes legales de FINCSA.

C. Catálogo de jaladeras 2012 de los productos de la empresa Chapa Industrias, S.A. de C.V. (“Chapa Industrias”), obtenido de la página de Internet www.handyhom.com.mx.

D. Información de los productos comercializados por la empresa Ultra Cerraduras y Herrajes, S.A. de C.V., obtenida de la página de Internet http://www.ultracerraduras.com/index.php.

E. Información de los productos comercializados por la empresa Herrajes Bulnes, S.A. de C.V. (“Herrajes Bulnes”), obtenida de la página de Internet http://herrajesbulnes.com/productos/Herrajes-para-puertas/JALADERAS-Y-BOTONES/pagina/3/.

F. Catálogo de productos fabricados por FINCSA.

G. Las siguientes normas técnicas relativas al zamac:

a. “ASTM B240 (EEUU) Standard Specification for Zinc and Zinc-Aluminum Alloys in Ingot Form for Foundry and Die Castings”;

b. “ASTM B86 (EEUU) Standard Specifications for Zinc Zinc-Aluminum Alloy Foundry and Die Casting”;

c. “AS 1881 (Australia) Zinc Alloys – Casting ingots and casting. Quality Requirements”, y

d. “EN 1774 (Europa) Zinc and zinc Alloys for foundry purposes Ingot and liquid”.

H. “Guía de identificación de metales” elaborado por Böhler Welding Group que contiene información sobre diferentes pruebas utilizadas para identificar metales.

I. Hoja que contiene el proceso de producción del producto 5001 “Barra niquelada” elaborado por FINCSA.

J. Información sobre el proceso de producción de jaladeras de zamac de FINCSA.

K. Dos diagramas de flujo en los que se identifican las etapas del proceso de producción de jaladeras de zamac elaboradas por FINCSA.

L. “Reporte de investigación de mercado de FINCSA, sector herrajes decorativos para muebles en México y [China] (Jaladeras)” (el “Reporte de demanda de jaladeras en México y China”) correspondiente a febrero de 2013, que contiene un análisis situacional de la oferta y demanda en la industria de herrajes decorativos para muebles, elaborado por empresa consultora.

M. Listados de las importaciones y de las exportaciones realizadas por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE, correspondiente a 2011, 2012 y 2013 y del periodo comprendido del 1 de octubre al 31 de diciembre de 2013, cuya fuente es el SAT.

N. Listados de las importaciones y exportaciones realizadas por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE, durante los años 2011, 2012 y 2013 cuya fuente es el SAT, agrupadas en importaciones totales de jaladeras de zamac; importaciones de jaladeras de zamac originarias de China; importaciones de jaladeras de zamac de todos los orígenes; importaciones de jaladeras de acero; importaciones de jaladeras de acero originarias de China; importaciones de jaladeras de acero de todos los orígenes; exportaciones de jaladeras de zamac, y exportaciones de jaladeras de acero.

O. Metodología empleada para estimar el valor y volumen de importaciones de jaladeras realizadas por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE, correspondiente a los años 2010, 2011, 2012 y de enero a septiembre de 2013, elaborado por una empresa consultora.

P. Listado de exportadores mexicanos de jaladeras de acero y de zamac clasificadas en las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE.

Q. Listado de importadores de jaladeras de acero o de zamac clasificadas en las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE.

R. Listado de exportadores chinos a México de jaladeras de acero y de zamac originarias de China, de 2013, cuya fuente es el listado de importaciones del SAT.

S. Precio de exportación de China a México de la mercancía objeto de investigación, importada por las fracciones arancelarias 8302.42.99 y 8302.49.99 de la TIGIE, de enero a septiembre de 2013, cuya fuente es la base de importaciones del SAT.

T. “Estructura de la industria de jaladeras en China” que contiene información de los valores del mercado de jaladeras en China, elaborado por una empresa consultora.

U. Información del proceso de producción de jaladeras en China, elaborado por una empresa consultora.

V. Carta de 5 de febrero de 2014, suscrita por un empleado de la empresa consultora, relativa a visitas realizadas a diversas empresas chinas para constatar la capacidad de producción y exportación de los fabricantes chinos.

W. Documento denominado “Dreaming With BRICs: The Path to 2050” elaborado por Goldman Sachs.

X. “Estudios de precios en Brasil” que contiene información de los precios en el mercado interno de Brasil de la mercancía analizada durante septiembre de 2012 y agosto y septiembre de 2013, elaborado por dos empresas consultoras.

Y. Listado de cotizaciones de mayoristas en el mercado interno de Brasil correspondientes a jaladeras de acero y de zamac utilizadas para el cálculo del valor normal.

Z. Carta de 19 de mayo de 2014, suscrita por Alejandro Lomas Torres, Director de Lomas Publicidad, S.A. de C.V., en la que señala que las cotizaciones solicitadas a las empresas fabricantes de jaladeras en Brasil fueron hechas en calidad de comprador mayorista.

AA. Correo electrónico de 12 de septiembre de 2013 de una empresa brasileña, mediante el cual informa que la cotización solicitada tiene validez hasta el 30 de septiembre de 2013.

BB. Comprobantes de compras directas al menudeo de jaladeras en Brasil, de septiembre de 2013. Asimismo, acompañó 30 muestras físicas de las jaladeras compradas en Brasil.

CC. Carta de 15 de mayo de 2014, suscrita por Enthone Omi de México, S.A. de C.V., en la que informa los resultados del estudio de composición química aplicados a 30 muestras de jaladeras.

DD. Documento denominado "Impuesto al valor agregado en América: Brasil" de la revista Puntos Finos, editada por Thomson Reuters, con información comparativa entre el sistema de impuestos indirectos en Brasil y los impuestos en México.

EE. Estimación del margen de discriminación de precios de la mercancía objeto de investigación durante el periodo investigado.

FF. Escritos suscritos por el representante de FINCSA dirigidos a la Asociación de Fabricantes de Muebles de Ocotlán, A.C. (AFAMO), a la Asociación de Fabricantes de Muebles de Jalisco (AFAMJAL), al Instituto Mexicano de Estudios y Capacitación sobre la Industria Mueblera (IMECIN), a la Cámara Mexicana de la Industria de la Construcción (CMIC), a la Secretaría, a la ANICCHS, a la Confederación de Cámaras Industriales de los Estados Unidos Mexicanos (CONCAMIN), todos de fecha 26 de julio de 2013, mediante los cuales solicita información sobre el valor del mercado nacional de jaladeras y el número de productores nacionales.

GG. Correo electrónico de 27 de junio de 2013 de Atención a Usuarios del Instituto Nacional de Estadística y Geografía (INEGI), dirigido al representante de FINCSA, mediante el cual contesta una solicitud de información sobre la producción nacional de jaladeras.

HH. Correo electrónico de 8 de julio de 2013 de Atención Ciudadana de la Secretaría, dirigido al representante de FINCSA.

II. Oficio número 415.4.1.1.1.2013.166 de 2 de octubre de 2013 emitido por la Dirección de Industrias Pesadas y Diversas de la Secretaría.

KK. Carta de 19 de mayo de 2014, suscrita por el Director de Lomas Publicidad, S.A. de C.V., con información de la composición del mercado de jaladeras en México, basada en el material con el que están elaboradas.

LL. Estimación de la demanda nacional de jaladeras, relativo a los años 2010, 2011, 2012 y 2013, elaborado por una empresa consultora.

MM. Análisis de daño y causalidad, relativo a los años 2011, 2012 y 2013 elaborado por una empresa consultora.

NN. Indicadores del mercado nacional de la mercancía objeto de investigación, relativos a volúmenes de ventas al mercado interno, ventas al mercado de exportación, ventas netas totales, valor y volumen de las importaciones originarias de China y de otros orígenes, y precios de venta al mercado interno y al mercado de exportación, correspondientes a los años 2011, 2012 y 2013.

OO. Indicadores de la mercancía objeto de investigación producida por FINCSA relativos a volúmenes de: producción, ventas al mercado interno, ventas al mercado externo, ventas netas totales e importaciones, agrupados en jaladeras de zamac y de acero, jaladeras únicamente de zamac y jaladeras únicamente de acero, correspondiente a los años 2011, 2012 y 2013.

PP. Indicadores de la mercancía objeto de investigación producida por FINCSA relativos a valores y precios de: ventas al mercado interno, ventas al mercado externo, ventas netas totales, importaciones, precio de venta mercado interno, fletes en México, precio de venta al mercado externo, agrupadas en jaladeras de zamac y de acero, jaladeras únicamente de zamac y jaladeras únicamente de acero, correspondiente a los años 2011, 2012 y 2013.

QQ. Indicadores de la industria nacional y de FINCSA relativos a producción, capacidad instalada, utilización de la capacidad instalada y empleo, así como indicadores exclusivos de FINCSA sobre salarios, inversiones en capital fijo, autoconsumo e inventarios, correspondiente a los años 2011, 2012 y 2013, así como la metodología empleada para construir dichos indicadores.

RR. Política de ventas de FINCSA.

SS. Reporte de ventas y costos unitarios de jaladeras elaboradas por FINCSA por modelo, correspondiente a 2011, 2012 y 2013.

TT. Datos de localización y del valor de las compras de los principales clientes de FINCSA, de 2013.

UU. Estado de costos, ventas y utilidades de la mercancía nacional correspondiente a los años 2011, 2012 y 2013.

VV. Estados Financieros de FINCSA correspondiente a los años 2011, 2012 y 2013.

WW. Copia de una factura de venta de diversos artículos, entre ellos, jaladeras de acero, venta efectuada en México por una empresa importadora, el 20 de diciembre de 2013.

G. Requerimientos de información a posibles productores nacionales no solicitantes

1. Prórroga

24. La Secretaría otorgó prórroga de siete días a las empresas Rish Mexicana, S.A. de C.V. (“Rish Mexicana”), Distribuidor Anbec, S.A. de C.V. (“Anbec”) y Ashico de México, S. de R.L. de C.V. (“Ashico de México”), para presentar respuesta a los requerimientos de información formulados el 14 de mayo de 2014. El plazo venció el 10 de junio de 2014. Lo anterior, debido a que las instalaciones de la Secretaría, ubicadas en Avenida Insurgentes Sur 1940, Colonia Florida, México, D.F., permanecieron cerradas por causas de fuerza mayor del 20 al 29 de mayo de 2014, días que no se computaron en el plazo otorgado para responder a los requerimientos, de conformidad con el “Acuerdo por el que se suspenden los plazos de diversos trámites que aplica la Secretaría de Economía, durante el periodo que se indica”, publicado el 2 de junio de 2014 en el DOF.

2. Respuestas

26. El 30 de mayo de 2014, comparecieron Cerraco Méx, S.A. de C.V. (“Cerraco”), Herrasa, S.A. de C.V. (“Herrasa”), Chapa Industrias, Organización MZ, S.A. de C.V. (“Organización MZ”) y el 16 de junio de 2014, Anbec; respondieron ser importadoras del producto objeto de investigación y presentaron sus operaciones de importación.

27. El 6 de junio de 2014, Rish Mexicana respondió que es únicamente importador de la mercancía objeto de la solicitud y presentó sus operaciones de importación. Sin embargo, manifestó estar vinculada con Rish, S.A. de C.V. (“Rish”), que sí fabrica en México jaladeras. Manifestó su apoyo a la solicitud de inicio de la presente investigación antidumping y anexó el volumen de producción de jaladeras elaboradas por Rish para el periodo de 2011 a 2013.

CONSIDERANDOS

A. Competencia

28. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del Reglamento Interior de la Secretaría; 5 y 12.1 del Acuerdo Antidumping, y 5 fracción VII y 52 fracciones I y II de la LCE.

B. Legislación aplicable

29. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE (vigente al momento de la presentación de la solicitud de conformidad con el artículo Transitorio Segundo del Decreto por el que se reforman, adicionan y derogan diversas disposiciones del RLCE, publicado en el DOF, el 22 de mayo de 2014), el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

30. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

31. De conformidad con lo señalado en los puntos del 86 al 101 de la presente Resolución, la Secretaría determina que FINCSA está legitimada para solicitar el inicio de la presente investigación, de conformidad con los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

32. La Solicitante propuso como periodo investigado el comprendido de enero a septiembre de 2013, y como periodo de análisis el comprendido de enero de 2010 a septiembre de 2013.

33. Con fundamento en el artículo 76 del RLCE y de acuerdo con la recomendación del Comité de Prácticas Antidumping de la OMC (documento G/ADP/6 adoptado el 5 de mayo de 2000) que precisa que el periodo de recopilación de datos debe ser normalmente de doce meses y terminar lo más cercano posible a la fecha de inicio de la investigación, la Secretaría, dentro de la prevención a que se refiere el punto 21 de la presente Resolución, solicitó a FINCSA actualizara la información presentada. Por lo anterior, se establece como periodo investigado el comprendido del 1 de enero al 31 de diciembre de 2013 y como periodo de análisis de daño el comprendido del 1 de enero de 2011 al 31 de diciembre de 2013, los cuales fueron utilizados para el análisis de la solicitud.

F. Análisis de discriminación de precios

1. Precio de exportación

a. A partir de la columna donde se describe la mercancía, clasificó las importaciones en un grupo denominado “Jaladeras” en donde incluye los tipos: agarradera, asa, botón, jaladeras, manijas, perilla, pomo, tirador y combinaciones de al menos dos de estos tipos. En otro grupo que llamó “Otros” consideró las jaladeras para refrigeradores, autopartes, ferrocarriles, aeronáutica y aquellas de la industria de la construcción, así como candados, rieles y chapas, entre otros, que no son producto investigado.

b. Del grupo “Jaladeras” construyó dos categorías que denominó: i) “Jaladeras” y ii) “Jaladeras y Otros” donde se incluyen de manera conjunta jaladeras y otras mercancías distintas (por ejemplo “jaladeras y otros herrajes” y “jaladeras, bisagras y portacandados”).

c. El siguiente paso consistió en identificar, en el caso de ser posible, el material de fabricación de las descripciones de producto del inciso a, entre las que encontró: acero, acero inoxidable, aluminio, bronce, cobre, hierro, latón, madera, níquel, plástico, porcelana, resina, zamac, zinc, varios y no especificado.

d. De los materiales señalados en el inciso anterior, consideró los registros de importación de jaladeras hechas de acero (excluye acero inoxidable) y en el caso de las jaladeras de zamac, incorporó las operaciones de dicha aleación, así como las de zinc y las que no cuentan con una descripción o se indica que son de metal, y las clasificó como zamac, dado que con base en la experiencia de la empresa que realizó el estudio del proceso de producción de jaladeras en China, se estimó que el 25% y 75% de la producción de jaladeras corresponden al acero y zamac, respectivamente.

e. Identificó como producto investigado las combinaciones de tipo de producto del inciso a y el tipo de material del inciso c “jaladeras-zamac” y “jaladeras-acero”, y luego calculó el valor y volumen de las importaciones originarias de “China” y “Otros Países”, así como su participación en relación con el grupo de importaciones que clasificó como “Jaladeras y Otros” en cada fracción arancelaria, operación que realizó para cada uno de los semestres del periodo analizado.

f. A continuación consideró que los porcentajes antes descritos “… reflejan la participación de las jaladeras en el combinado ‘Jaladeras y Otros’ y aplicó” tales porcentajes en función de la fracción arancelaria y el origen de las importaciones (China y Otros Países).

g. Por último, una vez obtenido “el componente implícito de jaladeras” en la categoría de “Jaladeras y Otros”, éste fue sumado al “componente explícito” de “Jaladeras” a efecto de obtener el total para cada fracción arancelaria objeto de investigación, identificando por separado las cifras correspondientes a China y Otros Países.

36. La Secretaría se allegó del listado de las importaciones totales de las dos fracciones por las que ingresa la mercancía investigada, a partir de las estadísticas que reporta el Sistema de Información Comercial de México (SICM) y observó diferencias entre ambos listados de importaciones. En consecuencia, la autoridad procedió a identificar las importaciones del producto investigado con base en el listado del SICM y revisó la metodología propuesta por FINCSA. Acotó las importaciones, para efecto estricto de comparabilidad en el análisis de discriminación de precios, a las que se refieren al periodo investigado (enero a diciembre de 2013), originarias de China y, que corresponden al grupo denominado “Jaladeras”, en donde identificó que el material era acero (excluye acero inoxidable) y zamac (incluye zamac o zinc).

37. La Secretaría calculó un precio de exportación promedio ponderado en dólares de los Estados Unidos de América (“dólares”) por kilogramo para cada uno de los tipos de producto señalados en el punto anterior, con fundamento en los artículos 39 y 40 del RLCE.

a. Ajustes al precio de exportación

b. Determinación

39. De conformidad con los artículos 2.4, del Acuerdo Antidumping, 36 de la LCE, y 53 del RLCE, en esta etapa de la investigación, la Secretaría aceptó la información aportada por la Solicitante. No obstante se allegará de mayores elementos en las siguientes etapas del procedimiento.

2. Valor normal

a. Selección del país sustituto

i. Producción de la mercancía investigada

42. FINCSA argumentó que no existen reportes de producción o comercio relativos a jaladeras de acero o de zamac; sin embargo, identificó un número importante de fabricantes de jaladeras de acero y de zamac en Brasil.

ii. Similitud en el proceso de producción

43. FINCSA indicó que el proceso productivo en la fabricación del producto investigado es similar en cualquier país que se analice.

iii. Disponibilidad de insumos

44. FINCSA señaló que los principales insumos en la fabricación de la mercancía investigada son el zamac y el acero. El zamac es una aleación de zinc, aluminio, magnesio y cobre, por lo que presentó información relativa a la producción mundial de cada uno de esos componentes con base en información publicada por el US Geological Survey del Department of the Interior del gobierno de los Estados Unidos de América.

Producción mundial de Zinc (toneladas métricas)

|

País |

2007 |

2008 |

2009 |

2010 |

2011 |

|

China |

3,040,000 |

3,340,000 |

3,330,000 |

3,700,000 |

4,310,000 |

|

Australia |

1,514,000 |

1,519,000 |

1,290,000 |

1,479,000 |

1,515,000 |

|

Perú |

1,444,381 |

1,602,597 |

1,512,931 |

1,470,450 |

1,255,899 |

|

Estados Unidos de América |

803,000 |

778,000 |

736,000 |

748,000 |

769,000 |

|

India |

538,900 |

613,600 |

695,000 |

700,000 |

710,000 |

|

México |

426,509 |

397,306 |

384,478 |

518,429 |

631,859 |

|

Canadá |

630,485 |

750,502 |

698,901 |

648,905 |

611,577 |

|

Kazakhstan |

445,000 |

446,000 |

442,000 |

459,000 |

495,000 |

|

Bolivia |

214,053 |

383,619 |

430,879 |

411,409 |

427,129 |

|

Irlanda |

400,898 |

398,158 |

385,670 |

342,434 |

340,000 |

|

Rusia |

185,000 |

204,000 |

225,000 |

269,000 |

280,000 |

|

Brasil |

193,887 |

173,933 |

172,688 |

211,203 |

211,300 |

|

Total |

11,100,000 |

11,800,000 |

11,500,000 |

12,200,000 |

12,800,000 |

Fuente:http://minerals.er.usgs.gov/minerals/pubs/commodity/zinc/myb1-2011-zinc.pdf

Producción mundial de Aluminio (miles de toneladas métricas)

|

País |

2008 |

2009 |

2010 |

2011 |

2012 |

|

China |

13,200 |

12,900 |

16,200 |

18,100 |

20,300 |

|

Rusia |

4,190 |

3,815 |

3,947 |

3,912 |

3,845 |

|

Canadá |

3,120 |

3,030 |

2,963 |

2,984 |

2,781 |

|

Estados Unidos de América |

2,658 |

1,727 |

1,726 |

1,986 |

2,070 |

|

Australia |

1,974 |

1,943 |

1,928 |

1,945 |

1,864 |

|

Emiratos Árabes Unidos |

948 |

1,010 |

1,400 |

1,800 |

1,820 |

|

India |

1,402 |

1,598 |

1,607 |

1,667 |

1,700 |

|

Brasil |

1,661 |

1,536 |

1,536 |

1,440 |

1,436 |

|

Total |

39,700 |

37,300 |

41,200 |

44,400 |

45,900 |

Fuente: http://minerals.usgs.gov/minerals/pubs/commodity/aluminum/index.html#mcs

Estimación de la producción mundial de magnesio (toneladas métricas)

|

País |

2008 |

2009 |

2010 |

2011 |

2012 |

|

China |

559,000 |

501,000 |

654,000 |

661,000 |

698,000 |

|

Rusia |

37,000 |

29,000 |

29,000 |

29,000 |

29,000 |

|

Israel |

32,051 |

19,405 |

23,309 |

26,284 |

27,000 |

|

Kazakstán |

21,000 |

21,000 |

21,000 |

21,000 |

21,000 |

|

Brasil |

15,000 |

16,000 |

16,000 |

16,000 |

16,000 |

|

Ucrania |

2,000 |

2,000 |

2,000 |

2,000 |

2,000 |

|

Serbia |

1,500 |

1,500 |

1,500 |

1,500 |

1,500 |

|

Total |

670,000 |

590,000 |

747,000 |

757,000 |

802,000 |

Fuente: http://minerals.usgs.gov/minerals/pubs/commodity/magnesium/index.html#mcs

Producción mundial de fundición de cobre (toneladas métricas, peso bruto)

|

País |

2007 |

2008 |

2009 |

2010 |

2011 |

|

China |

2,910,000 |

3,370,000 |

3,800,000 |

4,100,000 |

4,700,000 |

|

Japón |

1,612,518 |

1,625,370 |

1,541,802 |

1,642,900 |

1,438,032 |

|

Canadá |

1,514,300 |

1,369,200 |

1,522,300 |

1,559,800 |

1,364,200 |

|

Chile |

1,514,300 |

1,369,200 |

1,522,300 |

1,559,800 |

1,364,200 |

|

Rusia |

940,000 |

865,000 |

800,000 |

830,000 |

850,000 |

|

India |

715,000 |

662,000 |

715,100 |

663,000 |

677,000 |

|

Alemania |

543,600 |

588,300 |

533,800 |

591,100 |

564,200 |

|

República de Corea |

515,000 |

544,000 |

499,200 |

541,200 |

539,000 |

|

Estados Unidos de América |

617,000 |

574,000 |

597,000 |

601,000 |

538,000 |

|

Polonia |

477,900 |

482,400 |

496,600 |

546,500 |

537,700 |

|

Zambia |

224,000 |

232,000 |

334,000 |

490,000 |

511,000 |

|

Australia |

399,000 |

449,000 |

422,000 |

410,000 |

442,000 |

|

Kazakstán |

392,834 |

392,575 |

332,854 |

318,637 |

320,000 |

|

Perú |

236,809 |

306,584 |

325,782 |

312,968 |

299,004 |

|

Bulgaria |

229,100 |

278,300 |

276,200 |

284,600 |

288,000 |

|

Indonesia |

277,100 |

253,300 |

295,900 |

276,800 |

280,000 |

|

Irán |

250,000 |

248,000 |

260,000 |

281,000 |

270,000 |

|

España |

268,291 |

269,900 |

270,000 |

255,000 |

253,000 |

|

Brasil |

218,380 |

230,008 |

224,899 |

225,500 |

226,000 |

|

Gran total |

14,200,000 |

14,600,000 |

14,900,000 |

15,500,000 |

15,800,000 |

Fuente: http://minerals.usgs.gov/minerals/pubs/commodity/copper/index.html#mcs

45. FINCSA señaló que de la publicación de donde se obtuvieron las cifras se desprende que tanto Brasil como China son importantes productores de los insumos necesarios para producir zamac.

46. En lo que respecta al acero, la Solicitante aportó datos de la World Steel Association en la que se aprecia que China y Brasil, durante el periodo investigado, se ubicaron dentro de los diez principales productores mundiales de esta mercancía.

Producción de acero (miles de toneladas)

|

País |

2012 |

2013 |

|

China |

708,784 |

779,040 |

|

Japón |

107,235 |

110,570 |

|

Estados Unidos de América |

88,598 |

86,955 |

|

India |

76,715 |

81,213 |

|

Rusia |

70,608 |

69,402 |

|

Corea del Sur |

69,321 |

66,008 |

|

Alemania |

42,661 |

42,641 |

|

Turquía |

35,885 |

34,658 |

|

Brasil |

34,682 |

34,178 |

|

Ucrania |

32,911 |

32,824 |

|

Italia |

27,227 |

24,058 |

|

Taiwán, China |

20,657 |

22,320 |

|

México |

18,177 |

18,420 |

Fuente: http://www.worldsteel.org/statistics/crude-steel-production.html

iv. Similitud del producto chino y brasileño

47. De acuerdo con FINCSA, ambos productos utilizan básicamente los mismos insumos, procesos productivos, así como los mismos usos y funciones. Las diferencias que podrían existir estriban en los tamaños y modelos los cuales varían en función de los gustos de los consumidores.

v. Otros elementos

48. FINCSA señaló que después de los procesos de privatización ocurridos en Brasil en los años noventa, su economía ha reducido la participación estatal en sectores estratégicos, sin que haya programas de subsidios que provoquen la distorsión de los precios relativos.

49. También indicó que actualmente Brasil no es sujeto de medidas antidumping o de subvenciones en contra de sus exportaciones de jaladeras de acero o de zamac por algún país Miembro de la OMC.

b. Determinación de la Secretaría

51. Con base en el análisis descrito en los puntos del 40 al 50 de la presente Resolución, y de conformidad con los artículos 33 de la LCE y 48 del RLCE, y el numeral 15 literal a) del Protocolo de Adhesión de China a la OMC, la Secretaría acepta la selección de Brasil como país con economía de mercado sustituto de China para efectos del cálculo del valor normal.

c. Precios internos en el mercado del país sustituto

53. De acuerdo con el Estudio de precios en Brasil, las jaladeras brasileñas corresponden a mercancías idénticas o similares a las que se exportaron de China a México, los precios son para venta y consumo en el mercado interno de Brasil a nivel ex fábrica, identificando los impuestos de venta.

i. Cotizaciones

54. Para el caso de las cotizaciones, FINCSA proporcionó información de fabricantes de jaladeras de acero y de zamac en las que se detallan el precio y el peso de las mismas, toda vez que la unidad de medida de la TIGIE para este producto es el kilogramo, por lo que para efecto de comparabilidad el precio de exportación y el valor normal, se calcularon en esta unidad.

55. Los precios están expresados en reales, por lo que para convertirlos a dólares, la Solicitante aplicó el tipo de cambio que obtuvo de la Reserva Federal de los Estados Unidos de América en su página de Internet (http://www.federalreserve.gov/releases/h10/hist/dat00_bz.htm). Los precios reportados están expresados netos de descuentos, de conformidad con el artículo 51 del RLCE.

(1) Ajustes

57. Los impuestos ajustables propuestos por FINCSA son:

a. ICMS es un Impuesto al Valor Agregado (IVA) estatal que se aplica en las 27 entidades que conforman el país. El porcentaje aplicable para este ajuste es del 18%.

b. IPI (impuesto sobre productos industrializados), es un IVA federal. La tasa de impuestos varía de acuerdo con los códigos arancelarios de los productos establecidos en la Ley, con base en la naturaleza de los productos y en sus características técnicas. El porcentaje aplicable para este ajuste es del 10%.

58. La Secretaría observó que en el caso de las cotizaciones, las jaladeras de acero utilizadas para la comparación contenían la leyenda “Inox”, que pudiera referirse a acero inoxidable. La Solicitante argumentó que se trataba de referencias que correspondían al producto investigado. Sin embargo, propuso que en caso de que la Secretaría considerara que se trataba de jaladeras fabricadas con acero inoxidable, procedería ajustarlas por diferencias físicas. Para realizar el ajuste, FINCSA señaló que se aplicaría con base en la diferencia en el costo de ambos materiales. Calculó un factor obtenido de dividir el precio del acero al carbono entre el precio del acero inoxidable. Estos precios los obtuvo de la página de Internet de la empresa MEPS (International) LTD., (http://www.meps.co.uk/index.htm) quien, según FINCSA, es una empresa inglesa proveedora de información del mercado del acero líder a nivel mundial.

ii. Compras directas

59. Como se indicó en el punto 52 de la presente Resolución, el Estudio de precios en Brasil reporta precios de compras directas de las marcas de las principales empresas fabricantes de jaladeras en dicho país. Como parte de dicho estudio, la empresa consultora presentó los tickets de compra de jaladeras de acero y de zamac en reales por pieza. Con la finalidad de poder calcular el precio por kilogramo, pesó cada una de las jaladeras adquiridas y para convertirlos a dólares, aplicó el tipo de cambio que obtuvo de la Reserva Federal de los Estados Unidos de América en su página de Internet.

(1) Ajustes