|

RESOLUCIÓN Final del examen de vigencia de la cuota compensatoria impuesta a las importaciones de poliéster fibra corta, originarias de la República de Corea, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Jueves 26 de junio de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL EXAMEN DE VIGENCIA DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE POLIÉSTER FIBRA CORTA, ORIGINARIAS DE LA REPÚBLICA DE COREA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 5503.20.01, 5503.20.02, 5503.20.03 Y 5503.20.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa final el expediente administrativo E.C. 14/13 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes:

RESULTANDOS

A. Resolución final

2. Mediante la Resolución Final la Secretaría determinó las siguientes cuotas compensatorias:

a. 3.74% a las importaciones de PFC producido y exportado por Sam Yang Co. Ltd. (“Sam Yang”);

b. 4.49% a las importaciones de PFC producido por Cheil Synthetics, Inc. y exportado por Samsung Co. Ltd.;

c. 14.81% a las importaciones de PFC producido por Sam Yang y exportado por Daewoo Co., y

d. 32% a las demás importaciones de PFC de Corea.

B. Exámenes de vigencia previos

3. El 29 de julio de 1999 se publicó en el DOF la Resolución final del primer examen de vigencia de la cuota compensatoria. Se determinó mantenerla por cinco años más contados a partir del 20 de agosto de 1998.

4. El 10 de diciembre de 2004 se publicó en el DOF la Resolución final del segundo examen de vigencia de la cuota compensatoria. Se determinó mantenerla por cinco años más contados a partir del 20 de agosto de 2003.

5. El 20 de noviembre de 2009 se publicó en el DOF la Resolución final del tercer examen de vigencia de la cuota compensatoria. Se determinó mantenerla por cinco años más contados a partir del 20 de agosto de 2008.

C. Cobertura de producto

a. Confirmar las cuotas compensatorias definitivas impuestas a las importaciones de PFC bicomponente. Este producto se describe como una fibra hueca con configuración de espiral, obtenida por un proceso químico que une dos polímeros de poliéster de diferente viscosidad. La diferencia en el punto de condensación de la viscosidad intrínseca de los dos polímeros permite que el PFC adquiera un rizado en forma de espiral permanente.

b. Excluir del pago de las cuotas compensatorias definitivas a las importaciones de LMF. Este producto se describe como una fibra de un centro de poliéster y una cubierta de copolímero de poliéster que típicamente se usa para unirse térmicamente con otras fibras de poliéster.

D. Aviso sobre la vigencia de la cuota compensatoria

7. El 26 de noviembre de 2012 se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias. Por este medio se comunicó a los productores nacionales y a cualquier persona que tuviera interés, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional interesado manifestara por escrito su interés de que se iniciara un procedimiento de examen. El listado incluyó el PFC, objeto de este procedimiento.

E. Manifestación de interés

8. El 11 de julio de 2013, DAK Resinas Américas México, S.A. de C.V. (“DAK”), manifestó su interés en que la Secretaría inicie el examen de vigencia de la cuota compensatoria. Propuso como periodo de examen el comprendido de enero a diciembre de 2012.

F. Resolución de inicio del cuarto examen de vigencia de cuota compensatoria

9. El 7 de agosto de 2013 la Secretaría publicó en el DOF la Resolución que declaró el inicio del examen de vigencia de la cuota compensatoria impuesta a las importaciones de PFC, originarias de Corea (la “Resolución de Inicio”). Se fijó como periodo de examen el comprendido del 1 de enero al 31 de diciembre de 2012, y como periodo de análisis el comprendido del 1 enero de 2008 al 31 de diciembre de 2012.

G. Producto objeto de examen

1. Descripción del producto

10. El producto objeto de examen es la fibra corta (PFC) que también se conoce comercialmente como fibra corta de polietileno tereftalato (polyester staple fiber), que se obtiene de la polimerización de ácido tereftálico o dimetil tereftalato (PTA) y monoetilenglicol (MEG) como una fibra química sintética en forma de filamentos continuos, o en forma de fibra corta o discontinua.

2. Tratamiento arancelario

11. El producto objeto de examen ingresa por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación arancelaria |

Descripción |

|

55 |

Fibras sintéticas o artificiales discontinuas. |

|

5503 |

Fibras sintéticas discontinuas, sin cardar, peinar ni transformar de otro modo para la hilatura. |

|

5503.20 |

- De poliésteres. |

|

5503.20.01 |

De tereftalato de polietileno, excepto lo comprendido en las fracciones 5503.20.02 y 5503.20.03. |

|

5503.20.02 |

De tereftalato de polietileno alta tenacidad igual o superior a 7.67 g por decitex (6.9 g por denier). |

|

5503.20.03 |

De tereftalato de polietileno color negro, teñidas en la masa. |

|

5503.20.99 |

Los demás. |

|

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI). |

|

12. La unidad de medida utilizada en la TIGIE y en las operaciones comerciales es el kilogramo.

13. De acuerdo con el SIAVI, las importaciones de PFC están sujetas a un arancel de 5%, salvo las que ingresen por la fracción 5503.20.03, las cuales están libres de arancel. Las importaciones originarias de los países que son socios comerciales de México están exentas de arancel.

3. Usos

14. El PFC se utiliza en procesos de hilado, solo o mezclado con otras fibras para la fabricación de telas de vestir, del hogar e industriales.

H. Convocatoria y notificaciones

15. Mediante la publicación de la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores, exportadores y a cualquier persona que considerara tener interés jurídico en el resultado de este examen, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

I. Partes interesadas comparecientes

17. Compareció al procedimiento únicamente el productor nacional.

DAK Resinas Américas México, S.A. de C.V.

Paseo de la Reforma 222, Torre I, piso 17

Col. Juárez

C.P. 06600, México, Distrito Federal

J. Argumentos y medios de prueba

18. La Secretaría otorgó una prórroga de 5 días a DAK para que compareciera al procedimiento y presentara su respuesta al formulario oficial, así como los argumentos y las pruebas que estimara pertinentes. El plazo venció el 24 de septiembre de 2013.

2. DAK

19. El 24 de septiembre de 2013, DAK compareció para presentar argumentos y pruebas en defensa de sus intereses. Manifestó:

A. La carta de la Asociación Nacional de la Industria Química, A.C. (ANIQ), señala que DAK es el único fabricante del producto objeto de examen en México.

B. Por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la TIGIE ingresa PFC, así como PFC de baja fusión o también conocido en inglés como “low melt”, que no es parte de este procedimiento.

C. De eliminarse las actuales cuotas compensatorias continuaría la práctica desleal y existe la probabilidad fundada de que el dumping incrementaría en forma significativa.

D. El precio promedio al que Corea exportó PFC a todo el mundo en el periodo de análisis, es inferior al que exportó a México. El precio promedio de venta a todo el mundo se ubica en 1.47 dólares de los Estados Unidos de América (“dólares”) por kilogramo, que es un 12.5% menor al precio de venta en México, que es de 1.69 dólares por kilogramo.

E. Corea cuenta con una enorme capacidad y flexibilidad para determinar sus precios de exportación en función del mercado a donde quiere dirigir sus exportaciones, y accede a todos los países en donde existe demanda de PFC.

F. Aplicó un ajuste por concepto de flete para llevar la mercancía desde el puerto de entrada en Manzanillo, México hasta el de Busan en Corea, a partir de una cotización que obtuvo de una empresa transportista. Sólo cuenta con información relativa a los costos de transporte entre Corea y México. Es imposible conocer los descuentos, bonificaciones y reembolsos realizados por los exportadores a sus clientes en México, ya que representa información confidencial entre ellos, por lo que la información que presenta es la mejor disponible con la que cuenta.

G. En el estudio realizado por la empresa consultora Compañía Promotora de Negocios Internacionales, S.A. de C.V. (PROINTER), exhibe el valor reconstruido del PFC en el mercado doméstico de Corea, no realiza ajustes.

H. En Corea no existe demanda doméstica para el PFC que produce, en virtud de que sus clientes se reubicaron en otros países o tuvieron que cerrar sus plantas productivas. En consecuencia, toda su producción se dirige a los más de 90 países a los que exporta.

I. La industria de Corea al no contar con demanda interna de PFC, se encuentra inmersa en un entorno internacional que es propicio para la realización de prácticas comerciales desleales, en razón de que existe un significativo exceso de capacidad instalada no utilizada, lo que propicia una creciente competencia por los mercados de exportación.

J. Corea está perdiendo su principal mercado de exportación que es China, entre otras cosas, porque China ha invertido en instalaciones productivas de PFC en los últimos años.

K. Corea cuenta con un nivel de producción exportable y una política de precios agresiva para causar un daño importante a la producción nacional cuando así lo considere necesario.

L. Las cuotas compensatorias que se examinan se vuelven un mecanismo fundamental de sobrevivencia para la producción nacional, ya que su eliminación propiciaría un daño severo e irremediable, a tal grado que cuestionaría seriamente la operación de la industria y el cierre de la planta sería inminente.

M. Se ha venido sosteniendo un proceso de negociación con la empresa maquiladora en el que se discute la posibilidad de abrir una nueva línea de producción para la fabricación de PFC, sin embargo, la eliminación de las cuotas pondría en riesgo la negociación de esta inversión.

N. El mercado mexicano es un destino potencial de las exportaciones de PFC originarias de Corea, por las siguientes razones: i) a nivel mundial, cuenta con una demanda interna de las más altas; ii) tiene una cadena productiva textil desarrollada en términos de producción de telas y prendas; iii) las ventas de prendas y telas se realizan tanto a nivel doméstico como de exportación; iv) la participación de las exportaciones coreanas en el mercado mexicano es baja, pero sería fácil incrementar su participación de mercado, y v) en contrapartida, las exportaciones de otros países de PFC a México participan de manera importante en el CNA (Consumo Nacional Aparente).

O. Se requiere evitar la introducción a territorio mexicano de las importaciones desleales coreanas mediante una cuota compensatoria que sea más efectiva que la actualmente en vigor.

P. El mercado mexicano es un mercado altamente competido en el cual interactúan tanto la producción nacional como las importaciones de diversos países, en donde únicamente las coreanas están sujetas a cuotas compensatorias.

Q. En México existe producción de las principales materias primas, lo que apoya la competitividad de la producción.

R. De eliminarse las cuotas, la industria mexicana se vería en la necesidad de reducir sus precios para poder implementar el embate de las exportaciones coreanas.

S. Los márgenes de subvaloración esperados son excesivamente elevados y más aún, cuando se está hablando de un commodity petroquímico, en el cual el margen de rentabilidad normal es muy bajo y cualquier reducción en los precios conlleva pérdidas.

T. El daño que le causaría la eliminación de la cuota compensatoria sería enorme, debido a que cualquier combinación de menores precios con el volumen resultante de ventas en el mercado doméstico repercutirá dramáticamente en sus resultados financieros, propiciando que la producción doméstica de PFC deje de existir.

U. En un mundo globalizado los excedentes de capacidad instalada a nivel mundial y, en particular, los existentes en los países altamente consumidores de PFC como China e India, tenderán a continuar protegiendo sus mercados domésticos frente a las importaciones originarias de terceros países como Corea, generándole a éste la enorme urgencia de buscar mercados de exportación alternativos.

V. Corea no reducirá su capacidad instalada para producir PFC a lo largo del periodo de 2008 a 2013, en 2012 produjo y exportó más de 14 veces lo producido en México.

W. Corea cuenta con la capacidad potencial exportadora para desplazar a la totalidad de la producción nacional sin necesidad de afectar al resto de su mercado de exportación.

X. Los principales países consumidores y productores de PFC, como China, Estados Unidos, la Unión Europea e India, entre otros, han implementado cuotas compensatorias a las importaciones de PFC originarias de Corea, lo que confirma que prevalecen las condiciones económicas y de mercado de la industria coreana que dieron lugar a la discriminación de precios en la investigación ordinaria.

20. DAK presentó:

A. Copia certificada de los instrumentos notariales:

a. 8,497 del 8 de mayo de 2013, otorgado ante el Notario Público 29 de Monterrey, Nuevo León, que contiene diversos cambios de denominación, de domicilio y reforma total de estatutos de DAK, y

b. 96,638 del 12 de abril de 1994, otorgado ante el Notario Público 48 de México, Distrito Federal, que contiene el acta constitutiva Petmex Mexicana, S.A. de C.V.

B. Copia de estados financieros auditados de Akra Polyester, S.A. de C.V. (“Akra”), al 31 de diciembre de 2009 y 2008, y 2010 y 2009, y de DAK, al 31 de diciembre de 2010 y 2009, 2011 y 2010, y 2012 y 2011.

C. Copia de la carta de la ANIQ dirigida a la UPCI, en la cual señala que identifica a DAK como el único productor nacional de PFC, debido a que existe un contrato de maquila con Indorama Ventures Polymers México, S. de R.L. de C.V. (“Indorama”), en el cual se especifica que toda la producción de PFC pertenece a DAK, del 26 de julio de 2013.

D. Precio de exportación de PFC, por la fracción arancelaria 5503.20.99 de enero a diciembre de 2012, cuya fuente es la base de importaciones del SAT.

E. Estimación del margen de discriminación de precios de PFC, por la fracción arancelaria 5503.20.99, de enero a diciembre de 2012, y su promedio, elaborado por DAK.

F. Importaciones definitivas por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99, en valor y volumen, en forma anual de 2008 a 2012, que incluye y excluye el PFC de baja fusión, cuya fuente es la base de importaciones del SAT.

G. Indicadores del mercado nacional, en valor y volumen, en forma anual de 2008 a 2012, cuya fuente es DAK y la base de importaciones del Servicio de Administración Tributaria (SAT).

H. Indicadores del mercado de Corea, en volumen, en forma anual de 2008 a 2012, cuya fuente son las publicaciones Chemical Market Associates, Inc. (CMAI) – Global Polyester Fibers & Feedtocks (Agosto 2008), IHS Chemical – Global Polyester Fibers & Feedtocks (Abril 2013) y la Aduana de Corea.

I. Ficha técnica de PFC de baja fusión de Woongjin Chemical, expedida en 2013.

J. Especificaciones de PFC de baja fusión, cuya fuente son las páginas de Internet http://www.wjchemical.com/, http://www.wjchemical.com/ product/product02.asp y http://www.wjchemical.com/product/ product02_rawcotton03_01.asp.

K. Importaciones totales, que ingresaron por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99, por país, de enero de 2008 a diciembre 2012, cuya fuente es el SAT.

L. Importaciones definitivas de PFC y PFC de baja fusión, por país, en valor y volumen, en forma anual de 2008 a 2012, cuya fuente es la base de importaciones del SAT.

M. Ajuste por concepto de flete, cuya fuente es la cotización de la empresa Panalpina Transportes Mundiales, S.A. de C.V., del 2 de enero del 2012, y copia de esta fuente.

N. Copia de la carta de PROINTER dirigida a DAK, que contiene el valor reconstruido de PFC en el mercado doméstico de Corea, del 19 de septiembre de 2013.

O. Indicadores del mercado mundial de PFC, en volumen, en forma anual de 2008 a 2012, y estimaciones de 2013 a 2016, cuya fuente son las publicaciones World Synthetic Fibers Supply/Demand Report 2011 de PCI Fibers, CMAI – Global Polyester Fibers & Feedtocks (Agosto 2008), IHS Chemical – Global Polyester Fibers & Feedtocks (Abril 2013) y PCI Fibers, Fibers Report. Reporte 300 de agosto 2013.

P. Copia parcial de la publicación del Federal Register de Estados Unidos, que contiene el establecimiento de un derecho antidumping a ciertas fibras cortas de poliéster, originarias de Corea y Taiwán, del 1 de julio de 2011.

Q. Copia parcial del documento G/ADP/N/230/TUR de la Organización Mundial de Comercio (OMC), que contiene el establecimiento de un derecho antidumping al PFC, originario de Corea, del 31 de julio de 2012.

R. Copia parcial de la publicación del Diario Oficial de la Unión Europea, que contiene el establecimiento de un derecho antidumping al PFC, originario de Bielorrusia, China, Arabia Saudita y Corea, del 16 de septiembre de 2008.

S. Investigaciones antidumping contra Corea y el resto del mundo, de forma anual de 1995 a 2012, y su porcentaje del total de investigaciones, cuya fuente es la OMC.

T. Exportaciones totales de Corea a México y al resto del mundo de PFC (sin excluir el de baja fusión), en valor y volumen, en forma anual de 2008 a 2012, y el promedio de 2008 a 2012, cuya fuente es el Servicio de Aduanas de Corea.

U. Precios mínimos y máximos de exportaciones de Corea de PFC (sin excluir el de baja fusión), por país, en valor y volumen, de forma anual de 2008 a 2012, cuya fuente es el Servicio de Aduanas de Corea.

V. CNA de PFC y participación de mercado de DAK, de 2008 a 2012, en volumen, cuya fuente es DAK y la base de importaciones del SAT.

W. Estado de resultados de PFC de DAK, de diciembre de 2008 a diciembre de 2012.

X. Principales clientes nacionales y extranjeros de DAK, de forma anual de 2008 a 2011.

Y. Escenarios de daño en caso de que se eliminen las cuotas compensatorias, en valor y volumen, cuya fuente son los estados financieros de DAK.

K. Réplicas

21. El plazo venció el 27 de septiembre de 2013, sin embargo, al no haber comparecido contrapartes de la producción nacional, no se presentaron réplicas.

L. Argumentos y pruebas complementarias

22. El 29 de noviembre de 2013, la Secretaría notificó a las partes interesadas la apertura del segundo periodo de ofrecimiento de pruebas con objeto de que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

23. El 17 de enero de 2014 DAK presentó argumentos y pruebas complementarias. Manifestó:

A. No obtuvo mayor información sobre si los precios de exportación de PFC de Corea al resto del mundo, reportados por el Servicio de Aduanas de Corea, son FOB (por las siglas en inglés de “Free on Board”), a pesar de la consulta que hizo a dicha fuente.

B. No obstante, suponiendo que los precios de exportación reportados sean FOB, DAK realizó un ejercicio para recalcular el margen de subvaloración, a través de obtener un precio de exportación ajustado partiendo de una selección aleatoria de países que conforman una muestra representativa y que corresponde al 67% de las exportaciones totales de PFC de Corea.

C. Consiguió información de fletes de Busan, Corea (puerto de salida) a 14 países de distintas regiones del mundo de un proveedor de transporte y logística (TSC Container Freight).

D. Para obtener el nuevo margen de subvaloración, realizó la siguiente metodología: i) de los países de la muestra, obtuvo un precio de exportación promedio ponderado por volumen para 2012; ii) consideró el promedio del precio total de exportaciones de Corea en el puerto de salida (FOB), que sería Busan; iii) con los datos de flete al puerto de llegada en dólares por contenedor de 40 pies, calculó el costo en dólares por kilogramo y obtuvo un promedio ponderado por kilogramo exportado, iv) al promedio del precio de exportación sumó el promedio del costo de transporte y obtuvo el precio en dólares por kilogramo al puerto de llegada, resultando el precio de exportación promedio de Corea, y v) con el dato obtenido, calculó un nuevo margen de subvaloración del precio de exportación de Corea respecto al precio doméstico de DAK, de 21.1% que se ubica 6.3 puntos porcentuales por debajo del que calculó anteriormente (27.4%).

E. Aún bajo el supuesto de que los precios reportados por el Servicio de Aduanas de Corea sean FOB, al aplicarse los costos de transporte a distintos países y convertirlos a CIF (por las siglas en inglés de “Cost, Insurance and Freight”), se mantienen las conclusiones de subvaloración que DAK había expuesto.

24. DAK presentó copia de una comunicación electrónica entre DAK y un proveedor de transporte y logística (TSC Container Freight) de diciembre de 2013, sobre cotizaciones de flete de PFC de Corea (puerto de Busan) a Estados Unidos, China, Vietnam, Alemania, Irán, Rusia, Reino Unido, Italia, Polonia, Japón, Australia, Francia, Ecuador y Taiwán para 2012.

M. Requerimientos de información

1. Prórrogas

25. El 8 de noviembre de 2013 se otorgó una prórroga de 5 días a DAK para presentar su respuesta al requerimiento de información formulado por la Secretaría el 29 de octubre de 2013. El plazo venció el 20 de noviembre de 2013.

2. Partes

a. DAK

26. El 20 de noviembre de 2013 DAK respondió al requerimiento de información que la Secretaría le formuló el 29 de octubre de 2013, referente a la metodología que empleó para calcular el precio de exportación, precisar fuentes del valor reconstruido propuesto así como de diversos documentos, margen de subvaloración, estado de resultados, nuevas inversiones, reclasificación de información y traducciones. Manifestó:

A. Para depurar la base de datos que presentó para el precio de exportación de Corea a México, DAK realizó la siguiente metodología: i) obtuvo las importaciones totales de PFC, respecto al periodo de enero de 2008 a diciembre de 2012, con independencia del régimen de importación y el país de origen; ii) filtró las operaciones de importación bajo el régimen definitivo, agregando una columna que confirma el tipo de fibra revisado durante la glosa de pedimentos facilitados por el SAT, y iii) filtró las operaciones originarias de Corea que corresponden al PFC objeto de examen para 2012.

B. Aporta el margen de subvaloración esperado con los precios de venta internos al 100% de sus clientes.

C. En la página de Internet de la aduana de Corea (http://www.customs.go.kr/), no hay información que especifique dónde están puestas las exportaciones publicadas, por lo que no puede confirmar que sea FOB; por tal razón, realizó una consulta por Internet al Servicio de Aduanas de Corea, para efecto de conocer el Incoterm de los precios de exportación, pero no recibió respuesta.

D. La existencia de una cuota compensatoria en México ha limitado el ingreso de las exportaciones examinadas, pero si se elimina nadie puede objetar que Corea pudiera enviar a nuestro país volúmenes sustanciales de esta mercancía.

E. La información que DAK ha presentado (capacidad instalada y no utilizada en Corea, sus exportaciones, precios de exportación, entre otra), sustenta que la eliminación de la cuota que ahora se examina, daría lugar a la repetición del daño y del dumping en México.

F. Si las empresas coreanas vendieran en México al mismo precio promedio que vendieron en Estados Unidos, dichas empresas no sólo desplazarían totalmente las ventas domésticas de DAK, sino también desplazarían las importaciones originarias de terceros países.

G. El objeto del proyecto de inversión es para fabricar un mayor volumen de PFC, mismo que será destinado a su venta en el mercado doméstico.

H. El proyecto de inversión de DAK, consiste en realizar una enorme y costosa reparación a una línea de producción (CP-10) de PFC, propiedad de Indorama, que se encuentra cerrada desde tiempo atrás.

I. El dinero ya fue invertido, el proyecto ya arrancó su producción y se encuentra en la etapa de conocer la calidad del producto que se obtiene de dicha línea, así como los costos fijos, variables y demás costos que se generan en la producción de PFC, información que servirá de base para negociar el costo de maquila que DAK pagará a Indorama.

J. La producción de PFC que se obtenga de este proyecto se dirigirá al mercado mexicano, en razón de que se sustituirán importaciones de este producto originarias de dos plantas ubicadas en Estados Unidos, propiedad de DAK.

27. DAK presentó:

A. Importaciones totales que ingresaron por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la TIGIE, por país, de enero de 2008 a diciembre 2012, y por tipo de fibra, cuya fuente es el SAT.

B. Importaciones definitivas por la fracción arancelaria 5503.20.99 de la TIGIE, en valor y volumen, de enero a diciembre de 2012, de PFC (No baja fusión), cuya fuente es la base de importaciones del SAT.

C. Copia de una carta y anexos de PROINTER dirigida a DAK, sobre el sustento, metodología y fuentes de información con relación al valor reconstruido de PFC en el mercado doméstico de Corea, del 15 de noviembre de 2013.

D. Copia de los documentos titulados:

a. “Fibres Report. A Monthly Review of Synthetics Worldwide” del PCI Fibres, que contiene información sobre la imposición de medidas antidumping de China y Paquistán en contra de las importaciones de PFC originarias de Corea, del 20 de febrero de 2008 y del 20 de junio del 2007;

b. “Global Fibers & Feedstocks Market Report” del CMAI, que contiene información sobre la imposición de medidas antidumping de Japón en contra de las importaciones de PFC originarias de Corea, del 6 de agosto de 2002;

c. “Global Fibers & Feedstocks Market Report” del CMAI, que contiene un reporte sobre la oferta y demanda trimestral de PFC, del 22 de julio de 2008;

d. “Global Fibers & Feedstocks Market Report” del CMAI, que contiene un reporte complementario sobre la oferta y demanda trimestral de PFC, del 26 de abril de 2013;

e. “Fibers Report. A Monthly Review of Synthetics Worldwide” del PCI Fibers, que contiene una actualización económica de China, de agosto de 2013, y

f. “Investment Aplication Form (IAF)” que contiene un formato de solicitud de inversión elaborado por DAK, dirigido a Alfa, de febrero de 2013.

E. Reporte G/ADP/N/101 de la OMC del 10 de febrero de 2003, que contiene las medidas antidumping impuestas por Argentina a las importaciones de PFC originarias de Corea.

F. Copia del artículo titulado “SOUTH KOREA: Brazil, Korea Agree Polyester Quota” que contiene una nota sobre la imposición de medidas antidumping de Brasil en contra de las importaciones de PFC originarias de Corea, obtenido de la página de Internet http://www.just-style.com/news/brazil-korea-agree-polyester-quota_id89310.aspx, consultada el 7 de noviembre de 2013.

G. Estadísticas de importaciones y exportaciones de Corea por la partida 5503.20 de 2007 a 2012, obtenidas de la página de Internet http://www.customs.go.kr/kcshome/trade/TradeCommodityList.do, consultada el 20 de agosto de 2013.

H. Reporte sobre la producción, demanda y capacidad de producción mundial de PFC, del PCI Fibers de abril de 2012.

I. Explicación de las normas internacionales de información financiera (IFRS por las siglas en inglés de “International Financial Reporting Standard”).

28. El 19 de febrero de 2014 DAK respondió al requerimiento de información que la Secretaría le formuló el 5 de febrero de 2014, referente al cálculo del margen de subvaloración potencial, las proyecciones del volumen de las importaciones del producto objeto de examen y del volumen e ingreso por ventas, datos de autoconsumo y costo operativo, naturaleza y valuación económica del proyecto de inversión. Manifestó:

A. Dada la cercanía entre Estados Unidos y México, y la no existencia de barreras arancelarias y no arancelarias entre ellos, en virtud del Tratado de Libre Comercio de América del Norte, las probabilidades de que Corea exporte a México al mismo precio que a Estados Unidos son muy altas.

B. Dicho escenario se considera como el más probable, arrojando un margen de subvaloración de 20.3%.

C. Con base en su conocimiento del mercado doméstico e internacional, DAK considera que, de existir una subvaloración del 20%, sucedería lo siguiente: i) se daría una invasión masiva de PFC coreano; ii) sus clientes de todos tamaños iniciarían un proceso de importación de PFC; iii) las ventajas de ser el proveedor doméstico no serían suficientes para contrarrestar el proceso de importación, y iv) en un plazo de seis meses, DAK estima que perdería entre un 70% y un 80% de participación en el mercado mexicano.

D. En otro escenario, si la subvaloración fuera de un 6%, DAK concluye que: i) sólo sus clientes grandes con una mayor solidez financiera y organizacional, realizarían importaciones; ii) sus clientes aún tomarían parcialmente en cuenta las ventajas y beneficios que le otorga el fabricante doméstico y las evaluarían frente a las que ofrecen las importaciones; iii) habría una erosión en sus precios de venta, y iv) de mantener sus precios sin variación, su participación en el mercado pudiera impactar entre un 30% a un 40%.

E. DAK afirma que no autoconsume el PFC que le es maquilado por Indorama, ya que sólo lo comercializa.

F. No es necesario, ni conveniente evaluar de forma aislada el proyecto de inversión que realizó, pues tal proyecto fue concebido como parte integral del contrato de maquila que tiene celebrado con Indorama, para efectos de que, si las condiciones de mercado fueran adecuadas, se incrementara la producción de PFC.

G. Aclara que dicho proyecto, no sólo ya se finalizó su implementación tal como se conceptualizó desde su origen, sino también, ya inició operaciones a partir de octubre de 2013, y cuyo objeto fue la de arrancar una capacidad instalada ya existente.

H. Quizá los impactos de la eliminación de la cuota compensatoria pudieran parecer excesivos, sin embargo, en razón de que el PFC es un “commodity”, una pequeña variación en los precios induce a un gran aumento en la cantidad demandada de éste, adicionalmente a que Corea es un país que la totalidad de su producción la exporta, y cuenta con suficiente capacidad instalada no utilizada para satisfacer la totalidad de la demanda del mercado doméstico.

I. La eliminación de las cuotas compensatorias a la importación de PFC de Corea, le causaría un daño significativo, que en un momento determinado, puede manifestarse en el cierre de la planta de producción.

29. DAK presentó:

A. Copia de una carta de DAK dirigida a la Secretaría, que contiene los resultados esperados para el 2014, bajo el supuesto de que se eliminen las cuotas compensatorias, del 14 de febrero de 2014.

B. Escenarios de impacto en el estado de resultados de DAK, proyectado para 2014, a partir de la eliminación de las cuotas compensatorias, en valor y volumen.

C. Escenarios de impacto en el flujo de efectivo de DAK, proyectado para 2014, a partir de la eliminación de las cuotas compensatorias.

3. No partes

a. Indorama

30. El 8 de noviembre de 2013 Indorama respondió al requerimiento de información que la Secretaría le formuló el 29 de octubre de 2013, para efecto de que aportara las cifras anuales correspondientes a capacidad instalada, empleo y masa salarial, de 2008 a 2012, relacionada con su actividad productiva de PFC.

31. El 14 de febrero de 2014 Indorama respondió al requerimiento de información que la Secretaría le formuló el 5 de febrero de 2014, para efecto de que aportara las cifras anuales correspondientes a los activos fijos y totales destinados a la maquila de PFC, de 2008 a 2012.

b. SAT

32. El 28 de enero del 2014, la Secretaría requirió diversos pedimentos de importación al SAT. El 31 de marzo de 2014 dio respuesta.

c. Agentes aduanales

33. El 17 diciembre de 2013, la Secretaría requirió a 9 agentes aduanales, para efecto de que presentaran copia de diversos pedimentos de importación del producto objeto de examen, su correspondiente factura y demás documentos de internación. Se recibió respuesta de 8.

N. Hechos esenciales

34. El 24 de marzo de 2014 la Secretaría notificó a las partes interesadas comparecientes los hechos esenciales de este procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (“Acuerdo Antidumping”).

35. El 4 de abril de 2014, DAK presentó sus manifestaciones a los hechos esenciales.

O. Audiencia pública

36. El 28 de marzo de 2014, se celebró la audiencia pública de este procedimiento. Participaron DAK y la Embajada de Corea en México, las cuales tuvieron oportunidad de exponer sus argumentos y replicar los de su contraparte, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

P. Alegatos

37. El 4 de abril de 2014, DAK presentó sus alegatos, los cuales se consideraron para emitir la presente Resolución.

Q. Opinión de la Comisión de Comercio Exterior

38. Con fundamento en los artículos 89 F fracción III de la LCE y 15 fracción XI del Reglamento Interior de la Secretaría (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior (la “Comisión”), que lo consideró en su sesión del 16 de mayo de 2014.

39. El Secretario Técnico de la Comisión, una vez que constató la existencia de quórum en los términos del artículo 6 del RLCE, dio inicio a la sesión. La Secretaría expuso detalladamente el caso y aclaró las dudas que surgieron. El proyecto se sometió a votación y fue aprobado por mayoría de votos.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXI de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del RISE; 5 fracción VII, 67, 70 fracción II y 89 F de la LCE y 11.3, 11.4 y 12.3 del Acuerdo Antidumping.

B. Legislación aplicable

41. Para efectos del presente procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la LFPCA y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

42. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presenten, ni la información confidencial que ella misma se allegue, de conformidad con lo dispuesto por los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Argumentos de la Embajada de Corea en México

44. Durante la audiencia pública, la Embajada de Corea en México presentó la postura de su gobierno en relación con el presente procedimiento y manifestó que 20 años es tiempo suficiente para que la industria nacional mexicana se recupere de los daños industriales causados por el dumping.

45. Adicionalmente, argumentó que una ampliación de las medidas antidumping es incompatible con el artículo 11.1 del Acuerdo Antidumping de la OMC que establece que los derechos antidumping sólo permanecerán vigentes durante el tiempo y en la medida necesarios para contrarrestar el dumping que esté causando daño.

46. La Secretaría considera que el argumento presentado por la Embajada de Corea no es procedente, pues el mismo Acuerdo Antidumping prevé que, a través de los exámenes de vigencia de cuotas compensatorias establecidos en el artículo 11.3, se pueda prorrogar la vigencia de un derecho antidumping. Este procedimiento tiene por objeto precisamente determinar cuáles serían las consecuencias de la supresión de las cuotas y, en caso de concluir que de eliminarlas, se repetiría o continuaría la práctica desleal, de manera totalmente compatible con el Acuerdo Antidumping se estaría en el derecho de confirmarlas y prorrogar su vigencia, pues se considera que todavía son necesarias para evitar un daño a la rama de la producción nacional.

F. Análisis de la continuación o repetición de la discriminación de precios

48. Ningún exportador coreano ni importador del producto objeto de examen compareció al procedimiento para presentar información, argumentos y pruebas sobre valor normal, precio de exportación u otros aspectos del procedimiento, no obstante que se les otorgó amplia oportunidad para ello. En consecuencia, la Secretaría, realizó el examen sobre la repetición o continuación de la práctica de discriminación de precios con base en los hechos de los que tuvo conocimiento, en términos de lo dispuesto por los artículos 6.8 y Anexo II del Acuerdo Antidumping y 54 y 64 de la LCE. Tales hechos corresponden esencialmente a la información que DAK proporcionó en el curso del procedimiento, así como la información de que se allegó la Secretaría.

49. Uno de los elementos señalados por DAK para acreditar que la práctica de discriminación de precios continuaría en caso de eliminarse la cuota compensatoria, es que Corea exporta a más de 90 países y que sus precios de exportación, durante el periodo de examen, registraron una enorme variación, lo cual es indicativo de la capacidad que tienen los productores coreanos de manipularlos en función del destino al que quieren exportar para incrementar su participación en el mercado.

a. en febrero de 2007, Paquistán impuso cuotas compensatorias antidumping a las importaciones de PFC, originarias de Corea, Indonesia y Tailandia;

b. el 16 de septiembre de 2008, la Unión Europea publicó la continuación de las cuotas compensatorias impuestas a las importaciones de PFC, originarias de Corea;

c. el 1 de julio de 2011, Estados Unidos publicó la resolución final relativa al examen de vigencia para ciertas fibras cortas de poliéster, originarias de Corea y Taiwán; concluyó que la revocación de las cuotas compensatorias llevaría a la continuación o recurrencia del dumping, y

d. el 31 de julio de 2012, la OMC publicó un documento con el informe de Turquía correspondiente al primer semestre de 2012, en el que expone que, para el caso de Corea, existe una cuota compensatoria definitiva para las fibras cortas de poliéster.

52. De la información que obra en el expediente administrativo, la Secretaría pudo corroborar lo descrito en el punto anterior y concluir que efectivamente las exportaciones de PFC de Corea enfrentan recurrentemente investigaciones por discriminación de precios y están sujetas a derechos antidumping.

53. DAK proporcionó datos y pruebas para calcular un precio de exportación y un valor normal con la finalidad de que la Secretaría, pudiera confirmar la probabilidad fundada de la repetición o continuación de la práctica de discriminación de precios de PFC por parte de Corea, como se expone a continuación:

1. Precio de exportación

55. DAK señaló que por las citadas fracciones arancelarias ingresa, además del producto objeto de examen, PFC de baja fusión, que debe ser excluido del análisis porque no está sujeto al pago de cuotas compensatorias de acuerdo con la Resolución final del procedimiento de cobertura de producto referido en el punto 6 de esta Resolución.

56. DAK explicó que en el listado que presentó, identificó el PFC objeto de examen y excluyó aquel que por su descripción era identificado como de baja fusión.

57. La Secretaría obtuvo la base de datos del Sistema de Información Comercial de México (SIC-M) y replicó la metodología propuesta por la producción nacional, esto es, seleccionó las importaciones definitivas originarias de Corea y dejó fuera el producto que, de acuerdo con la columna de descripción, se refiere a PFC de baja fusión, para 2012.

58. Con base en la información anterior, la Secretaría obtuvo un total de 64 transacciones de importación que consideró podrían referirse al producto objeto de examen, por lo que requirió a los agentes aduanales para obtener la totalidad de los pedimentos con su documentación anexa.

59. De la revisión de los documentos señalados en el punto anterior, la Secretaría observó que ninguna de las transacciones de importación a México era del producto objeto de examen. La Secretaría entiende que por tratarse de información propia de las empresas importadoras, DAK no tuvo razonablemente a su alcance el detalle para poder identificar si se trataba de PFC objeto de examen o no, ya que las estadísticas referidas en el punto 54 de esta Resolución no contienen, en todos los casos, las descripciones al nivel de detalle que permitieran identificar el producto.

60. En consecuencia, al no haber exportaciones coreanas a México de PFC durante el periodo de examen, la Secretaría empleó como alternativa la información reportada por DAK a la que se refiere el punto 50 de la presente Resolución y, obtuvo un precio de exportación promedio ponderado de Corea, para el total de sus exportaciones.

2. Valor normal

61. DAK argumentó que no existe demanda doméstica de PFC en Corea, en virtud de que las empresas que producen textiles y utilizan este insumo se reubicaron en otros países o cerraron sus plantas, por lo que toda su producción se dirige a los mercados de exportación. Lo anterior lo sustentó en información del CNA de PFC en Corea para 2008, con información de las revistas especializadas de CMAI Global Fibers & Feedstocks Report para 2009, y para 2012 y 2013 con el IHS Chemical Global Fibers & Feedstocks Report. En consecuencia, propuso calcular el valor normal con base en la opción de valor reconstruido.

62. Para el cálculo del valor reconstruido, DAK presentó un estudio elaborado por el Director General de la empresa consultora PROINTER, quien señaló tener 39 años de experiencia en diversas áreas de la industria de las fibras sintéticas y sus materias primas.

64. Para calcular los costos del PTA, propuso utilizar los precios publicados por Tecnon Orbichem para el mercado de Corea en su modalidad de “contrato”, con términos de venta “entregado”. Señaló que estos precios son una referencia base para la elaboración de contratos de suministro de PTA. La publicación reporta dos precios, el bajo y el alto, para cada mes del periodo de examen, por lo que calculó el promedio aritmético de ambos. En el caso del MEG, propuso utilizar los precios reportados por IHS (conocido anteriormente como CMAI), en su publicación para el mercado de Asia, cuyos términos de venta son “CFR Asia/Pacífico”, en su modalidad “contrato”. Para calcular el costo de ambas materias primas, el estudio consideró un factor de consumo por kilogramo de polímero y un porcentaje de rendimiento del polímero al producto terminado de calidad comercial.

65. Calculó los costos de la energía (energía eléctrica y gas natural), aditivos y empaques, mano de obra, otros costos fijos (gastos de mantenimiento) y gastos de venta, generales y administrativos como una proporción de los costos correspondientes en plantas productoras de PFC en el mercado de Estados Unidos. DAK explicó que utilizó información de Estados Unidos porque es un mercado abierto y competitivo, y en Corea no existe información pública de los costos en los que incurren los fabricantes en la producción del PFC.

3. Conclusión

G. Análisis de la continuación o repetición del daño

69. Con fundamento en los artículos 11.3 del Acuerdo Antidumping y 70 fracción II y 89 F de la LCE, la Secretaría analizó si existen elementos para sustentar que la eliminación de las cuotas compensatorias definitivas a las importaciones de PFC, originarias de Corea, daría lugar a la continuación o repetición del daño a la rama de la producción nacional del producto similar.

70. Para realizar su análisis, la Secretaría consideró los datos del periodo de examen comprendido del 1 de enero al 31 de diciembre de 2012, así como las cifras del periodo de análisis que comprende del 1 de enero de 2008 al 31 diciembre de 2012. Salvo indicación en contrario, la descripción de la tendencia de los indicadores económicos y financieros durante un año determinado, se hace con respecto al comparable inmediato anterior.

1. Rama de producción nacional

2. Mercado internacional

72. DAK presentó información del mercado mundial obtenida del PCI Fibers, de abril de 2012. A partir de estas cifras, se puede observar que la capacidad instalada a nivel mundial se duplicó entre 2000 y 2012 y, en particular, aumentó 22% a lo largo del periodo analizado. Asimismo, se proyecta un crecimiento de 13% para 2016, con respecto a 2012.

73. Por su parte, la producción mundial de PFC registró un crecimiento menor, ya que aumentó 72% entre 2000 y 2012, mientras que en el periodo analizado creció 18%; en este caso, se proyecta un crecimiento de 9% para 2016, cifra también inferior al pronóstico efectuado para la capacidad instalada.

74. La relación entre capacidad instalada y producción arroja una diferencia creciente, misma que se refleja en un mayor exceso de capacidad; la capacidad utilizada, a nivel mundial disminuyó de 85% en 2000 a 70% en 2012 y se prevé se ubique en 68% en 2016.

75. Por lo que se refiere a la demanda mundial, este indicador registró crecimientos en la misma magnitud que la producción, 72% entre 2000 y 2012 y una proyección de 9% para 2016 (en relación con 2012), con lo que se deduce que la demanda influye directamente sobre el comportamiento registrado por la producción. Sin embargo, el ritmo de crecimiento observado, y esperado por la capacidad de producción, continúa siendo mayor.

3. Mercado nacional

76. DAK argumentó que el mercado nacional es maduro y altamente competido, ya que interactúa con las importaciones de diversos países. Debido a los tratados comerciales que México ha suscrito, así como a las reducciones unilaterales al arancel nación más favorecida, que las autoridades han venido implementando, la protección arancelaria a la industria nacional es prácticamente nula. De igual manera, no existen barreras no arancelarias de ningún tipo que limiten el acceso de importaciones de PFC.

77. Como se mencionó en el punto 71 de esta Resolución, DAK mantiene un acuerdo de maquila con la empresa Indorama, razón por la cual, el análisis de los indicadores de la producción nacional fue completado con información de capacidad instalada, empleo y salarios que presentó Indorama.

78. Con base en la información disponible en el expediente administrativo, la Secretaría observó que el volumen de la producción nacional registró fluctuaciones a lo largo del periodo analizado, mismo que concluyó con aumentos de 10% en 2012 y 8% entre 2008 y 2012.

79. A lo largo del periodo analizado las exportaciones registraron una tendencia a la alza, con aumentos de 26% en 2009, 11% en 2010 y 17% en 2011; sin embargo, esta tendencia se interrumpió con una disminución de 20% en 2012. Las exportaciones acumularon un crecimiento de 31% entre 2008 y 2012.

80. Con base en las estadísticas obtenidas del SIAVI, se observó que durante el periodo analizado, a través de las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la TIGIE, ingresaron importaciones originarias de 26 países: Alemania, Australia, Bélgica, Bielorrusia, Brasil, Canadá, Chile, China, Corea, Corea del Norte, Dinamarca, Estados Unidos, Francia, Honduras, Hong Kong, India, Indonesia, Italia, Japón, Paquistán, Reino Unido, República Checa, Singapur, Tailandia, Taiwán y Vietnam.

81. Con objeto de evaluar el comportamiento del mercado nacional, la Secretaría estimó el CNA, medido como la producción nacional, más importaciones, menos exportaciones. Al respecto, se observó que el CNA registró disminuciones de 10% en 2009 y 2% en 2012, de manera que acumuló una reducción de 1% entre 2008 y 2012.

82. Sobre la composición del CNA, se observó que la participación de la industria nacional en el mercado doméstico se mantuvo relativamente estable, ya que aumentó 3 puntos porcentuales a lo largo del periodo analizado; una situación similar registró la participación de las importaciones totales, en este caso disminuyó 2 puntos porcentuales entre 2008 y 2012.

4. Análisis sobre el volumen real y potencial de las importaciones

83. DAK señaló que a través de las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la TIGIE ingresan mercancías que no forman parte del producto objeto de examen. Este producto es el poliéster de baja fusión y no está sujeto a cuota compensatoria, conclusión que se deriva del procedimiento de cobertura mencionado en el punto 6 de esta Resolución.

84. Con base en información proporcionada por la ANIQ y el SAT, DAK revisó la descripción de producto y estimó el volumen de las importaciones definitivas correspondientes al producto objeto de examen y del resto de países que ingresó entre 2008 y 2012.

87. En relación con el comportamiento de las importaciones de PFC de otros orígenes, con base en la información revisada en los puntos 85 y 86 de esta Resolución, la Secretaría estimó que las importaciones totales del producto objeto de examen disminuyeron 13% en 2009, aumentaron 5% y 12% en 2010 y 2011, respectivamente, y cayeron 7% en 2012; durante el periodo analizado, 2008 a 2012, se observó una disminución de 4%.

88. Con relación al CNA, la composición del mercado no sufrió cambios relevantes ya que la participación de las importaciones totales disminuyó 2 puntos porcentuales entre 2008 y 2012. La participación de las importaciones totales fue mayoritaria, ya que a lo largo del periodo analizado, dicha participación se mantuvo por arriba de 67% del mercado doméstico.

89. En particular, en 2008 las importaciones totales representaron el 70% del CNA, en 2009 el 69%, en 2010 nuevamente se redujo a 67%, mientras que en 2011 se incrementó a 72%; para el periodo de examen su participación fue de 68%.

90. Sobre la probabilidad del ingreso de importaciones potenciales, la Secretaría requirió a DAK para efecto de que, a partir del margen de subvaloración estimado en el punto 102 de esta Resolución, proyectara el volumen de importaciones que potencialmente ingresaría en 2014.

91. DAK respondió que, con base en su conocimiento del mercado doméstico e internacional, así como del producto, el ingreso de fibras coreanas a precios inferiores al nacional ocasionaría que, sobretodo, sus clientes más grandes optarían por el producto importado, dando como resultado una erosión en los precios y márgenes de utilidad nacionales.

92. DAK argumentó que, de eliminarse la cuota compensatoria, se registraría una invasión masiva de las fibras asiáticas, que daría como resultado la pérdida de, por lo menos, un tercio de su participación de mercado.

93. De manera adicional, DAK presentó las cifras relativas a las exportaciones de Corea al mundo con base en información reportada por el Servicio de Aduanas de Corea. Al respecto, se observó que Corea exportó 619,000 toneladas en 2012; en ese año, Corea realizó exportaciones a 90 países, en volúmenes que van desde 11 toneladas hasta 105,000 toneladas.

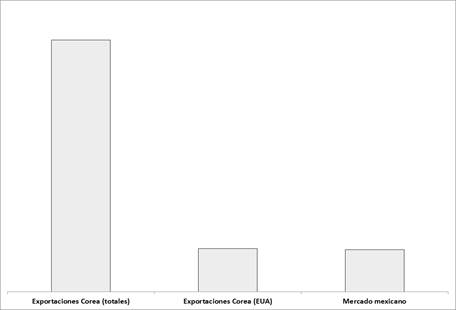

94. En la presente Gráfica 1 se presenta una comparación entre los volúmenes exportados por Corea y el tamaño del mercado mexicano.

Gráfica 1. Exportaciones de Corea vs. Mercado de México en 2012

(Toneladas)

Fuente: Elaborada con información presentada por DAK.

95. Con base en las pruebas presentadas y el análisis efectuado, se concluyó que existe la probabilidad fundada de que Corea podría destinar hacia el mercado mexicano una cantidad de PFC superior a un tercio de la participación de mercado que cubre la producción nacional, si se eliminara la cuota compensatoria. Situación que se sustenta con lo descrito en el punto 125 de la presente Resolución.

96. Asimismo, los resultados también muestran que las medidas antidumping han inhibido el ingreso de mercancías en condiciones de discriminación de precios. Sin embargo, ello no significa que los exportadores del país investigado ya no incurran en estas prácticas, dado que de acuerdo con lo descrito en el punto 68 de esta Resolución, la Secretaría concluyó que de eliminarse la cuota compensatoria definitiva, se repetiría la práctica de discriminación de precios en las exportaciones a México de PFC originarias de Corea.

5. Efectos reales y potenciales sobre los precios

97. DAK argumentó que tomando en cuenta que las importaciones son el componente más importante de la demanda interna, los precios domésticos se determinan fundamentalmente por los precios de las importaciones, siendo el productor nacional un mero seguidor de precios.

98. De acuerdo con información del SIC-M y los pedimentos de importación, la Secretaría observó que el precio promedio de las importaciones totales disminuyó 26% en 2009, aumentó 21% y 30% en 2010 y 2011; para el periodo examinado disminuyó 5%. Durante el periodo analizado 2008 a 2012 acumuló un crecimiento del 10%.

99. Respecto al precio nacional, se observó un comportamiento similar, en este caso, disminuyó 23% en 2009, aumentó 15% en 2010, creció 28% en 2011 y cayó 5% en 2012, acumulando un incremento de 7% entre 2008 y 2012. Con base en los comportamientos descritos, se puede concluir que, efectivamente, el productor nacional se comporta como un seguidor de precios.

100. Sobre la probabilidad fundada de que se presentarán márgenes de subvaloración potenciales, DAK presentó información proveniente del Servicio de Aduanas de Corea; en particular, presentó las cifras relativas a volúmenes y precios de las exportaciones de Corea al mundo, como ejemplo mencionó algunos países que registraron precios menores al precio promedio de exportación de Corea al mundo, entre ellos Estados Unidos.

101. DAK argumentó que, de eliminarse la cuota compensatoria, el PFC originario de Corea podría ingresar con una subvaloración del 20%. Con objeto de calcular un margen de subvaloración potencial, la Secretaría requirió a DAK para que presentara los ajustes necesarios para estimar el precio promedio de exportación de Corea al mundo puesto en el mercado mexicano.

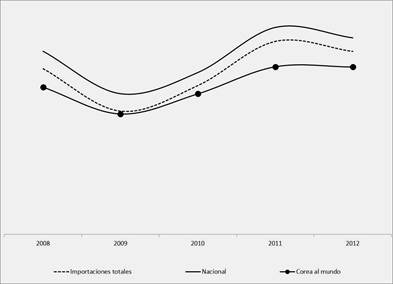

Gráfica 2. Precios de PFC en el mercado mexicano

103. Como se ilustra en la Gráfica 2, el precio del producto nacional se fue ajustando a los niveles y a la tendencia que registraron tanto los precios de las importaciones totales, como los precios de exportación de Corea al mundo puestos en el mercado mexicano.

104. Al respecto, DAK señaló que en caso de eliminarse la cuota compensatoria y, dado que se comporta como un seguidor del precio de las importaciones totales, el margen de subvaloración potencial determinado originaría un efecto directo sobre su precio de venta futuro en el mercado interno, en virtud de que tendría que alinearse al precio de las importaciones coreanas en condiciones de dumping.

105. Con base en las pruebas disponibles y el análisis efectuado, la Secretaría concluyó que existe una probabilidad fundada de que en caso de eliminarse la cuota compensatoria, las importaciones de PFC originarias de Corea concurrirían al mercado nacional con márgenes de subvaloración que repercutirían negativamente en los precios internos e incrementarían la demanda por nuevas importaciones.

6. Efecto real y potencial sobre la rama de producción nacional

107. DAK argumentó que en el periodo objeto de examen, la producción doméstica aumentó 10% con respecto a 2011; sin embargo, el nivel de 2012 fue 4% (sic) inferior al volumen producido en 2010.

108. Por su parte, la Secretaría observó que el volumen de producción disminuyó 3% en 2009, aumentó 16% en 2010, se contrajo 13% en 2011 y creció 10% en 2012; durante el periodo analizado, 2008 a 2012, se observó un incremento de 8%.

109. Una situación similar ocurrió con la participación de mercado de la producción nacional, ya que el nivel observado en 2012 sólo ganó 3 puntos porcentuales, en relación con la participación registrada en 2008; es decir, la composición del mercado se mantuvo relativamente estable con una participación promedio en el periodo analizado de 33%.

110. Por su parte, el volumen de ventas registró un comportamiento en el mismo sentido que la producción, ya que este indicador también registró fluctuaciones a lo largo del periodo analizado y concluyó con aumentos de 19% en el periodo de examen y 15% entre 2008 y 2012.

111. La rama de producción nacional mantuvo estable la magnitud de su capacidad instalada; mientras que el porcentaje de utilización de dicha capacidad refleja el comportamiento observado por la producción, en este caso, la utilización de la capacidad instalada creció 5 puntos porcentuales entre 2008 y 2012.

112. El nivel de inventarios guarda consistencia con los comportamientos observados por la producción y las ventas, como se indicó, el crecimiento registrado por las ventas fue superior al que presentó la producción. En virtud de lo anterior, con excepción de 2011, los inventarios observaron una tendencia a la baja que registró disminuciones de 43% en el periodo de examen y de 30% entre 2008 y 2012.

113. El empleo permaneció constante en el periodo analizado, con lo que la productividad refleja un comportamiento consecuente al registrado por la producción, aumentó 10% en 2012 y 8% entre 2008 y 2012. Por su parte, el comportamiento de los salarios registró una tendencia positiva, ya que acumularon un crecimiento de 42% entre 2008 y 2012.

114. En cuanto a la evaluación de los indicadores financieros, la Secretaría contó con los estados financieros dictaminados, de la empresa Akra de los años 2008, 2009 y 2010, y de la empresa DAK de los años 2011 y 2012.

115. Si bien los ingresos por ventas disminuyeron 1.5%, la caída de 13% que registraron los costos de operación, permitieron que los resultados operativos aumentaran 46% en 2009. En contraste, durante 2010, los ingresos por ventas aumentaron 2.4%, pero los costos de operación lo hicieron en 6%, lo que dio lugar a una disminución de 7% en los resultados operativos. En 2011, continuó la tendencia negativa de los resultados operativos, en este año, disminuyeron 17% (nuevamente los costos de operación se incrementaron en mayor medida que los ingresos). Finalmente, en 2012 los resultados operativos registraron un aumento de 33%, debido a que los ingresos por ventas crecieron 17%, en tanto que los costos de operación lo hicieron en 14%.

117. Con respecto al rendimiento sobre la inversión (ROA, por sus siglas en inglés) de la empresa que integra a la rama de producción nacional calculado a nivel operativo, se observó un comportamiento positivo en todos los años analizados, excepto en 2008. En lo que se refiere a la contribución del producto similar al rendimiento sobre la inversión, ésta fue positiva y mantuvo una tendencia creciente, entre 2008 y 2012.

118. La Secretaría analizó el estado de cambios en la situación financiera de DAK y observó que durante el periodo analizado el flujo de caja operativo siempre fue positivo, con excepción de 2008, debido al comportamiento negativo de los resultados antes de impuestos.

119. Por otra parte, y tomando en cuenta que la capacidad de reunir capital mide la capacidad que tiene un productor de allegarse de los recursos financieros necesarios para la realización de la actividad productiva, la Secretaría analiza dicha capacidad a través del comportamiento de los índices de circulante, prueba del ácido, apalancamiento y deuda.

120. Normalmente se considera que los niveles de solvencia y liquidez son adecuados, si la relación es de 1 a 1 o superior, entre los activos y pasivos circulantes. Al revisar los indicadores de la empresa analizada, se observó que la razón de circulante es aceptable, no obstante la prueba de rápida realización se encuentra ligeramente por debajo de 1.

122. Con base en el análisis efectuado en los puntos 106 a 121 de esta Resolución, la Secretaría observó que el comportamiento registrado por la mayor parte de los indicadores económicos y financieros de la rama de producción nacional fue positivo durante el periodo analizado.

123. Por otro lado, sobre los efectos potenciales que puede generar la eliminación de la cuota compensatoria, DAK tomó en consideración los siguientes supuestos:

a. el objetivo de las empresas privadas, en una economía de mercado, es fundamentalmente el de maximizar sus utilidades (no necesariamente el único), y que éstas se definen como la diferencia entre ingresos totales y costos totales (derivados del proceso de producción y comercialización);

b. los ingresos totales son obtenidos de las ventas totales, que no es otra cosa que el resultado de multiplicar el volumen vendido por el correspondiente precio de venta;

c. los escenarios del daño potencial en que incurriría la producción nacional, en caso de que se eliminaran las cuotas compensatorias, se centrarían en el impacto sobre los ingresos totales (manteniendo inalterables los costos unitarios de producción), y

d. una vez que la práctica desleal afecta en primera instancia, precios, cantidades y, en consecuencia, la utilidad de la empresa, en un segundo término, el impacto negativo se reflejaría en otros parámetros financieros, tales como, flujo de efectivo, rendimiento de la inversión, participación en el mercado, productividad, utilización de la capacidad, crecimiento y capacidad para reunir capital, entre otros.

124. Con base en lo anterior, DAK presentó el estado de resultados y flujo de efectivo construidos con base en dos escenarios: A) se mantiene el precio nacional y se ajusta el volumen de ventas domésticas y B) se mantiene la participación de mercado y se reduce el precio de venta interno hasta igualarlo al precio de las exportaciones coreanas.

126. La reducción que se presentaría del 33% en el volumen de ventas domésticas afectaría negativamente a la producción; sin embargo, sus efectos negativos también se reflejarían en la participación de mercado, en este caso, la producción nacional podría perder 11 puntos porcentuales. Los efectos negativos que puede originar la eliminación de la cuota compensatoria podrían extenderse hacia otros indicadores económicos y afectar su posición competitiva.

127. Por lo que respecta al escenario en el que mantiene la participación de mercado y reduce el precio de venta interno, DAK consideró que Corea exportaría a México al precio promedio al que lo hizo a todos los países.

128. Con respecto a este escenario, DAK estimó que el valor de las ventas domésticas registraría una reducción del 21.6%, resultado de la potencial eliminación de la mencionada cuota compensatoria. El impacto sobre la utilidad antes de financiamiento e impuestos sobre la renta (UAFIR), registraría una fuerte reducción ya que, de pasar a un nivel aceptable de dividendos, éstas se convertirían en enormes pérdidas. En efecto, el precio al que potencialmente pudiera exportarse el PFC originario de Corea conllevaría a que la utilidad registrada en 2012 se convirtiera en pérdida.

129. Finalmente, el pasar de una utilidad (existente con la cuota) a un elevado nivel de pérdidas (con la potencial eliminación de la cuota), implicaría una reducción de ingresos por ventas nacionales de 21.6% respecto de las ventas nacionales del 2012.

130. Al respecto, la Secretaría, con independencia de los resultados presentados por DAK, estimó un margen de subvaloración de 15% tal como se establece en el punto 102 de esta Resolución. Con base en el margen de subvaloración mencionado, así como en los supuestos presentados por DAK en el escenario B), la Secretaría observó que los resultados operativos bajarían 99.5% debido a que los ingresos por ventas disminuirían 21.6%, en tanto los costos de operación permanecerían constantes, lo que daría lugar a una caída de 21.6 puntos porcentuales en el margen operativo.

7. Capacidad productiva y potencial exportador de Corea

132. DAK argumentó que el PFC tiene como uso fundamental servir como materia prima en la elaboración de productos textiles, entre los que destacan las telas para la elaboración de prendas y artículos para el hogar. Por ello, en la medida que las industrias terminales se ubiquen en determinados países, existirá un consumo doméstico de PFC.

133. En consecuencia, la producción de PFC de cualquier país habrá de dirigirse al consumo interno o hacia los mercados de exportación, lo anterior en función del tamaño de su industria doméstica de telas y artículos para el hogar, en el sentido de que si estas industrias son inexistentes, toda la producción de PFC necesariamente habrá de dirigirse al mercado internacional, como ocurre con Corea.

134. En cuanto a la cadena textil de Corea, este país sólo cuenta con una industria productora de PFC, pero al no existir una industria doméstica terminal que demande el PFC, tiene que dirigir su producción hacia el mercado internacional, a través de una política de precios agresiva.

135. En relación con el mercado mundial de PFC, la industria de Corea posee un tamaño considerable y se caracteriza por una significativa capacidad instalada no utilizada, como resultado de que los principales países consumidores han generado un exceso de oferta y de capacidad instalada, que también los conduce a buscar mercados de exportación, propiciando un entorno mundial de competencia.

136. En particular, DAK argumentó que Corea está perdiendo su principal mercado de exportación, que es China, entre otras cosas porque este país ha sobre invertido en instalaciones productivas de PFC en los últimos años, de tal manera que cuenta con capacidad instalada suficiente para satisfacer su demanda interna y colocar volúmenes crecientes en los mercados de exportación.

137. DAK presentó información obtenida del World Synthetic Fibers Supply/Demand Report 2011 de PCI Fibers. En dicha información se puede apreciar que China incrementó su capacidad instalada en 33% entre 2008 y 2012; asimismo, está proyectado un crecimiento de 13% para 2016 en relación con 2012.

138. A partir de los datos aportados por la producción nacional, se observó que el volumen de producción de China aumentó 26% entre 2008 y 2012, y que está proyectado un crecimiento de 6% para 2016. El comportamiento de estos indicadores se refleja en un crecimiento de la capacidad libremente disponible china de 49% entre 2008 y 2012, y de 27% para 2016.

139. De manera adicional y a partir de las cifras de exportación de Corea, la Secretaría corroboró que tal como argumentó DAK, las exportaciones de Corea a China se han reducido sustancialmente en el periodo analizado, al pasar de 66,000 toneladas en 2008 a 50,000 toneladas en 2012, registrando una tasa de decremento promedio en el periodo de 6%, que representa una disminución acumulada de 24% de 2008 a 2012.

140. DAK presentó la información que tuvo razonablemente a su alcance sobre la industria de PFC de Corea. En particular, presentó información obtenida en el Global Fiber & Feedstocks Report del CMAI, del 26 de abril de 2013, del PCI Fibres, de abril de 2012 y del Servicio de Aduanas de Corea.

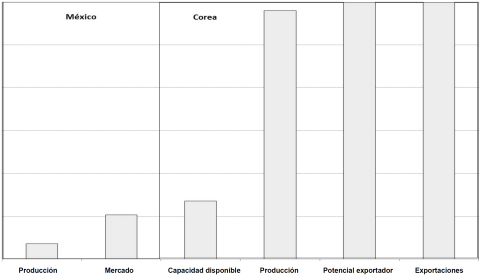

141. A partir de la información descrita sobre la industria de Corea, la Secretaría observó que la capacidad instalada promedio fue de 715 mil toneladas a lo largo del periodo analizado, y que ésta registró una tasa promedio de utilización de 79%. El nivel de capacidad ociosa representó en 2012 el 131% del CNA, tal como se observa en la Gráfica 3, situación que confirma la probabilidad que en caso de eliminarse la cuota compensatoria, Corea dispone de capacidad disponible suficiente para atender la demanda del mercado mexicano.

142. Asimismo, la producción de Corea registró una tendencia creciente, ya que aumentó 13% en 2010 y 4% en 2011, si bien disminuyó 6% en 2012, acumuló un crecimiento de 8% de 2008 a 2012. En términos absolutos, la producción de Corea pasó de 535 mil toneladas en 2008 a 580 mil toneladas en 2012; Corea destinó, en el menor de los casos, el 97% de su producción hacia el mercado de exportación. La Secretaría observó que las exportaciones de Corea promediaron 582 mil toneladas por año, alcanzando un nivel de 619 mil toneladas en 2012.

Gráfica 3. Industria nacional vs. Industria de Corea en 2012

(Miles de toneladas)

Fuente: Elaborada con información presentada por DAK.

143. Con el objeto de dimensionar el tamaño de la industria de PFC de Corea, en relación con la industria de México, la Secretaría observó que a lo largo del periodo analizado, la capacidad instalada en Corea es 12 veces el tamaño de la capacidad de México. Una situación similar ocurre con la producción, en este caso, la producción de Corea representó 17 veces el volumen de la producción mexicana.

144. La Secretaría estimó el potencial exportador de Corea (producción menos demanda interna) y observó que dicho indicador representó en el periodo analizado seis veces el tamaño del mercado mexicano, en términos del CNA.

145. De manera adicional, DAK argumentó que Corea enfrenta cuotas compensatorias en una serie de países que consumen importantes cantidades de PFC, tales como Estados Unidos y la Unión Europea. Al respecto, DAK presentó copia de las siguientes publicaciones:

a. del Federal Register de Estados Unidos, del 1 de julio de 2011, que consigna que la revocación del derecho antidumping contra Corea, conduciría a la continuación o repetición del dumping;

b. del Diario Oficial de la Unión Europea, del 16 de septiembre de 2008, que establece que se mantienen las medidas antidumping contra Bielorrusia, China, Arabia Saudita y Corea;

c. del G/ADP/N/230/TUR de la OMC, del 31 de julio de 2012, que contiene el informe de Turquía correspondiente al primer semestre de 2012, en el que expone que, para el caso de Corea, existe una cuota compensatoria definitiva para las fibras cortas de poliéster, y

d. del “Fibres Report. A Monthly Review of Synthetics Worldwide” del PCI Fibres, del 20 de junio del 2007, que reporta que Paquistán, en febrero de 2007, impuso cuotas compensatorias antidumping a las importaciones de PFC, originarias de Corea, Indonesia y Tailandia.

H. Conclusiones

147. Con base en el análisis y los resultados descritos en los puntos 47 a 146 de esta Resolución, la Secretaría concluyó que existen elementos suficientes para determinar que la eliminación de la cuota compensatoria a las importaciones de PFC, originarias de Corea, daría lugar a la repetición de la discriminación de precios y del daño a la rama de producción nacional conforme a lo dispuesto en los artículos 11.3 del Acuerdo Antidumping y 70 fracción II y 89 F de la LCE.

148. Entre los elementos que llevaron a esta conclusión y sin que sean limitativos de aspectos que se señalaron a lo largo de la presente Resolución, se encuentran los siguientes:

a. En el periodo analizado, las cuotas compensatorias fueron efectivas para desincentivar la concurrencia de importaciones de PFC en condiciones de discriminación de precios al mercado nacional, evitando que causen daño a la rama de producción nacional.

b. La aplicación de la cuota compensatoria tuvo efectos positivos sobre los indicadores económicos y financieros de la rama de producción nacional durante el periodo analizado. La mejoría en su desempeño se observó en el crecimiento de su producción, ventas al mercado interno, la reducción de sus inventarios, y en la tasa de utilización de la capacidad instalada.

c. El precio promedio de las exportaciones de Corea al mundo registró un margen de subvaloración de 15% con respecto al producto nacional durante el periodo de examen.

d. Existe la probabilidad fundada que de eliminarse la cuota compensatoria, las importaciones de PFC originarias de Corea se realizarían a precios tales que repercutirían negativamente en los precios y las ventas al mercado interno de la rama de producción nacional.

e. En dichas circunstancias, es previsible que el crecimiento de las importaciones de PFC originarias de Corea causarían distorsiones en los precios nacionales y abastecerían una parte significativa del mercado, dando lugar a efectos negativos sobre los principales indicadores económicos y financieros de la rama de producción nacional que, en conjunto, llevarían a la repetición del daño.

f. Corea cuenta con el potencial exportador suficiente para colocar volúmenes significativos de exportación de PFC en el mercado mexicano a precios en condiciones de discriminación de precios; la capacidad instalada en Corea es 12 veces el tamaño de la de México y su producción es 17 veces el volumen de la producción mexicana.

g. El país investigado cuenta con vocación exportadora dado que el 97% de su producción se destina hacia el mercado de exportación. Adicionalmente, una posible desviación hacia el mercado nacional de las exportaciones que Corea realizaba a China, ya que en el periodo analizado dichas exportaciones disminuyeron 16,000 toneladas, podría generar un crecimiento de las importaciones.

h. Las exportaciones de PFC originarias de Corea han sido objeto de investigaciones antidumping en varios países: Estados Unidos, la Unión Europea, Paquistán y Turquía, países que han confirmado las medidas contra el país investigado, lo que propicia para la industria coreana una mayor necesidad para reorientar sus exportaciones a otros mercados como pudiera ser el mexicano.

149. Por lo anteriormente expuesto y con fundamento en los artículos 11.1 y 11.3 del Acuerdo Antidumping, y 67, 70 y 89 F fracción IV, literal a, de la LCE se emite la siguiente

RESOLUCIÓN

150. Se declara concluido el presente procedimiento de examen de vigencia de la cuota compensatoria impuesta a las importaciones de PFC, originarias de Corea, independientemente del país de procedencia, que ingresan por las fracciones arancelarias 5503.20.01, 5503.20.02, 5503.20.03 y 5503.20.99 de la TIGIE, o por cualquier otra.

151. Se prorroga la vigencia de las cuotas compensatorias a que se refiere el punto 2 de esta Resolución, y se prorroga su vigencia por cinco años más, contados a partir del 20 de agosto de 2013.

152. Con fundamento en el artículo 87 de la LCE, las cuotas compensatorias definitivas señaladas en el punto 2 de esta Resolución se aplicarán sobre el valor en aduana declarado en el pedimento correspondiente.

153. Compete a la Secretaría de Hacienda y Crédito Público aplicar las cuotas compensatorias definitivas a que se refiere el punto 2 de esta Resolución en todo el territorio nacional.

154. Conforme a lo dispuesto en el artículo 66 de la LCE, los importadores de PFC no estarán obligados al pago de la cuota compensatoria definitiva señalada en el punto 2 de esta Resolución si el país de origen de la mercancía es distinto a Corea. La comprobación del origen de la mercancía se hará conforme a lo previsto en el Acuerdo por el que se establecen las normas para la determinación del país de origen de las mercancías importadas y las disposiciones para su certificación, para efectos no preferenciales (antes Acuerdo por el que se establecen las normas para la determinación del país de origen de las mercancías importadas y las disposiciones para su certificación, en materia de cuotas compensatorias) publicado en el DOF el 30 de agosto de 1994, y sus modificaciones publicadas en el mismo órgano de difusión el 11 de noviembre de 1996, 12 de octubre de 1998, 30 de julio de 1999, 30 de junio de 2000, 1 y 23 de marzo de 2001, 29 de junio de 2001, 6 de septiembre de 2002, 30 de mayo de 2003, 14 de julio de 2004, 19 de mayo de 2005, 17 de julio de 2008 y 16 de octubre de 2008.

155. Notifíquese la presente Resolución a las partes interesadas de que se tenga conocimiento.

156. Comuníquese esta Resolución al SAT para los efectos legales correspondientes.

157. La presente Resolución entrará en vigor al día siguiente de su publicación en el DOF.

158. Archívese como caso total y definitivamente concluido.

México, D.F., a 13 de junio de 2014.- El Secretario de Economía, Ildefonso Guajardo Villarreal.- Rúbrica.

|