|

PROGRAMA Institucional 2013-2018 de la Procuraduría de la Defensa del Contribuyente |

|

Viernes 16 de mayo de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Procuraduría de la Defensa del Contribuyente.- Secretaría General.- Dirección General de Planeación y Evaluación Institucional.

Marco normativo.

De conformidad con los artículos 25 y 26 Constitucionales, corresponde al Estado la rectoría del desarrollo nacional, garantizando que sea integral y sustentable, que vele por el fortalecimiento de la soberanía nacional y su régimen democrático, y que a través del fomento del crecimiento económico y una distribución equitativa del ingreso y la riqueza, se llegue al pleno ejercicio de la libertad y el respeto de las garantías consagradas en la Constitución Política de los Estados Unidos Mexicanos. Asimismo, de los artículos 22 y 23 de la Ley de Planeación se desprende que el Plan Nacional de Desarrollo indicará los distintos programas sectoriales, institucionales, regionales y especiales que coadyuvarán al desarrollo integral del país.

El Programa Institucional de la Procuraduría de la Defensa del Contribuyente (Prodecon), tiene su fundamento jurídico en los artículos 26 y 134 de la Constitución Política de los Estados Mexicanos; 1, 2, 3, 9, 12, 17, 24 y 27 de la Ley de Planeación; 1, 2 fracción XVI, 4, 7, 16, 24, 25, 27, 28, 61, 85, 107, 110, 111 y artículo sexto Transitorio de la Ley Federal de Presupuesto y Responsabilidad Hacendaria; 1 y artículo cuarto y sexto Transitorio de la Ley General de Contabilidad Gubernamental; 1, 2, 5, 6 fracciones I y II, 8 fracciones I, II, VII, IX y XI, 12 y 13 fracción II de la Ley Orgánica de Prodecon; 1, 3 fracción I, 9, 17 bis y 45 de la Ley Orgánica de la Administración Pública Federal; 1, 2, 11, 14, 47, 48, 49, 50, 52, 59 fracciones I, II, III, VIII y X de la Ley Federal de las Entidades Paraestatales; y, 22 del Reglamento de la Ley Federal de las Entidades Paraestatales.

Cabe destacar, que de conformidad con el Artículo 2 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, la Prodecon es un organismo público descentralizado, no sectorizado, con personalidad jurídica y patrimonio propios, con autonomía técnica, funcional y de gestión.

Antecedentes de Prodecon.

Como consecuencia de la Reforma Fiscal propuesta para el ejercicio 2004, se publicaron el 5 de enero de ese mismo año, en el Diario Oficial de la Federación, diversas reformas al Código Fiscal de la Federación, entre las que destacan la adición al citado Código Fiscal, del artículo 18-B, que estableció el nacimiento de la Procuraduría de la Defensa del Contribuyente como un organismo público descentralizado no sectorizado con independencia técnica y operativa, cuyo alcance y organización estaría definido en su Ley Orgánica. Durante la LIX Legislatura, el 27 de abril de 2005, se aprobó en el pleno de la Cámara de Diputados y el 28 del mismo mes, en la Cámara de Senadores, el proyecto de Decreto por el cual se expediría la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, el cual fue enviado al Ejecutivo Federal para su publicación.

El 22 de junio de 2005, el entonces Presidente de la República, en ejercicio de la facultad de veto establecida en el artículo 72, inciso c) de la Constitución Política de los Estados Unidos Mexicanos, envió al Senado de la República, 24 observaciones respecto a la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, relacionadas con la autonomía del organismo, con sus atribuciones de verificación, representación y defensa del contribuyente, con sus facultades de emitir recomendaciones y respecto a la participación del Poder Legislativo en el nombramiento de quien sería la o el Procurador y los Consejeros Independientes, integrantes del Órgano de Gobierno.

Fue hasta el 4 de septiembre de 2006, que se publica en el Diario Oficial de la Federación (DOF) del Decreto por el que se expide la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente (LOPRODECON), en la cual se regula su funcionamiento y se establece su estructura.

Posteriormente, el 12 de abril de 2011, el Titular del Poder Ejecutivo Federal, sometió a consideración del Senado de la República la terna de candidatos para ocupar el cargo de Procurador de la Defensa del Contribuyente, mismos que comparecieron el 25 de abril, ante las Comisiones Unidas de Hacienda y Crédito Público y de Estudios Legislativos, para presentar sus propuestas y visiones, habiéndose dictaminado que los tres candidatos propuestos reunían los requisitos de elegibilidad para ocupar el cargo. El 28 de abril de 2011, el Senado de la República designó, por mayoría del pleno, a la Lic. Diana Rosalía Bernal Ladrón de Guevara como la primera Procuradora de la Defensa del Contribuyente, rindiendo en esa misma fecha la protesta de ley.

Naturaleza Jurídica de Prodecon.

La Procuraduría de la Defensa del Contribuyente es un Organismo público descentralizado, no sectorizado, con personalidad jurídica y patrimonio propios, con autonomía técnica, funcional y de gestión por disposición expresa de su Ley Orgánica.

Compromiso social.

Posicionar a Prodecon como un referente capaz de resurgir, de una crisis institucional generalizada por la que atraviesan diversos organismos, y a la vez servir como puente entre la gente que necesita de sus servicios y las autoridades, dentro de una realidad caracterizada por una recaudación fiscal crónicamente baja, un sistema tributario complejo y profuso, una ausencia total de medios alternativos de solución de controversias entre autoridades y contribuyentes, un excesivo formalismo en la aplicación de la ley y la permanentemente aplazada Reforma Fiscal Estructural.

Facultades.

Es importante mencionar que para dar debido cumplimiento de sus objetivos, metas y marco legal, la Procuradora de la Defensa del Contribuyente emitió los Lineamientos que regulan el ejercicio de las atribuciones sustantivas de la Procuraduría de la Defensa del Contribuyente, con el objeto de establecer la interpretación y aplicación de la normatividad de la Procuraduría, así como los principios, criterios y reglas que enmarcan la actuación del personal del organismo para el mejor desempeño de sus actividades y con ello brindar servicios de calidad a los contribuyentes.

En los citados lineamientos se describen de manera general las fases y etapas de los procesos que se derivan de la prestación de los servicios que la Procuraduría proporciona como parte de sus funciones y en ejercicio de sus facultades. Dichos Lineamientos fueron publicados en el DOF el 30 de agosto de 2011.

La Procuraduría de la Defensa del Contribuyente pretende también como uno de sus objetivos responder a la transformación de las relaciones entre las autoridades en materia tributaria federal y los contribuyentes. Prodecon se ha propuesto ser una institución confiable y eficaz en la defensa de sus derechos, observadora imparcial de las prácticas y conductas de las autoridades fiscales federales, es decir, de la actuación de la administración tributaria y comprometida con la promoción de una nueva cultura contributiva, conforme a la cual se favorezca la cooperación, el respeto mutuo, la buena fe y la colaboración entre contribuyentes y fisco en beneficio público.

Ahora bien, las facultades de Prodecon se encuentran establecidas en el artículo 5 de su Ley Orgánica y reguladas por sus Lineamientos, y son las siguientes:

I. Asesoría y consulta.

II. Representación legal y defensa del contribuyente.

III. Procedimiento de quejas y reclamaciones de los contribuyentes (Ombudsman del contribuyente).

IV. Investigación y análisis de problemas de carácter sistémico.

V. Proponer al SAT modificaciones a su normatividad interna.

VI. Interpretar normas fiscales y aduaneras a petición del SAT.

VII. Celebrar reuniones periódicas con las autoridades fiscales.

VIII. Acudir ante la Comisión de Hacienda y Crédito Público de la Cámara de Diputados con propuestas de modificación a las normas fiscales.

IX. Propiciar la celebración de Acuerdos Conclusivos (a partir de 2014).

Finalmente, otra importante facultad de la Procuraduría, transversal a todas las anteriores, es la de fomentar una nueva cultura contributiva a través de campañas de comunicación y difusión social respecto de los derechos y garantías de los contribuyentes, proponiendo mecanismos que alienten a éstos a cumplir voluntariamente con sus obligaciones tributarias e instruyendo sobre las atribuciones y límites de las autoridades fiscales federales, quienes deberán actuar con respeto al orden constitucional y legal.

Capítulo I

Diagnóstico

I. Introducción

El acceso a la justicia fiscal es un derecho fundamental que toda persona tiene garantizado en un Estado moderno de derecho. En líneas generales, significa que el contribuyente tiene derecho al ejercicio y defensa de sus derechos y obligaciones tributarias, a través de los medios proporcionados por el Estado para exigirlos.[1]

En este tenor, los contribuyentes deben contar con mecanismos jurisdiccionales y alternativos para efectivizar sus derechos como pagadores de impuestos.

Desde su nacimiento, la Procuraduría de la Defensa del Contribuyente ha velado por la protección, defensa y observancia de los derechos de los pagadores de impuestos. A dos años y medio del inicio de sus funciones, Prodecon se ha consolidado como un actor jurídico de primer nivel y un interlocutor permanente e imparcial entre autoridades y contribuyentes, garantizando de forma permanente y continua el derecho fundamental de acceso a la justicia fiscal de los gobernados.

El impacto del Ombudsman del contribuyente en la vida pública del país se refleja en la recepción de sus propuestas por parte del Ejecutivo Federal, mismas que se incorporaron en la reforma hacendaria de 2014,[2] especialmente, respecto de la introducción en nuestro sistema tributario de la figura de Acuerdos Conclusivos y el establecimiento de un orden de prelación obligatorio en la inmovilización de cuentas bancarias.

Desde el inicio de sus funciones, Prodecon advirtió la ausencia de medios alternativos para solucionar diferendos entre la autoridad fiscal y los contribuyentes, hallando que la consulta prevista en el artículo 34 del Código Fiscal de la Federación era la única vía que se preveía para que el pagador de impuestos pudiera conocer el criterio de la autoridad respecto de un asunto real y concreto, y con ello pudiera evitar futuras controversias que le originaran altos costos.[3]

Aunque también es cierto que tanto contribuyentes como autoridades han entablado un canal de comunicación directo a partir de los procedimientos de quejas y reclamaciones que lleva la Procuraduría, éstos no han sido eficaces para resolver las diferencias derivadas de los procedimientos de comprobación fiscal o auditorías.

Este vacío causó, en gran medida, la excesiva judicialización de diferendos entre fisco y pagadores de impuestos, con lo gravoso que esto implica para ambos, el largo tiempo que normalmente dura la controversia en dirimirse y la inseguridad e incertidumbre jurídicas que conlleva, sin mencionar que los créditos fiscales son objeto de actualización permanente y traen aparejada ejecución, a menos que se garantice el interés fiscal.[4]

Fue así que la reforma hacendaria para 2014 adicionó, a propuesta del Defensor del Contribuyente, un Capítulo II, denominado “De los Acuerdos Conclusivos”, en el Título III del Código Fiscal de la Federación (artículos 69-C a 69-H).

Los Acuerdos Conclusivos constituyen el primer medio alternativo de solución de diferendos en el sistema tributario mexicano, y tienen como finalidad que autoridad y contribuyente lleguen a un acuerdo sobre la calificación de hechos u omisiones detectados por las autoridades revisoras dentro de los procedimientos de comprobación, antes de la determinación del crédito fiscal.

Por lo que respecta a la inmovilización de cuentas bancarias, la Procuraduría de la Defensa del Contribuyente observó que el uso discrecional de esta facultad constituía un caso paradigmático de vulneración de derechos de los pagadores de impuestos, específicamente respecto de los derechos de audiencia, legalidad, seguridad jurídica, debido proceso, propiedad y mínimo vital.

En este sentido, Prodecon advirtió que la inmovilización de cuentas bancarias era una medida que, en la generalidad de los casos, impedía a los contribuyentes continuar normalmente con la operación habitual de su giro, pues obstaculizaba el cumplimiento de las obligaciones fiscales, así como de las contractuales y laborales, lo que podía llevar a la extinción de empresas, pérdida de empleos, inhibición de la inversión productiva y hasta poner en riesgo la propia subsistencia del contribuyente.

Es así que la Procuraduría consideró que el ejercicio de esta medida debía llevarse a cabo con la mayor reserva, en estricto apego a derecho y en proporción a los objetivos perseguidos, ponderando en todo momento los derechos fundamentales de los contribuyentes involucrados.

Con motivo de esta problemática, la Procuraduría presentó el 5 de diciembre de 2012 ante la Comisión de Hacienda y Crédito Público de la Cámara de Diputados una propuesta de reforma para establecer un orden de prelación en la inmovilización de cuentas bancarias, misma que la reforma hacendaria de 2014 recogió en sus elementos fundamentales.

Éstos son tan sólo dos ejemplos que ilustran la repercusión del Defensor de los pagadores de impuestos en su labor de garantizar el acceso a la justicia fiscal de los gobernados. Al margen de esta impronta, el Ombudsman del contribuyente ha observado también los retos que faltan por enfrentar en la materia.

II. Acceso a la justicia fiscal: Retos y perspectivas

La Procuraduría de la Defensa del Contribuyente, como defensor imparcial de los pagadores de impuestos, reitera la necesidad de trabajar en el continuo mejoramiento del acceso a la justicia tributaria en beneficio de todos los mexicanos. En sus dos y medio años de ejercicio, Prodecon ha identificado los siguientes desafíos:[5]

1. Simplificación fiscal

La simplificación fiscal debe entenderse no sólo como un objetivo de carácter instrumental, sino como una exigencia de la seguridad jurídica, puesto que ésta requiere normas claras e inteligibles.[6] Por otro lado, una efectiva simplificación puede combatir mejor la evasión y la elusión fiscal que los actos de fiscalización, ya que ésta permite que dichos actos sean más efectivos para los contribuyentes renuentes a pagar lo justo.[7]

Además, cuando el sistema fiscal es complejo el costo de cumplimiento y de control es elevado, en cambio, un sistema de contribuciones simples facilita su cálculo y pago.

Prodecon ha observado la necesidad de simplificar los trámites administrativos para el cumplimiento de las obligaciones tributarias, pues mientras que en los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE) los contribuyentes emplean un promedio de 176 horas para el pago de sus impuestos, en México destinan casi el doble: 337 horas.[8]

El pago de impuestos tiene que permitir al contribuyente promedio que, aun sin la ayuda de un experto o contador, pueda llenar de forma simple o a través de medios electrónicos su declaración, a fin de que el pago de impuestos sea sencillo y rápido; pues cuando los sistemas y procedimientos son claros, sencillos y fáciles de usar para el contribuyente, el cumplimiento voluntario es mayor.[9]

En México, la complejidad del sistema dificulta el cumplimiento de las obligaciones tributarias, de ahí la necesidad de que los tributos se estructuren de tal modo que los costos de recaudación y cumplimiento sean mínimos, tanto para la Administración Tributaria como para los contribuyentes.

En este sentido, la Procuraduría de la Defensa del Contribuyente a través de sus diversas atribuciones auxilia a los pagadores de impuestos en el cumplimiento de sus obligaciones tributarias. Así por ejemplo, mediante el servicio de consulta, los pagadores de impuestos pueden preguntar a Prodecon, en su carácter de órgano técnico especializado, cómo deben interpretarse las disposiciones normativas en materia fiscal; de igual manera, a través del servicio de asesoría, Prodecon ayuda al contribuyente cuando es objeto de algún acto de autoridad fiscal federal y no sabe cómo actuar al respecto porque no comprende los alcances de las disposiciones fiscales. Desde el inicio de sus operaciones en septiembre de 2011 y hasta el 15 de enero de 2014, la Procuraduría ha recibido un total de 32,588 solicitudes de asesoría.

Además, con la promoción de la cultura contributiva el Defensor del contribuyente difunde de manera permanente el contenido y alcance de las normas tributarias, los límites de las autoridades fiscales, los medios de defensa del contribuyente, así como los derechos y obligaciones de los pagadores de impuestos, a través de la organización de foros especializados, materiales didácticos, campañas de comunicación, entre otros; cuestión que coadyuva a que cada vez más contribuyentes conozcan de la materia tributaria.

2. Judicialización excesiva

Como se ha mencionado, la falta de medios alternativos para la búsqueda de soluciones a las controversias derivadas de actos de fiscalización condujo a una excesiva judicialización de diferendos en materia tributaria.

De acuerdo con el Informe Tributario y de Gestión para el Tercer Trimestre de 2013, elaborado por el SAT, el número de juicios interpuestos en primera instancia durante el periodo de enero-septiembre 2013 ascendió a 25 mil 862, mientras que fueron un total de 11 mil 946 juicios en segunda instancia para el periodo de referencia,[10] lo que da cuenta de la excesiva judicialización de las controversias.

Si bien es cierto que a partir del 1 de enero de 2014 ya existe la posibilidad de que contribuyentes auditados y autoridades revisoras lleguen a un Acuerdo Conclusivo con la intermediación de Prodecon, es necesario potenciar su utilización para que este mecanismo se advierta como un medio efectivo en la solución de conflictos sin necesidad de acudir a la vía judicial. A dos meses de la entrada en vigor de los Acuerdos Conclusivos, la Procuraduría de la Defensa del Contribuyente ha recibido alrededor de 55 solicitudes, lo que refleja el interés de los gobernados por el uso de mecanismos alternativos para solucionar sus controversias con las autoridades fiscales federales.

3. Consolidación de la formalidad

La informalidad representa un problema que impide el potencial crecimiento de las economías emergentes. De acuerdo con la Organización Internacional del Trabajo (OIT), la economía informal afecta la capacidad de un país para participar en el comercio y para crecer.[11] Entre otras cosas, la economía informal impide el acceso a la seguridad social; representa una competencia desleal para las empresas, limita el tamaño y la productividad de las mismas e impide la reasignación de puestos de trabajo en la economía formal.[12] Datos del Gobierno Federal demuestran que la productividad de las empresas es hasta 45% menor que la de aquellas que operan en el sector formal.[13]

Según la Encuesta Nacional de Ocupación y Empleo (ENOE), al cierre del cuarto trimestre de 2013, de los 52.7 millones de personas que conforman la Población Económicamente Activa (PEA), 29.6 millones tienen una ocupación informal y de éstos 14 millones pertenecen al sector informal. Esto quiere decir que un 58.8% de la personas económicamente activas están ocupadas en la informalidad y un 29.7% en el sector informal.[14]

La informalidad se traduce en un alto costo económico para nuestro país. Según datos del Banco Mundial, la informalidad en México representa el 30% del Producto Interno Bruto (PIB), esto es, el equivalente a unos 4.9 billones de pesos.

Bajo este panorama, Prodecon considera perentorio fomentar la formalidad a fin de generar incentivos claros para todos realicen actividades económicas formales, pues en caso contrario, las cargas tributarias seguirán recayendo exclusivamente sobre los contribuyentes cautivos, lo que forzosamente, a mediano o largo plazo, conducirá al incremento de impuestos que nuevamente tendrán que ser soportados por una pequeña minoría de la población.[15]

Así, el Ombudsman del contribuyente ha reconocido el combate a la evasión y al fraude fiscal como pieza clave en la defensa efectiva de los derechos de los pagadores de impuestos, afirmando que debe existir tolerancia cero a la impunidad, ya que ésta genera una grave insuficiencia de recursos y, por ende, un gasto público social insuficiente y una mala distribución de la riqueza.

La Procuraduría de la Defensa del Contribuyente está consciente de la gran empresa que implica la formalización de las actividades económicas en nuestro país, que sin duda requiere no sólo acciones en materia económica, financiera, administrativa y tributaria, sino también de índole educativa, social y cultural.

En este sentido, Prodecon, en su papel de promotor y difusor de la cultura contributiva, convoca a las personas para que asuman su compromiso como ciudadanos contribuyendo al crecimiento del país y a una distribución más justa de la carga fiscal. Así, trabaja incesantemente para incidir en el ánimo de quienes hoy no pagan impuestos para acercarlos a la formalidad y hacerlos fiscalmente responsables, forjando una nueva cultura contributiva en la que todos y cada uno de los miembros de nuestro país se sumen al desarrollo y bienestar de la sociedad mexicana.

4. Fallas del sistema tributario

Existen problemas derivados de la estructura misma del sistema tributario que se traducen en inseguridad jurídica, molestias, afectaciones o vulneración de derechos en perjuicio de todos los contribuyentes, o un grupo o categoría de los mismos.

Prodecon investiga estas fallas de nuestro sistema para buscar la eliminación de prácticas o políticas perjudiciales a los derechos de los contribuyentes, que no pueden ser restituidas por los medios ordinarios de defensa.

Por su complejidad, estos problemas requieren de estudios con miras a cambios administrativos o modificaciones a normas legales o administrativas, para brindar mayor protección a los derechos de los pagadores de impuestos, asegurar su trato equitativo; así como simplificar y facilitar el cumplimiento de las obligaciones tributarias.

Para solventar estas fallas, la Procuraduría de la Defensa del Contribuyente ha emitido diversas recomendaciones respecto de diversos temas:

· Protección del derecho del contribuyente a la deducción de los gastos indispensables para la operación de su negocio, tales como las erogaciones efectuadas para la promoción de sus productos, recomendado a la autoridad advertir la lógica empresarial y las particularidades de cada sector de contribuyentes y no desconocer la forma en que opera el negocio.[16]

· Protección de la garantía de audiencia que se le debe dar al importador en el procedimiento de verificación de origen de mercancías importadas al amparo del TLCAN.[17]

· Protección de un sector de contribuyentes para el efectivo cumplimiento de sus obligaciones fiscales, derivada de la imposibilidad fáctica para obtener la clave del catálogo del Sistema Financiero Mexicano (CASFIM), necesaria para la presentación de declaraciones informativas del Impuesto a los Depósitos en Efectivo (IDE), en virtud de tratarse de un sector social, sin fines de lucro.[18]

· Protección de los contribuyentes del sector primario y de los sujetos que comercializan sus productos para dar efectivo cumplimiento a sus obligaciones fiscales.[19]

· Protección de los derechos de los contribuyentes personas morales para la presentación del Aviso de Suspensión de Actividades.[20]

Asimismo, en la búsqueda de propuestas para mejorar el sistema tributario, Prodecon ha elaborado diversos análisis sistémicos, de los que derivan las siguientes sugerencias:

· La forma en que las autoridades fiscales deben cumplir con la jurisprudencia de la SCJN.[21]

· La superación de problemáticas de inconstitucionalidad en materia fiscal denunciadas en jurisprudencia por la SCJN en las reformas legales que impulse el Ejecutivo Federal[22]

· La actualización del catálogo de actividades del Seguro de riesgos del Trabajo.[23]

· La caducidad de las amortizaciones a los créditos del Instituto del Fondo Nacional de la Vivienda para los Trabajadores (INFONAVIT) en los mismos términos que las aportaciones.[24]

· El acreditamiento de la totalidad del impuesto pagado por la enajenación de inmuebles.[25]

· El derecho de las personas físicas, no obligadas a llevar contabilidad, a deducir gastos personales con CFDI, prescindiendo del formato XML.[26]

· La definición de las Sociedades Cooperativas de Ahorro y Préstamo (SCAP) como parte del sistema financiero para efectos del ISR.[27]

· La adopción del criterio de la SCJN referente a que los estímulos fiscales, por regla general, no son ingresos acumulables para ISR.[28]

· El derecho de las personas morales a presentar el aviso de suspensión de actividades en los mismos supuestos que aplican para las personas físicas.[29]

· Dejar sin efectos el criterio normativo “Simulación de actos jurídicos en operaciones entre partes relacionadas”, toda vez que contraviene los principios de estricto control de legalidad y de seguridad jurídica.[30]

· No incurrir en prácticas administrativas lesivas en las devoluciones de IVA.[31]

· El reconocimiento de la totalidad de las formas de extinción de las obligaciones en la exportación de servicios, de acuerdo con el artículo 1-B de la Ley del IVA.[32]

· La abstención del IMSS a dar de baja del Régimen Obligatorio a los patrones, sujetos obligados y asegurados, a menos que se compruebe fehacientemente la actualización de la causal establecida en la Ley del Seguro Social.[33]

· El derecho a la presentación de promociones ante las autoridades fiscales en horas hábiles conforme al artículo 17 Constitucional.[34]

A pesar de las diversas fallas estructurales en el sistema tributario que la Procuraduría ha detectado, éstas no se han agotado, especialmente si tomamos en cuenta la entrada en vigor de las nuevas disposiciones derivadas de la reforma fiscal de 2014. Sin duda, la aplicación del nuevo marco jurídico fiscal revelará otras posibles problemáticas que el Defensor de derechos del contribuyente deberá atender, pues toda ley es perfectible.

5. Respeto y fortalecimiento de los derechos del contribuyente

El acceso a la justicia fiscal necesariamente implica el fortalecimiento progresivo del abanico de derechos de los pagadores de impuestos. Desde el inicio de sus funciones, la Procuraduría de la Defensa del Contribuyente ha velado por la protección, defensa y observancia de los derechos de los pagadores de impuestos, labor que ha quedado plasmada en su quehacer institucional como defensor permanente del contribuyente.

Así por ejemplo, destaca la promoción que ha hecho la Procuraduría respecto del derecho humano al mínimo vital, considerando tarea inaplazable garantizar a todos los mexicanos un piso mínimo de protección social que efectivice este derecho humano y transitar del enfoque asistencial de los beneficios sociales al reconocimiento de derechos universales para las personas.

Dicho reconocimiento se deriva del artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, como parámetro en el gravamen de los ingresos de los pagadores de impuestos.[35] Además, el derecho al mínimo vital está contenido en instrumentos internacionales suscritos por México, por lo que el legislador, al momento de diseñar el objeto de los impuestos y atender a la capacidad de las personas para contribuir, debe respetar un umbral libre o aminorado de impuestos correspondiente a los recursos necesarios para la subsistencia de las personas, entre ellas, las que se encuentran en edad de retiro.

Al respecto, Prodecon, en su carácter abogado patrono, ha velado por los intereses de los contribuyentes en edad de retiro, obteniendo resolución favorable respecto de la inconstitucionalidad del artículo 160, segundo párrafo, de la Ley del Impuesto Sobre la Renta vigente en 2011, que prohibía a este tipo de contribuyentes presentar su declaración anual, y por ende, la deducción de sus gastos médicos, dentales y hospitalarios.[36]

No obstante, la protección de este derecho humano no se agota en este grupo de contribuyentes, sino que debe extenderse a todo el universo de pagadores de impuestos en atención a sus necesidades; así como tampoco se agota el fortalecimiento de los derechos del contribuyente con el respeto al mínimo vital.

Incluso, Prodecon impugnará algunos aspectos de las nuevas disposiciones fiscales que pueden afectar los derechos de los contribuyentes especialmente vulnerables, tales como los de menores ingresos. Así, Prodecon seguirá ejerciendo la función que la ley le encomienda de vigilar todas las acciones que se presenten en el sistema fiscal mexicano, con el fin de apoyar a los contribuyentes en el reconocimiento y observancia plena de sus derechos.[37]

6. Ejercicio de facultades con estricto apego a los derechos del contribuyente

Prodecon considera que la defensa de los derechos humanos de los gobernados es fundamental, por lo que con la entrada en vigor la reforma referente a la liberación del secreto fiscal para el caso de contribuyentes incumplidos (artículo 69 del Código Fiscal de la Federación), la Administración Tributaria publicó el 1 de enero de 2014 la denominada “Relación de los contribuyentes que incumplen con sus obligaciones fiscales”, facultad que a juicio del Ombudsman del contribuyente no puede ejercer sin estricto apego y respeto a los derechos humanos y fundamentales establecidos en la Constitución.[38]

A la Procuraduría le preocupa que la ley no contemple el derecho de audiencia previa de los contribuyentes afectados por estas publicaciones, pues en un Estado de Derecho es requisito indispensable que cualquier acto de molestia que lleven a cabo las autoridades, sea precedido de una resolución o mandamiento fundado y motivado. En este sentido, determinar si una persona física o moral debe aparecer en el listado es un acto de molestia que debe constar en una resolución escrita debidamente fundada y motivada que justifique su inclusión en la misma.

Además, Prodecon estimó que también se puede producir lesión a los derechos de los contribuyentes cuya inclusión en el listado fue incorrecta, pues en tales supuestos, los gobernados deben esperar irremediablemente la actualización del listado para ser eliminados del mismo, lo que ocurre cada 15 días.

Asimismo, la Procuraduría recomendó que, en atención al principio de igualdad, se publiquen los nombres de contribuyentes beneficiados por la cancelación o condonación de adeudos fiscales.[39]

Prodecon enfatiza la importancia de que las autoridades fiscales ejerzan sus facultades en estricta observancia y respeto a los derechos de acceso a la información, protección de datos personales[40] y debido proceso.

En conclusión, la justicia fiscal en México plantea retos y desafíos que deben ser atendidos en aras de garantizar a los gobernados su derecho al acceso a la misma. En esta encomienda, la actividad de la Procuraduría de la Defensa del Contribuyente como garante de los derechos humanos y fundamentales de los pagadores de impuestos es permanente y constante.

Capítulo II

Alineación a las Metas Nacionales

El Plan Nacional de Desarrollo (PND) 2013-2018, expone la ruta que el Gobierno de la República ha trazado para contribuir, de manera más eficaz, a que México alcance su máximo potencial. Para lograr lo anterior, se establecieron cinco Metas Nacionales, las cuales son las siguientes:

1. Un México en Paz.

2. Un México Incluyente.

3. Un México con Educación de Calidad.

4. Un México Próspero.

5. Un México con Responsabilidad Global.

Asimismo, se presentan Estrategias Transversales para Democratizar la Productividad, para alcanzar un Gobierno Cercano y Moderno, y para tener una Perspectiva de Género en todos los programas de la Administración Pública Federal.

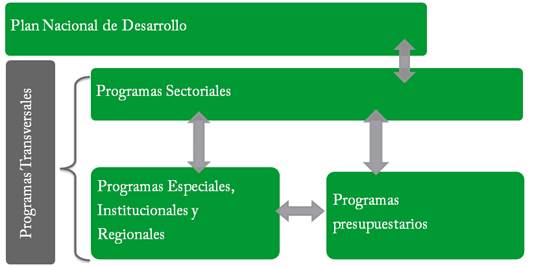

Esquema del Plan Nacional de Desarrollo 2013-2018

En este sentido, el Plan Nacional de Desarrollo, determina que todas las dependencias y entidades de la Administración Pública Federal, deben alinear sus Programas Sectoriales, Institucionales, Regionales y Especiales en torno a las Metas Nacionales, objetivos, estrategias rectoras y estrategias transversales (Democratizar la Productividad, Gobierno Cercano y Moderno, y Perspectiva de Género) que se deriven del PND 2013-2018.

A fin de esquematizar la congruencia y consistencia de la alineación entre el Programa Institucional 2013-2018 de Prodecon, y el PND 2013-2018, se presenta a continuación la correlación entre ambos instrumentos de planeación.

Vinculación de los instrumentos de planeación

Conforme al referido Plan Nacional de Desarrollo, y considerando el marco de atribuciones de la Procuraduría para la Defensa del Contribuyente como organismo público descentralizado, no sectorizado, con personalidad jurídica y patrimonio propios, con autonomía técnica, funcional y de gestión, ésta contribuirá en el cumplimiento de la Meta Nacional, objetivo, estrategia rectora y líneas de acción específicas siguientes:

Meta Nacional IV México Próspero:

Objetivo 4.1 Mantener la estabilidad macroeconómica del país.

Estrategia 4.1.2. Fortalecer los ingresos del sector público.

Líneas de acción:

· Adecuar el marco legal en materia fiscal de manera eficiente y equitativa para que sirva como palanca del desarrollo.

· Promover una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes.

Vinculación de los instrumentos de planeación

|

Alineación de los objetivos del programa al PND |

|||

|

Meta Nacional |

Objetivo de la Meta Nacional |

Estrategia(s) del Objetivo de la Meta Nacional y líneas de acción |

Objetivo del Programa Institucional (Prodecon) |

|

México próspero. |

Mantener la estabilidad macroeconómica del país. |

Fortalecer los ingresos del sector público. Línea de acción: Adecuar el marco legal en materia fiscal de manera eficiente y equitativa para que sirva como palanca del desarrollo. |

1. Observar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares.

|

|

|

|

Línea de acción: Promover una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes.

|

2. Brindar servicios de calidad mediante la asesoría, consulta, representación y defensa de contribuyentes, por actos que afecten su esfera jurídica. 3. Investigar y tramitar quejas de contribuyentes afectados por actos de las autoridades fiscales federales, por presuntas violaciones a sus derechos. 4. Fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes. 5. Propiciar la solución anticipada y consensuada de los diferendos y desavenencias que puedan surgir entre contribuyentes auditados y autoridades fiscales. 6. Eficientar la gestión institucional para el correcto desempeño de las facultades de la Procuraduría. |

Capítulo III

Objetivos, estrategias y líneas de acción

|

Objetivo 1 |

Observar la interacción entre autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares. |

Justificación:

Se observa que el correcto funcionamiento en la interacción entre autoridades fiscales y contribuyentes permite que se corrijan prácticas irregulares, arbitrarias o ilegales de dichas autoridades, incidiendo en el mejoramiento de la relación entre ambos y generando mayor confianza y certeza en los contribuyentes al observar que sus derechos fiscales son respetados. Por lo anterior, las leyes tributarias deben definir las pautas de actuación que orienten las decisiones que las autoridades encargadas de la fiscalización deben observar en todo momento hacia los pagadores de impuestos.

|

Estrategia 1.1 |

Identificar los problemas de carácter sistémico en materia fiscal que ocasionen perjuicio a los contribuyentes y emitir las recomendaciones correspondientes. |

|

Línea de acción 1.1.1. |

Dirigir los análisis y estudios para identificar problemas de carácter sistémico que se detecten o sean planteados a la Procuraduría. |

|

Estrategia 1.2 |

Proponer modificaciones normativas en materia fiscal |

|

Líneas de acción 1.2.1 1.2.2 1.2.3 |

Realizar estudios, investigaciones y diagnósticos de las disposiciones normativas internas del Servicio de Administración Tributaria. Realizar estudios, investigaciones y diagnósticos de las disposiciones jurídicas y de las iniciativas de modificación a las disposiciones fiscales. Elaborar las opiniones sobre la interpretación de las disposiciones fiscales y aduaneras a petición del Servicio de Administración Tributaria. |

|

Estrategia 1.3 |

Impulsar con autoridades fiscales, una actuación de respeto y equidad con los contribuyentes, mediante reuniones periódicas y extraordinarias. |

|

Líneas de acción 1.3.1 1.3.2

|

Convocar y realizar reuniones periódicas y extraordinarias con autoridades fiscales federales, síndicos y grupos organizados de contribuyentes. Elaborar estudios, publicaciones y boletines sobre criterios jurisdiccionales, administrativos y legislativos, y participar en foros de normativa nacional e internacional. |

|

Objetivo 2 |

Brindar servicios de calidad mediante la asesoría, consulta, representación y defensa de contribuyentes, por actos que afecten su esfera jurídica. |

Justificación:

La prestación de los servicios de asesoría, consulta, representación y defensa legal de los contribuyentes, permitirán en forma gradual y progresiva ir fortaleciendo las bases de una nueva cultura contributiva en México a través de la defensa de sus derechos y de una renovada relación entre contribuyentes y autoridades fiscales federales para coadyuvar en la consolidación de un Sistema Tributario eficaz y eficiente.

|

Estrategia 2.1 |

Prestar servicios de asesoría, consulta, representación y defensa legal que soliciten los contribuyentes por actos de las autoridades fiscales federales. |

|

Líneas de acción 2.1.1 2.1.2 2.1.3 2.1.4 |

Prestar y evaluar el servicio de asesoría, que soliciten los contribuyentes por actos de las autoridades fiscales federales. Coordinar la canalización de contribuyentes a las autoridades competentes, cuando su solicitud de servicio no sea competencia de la Procuraduría. Prestar los servicios de representación legal en materia fiscal que soliciten los contribuyentes contra actos de autoridades fiscales. Prestar y resolver el servicio de consulta especializada que soliciten los contribuyentes por actos de las autoridades fiscales federales. |

|

Objetivo 3 |

Investigar y tramitar quejas de contribuyentes afectados por actos de las autoridades fiscales federales, por presuntas violaciones a sus derechos. |

Justificación:

Se ha observado que las autoridades fiscales del orden federal cometen actos que contravienen los derechos y garantías de los contribuyentes. Por lo anterior, la Prodecon se ha propuesto ser una institución confiable y eficaz en la defensa de los derechos de los contribuyentes, observadora imparcial de las prácticas y conductas de las autoridades fiscales federales, garantizando el acceso efectivo de los contribuyentes a la justicia en materia fiscal en el orden federal, mediante el ejercicio de las facultades que le fueron conferidas. Asimismo en la protección de los derechos de los contribuyentes, la Prodecon contribuirá a la transformación de las relaciones entre las autoridades en materia tributaria federal y la ciudadanía. Esta relación debe basarse en una nueva cultura tributaria conforme a la cual se favorezca la cooperación, el respeto mutuo, la buena fe y la colaboración entre contribuyentes y fisco, en vista del bien público.

|

Estrategia 3.1 |

Prestar el servicio de quejas, reclamaciones e investigaciones que soliciten los contribuyentes. |

|

Líneas de acción 3.1.1 3.1.2 |

Prestar el servicio de quejas y reclamaciones en materia de impuestas federales. Prestar el servicio de quejas y reclamaciones por actos de organismos fiscales autónomos y autoridades coordinadas. |

|

Estrategia 3.2 |

Otorgar la protección de los derechos de contribuyentes, verificando que la actuación de las autoridades fiscales esté apegada a Derecho. |

|

|

Línea de acción 3.2.1 |

Coordinar la investigación de expedientes para determinar la probable responsabilidad administrativa, así como atender las solicitudes de notificaciones. |

|

Objetivo 4 |

Fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes. |

Justificación:

El fomento y la difusión de una nueva cultura contributiva es una de las principales herramientas para superar las diversas problemáticas del sistema tributario mexicano. La cultura contributiva representa un nuevo pacto social que permite mejorar la relación entre las autoridades fiscales y los contribuyentes, al promover el respeto irrestricto de los derechos y las obligaciones tributarias, como una cuestión de ciudadanía solidaria, con el objeto de despertar el sentido de pertenencia a México e incidir en el ánimo de los actores de la relación jurídico-tributaria. Prodecon, como interlocutor permanente confiable e imparcial en la defensa de los derechos del contribuyente, tiene la alta labor de promover y difundir la cultura contributiva, respecto de los derechos y garantías de los contribuyentes, sus medios de defensa y los límites de las autoridades fiscales federales.

|

Estrategia 4.1 |

Coordinar la promoción de políticas y programas de cultura contributiva, respecto de los derechos y garantías de los contribuyentes. |

|

Líneas de acción 4.1.1 4.1.2 |

Coordinar la promoción de la cultura contributiva, respecto de los derechos y garantías de los contribuyentes, así como diseñar y difundir materiales y actividades de PRODECON. Coordinar acciones de vinculación institucional con organismos del sector público y privado, instituciones educativas y entidades, nacionales e internacionales. |

|

Objetivo 5 |

Propiciar la solución anticipada y consensuada de los diferendos y desavenencias que puedan surgir entre contribuyentes auditados y autoridades fiscales. |

Justificación:

La instrumentación de los procedimientos para la adopción de un Acuerdo conclusivo propicia una relación más ágil, directa y expedita entre autoridad y contribuyente, en la cual la Procuraduría implementa y realiza sus mejores oficios como órgano técnico especializado en materia fiscal, para que ambas partes lleguen a un acuerdo que ponga solución a los diferendos suscitados en el procedimiento de auditoría. Además, la Procuraduría transparenta la emisión de los acuerdos conclusivos, pues funge como facilitadora y testigo de los mismos, velando en todo momento por el respeto a los derechos de los contribuyentes y el cumplimiento de las disposiciones jurídicas aplicables. Con los Acuerdos conclusivos, la Procuraduría funge como intermediaria entre pagadores de impuestos y autoridades, configurando una relación tripartita en la que se promueve el entendimiento de las partes con base en la conciencia del negocio del contribuyente, la imparcialidad, proporcionalidad, apertura, transparencia y capacidad de respuesta, con lo cual facilita la adecuación del marco legal en materia fiscal de manera eficiente y equitativa para que sirva como palanca del desarrollo nacional.

|

Estrategia 5.1 |

Intermediar para la solución anticipada de diferendos y desavenencias suscitadas durante las auditorías, entre autoridades fiscales y contribuyentes. |

|

Líneas de acción 5.1.1 |

Instrumentar los procedimientos para la adopción de Acuerdos conclusivos, bajo los principios de informalidad, flexibilidad, celeridad e inmediatez. |

|

Objetivo 6 |

Eficientar la gestión institucional para el correcto desempeño de las facultades de la Procuraduría. |

Justificación:

En congruencia con la modernización de la Administración Pública Federal que se desprende del Plan Nacional de Desarrollo 2013-2018, la Prodecon atenderá sus facultades, fomentando una nueva cultura contributiva, bajo los criterios de eficiencia, eficacia, productividad y calidad, a través de la optimización en el uso de recursos, simplificación de los procesos de gestión, mejora en los estándares de calidad en los servicios hacia los contribuyentes, uso de nuevas tecnologías de la información y comunicación, e impulso a la transparencia y la rendición de cuentas. Como resultado de lo anterior, la promoción de una nueva cultura contributiva, se conducirá en términos de eficacia, transparencia y eficiencia en la gestión institucional.

|

Estrategia 6.1 |

Coordinar mecanismos de supervisión, análisis políticos, estrategias de vinculación y acciones de mejora que promuevan el óptimo desarrollo de Prodecon. |

|

Líneas de acción 6.1.1 6.1.2 6.1.3 6.1.4 |

Coordinar acciones de supervisión técnico-jurídicas, acciones de vinculación, análisis político, estudios fiscales y elaboración de proyectos normativos internos. Revisar la operación de las facultades sustantivas en las Delegaciones, constatando que cumplan con la normatividad aplicable. Coordinar la celebración de sesiones ordinarias y extraordinarias del Comité Técnico de Normatividad, vigilando el oportuno cumplimiento de acuerdos adoptados. Coordinar la celebración de sesiones ordinarias y extraordinarias del Órgano de Gobierno, vigilando el oportuno cumplimiento de acuerdos adoptados. |

|

Estrategia 6.2 |

Coordinar la logística de operación y gestión institucional en las Delegaciones de Prodecon. |

|

Líneas de acción 6.2.1 |

Asistir a las Delegaciones en su operación para coadyuvar en el cumplimiento de las metas institucionales de Prodecon. |

|

Estrategia 6.3 |

Conducir la planeación estratégica para la determinación, ejecución y evaluación de las metas institucionales de la Procuraduría. |

|

Líneas de acción 6.3.1 6.3.2 6.3.3 |

Proponer y aplicar políticas, lineamientos, sistemas y procedimientos para el proceso de planeación, ejecución y evaluación de programas institucionales. Coordinar la elaboración y actualización de manuales de organización, procesos, procedimientos e implementar el Sistema de Gestión de la Calidad. Conducir la elaboración de informes de actividades, de evaluación y aquellos solicitados por instancias gubernamentales, integrando la información estadística institucional. |

|

Estrategia 6.4 |

Representar legalmente a Prodecon. |

|

Líneas de acción 6.4.1 6.4.2 6.4.3 6.4.4 |

Representar legalmente a Prodecon en las acciones que se deriven de los procesos judiciales y procedimientos administrativos. Dictaminar la suspensión, rescisión, revocación, terminación, nulidad de contratos, convenios, acuerdos, licitaciones e instrumentos jurídicos celebrados o expedidos por Prodecon. Brindar servicios jurídicos al interior de Prodecon, y proponer criterios, interpretaciones jurídicas y medidas para la observancia de disposiciones aplicables. Dirigir y asesorar en materia de acceso a la información y transparencia |

|

Estrategia 6.5 |

Establecer y ejecutar medidas para el uso eficiente, transparente y eficaz de los recursos, así como impulsar la modernización administrativa. |

|

Líneas de acción 6.5.1 |

Eficientar la administración de recursos humanos, materiales y financieros, así como promover la modernización mediante tecnologías de la información. |

Estrategia 6.6 |

Dirigir las estrategias de comunicación social de la Prodecon. |

|

Líneas de acción 6.6.1 |

Establecer las estrategias de comunicación social y relaciones públicas con los medios de comunicación masiva. |

Líneas de acción transversales.

En cumplimiento a lo dispuesto tanto en el Acuerdo 01/2013 por el que se emiten los Lineamientos para dictaminar y dar seguimiento a los programas derivados del Plan Nacional de Desarrollo 2013-2018, como en la Guía Técnica para la Elaboración de Programas derivados del Plan Nacional de Desarrollo 2013-2018, la Procuraduría de la Defensa del Contribuyente atenderá las líneas de acción transversales correspondientes al Programa para un Gobierno Cercano y Moderno, mediante las Bases de Colaboración suscritas entre la Secretaría de Hacienda y Crédito Público, la Secretaría de la Función Pública y esta Procuraduría.

Capítulo IV

Indicadores

A continuación, se describen cada uno de los indicadores de desempeño asociados a los objetivos institucionales y programas presupuestarios, precisando las metas a lograr respectivamente.

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de las acciones para observar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares (TMACAOI). |

|

Objetivo institucional:

|

Observar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares. |

|

Descripción general: |

El indicador permitirá evaluar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares. Asimismo los resultados de este indicador contribuirán a establecer el grado de eficacia en el que se identifican, previenen y corrigen prácticas irregulares, arbitrarias o ilegales de las autoridades fiscales, así como la solución a problemas de carácter sistémico. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACIAC= {[(a/b)^(1/n)]-1}*100. Variables: a: Número de acciones realizadas para observar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares, durante al año que se evalúa. b: Número de acciones realizadas para observar la interacción de las autoridades fiscales y los contribuyentes para proponer reformas fiscales, prevenir y corregir prácticas irregulares, correspondientes al año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por: · La Subprocuraduría de Análisis Sistémico y Estudios Normativos. · Las Delegaciones. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

234. |

Tasa media de crecimiento anual, no menor al 10%. |

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de los servicios de asesoría, consulta, representación y defensa legal de contribuyentes (TMACSP). |

|

Objetivo institucional: |

Brindar servicios de calidad mediante la asesoría, consulta, representación y defensa de contribuyentes, por actos que afecten su esfera jurídica. |

|

Descripción general: |

El indicador permitirá evaluar la prestación de los servicios de asesoría, consulta, representación y defensa de contribuyentes. Asimismo el análisis de los resultados derivados del indicador, contribuirá a valorar el comportamiento en la demanda de los servicios de asesoría, consulta, representación y defensoría que el contribuyente solicita, proporcionando información respecto de la actuación de las autoridades fiscales federales en la observancia de los derechos y garantías de los contribuyentes. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACSP= {[(e/f)^(1/n)]-1}*100. Variables: e: Número de servicios de asesoría, consulta, representación y defensa legal de contribuyentes realizados durante al año que se evalúa. f: Número de servicios de asesoría, consulta, representación y defensa legal de contribuyentes realizados durante el año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por: · La Subprocuraduría de Asesoría y Defensa del Contribuyente. · La Subprocuraduría de Análisis Sistémico y Estudios Normativos. · Las Delegaciones. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

12,396. |

Tasa media de crecimiento anual, no menor al 20%. |

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de las acciones realizadas para investigar y atender las quejas de contribuyentes afectados por actos de las autoridades fiscales federales (TMACAAQ). |

|

Objetivo institucional: |

Investigar y tramitar quejas de contribuyentes afectados por actos de las autoridades fiscales federales, por presuntas violaciones a sus derechos. |

|

Descripción general: |

El indicador permitirá evaluar la atención de quejas de contribuyentes afectados por actos de las autoridades fiscales federales, por presuntas violaciones a sus derechos. Asimismo el análisis de los resultados derivados del indicador, contribuirá a valorar la actuación de las autoridades fiscales federales, respecto de la observancia a los derechos y garantías de los contribuyentes. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACAAQ= {[(g/h)^(1/n)]-1}*100. Variables: g: Número de acciones realizadas para investigar y atender las quejas de contribuyentes afectados por actos de las autoridades fiscales federales, correspondientes al año que se evalúa. h: Número de acciones realizadas para investigar y atender las quejas de contribuyentes afectados por actos de las autoridades fiscales federales, correspondientes al año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por: · La Subprocuraduría de Protección de los Derechos de los Contribuyentes. · Las Delegaciones. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

5,999. |

Tasa media de crecimiento anual, no menor al 20%. |

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de las acciones realizadas para fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes (TMACANC). |

|

Objetivo institucional: |

Fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes. |

|

Descripción general: |

El indicador permitirá evaluar la promoción de políticas y programas de cultura contributiva, respecto de los derechos y garantías de los contribuyentes. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACANC= {[(i/j)^(1/n)]-1}*100. Variables: i: Número de acciones realizadas para fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes, correspondientes al año que se evalúa. j: Número de acciones realizadas para fomentar y difundir una nueva cultura contributiva respecto de los derechos y garantías de los contribuyentes, correspondientes al año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por: · La Subprocuraduría de Cultura Contributiva y Coordinación Regional. · Las Delegaciones. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

652. |

Tasa media de crecimiento anual, no menor al 10%. |

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de las acciones realizadas para propiciar soluciones anticipadas y consensuadas de los diferendos y desavenencias que surgen entre contribuyentes auditados y autoridades fiscales (TMACACC). |

|

Objetivo institucional: |

Propiciar la solución anticipada y consensuada de los diferendos y desavenencias que puedan surgir entre contribuyentes auditados y autoridades fiscales. |

|

Descripción general: |

El indicador permitirá evaluar las acciones instrumentadas para propiciar soluciones anticipadas y consensuadas, de los diferendos y desavenencias que se presentan entre contribuyentes auditados y autoridades. Asimismo con el análisis de los resultados derivados de este indicador, se valorará la actuación de Prodecon como Órgano intermediador entre autoridades fiscales y contribuyentes para la conciliación y solución de los diferendos y desavenencias, a través de los acuerdos conclusivos. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACACC= {[(c/d)^(1/n)]-1}*100. Variables: c: Número de acciones realizadas para propiciar soluciones anticipadas y consensuadas de los diferendos y desavenencias que surgen entre contribuyentes auditados y autoridades fiscales, correspondientes al año que se evalúa. d: Número de acciones realizadas para propiciar soluciones anticipadas y consensuadas de los diferendos y desavenencias que surgen entre contribuyentes auditados y autoridades fiscales, correspondientes al año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por la Coordinación General Ejecutiva. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

No disponible. La línea base se calculará a partir de lo realizado en 2014. |

Tasa media de crecimiento anual, no menor al 10%. |

|

Ficha de Indicador |

|

|

Elemento |

Características |

|

Indicador: |

Tasa media anual de crecimiento de las acciones realizadas para eficientar la gestión institucional (TMACAEGI). |

|

Objetivo institucional: |

Eficientar la gestión institucional para el correcto desempeño de las facultades de la Procuraduría. |

|

Descripción general: |

El indicador permitirá evaluar las acciones realizadas para mejorar la eficiencia en la gestión institucional. Asimismo con el análisis de los resultados derivados de este indicador, se valorará el impacto de la aplicación de los criterios de eficiencia, eficacia, productividad y mejora de la calidad en los servicios hacia los contribuyentes, sin menoscabo de la modernización en los procesos de gestión mediante el uso de tecnologías de la información y comunicación, transparencia y rendición de cuentas. La unidad de medida del indicador será en términos porcentuales. |

|

Observaciones: |

El algoritmo de cálculo será el siguiente: TMACAEGI= {[(k/m)^(1/n)]-1}*100 Variables: k: Número de acciones realizadas para mejorar la eficiencia en la gestión institucional, correspondientes al año que se evalúa. m: Número de acciones realizadas para mejorar la eficiencia en la gestión institucional, correspondientes al año base. n: Número de años transcurridos entre los periodos anuales que se evalúan. |

|

Periodicidad: |

Anual. |

|

Fuente: |

Información emitida por: · La Coordinación General Ejecutiva. · La Secretaría General. · La Subprocuraduría de Cultura Contributiva y Coordinación Regional. |

|

Referencias adicionales: |

Dirección General de Planeación y Evaluación Institucional. |

|

Línea base 2012 |

Meta 2018 |

|

8,711. |

Tasa media de crecimiento anual, no menor al 10%. |

Transparencia.

El presente Programa estará disponible a partir de su publicación en el Diario Oficial de la Federación, en la sección de “Programas del Plan Nacional de Desarrollo” de la pestaña de Transparencia en la página: http://www.prodecon.gob.mx

Asimismo, los resultados derivados del seguimiento a dicho programa se publicarán durante el primer bimestre de cada año, en el mismo sitio en Internet a fin de hacer del conocimiento de los contribuyentes, colaboradores y sociedad en general, el nivel y/o grado de cumplimiento de los objetivos y metas inscritas, integrando los reportes de evaluación que de manera periódica se generen en cumplimiento a las disposiciones vigentes.

Glosario de términos, siglas y acrónimos.

ACUERDOS CONCLUSIVOS: Acciones realizadas por personal de la Procuraduría, que promueven, transparentan y facilitan la solución anticipada y consensuada de los diferendos y desavenencias que durante el ejercicio de facultades de comprobación, puedan surgir entre contribuyentes y autoridades fiscales;

APF: Administración Pública Federal. Conjunto de órganos que auxilian al ejecutivo federal en la realización de la función administrativa. Se compone de la administración centralizada y paraestatal que consigna la Ley Orgánica de la Administración Pública Federal;

ASESORÍA Y CONSULTA: Servicio prestado por la Procuraduría de la Defensa del Contribuyente en términos de la fracción I, del artículo 5 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, tiene como objetivo atender las solicitudes de los contribuyentes que deriven de los Actos Administrativos de las autoridades fiscales, a efecto de brindarles la asesoría o, en su caso, alternativas a la problemática planteada, explicando el alcance jurídico;

ATRIBUCIONES SUSTANTIVAS: Las que realiza la Procuraduría para la prestación de los servicios de orientación, asesoría, consulta, representación legal y defensa, investigación, recepción y trámite de quejas y reclamaciones, propuestas de modificaciones normativas y legales, identificación de problemas sistémicos, interpretación de disposiciones legales y emisión de recomendaciones, medidas correctivas, sugerencias y acuerdos conclusivos, en términos de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente y el Código Fiscal de la Federación;

AUTORIDADES FISCALES: Autoridades fiscales federales y las autoridades fiscales coordinadas;

BASES: Las Bases de Colaboración suscritas entre la Secretaría de Hacienda y Crédito Público, la Secretaría de la Función Pública y la Procuraduría de la Defensa del Contribuyente;

CONSULTA ESPECIALIZADA: Refleja las opiniones de la Procuraduría en su carácter de órgano técnico especializado en materia tributaria y asesor de los contribuyentes;

CONTRIBUYENTE: Persona física o moral respecto de quien se actualiza el hecho generador de la obligación tributaria;

CULTURA CONTRIBUTIVA: Consiste en dar a conocer los derechos y garantías de los contribuyentes, y propiciar un sistema tributario más justo;

DELEGACIONES: Unidades Administrativas de la Procuraduría de la Defensa del Contribuyente con circunscripción territorial en uno o más estados de la República Mexicana;

DELEGADOS: Titulares de las Delegaciones, señalados en los artículos 6 fracción III y 13 fracción VI, de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente;

ESTATUTO: Estatuto Orgánico de la Procuraduría de la Defensa del Contribuyente;

IMSS: Instituto Mexicano del Seguro Social;

IMPUESTO: Según el Código Fiscal de la Federación los impuestos son las prestaciones en dinero o en especie que el Estado fija unilateralmente y con carácter obligatorio a todos aquellos individuos cuya situación se enmarque en los supuestos que las leyes fiscales establecen. Tributo, carga fiscal o prestaciones en dinero y/o en especie que fija la ley con carácter general y obligatorio a cargo de personas físicas y morales para cubrir los gastos públicos. Es una contribución o prestación pecuniaria de los particulares, que el Estado establece coactivamente con carácter definitivo;

INDICADOR: es un instrumento para medir el logro de los objetivos de los programas y un referente para el seguimiento de los avances y para la evaluación de los resultados alcanzados;

INFONAVIT: Instituto del Fondo Nacional de la Vivienda para los Trabajadores;

LEY: Ley Orgánica de la Procuraduría de la Defensa del Contribuyente;

LFPRH: Ley Federal de Presupuesto y Responsabilidad Hacendaria;

MIR: Matriz de Indicadores de Resultados;

MSD: Modelo Sintético de Información del Desempeño;

PbR: Presupuesto basado en resultados. Es un instrumento metodológico y un modelo de cultura organizacional cuyo objetivo es que los recursos públicos se asignen prioritariamente a los programas que generan más beneficios a la población y que se corrija el diseño de aquellos que no están funcionando correctamente;

PEF: Presupuesto de Egresos de la Federación;

PGCM: Programa para un Gobierno Cercano y Moderno. El Plan Nacional de Desarrollo 2013-2018 (PND) estableció la estrategia transversal “Un Gobierno Cercano y Moderno”; con el objetivo de contar con una administración pública orientada a resultados, que optimice el uso de los recursos públicos, utilice las nuevas tecnologías de la información y comunicación y fortalezca la transparencia y rendición de cuentas. Para cumplir con este objetivo se implementó el “Programa para un “Gobierno Cercano y Moderno 2013-2018”, el cual contiene cinco grandes objetivos que ayudarán a establecer por primera vez en la Administración Pública Federal una Gestión para Resultados coordinada y transversal.

PND: Plan Nacional de Desarrollo 2013-2018;

PROBLEMA SISTÉMICO: Atención de problemas generales o que conciernen, ya no de manera individual, sino grupal o sectorial a los pagadores de impuestos;

PROCURADOR: Titular de la Procuraduría de la Defensa del Contribuyente;

PROCURADURÍA: Procuraduría de la Defensa del Contribuyente;

PRODECON: Procuraduría de la Defensa del Contribuyente;

QUEJAS O RECLAMACIONES: Se refiere al servicio prestado por la Procuraduría, en términos de la fracción III, del artículo 5 de la Ley;

REPRESENTACIÓN LEGAL Y DEFENSA: Se refiere al servicio prestado por la Procuraduría, en términos de la fracción II, del artículo 5 de la Ley, consistente en el patrocinio legal que se otorga al contribuyente u obligado solidario;

SAT: Servicio de Administración Tributaria;

SED: Sistema de Evaluación del Desempeño;

SHCP: Secretaría de Hacienda y Crédito Público;

TECNOLOGÍAS DE INFORMACIÓN Y COMUNICACIÓN (TICs): Se refiere a la convergencia tecnológica de la computación, la microelectrónica y las telecomunicaciones para producir información en grandes volúmenes, y para consultarla y transmitirla a través de enormes distancias. Engloba a todas aquellas tecnologías que conforman la sociedad de la información, como son entre otras, la informática, Internet, multimedia o los sistemas de telecomunicaciones;

UNIDADES ADMINISTRATIVAS: Las establecidas en el Estatuto y en los Manuales de Organización de la Procuraduría, y

UGD: Unidad Gobierno Digital.

México, D.F., a 7 de marzo de 2014.- La Procuradora de la Defensa del Contribuyente, Diana Bernal Ladrón de Guevara.- Rúbrica.