|

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de lámina rolada en frío, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7209.16.01 y 7209.17.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Jueves 24 de abril de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE LÁMINA ROLADA EN FRÍO, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7209.16.01 Y 7209.17.01 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa inicial el expediente administrativo 26/13 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 19 de diciembre de 2013 Ternium México, S.A. de C.V. (“Ternium” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones definitivas y temporales de lámina rolada en frío, originarias de la República Popular China ("China"), independientemente del país de procedencia.

2. La Solicitante manifestó que las importaciones de lámina rolada en frío, originarias de China, en condiciones de discriminación de precios y a precios inferiores a los de la rama de producción nacional, aumentaron considerablemente, lo que causó una afectación negativa sobre los precios nacionales y, por consiguiente, en sus indicadores financieros relacionados con la rentabilidad, lo cual propició un daño y representa una amenaza de daño a la rama de producción nacional. Propuso como periodo de investigación el comprendido de julio de 2012 a junio de 2013 y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido de julio de 2010 a junio de 2013.

B. Solicitante

3. Ternium es una empresa constituida conforme a las leyes mexicanas. Su principal actividad es fabricar, comprar, vender, manufacturar, transformar, distribuir, importar, exportar y/o comercializar toda clase de productos de fierro y acero, incluida, la lámina rolada en frío. Señaló como domicilio para recibir notificaciones el ubicado en avenida Universidad 992 Norte, colonia Cuauhtémoc, código postal 66450, San Nicolás de los Garza, Nuevo León.

C. Producto investigado

1. Descripción general

4. Ternium manifestó que el producto objeto de investigación es la lámina de acero al carbono rolada en frío (“lámina rolada en frío”), sin alear, sin chapar ni revestir, de ancho igual o superior a 600 milímetros (mm) y de espesor igual o mayor a 0.5 mm, pero inferior a 3 mm. Esta mercancía incluye la lámina rolada en frío cruda y la lámina rolada en frío recocida. Técnica o comercialmente se le conoce como lámina rolada en frío o simplemente lámina en frío. En el mercado internacional se conoce como “Cold Rolled Steel” o “Cold Rolled Steel Sheet”.

2. Tratamiento arancelario

5. El producto objeto de investigación ingresa por las fracciones arancelarias 7209.16.01 y 7209.17.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente.

Tabla 1. Descripción arancelaria del producto objeto de investigación

|

Codificación arancelaria |

Descripción |

|

Capítulo 72 |

Fundición, hierro y acero. |

|

Partida 7209 |

Productos laminados planos de hierro o acero sin alear, de anchura superior o igual a 600 mm, laminados en frío, sin chapar ni revestir. |

|

|

-Enrollados, simplemente laminados en frío: |

|

Subpartida 7209.16 |

--De espesor superior a 1 mm pero inferior a 3 mm. |

|

Fracción 7209.16.01 |

De espesor superior a 1 mm pero inferior a 3 mm. |

|

Subpartida 7209.17 |

-- De espesor superior o igual a 0.5 mm pero inferior o igual a 1 mm. |

|

Fracción 7209.17.01 |

De espesor superior o igual a 0.5 mm pero inferior o igual a 1 mm. |

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

6. De acuerdo con el SIAVI, las mercancías que ingresan por las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, quedaron libres de arancel a partir del primero de enero de 2012, cualquiera que sea su origen.

Tabla 2. Aranceles de las fracciones arancelarias objeto de investigación

|

Fracción arancelaria |

Aranceles ad valorem (%) |

|||||

|

2010 Ene |

2010 Feb - dic |

2011 |

2012 Ene - jul |

2012 Ago - dic |

2013 |

|

|

7209.16.01 |

Ex |

5% |

3% |

Ex |

3% |

3 |

|

7209.17.01 |

Ex |

5% |

3% |

Ex |

3% |

3 |

Fuente: SIAVI.

8. La unidad de medida para operaciones comerciales es toneladas métricas; conforme a la TIGIE es el kilogramo.

3. Normas técnicas

9. De acuerdo con Ternium, la lámina rolada en frío se produce principalmente conforme a las especificaciones de las normas de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de “American Society for Testing and Materials”), de la Sociedad de Ingenieros Automotrices (SAE, por las siglas en inglés de “Society of Automotive Engineers”), del Comité Europeo de Normalización y otras organizaciones de normalización europeas (EN, por las siglas en inglés de “Norme Européenne”), del Instituto Alemán de Normas (DIN, por las siglas en alemán de “Deustches Institut für Normung”) y de Normas Industriales de Japón (JIS, por las siglas en inglés de “Japan Industrial Standards”), entre otras, las cuales no son excluyentes entre sí, ya que existen equivalencias entre las mismas. El cumplimiento de estas normas facilita la comercialización de la lámina rolada en frío, pues los consumidores tienen la seguridad de que poseen propiedades físicas y químicas homogéneas, cualquiera que sea su origen, aunque ciertos consumidores pueden adquirir esta mercancía sólo en función del precio, pero sin norma alguna.

10. La Solicitante indicó que el producto objeto de investigación se produce fundamentalmente bajo especificaciones de las normas ASTM A1008/A1008M, DIN 1623, SAE J403, EN 10130 y JIS G3141. Presentó los catálogos de las empresas Baoshan Iron and Steel Co. Ltd. (“Baosteel”), Anshan Iron and Steel Group Corporation (“Anshan”) y Wuhan Iron and Steel Corporation (“Wisco”), principales empresas productoras de lámina rolada en frío de China, en donde se indican características y especificaciones técnicas de este producto que fabrican. De acuerdo con esta información, la Secretaría apreció que la empresa Baosteel fabrica la lámina rolada en frío bajo especificaciones de las normas JISG 3141, EN 10130, ASTM A1008 y SAEJ 403, en tanto que la empresa Wisco conforme las normas EN 10130, JIS G 3141 y ASTM.

4. Características físicas y composición química

11. Ternium manifestó que el producto objeto investigación se fabrica con aceros al carbono, cuya composición química está constituida principalmente de acero, carbono, manganeso, azufre y fósforo. En cuanto a las dimensiones de esta mercancía, indicó que presenta anchos iguales o mayores a 600 mm y espesores menores de 3 mm. Ternium presentó los catálogos de las empresas chinas Baosteel y Wisco.

12. El catálogo de Baosteel indica que esta empresa fabrica lámina rolada en frío con anchos mayores a 600 mm (700 a 1,020 mm) y espesores desde 0.5 a 0.9 mm; por su parte, el catálogo de Wisco señala que esta empresa la ofrece en un ancho máximo de 2,080 mm. Adicionalmente, la descripción del producto que se registra a través de las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, indica que una parte importante de las operaciones de lámina rolada en frío corresponden a anchos mayores de 600 mm y espesores mayores de 0.5 mm y menores a 3 mm.

5. Proceso productivo

14. La Solicitante indicó que la producción de acero en el mundo se efectúa principalmente mediante Alto Horno (BF, por las siglas en inglés de “Blast Furnace”), Acero Básico al Oxígeno (BOF, por las siglas en inglés de “Basic Oxigen Furnace”) y Horno Eléctrico (EF, por las siglas en inglés de “Electric Furnace”). De acuerdo con la publicación “World Steel in Figures 2013” (Acero mundial en cifras 2013) de la Asociación Mundial del Acero (WSA, por las siglas en inglés de “World Steel Association”) de 2013, la obtención de acero en el mundo se realizó fundamentalmente mediante los procesos que la Solicitante señaló. En efecto, según información de esta publicación, la producción mundial de este material por tipo de horno, se distribuyó de la siguiente forma en 2012: 70% en BF-BOF, 29% en EF y sólo 1% en Hornos de Hogar Abierto.

15. Ternium precisó que en China la producción de acero se realiza mediante hornos BF-BOF y EF, en particular, indicó que la empresa Baosteel cuenta con ambos tipos de hornos para obtener este material. Lo sustentó con el catálogo de la empresa Baosteel y con la información de la página de Internet de la misma empresa (http://www.baosteel.com/group_en/contents/2908/40085.html).

a. El mineral de hierro, carbono y chatarra se procesan en hornos BF-BOF, para obtener el acero líquido; en tanto que el mineral de hierro y chatarra o hierro esponja y chatarra, en EF.

b. El acero líquido que se obtiene por cualquiera de estos procesos de fundición se lleva al horno olla, donde se agregan ferroaleaciones a fin de refinarlo (metalurgia secundaria).

c. El acero líquido refinado se vacía en una máquina de colada continua para obtener planchones. De acuerdo con la publicación de la WSA, en China el 98% de la producción de este material se procesa mediante colada continua.

d. Los planchones se recalientan y luego pasan por un molino de laminación para obtener lámina rolada en caliente con el espesor requerido.

e. La lámina rolada en caliente se decapa y, posteriormente, se lamina en frío para reducir su espesor a través de molinos; se lava y se somete a un proceso de temple, el cual le proporciona el acabado mate o brillante (que la distingue de la lámina en caliente), los cuales le brindarán al producto las características físicas de formabilidad y ductilidad que requiere.

6. Usos y funciones

D. Partes interesadas

18. Los importadores y exportadores de que tiene conocimiento la Secretaría son:

Abinsa, S.A. de C.V.

Av. Adolfo López Mateos Km. 6.5 S/N

Col. Jardines de Casa Blanca

C.P. 66475, San Nicolás de los Garza, Nuevo León

Aceros Cuatro Caminos, S.A. de C.V.

Calzada San Esteban No. 51

Col. Lázaro Cárdenas

C.P. 53560, Naucalpan de Juárez, Estado de México

Aceros Dondisch, S.A. de C.V.

Av. José López Portillo No. 1

Col. Lechería

C.P. 54940, Tultitlán, Estado de México

AOI Industries México, S. de R.L. de C.V.

Boulevard Díaz Ordaz No. 18803

Fracc. Jardines de la Mesa

C.P. 22116, Tijuana, Baja California

Broan Building Products-México, S. de R.L. de C.V.

Viñedos No. 4500

Parque Industrial El Bajío

C.P. 21430, Tecate, Baja California

Compañía Manufacturera de Tubos, S.A. de C.V.

Calzada Vallejo No. 1361-H

Col. Nueva Industrial Vallejo

C.P. 07700, México, D.F.

Conceptos en Diseño e Importación, S.A. de C.V.

Boulevard Hidalgo No. 1255

Col. Simón Rodríguez

C.P. 88670, Reynosa, Tamaulipas

Daewoo International México, S.A. de C.V.

Bosque de Ciruelos No. 130, Piso 5

Col. Bosques de las Lomas

C.P. 11700, México, D.F.

EDN México, S. de R.L. de C.V.

Calzada del Oro No. 2060

Parque Industrial Palaco

C.P. 21385, Mexicali, Baja California

Envases Universales de México, S.A.P.I. de C.V.

Guadalupe No. 504

Col. El Cerrito

C.P. 54758, Cuautitlán Izcalli, Estado de México

Fetasa Culiacán, S.A. de C.V.

Carretera Navolato Km. 4.5

Col. Industrial el Palmito

C.P. 80160, Culiacán Rosales, Sinaloa

Fetasa Tijuana, S.A. de C.V.

Av. 20 de Noviembre No. 185

Col. 20 de Noviembre

C.P. 22100, Tijuana, Baja California

Flex N Gate México, S. de R.L. de C.V.

Av. Principal No. 1

Col. La Venta

C.P. 37980, San José Iturbide, Guanajuato

Flexometal, S.A. de C.V.

Carretera a Morelia No. 540

Col. San Agustín

C.P. 45645, Tlajomulco de Zúñiga, Jalisco

Grupo Collado, S.A. de C.V.

Av. Gavilán No. 200

Col. Guadalupe del Moral

C.P. 09300, México, D.F.

Grupo Industrial Acerero, S.A. de C.V.

Francisco Villa No. 27

Col. Jardines de Xalostoc

C.P. 55330, Ecatepec, Estado de México

Grupo Industrial de Acero San Fernando, S. de R.L. de C.V.

Hernán Cortés No. 45

Col. 5 de Mayo

C.P. 87605, San Fernando, Tamaulipas

Industria Metálica del Envase, S.A. de C.V.

Carretera Teoloyucan-Apaxco Km. 18

Barrio Barranca Prieta

C.P. 54680, Huehuetoca, Estado de México

JFE Shoji Steel de México, S.A. de C.V.

Paseo del Cucapah No. 10515

Fracc. El Lago

C.P. 22210, Tijuana, Baja California

Likom de México, S.A. de C.V.

Búfalo No. 351

Parque Industrial Salvarcar

C.P. 32575, Ciudad Juárez, Chihuahua

Maba Comercializadora, S.C.

Mina No. 2452, Local B

Col. Nuevo Laredo Centro

C.P. 88000, Nuevo Laredo, Tamaulipas

Marubeni Itochu Steel México, S.A. de C.V.

Boulevard Manuel Ávila Camacho No. 24, Piso 12

Col. Lomas de Chapultepec

C.P. 11000, México, D.F.

Miracero, S.A. de C.V.

San Nicolás No. 39

Fracc. Industrial San Nicolás

C.P. 54030, Tlalnepantla, Estado de México

Nueva PYTSA Industrial, S.A. de C.V.

Calle 2 No. 10

Fracc. Rústica Xalostoc

C.P. 55340, Ecatepec, Estado de México

Posco México, S.A. de C.V.

Boulevard de los Ríos Km. 4.8

Col. Puerto Industrial

C.P. 89603, Altamira, Tamaulipas

Precisión Sheet Metal de México, S. de R.L. de C.V.

Carretera San Luis Km. 10.5, Almacén 6

Col. González Ortega

C.P. 21397, Mexicali, Baja California

Productos Especializados de Acero, S.A. de C.V.

Poniente 134 No. 854

Col. Industrial Vallejo

C.P. 02300, México, D.F.

Ryerson Metals de México, S. de R.L. de C.V.

Xicoténcatl No. 991-3

Col. Centro

C.P. 64000, Monterrey, Nuevo León

Servilamina Summit Mexicana, S.A. de C.V.

Acceso III, No. 15-A

Fracc. Industrial Benito Juárez

C.P. 76120, Querétaro, Querétaro

Shape Corp México, S. de R.L. de C.V.

Av. La Estacada No. 312

Parque Industrial Querétaro

C.P. 76220, Querétaro, Querétaro

Tam-Mex, S.A. de C.V.

Poniente 134 No. 583

Col. Industrial Vallejo

C.P. 02300, México, D.F.

Tuberías Procarsa, S.A. de C.V.

Prolongación Francisco I. Madero S/N

Col. Guadalupe Borja de Díaz Ordaz

C.P. 25680, Frontera, Coahuila

2. Importador del que no se tienen datos de localización

Salvador Agraz Brambila

Anshan Iron and Steel Group Corporation

396 Nan Zhong Hua Lu

Tiedong District, Anshan City

Zip Code 114003, Liaoning, China

Baoshan Iron and Steel Co. Ltd.

885 Fujin Road

Baosteel Administration Center, Baoshan District

Zip Code 201900, Shanghai, China

Wuhan Iron and Steel Corporation

3 Yangang Road

Qingshan District, Wuhan City

Zip Code 430083, Hubei Province, China

4. Gobierno

Consejero de Asuntos Económico Comerciales de la Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, México, D.F.

E. Prevención

F. Argumentos y medios de prueba

20. Con la finalidad de acreditar la práctica desleal de comercio internacional en su modalidad de discriminación de precios, la Solicitante argumentó lo siguiente:

A. La solicitud de investigación es por daño y amenaza de daño, que se deriva de las crecientes exportaciones de lámina rolada en frío en condiciones de prácticas de comercio desleal, originarias y provenientes de China, las cuales ingresaron al mercado nacional en niveles muy por debajo de los precios de la producción nacional, lo cual causa y habrá de causar efectos adversos en la actividad operativa, comercial y financiera de la rama de la producción nacional.

B. La solicitud de investigación incluye las operaciones de importación de lámina rolada en frío, tanto del régimen definitivo como temporal.

C. En respuesta a la prevención la Solicitante actualizó la información para considerar como periodo investigado el comprendido del 1 de octubre de 2012 al 30 de septiembre de 2013 y como periodo de análisis de daño el comprendido del 1 de enero de 2010 al 30 de septiembre de 2013.

1. Discriminación de precios

a. Precio de exportación

D. El precio de exportación se obtuvo a partir de la base de datos proporcionada por el SAT a la Cámara Nacional de la Industria del Hierro y del Acero, S.A. (CANACERO), específicamente se tomó en cuenta el volumen y valor de las importaciones realizadas a través de las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, y de ahí se determinó el precio unitario del producto importado.

E. Los valores proporcionados, están expresados a nivel Costo, Seguro y Flete (CIF, por las siglas en inglés de “Cost, Insurance and Freight”), por lo que el precio de la mercancía incluye seguros y fletes.

F. Con el propósito de obtener el precio de exportación a nivel ex-fábrica, fue ajustado de la siguiente manera:

a. por concepto de flete marítimo desde un puerto chino hasta un puerto mexicano;

b. por seguro marítimo, el cual se obtuvo de una póliza de seguros contratada por Ternium, en la cual se especifica la prima que se cobra por la transportación de los productos siderúrgicos. Se multiplicó el valor en dólares de lámina rolada en frío exportada desde China hacia el mercado mexicano por el porcentaje de la prima. Posteriormente, el resultado se dividió entre el volumen de toneladas exportadas, y

c. respecto al flete terrestre, Ternium realizó estimaciones, dado que no pudo allegarse de esta información en el país investigado. Estimó los costos de transportación terrestre vía ferrocarril conforme a las tarifas ferroviarias que se aplican en México para transporte de productos de acero, la cual se obtuvo de una empresa transportista ferroviaria mexicana. Posteriormente, se procedió a calcular la distancia entre la planta de una de las empresas productoras chinas y el puerto de embarque más cercano, consultando la página de Internet de la agencia “China Travel Depot” y se calculó el costo por tonelada en pesos (moneda de curso legal en México) empleando las tarifas de la empresa ferroviaria mexicana. Finalmente, se consideró el promedio mensual del tipo de cambio, para obtener el costo por tonelada en dólares y se promedió el costo mensual del periodo de investigación.

b. Valor normal

G. En la presente investigación se debe considerar a China como una economía centralmente planificada.

H. Se propone a Brasil como país sustituto de China, con base en las consideraciones que se describen a continuación:

a. las características físicas, químicas y organolépticas de la lámina rolada en frío originaria de China son similares a la producida en Brasil, ya que en ambos países se utiliza la misma materia prima básica para su elaboración (mineral de hierro, chatarra y carbón de coque) y se fabrica en equipos idénticos;

b. el nivel de desarrollo económico de Brasil y China es similar ya que están en una etapa similar de industrialización, propia de los países emergentes, que entre otras cosas, se caracterizan por altas tasas de crecimiento económico que contrastan con las de los países ya industrializados;

c. el ritmo de desarrollo económico que han presentado últimamente ambos países, se refuerza por el hecho de que han sido clasificados dentro del bloque económico al que se le denomina grupo de los “BRIC” (Brasil, Rusia, India y China), por sus características como economías emergentes muy dinámicas a las que incluso algunos analistas consideran como los principales motores de crecimiento mundial a mediano plazo;

d. Brasil es uno de los principales centros siderúrgicos en el mundo, en donde prevalecen condiciones de mercado, ya que, además de poseer una oferta abundante del producto objeto de investigación, a través de su propia producción nacional se da una libre concurrencia de productores de otros países;

e. la industria siderúrgica brasileña es una importante productora y exportadora a nivel mundial del producto objeto de investigación, que utiliza los mismos insumos y tecnología para su fabricación que China;

f. tanto China como Brasil, son de los principales países exportadores de lámina rolada en frío en el mundo, además de ser de los mayores consumidores de productos de acero durante 2012. Asimismo, de la información disponible de la consultora CRU International Limited (“CRU”), en 2012 el principal país consumidor de lámina rolada en frío a nivel mundial fue China, seguido de los Estados Unidos de América y Japón. Brasil fue el sexto país consumidor. Asimismo, China es el principal país fabricante de lámina rolada en frío, seguido de los Estados Unidos de América y Japón, mientras que Brasil fue el sexto país productor;

g. tanto en Brasil como en China existen plantas con similares escalas y capacidades de producción de la mercancía investigada, situación que les permite operar con escalas de producción muy similares, de lo que se infiere que la generación de costos fijos unitarios en las plantas siderúrgicas de China se produciría de igual manera que en Brasil si se desempeñaran en condiciones de mercado;

h. en Brasil y China, las principales empresas productoras de lámina rolada en frío se encuentran integradas, es decir, inician su proceso de producción a partir de la extracción en minas de sus principales insumos: mineral de hierro y carbono, para después seguir con las fases de fundición del mineral de hierro, aceración, colada continua y terminar en la fase de laminación. Tales son los casos de las empresas productoras brasileñas Usinas Siderúrgicas de Minas Gerais, S.A. y Compañía Siderúrgica Nacional, S.A. (“Usiminas” y “CSN”, respectivamente) y de Angang Steel Co. Ltd. o Baosteel en China;

i. tanto Brasil como China presentan similitud en el proceso de aceración, contando los dos países con aceración por EF y por BOF, procesos que actualmente constituyen la práctica común en todo el mundo. Incluso, se da el caso de que una misma empresa siderúrgica emplea ambos procesos, tales son los casos de Baosteel de China y de Arcelor Mittal en Brasil;

j. la disponibilidad de insumos (hierro y carbono) en Brasil y China, arroja que ambos países cuentan con las materias primas necesarias para la elaboración de la mercancía investigada, así como de los recursos energéticos en cuanto a reservas de gas natural y generación de electricidad, y

k. conforme a las fuentes consultadas por Ternium, toda la producción de la lámina rolada en frío en Brasil, se realiza por empresas privadas sin ninguna interferencia por parte del gobierno brasileño en la actividad productiva siderúrgica. De igual forma, se advierte que los productos de lámina rolada en frío, originarios de Brasil, no están sujetos a procedimientos de investigación por prácticas comerciales desleales, ni están sujetos a cuotas compensatorias.

I. Para el cálculo del valor normal, Ternium utilizó el promedio de los precios domésticos de lámina rolada en frío en Brasil observados durante octubre de 2012 a septiembre de 2013, en dólares por tonelada métrica. Se utilizaron los precios reportados por la consultora brasileña Setepla Tecnometal Engenharia (“Setepla”) en su estudio de mercado.

J. Las referencias de precios en el mercado interno del país sustituto constituyen una base razonable para determinar el valor normal por lo siguiente:

a. las ventas al mercado doméstico de Brasil son representativas, ya que la mayor parte de su producción de lámina rolada en frío se destina a su mercado interno, cubriendo la mayor parte de su consumo aparente;

b. las principales empresas productoras de lámina rolada fría en Brasil, (Usiminas y CSN), operaron durante el periodo de investigación con utilidades, y

c. los niveles de costo promedio de la lámina rolada en frío para el periodo 2012 a 2013, al compararse con los precios domésticos, conducen a la conclusión de que los precios se realizaron por arriba de costo y, por lo tanto, representan operaciones comerciales normales efectuadas por empresas productoras.

K. Los precios de Brasil para el cálculo de valor normal son ex-fábrica, no incluyen impuestos, y no requirieron ajuste adicional.

c. Margen de discriminación de precios

L. El margen de discriminación de precios obtenido mediante la comparación entre el precio promedio de exportación a México de la lámina rolada en frío, originaria de China, y el precio en el mercado interno en Brasil, durante el periodo investigado, es equivalente al 85%.

2. Daño y causalidad

M. Tanto la mercancía de importación como la de producción nacional, son similares o idénticas, particularmente en sus características físicas y composición química. Asimismo, la mercancía nacional y la de importación compitieron entre sí, toda vez que:

a. la mayor parte de los sectores automotriz, comercializador, distribuidor y fabricante, que realizaron importaciones de lámina rolada en frío, originaria de China, durante el periodo analizado, son o han sido clientes de Ternium;

b. las empresas importadoras se abastecen también de producción nacional, al presentar las mismas características físicas, químicas y dimensionales y al ser insumo primario o intermedio para diversas industrias manufactureras;

c. la lámina rolada en frío originaria de China y la de fabricación nacional son mercancías similares, tienen características y composición semejantes, lo que les permite cumplir las mismas funciones y ser comercialmente intercambiables;

d. las industrias consumidoras pueden utilizar indistintamente el material nacional así como el importado, independientemente del país de procedencia, una vez satisfechas las especificaciones técnicas, y

e. la diferencia esencial entre la mercancía importada de China y la producida en México, es el precio, ya que técnicamente son similares en su composición química y características físicas, siendo posible fabricar con ellas los mismos productos.

N. Las importaciones en condiciones de discriminación de precios; el margen de subvaloración en el periodo analizado (11%, en su punto más alto); la capacidad de lámina rolada en frío libremente disponible para la exportación que posee China, y la significativa tasa de incremento del volumen exportado por dicho país a México, advierten como inminente y previsible el que dichas importaciones en condiciones de discriminación de precios mantengan una tendencia rápidamente ascendente, cuyos efectos negativos ya se han materializado en distintos indicadores nacionales, tales como precios, valor de las ventas y utilidad operativa de la rama de la producción nacional.

O. Bajo un escenario en el que no se impongan cuotas, para el periodo 2013-2014 se prevé que los principales indicadores de la industria se comporten de la siguiente manera: el volumen de ventas de la industria al mercado interno resulte inferior en 6%; las ventas internas de la industria productora de lámina rolada en frío, como porcentaje del Consumo Nacional Aparente (CNA) desciende de 40% a 36%; se vislumbra una reducción adicional del precio de venta al mercado interno del 9%; el volumen de producción de lámina rolada en frío de la industria disminuirá 6%, y desde otra perspectiva, la producción para venta de lámina rolada en frío, en el periodo 2013–2014, se contrae como porcentaje del consumo aparente de 44%, a 39%.

P. Ahora bien, respecto al periodo 2014-2015, el posible impacto de los indicadores de la industria bajo un escenario sin la imposición de cuotas, prevé el siguiente comportamiento: se mantiene elevado el volumen de las importaciones de lámina rolada en frío provenientes de China, alcanzando alrededor de 153 mil toneladas; se prevé una reducción adicional en el volumen de ventas de la industria al mercado interno del orden de 3%; las ventas internas de la industria productora de lámina rolada en frío como porcentaje del CNA desciende de 36% a 34%; en un contexto de demanda creciente, el precio de la lámina rolada fría de la industria nacional experimenta una contención y se llega a igualar al precio de la lámina rolada fría proveniente de China, ambos precios, sin embargo, apenas crecen 3%, esto último se explica por el intento por parte de los productores nacionales, de evitar una mayor pérdida de mercado, quienes deciden en el margen reducir sus precios; en cuanto a la fabricación de lámina rolada en frío de la industria nacional, esta última también sufre un decremento del 3%, lo que conduce a una pérdida adicional de mercado, toda vez que como porcentaje del consumo aparente se reduce de 39% a 37%.

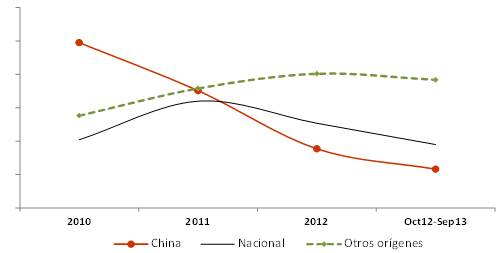

Q. El volumen de las importaciones de lámina rolada en frío de China se ubicó en 58,805 toneladas métricas, lo que representó un crecimiento significativo del 102% durante el periodo investigado, respecto del periodo similar inmediato anterior.

R. La tendencia creciente de las importaciones investigadas también se manifiesta en su participación en el CNA de lámina rolada en frío, toda vez que su participación se elevó de 1.3% en el periodo octubre 2011–septiembre 2012 a 2.6% en el periodo octubre 2012–septiembre 2013.

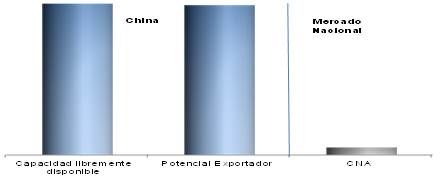

S. De acuerdo con la consultora CRU, la capacidad exportable de China seguirá siendo sustancialmente elevada, al ubicarse en 34 y 31 millones de toneladas para 2014 y 2015, respectivamente, lo que significa que dicha capacidad de exportación cubriría más de 15 veces el consumo aparente mexicano para esos años.

T. Durante el periodo analizado, especialmente a partir del 2012, las importaciones acapararon un volumen de más de 50 mil toneladas métricas del producto investigado, a base de precios desleales.

U. El porcentaje de utilización de la capacidad instalada, durante el periodo analizado ha sido significativamente bajo. De hecho, en el periodo investigado, se calcula que un tercio de la capacidad instalada de la industria exportadora china se encuentra ociosa y libremente disponible. Durante el periodo investigado, China registró en promedio una capacidad exportable promedio de casi 39 millones de toneladas equivalentes a 18 veces el consumo aparente mexicano de lámina rolada fría.

V. Las exportaciones de lámina rolada en frío de China hacia el mercado mexicano se han incrementado sustancialmente: en 2012 con respecto al año anterior su crecimiento fue de 459%, en el caso del periodo investigado, respecto del periodo inmediato anterior, el crecimiento fue de 102%.

W. La discriminación de precios es el mecanismo con el que indudablemente se afectaron y afectarán los indicadores de la industria nacional, el cual arroja un margen de discriminación de precios superior al 80%, lo que ha permitido que durante el periodo investigado, el precio de exportación de China al mercado mexicano empezara a registrar a partir del 2012, márgenes de subvaloración del orden de 11%, y que posteriormente provocaran descensos en los precios nacionales de hasta un 9%.

X. En el evento de que no se llegasen a aplicar cuotas compensatorias, las importaciones investigadas alcanzarán crecimientos de 9%, 87%, y 48%, respectivamente, en 2013, 2014 y 2015, teniendo los siguientes efectos:

a. se estima que en 2014, la producción para mercado nacional disminuiría, reduciendo su participación en el CNA al pasar de 77% (2013) a 72%; para el año 2015, se experimentaría una contracción adicional de 3%, lo cual conduciría a una pérdida adicional de participación en el consumo aparente al disminuir de 72% a 68%. Asimismo, la producción total de lámina rolada en frío para venta (que incluye exportaciones) experimentará caídas consecutivas en 2014 y 2015, del orden de 6% y 3%, respectivamente;

b. en 2015, el volumen de ventas internas cae 3%, dando como resultado que, como porcentaje del CNA, sufran un desplazamiento al bajar su participación de 40% en 2013, al 36% y 34% en los años 2014 y 2015 respectivamente, y

c. la caída en los niveles de producción para venta de lámina rolada en frío, y la adición de capacidad instalada de la nueva planta del Complejo Siderúrgico Pesquería, provocarán una drástica disminución de los índices de capacidad utilizada del orden 8 puntos porcentuales en el 2014 respecto del año 2013, y de 1 punto porcentual en 2015 respecto al año anterior.

Y. La exportación de la lámina rolada en frío hacia el mercado mexicano, proveniente de demás países no investigados se realizó a precios significativamente muy superiores al precio del producto investigado proveniente de China. Por lo tanto, el resto de las importaciones no investigadas, no son causa del daño o amenaza de daño a la producción nacional.

Z. La industria exportadora china ha penetrado agresivamente el mercado norteamericano y ha logrado desplazar a países que tradicionalmente han abastecido al mercado norteamericano, como son Brasil y algunos países europeos (Holanda y Bélgica, entre otros).

AA. Se considera como inminente y claramente previsible que la industria de los Estados Unidos de América solicite en breve el inicio de una investigación por prácticas comerciales desleales sobre las importaciones de lámina rolada en frío proveniente de China. De hecho, en la Unión Europea, Indonesia y Tailandia, están vigentes investigaciones por prácticas comerciales desleales en productos planos, incluyendo lámina rolada en frío.

BB. De la proyección de los indicadores económicos nacionales y de Ternium, bajo un escenario con importaciones en condiciones de discriminación de precios para los años 2013, 2014 y 2015, tomando en cuenta las actuales condiciones de los mercados mundiales, es fundadamente previsible que las exportaciones de lámina rolada en frío, originarias de China, continúen su tendencia ascendente en el mercado mexicano, estimuladas por el aumento esperado del CNA y apoyadas en la práctica de discriminación de precios. El volumen estimado de las importaciones objeto de investigación es de 103,690 toneladas en el periodo enero-diciembre de 2014, y de 153,767 toneladas para el lapso enero–diciembre de 2015.

CC. El aumento de las importaciones investigadas es de 87% en 2014 y de 48% en 2015. La participación de las importaciones investigadas en las importaciones totales se incrementa de 11.1% en 2013 a 16.7% en 2014. Posteriormente, este indicador se incrementa aún más, al ubicarse en 20.7% en 2015.

DD. Los efectos sobre cada uno de los indicadores de Ternium son los siguientes:

a. se prevé que en 2014, la producción para el mercado nacional de Ternium (producción menos exportación) disminuya 8%. Esto se habrá de reflejar en un descenso de la participación de la producción para mercado nacional en el consumo, pasando de 54% en 2013 a 48% en 2014. Para el lapso de enero a diciembre de 2015 el crecimiento sostenido de las importaciones provenientes de China, motiva que la producción para el mercado nacional de Ternium sufra una reducción adicional de 2%. El resultado afecta aún más la participación de esta producción en el consumo y del 48% desciende al 46% del CNA. Es importante resaltar que, para evitar que la producción de Ternium destinada al mercado nacional siga disminuyendo en términos de su participación en el CNA, la Solicitante se ve forzada a ajustar continuamente a la baja su precio de venta al mercado interno para competir con las importaciones en condiciones desleales, lo cual constituye una profundización del daño derivado de tales importaciones;

b. la mayor presencia de las importaciones chinas impacta el volumen de ventas al mercado interno de Ternium, lo cual se refleja en una caída de 6% en 2014, respecto del 2013. La participación de las ventas a mercado interno en el CNA se reduce, pasando de 24% en 2013 a 21.5% en 2014. Para 2015, la dificultad de competir con importaciones a precios discriminados que aumentan sostenidamente sus volúmenes en el mercado mexicano, hace que las ventas de Ternium disminuyan 3%, con lo que consecuentemente su participación en el CNA se reduce aún más, ubicándose en 20.3%;

c. tomando como base la variación porcentual estimada entre 2013, 2014 y 2015 de los precios de la lámina rolada en frío de Asia reportados por la consultora CRU, se estima que el precio de la lámina rolada en frío exportada a México de China, suba 4% en 2014 con relación con el año anterior. En un contexto de demanda creciente, se estima que el precio de China aumente 3% en el 2015. Como resultado de lo anterior, el precio de Ternium para el mercado nacional continúa sufriendo un efecto de contención, ya que no logra aumentar sus niveles en el resto de los periodos pronosticados. De esta forma, disminuye 9% en 2014, y apenas se incrementa en 3% el año subsiguiente. El comportamiento de los precios nacionales frente a los precios chinos, tiene como resultado que persistan los niveles de subvaloración los cuales se sitúan en un nivel promedio de 3% en 2014 y 2015, y

d. Ternium experimentará durante 2014 una caída en el valor de las ventas totales de lámina rolada en frío, derivada fundamentalmente de una caída de 15% en el valor de las ventas a su mercado interno. Al comparar los ingresos por ventas domésticas en 2014, respecto del nivel que registraron en 2013, el resultado es un quebranto de millones de dólares para la Solicitante, causado por las importaciones en condiciones de discriminación de precios. En 2015 el valor de las ventas a mercado nacional sufren una reducción adicional toda vez que bajan apenas un 0.07%, lo que representa un flujo de efectivo menor en comparación con el nivel del mismo periodo anterior.

EE. La mayor penetración de las importaciones de lámina rolada en frío al interior del mercado mexicano, ha empezado a tener un efecto precio negativo sobre el comportamiento global de los ingresos totales de Ternium, esto se ve reflejado en dos elementos: a) un efecto de contención que ha provocado que el precio promedio al mercado nacional de Ternium durante el periodo investigado se haya reducido en 9%, y b) como consecuencia en la reducción de precios, durante el periodo investigado, Ternium registró una pérdida operativa de millones de pesos.

FF. Es importante mencionar que las importaciones de lámina rolada en frío en condiciones desleales, no sólo han causado un daño significativo a la industria nacional, y en particular a Ternium, sino que, de persistir la práctica de discriminación de precios por parte de la industria productora y exportadora de China, se advierte adicionalmente la clara profundización del daño sobre la capacidad anual de producción de una nueva planta de laminación en frío que recién acaba de iniciar operaciones en el Complejo Siderúrgico Pesquería, y que se vería seriamente afectada de no castigarse oportunamente la práctica desleal identificada. A corto plazo el daño se vería reflejado en un inminente riesgo que afectaría la viabilidad de la operación de la planta y eventualmente afectará a largo plazo la rentabilidad y los periodos de amortización del Complejo Siderúrgico Pesquería.

GG. Durante el periodo analizado, no existen otros factores de daño diferentes a las importaciones en condiciones de discriminación de precios que estén causando daño y amenazan causar un deterioro aún mayor a la actividad operativa, comercial, y financiera de la industria nacional.

A. Copia certificada de los siguientes instrumentos notariales:

a. escritura pública número 2,748, del 15 de octubre de 1976, otorgada ante el Notario Público número 9 en Monterrey, Nuevo León, en la que consta la legal existencia y constitución de Grupo Industrial IMSA, S.A.;

b. escritura pública número 8,994, del 14 de diciembre de 2007, otorgada ante el Notario Público número 122 en Monterrey, Nuevo León, en la que constan los cambios de denominación de: Grupo Industrial IMSA, S.A. a Grupo IMSA, S.A.; de Grupo IMSA, S.A. a Grupo IMSA, S.A. de C.V., y de Grupo IMSA, S.A. de C.V. a Ternium;

c. escritura pública número 6,744, del 12 de febrero de 2008, otorgada ante el Notario Público número 130 en Monterrey, Nuevo León, en la que consta la fusión de Ternium como sociedad fusionante, con las empresas Hylsamex, S.A. de C.V. e Hylsa Industrias, S.A. de C.V., como sociedades fusionadas, y

d. escritura pública número 8,226, del 19 de mayo de 2009, otorgada ante el Notario Público número 130 en Monterrey, Nuevo León, mediante la cual se otorga poder especial para pleitos y cobranzas y actos de administración en favor de los representantes legales de Ternium.

B. Copia certificada de las cédulas para el ejercicio profesional, expedidas por la Secretaría de Educación Pública, en favor de los representantes legales de Ternium.

C. Copia certificada de las credenciales para votar, expedidas por el Instituto Federal Electoral, en favor de los representantes legales de Ternium.

D. Estructura corporativa de Ternium y diagrama de flujo de sus empresas subsidiarias y matriz.

E. Precio de exportación de la lámina rolada en frío que ingresa a México a través de las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, correspondiente al periodo comprendido de octubre de 2012 a septiembre de 2013, proporcionado por Ternium con base en información de la CANACERO.

F. Precios de la lámina rolada en frío en el mercado interno de Brasil, correspondientes al periodo comprendido de octubre de 2012 a septiembre de 2013, proporcionado por Ternium con base en información del estudio de mercado de la consultora brasileña Setepla.

G. Precios mensuales de ventas domésticas de Brasil y precios ex-fábrica, correspondientes al periodo comprendido de enero de 2010 a septiembre de 2013, obtenidos del Instituto del Acero Brasil y del estudio de mercado de la consultora brasileña Setepla.

H. Estimación del margen de discriminación de precios de la lámina rolada en frío que ingresa por las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, elaborada por Ternium.

I. Participación de Altos Hornos de México, S.A.B. de C.V. (“AHMSA”) y Ternium en la producción nacional de lámina rolada en frío, con información de la CANACERO.

J. Exportaciones de lámina rolada en frío, realizadas a través de las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, de 2008 a septiembre de 2013, con información del SIAVI, del Banco de México y de la TIGIE.

K. Pronóstico de CNA para productos siderúrgicos seleccionados, entre ellos la lámina rolada en frío, de 2005 a 2023, y comparación de escenarios 2013-2023, elaborado con modelos econométricos desarrollados por la Comisión de Planeación de la CANACERO, de octubre de 2013.

L. Indicadores de lámina rolada en frío del mercado nacional, correspondientes al periodo de 2010 a septiembre de 2013, y proyecciones para el periodo de 2013 a 2015, y metodología para sus proyecciones.

M. Metodología para calcular la capacidad instalada para la producción de lámina rolada en frío de Ternium.

N. Principales clientes en el mercado interno de lámina rolada en frío de Ternium, de octubre de 2010 a septiembre de 2013.

O. Clientes de Ternium que: dejaron de comprar lámina rolada en frío; de aquellos que disminuyeron compras de lámina rolada en frío, y de los que realizaron importaciones lámina rolada en frío de China.

P. Política de ventas de Ternium.

Q. Tipo de cambio de peso a dólar de 2012-2018, con información de la publicación Harbor Intelligence, de febrero de 2014, y de enero de 2010 a febrero de 2014, con información del Banco de México.

R. Información financiera de las empresas Usiminas y CSN, obtenida de sus páginas de Internet (http://ri.usiminas.com y www.csn.com.br).

S. Información del producto de las empresas Anshan y Wisco, así como el catálogo de productos de esta última, obtenida de las páginas de Internet http://en.ansteelgroup.com y http://www.wisco.com.cn.

T. Procesos de fabricación utilizados en Brasil y China de 2010 a 2012, con información de la publicación World Steel in Figures de 2013.

U. Principales productores y consumidores de lámina rolada en frío, de 2007 a 2012 y de 2009, con proyección a 2017, respectivamente, con información del Steel Sheet Products Market Outlook Statistical Review de la consultora CRU, de abril 2013.

V. Principales exportadores e importadores de lámina rolada en frío de 2007 a 2012, con información del Iron Steel Statistics Bureau (ISSB).

W. Base de datos de importación y exportación de lámina rolada en frío de China, de enero 2010 a septiembre de 2013, con información del ISSB.

X. Exportaciones de China de lámina rolada en frío por región, con información del ISSB.

Y. Importaciones de lámina rolada en frío de México de enero de 2010 a septiembre de 2013, con información del ISSB y de la CANACERO.

Z. Importaciones de lámina rolada en frío en los Estados Unidos de América de 2009 a 2013, con información del American Iron and Steel Institute.

AA. Importaciones realizadas por Ternium y sus afiliadas a través de las fracciones arancelarias 7209.16.01 y 7209.17.01 de la TIGIE, de 2010 a 2012, y de octubre de 2012 a septiembre de 2013.

BB. Cuadros comparativos de las características entre el producto investigado y del similar de fabricación nacional, y del producto investigado y el similar del país sustituto, elaborados con información de los catálogos de Baosteel y Usiminas.

CC. Características de la lámina rolada en frío de Brasil, con información de la página de Internet de Usiminas (http://.www.usiminas.com).

DD. Empleo y salarios para la producción del producto similar al investigado, de enero de 2010 a septiembre de 2013.

EE. Cálculo del empleo de Ternium para la producción de lámina rolada en frío, correspondiente al periodo comprendido de 2007 a 2013 por costos y para el proyecto Complejo Siderúrgico Pesquería.

FF. Costos de los insumos para la fabricación de lámina fría cruda y recocida, de 2010 a septiembre de 2013.

GG. Flujo neto de efectivo sin considerar y considerando importaciones a precios discriminados.

HH. Cálculo de la distancia entre las ciudades de Anshan y Bayuquan en China, con información de la página de Internet www.chinatraveldepot.com.

II. Tarifa de carga ferroviaria de láminas de fierro y acero de 2012 y 2013, de una empresa transportista ferroviaria.

JJ. Costos de flete ferroviarios entre Anshan y Bayuquan en China, con información de una empresa transportista ferroviaria.

KK. Definición del término libre dentro y fuera, libre de estiba (FIOS, por las siglas en inglés de “Free in and out and Stowed”), obtenido de la página de Internet de 4 Commerce Worldwide Logistics (http://4commerce.com.ar /esp/informacion-util/terminos-de-embarque/).

LL. Explicación de proyecciones de importaciones totales, importaciones provenientes de China, capacidad instalada de la industria y de Ternium e inventarios de Ternium.

MM. Estados de costos, ventas y utilidades de Ternium relacionados con la mercancía nacional, para mercado interno y autoconsumo, de 2010 a septiembre de 2013, con proyecciones para 2014 y 2015, y para el mercado de exportación, de 2010 a septiembre de 2013.

NN. Estados financieros dictaminados de Ternium correspondientes a 2010, 2011 y 2012.

OO. Los siguientes indicadores:

a. del mercado nacional sobre producción nacional, ventas, importaciones y precios de lámina rolada en frío, de 2010 a 2012, y proyecciones para el periodo de 2013 a 2015;

b. de Ternium para lámina rolada en frío, de enero de 2010 a septiembre de 2013, y proyecciones de octubre de 2013 a diciembre de 2015, correspondientes a volúmenes, valores y precios;

c. de la industria nacional y de Ternium, de 2010 a septiembre de 2013;

d. de la industria en China, de 2010 a septiembre de 2013, y proyecciones para 2014 y 2015, obtenidos con información de la publicación Steel Sheet Products Market Outlook Statistical Review de la consultora CRU, de abril 2013, del ISSB y de la CANACERO, y

e. del Banco Mundial, relativos al Ingreso Nacional Bruto per cápita (“INB pc”) y fuentes del Producto Interno Bruto (PIB), con información de la página de Internet http://datos.bancomundial.org.

PP. Diagramas de producción de las empresas:

a. Ternium, para la fabricación de lámina rolada en frío, elaborado por Ternium;

b. Usiminas, con información de su página de Internet (http://esp.usiminas.com);

c. CSN, con información de su página de Internet (http://www.csn.com.br);

d. Anshan, con información del directorio “Iron and Steel Works of the World”, vigésima edición, de Metal Bulletin Ltd., de julio de 2012;

e. Wisco, con información del directorio “Iron and Steel Works of the World”, vigésima edición, de Metal Bulletin Ltd., de julio de 2012, y

f. Baosteel, con información de su página de Internet (http://www.baosteel.com).

QQ. Los siguientes documentos:

a. especificaciones técnicas de productos y servicios de aceros planos de Ternium, con información de la página de Internet http://www.ternium.com/products/coldrolled;

b. cotización de transporte marítimo expedida por una empresa de logística en China, del 22 de mayo de 2013;

c. “Escenario Macroeconómico Base de México”, correspondiente al periodo 2012-2018 y “Panorama Económico (Inflación Mx)”, correspondiente al periodo 2012-2014, elaborados con información de la publicación Harbor Intelligence, de febrero de 2014;

d. estudio del mercado brasileño de lámina rolada en frío de la consultora brasileña Setepla, de junio de 2013;

e. perfil de la consultora brasileña Setepla, obtenido de su página de Internet (http://www.setepla.com.br);

f. normas técnicas ASTM A1008/A1008 M, DIN 1623 parte 1 y 2, SAE J403, EN 10130 y JIS G3141;

g. cuatro facturas de venta de Ternium, del producto objeto de investigación, correspondientes a julio de 2012, y febrero y mayo de 2013, y

h. Ocho certificados de análisis y especificaciones técnicas del producto objeto de investigación, de octubre 2012, enero, febrero, marzo, agosto y octubre de 2013, emitidos por Ternium.

RR. Las siguientes comunicaciones:

a. cartas del 20 de septiembre de 2013 y del 10 de febrero de 2014, en las que se presentó la equivalencia de flete marítimo de lámina caliente y lámina fría;

c. correo electrónico del 5 de febrero de 2014, en el cual Ternium solicita a la Embajada de Tailandia en México, copia electrónica de la publicación del inicio de investigación antidumping a las importaciones de aceros al carbono rolados en frío provenientes de China, del Diario Oficial de Tailandia;

d. correo electrónico del 10 de febrero de 2014, en el cual CANACERO responde la solicitud de información de Ternium, respecto a los términos de venta en que están valorizadas las importaciones de la lámina rolada en frío, y

e. carta del 13 de febrero de 2014, emitida por una empresa de corredores de reaseguro, en la que se establece la metodología del cálculo de seguro marítimo.

SS. Las siguientes publicaciones:

a. “Perspectivas de precios de chapa laminada en frío, para el periodo 2010-2018” y “Perspectivas de mercado de chapa laminada en frío. Consumo Neto Aparente 2009-2017”, del Steel Sheet Products Market Outlook Statistical Review de la consultora CRU, de octubre de 2013;

b. “Examen de las Políticas Comerciales. Informe de la Secretaría. China”, del 8 de mayo de 2012, emitido por la Organización Mundial del Comercio (OMC);

c. “Principales países y empresas productoras de acero en 2011 y 2012”, con información de la publicación World Steel in Figures de 2013;

d. “Panorama Económico Mundial. Economías Emergentes y en Desarrollo. PIB Real”, del Fondo Económico Mundial, de octubre 2013;

e. “Anuario Estadístico de la Industria Siderúrgica Mexicana 2006–2011”, de la CANACERO;

f. “Producción y reservas de hierro por país”, información obtenida del Mineral Commodity Summaries del Servicio Geológico de los Estados Unidos de América, de enero de 2013;

g. “Reservas de carbón, gas natural y generación de electricidad por país”, información obtenida del BP Statistical Review of World Energy, de junio de 2013;

h. “Reglamento (UE) No. 845/2012” de la Comisión Europea, publicado en el Diario Oficial de la Unión Europea el 18 de septiembre de 2012, y

i. “Informe semestral del 27 de marzo de 2013, correspondiente al periodo comprendido entre el 1 de julio y el 31 de diciembre de 2012, presentado por Tailandia ante la OMC”.

TT. Los siguientes artículos:

a. de The Tex Report, del 28 de marzo de 2013, titulado “Indonesia impone derechos antidumping a lámina rolada en frío contra Japón con una tasa alta del 55%”;

b. del Boletín Diario de SBB, del 7 de febrero de 2014, titulado “Tailandia impone aranceles a las importaciones de productos laminados en frío de tres países”, y

c. del American Metal Market, del 18 de diciembre de 2013, titulado “UPI menciona el caso de comercio vs. láminas provenientes de China”, y del 8 de enero de 2014, titulado “Los rollos rolados en frío provenientes de China pegan a los EEUU”.

G. Otra información

22. El 13 de diciembre de 2013 compareció la CANACERO para presentar el porcentaje de participación de las empresas fabricantes de lámina rolada en frío, correspondiente a 2010, 2011 y 2012, y los periodos julio 2011-junio 2012 y julio 2012-junio 2013.

23. El 19 de diciembre de 2013 AHMSA manifestó su apoyo a la solicitud de inicio señalada en el punto 1 de la presente Resolución.

H. Requerimientos de información

24. La Secretaría otorgó una prórroga de tres días a AHMSA, para presentar su respuesta al requerimiento de información formulado el 29 de enero de 2014. El plazo venció el 4 de marzo de 2014.

2. Producción nacional

25. El 4 de marzo de 2014, AHMSA respondió al requerimiento de información que la Secretaría le formuló el 29 de enero de 2014. AHMSA manifestó:

A. La lámina rolada en frío que AHMSA produce en el rango de espesores comprendidos entre 0.5 y 3 mm, es similar a la lámina rolada en frío objeto de la solicitud de Ternium.

B. Las exportaciones chinas de lámina rolada en frío a México mostraron un crecimiento sustancial sostenido, ya que en el periodo de octubre de 2011 a septiembre de 2012 fueron superiores en 246% con respecto al mismo periodo anterior, tendencia que continuó en el periodo de octubre de 2012 a septiembre de 2013, al superar en 102% al volumen del mismo periodo anterior.

C. Lo anterior derivó en una disminución de la participación en el CNA de la producción destinada al mercado nacional de AHMSA, pasando del 31% en el periodo octubre de 2010 a septiembre de 2011 a 27% en el periodo octubre de 2012 a septiembre de 2013, esto a pesar de un crecimiento del CNA de 7% entre octubre 2011 y septiembre 2012, y octubre 2012 y septiembre 2013.

D. Un efecto similar se registró en el volumen de ventas al mercado interno de AHMSA, pues a pesar de aumentar en 6% en octubre 2012 a septiembre de 2013 respecto del mismo periodo anterior, la participación de estas ventas en el CNA se mantuvo en 27% en ambos periodos, mientras que la participación de la lámina rolada en frío importada de China incrementaba su participación en el CNA de 2% a 4%.

E. Las importaciones de origen distinto a China descendieron 7% de octubre de 2012 a septiembre de 2013, lo cual indica que el crecimiento del CNA en ese periodo no se reflejó ni en las ventas a mercado interno de AHMSA, ni en las importaciones que no son objeto de investigación. Por lo que el estancamiento en la participación de mercado de AHMSA fue consecuencia directa del significativo aumento de las importaciones de lámina rolada en frío, originarias de China.

F. En el volumen de inventarios promedio del periodo de octubre de 2012 a septiembre de 2013, también mostraron el nulo beneficio del crecimiento del CNA, pues no obstante haber incrementado las ventas al mercado de exportación en 79%, el inventario resultó 40% superior al del mismo periodo anterior.

G. El efecto más importante se presenta en el precio de venta al mercado interno. La lámina rolada en frío importada de China se comerció en el mercado nacional con un margen de subvaloración de 8% con respecto al precio a mercado interno de AHMSA.

H. En el periodo investigado, el precio de importación de la lámina rolada en frío de China, al reducirse en 14% respecto del mismo periodo anterior, se ubicó en US$61 (sesenta y un dólares) por tonelada debajo del precio de venta de AHMSA, lo que causó una disminución de 10% en el precio ofertado por AHMSA en el mercado interno.

I. Si bien el precio de las importaciones de origen distinto a China mostraron también una disminución en su precio, ésta fue de 2%, lo que aunado al descenso en su volumen de 7%, pone claro que el factor que provocó el descenso en el precio de venta al mercado interno de AHMSA fue el margen de subvaloración en los precios de la lámina rolada en frío de China.

J. El ingreso por ventas a mercado interno de AHMSA disminuyó 8% en el periodo investigado, comparado con el periodo anterior, con lo que, a pesar de una reducción de 7% en el costo operativo correspondiente a la lámina rolada en frío similar a la importada desde China, AHMSA tuvo una pérdida operativa de octubre 2012 a septiembre de 2013.

K. Los canales de distribución del producto objeto de investigación, son ventas directas a clientes industriales y ventas a comercializadores (distribuidores). Los principales mercados geográficos a los que AHMSA abastece de lámina rolada en frío son: Nuevo León, Estado de México, San Luis Potosí, Distrito Federal y otros.

26. AHMSA presentó:

A. Copia certificada de:

a. la escritura pública número 13, otorgada ante el Notario Público número 6 de Monclova, Coahuila, en la que consta la legal existencia y constitución de AHMSA, así como el poder general para pleitos y cobranzas y poder general para actos de administración, otorgados en favor de la representante legal de AHMSA, y

b. el título y la cédula para el ejercicio profesional, expedidos por la Universidad Anáhuac y por la Secretaría de Educación Pública, respectivamente, en favor de la representante legal de AHMSA.

B. Copia simple de la credencial para votar, expedida por el Instituto Federal Electoral en favor de la representante legal de AHMSA.

C. Los indicadores relativos a:

a. volúmenes de enero de 2010 a septiembre de 2013 y proyecciones para 2014 y 2015;

b. valores y precios de enero de 2010 a septiembre de 2013 y proyecciones para 2014 y 2015, y

c. producción, capacidad instalada, utilización de la capacidad instalada, empleo y salarios de 2010 a septiembre de 2013 y proyecciones para 2014 y 2015.

D. Manual de Especificaciones y Garantías de AHMSA (Mega 03), de octubre de 2011, disponible en la página de Internet http://www.ahmsa.com, y conversión de pulgadas a milímetros para dicho manual.

E. Cálculo de la capacidad instalada del “Molino 60” y metodología para el cálculo de la capacidad instalada del “Molino 60”, “Molino Mesta” y el “Molino Hitachi” de AHMSA.

F. Indicadores del mercado nacional, de enero de 2010 a septiembre de 2013.

G. Estados financieros de AHMSA para 2010, 2011 y 2012, y estado de costos, ventas y utilidades de la mercancía nacional orientada al mercado interno, de 2010 a septiembre de 2013, y proyecciones de 2014 y 2015.

H. Metodología para la proyección del estado de costos ventas y utilidades para 2014 y 2015, de la mercancía destinada al mercado nacional y al autoconsumo, y la metodología para la proyección de los indicadores del mercado nacional de lámina rolada en frío para 2014 y 2015, bajo un escenario con importaciones en condiciones de discriminación de precios.

I. Detalle de costo de producción de la mercancía orientada al autoconsumo, de 2010 a septiembre de 2013, y periodos proyectados de 2014 y 2015.

J. Ventas de lámina rolada en frío de AHMSA por cliente, de 2010 a septiembre de 2013.

K. Pronóstico de CNA para productos siderúrgicos, comparación de escenarios 2013-2023, con información de la CANACERO.

L. Proyecciones económicas, de 2003 a 2023, obtenidas del Grupo de Economistas y Asociados, de julio de 2013.

M. Precios de aceros laminados, obtenidos del Steel Sheet Products Market Outlook Statistical Review, de la consultora CRU, de octubre de 2013.

3. Otros

27. El 18 de febrero de 2014 la CANACERO respondió al requerimiento de información que la Secretaría le formuló el 30 de enero de 2014, para que presentara información sobre la participación por sector de las importaciones de lámina rolada en frío provenientes de China, durante el periodo de enero de 2010 a septiembre de 2013, así como información de las empresas importadoras del producto objeto de investigación.

CONSIDERANDOS

A. Competencia

28. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXI de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del Reglamento Interior de la Secretaría; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el "Acuerdo Antidumping"), y 5 fracción VII y 52 fracciones I y II de la LCE.

B. Legislación aplicable

29. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

30. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

31. De conformidad con lo señalado en los puntos 84 a 88 de la presente Resolución, la Secretaría determina que Ternium está legitimada para solicitar el inicio de la presente investigación, de conformidad con los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

32. La Solicitante propuso como periodo investigado el comprendido de julio de 2012 a junio de 2013, y como periodo de análisis de daño el comprendido de julio de 2010 a junio de 2013.

33. Con fundamento en el artículo 76 del RLCE y de acuerdo con la recomendación del Comité de Prácticas Antidumping de la OMC (documento G/ADP/6 adoptado el 5 de mayo de 2000) que precisa que el periodo de recopilación de datos debe ser normalmente de doce meses y terminar lo más cercano posible a la fecha de inicio de la investigación, la Secretaría, dentro de la prevención a que se refiere el punto 19 de la presente Resolución, solicitó a Ternium actualizar la información presentada al 30 de septiembre de 2013. Por lo anterior, se establece como periodo investigado el comprendido del 1 de octubre de 2012 al 30 de septiembre de 2013 y como periodo de análisis de daño el comprendido del 1 de enero de 2010 al 30 de septiembre de 2013, los cuales fueron utilizados para el análisis de la solicitud.

F. Análisis de discriminación de precios

1. Precio de exportación

35. La Secretaría se allegó del listado de las importaciones totales de lámina rolada en frío, a partir de las estadísticas que reporta el Sistema de Información Comercial de México (SICM), y cotejó el valor, el volumen y el país de origen, entre otra información, con la que proporcionó Ternium, y observó algunas diferencias en el valor en dólares y en el volumen. Para calcular el precio de exportación, la Secretaría utilizó la base de las estadísticas de importación que reporta el SICM. Calculó el precio de exportación promedio ponderado en dólares por tonelada métrica para el periodo objeto de investigación, con fundamento en el artículo 40 del RLCE.

a. Ajustes al precio de exportación

36. Ternium indicó que las operaciones de importación que registra el SAT, se encuentran expresadas a nivel CIF, por lo que propuso que se ajustaran por términos y condiciones de venta a fin de llevarlos a nivel ex-fábrica, en específico por flete terrestre en China y, flete y seguro marítimo desde el puerto chino hasta el mexicano.

i. Flete marítimo

37. Para sustentar el ajuste, la Solicitante aportó una cotización de una empresa especializada en transportación marítima, el costo del flete está expresado en dólares por tonelada, desde el puerto chino hasta el mexicano. La cotización se encuentra dentro del periodo objeto de investigación y refiere al transporte de “Acero lámina rolada en caliente y placa en rollo”.

38. Ternium justificó la aplicación del ajuste al producto objeto de investigación, ya que considera que es una aproximación razonable que refleja el costo del flete que normalmente se aplica cuando se transporta este tipo de productos de acero como la lámina rolada en frío.

ii. Seguro marítimo

40. Para obtener el monto del ajuste, Ternium multiplicó la tasa del seguro por el valor en dólares de las exportaciones totales originarias de China a México para el periodo investigado. Las estadísticas de exportación de China las obtuvo del ISSB. No obstante, la Secretaría aplicó la tasa al valor total de las importaciones que obtuvo del SICM para ser consistente con la fuente de información que utilizó para el cálculo del precio de exportación. Finalmente, el resultado lo dividió entre el volumen total en toneladas.

iii. Flete terrestre

41. Ternium aclaró que no tuvo acceso a datos sobre el costo de flete terrestre en China. Para estimar el monto del ajuste, calculó la distancia en kilómetros existente entre Anshan, una de las plantas productoras chinas que exportó el producto objeto de investigación a México y el puerto de embarque de Bayuquan. La distancia la obtuvo de la página de Internet de una agencia (http://www.chinatraveldepot.com).

42. Aplicó una tarifa por ferrocarril para transportar productos de acero que obtuvo de una empresa ferroviaria mexicana e indicó que, de acuerdo con esta empresa, el costo del transporte se integra por una tarifa fija por tonelada, independientemente de la distancia a la que se transporte la mercancía, más un costo variable que resulta de multiplicar el costo por kilómetro por la distancia recorrida.

43. Las tarifas se encuentran en pesos mexicanos; para convertir el monto del ajuste en dólares, aplicó el tipo de cambio promedio de los meses correspondientes al periodo investigado, información que obtuvo de las estadísticas del Banco de México.

44. La Secretaría determinó no considerar el ajuste por este concepto, toda vez que Ternium no justificó cómo el costo del transporte en México podría ser una aproximación razonable de lo que sería el costo del transporte en China. En la siguiente etapa de la investigación, la Secretaría se allegará de mayores elementos de prueba y, en su caso, determinará el monto del ajuste.

b. Determinación

45. Con base en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 53 y 54 del RLCE, en esta etapa de la investigación, la Secretaría ajustó el precio de exportación por concepto de flete y seguro marítimo, con base en la información y la metodología que Ternium propuso y la que la Secretaría se allegó.

2. Valor normal

a. Selección del país sustituto

a. el informe del Órgano de Examen de las Políticas Comerciales de la OMC, relativo al examen de China (WT/TPR/S/264), del 8 de mayo de 2012, del que se desprende que el gobierno de China mantiene el control e intervención en insumos como el petróleo, el gas y la electricidad, entre otros. En lo que respecta a la libre convertibilidad de la moneda, se aprecia que en el gobierno de China opera un régimen controlado de las divisas y que la moneda no es objeto de libre comercio a nivel internacional. Además, específicamente en el subsector del hierro y del acero, se puede advertir que el 35% del valor de la producción de hierro y acero corresponde a empresas de participación estatal, y

b. el Reglamento (UE) No. 845/2012 de la Comisión Europea del 18 de septiembre de 2012, en el que se establece un derecho antidumping provisional sobre las importaciones de determinados productos siderúrgicos revestidos de materia orgánica originarios de China, la autoridad adoptó diversas decisiones tendientes a demostrar que en el sector siderúrgico en China siguen operando condiciones de no mercado.

i. Similitud del producto brasileño y chino

48. Ternium explicó que las características físicas, químicas y organolépticas de lámina rolada en frío importada de China a México son similares a la que se produce en Brasil. En ambos países se utilizan los mismos elementos básicos para su elaboración (mineral de hierro, chatarra y carbón de coque) y se fabrica en equipos idénticos. Para acreditar su argumento, presentó un cuadro comparativo que incluye las características químicas y dimensiones de la lámina rolada en frío en ambos países, con base en el catálogo de las productoras Usiminas en Brasil y Baosteel en China.

ii. Producción

49. Brasil y China son de los principales países productores y consumidores de lámina rolada en frío a nivel mundial. De acuerdo con cifras de la consultora CRU, durante el periodo investigado Brasil consumió 7.57 millones de toneladas de lámina rolada en frío, al ubicarse en el sexto lugar a nivel mundial. Por su parte, China consumió 81.80 millones de toneladas, al ocupar el primer lugar, seguido de los Estados Unidos de América con 28.92 millones de toneladas. El tercer lugar lo ocupó Japón con 20.16 millones de toneladas. Respecto a los niveles de producción, China también es el principal fabricante de lámina rolada en frío, seguido de los Estados Unidos de América y Japón, Brasil se ubica en el octavo lugar, como se expone en la siguiente Tabla.

Tabla 3. Principales países consumidores y productores de lámina rolada en frío

Octubre 2012-septiembre 2013 / millones de toneladas

|

País |

Consumo |

País |

Producción |

|

China |

81.80 |

China |

81.58 |

|

Estados Unidos de América |

28.92 |

Estados Unidos de América |

28.73 |

|

Japón |

20.16 |

Japón |

23.67 |

|

Corea del sur |

15.05 |

Corea del sur |

19.72 |

|

India |

15.40 |

India |

14.33 |

|

Brasil |

7.57 |

Alemania |

10.05 |

|

México |

4.12 |

Rusia |

9.58 |

|

Canadá |

3.47 |

Brasil |

7.37 |

|

Taiwán |

3.46 |

Taiwán |

5.57 |

|

Tailandia |

2.62 |

Francia |

4.36 |

Fuente: Steel Sheet Products Market Outlook Statistical Review de la consultora CRU, de abril de 2013.

50. Ternium argumentó que estos datos a nivel industria, fortalecen la elección de Brasil como país sustituto por el tamaño de sus mercados y nivel de producción, toda vez que se ubican dentro del rango de los diez principales países con niveles de consumo y producción a nivel mundial.

iii. Capacidad de producción

51. Ternium indicó que las capacidades de producción de las principales productoras de lámina rolada en frío en Brasil y China en 2013, presentan similitud en sus niveles, con lo que puede inferirse razonablemente que la participación de los costos fijos unitarios en las plantas en China y en Brasil son similares.

iv. Similitud en el proceso de producción

52. Ternium argumentó que gran parte de las plantas siderúrgicas tanto chinas como brasileñas se encuentran integradas, es decir, que el proceso de producción se inicia a partir de la extracción de sus minas de los principales insumos: mineral de hierro, chatarra y carbono; posteriormente siguen las fases de fundición del mineral de hierro, aceración, colada continua y termina en la fase de laminación. Agregó que en la medida en que las plantas estén integradas, se reduce la dependencia de las fluctuaciones de precios internacionales de estas materias primas, lo cual provoca un mejor control de costos.

53. Ternium indicó que la producción de acero se realiza mediante las rutas de BOF y/o EF. Indicó que tanto en Brasil como en China se utilizan ambos procesos de aceración. Para documentar su argumento aportó datos con base en la publicación de la WSA de 2013, en donde se observa que tanto en Brasil como en China se utilizan ambos procesos para la fabricación de acero crudo, con predominancia del uso del BOF.

v. Disponibilidad de insumos

54. Ternium señaló que el precio de venta de una mercancía en una economía de mercado es afectado tanto por su demanda como por los costos de producción que inciden en su oferta. De acuerdo con este criterio, Brasil y China disponen de las principales materias primas necesarias para la elaboración de la mercancía investigada, tales como, producción de hierro, reservas de carbono, gas natural y generación de electricidad. Esta disponibilidad de los insumos se aprecia en las siguientes Tablas.

Tabla 4. Disponibilidad de insumos 2012 Millones de toneladas

|

País |

Producción de hierro |

Reservas de carbono |

|

China |

1,300 |

114,500 |

|

Brasil |

375 |

4,559 |

Fuentes: United States Geological Survey y BP Statistical Review of World Energy.

Tabla 5. Reservas de recursos energéticos 2012

|

País |

Reservas de gas natural (Trillones de m3 ) |

Generación de electricidad (Terawatt- hora) |

|

China |

3.1 |

4,937.8 |

|

Brasil |

0.5 |

553.7 |

Fuente: BP Statistical Review of World Energy.

vi. Otros elementos

55. Ternium recalcó que la dinámica de estos países se expresa en su actividad de comercio exterior, tal como se despliega en la siguiente Tabla, en donde se observa que, tanto China como Brasil son de los principales países exportadores de lámina rolada en frío a nivel mundial.

Tabla 6. Principales países exportadores de lámina rolada en frío en 2013

Subpartidas del Harmonized System: 7209.16 y 7209.17

|

País |

Miles de toneladas |

|

Corea del Sur |

3,777 |

|

China |

2,684 |

|

Japón |

1,591 |

|

Bélgica |

1,679 |

|

Rusia |

1,083 |

|

Taiwán |

848 |

|

Alemania |

800 |

|

Holanda |

659 |

|

Estados Unidos de América |

512 |

|

Ucrania |

540 |

|

Brasil |

112 |

|

Resto |

3,866 |

|

Total |

18,151 |

Fuente: ISSB y Setepla.

56. Adicionalmente, señaló que Brasil y China tienen un nivel de desarrollo económico similar medido a través del INB pc. De acuerdo con cifras del Banco Mundial de 2012, los niveles de INB pc entre estos dos países son cercanos, a saber, Brasil con US$11,530 (once mil quinientos treinta dólares) mientras que en China es de US$9,040 (nueve mil cuarenta dólares) por habitante. Ternium puntualizó que por sus niveles de economías en desarrollo de estos países, el Banco Mundial los clasifica como “países de ingreso mediano alto”. Agregó que la estructura productiva sectorial de China es parecida a la de Brasil, ya que la generación del valor agregado en el PIB proviene del sector industrial y de servicios. Asimismo, en ambos países, el peso del sector agrícola es relativamente menor ya que no sobrepasa el 10% de su PIB, como se revela en la siguiente Tabla.

Tabla 7. INB pc y fuentes del PIB en 2012

|

País |

INB pc PPA (dólares) |

PIB Agricultura (%) |

PIB Industria (%) |

PIB Servicios (%) |

|

Brasil |

11,530 |

5 |

26 |

68 |

|

China |

9,040 |

10 |

45 |

45 |

Fuente: Datos del Banco Mundial (http://datos.bancomundial.org/indicador).

57. Ternium agregó que también existe similitud entre ambos países por el ritmo de desarrollo económico, y por el hecho de que éstos forman parte del bloque económico de países que se denomina “BRIC” (Brasil, Rusia, India y China), por sus características como economías emergentes a las que se les considera como los principales motores de crecimiento mundial en el mediano plazo.

b. Determinación sobre país sustituto

59. A partir del análisis integral de los criterios económicos que se describen en los puntos 47 a 58 de la presente Resolución, la Secretaría consideró que Ternium proporcionó los argumentos y pruebas suficientes para demostrar que Brasil es un país sustituto razonable de China para efectos del cálculo del valor normal, toda vez que dicha información se enfoca principalmente al sector o industria de lámina rolada en frío. También consideró que los factores de producción que se utilizan intensivamente en la fabricación de lámina rolada en frío tanto en Brasil como en China son similares ya que son intensivos en capital por el tipo de tecnología que se emplea en el proceso productivo.

60. Por lo anterior, la Secretaría aceptó utilizar a Brasil, como país con economía de mercado sustituto de China, para efectos del cálculo del valor normal, de conformidad con lo previsto en los artículos 33 de la LCE, 48 del RLCE y numeral 15 literal a) del Protocolo de Adhesión de China a la OMC.

c. Precios en el mercado interno del país sustituto