|

RESOLUCIÓN Final de la investigación antidumping sobre las importaciones de vajillas y piezas sueltas de vajillas de cerámica, incluidas las de porcelana, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 6911.10.01 y 6912.00.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Lunes 13 de enero de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE VAJILLAS Y PIEZAS SUELTAS DE VAJILLAS DE CERÁMICA, INCLUIDAS LAS DE PORCELANA, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 6911.10.01 Y 6912.00.01 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa final el expediente administrativo 06/12 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la "Secretaría"), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud de inicio

1. El 6 de junio de 2012 Cinsa, S.A. de C.V. (“Cinsa” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional en su modalidad de discriminación de precios sobre las importaciones de vajillas y piezas sueltas de vajillas de cerámica, incluidas las de porcelana, originarias de la República Popular China (“China”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 30 de agosto de 2012 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la “Resolución de Inicio”). Se fijó como periodo de investigación el comprendido del 1 de abril de 2011 al 31 de marzo de 2012 y como periodo de análisis de daño del 1 de enero de 2009 al 31 de marzo de 2012.

C. Producto investigado

1. Descripción general

3. De acuerdo con la información proporcionada por Cinsa, el nombre genérico del producto objeto de investigación es vajillas, sets o formaciones y piezas sueltas de cerámica (incluye las de porcelana) que se utilizan en el servicio de mesa, principalmente para contener alimentos y bebidas. De la información proporcionada por la Solicitante, la Secretaría observó que la porcelana se puede considerar un tipo de cerámica. El nombre comercial y/o técnico con el cual se reconoce al producto investigado es vajillas y piezas sueltas empleadas en el servicio de mesa destinadas principalmente a contener alimentos o bebidas. El término vajillas se aplica al conjunto de piezas, que pueden tener múltiples presentaciones basadas en una combinación de piezas básicas, tales como plato trinche, plato sopero, plato pastel, taza, tarro, plato para taza y se pueden complementar con piezas como platones de servicio, ensaladera, salero, pimentero, cremera, lechera, jarra, azucarera y sopera.

4. Cinsa señaló que el producto investigado suele ser de color blanco o crema, con o sin decorado y/o estampado en diferentes variantes, con baja resistencia al impacto, baja resistencia al astillamiento, alta absorción de agua y recubrimiento delgado de esmalte. Se comercializa individualmente o de manera integrada en vajillas. En ocasiones las vajillas se presentan como un juego de piezas que se clasifican por el número de servicios, por ejemplo, para 4, 6, 12, o 24 personas. La Solicitante indicó que estas características no son iguales entre los diferentes productores del mundo debido a que cada productor tiene sus propios diseños.

2. Tratamiento arancelario

5. Los productos objeto de investigación ingresan por las siguientes fracciones arancelarias de acuerdo con la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE):

Tabla 1: Descripción arancelaria de los productos investigados

|

Codificación arancelaria |

Descripción |

|

69 |

Productos cerámicos. |

|

6911 |

Vajilla y demás artículos de uso doméstico, higiene o tocador, de porcelana. |

|

6911.10 |

Artículos para el servicio de mesa o cocina. |

|

6911.10.01 |

Artículos para el servicio de mesa o cocina. |

|

6912

|

Vajilla y demás artículos de uso doméstico, higiene o tocador, de cerámica, excepto porcelana. |

|

6912.00

|

Vajilla y demás artículos de uso doméstico, higiene o tocador, de cerámica, excepto porcelana. |

|

6912.00.01 |

Vajillas y demás artículos para el servicio de mesa. |

6. Las mercancías que ingresan por las fracciones arancelarias 6911.10.01 y 6912.00.01 están sujetas a un arancel del 15%, excepto las originarias de Estados Unidos, Canadá, Chile, Costa Rica, El Salvador, Guatemala, Honduras, Japón, Nicaragua, Colombia, Uruguay, Bolivia, Islandia, Noruega, Suiza, Comunidad Europea e Israel, que están exentas para ambas fracciones arancelarias.

7. La unidad de medida para operaciones comerciales es en “piezas”, conforme a la TIGIE es el “kilogramo”.

3. Normas técnicas

8. Las especificaciones y normas que aplican al producto objeto de investigación son las siguientes:

A. Norma Oficial Mexicana NOM-050-SCFI-2004, que se refiere a la información comercial de etiquetado.

B. ASTM (por las siglas en inglés de American Standard Testing of Materials) C 368 – 88, utilizada para probar la resistencia al impacto y despostillamiento en vajillas cerámicas.

C. ASTM C 373 – 88, utilizada para probar la absorción de agua de productos cerámicos cocidos.

D. ASTM C 554 – 88, utilizada para probar la resistencia al craquelado (fracturamiento del esmalte por choque térmico) en piezas cerámicas esmaltadas y quemadas.

E. ASTM C 556 – 88, utilizada para probar la resistencia de esmaltes decorados por ataque de detergentes.

F. ASTM C 650 – 83, utilizada para probar la resistencia de piezas cerámicas esmaltadas a sustancias químicas.

4. Usos y funciones

9. Cinsa indicó que las vajillas y las piezas sueltas objeto de investigación son bienes de uso final que se utilizan principalmente en el servicio de mesa para contener alimentos y bebidas, pueden ser utilizados tanto en hornos convencionales como microondas, y de manera secundaria como elementos decorativos en el área del comedor.

10. Los consumidores de las vajillas y piezas sueltas para el servicio de mesa objeto de investigación se pueden clasificar en dos líneas de uso: línea doméstica, en donde los consumidores las usan en los hogares; y en la línea institucional en hoteles, restaurantes y cafeterías. La línea doméstica se puede adquirir en tiendas de autoservicio, tiendas departamentales, venta por catálogo, ferias, aboneros o cristalerías y la institucional a través de proveedores especializados.

5. Proceso de producción

11. En la fabricación de las vajillas y piezas sueltas de cerámica para el servicio de mesa (incluye las de porcelana) se utilizan los siguientes insumos: caolines, arcillas, feldespatos, sílica, alúmina, dolomita, óxido de estaño, carbonato de bario, óxido de zinc, opacificante, carbonato de calcio, talco, wollastonita, esmaltes, tintas y calcomanías, entre otras.

12. Los insumos se muelen para luego cribar la mezcla, filtrarla y extrudir el material. Se prepara el molde para el formado de la pieza mediante el método de inyección a presión y para piezas huecas se usa el método de vaciado de gravedad. Luego pasan a las áreas de esmaltado por aspersión y vitrificación. Las piezas son horneadas a una temperatura de 1,180 a 1,350°C. Al salir del horno las piezas se inspeccionan y se destinan al decorado con calcomanía y horneado a 820°C. El proceso concluye con el empacado de las piezas en cajas, ya sea de un mismo tipo de pieza o en vajilla (juegos), dependiendo del tipo de producto o cliente.

13. Para acreditar las etapas del proceso productivo, Cinsa proporcionó fotografías y un diagrama del proceso de producción del fabricante chino UP-Triangle International Limited, en el cual se distinguen las siguientes etapas básicas: preparación de la materia prima (arcillas y esmaltes), matrices y moldes, formación de piezas (platos, tazas y piezas huecas), vitrificación, horno Glost (1,270-1,300°C), inspección de piezas con acabado blanco brillante, embalaje, aplicación de calcomanías, horno de cocción Decal (800°C), embalaje y almacén.

D. Convocatoria y notificaciones

14. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto investigado y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

15. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), 53 de la Ley de Comercio Exterior (LCE) y 142 del Reglamento de la LCE (RLCE), la Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación se les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y de sus anexos, así como de los formularios oficiales de investigación, con el objeto de que formularan su defensa.

16. Asimismo, con fundamento en el artículo 145 del RLCE, además de la publicación en el DOF referida en el punto anterior, se publicó un extracto de la Resolución de Inicio en el periódico “Reforma” a efecto de notificar a las empresas que pudieren resultar interesadas en el presente procedimiento y de las cuales la Secretaría desconocía su domicilio.

E. Partes interesadas comparecientes

17. Las partes interesadas comparecientes son las siguientes:

1. Solicitante

Cinsa, S.A. de C.V.

Misantla No. 21

Colonia Roma Sur, C.P. 06760

México, Distrito Federal

2. Productor nacional

Porcelanas Ánfora, S. de R.L. de C.V.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

3. Importadores

Comercializadora México Americana, S. de R.L. de C.V.

Av. Vasco de Quiroga No. 2121, Cuarto Piso

Colonia Peña Blanca Santa Fe, C.P. 01210

México, Distrito Federal

Compañía Importadora Flash, S. de R.L. de C.V.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Coppel, S.A. de C.V.

Boulevard Manuel Ávila Camacho, No. 24 (Torre del Bosque), Piso 7

Colonia Lomas de Chapultepec, C.P. 11000

México, Distrito Federal

Crown Baccara de México, S.A. de C.V.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Distribuidora Liverpool, S.A. de C.V.

Calle Morelos No. 17

Colonia Del Carmen, C.P. 04100

México, Distrito Federal

Galería del Chocolate, S. de R.L. de C.V.

Calle Guadalajara S/N

Colonia La Deportiva, C.P. 51350

Zinacantepec, Estado de México

Imcosa, S.A. de C.V.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Industrias Zonana Yedid, S.A. de C.V.

Tochtli No. 227, interior 1

Fracc. Industrial San Antonio, C.P. 02760

México, Distrito Federal

Operadora de Ciudad Juárez, S.A. de C.V.

Av. López Mateos No. 2125 Sur

Colonia Reforma, C.P. 32380

Ciudad Juárez, Chihuahua

Regalos Siglo XXI, S.A. de C.V.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Sears Operadora México, S.A. de C.V.

Calle Morelos No. 17

Colonia Del Carmen, C.P. 04100

México, Distrito Federal

The Magic Touch México, S.A. de C.V.

Calle Génova No. 33, despacho 703

Colonia Juárez, C.P. 06600

México, Distrito Federal

Tiendas Chedraui, S.A. de C.V.

Boulevard Manuel Ávila Camacho, No. 24 (Torre del Bosque), Piso 7

Colonia Lomas de Chapultepec, C.P. 11000

México, Distrito Federal

Varer Internacional, S.A. de C.V.

Moctezuma No. 420

Colonia Ciudad del Sol, C.P. 45050

Zapopan, Jalisco

Vitromugs, S.A. de C.V.

Ámsterdam No. 124, despacho 404

Colonia Hipódromo Condesa, C.P. 06170

México, Distrito Federal

Waldo’s Dólar Mart de México, S. de R.L. de C.V.

Boulevard Magno Centro No. 35

Centro Urbano San Fernando La Herradura, C.P. 52675

Huixquilucan, Estado de México

Zara Home México, S.A. de C.V.

Avenida Vasco de Quiroga No. 2121, Cuarto Piso

Colonia Peña Blanca Santa Fe, C.P. 01210

México, Distrito Federal

4. Exportadores y/o productores extranjeros

Guangdong Shunxiang Porcelain Co., Ltd.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Guangxi Beiliu Zhongli Ceramics Co., Ltd.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Guangxi Province Beiliu City Laotian Ceramic Co., Ltd.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Guangxi Sanhuan Enterprise Group Holding Co., Ltd.

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

Red Star Ceramics Limited

Bosques de Cipreses Sur No. 51

Colonia Bosques de las Lomas, C.P. 11700

México, Distrito Federal

Starbucks Corporation

Boulevard Manuel Ávila Camacho No. 1, piso 12, Edificio Scotiabank

Colonia Polanco, C.P. 11000

México, Distrito Federal

Zibo Kunyang Ceramic Corporation Limited

Martín Mendalde No. 1755, Planta Baja

Colonia Del Valle, C.P. 03100

México, Distrito Federal

5. Gobierno

Consejero de Asuntos Económico y Comerciales de la Embajada de China en México

Platón 317

Colonia Polanco, C.P. 11560

México, Distrito Federal

F. Resolución Preliminar

18. El 2 de mayo de 2013 la Secretaría publicó en el DOF la Resolución preliminar de la investigación antidumping (la “Resolución Preliminar”). Se determinó continuar con la investigación e imponer una cuota compensatoria provisional a las importaciones de vajillas y piezas sueltas de cerámica, incluidas las de porcelana, de China, en los siguientes términos:

A. Las importaciones cuyo precio de importación, correspondiente al valor en aduana de la mercancía en términos unitarios, fuera inferior al precio de referencia de US $2.58 (dos dólares y cincuenta y ocho centavos de los Estados Unidos de América) por kilogramo, estarían sujetas al pago de cuotas compensatorias, cuyo monto se calcularía como la diferencia entre el precio de importación y el precio de referencia, sin que se excediera la cuantía del margen de dumping específico determinado para cada empresa exportadora.

B. Las importaciones cuyo precio de importación, correspondiente al valor en aduana de la mercancía en términos unitarios, fuera igual o superior al precio de referencia de US $2.58 (dos dólares y cincuenta y ocho centavos de los Estados Unidos de América) por kilogramo, no estarían sujetas al pago de cuotas compensatorias.

19. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas comparecientes para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes, conforme a lo dispuesto en el artículo 164 tercer párrafo del RLCE.

20. La Secretaría notificó la Resolución Preliminar a las partes interesadas comparecientes y al gobierno de China.

G. Reuniones técnicas de información

21. Dentro del plazo establecido en el artículo 84 del RLCE, la Solicitante, el productor nacional Porcelanas Ánfora, S. de R.L. de C.V. (“Porcelanas Ánfora”) y las importadoras Comercializadora México Americana, S. de R.L. de C.V. (CMA), Crown Baccara de México, S.A. de C.V. (“Crown Baccara”), Distribuidora Liverpool, S.A. de C.V. (“Liverpool”), Imcosa, S.A. de C.V. (“Imcosa”), Regalos Siglo XXI, S.A. de C.V. (“Regalos Siglo XXI”), Sears Operadora México, S.A. de C.V. (“Sears”) y Vitromugs, S.A. de C.V. (“Vitromugs”), así como las exportadoras Guangdong Shunxiang Porcelain Co., Ltd. (“Shunxiang”), Guangxi Beiliu Zhongli Ceramics Co., Ltd. (“Zhongli”), Guangxi Province Beiliu City Laotian Ceramic Co., Ltd. (“Laotian”), Guangxi Sanhuan Enterprise Group Holding Co., Ltd. (“Sanhuan”), Red Star Ceramics Limited (“Red Star”) y Zibo Kunyang Ceramic Corporation Limited (“Kunyang”), solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. Las reuniones se realizaron los días 13, 14, 15 y 16 de mayo de 2013. La Secretaría levantó los reportes de cada reunión, mismos que obran en el expediente administrativo según dispone el artículo 85 del RLCE.

H. Argumentos y medios de prueba complementarios

1. Prórrogas

22. Se otorgó a Porcelanas Ánfora, CMA, Coppel, S.A. de C.V. (“Coppel”), Crown Baccara, Imcosa, Regalos Siglo XXI, Tiendas Chedraui, S.A. de C.V. (“Chedraui”), Vitromugs, Varer Internacional, S.A. de C.V. (“Varer”), Zara Home México, S.A. de C.V. (“Zara Home”), Sanhuan, Kunyang, Laotian, Red Star, Shunxiang, Starbucks Corporation (“Starbucks”) y Zhongli, una prórroga para presentar argumentos y pruebas complementarias, la cual venció el 20 de junio de 2013.

23. Se otorgó a Vitromugs una prórroga adicional para presentar el estudio de laboratorio referido en el punto 40 inciso L de la presente Resolución, la cual venció el 5 de julio de 2013.

2. Solicitante

24. El 13 de junio de 2013 la Solicitante manifestó:

A. La Secretaría debe desechar las pruebas supervenientes presentadas por Imcosa, Crown Baccara, Compañía Importadora Flash, S. de R.L. de C.V. (“Importadora Flash”) y Regalos Siglo XXI, durante la primera etapa de la investigación en virtud de que dichas pruebas no tienen tal carácter porque en el procedimiento aún estaba pendiente un segundo periodo de ofrecimiento de pruebas y porque los documentos no se refieren a la Litis, al referirse a hechos que están fuera del periodo investigado y de análisis.

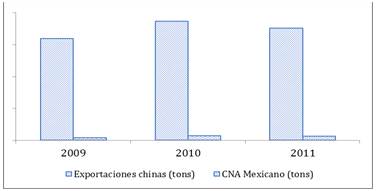

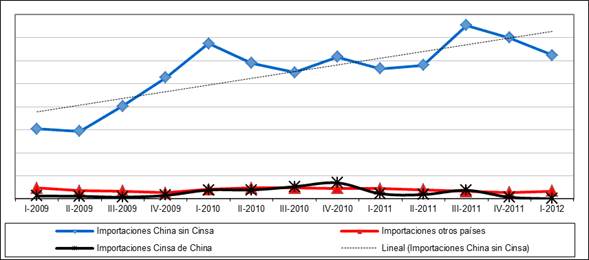

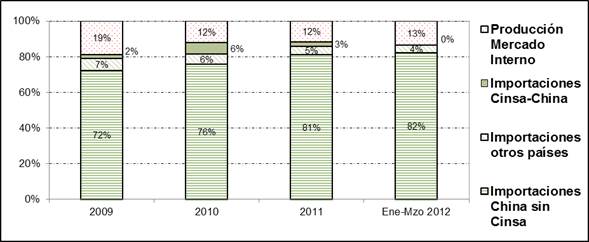

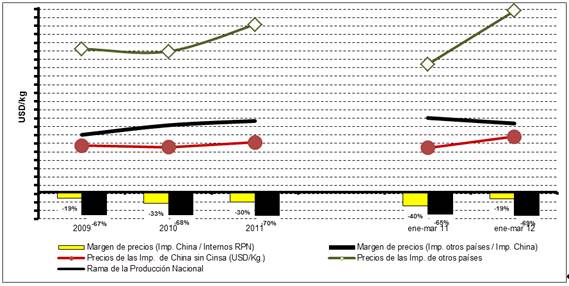

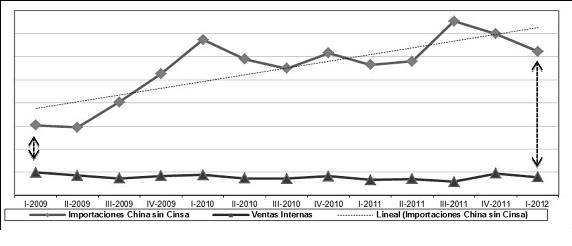

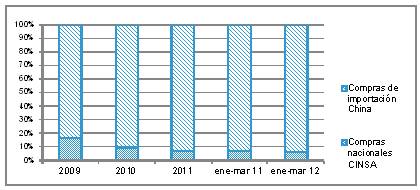

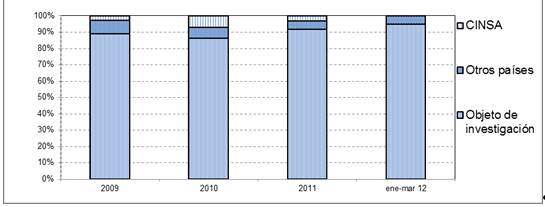

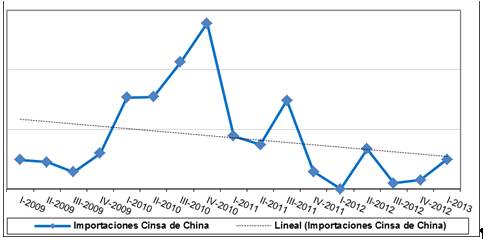

B. Si la Secretaría decide analizar las pruebas supervenientes, es de considerar que durante el periodo investigado, Cinsa realizó importaciones que no fueron significativas y que no constituyeron la causa del daño alegado. Estos hechos fueron dados a conocer, motu proprio, en el escrito de solicitud de inicio de la investigación antidumping. En el periodo de enero de 2009 al primer trimestre de 2013, Cinsa realizó importaciones del producto investigado que no son significativas si se comparan con el total de lo importado en ese periodo, pero además reflejan una conducta normal en su comportamiento ordinario ante la presencia de importaciones del producto investigado en condiciones desleales. Cabe señalar que, en el periodo posterior al investigado, es decir, abril 2012 a marzo 2013, las adquisiciones de Cinsa de productos originarios de China fueron de 1.8% en relación con el total de las importaciones de productos originarios de ese país.

C. La prueba pericial ofrecida por Liverpool y Sears y admitida por la autoridad investigadora, no es una prueba idónea ni pertinente que permita demostrar la intercambiabilidad de los productos importados y los fabricados por Cinsa en el periodo investigado. Esta prueba se circunscribirá a resaltar las características de ambos productos, hechos y situaciones que ya fueron abundantemente analizados por la autoridad.

D. El Estudio de Gestoría Ambiental y de Riesgos, S.A. de C.V. (Estudio de Laboratorio que presentó Cinsa) y la lista de precios en el mercado interno de Colombia, ofrecidos por Cinsa y admitidos por la Secretaría, son jurídicamente válidos; las partes que objetan la prueba pierden de vista que el artículo 79 del Código Federal de Procedimientos Civiles (CFPC) prevé que para conocer la verdad, la autoridad investigadora puede valerse de cualquier persona, sea parte o tercero, y de cualquier cosa o documento, ya sea que pertenezca a las partes o a un tercero, sin más limitaciones que las pruebas estén reconocidas por la ley y tengan relación inmediata con los hechos controvertidos.

E. Un antecedente que podría ser considerado por la autoridad investigadora para ratificar la procedencia de Colombia como país sustituto de China es que la autoridad brasileña inició un procedimiento de investigación antidumping en contra de las importaciones de vajillas originarias de China, en la que se consideró a Colombia como país sustituto.

F. Además de los elementos de daño, la autoridad debió y debe considerar también los argumentos sobre agravamiento del daño que en su oportunidad presentó Cinsa, a fin de adoptar un mecanismo legal y eficiente que neutralice los efectos negativos que la práctica de discriminación de precios genera. Entre estos elementos se encuentran:

a. China es el principal productor a nivel internacional y también representa la principal industria exportadora de vajillas y piezas sueltas de cerámica (incluida porcelana), y con los menores precios en los mercados internacionales;

b. asimetría del potencial exportador de China con respecto al mercado e industria nacional;

c. los precios de la mercancía importada de China permiten suponer que continuarán las adquisiciones, ya que éstos son significativamente menores a los del resto de los países exportadores, y

d. en virtud de las medidas adoptadas por otros países contra las vajillas chinas, existe la posibilidad cierta de que se desvíen las exportaciones dirigidas a la Unión Europea, Colombia, Argentina, Ecuador, Brasil y el Mercado Interior de la Comisión Económica Euroasiática (Unión Aduanera conformada por Rusia, Bielorrusia y Kazajstán) a México.

G. La Secretaría debería imponer un mecanismo de cuotas compensatorias que dé un efectivo remedio comercial, es decir, que elimine el daño y evite su agravamiento.

25. La Solicitante presentó:

A. Comparativo de las importaciones efectuadas por Cinsa con las importaciones totales originarias de China y las efectuadas por las empresas importadoras que son partes interesadas en el procedimiento, en kilogramos, piezas, valor y precio por kilogramo.

B. Listado de países que exportan por los códigos arancelarios 6911.10 y 6912.00 del Sistema Armonizado de Designación y Codificación de Mercancías (“Sistema Armonizado”), de 2009, 2010 y 2011, en valor y volumen, cuya fuente son los cálculos del CCI basadas en estadísticas de UN Comtrade.

C. Reglamento de ejecución (UE) No. 412/2013 de la Unión Europea por el que se impone un derecho antidumping definitivo sobre las importaciones de artículos cerámicos para el servicio de mesa o de cocina originarias de China.

D. Circular No. 69 del 21 de diciembre de 2012, mediante el cual el Ministerio de Desarrollo, Industria y Comercio Exterior de Brasil da inicio a la investigación antidumping contra artículos para el servicio de mesa o cocina de porcelana o cerámica originarios de China, clasificados en los códigos arancelarios 6911.10.10, 6911.10.90, 6911.90.00 y 6912.00.00, publicado en el Diario Oficial de ese país.

E. Informe semestral de medidas antidumping presentado por Brasil ante la Organización Mundial del Comercio (OMC) (G/ADP/N/237/BRA).

F. Listado de países a los que exporta China por los códigos arancelarios 6911.10 y 6912.00 del Sistema Armonizado, de 2009, 2010 y 2011, en toneladas, cuya fuente son los cálculos del CCI basadas en estadísticas de General Customs Administration of China.

G. Cálculo del precio de referencia con correcciones sugeridas por Cinsa y tipo de cambio diario del periodo investigado.

H. Listado de precios de las importaciones del producto investigado por país en el periodo analizado.

I. Informe semestral de medidas antidumping presentado por Argentina ante la OMC (G/ADP/N/188/ARG).

3. Porcelanas Ánfora

26. El 20 de junio de 2013 Porcelanas Ánfora manifestó:

A. Se adhiere a los argumentos y pruebas presentadas por las importadoras Imcosa, Crown Baccara y Regalos Siglo XXI.

B. Reiteró su posición de oponerse y no apoyar la solicitud de inicio de la presente investigación antidumping.

C. Cinsa no representa a la producción nacional de vajillas y piezas sueltas de porcelana, representada únicamente por Porcelanas Ánfora.

27. Presentó el estado de costos, ventas y utilidades de la mercancía investigada de Porcelanas Ánfora correspondiente al periodo analizado.

4. Importadoras

a. Coppel y Chedraui

28. El 20 de junio de 2013 Coppel y Chedraui argumentaron:

A. La Secretaría debe tomar en cuenta la prueba superveniente exhibida por Coppel el 27 de febrero de 2013, mediante la cual se acredita que:

a. Cinsa es un importador representativo de la mercancía investigada;

b. la empresa exportadora que es proveedor de Coppel y Chedraui no vende a precios discriminados;

c. es Cinsa quien ocasiona daño a la rama de producción nacional, y

d. Cinsa no tiene la capacidad para cubrir la demanda nacional del producto investigado ni produce la gran variedad de mercancías que demanda el mercado nacional.

B. La Secretaría debe tomar en cuenta las pruebas supervenientes exhibidas por Imcosa, Crown Baccara, Importadora Flash y Regalos Siglo XXI, mediante escrito del 21 de enero de 2013, con las cuales se acredita que:

a. Cinsa no tiene la capacidad para cubrir la demanda nacional del producto investigado;

b. Cinsa no produce la gran variedad de vajillas y piezas sueltas que demanda el mercado, en cuanto a tipo y uso de piezas, y formas variadas;

c. las importaciones de Cinsa contribuyen al daño alegado por ella misma;

d. Cinsa limitó sus importaciones en el periodo de investigación con el objeto de mostrar a la Secretaría que habría reducido sus importaciones;

e. Cinsa pretende tener inventario de mercancía investigada ante la eventual imposición de cuotas compensatorias provisionales, con el propósito de enfrentar la demanda de producto, y

f. Cinsa abusa de los instrumentos de defensa comercial.

C. Se adhieren a la prueba pericial ofrecida por Liverpool y Sears, a través de la cual se demuestra que las vajillas importadas por Coppel y Chedraui no son comercialmente intercambiables con las producidas por Cinsa, motivo por el cual deben ser excluidas de la presente investigación.

D. La designación de Colombia como país sustituto resulta improcedente en virtud de las siguientes consideraciones:

a. Colombia no tiene volúmenes de exportación de la mercancía sujeta a investigación similares a los de China;

b. el proceso productivo y los insumos que se usan en la fabricación del producto investigado son los mismos prácticamente en todo el mundo, lo cual es reconocido expresamente por la Secretaría en el análisis de similitud; en ese sentido, al ser los mismos procesos productivos en Colombia, en China y en el resto del mundo, dicho elemento no puede ser considerado suficiente para justificar que Colombia es sustituto de China, pues cualquier país podría serlo, y

c. Colombia no cuenta con un nivel de desarrollo económico similar al de China ni a nivel global ni en el sector específico de vajillas.

29. Coppel y Chedraui presentaron un estudio de laboratorio de fecha 23 de octubre de 2012 firmado por la Directora General del Centro de Soluciones Capital, S.A. de C.V. “Solutions of Business”.

b. CMA y Zara Home

30. El 20 de junio de 2013 CMA y Zara Home manifestaron:

A. Colombia no puede ser considerado como país sustituto de China para efectos del cálculo del valor normal, pues no cumple con lo previsto en la segunda disposición suplementaria del párrafo 1 del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994, contenida en su Anexo I, los artículos 2 párrafo 7 del Acuerdo Antidumping; 33 de la LCE y 48 del RLCE, ni con los precedentes emitidos por la Secretaría en resoluciones antidumping previas, en las cuales se detallan los factores a considerarse para efectuar una determinación razonable de país sustituto.

B. La India es un mejor país sustituto, toda vez que el concepto legal de “mejor país sustituto” es de uso común en procedimientos de la presente naturaleza, ya que inclusive éste ha sido empleado por la autoridad en investigaciones antidumping previas.

C. La Secretaría no ha comprobado que las ventas en el país sustituto que propuso la Solicitante se hayan realizado en el curso de operaciones comerciales normales, a efecto de determinar correctamente el valor normal del producto investigado, en contravención a lo dispuesto por los artículos 2.1 y 2.2 del Acuerdo Antidumping, así como los artículos 30, 31, 32 y 33 de la LCE y 42 del RLCE.

D. Los precios de venta de la empresa Locería Colombiana, S.A. (“Locería Colombiana”) no fueron ajustados correctamente por la Secretaría a fin de reflejar precios reales de venta, en contravención con el artículo 36 de la LCE. Dicha disposición establece que para poder comparar el precio de exportación y el valor normal, la Secretaría debe realizar los ajustes que procedan. Sin embargo, en ningún momento se menciona si se ajustó el precio de venta de los distribuidores al consumidor final para tener un precio real de venta.

E. En la Resolución Preliminar no hay evidencia de que la Secretaría haya cumplido con lo previsto en el Protocolo de Adhesión de China a la OMC, específicamente en lo concerniente a lo previsto por el artículo Primero, numeral 15, inciso C), del cual deriva la obligación que tenía de dar aviso al Comité de Subvenciones y Medidas Compensatorias de la OMC, respecto de la metodología a emplearse para la determinación de comparabilidad de precios en la presente investigación antidumping.

F. La metodología empleada por la Secretaría para calcular los márgenes de discriminación de precios de los productos investigados es ilegal, pues no establece una diferencia entre vajillas de cerámica y porcelana, a pesar de que los costos de producción y precios de la porcelana son mayores que los de cerámica, situación que contraviene los artículos 64 de la LCE, 38 y 39 del RLCE. Esto es, no obstante que el margen de discriminación de precios se determinará como el promedio ponderado de todos los márgenes individuales estimados, es claro que si los productos investigados comprenden mercancías físicamente distintas, e incluso clasificadas en fracciones arancelarias diferentes, dichos márgenes y promedios ponderados habrán de calcularse por tipo de producto, a fin de no distorsionar o sobreestimar, en su caso, los márgenes para cada tipo de mercancía.

G. La Resolución Preliminar es ilegal toda vez que la Secretaría interpretó incorrectamente que Cinsa tuvo legitimación procesal activa para solicitar la investigación sin tomar en cuenta que los artículos 4.1 del Acuerdo Antidumping y 40 de la LCE, establecen una facultad reglada y no discrecional, es decir que un productor que es importador no es parte de la rama de producción nacional; afirmar lo contario sería dejar un tema extremadamente sensible al libre arbitrio de dicha autoridad.

H. La Secretaría determinó de manera errónea que los criterios jurisprudenciales sobre cómo debe ser interpretado el vocablo “podrá” cuando está condicionando una actuación de la autoridad, son inaplicables a una investigación antidumping por estar relacionados con disposiciones legales distintas, ya que si bien es cierto dichos criterios jurisprudenciales hacen referencia a otras disposiciones legales, éstos resultan aplicables al caso por analogía, para evitar dejar al arbitrio de la autoridad situaciones en contra de las garantías de seguridad y certeza jurídica.

I. No existe similitud entre vajillas de cerámica y vajillas de porcelana, como incorrectamente se señala en la Resolución Preliminar, toda vez que para que un producto se considere semejante a otro en los términos del Acuerdo Antidumping y de la LCE, se requiere que cumplan con los siguientes supuestos: a) tener características y composición semejantes; b) cumplir las mismas funciones, y c) ser comercialmente intercambiables; sin embargo, las vajillas y piezas sueltas de cerámica de producción nacional no tienen una composición semejante a las vajillas y piezas sueltas de porcelana importadas de China ni son comercialmente intercambiables entre sí.

J. La determinación de que las importaciones chinas han causado daño a la producción nacional de la Solicitante, deviene ilegal de conformidad con los artículos 3.4 y 3.6 del Acuerdo Antidumping, así como los artículos 41 de la LCE y 64 del RLCE. Lo anterior, toda vez que los indicadores económicos señalados en la Resolución Preliminar, no demuestran que la Solicitante se encuentre dañada como consecuencia de las importaciones de vajillas y piezas sueltas de cerámica, incluidas las de porcelana, originarias de China. Como ejemplo, en el reporte anual para el ejercicio fiscal de 2012, Grupo Industrial Saltillo (GIS) informó a sus accionistas y declaró ante la Bolsa Mexicana de Valores (BMV) que sus ventas en productos de cerámica para mesa se incrementaron en 30% de 2011 a 2012 y la planta de producción de cerámica logró un incremento en la productividad del 9% durante el mismo periodo.

K. La determinación de que las importaciones chinas han desplazado a la industria nacional en el Consumo Nacional Aparente (CNA) de vajillas y piezas sueltas de cerámica, incluidas las de porcelana, deviene ilegal de conformidad con los artículos 3.2 y 3.4 del Acuerdo Antidumping, 41 de la LCE y 64 del RLCE. Lo anterior es así, toda vez que la Solicitante tiene una deficiente utilización de su capacidad productiva y limitada gama de diseños, por lo cual resulta evidente que las importaciones chinas no han acaparado la oferta, sino que la producción nacional no es suficiente para cubrir el CNA.

L. Las importaciones chinas se explican en razón de que la Solicitante no tiene la capacidad necesaria para abastecer el mercado de vajillas y piezas sueltas de cerámica, incluidas las de porcelana.

M. Las consideraciones de la Secretaría sobre la existencia de daño son ilegales, de conformidad con lo dispuesto en el artículo 9.1 del Acuerdo Antidumping. Es decir, la Secretaría está facultada para determinar no imponer cuotas compensatorias, aun cuando se haya cumplido con todos los elementos que acrediten la existencia de una práctica desleal de comercio; lo anterior, en caso de que exista una situación que lo justifique como es el desabastecimiento de la mercancía objeto de investigación en su mercado nacional.

N. La determinación de un precio de referencia de US $2.58 (dos dólares y 58 centavos de los Estados Unidos de América) por kilogramo como cuota compensatoria provisional resulta ilegal de conformidad con los artículos 9.1 del Acuerdo Antidumping y 64 de la LCE, toda vez que si bien la Secretaría concluyó que dicho precio de referencia era suficiente para que la industria nacional fuera capaz de competir con las importaciones originarias de China en supuestas condiciones de dumping y señaló que fue determinado conforme al “punto donde el ingreso total compensa exactamente los costos totales, considerando un nivel de producción real (...) que ya incluye un margen de utilidad razonable”, no expuso el procedimiento a través del cual arribó a dicha conclusión ni los cálculos que reflejen que la cuantía de la cuota compensatoria provisional es la necesaria para eliminar el supuesto daño.

O. Los precedentes de investigaciones antidumping en el extranjero no son aplicables para investigaciones conducidas en México, por lo que las conclusiones relativas al mercado internacional contenidas en la Resolución Preliminar son ilegales.

31. CMA y Zara Home presentaron:

A. “Anuncio de inicio de un procedimiento antidumping relativo a las importaciones de artículos de cerámica para el servicio de mesa o cocina de la República Popular China”, publicado el 16 de febrero de 2012 en el Diario Oficial de la Unión Europea.

B. “Resolución 455” del Consejo de Comercio Exterior e Inversiones de Ecuador, en la cual se resolvió establecer que existe una desorganización en el mercado ecuatoriano derivada de la importación de vajillas originarias y provenientes de China.

C. “Resolución 385/2009” del 18 de septiembre de 2009, emitida por el Ministerio de Producción de Argentina, que concluye la investigación de piezas que conforman la vajilla, piezas sueltas de vajilla, juegos de mesa, de té, de café, accesorios y demás artículos para uso doméstico y/o institucional, higiene o tocador de porcelana y cerámica originarias de China.

D. “Resolución 342” del 16 de junio de 2011, emitida por el Ministerio de Comercio, Industria y Turismo de Colombia, en la cual se resuelve mantener los derechos antidumping definitivos impuestos a las importaciones de vajillas y piezas sueltas de loza y de porcelana, originarias de China.

c. Imcosa, Crown Baccara y Regalos Siglo XXI

32. El 20 de junio de 2013 Imcosa, Crown Baccara y Regalos Siglo XXI manifestaron:

A. Crown Baccara y Regalos Siglo XXI se adhieren a la información que Imcosa presenta haciendo referencia a información confidencial que obra en el expediente administrativo. Asimismo, Imcosa, Crown Baccara y Regalos Siglo XXI hacen suyos los argumentos y pruebas que presenten las exportadoras chinas y Porcelanas Ánfora en todo aquello que les beneficie.

B. La determinación de la Secretaría de no admitir como prueba superveniente dos conocimientos de embarque consignados a Cinsa respecto de su adquisición de mercancía investigada a principios del 2013, ofrecida por las importadoras el 21 de enero de 2013, es ilegal, pues vulnera los derechos procesales de las oferentes al imponer una cuota compensatoria provisional sin valorar dichas pruebas. Esto es así, ya que la cuota compensatoria provisional no cesa sus efectos jurídicos en caso de que en la Resolución final se confirme o modifique la cuota compensatoria. Lo anterior por las siguientes razones:

a. el objetivo de la prueba era demostrar que Cinsa continuaba siendo un importador de la mercancía investigada, lo que apoyaba la posición de que Cinsa carecía de legitimación;

b. el hecho de que las importaciones de Cinsa en el primer trimestre de 2012 fueran nulas, es sólo un espejismo pues Cinsa continua importando la mercancía investigada;

c. con la prueba referida se demuestra que Cinsa había preparado el periodo de análisis para poder solicitar una nueva investigación y realizar importaciones mientras no se impusieran medidas provisionales;

d. para el caso de que la Secretaría decidiera, como lo hizo, imponer cuotas compensatorias provisionales, debería haber indagado si las nuevas adquisiciones de importación causaban un “daño actual” a la rama de la producción nacional;

e. las nuevas importaciones de Cinsa no logran reconciliarse con la determinación de la Secretaría en el sentido que las cuotas compensatorias provisionales son necesarias para impedir que se siga causando daño a la rama de la producción nacional, y

f. si las nuevas adquisiciones de Cinsa tuvieran que estar necesariamente referidas al periodo investigado, dejarían de ser supervenientes, pues tal hecho habría sido un hecho conocido.

C. La Secretaría debe admitir la prueba pericial sobre los precios, políticas, términos y condiciones de venta de las vajillas y piezas sueltas de cerámica y porcelana en el mercado de Colombia, toda vez que es una prueba reconocida y tiene el objeto de estudiar cuestiones relativas a la ciencia de la contabilidad y las ventas, cuestiones que no han sido debidamente estudiadas por la Secretaría.

D. La Secretaría suple la ausencia de pruebas positivas de Cinsa, asimismo, señala que en el expediente administrativo existen evidencias; sin embargo, es claro que el expediente no contiene dichas evidencias, o al menos, no se indica cuáles son estas evidencias. Como ejemplo de lo anterior se tienen los siguientes:

a. en el punto 483 de la Resolución Preliminar se establece que Cinsa demostró que sus importaciones no fueron la causa del daño alegado, sin embargo, en el expediente administrativo no existe una prueba positiva que sustente dicha aseveración, por tanto, si dicha prueba no existe en el expediente administrativo, la Secretaría no puede haber llegado a tal conclusión con base en simples manifestaciones de Cinsa o con el hecho de haber supuestamente demostrado que las importaciones del resto de los importadores fueron las que causaron daño;

b. en los puntos 486 a 488 de la Resolución Preliminar, la Secretaría utiliza expresiones tales como, que Cinsa “señaló” o “indicó”, resultando evidente que dicha empresa fue incapaz de demostrar sus señalamientos e indicaciones con algún medio probatorio;

c. en el punto 228 de la Resolución Preliminar, la Secretaría se basa exclusivamente en el dicho de Cinsa en lugar de requerir los medios probatorios que sustentaran sus alegaciones sobre qué porcentaje de la producción de vajillas y piezas sueltas de cerámica y porcelana en Colombia se dirige al segmento institucional y al doméstico;

d. en el punto 312 a ii de la Resolución Preliminar se señala que en el expediente administrativo existen evidencias de que sólo el 5% de las ventas de Locería Colombiana se realizan por medio de tiendas que son de su propiedad, sin embargo, la evidencia del 5% resulta un mero dicho de Cinsa, como lo reconoció la propia Secretaría durante la reunión técnica de información celebrada con Imcosa el 14 de mayo de 2013, y

e. en el punto 333 de la Resolución Preliminar se señala que la lista de Locería Colombiana corresponde a precios de venta al público para vajillas y piezas sueltas de porcelana y cerámica, sin que el expediente público del caso, ni la propia Resolución Preliminar indique los razonamientos y pruebas que permitieron a la Secretaría arribar a tal conclusión.

E. La Secretaría no proporcionó a los importadores información indispensable para la defensa de sus intereses en cuanto a dumping y daño, por lo que se incumple con el mandato contenido en el artículo 6.9 del Acuerdo Antidumping, lo anterior en virtud de que:

a. con fundamento en el artículo 84 del RLCE, la Secretaría no cumplió con la obligación de proporcionar las hojas de cálculos de dumping y daño solicitadas por Imcosa, dejándola sin poder preparar su alegato sobre la base de dicha información confidencial, y

b. Imcosa solicitó a la Secretaría acceso a los dictámenes técnicos de dumping y de daño, sin que se le haya brindado una respuesta oportuna, por lo que se le ha dejado en un estado de indefensión.

F. La Secretaría basa la Resolución Preliminar en los antecedentes de las cuotas compensatorias a las importaciones de la mercancía investigada, al sostener que China ha incurrido en prácticas desleales en México, lo que es ilegal pues no debe basarse en Resoluciones de investigaciones anteriores.

G. Colombia no resulta una opción razonable de país sustituto de China toda vez que:

a. los precios en Colombia están afectados por el derecho antidumping impuesto a las importaciones originarias de China y, al ser éste el principal origen de las importaciones de Colombia, le permite a Locería Colombiana mantener una política de precios altos en su mercado doméstico;

b. la Secretaría señala que en el expediente administrativo existe evidencia de que sólo el 5% de las ventas de Locería Colombiana se realizan por medio de tiendas que son de su propiedad, sin embargo, no existe evidencia de tal argumento, y

c. la Secretaría argumenta que los indicadores económicos de Colombia presentados por las empresas importadoras para desacreditar a Colombia como país sustituto razonable corresponden a indicadores a nivel de la economía en general, tanto de Colombia como de China, y que ninguno se refiere a indicadores de la industria o sector que se investiga. Sin embargo, estos mismos indicadores fueron presentados por Cinsa para demostrar que Colombia cuenta con un nivel de desarrollo similar al de China.

H. Solicitan que la Secretaría calcule el valor normal empleando a la India como país sustituto, utilizando la información de precios en ese país que Zhongli presentó y que obra en el expediente administrativo.

I. La determinación de la Secretaría de no considerar la propuesta de India como país sustituto es ilegal, toda vez que está obligada a responder a todas las argumentaciones y pruebas ofrecidas por las partes interesadas, independientemente de su valor y no negarse a entrar a su estudio bajo pretextos tales como que “por economía procesal no es posible, pues ello implicaría una carga probatoria excesiva para las partes interesadas y para la autoridad investigadora”.

J. La Secretaría no busca allegarse de mejores elementos probatorios sobre la información de valor normal en el país sustituto y, por tanto, no ha cumplido con la obligación contenida en el artículo 55 del RLCE por las siguientes razones:

a. las importadoras solicitaron que Locería Colombiana fuera considerada como “parte en la investigación” a efecto de que la Secretaría le requiriera información y le practicara una visita de verificación, no obstante ello, la Secretaría no ha hecho ni lo uno ni lo otro. Al respecto, la Secretaría transcribe la parte conducente del informe del Órgano de Apelación (OA) en el caso Japón - Derechos compensatorios sobre memorias dinámicas de acceso aleatorio procedentes de Corea (“Japón-DRAM (Corea)”), adoptado el 17 de diciembre de 2007 (WT/DS336/AB/R) pero pasa de largo que la facultad discrecional ahí referida la tiene precisamente con el objeto de incluir a partes interesadas a entidades que son “pertinentes para llevar a cabo una investigación objetiva y para obtener información o pruebas pertinentes”, más no para dejar de incluir a dichas partes sin brindar una justificación de por qué su colaboración directa no resultaría pertinente, y

b. la Secretaría no hizo ningún esfuerzo por corroborar si en el mercado colombiano existen políticas de descuento, pues el hecho de que en el reverso de la prueba ofrecida respecto a descuentos que se establecen en un convenio de negociación con una tienda colombiana de autoservicio esté impresa una leyenda alusiva a televisiones o promocionales, no significa que el convenio de negociación se refiera a televisiones necesariamente.

K. La Secretaría debe divulgar los cálculos en que se basa para determinar los márgenes de dumping y los datos y ajustes en que se basaron a su vez esos cálculos, de lo contrario se violarían los artículos 6.4 y 6.9 del Acuerdo Antidumping. Lo anterior, no obstante los cuadros de precio de exportación y margen de dumping específico ponderado y del cálculo de valor normal proporcionados a las exportadoras, ya que en consideración de las importadoras, la visión general por modelos que ofrecen estos cuadros proporciona poca o ninguna base para que las partes interesadas puedan defender sus intereses.

L. El hecho de que la información de costos, ventas y utilidades para los años 2010 y 2011 de Cinsa que se presentó en la solicitud y la respuesta a la prevención, fuera incorrecta, demuestra que la Secretaría dio inicio a la investigación antidumping en contravención de lo establecido en el artículo 5.3 del Acuerdo Antidumping y sin haber dado una oportunidad procesal a las importadoras para manifestarse con respecto a dicha información.

M. La Secretaría debía indagar sobre el estado que guarda la empresa Cerámica Santa Anita, S.A. de C.V. (“Cerámica Santa Anita”), a efecto de saber a ciencia exacta cuándo fue que dicha empresa dejó de ser productora y qué sucedió con las pérdidas que ésta pudo haber generado o si éstas tuvieron alguna influencia en la operación de Cinsa durante el periodo analizado.

N. Al establecer en el punto 451 de la Resolución Preliminar que la Secretaría consideró que el daño a la producción nacional y la distorsión en precios internos, estarían más asociados a los importantes volúmenes de importación objeto de dumping que a las realizadas por Cinsa, implícitamente reconoce que estas últimas sí tuvieron una contribución al daño y a la supuesta distorsión de precios internos, y si efectivamente tal contribución existió, la Secretaría estaba obligada a separar y distinguir el efecto de tales importaciones.

O. La Secretaría no brinda una respuesta a la probanza ofrecida por Regalos Siglo XXI que se refiere en el punto 33 inciso I de la Resolución Preliminar y, pese a que no se demuestra por parte de ningún productor que exista producción de vajillas o piezas infantiles, la Secretaría no realiza la exclusión correspondiente en la Tabla 3 de la Resolución Preliminar.

P. Solicitan que la Secretaría realice la visita de verificación a Cinsa a que se refiere el artículo 83 de la LCE, y que se permita que a la visita asistan los representantes legales acreditados para tener acceso a la información confidencial.

33. De manera particular, Imcosa manifestó:

A. Cinsa importó mercancías chinas en el periodo de análisis y las continúa importando y, si bien dichas importaciones pudieran tener una baja participación en las importaciones totales, Cinsa se colocó entre los 10 principales importadores de esta mercancía y sus importaciones representaron un porcentaje importante de su producción.

B. Habida cuenta de la participación de las importaciones de Cinsa en su producción y ventas netas, resulta cuestionable que tenga legitimación para solicitar el inicio de la investigación antidumping.

C. Es un hecho que las importaciones investigadas realizadas por Cinsa se efectuaron a precios dumping y, por lo tanto, contribuyen al daño alegado por esta empresa. Las importaciones de Cinsa tienen como finalidad complementar su producción con mercancías que no produce y satisfacer la demanda creciente del mercado nacional que no está en posibilidad de cubrir con su propia producción.

D. Las importaciones investigadas no son la causa del supuesto daño a la producción nacional. Los resultados negativos de Cinsa en sus indicadores económicos y financieros, son consecuencia de su falta de competitividad en la producción de vajillas y piezas sueltas de cerámica similares a las mercancías investigadas, así como lo limitado de su producción en cuanto a la variedad de diseños, formas, tamaños y calidad, entre otros, que demanda el mercado nacional. Estos factores explican el crecimiento observado de las importaciones investigadas y la decisión de Cinsa de importar mercancías de China y otros orígenes para poder atender las necesidades del mercado. Además, las cifras del estado de costos, ventas y utilidades de Cinsa confirman que la Solicitante ya mostraba una pérdida operativa importante en 2009, año de inicio del periodo de análisis.

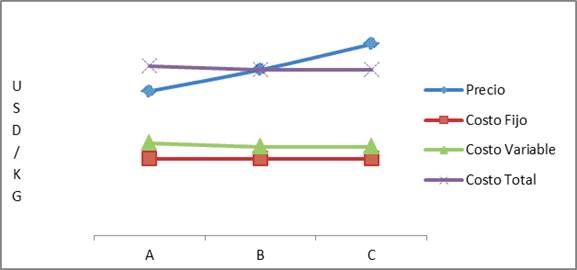

E. El precio no lesivo determinado por la autoridad resulta excesivo y representa una sobreprotección a la producción nacional. El cálculo efectuado no toma en cuenta el nivel de producción de la Solicitante. Es de toda lógica que con una utilización de la capacidad instalada menor a 35%, el precio de venta de la mercancía producida sea alto para poder absorber la totalidad de los costos fijos. Además, la Secretaría señaló que al precio de venta determinado con la metodología de punto de equilibrio se le agregó un margen de utilidad razonable, el cual se obtuvo del estado de resultados de la división hogar de Cinsa. Si tomamos el estado de resultados de 2011, el margen operativo resulta muy alto y carente de justificación. Como ejemplo tenemos que el margen operativo de Locería Colombiana en 2010 y 2011 fue menor.

34. De manera particular, Imcosa presentó:

A. Copia de los estados financieros no consolidados de Locería Colombiana al 31 de diciembre de 2011 y 2010.

B. Documento denominado “Análisis de punto de Equilibrio”, el cual proviene del Libro “Decisiones de Inversión para la valoración de proyectos y Empresas”, cuyo autor es Ignacio Vélez Pareja.

d. The Magic Touch México, S.A. de C.V.

35. El 13 de junio de 2013 The Magic Touch México, S.A. de C.V. (“The Magic Touch”) manifestó:

A. La mercancía que importa cuenta con un recubrimiento de polímero de poliéster, el cual es esencial para que se pueda someter al proceso de sublimación.

B. Para poder someter el producto al proceso de sublimación es necesaria cierta herramienta e insumos, además de los gastos de mantenimiento y mano de obra, lo cual hace que el producto terminado tenga un costo mayor.

C. The Magic Touch vende los productos que importa a distribuidores, quienes a su vez los revenden a empresas que se encargan de transformarlos.

D. El mercado en el que participa The Magic Touch es completamente distinto al de la producción nacional, es decir, el producto terminado que vende The Magic Touch tiene como fin ser un promocional, un regalo o souvenir, mientras que los productos de Cinsa tienen como fin el servicio de mesa, ya sea en el segmento doméstico o institucional, por lo que no es procedente la aplicación de la cuota compensatoria, pues se trata de productos distintos, por lo que no causan daño ni amenaza de daño a la producción nacional.

E. La Secretaría señala que con los elementos aportados por la Solicitante al inicio del procedimiento, se acreditó la práctica desleal, lo cual es incorrecto e ilegal ya que nunca se demostraron los elementos pertinentes para establecer la existencia de discriminación de precios.

36. The Magic Touch presentó:

A. Catálogo de productos ofrecidos por The Magic Touch con el signo distintivo de “MTM Soluciones”.

B. Publicidad de The Magic Touch en la que ofrece paquetes con productos, insumos y maquinaria especial para sublimar.

C. Folletos de publicidad de The Magic Touch para el evento “Expográfica” y “FESPA México 2012”, respectivamente.

e. Varer

37. El 20 de junio de 2013 Varer manifestó:

A. La definición del producto investigado no es clara, lo que coloca a las partes en un estado de indefensión, ya que:

a. por una parte se habla de “vajillas” y “piezas sueltas” sin que se precise que sean de cerámica, de porcelana, plástico o metal;

b. no se sabe a qué se refiere la Solicitante con los términos “sets o formaciones”, y

c. aun y cuando ambas definiciones coinciden en que el producto investigado se utiliza en el servicio de mesa y para contener alimentos y bebidas, no queda claro a qué producto se refiere.

B. La definición del producto investigado dada por la Solicitante no puede ser modificada por la Secretaría, ya que de hacerlo estaría violentando el principio de congruencia, ni tampoco puede ser modificada por la Solicitante, pues es la demanda el momento procesal en que se define la Litis.

C. Con base en la definición del producto investigado expresada por la Solicitante, no estarían incluidas en la investigación las vajillas o piezas sueltas de vajillas de un material distinto a la cerámica ni las mercancías elaboradas con cerámica que no tengan como uso servir o contener alimentos o bebidas. Finalmente, tampoco estarán incluidas aquellas piezas que no reúnan la característica de uniformidad en el concepto decorativo, es decir, aquellas que no constituyan un conjunto que se presenta relacionado entre sí y sirviendo a un mismo fin, haciendo juego.

D. Los productos importados por Varer deben quedar excluidos de la aplicación de la cuota compensatoria en virtud de las siguientes consideraciones:

a. las tazas que importa Varer no causan ningún daño a la producción nacional puesto que los mercados, canales de distribución y características particulares no corresponden a los artículos objeto de la presente investigación;

b. de acuerdo con el proceso de producción del producto nacional proporcionado por la Solicitante, éste requiere de un paso adicional al de los artículos que importa Varer, ya que estos últimos en ningún caso cuentan con decorado;

c. Cinsa no fabrica tazas que cuentan con registro ante el Instituto Mexicano de la Propiedad Industrial, ni con incrustaciones de diversos materiales;

d. las tazas que importa Varer no tienen como propósito ser parte de una vajilla ni formar un grupo homogéneo con otras piezas, ni hacer un juego, por lo que no puede considerarse como parte de una vajilla;

e. a pesar de que los productos que importa Varer son una pieza suelta de cerámica, no se utilizan en el servicio de mesa. Asimismo, ciertos modelos de tazas que importa Varer no pueden ser utilizadas en horno de microondas, por lo que dichos productos no cumplen con los usos y funciones que la Solicitante describió en la solicitud de inicio;

f. los productos que importa Varer manejan otros elementos dentro del proceso de producción, tales como: acero inoxidable, silicón y plástico;

g. Varer y Cinsa no utilizan ni comparten los mismos canales de distribución para vender sus productos, ya que Cinsa no atiende el mercado promocional, y

h. al ser el producto investigado vajillas y piezas sueltas de cerámica que se utilizan en el servicio de mesa, no pueden ser productos promocionales, ya que estas simples características lo hace totalmente inviable a la definición de producto promocional.

E. Existe imposibilidad técnica para utilizar el producto nacional como insumo en los procesos de decoración, en virtud de lo siguiente:

a. el producto que fabrica Cinsa es decorado, lo que lo hace inviable para el mercado promocional ante la falta de un espacio en blanco para poder realizar la impresión respectiva, y

b. financieramente sería una sin razón el utilizar un producto decorado cuyo costo es más elevado que un producto sin decorar.

F. En la Resolución Preliminar no se señala cómo se llegó a la conclusión de que Cinsa abasteció al sector de la construcción y herramientas productos con fines promocionales, ya que la Secretaría no indica cómo se cercioró que dichos artículos llevaran impresa la marca o mensaje que el sector de la construcción y herramientas utilizó.

G. En relación con la afirmación de que los artesanos de Dolores Hidalgo tienen presencia en el mercado promocional, la Secretaría confunde el mercado de souvenirs con el mercado promocional.

H. El hecho de que Cinsa fabrica productos para el segmento promocional únicamente por pedido y dentro de su línea de productos, indica que no mantiene inventarios ni ofrece alternativas a los potenciales clientes, por lo que limita su presencia en el mercado promocional y no se le puede considerar como a un competidor en dicho mercado.

I. En el análisis que se realiza en los puntos 411 a 452 de la Resolución Preliminar no se aprecia la afectación a la rama de producción nacional del mercado promocional, por lo que, suponiendo sin conceder que Cinsa sí atienda el mercado promocional, la Secretaría y la Solicitante tendrían que rehacer todo lo actuado para acreditar el daño y el dumping sobre las vajillas y piezas sueltas enfocadas al mercado promocional.

J. Ninguno de los antecedentes citados en el punto 457 de la Resolución Preliminar, en el que se pretende identificar al mercado internacional, se refieren a los artículos promocionales.

38. Varer presentó fotografías de 4 modelos de tazas que importa y comercializa.

f. Vitromugs

39. El 20 de junio y 5 de julio de 2013 Vitromugs argumentó:

A. Cinsa no ha producido, ni puede producir los tarros que importa Vitromugs, pues de las pruebas documentales que Cinsa ofreció se desprende que sólo estaría en aptitud de producir un modelo de tarro estándar (cilíndrico), más no acredita que pueda fabricarlo en México. Además de que al estar relacionada con los productores chinos como se señaló en el Formulario Oficial, Vitromugs considera que es muy seguro que Cinsa importe dicho tarro.

B. Cinsa manipuló la información y pruebas para aparentar ante la Secretaría que vendió productos al sector promocional o de publicidad toda vez que:

a. si Cinsa fabricara tarros para efectos de promoción o publicidad, estaría afiliada a alguna asociación o asistiría a alguna expo de carácter publicitario, situación que no le ha interesado, y

b. la producción de Cinsa se enfoca exclusivamente en atender pedidos económicamente vendibles, esto es, que no impliquen cambiar las especificaciones de producción para hacer pedidos de poco volumen como lo es en el caso de los artículos promocionales o de publicidad, personalizados.

C. La Secretaría debe reconsiderar el valor probatorio de las pruebas ofrecidas por Cinsa de que los mug’s importados por Vitromugs utilizan los mismos canales de distribución y consumidores que los tarros nacionales, en virtud de las siguientes consideraciones:

a. durante el periodo analizado Cinsa no vendió un solo mug con motivos promocionales, ninguna agencia de publicidad se acercó a la Solicitante, pues Cinsa sólo vendió vajilla completa de su línea de productos;

b. durante el periodo analizado, Cinsa vendió a 12 clientes, sets de vajillas de 20 y 85 piezas con decorado navideño de su línea de productos, esto es, dichos clientes en lugar de adquirir dicha mercancía de una tienda departamental o de autoservicio, la compraron directamente del fabricante, sin embargo, no corresponden a una orden de diseño específico, sino a la producción de temporada navideña, misma que se surte a las tiendas departamentales;

c. dicha modalidad de venta la identifica Cinsa como realizada a través del canal de comercialización denominado “venta directa” que no debe confundirse con el mercado promocional o de publicidad;

d. Cinsa produce su mercancía primordialmente orientada al servicio de mesa, donde sus puntos de venta son cristalerías, tiendas departamentales y autoservicio. En lo que respecta al sector institucional, se basa en su fuerza de ventas o en comercializadoras que abastecen este ramo, que además, surten cubiertos e insumos para restaurantes, desde servilletas, saleros, etc. Por lo anterior, Vitromugs considera que está demostrado que si bien hay similitudes en el producto por tratarse de cerámica, la orientación de mercado del mug que importa es totalmente diferente al nacional y se trata de mercados diferentes con necesidades diferentes, y

e. a diferencia de Cinsa, la mayoría de los clientes de Vitromugs son empresas de publicidad o promoción que se encargan de ofrecer artículos promocionales o souvenir.

D. Cinsa obtuvo un beneficio indebido al omitir información a la Secretaría en relación con su manifestación de que sí atiende el canal de comercialización de la publicidad, lo anterior, toda vez que Cinsa sólo fabrica tres modelos de tarro que son cilíndricos cónicos, rectos y cónicos curvos, en pocos colores y esmaltes convencionales de diferentes óxidos metálicos, sin tecnología de encapsulamiento y en acabado brillante solamente, lo que significa que dichos tarros no son utilizables para promoción o souvenir porque:

a. no se pueden sublimar, no pueden cambiar de color, no pueden contener material electrónico, no tienen colores vivos de cadmio y selenio encapsulado, y no tienen formas novedosas o caprichosas que se adapten a los requerimientos de los clientes, a fin de lograr esto, se requieren procesos de producción de molde de dos piezas que no usa Cinsa, y

b. no son aptos para grabado por el tipo de dureza, no fabrica sustratos escribibles con gis, no se pueden bañar en dos colores, etc.

E. Los siguientes elementos técnicos demuestran la imposibilidad de utilizar producto nacional como insumo para los productos destinados al sector promocional y de publicidad:

a. Cinsa no ofrece las alternativas de producto que hay actualmente en el mundo, para esto se necesita desarrollar tecnología, lo cual representa inversión y creatividad;

b. los productos de Cinsa y los importados por Vitromugs no pueden ser intercambiados porque no son iguales ni similares, los mug’s que importa Vitromugs han sido desarrollados pensando en el mercado de la publicidad, promoción y souvenir, y no para que sean utilizados en el servicio de mesa o para estar en restaurantes, y

c. la resistencia, la decoración y la utilización es diferente en ambos productos.

F. Cinsa obtuvo un beneficio indebido al no aportar prueba positiva e idónea que acreditara que los productos con mecanismos fotosensibles y circuitos electrónicos que producen sonido, musicales, con impresiones termocromáticas, con recubrimiento de polímeros, con luces, bicolores o dos tonos, con acabados mate o semimate, con interior brillante y exterior mate o con colores intensos de rojo, naranja y amarillo (cadmio no tóxicos) con halos o bandas, con cucharas, con metales preciosos, grabados, con pizarra, los térmicos y los rolados con salida negativa con molde de dos piezas, no cambian la naturaleza del producto, en virtud de que, si bien gran parte de la composición química es muy parecida, no cubren los mismos fines ni están destinados al mismo segmento.

G. En la Resolución final la Secretaría debe fundamentar y valorar el alcance o la cobertura del producto investigado, a la luz de las pruebas, argumentos e información que las partes le aporten, exponiendo cuidadosamente los fundamentos y motivos de cómo llegó a la definición o alcance del producto investigado, de lo contrario, se estaría ampliando la investigación a productos sobre los que no existe, ni existió, solicitud expresa de investigación por parte de la rama de producción nacional.

H. Los productos que importa Vitromugs no deben considerarse dentro de la descripción de producto investigado, en virtud de que:

a. la propia Solicitante reconoció, mediante manifestación expresa, que las piezas sueltas del producto similar son parte de un juego o conjunto integrado u ordenado con otras piezas para formar un juego de vajilla, misma que por lógica y experiencia debe tener uniformidad en el concepto decorativo, lo anterior, toda vez que:

i. omitió comparar en su prueba de laboratorio los tarros que produce con los mug’s importados, y

ii. las fotos integradas en la fe de hechos presentada por Cinsa, permiten apreciar visualmente y de forma muy clara un conjunto de artículos variados, elaborados de cerámica o barro, destinados a preparar, cocinar, servir o almacenar alimentos o bebidas que están relacionados entre sí, y haciendo siempre juego.

b. por conducto de su Director General, Cinsa confesó que fueron las importaciones de vajillas chinas las causantes del “golpe” a la producción nacional y no la importación de piezas sueltas.

I. Los mug’s publicitarios que importa Vitromugs son fabricados en bajos volúmenes y personalizados, por lo mismo difieren de los que se fabrican en serie, como los que integran las vajillas, por lo que Cinsa debe acreditar que puede producir bajos volúmenes, con diseños específicos y de formas diferentes a un costo y precio de venta competitivo.

J. Es falso que Cinsa no tenga limitante, impedimento o restricción alguna para ofrecer mug’s o tarros para el mercado promocional o publicitario, porque requeriría programar paros en su línea de producción, de naturaleza continua, para fabricar pedidos especiales de bajo volumen, como se requieren en el mercado de artículos promocionales o publicitarios.

K. Resulta ilógica la supuesta incapacidad del sistema contable de Cinsa para ofrecer información por código de producto, tanto de materias primas, como de producto terminado, como lo solicita la Secretaría, en razón de que el sistema contable Oracle ERP (por las siglas en inglés de Enterprises Resource Planning), es un sistema de información de gestión de negocios para empresas, que reporta precisamente esa información en los términos solicitados. Por lo anterior, Cinsa está entorpeciendo la investigación, presentando información o pruebas incompletas, incorrectas o que no provienen de sus registros contables.

40. Vitromugs presentó:

A. 4 folletos e impresiones con el directorio de expositores en el evento “Expopublicitas” de 2009, 2010, 2012 y 2013.

B. Folleto con publicidad e información del evento “Expopublicitas” de 2013.

C. Fotografías del “stand” de Vitromugs en el evento “Expopublicitas” de 2013.

D. Muestra física de un tarro de Cinsa.

E. Carta dirigida a Vitromugs por el Subdirector de Operaciones del laboratorio Lloyd Mexicano, S.A. de C.V. en la que manifiesta que el análisis solicitado será entregado el 22 de julio de 2013.

F. Currículum del laboratorio Lloyd Mexicano, S.A. de C.V.

G. Catálogo de productos marca “Santa Anita” para el año 2012.

H. Artículo “Reactiva Cinsa sus Vajillas” publicado en el periódico “Reforma” el 10 de junio de 2013.

I. Copia del documento “Test Report” elaborado por “SGS-CSTC Ltd.” (Reporte de SGS) el 10 de enero de 2012.

J. Impresión de diversos artículos promocionales ofrecidos por la empresa Promoyang, S.A. de C.V.

K. Descripción de los pasos a seguir para fabricar el mug modelo “XoXo”.

M. 10 muestras físicas.

N. Tríptico publicitario de Vitromugs.

5. Exportadoras

a. Kunyang, Laotian, Sanhuan, Shunxiang y Zhongli

41. El 20 de junio de 2013 Kunyang, Laotian, Sanhuan, Shunxiang y Zhongli argumentaron:

A. Existe una diferencia entre los tres siguientes criterios de la Secretaría:

a. para el desechamiento de los documentos presentados en un primer momento en forma ilegible por Kunyang, Laotian, Sanhuan y Shunxiang, y posteriormente vueltos a presentar, legibles, dentro de un plazo prudencial;

b. la consideración “para la siguiente etapa de la investigación” de las manifestaciones presentadas por Kunyang, Laotian, Sanhuan, Shunxiang y Zhongli en respuesta a la comparación de diversos productos colombianos con productos chinos presentada por Cinsa, y

c. la consideración “para la siguiente etapa de la investigación” de los argumentos (no pruebas ni información verificable) presentados por Cinsa referentes a la supuesta distorsión del mercado interno de la India derivada de las exportaciones chinas a ese país, así como diversa información adicional.

B. Como se desprende de lo señalado en los puntos 232 al 292 de la Resolución Preliminar, las empresas exportadoras Kunyang, Laotian, Sanhuan, Shunxiang y Zhongli han aportado elementos suficientes para la determinación individual de sus precios de exportación, conforme a lo dispuesto en los artículos 2.4 del Acuerdo Antidumping y 36 de la LCE. Por tanto, para la Resolución final la Secretaría deberá utilizar dicha información para calcular el precio de exportación de las mercancías investigadas, ratificando los precios de exportación determinados en su Resolución Preliminar.

C. La determinación de no considerar la propuesta de India como país sustituto, constituye una violación legal, toda vez que está obligada a responder a todas las argumentaciones y pruebas ofrecidas por las partes interesadas, independientemente del valor probatorio que se le otorgue.

D. En el punto 325 de la Resolución Preliminar, la Secretaría reconoce que India es un país sustituto razonable y, sin embargo, ignora realizar el análisis de este país como sustituto.

E. Colombia no resulta una opción razonable de país sustituto de China, toda vez que:

a. los precios en Colombia están afectados por el derecho antidumping a las importaciones chinas y, al ser éste el principal origen de las importaciones de Colombia, le permite a Locería Colombiana tener una política de precios altos en su mercado doméstico;

b. la Secretaría señaló que en el expediente administrativo existe evidencia de que sólo el 5% de las ventas de Locería Colombiana se realizan por medio de tiendas que son de su propiedad, sin embargo, no existe evidencia de tal 5%;

c. la Secretaría refirió que los indicadores económicos de Colombia presentados por las empresas importadoras corresponden a indicadores a nivel de la economía en general, tanto de Colombia como de China, y que ninguno se refiere a indicadores de la industria o sector que se investiga; sin embargo, estos mismos indicadores fueron presentados por Cinsa para demostrar que Colombia cuenta con un nivel de desarrollo similar al de China;

d. la estructura de costos en Colombia es diferente a la de China en lo que se refiere al costo de las materias primas, costo de los combustibles, origen de la maquinaria y equipo, utilización de la tecnología, etc., lo que no solamente impacta en el precio final del producto, sino que impide que el precio del producto colombiano pueda aproximarse al precio chino en ausencia de una economía planificada, y

e. conforme a los artículos 2.2 del Acuerdo Antidumping, 31 y 32 de la LCE y 43 a 46 del RLCE, los gastos de carácter general que deben tomarse en cuenta para el cálculo de valor normal, incluirán el costo de los materiales y componentes directos, el costo de la mano de obra directa y los gastos indirectos de fabricación. Por su parte, los gastos indirectos de fabricación deberán incluir, entre otros, el costo de materiales y componentes indirectos, el costo de la energía, incluyendo electricidad y combustibles, la depreciación de activos destinados a la producción y los demás gastos indirectos que sean aplicables. Por ende;

i. la Secretaría tiene obligación de verificar: el origen, características (físicas y químicas) y costo de tales materias primas utilizadas por Locería Colombiana para la fabricación de los productos que vende en el mercado colombiano; los costos de combustible en los que incurre Locería Colombiana para la fabricación de los productos que vende en el mercado colombiano, y el origen e índice de depreciación de la maquinaria y equipo utilizados por Locería Colombiana para la fabricación de los productos que vende en el mercado colombiano, y

ii. independientemente de la depreciación y origen de los equipos y maquinaria utilizados por Kunyang, Laotian, Sanhuan, Shunxiang, Zhongli y Locería Colombiana, la Secretaría no debe soslayar las diferencias en costos indirectos asociados a la utilización de tecnología de producción de unos y otra.

F. Las empresas importadoras Imcosa, Crown Baccara y Regalos Siglo XXI, argumentaron que la lista de precios de Locería Colombiana proporcionada por Cinsa no era una prueba fehaciente de los precios en el mercado colombiano, ya que los precios de dicha lista no constituyen los precios reales de la venta concretada. No obstante, en el punto 328 de la Resolución Preliminar se señala que la Secretaría valoró la información proporcionada por Cinsa y consideró que la lista de precios constituye una prueba válida para efecto de establecer el valor normal de la mercancía investigada, sin que hubiere señalado cómo llegó a esa conclusión. La Secretaría simplemente se limitó a repetir lo señalado en la Resolución de Inicio respecto del valor normal y dar valor probatorio a una lista de precios sin sustento.

G. Los precios en el mercado interno de Colombia determinados por la Secretaría como opción de valor normal, resultan artificialmente altos y vulnerables, toda vez que la Secretaría cometió diversas irregularidades en el cálculo de tales precios, en virtud de las siguientes consideraciones:

a. en el punto 333 de la Resolución Preliminar se señala que la lista de Locería Colombiana corresponde a precios de venta al público, sin que el expediente público del caso, ni la propia Resolución Preliminar indique los razonamientos y pruebas que permitieron a la Secretaría arribar a tal conclusión;

b. en el supuesto no concedido de que la lista referida refleje los precios reales de venta de Locería Colombiana al público en su mercado interno, la Secretaría debió realizar todos los ajustes necesarios y correspondientes para llevar dichos precios a nivel ex fábrica, tales como: fletes (al distribuidor y/o al minorista), crédito, descuentos, margen de intermediación de los distribuidores y minoristas (tiendas de autoservicio, departamentales, cristalerías, etc.), publicidad, entre otros;

c. en el punto 336 de la Resolución Preliminar se indica que los precios de lista se encuentran a nivel comercial bodega del cliente y que a fin de llevarlos a nivel ex fábrica Cinsa propuso ajustarlos por flete terrestre, crédito y algunos descuentos. Al respecto, resulta sorprendente que, a decir de Cinsa, si los precios de la lista son de venta al público (consumidores finales), tales precios se encuentren a nivel comercial bodega del cliente para los efectos de los ajustes realizados;

d. la Secretaría señala en el punto 337 de la Resolución Preliminar que, con base en la política de ventas de Locería Colombiana, se empleó la tasa porcentual por concepto de flete que aplica esa empresa en sus ventas; sin embargo, no se aclara ni obra en el expediente cómo se llegó a este porcentaje ni los datos en que se sustenta;

e. en el punto 339 de la Resolución Preliminar se indica que la Secretaría aplicó el porcentaje más alto de descuento por exclusividad de marca que Locería Colombiana otorga a sus clientes, así como también el porcentaje más alto por descuento a distribuidor ofrecido por esa empresa; sin embargo, no se aclara ni obra en el expediente cómo se llegó al porcentaje de descuento por exclusividad de marca ni los datos en que se sustenta;

f. de la versión pública de la muestra de facturas de venta de Locería Colombiana proporcionadas por Cinsa se puede suponer que Locería Colombiana aplica un descuento a producto institucional que va de 6% al 9%; sin embargo, la Secretaría no aplicó este ajuste, no obstante que utilizó productos de la línea institucional de dicha empresa como productos similares a los exportados por Kunyang, Laotian, Sanhuan, Shunxiang y Zhongli para los efectos de comparación cuando, en la gran mayoría de los casos, los productos exportados por dichas empresas corresponden a la línea hogar;

g. con base en los estados financieros de Locería Colombiana para 2011, se tiene que en el renglón de gastos financieros se incluyen los descuentos por pronto pago; asimismo, el renglón de gastos de venta representó el 16.4% de las ventas totales de la empresa en ese año, destacando el renglón de servicios y una participación de 50.8% de los gastos totales de venta, y