|

RESOLUCIÓN final de la investigación antidumping sobre las importaciones de tubería de acero sin costura, originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7304.19.01, 7304.19.04, 7304.19.99, 7304.31.01, 7304.31.10, 7304.31.99, 7304.39.01, 7304.39.05 y 7304.39.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Martes 07 de enero de 2014 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE TUBERÍA DE ACERO SIN COSTURA, ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7304.19.01, 7304.19.04, 7304.19.99, 7304.31.01, 7304.31.10, 7304.31.99, 7304.39.01, 7304.39.05 Y 7304.39.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa final el expediente administrativo 13/12 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud de inicio

B. Inicio de la investigación

2. El 21 de noviembre de 2012 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la “Resolución de Inicio”). Se fijó como periodo de investigación el comprendido del 1 de abril de 2011 al 31 de marzo de 2012 y como periodo de análisis de daño y causalidad a la rama de producción nacional el comprendido del 1 de enero de 2009 al 31 de marzo de 2012.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación es la tubería de acero sin costura, con excepción de la tubería mecánica o inoxidable, de diámetro nominal externo igual o mayor a 2” (60.3 mm) y menor o igual a 4” (114.3 mm), independientemente del espesor de pared, recubrimiento o grado de acero con que se fabrique. Incluye la denominada tubería para conducción o tubería estándar, tubería de presión, tubería de línea y tubería estructural. En Estados Unidos de América se conocen como “seamless standard pipe”, “seamless pressure pipe”, “seamless line pipe” y “seamless structural pipe”, respectivamente.

2. Tratamiento arancelario

Tabla 1. Descripción arancelaria del producto investigado

|

Clasificación arancelaria |

Descripción |

|

Capítulo 73 |

Manufacturas de fundición, hierro o acero. |

|

Partida 7304 |

Tubos y perfiles huecos, sin costura (sin soldadura), de hierro o acero. |

|

Subpartida 7304.19 |

--Los demás. |

|

Fracción 7304.19.01 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de superficie, incluidos los tubos laminados en caliente barnizados o laqueados: de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o superior a 4 mm sin exceder de 19.5 mm. |

|

Fracción 7304.19.04 |

Tubos laminados en frío, sin recubrimiento u otros trabajos de superficie, incluidos los tubos laminados en frío barnizados o laqueados: de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o superior a 1.27 mm sin exceder de 9.5 mm. |

|

Fracción 7304.19.99 |

Los demás. |

|

Subpartida 7304.31 |

Los demás, de sección circular, de hierro o acero sin alear: --Estirados o laminados en frío. |

|

Fracción 7304.31.01 |

Tubos llamados "mecánicos" o "estructurales", sin recubrimientos u otros trabajos de superficie, de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o superior a 1.27 mm sin exceder de 9.5 mm. |

|

Fracción 7304.31.10 |

Tubos llamados "térmicos" o de "conducción", sin recubrimientos u otros trabajos de superficie, de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o superior a 1.27 mm sin exceder de 9.5 mm. |

|

Fracción 7304.31.99 |

Los demás. |

|

Subpartida 7304.39 |

Los demás, de sección circular, de hierro o acero sin alear: --Los demás. |

|

Fracción 7304.39.01 |

Tubos llamados "mecánicos" o "estructurales", laminados en caliente, sin recubrimiento o trabajos de superficie, incluidos los tubos llamados "mecánicos" o "estructurales" laminados en caliente, laqueados o barnizados: de diámetro exterior inferior o igual a 114.3 mm, y espesor de pared igual o superior a 4 mm sin exceder de 19.5 mm. |

|

Fracción 7304.39.05 |

Tubos llamados "térmicos" o de "conducción", sin recubrimiento o trabajos de superficie, incluidos los tubos llamados "térmicos" o de "conducción" laqueados o barnizados: de diámetro exterior inferior o igual a 114.3 mm y espesor de pared igual o superior a 4 mm, sin exceder 19.5 mm. |

|

Fracción 7304.39.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet.

5. De acuerdo con el Sistema de Información Arancelaria Vía Internet (SIAVI), la Base de Datos DIA y el Decreto por el que se modifica la TIGIE publicado en el DOF el 24 de diciembre de 2008 (véase la Tabla 2):

a. las importaciones que ingresan por las fracciones arancelarias 7304.19.01, 7304.19.04, 7304.31.01, 7304.31.10, 7304.39.01 y 7304.39.05 están sujetas a un arancel ad valorem de 5% a partir del primero de enero de 2012;

b. las importaciones que ingresan por las fracciones arancelarias 7304.19.99, 7304.31.99 y 7304.39.99 independientemente de su origen, quedaron libres de arancel a partir del primero de enero de 2012, y

c. las importaciones de países con los que México ha suscrito tratados de libre comercio están exentas, salvo las de Japón, que están sujetas a los aranceles indicados en las dos literales anteriores, según la fracción arancelaria, de conformidad con lo que establece el artículo 1 del Acuerdo por el que se da a conocer la Tasa Aplicable a partir del 1 de julio de 2012 del Impuesto General de Importación para las mercancías originarias del Japón, publicado en el DOF el 29 de junio de 2012.

Tabla 2. Aranceles de las fracciones objeto de investigación

|

Fracción |

Aranceles ad valorem (%) |

||||

|

2009 |

2010 Ene |

2010 Feb-Dic |

2011 |

2012 |

|

|

7304.19.01 |

10 |

5 |

7 |

7 |

5 |

|

7304.19.04 |

10 |

5 |

7 |

7 |

5 |

|

7304.19.99 |

10 |

0 |

7 |

7 |

0 |

|

7304.31.01 |

10 |

0 |

7 |

7 |

5 |

|

7304.31.10 |

10 |

0 |

7 |

7 |

5 |

|

7304.31.99 |

10 |

0 |

5 |

5 |

0 |

|

7304.39.01 |

10 |

0 |

7 |

7 |

5 |

|

7304.39.05 |

10 |

0 |

7 |

7 |

5 |

|

7304.39.99 |

10 |

0 |

7 |

7 |

0 |

Fuente: SIAVI, Base de Datos DIA y el Decreto por el que se modifica la TIGIE del 24 de diciembre de 2008.

6. Sin embargo, en la página del SIAVI en el rubro aranceles y normatividad, en la parte de observaciones generales, se precisa que mediante el Boletín No. 087/12, la Administración General de Aduanas del Servicio de Administración Tributaria (SAT) comunicó que, en cumplimiento de las ejecutorias dictadas en los incidentes que se mencionan en el mismo Boletín, a partir del 1 de agosto de 2012, se implementó el cobro de un arancel de 3% para las importaciones realizadas por las fracciones arancelarias 7304.19.99, 7304.31.99 y 7304.39.99.

7. La unidad de medida en la TIGIE es el kilogramo, aunque TAMSA indicó que las operaciones comerciales pueden realizarse en unidades de peso, longitud o cantidad, tales como kilogramos, toneladas métricas o cortas, metros, pies o piezas.

3. Normas técnicas y características físicas

9. Los fabricantes de tubería de acero sin costura normalmente la producen conforme especificaciones de dos, tres o incluso de cuatro normas, de modo que una tubería puede cumplir las normas A53/A 53M-07 y A106/A 106M-06a y, por tanto, denominarse “binorma”, que podría considerarse “trinorma” si, además, cumple con los requisitos de la norma API 5L. Una tubería “trinorma” puede clasificarse como tubería de conducción, o bien, de presión o de línea. Una tubería “trinorma” comúnmente se utiliza como tubería estructural, cuando se destina a instalaciones petroleras o en la construcción de puentes y estructuras arquitectónicas complejas.

10. A partir de los requisitos de las normas mencionadas, la tubería objeto de investigación se fabrica comúnmente con los grados de acero, la composición química y en las dimensiones que se indican a continuación:

a. el grado de acero más utilizado para fabricar la tubería es el X42 y B, según las normas API 5L o A53/A 53M-07, A106/A 106M-06a y A501-99 de la ASTM. Las tuberías que cumplen con dos o tres normas (que es la forma en la que comúnmente se comercializa la mercancía objeto de análisis) se identifican como B/X42;

b. diámetro exterior nominal en un rango de 2” a 4”, que son equivalentes a 60.3 y 114.3 mm de diámetro exterior real;

c. espesores de pared en un rango de 1.65 a 25 mm, aunque suele producirse tubería con un espesor de pared fuera de este rango debido a que también se fabrica según las especificaciones que requiere el cliente, y

d. contenido máximo de carbono, silicio, manganeso, fósforo, azufre, vanadio, niobio y titanio, en porcentajes de 0.30, 0.40, 1.06, 0.035, 0.045, 0.08, 0.05 y 0.04%, respectivamente.

4. Proceso de producción

12. En el primero de estos procesos, el acero líquido se obtiene de la siguiente manera: el coque, fundentes y mineral de hierro se funden en el BF para obtener el arrabio o hierro de primera fusión; luego de transportar este material en carros termos se carga al horno BOF, que consiste en una olla llamada convertidor (cargada previamente con chatarra) y se inyecta oxígeno a alta presión para acelerar la reacción química que permite reducir el contenido de carbono en el arrabio líquido hasta los niveles que requiere el acero que se programó producir, así como para separar las impurezas como gases y escoria. Una vez refinado, el acero líquido se vacía en una olla y se agregan las ferroaleaciones, separándolo de la escoria. En el segundo proceso, en el EAF se mezcla chatarra, briquetas y ferroaleaciones; estos materiales se funden mediante el calor que suministra la energía eléctrica en forma de arco a partir de electrodos de grafito.

13. La información del expediente administrativo indica que en China se utilizan el BF y el BOF, así como el EAF para obtener el acero, según diagramas de flujo del proceso de producción de las siguientes empresas productoras de tubería de acero sin costura originarias de China: Baotou Iron & Steel, que utiliza el BF y el BOF, y Tianijn Pipe International Economic & Trading Corportation, que obtiene el acero mediante el EAF.

14. El acero líquido que se obtiene por cualquiera de estos procesos de fundición se pasa por una máquina de colada continua, mediante la cual se produce una barra de acero (lingote o billet) con un diámetro que dependerá de la tubería que se requiera fabricar; luego se corta y enfría. El proceso para obtener las barras o lingotes lo llevan a cabo las empresas integradas, en tanto que aquellas que no lo están, las compran para fabricar la tubería de acero sin costura, ya sea en su mercado local o de proveedores externos.

a. la barra o lingote se calienta en un horno giratorio (precalentamiento);

b. las barras calientes pasan por el “laminador a mandril retenido”, donde se perforan y ajustan al diámetro y espesor del tubo que se requiere fabricar (de 2” a 4” de diámetro);

c. el tubo se corta en la dimensión que se requiere, se enfría y se inspecciona para detectar posibles defectos;

d. de acuerdo con las normas que tenga que cumplir, el tubo puede someterse a un tratamiento térmico a fin de mejorar las propiedades químicas del acero, o bien, a una prueba hidrostática para eliminar la probabilidad de fugas causadas por fisuras, al someter el tubo a altas presiones, y

e. finalmente, en ambos extremos del tubo se coloca grasa y protectores para evitar corrosión y daños durante el transporte de dicho producto.

5. Usos y funciones

D. Convocatoria y notificaciones

18. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

19. Con fundamento en los artículos 6.1 y 6.1.3 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), 53 de la Ley de Comercio Exterior (LCE) y 142 del Reglamento de la Ley de Comercio Exterior (RLCE), la Secretaría notificó el inicio de la investigación a la Solicitante, a las importadoras y exportadoras de que tuvo conocimiento y al gobierno de China. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y de sus anexos, así como de los formularios oficiales para que presentaran la información requerida y formularan su defensa.

E. Partes interesadas comparecientes

1. Solicitante

TAMSA

Av. Insurgentes Sur No. 1793, oficina 204

Col. Guadalupe Inn

C.P. 01020, México, D.F.

2. Importadora

Tubos y Barras Huecas, S.A. de C.V.

Av. Insurgentes Sur No. 1722, despacho 602

Col. Florida

C.P. 01030, México, D.F.

F. Resolución preliminar

21. El 25 de junio de 2013 se publicó en el DOF la Resolución Preliminar (la “Resolución Preliminar”). Se determinó continuar con el procedimiento de investigación e imponer una cuota compensatoria provisional de $1,568.92 (mil quinientos sesenta y ocho punto noventa y dos) dólares por tonelada métrica a las importaciones del producto objeto de investigación.

22. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas comparecientes para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes, conforme a lo dispuesto en el artículo 164 tercer párrafo del RLCE.

23. La Secretaría notificó la Resolución Preliminar a las partes interesadas y al gobierno de China.

G. Reunión técnica de información

24. Dentro del plazo establecido en el artículo 84 del RLCE, TAMSA solicitó una reunión técnica de información con objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. La reunión se llevó a cabo el 11 de julio de 2013. La Secretaría levantó el reporte de la reunión, mismo que obra en el expediente administrativo de conformidad con el artículo 85 del RLCE.

H. Argumentos y medios de prueba complementarios

1. Solicitante

25. El 6 de agosto de 2013 TAMSA presentó argumentos y pruebas complementarias. Manifestó:

A. En la Resolución final, la Secretaría debe confirmar a Estados Unidos como país sustituto de China, toda vez que las objeciones de Tubos y Barras Huecas, S.A. de C.V. (TBH), en el sentido de que ambos países no son comparables en términos de desarrollo económico, son infundadas.

B. Para la selección de país sustituto, TAMSA cumplió con el criterio de evaluar el nivel de desarrollo económico sobre la base de indicadores específicos a la industria de que se trate:

a. reúne los criterios para país sustituto establecidos en el formulario;

b. tomó en cuenta las similitudes de Estados Unidos con China a partir del análisis de la oferta y la demanda, considerando el proceso de producción, la disponibilidad de insumos, la escala de producción y el número de productores, la disponibilidad de información sobre precios internos y la no existencia de las distorsiones del mercado interno, añadiendo el nivel de consumo, para la aplicación de su enfoque de similitud entre la interacción de oferta y demanda, y

c. abordó el criterio de desarrollo económico sobre la base de un análisis sectorial, es decir, examinó la similitud entre China y Estados Unidos en términos del grado de desarrollo que tiene la industria de tubería de acero sin costura en cada país, por lo que, el precio del producto investigado en el mercado de Estados Unidos, puede tomarse como una aproximación razonable del precio que existiría en China si tuviera una economía de mercado.

C. Considerar el criterio de desarrollo económico sobre la base de variables macroeconómicas del país sustituto propuesto con las del país exportador con economía centralmente planificada, como las reservas internacionales, deuda, exportaciones de bienes y servicios relativos al Producto Interno Bruto (PIB) per cápita, entre otras, que aluden a la semejanza en un plano general, no permiten llegar a una aproximación razonable del precio que tendría el producto investigado en China si tuviera una economía de mercado, toda vez que no hay relación alguna entre un indicador macroeconómico como lo es el nivel de reservas internacionales y las condiciones existentes en el mercado específico de la tubería objeto de investigación.

D. En la Resolución de Inicio la Secretaría consideró que el enfoque de oferta y demanda sectorial es una aproximación razonable para establecer la similitud y la selección del país sustituto y expresó una preferencia porque el criterio relativo al desarrollo económico se examine desde una perspectiva sectorial.

E. En los procedimientos de investigación que ha llevado a cabo la Secretaría sobre cables coaxiales, placa de acero en hoja, malla o tela galvanizada de alambre de acero al carbón en forma de cuadrícula, lápices, cobertores y vajillas de cerámica, ha evitado apoyarse en indicadores macroeconómicos para efecto de establecer el país sustituto, a pesar de que en algunos casos fue propuesto por las partes. Inclusive, en lápices y en cobertores señaló que el criterio de nivel de desarrollo no puede desligarse de las características específicas de la industria o rama analizadas de los países en comparación.

F. La Secretaría no recurrió al criterio de desarrollo económico, por ejemplo, en los procedimientos de investigación antidumping sobre electrodos, cerraduras de pomo o perilla, llantas para camión ligero, sacapuntas de plástico, hongos del género agaricus, productos de marroquinería, gatos hidráulicos, cepillos de dientes, clavos de acero, conexiones de acero, hexametafosfato de sodio, ferromanganeso, cadena de acero y malla de alambre en forma hexagonal, en los cuales, seleccionó al país sustituto sobre la base de que el producto investigado y el producto fabricado en el país sustituto propuesto fueran idénticos, tuvieran el mismo proceso de producción y utilizarán los mismos insumos, que el país exportador y el país sustituto propuesto compartieran una similitud relativa en cuanto a disponibilidad de insumos, y al nivel de producción y exportación del producto en cuestión.

G. El planteamiento de TBH referente a que el enfoque de la Secretaría para seleccionar el país sustituto ha permanecido y debe permanecer inmutable a lo largo del tiempo, sin admitir afinación o adecuación alguna, no tiene fundamento, en virtud de que el criterio de desarrollo económico, que TBH considera definitorio, se adoptó en 2008, entonces, la propia incorporación de este criterio habría sido irregular, ya que no formaba parte de la práctica de la Secretaría, sino a partir de ese año.

H. Es infundado que el criterio relativo al desarrollo económico tenga un peso decisivo para la selección de país sustituto, como lo pretende TBH. En la Resolución Preliminar se precisó que el criterio relativo al desarrollo económico no se puede analizar como un elemento aislado y preponderante, sino como parte de un conjunto de criterios que permitan realizar un análisis integral. Por su parte, en la Resolución final de tubería de acero sin costura de diámetros de 5” a 16”, gama grande, de China, publicada en el DOF del 24 de febrero de 2011, la Secretaría concluyó que no hay una prelación en los factores a evaluar al considerar un país sustituto, sino que el análisis es integral, en las circunstancias particulares de cada caso.

I. De acuerdo con la Resolución final de tubería de acero sin costura originaria de China y Ucrania, TAMSA no propuso a Estados Unidos como país sustituto, sino los propios importadores. Por consiguiente, en esa ocasión, la Secretaría se pronunció sobre la idoneidad de Italia como país sustituto, más no sobre la idoneidad de Estados Unidos. En cuanto a la Resolución final de tubería de acero de gama grande, originaria de China, TAMSA no formuló argumentos que la Secretaría considerara persuasivos para aceptar a Estados Unidos como país sustituto, pero esto no quiere decir que en tal ocasión la Secretaría lo hubiera descartado per se, como país sustituto de China, cerrando la puerta a cualquier otra argumentación que pudiera presentarse en el futuro para estos efectos.

J. Es improcedente que TBH proponga a un país sustituto de China sin haber demostrado que la selección de Estados Unidos es inconsistente con la legislación vigente, máxime si en la Resolución de Inicio se concluyó que la propuesta de país sustituto formulada por la Solicitante es acorde con lo dispuesto en la legislación de la materia. Por tanto, si TBH no ha demostrado dicha situación, la designación de Estados Unidos como país sustituto de China es congruente con lo dispuesto en el artículo 48 segundo párrafo del RLCE.

K. Suponiendo sin conceder, fuera procedente que TBH proponga a India como país sustituto alternativo, ésta no sería una opción idónea de país sustituto, debido a las múltiples distorsiones que afectan el mercado de tubería de acero sin costura en ese país, aunado a que TBH no presentó evidencia alguna que desvirtuara lo argumentado por TAMSA:

a. la industria de tubería de acero sin costura en India opera bajo un alto grado de intervencionismo estatal;

b. el mercado hindú de tubería de acero sin costura está inundado de importaciones chinas, lo que ha tenido el efecto de deprimir los precios internos, y

c. en India se aplican restricciones a la exportación de materias primas para la fabricación de tubería de acero sin costura, lo que distorsiona el costo de producción de este producto.

L. El 10 de julio de 2013 la Comisión Internacional del Comercio de Estados Unidos (USITC, por sus siglas en inglés) declaró el inicio de un procedimiento en materia de derechos antidumping y compensatorios (731-TA-1215-1223) sobre las importaciones de tubería de acero sin costura para perforación petrolera de India y Turquía, y aun cuando el producto sujeto a investigación en ese procedimiento no es el ahora investigado, señala que los subsidios que recibe la industria india de tubería, están disponibles para toda esa industria independientemente del producto de que se trate.

M. Propone que para calcular el margen de discriminación de precios a todos los exportadores chinos, el precio de exportación se ajuste por margen de comercialización cuando haya intervenido un comercializador, y que dicho ajuste se calcule en el caso de los exportadores que fueron proveedores de TBH, de acuerdo con la información que obra en el expediente y, en el relativo a otros exportadores, según la información disponible en términos generales. Por tanto, solicita se constate la información relativa al margen de comercialización contenida en el expediente relativo al procedimiento de revisión de tubería de acero sin costura de gama grande, que sería aplicable al presente caso, en virtud de que la lógica comercial es que las operaciones de importación incluyan tanto tubería de acero sin costura de gama grande como de gama chica, es decir, toda “la familia de productos”.

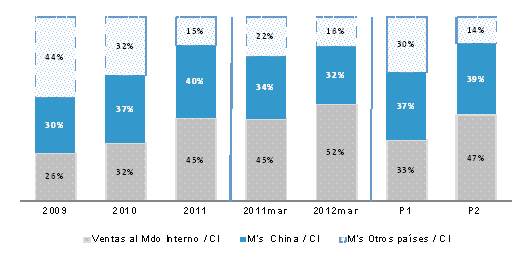

N. En la Resolución final, la Secretaría debe confirmar su determinación afirmativa sobre la existencia de daño. Asimismo, TAMSA concuerda con las conclusiones de la Resolución Preliminar en el sentido de que las importaciones de tubería de acero sin costura en condiciones de dumping, originarias de China, registraron un aumento significativo en el mercado mexicano durante el periodo analizado, en términos absolutos y en relación con el consumo interno (CI), por lo siguiente:

a. su aumento no obedeció a factores competitivos, sino a prácticas de discriminación de precios;

b. sus bajos precios provocaron niveles significativos de subvaloración en relación con los precios de la producción nacional y los precios de importación del resto de países importadores; una significativa caída en los precios internos, y una significativa contención de precios en relación con el comportamiento de los precios de las importaciones de otros orígenes y de los principales insumos, y

c. de no haber sido por la presión que las importaciones en condiciones de dumping ejercieron en el mercado nacional, se habría tenido un comportamiento positivo en los precios internos.

O. Carecen de fundamento los argumentos de TBH respecto a que la caída de los precios nacionales obedeció a una política comercial deliberada de la Solicitante, que sus inversiones reflejan una situación económica sana y que las ventas registraron un desempeño positivo, por lo siguiente:

a. las importaciones chinas en condiciones de dumping propiciaron que los precios de TAMSA registraran una caída y que enfrentaran una contención significativa durante el periodo analizado, debido al incremento del costo de los insumos y de los precios internacionales de la tubería sin costura;

b. TBH no explica cómo es que TAMSA podría haber reducido sus precios y no seguir los precios internacionales, por voluntad propia;

c. si una inversión no es rentable o no se puede recuperar, es un indicador de daño. TBH ignora el principio de que las inversiones tienen un costo financiero que debe recuperarse y generar una utilidad;

d. si fuera cierto que las inversiones demuestran la ausencia de daño, como lo sugiere TBH, entonces, no se habría incorporado este indicador en la legislación de la materia como una variable para comprobar precisamente, la existencia de daño;

e. las repercusiones de las inversiones en planta y equipo, en cuanto a producción y ventas, no pueden interpretarse como una evidencia de la ausencia de daño, ya que esto sería contradictorio con el artículo 3.4 del Acuerdo Antidumping;

f. la posición financiera de la rama de producción nacional durante el periodo analizado se vio gravemente afectada por las importaciones en condiciones de dumping, en el margen de operación, flujo de caja, y el rendimiento de las inversiones (ROA, por sus siglas en inglés) que registraron un comportamiento negativo, ya sea real o potencial, durante ese lapso;

g. durante el periodo investigado no sólo se materializó una afectación al ROA, sino que también existe el riesgo de que la situación se torne más grave de no recuperarse el ROA efectuado en el nuevo laminador, lo que debe considerarse como un indicador adicional de la existencia de daño;

h. debido al desempeño adverso en el ROA, la capacidad de reunir capital que corresponde específicamente al producto similar, también tuvo un desempeño negativo a lo largo del periodo analizado, y

i. de continuar las circunstancias actuales por causa de las importaciones en condiciones de dumping, las expectativas de crecimiento de la rama de producción nacional son desfavorables.

P. Coincide con las conclusiones de la Resolución Preliminar referentes a que la rama de producción nacional enfrenta no sólo un daño real, sino también el riesgo de que se agrave la situación de continuar ingresando al mercado importaciones del producto investigado en condiciones de dumping, debido a la capacidad libremente disponible de la industria china, el potencial exportador de la industria de dicho país y el hecho de que las exportaciones chinas de tubería de acero, incluida la que es sin costura, enfrentan múltiples medidas antidumping en varios países.

Q. Existen diversos indicadores, a partir de los cuales se puede prever que la amenaza de daño será aún más severa que lo originalmente previsto:

a. Estados Unidos, Europa y China no han tenido el desempeño que esperaban a finales del año pasado, lo que ha obligado a recortar sus pronósticos de crecimiento económico. Este panorama de los principales mercados de productos siderúrgicos, hace prever un menor dinamismo de los mercados de exportación, lo que provocará, mayores excedentes en los mercados internacionales y que la planta industrial de tubería de acero sin costura sea más sensible en su mercado interno;

b. la Organización para la Cooperación y el Desarrollo Económico (OCDE) ha identificado el exceso de capacidad instalada en la industria siderúrgica de China;

c. la desaceleración económica mundial y el exceso de capacidad instalada de China, propician que industrias con altos costos fijos busquen mercados de exportación que les permitan aprovechar sus economías de escala y abatir sus costos medios de producción;

d. la sobreoferta en los mercados internacionales y, probablemente, la adopción de nuevas medidas de remedio comercial por parte de algunos gobiernos, provocará fricciones comerciales, así como una amenaza real para las industrias con mercados abiertos, como el mexicano, que serán un destino probable de dichas mercancías, y

e. en abril de 2013 India inició una investigación en materia de salvaguardias sobre tubos y perfiles huecos, sin soldadura y sin costura, de hierro o acero aleado o sin alear distintos de los de fundición y acero inoxidable, incluso acabados en caliente, o estirados o laminados en frío, con diámetro exterior inferior o igual a 273,1 mm, en la que el principal proveedor afectado será China, tras la medida que se llegare a determinar, por lo que dicho país puede cambiar el destino de sus exportaciones hacia terceros países, como es el caso de México.

R. En la investigación antidumping de tubería de acero sin costura de gama grande, la Secretaría determinó una cuota compensatoria menor al margen de discriminación de precios, pero fue insuficiente, debido a que no se alcanzó el precio no lesivo, el daño a la producción nacional continuó y los destinatarios de la cuota incurrieron en prácticas elusivas tendientes a socavar su efectividad.

S. En la presente investigación no comparecieron los exportadores ni el gobierno de China, a pesar de que fueron notificados de la apertura del procedimiento, por lo que imponer una cuota compensatoria menor al margen de dumping resultaría incompatible con futuros procedimientos, ya que incentivaría a los exportadores a no comparecer a los mismos, debido a que el resultado les sería benéfico. Además, considera que una cuota inferior al margen de discriminación de precios es innecesaria, en razón de que en el mercado nacional concurren exportadores del producto investigado de diversos orígenes, lo que genera una competencia sana. Por tanto, solicita que se determine una cuota compensatoria definitiva equivalente al margen de discriminación de precios, en términos específicos.

26. Presentó:

A. Carta del gerente comercial regional de Tenaris en Asia, del 2 de julio de 2010, sobre el margen de comercialización con que operan los comercializadores o “traders” que ingresan tubería sin costura, originaria de China a México.

B. Medidas de remedio comercial vigentes contra diferentes tipos de tubería de China, obtenidas de los Comités de Prácticas Antidumping, Salvaguardias, Subvenciones y Medidas Compensatorias de la Organización Mundial del Comercio (OMC), consultadas en diversas páginas de Internet el 1 de agosto de 2013.

C. Hojas de trabajo para calcular algunos indicadores financieros de TAMSA para 2009 a 2011, 2010 vs 2009, 2011 vs 2010 y 2011 vs 2009 con datos de sus estados financieros e información propia de la empresa.

D. Los artículos:

a. “Por qué el potencial de desviación de comercio debe ser examinado antes de considerar establecer un derecho antidumping menor al margen de dumping”, Miranda Jorge, Revista de comercio mundial y aduanas, Wolters Kluwer Law & Business, volumen 8, edición 9, septiembre 2013, páginas 284 a 292;

b. “Perspectivas de la economía mundial AL DÍA. Actualización de las proyecciones centrales”, Fondo Monetario Internacional, julio 2013, obtenido de la página de Internet http://www.imf.org/external/spanish/ pubs/ft/weo/2013/update/02/pdf/0713s.pdf, el 1 de agosto de 2013;

c. “Economista de la OCDE pesimista sobre el exceso de capacidad de acero”, publicado en el Metal Bulletin, el 3 de julio de 2013, obtenido de la página de Internet http://www.metalbulletin.com/Article/3226445/Search/OECD-economist-pessimistic-about-steel-overcapacity.html?PageId=1960 10&Keywords=OECD+economist +pessimistic&OrderType=1, y

d. “La relación causal y la no atribución como se interpreta en las controversias sobre prácticas desleales de comercio en la OMC”, Miranda Jorge, Journal of World Trade, Kluwer Law International BV, Vol. 44, No. 4, 2010, páginas 729 a 762.

E. Presentación incompleta: “Perspectiva del mercado del acero de América Latina” elaborada por el Comité del Acero de la OCDE, obtenida de la página de Internet http://www.oecd.org/sti/ind/Item%206.%20ALACERO%20-%20Mr.%20Murilo%20Furtado%20-%20July%202013.pdf, el 1 de agosto de 2013.

F. Copia parcial del Memo/13/319 “Preguntas y respuestas: modernización de los instrumentos de defensa comercial de la Unión Europea”, publicado por la Comisión Europea, Bruselas, 10 de abril de 2013, consultado en la página de Internet http://europa.eu/rapid/press-release_MEMO-13-319_en.htm.

G. Presentación “Capacidad de producción de acero” elaborada por el Comité del Acero de la OCDE, obtenida de la página de la página de Internet http://www.oecd.org/sti/ind/Item%208.%20OECD%20Steel%20Secretariat%20-%20Mr.%20Anthony %20 De%20Carvalho%20%E2%80%93%20July%202013.pdf, el 1 de agosto de 2013.

H. Nota periodística “Exceso de capacidad en primer semestre de 2013 perjudica industria siderúrgica de China”, publicada por el Centro de Información de Internet de China, agencia de Xinhua, el 24 de julio de 2013, obtenida en la página de Internet http://spanish.china.org.cn/economic/txt/2013-07/24/ content_29518926.htm.

I. Copia de la resolución de inicio de la investigación sobre derechos antidumping y compensatorios para determinar si existe un indicio de daño o amenaza de daño a la industria en Estados Unidos debido a las importaciones de ciertos bienes tubulares procedentes de India y Turquía, entre otros, emitida por la USITC. Federal Register, Vol. 78, No. 132, 10 de julio de 2013, páginas 41421 y 41422, obtenida en la página de Internet http://www.gpo.gov/fdsys/pkg/FR-2013-07-10/pdf/2013-16515.pdf.

J. Notificación de inicio de la investigación en materia de salvaguardias sobre tubos y perfiles huecos, sin soldadura (sin costura), de hierro o acero aleado o sin alear (distintos de los de fundición y acero inoxidable), de India al Comité de Salvaguardias de la OMC (G/SG/N/6/IND/32) del 1 de mayo de 2013, obtenida de la página de Internet https://docs.wto.org/dol2fe/Page s/FE_Search/FE_S_S009-DP.aspx?language=S&CatalogueIdList=116503&Curr entCatalogueIdIndex=0&FullTextSearch=.

K. Mercados proveedores (mundo, China, Italia y el resto de países) de los productos importados por India contemplados en las subpartidas 730419, 730423, 730429, 730431, 730439, 730451, 730459 y 730490 del Sistema Armonizado de Designación y Codificación de Mercancías (“Sistema Armonizado”), concentrado de dichas subpartidas y porcentaje de participación de 2009 a 2012, cuya fuente es el International Trade Centre y la United Nations Commodity Trade Statistics Database (UN Comtrade), consultados en las páginas de Internet http://www.trademap.org/ y www.comtrade.un.org, el 1 de agosto de 2013.

L. Mercados proveedores (mundo y países) por producto importado por India a través de las subpartidas 730419, 730423, 730429, 730431, 730439, 730451, 730459 y 730490 del Sistema Armonizado, de 2009 a 2012, cuya fuente son los cálculos del Centro de Comercio Internacional basados en estadísticas de UN Comtrade.

2. Importadora

a. TBH

27. El 6 de agosto de 2013 TBH presentó argumentos y pruebas complementarias. Manifestó:

A. En el punto 63 de la Resolución Preliminar, la Secretaría consideró que TBH hizo una lectura inexacta e incorrecta de diversas resoluciones que citó como precedentes en las que se ha determinado que Estados Unidos no es una opción adecuada de país sustituto de China. Sin embargo, la lectura e interpretación que TBH hizo de las mismas es correcta, aunque probablemente no fue clara para la Secretaría, por lo que precisa lo siguiente:

a. el argumento de TBH respecto a la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero sin costura, originarias de China y Ucrania, publicada en el DOF del 29 de abril de 2008, es que TAMSA no propuso a Estados Unidos como país sustituto, su intención era acreditar a Italia como país sustituto de ambos países, sin embargo, presentó argumentos válidos para desvirtuar a Estados Unidos como país sustituto de China y Ucrania. Asimismo, la propia Secretaría determinó que Estados Unidos tiene un nivel de desarrollo económico muy diferente al de China, que no son países comparables ni similares, y

b. en la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero sin costura, originarias de China, publicada en el DOF del 24 de febrero de 2011, nuevamente la Secretaría consideró que Estados Unidos no es un país sustituto adecuado de China, porque no tuvo elementos de prueba para aceptarlo como tal y en la Resolución preliminar de la misma investigación, publicada en el DOF del 25 de mayo de 2010, la Secretaría determinó que no hay una explicación sobre cómo es que los precios internos de Estados Unidos, son una aproximación razonable a los que China tendría si tuviera una economía de mercado, dada la disparidad en sus niveles de desarrollo económico.

B. Ahora TAMSA solicita nuevamente el inicio de una investigación antidumping sobre las importaciones originarias de China, concluyendo artificiosamente que sólo Estados Unidos cumple con los criterios de selección de país sustituto, excluyendo a países como India, pretendiendo que la Secretaría determine indebidamente un inexistente margen de discriminación de precios, lo cual resulta violatorio del artículo 48 del RLCE.

C. Considerando el Ingreso Nacional Bruto (INB) per cápita, la disparidad en el desarrollo económico de Estados Unidos en comparación con China persiste. India es el país con un nivel de desarrollo económico similar al de China, las tasas de crecimiento de ambos países son similares y difieren en mucho con la de Estados Unidos, por lo que India es el país adecuado para ser sustituto de China en este procedimiento.

D. Existe una marcada disparidad en el desarrollo económico de China y Estados Unidos, aun tomando en consideración sólo al sector o industria de tubería de acero sin costura, por lo que no pueden compararse ambos países. Optar por lo opuesto, llevaría necesariamente a concluir que en la presente investigación la Secretaría ha generado un nuevo criterio respecto a la selección de país sustituto con base en elementos que analizó anteriormente y que la llevaron a conclusiones distintas, lo cual revienta la congruencia con que se ha conducido en sus investigaciones.

E. La fortaleza y el prestigio de los sistemas antidumping de los países miembros de la OMC, derivan de la uniformidad de los criterios de interpretación y aplicación de las disposiciones normativas correspondientes y, en el caso particular, es contradictorio y violatorio de los principios de la OMC considerar a Estados Unidos como país sustituto de China, toda vez que en dos investigaciones similares, la propia Secretaría lo ha considerado inadecuado.

F. La clasificación de economías por ingresos es un elemento de prueba adicional que permitirá a la Secretaría determinar a India como país sustituto de China. Al respecto, señala que el Banco Mundial clasifica a los países y sus economías, entre otros criterios, de acuerdo con el INB per cápita, en ingresos bajos, medianos bajos, medianos altos y altos.

G. En el punto 67 de la Resolución Preliminar, la Secretaría señaló que no tenía elementos para realizar una evaluación integral para establecer la similitud entre China e India, por lo que no tomó en consideración el “Estudio sobre la estructura de precios de tubería de acero sin costura en la India”, en lo sucesivo “Estudio de India”. Por lo tanto, con la finalidad de proporcionar a la Secretaría los elementos suficientes que le permitan establecer que India debe ser considerada como país sustituto de China, TBH presenta el “Estudio sobre el entorno de negocios de la industria de tubos de acero sin costura en la India y en China”, en lo sucesivo, “Estudio de India y China”, en el cual se realiza un análisis sobre capacidad de producción, proceso de producción y tecnología, accesibilidad y disponibilidad de materia prima, escala de producción, número de fabricantes, competitividad de manufactura, desarrollo económico y similitudes, en ambos países. Solicitó se considere la información contenida en ambos estudios que le permitirá a la Secretaría seleccionar a India como país sustituto de China.

H. No existe daño a la industria nacional de tubería de acero sin costura, debido a que los indicadores económicos de TAMSA muestran un desempeño sano, sus ventas al mercado interno aumentaron, tuvo participación en las exportaciones del producto investigado, aumentó su capacidad instalada en 2011, incrementó su participación en el mercado interno, al igual que su productividad.

I. Según el dicho de TAMSA, ésta realizó importaciones del producto investigado, debido a que dejó de producir y tuvo un desabasto, justificando esta reducción en su producción por las importaciones del producto investigado de China a precios muy bajos, hipótesis que no ha demostrado.

J. No se acreditó el supuesto daño alegado por la producción nacional, debido a que la propia Solicitante realizó importaciones, detuvo su producción, redujo sus precios en un 25%, dispuso de flujo para hacer una fuerte inversión en un nuevo laminador que puso en operación en 2011, y el desempeño de sus indicadores es sano. Todos estos elementos cuestionan de manera contundente la existencia del daño alegado por la productora nacional.

K. TBH solicita nuevamente se dé vista a la Comisión Federal de Competencia sobre las actividades comerciales que realiza TAMSA, en términos del artículo 86 de la LCE, sin que ello se interprete como una solicitud para que la Secretaría se pronuncie sobre la materia de competencia económica. Considera que no es explicable la reticencia de la Secretaría para dar vista a la Comisión Federal de Competencia, cuando su solicitud está debidamente sustentada. Asimismo, aclara que nunca habló de prácticas “abusivas” de TAMSA.

28. Presentó:

A. Datos históricos anuales para China, India y Estados Unidos del PIB per cápita (US$) y PIB, tasa de crecimiento real (%), de 1999 a 2011, de la Central Intelligence Agency, World Factbook, obtenidos en la página de Internet http://www.indexmundi.com/g/g.aspx?c= ch&v=67&1=es, el 5 de agosto de 2013.

B. Estudio de India y China del 30 de julio de 2013, elaborado por la empresa consultora The Corporate Profiles.

C. Clasificación de países bajo el criterio del INB per cápita, por región, ingresos y tipo de financiamiento del Banco Mundial, obtenida de la página de Internet http://datos.bancomundial.org/quienes-somos/clasificacion-paises, el 5 de agosto de 2013.

I. Requerimientos de información

1. Solicitante

29. El 29 de agosto y el 1 de octubre de 2013, TAMSA respondió los requerimientos que la Secretaría le formuló el 19 de agosto y el 26 de septiembre de 2013, respectivamente. Presentó:

A. Detalle de estado de costos y ventas de 2011 a 2013 actualizado, en el que se integran proyecciones con cuota y sin cuota para 2013 de los pesos históricos reportados.

B. Informe de los costos de producción de tubería de acero sin costura de diámetro 2” a 4”, de diciembre de 2009, 2010, 2011, y de marzo de 2011 y 2012, elaborados por TAMSA con información propia.

C. Balances generales consolidados, estados consolidados de resultados y de flujos de efectivo al periodo que terminó el 31 de diciembre de 2012 y 2011, elaborados por TAMSA a solicitud de las instituciones de crédito con que tiene obligaciones, incluye apertura de gastos de operación y costo financiero del primer trimestre de 2012, elaborado con datos propios de TAMSA.

D. Impresión de diversas páginas de Internet sobre empresas fabricantes/comercializadoras mundiales del producto investigado, consultadas el 20 de agosto de 2013.

E. Copia parcial de la resolución por la que se acepta la solicitud de parte interesada y se declara el inicio de la revisión de la cuota compensatoria impuesta a las importaciones de tubería de acero sin costura, originarias de China, publicada en el DOF del 28 de mayo de 2012.

2. Importadora

30. El 21 de agosto de 2013, TBH respondió el requerimiento que la Secretaría le formuló el 19 de agosto de 2013 sobre la reclasificación del Estudio de India y China.

J. Hechos esenciales

31. El 19 de septiembre de 2013 la Secretaría notificó a las partes interesadas comparecientes los hechos esenciales de este procedimiento, los cuales sirvieron de base para emitir la presente Resolución de conformidad con el artículo 6.9 del Acuerdo Antidumping.

K. Audiencia pública

32. El 26 de septiembre de 2013 se celebró la audiencia pública de este procedimiento. Participaron TAMSA y TBH, quienes tuvieron oportunidad de exponer sus argumentos y replicar los de su contraparte, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con los artículos 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

L. Alegatos

33. El 3 de octubre de 2013 TAMSA y TBH presentaron sus alegatos, de conformidad con los artículos 82 párrafo tercero de la LCE y 172 del RLCE.

M. Opinión de la Comisión de Comercio Exterior

34. Con fundamento en los artículos 58 de la LCE y 15 fracción XI del Reglamento Interior de la Secretaría (RISE), se sometió el proyecto de Resolución final a la opinión de la Comisión de Comercio Exterior (la “Comisión”), que lo consideró en su sesión del 28 de noviembre de 2013.

35. El Secretario Técnico de la Comisión, una vez que constató la existencia de quórum en los términos del artículo 6 del RLCE, dio inicio a la sesión. La Secretaría expuso detalladamente el caso. El proyecto se sometió a votación y se aprobó por mayoría.

CONSIDERANDOS

A. Competencia

36. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXI de la Ley Orgánica de la Administración Pública Federal, 1, 2 apartado B fracción V y 15 fracción I del RISE, 5 fracción VII y 59 fracción I de la LCE, y 9.1 y 12.2 del Acuerdo Antidumping.

B. Legislación aplicable

37. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la LFPCA y el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

38. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó con tal carácter, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

39. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, y las pruebas que los sustenten, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Respuesta a ciertos argumentos de las partes

1. Información contenida en otro expediente

40. TAMSA solicitó que la Secretaría constate la información relativa al margen de comercialización remitiéndose al expediente del procedimiento de revisión de tubería de acero sin costura de gama grande, en virtud de que la lógica comercial es que las operaciones de importación incluyan tanto la tubería sin costura de gama grande como la de gama chica, es decir, toda la “familia de productos”, por lo que, el margen de comercialización que puede obtenerse sobre la base de dicho expediente, también es aplicable para el producto objeto de investigación.

41. La Secretaría considera que la solicitud de TAMSA es improcedente. En términos de lo dispuesto por los artículos 49 segundo párrafo de la LCE y 138 del RLCE, en cada uno de los procedimientos de investigación que se llevan a cabo se integra un expediente administrativo con la información que presenten las partes interesadas y aquella de que la Secretaría se allegue, por lo que, únicamente la información que se encuentre en el expediente administrativo de la investigación correspondiente, servirá de base para el análisis y determinación de la Secretaría.

42. Lo anterior, bajo el razonamiento de que la información que se presenta en otro expediente, corresponde a un producto, origen y periodo de investigación diferente, además de que la información se proporciona para demostrar hechos diversos, por lo que no es posible utilizar información que no coincida con los puntos mínimos de la litis. El expediente integrado con motivo de la revisión de la cuota compensatoria impuesta a las importaciones de tubería de acero sin costura de diámetros de 5” a 16”, al que TAMSA solicita remitirse para efectos de constatar el margen de comercialización en esta investigación, se refiere a un procedimiento de revisión que tiene una naturaleza distinta al que nos ocupa, el periodo de revisión y el producto también son diferentes a los analizados en este procedimiento.

2. Aviso a la Comisión Federal de Competencia Económica

43. TBH reiteró su solicitud de que la Secretaría dé vista a la hoy Comisión Federal de Competencia Económica (COFECE), de las actividades económicas de TAMSA, con fundamento en el artículo 86 de la LCE, sin que ello signifique que la Secretaría analice y determine si TAMSA realiza o no prácticas monopólicas, porque no está facultada para ello. Precisó que nunca habló de prácticas “abusivas”, por parte de TAMSA, como se señaló en la Resolución Preliminar.

44. Al respecto, la Secretaría confirma su criterio contenido en los puntos 41 y 42 de la Resolución Preliminar, en el sentido de que es improcedente la solicitud de TBH de dar vista a la COFECE sobre las actividades comerciales de TAMSA. Para efecto de que la Secretaría dé vista a la autoridad competente, en términos de lo dispuesto en el artículo 86 de la LCE, es requisito sine qua non que en el curso de los procedimientos de investigación en materia de prácticas de comercio internacional, la Secretaría considere que existen elementos que le permitan suponer que alguna de las partes realizó prácticas monopólicas sancionadas en los términos de la ley de la materia, supuesto que no se actualizó, en este caso.

45. Asimismo, se precisa que en la comparecencia de respuesta al formulario, argumentos y pruebas correspondientes al primer periodo probatorio que TBH presentó el 7 de febrero de 2013 (folio 00195), específicamente en las páginas 13 y 20 del escrito de consideraciones sobre la solicitud de inicio presentada por la producción nacional (Apéndice 8), TBH solicitó que se “…dé vista a la Comisión Federal de Competencia con base en el artículo 86 de la LCE sin que sea aceptable la negativa basada en que no tiene los elementos para considerar que existen dichas prácticas abusivas…”, de lo cual se desprende que TBH sí habló y se refirió a la existencia de prácticas abusivas, contrario a lo que ahora precisa.

46. Finalmente, si TBH considera que las actividades comerciales de TAMSA podrían ser sancionables por la COFECE, tiene el derecho de acudir directamente ante dicha autoridad y hacer valer lo que a sus intereses convenga, en términos de lo dispuesto en los artículos 30 y 32 de la Ley Federal de Competencia Económica.

F. Análisis de discriminación de precios

1. Precio de exportación

47. Para el cálculo del precio de exportación TAMSA presentó las estadísticas de importación de tubería de acero sin costura correspondientes al periodo investigado. Con base en el listado de importaciones determinó una muestra que representó más del 70% del volumen total importado. TAMSA revisó los pedimentos de importación y documentos anexos de las operaciones de importación de la muestra y clasificó la tubería de acero sin costura por diámetro nominal, específicamente por las medidas 2”, 2 ½”, 3”, 3 ½” y 4”.

48. La Secretaría se allegó de las estadísticas de importación de la mercancía objeto de investigación, del Sistema de Información Comercial de México (SICM) y corroboró la muestra que proporcionó TAMSA. Además, requirió a agentes aduanales y a empresas importadoras del producto investigado, pedimentos de importación y documentación anexa. Revisó los pedimentos, facturas de venta, listas de empaque y corroboró los términos de ventas, el valor, el volumen, e identificó la mercancía investigada que TAMSA reportó en la muestra de importaciones.

50. De conformidad con los artículos 39 y 40 del RLCE, la Secretaría calculó un precio de exportación promedio ponderado en dólares por kilogramo para cada diámetro exterior de tubería de acero sin costura, originaria de China, con base en la información y pruebas descritas en los puntos del 47 al 49 de esta Resolución.

a. Ajustes al precio de exportación

51. TAMSA propuso ajustar por términos y condiciones de venta, específicamente, por flete marítimo y por margen de comercialización. Mencionó que las operaciones de importación se realizaron en términos de venta, costo, seguro y flete (CIF, por sus siglas en inglés) Manzanillo.

52. Para ajustar el precio de exportación por concepto de flete marítimo, TAMSA utilizó el costo promedio del transporte marítimo de China a Estados Unidos para un contenedor de 20 pies. Consideró los costos de flete de dos puertos de China a un puerto en Estados Unidos que reporta la empresa especializada en embarques y logística internacional. Aclaró que los principales exportadores de la mercancía investigada se ubican en zonas cercanas a los puertos chinos que señaló. Presentó los informes de la empresa consultora de los meses de junio, julio, septiembre y diciembre de 2011, y de enero y abril de 2012.

54. En la etapa preliminar TAMSA propuso ajustar el precio de exportación por concepto de margen de comercialización específicamente a TBH. Para calcular el ajuste, obtuvo la diferencia entre el precio de exportación a nivel costo y flete (CFR, por sus siglas en inglés) México y el precio de importación de TBH. Para obtener el precio de exportación TAMSA partió del precio de salida del producto investigado en la aduana de China, con base en las estadísticas de exportación correspondientes a las fracciones 7304.19.10, 7304.19.20, 7304.19.30 y 7304.19.90 en 2011, que obtuvo del Global Trade Atlas (GTA).

55. Debido a que dicha información incluía diámetros no investigados, TAMSA estimó el precio de la tubería de acero sin costura investigada con base en los precios unitarios para la subpartida 7304.19 de las estadísticas de importación. Para ello, determinó la diferencia de precios entre la tubería sin costura menor a 2” y los diámetros investigados de 2” a 4”.

56. En esta etapa de la investigación, la Solicitante aseveró que el precio de los diámetros pequeños es más alto que el precio de los diámetros grandes, debido a que los primeros tienen una mayor absorción de costos fijos. Añadió que si bien los precios de las importaciones chinas están distorsionados, el comportamiento de precios entre los distintos diámetros debe mantener la misma lógica.

58. Aclaró que no propuso que se le calcule un margen de comercialización específico a TBH, sino que se ajuste el precio de exportación por concepto de comercialización en los casos en que haya intervenido una empresa comercializadora como intermediario entre el productor y el importador. Solicitó que el ajuste debe considerar los hechos de los que tenga conocimiento la Secretaría, así como, la información que se describe en los puntos del 54 al 57 de la presente Resolución, la cual sería aplicable a TBH.

59. Asimismo, propuso ajustar las importaciones investigadas en las que intervinieron otros comercializadores, a partir del margen de comercialización con el que operan los comercializadores o “traders” que exportan tubería de acero sin costura, originaria de China a México. Presentó una carta del gerente comercial regional de Tenaris en Asia, del 2 de julio de 2010.

60. Debido a que el soporte documental del cálculo de margen de comercialización no correspondía al periodo de investigación, la Secretaría requirió a TAMSA que proporcionara la información pertinente. Como respuesta presentó una carta del 19 de agosto de 2013, con el testimonio del gerente comercial regional de Tenaris en Asia, en la que manifiesta el margen de comercialización. La carta cuenta con una breve descripción del currículo del funcionario que la firma, quien señala que tiene más de 19 años de experiencia en el mercado nacional e internacional de tubería de acero sin costura, en los que ha desarrollado funciones comerciales en diversas oficinas regionales.

61. Para distinguir las operaciones de exportación en las que intervino un comercializador, TAMSA presentó un listado con los nombres de las empresas comercializadoras las cuales identificó a través de las páginas de Internet de las mismas empresas.

62. Por su parte, TBH argumentó que la metodología que empleó TAMSA para identificar el producto investigado con base en la información del GTA para el margen de comercialización específico de TBH, es errónea. Señaló que no es aceptable realizar un ejercicio de clasificación de características del producto investigado con base en el comportamiento de los precios de exportación de China a México. Asimismo, manifestó que esta información no debe considerarse para el análisis y cálculo, pues se reporta a nivel subpartida y no de fracción arancelaria.

63. Respecto a la carta que presentó TAMSA para el cálculo del margen de comercialización, TBH indicó que Tenaris es una empresa relacionada con TAMSA, por lo que no debe ser tomada en cuenta, toda vez que existe un interés que matiza la objetividad e imparcialidad de la declaración. Agregó que la carta no específica el periodo que comprende, y sólo hace referencia a la tubería de línea y no al resto del producto investigado.

64. La Secretaría determinó no ajustar el precio de exportación por concepto de margen de comercialización, por lo siguiente:

a. en relación con el cálculo del margen de comercialización solicitado por TAMSA para la empresa importadora TBH, la Secretaría reitera la improcedencia de calcular un margen específico, debido a que no se está determinando un margen de discriminación a la empresa importadora, como señaló en el punto 59 de la Resolución Preliminar. Además, la metodología propuesta no es razonable debido a que en el cálculo se utilizan los precios de importación, los cuales están distorsionados por la práctica desleal, y

b. en el caso del margen de comercialización, que solicitó TAMSA para el resto de las importaciones, la Secretaría observó que ambas cartas se encuentran fuera del periodo investigado, y que la carta proporcionada en respuesta a un requerimiento, no señala ni justifica por qué dicho margen es válido para el periodo investigado.

65. De conformidad con lo dispuesto en los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, y 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación sólo por concepto de flete marítimo en función de los términos de venta que la Secretaría identificó en los distintos pedimentos de importación y sus facturas.

2. Valor normal

a. País sustituto

67. TBH aclaró que su argumento referente a la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero sin costura, originarias de China y Ucrania, publicada en el DOF del 29 de abril de 2008, es precisamente que TAMSA no propuso a Estados Unidos como país sustituto en esa investigación, porque de acuerdo a su dicho, TAMSA señaló que el precio interno del producto investigado en Estados Unidos estaba distorsionado por las diversas medidas compensatorias aplicadas a países como Argentina, Italia y China, lo que provocaba que el mercado interno fuera abastecido a precios altos. Además, señaló que en la citada investigación la Secretaría determinó que Estados Unidos tiene un nivel de desarrollo económico muy diferente al de China y que no son comparables o similares. Alegó que dicha investigación es precedente de la actual investigación antidumping, e indicó que se trata del mismo producto investigado, origen y país sustituto propuesto, por lo que los criterios de selección de la Secretaría no pueden ser contrarios.

68. En este mismo sentido, citó la Resolución final de tubería de acero sin costura de diámetros de 5” a 16”, específicamente, donde la Secretaría confirmó que TAMSA no presentó elementos de convicción suficientes para considerar a Estados Unidos como sustituto de China mientras que de Brasil sí y determinó que TAMSA no explicó cómo es que los precios internos de Estados Unidos serían una aproximación razonable a los de China si ésta tuvieran una economía de mercado dada la disparidad en los niveles de desarrollo económico.

69. Como parte de sus alegatos finales, TBH señaló que en la Resolución final de la investigación antidumping sobre las importaciones de placa de acero en hoja, originarias de China, publicada en el DOF del 6 de octubre de 2008, la Secretaría concluyó que India era mejor país sustituto que Estados Unidos, en relación con el nivel de desarrollo económico.

71. Por su parte, TAMSA argumentó que la práctica actual de la Secretaría consiste en evaluar el nivel de desarrollo económico sobre las bases de indicadores específicos de la industria que se trate. El enfoque que utilizó para establecer la similitud entre China y Estados Unidos, a partir del análisis de la oferta y la demanda, tomó en cuenta el proceso de producción, disponibilidad de insumos, escala de producción y número de productores, disponibilidad de información sobre precios internos y la no existencia de las distorsiones del mercado interno, criterios establecidos en el formulario oficial, añadiendo el nivel de consumo, para la aplicación de su enfoque de similitud entre la interacción de oferta y demanda.

72. TAMSA puntualizó que la lógica detrás del enfoque de interacción entre la oferta y la demanda, es la que determina el precio del producto, por lo que al establecer la similitud con base en este enfoque entre China y Estados Unidos, el precio del mercado de tubería de acero sin costura en Estados Unidos puede tomarse como una aproximación razonable del precio que existiría en China, si este país tuviera un régimen de economía de mercado. Añadió que considerar el criterio de desarrollo económico sobre la base de variables macroeconómicas como las reservas internacionales, deuda, exportaciones de bienes y servicios relativos al PIB, entre otras, que aluden a la semejanza en un plano general, no permiten llegar a una aproximación razonable del precio que tendría el producto investigado en China si tuviera una economía de mercado.

73. Señaló que esta investigación no es el primer procedimiento antidumping en el cual la Secretaría utiliza el criterio de desarrollo económico desde una perspectiva sectorial a la industria específica del producto investigado. Mencionó como precedentes las recientes resoluciones de inicio de las investigaciones de cables coaxiales, malla de alambre en forma cuadrada, lápices y cobertores.

74. Por otro lado, argumentó que en la Resolución de Inicio, la Secretaría concluyó que la propuesta de país sustituto de TAMSA es acorde con lo dispuesto en la legislación vigente y que el estándar legal previsto para este caso es el segundo párrafo del artículo 48 del RLCE; estándar que se cumple en la medida en que la condición de similitud se haya establecido de manera razonable. De esta manera, resulta improcedente que TBH proponga un país sustituto distinto a Estados Unidos sin haber demostrado que la selección de ese país es inconsistente con la legislación vigente. TAMSA citó la Resolución preliminar de la investigación antidumping de vajillas publicada en el DOF del 2 de mayo de 2013, donde se señaló que las importadoras y las exportadoras no desestimaron el país sustituto de China que determinó la Secretaría.

75. Adicionalmente, TAMSA alegó que TBH no presentó ninguna prueba que desvirtúe que la industria de tubería de acero sin costura en India opera con un alto grado de intervencionismo estatal y que está inundada de importaciones chinas, lo cual, a decir de TAMSA, tiene el efecto de deprimir los precios en el mercado interno. TAMSA señaló que India inició una investigación en materia de salvaguardias en abril de 2013, que cubre los productos de tubos y perfiles huecos, sin soldadura, de hierro o acero aleado o sin alear con diámetro exterior inferior o igual a 273.1 mm, lo cual acreditó con la notificación G/G6/N/G/IND/32 del 1 de mayo de 2013 de la OMC, donde se indica el inicio de la investigación por parte de India y señala que el mayor volumen de importaciones proviene de China. Por último, reiteró que en India los precios del producto investigado están distorsionados debido a la aplicación de restricciones a la exportación de materias primas por parte de su gobierno.

77. En los alegatos finales TAMSA reiteró que la metodología que desarrolló para establecer la similitud entre China y Estados Unidos cumple con lo dispuesto en artículo 48 del RLCE. Señaló, que conforme al enfoque y metodología que propuso, de los países con economía de mercado que producen tubería de acero sin costura, únicamente Estados Unidos y Japón cuentan con los mismos procesos productivos, integrados con alto horno y horno eléctrico y no integrados, que tiene China. A partir de esta información, TAMSA señaló que Estados Unidos y Japón son los únicos países similares en relación con la demanda de materia prima y costos de producción. Igualmente señaló que con información presentada por TAMSA o por TBH, se puede observar que Estados Unidos tiene el número de productores más cercano a China, es el país más próximo en términos de escala de producción, tiene el mayor mercado después de China, además que se dispone de información sobre los precios internos de la mercancía investigada.

79. El Estudio de India y China presenta estadísticas de la industria del acero, de la tubería de acero sin costura e indicadores económicos para India, China, otros países y regiones, que obtuvo de publicaciones especializadas como World Steel Association (WSA), páginas de Internet, empresas productoras y gobiernos. Sin embargo, TBH no proporcionó, a partir de dicho estudio, el análisis que acreditara la similitud de China e India y sólo señaló que el estudio examinaba temas como proceso y capacidad de producción, disponibilidad de materia prima, escala de producción, competitividad de manufactura, número de fabricantes y desarrollo económico, entre otros.

80. El estudio citado muestra que los principales productores de acero crudo son China, Japón, Estados Unidos e India, como se observa en la Tabla 3.

Tabla 3. Principales países productores de acero crudo durante 2011 y 2012

|

Producción de Acero Crudo |

2011 |

2012 |

Participación 2012 (%) |

|

China |

702 |

716.5 |

46.3 |

|

UE27 |

177.7 |

169 |

10.9 |

|

Japón |

107.6 |

107.2 |

6.9 |

|

Estados Unidos |

86.4 |

88.7 |

5.7 |

|

India |

73.5 |

77.6 |

5 |

|

Rusia |

68.9 |

70.4 |

4.6 |

|

Corea del Sur |

68.5 |

69.1 |

4.5 |

|

Turquía |

34.1 |

35.9 |

2.3 |

|

Brasil |

35.2 |

34.7 |

2.2 |

|

Otros |

35.3 |

33 |

11.5 |

Fuente: WSA. Cifras en millones de toneladas.

81. Respecto al proceso de producción el 31.2% de la producción de acero crudo en India se realiza mediante hornos BOF y el 67.5% a través de hornos EAF, el resto 1.3%, por el método de tierra abierta. China fabrica el 89.8% de acero mediante hornos BOF y el 10.1% por hornos EAF. El acero crudo es el principal insumo de la tubería de acero sin costura.

82. De acuerdo con el referido estudio, las principales materias primas utilizadas en los procesos integrados son el mineral de hierro y la chatarra ferrosa que es un insumo clave para el proceso EAF. Aunque esta última también es utilizada en combinación con el hierro en hornos de oxígeno para reducir los niveles de calor en el horno. Las estadísticas indican que en 2011 China ocupó el tercer lugar e India el cuarto lugar en la producción mundial de hierro. Respecto a la generación de chatarra, China es el país que más generó el insumo, 115.8 millones de toneladas, seguida por la Unión Europea, y Estados Unidos, este último con 62 millones de toneladas. India no aparece como como generador de chatarra pero sí como uno de los principales importadores al ocupar el tercer lugar a nivel mundial, como se indica en la Tabla 4.

|

Tabla 4 |

|||||

|

Producción de mineral de hierro y reservas por país 2011 |

|

Generación de chatarra de acero |

|||

|

|

|

|

|

||

|

Economía |

Producción |

Reservas |

|

Economía |

2011 |

|

Australia |

487.9 |

17 000 |

|

China |

115.8 |

|

Brasil |

391 |

16 000 |

|

UE 27 |

n/a |

|

China |

321.9 |

14 000 |

|

De los cuales EU 15 |

89 |

|

India |

196 |

7 200 |

|

Estados Unidos |

81.1 |

|

Rusia |

103.1 |

4 500 |

|

Japón |

41.9 |

|

Resto del mundo |

422.6 |

21 300 |

|

Corea |

24 |

|

Total mundial |

1922.5 |

80 000 |

|

Rusia |

n/a |

|

Fuente: United Nations Conference on Trade and Development y U.S. Geological Survey. Cifras en millones de toneladas métricas. |

|

Fuente: Asociación Japonesa de Materias Primas Ferrosas. Cifras en millones de toneladas métricas. |

|||

83. En relación con la producción del producto investigado, el Estudio de India y China no señala el volumen de producción de India aunque sí menciona que produce tubería de acero sin costura con diámetros que van de 1½” a 20” y que existen seis productores de la mercancía investigada. Sin embargo, no se puede establecer que India sea uno de los principales productores de mercancía investigada ni que tenga un nivel de producción similar al de China, como se observa en la Tabla 5.

|

Tabla 5. Producción global de tubos sin costura |

||

|

|

|

|

|

Tubos sin costura - global |

2010 |

2011 |

|

UE-27 |

4,157 |

1,272 |

|

CIS |

3,663 |

4,048 |

|

Estados Unidos |

1741 |

2216 |

|

México |

679 |

770 |

|

Argentina |

779 |

849 |

|

China |

24174 |

26490 |

|

Japón |

2,145 |

2,279 |

|

Subtotal |

37,338 |

37,924 |

|

Otros Países |

259 |

271 |

|

TOTAL |

37,597 |

38,195 |

|

Fuente: WSA. |

|

|

84. El Estudio de India y China, también reporta estadísticas sobre los indicadores macroeconómicos de ambos países, tales como, PIB, crecimiento anual y per cápita, ahorro nacional bruto, inversión, inflación, índice de competitividad, entre otros.

85. TBH concluyó que los dos estudios que presentó a lo largo de esta investigación, contienen diversos criterios sectoriales correspondientes a la tubería de acero sin costura, así como otros de carácter macroeconómico, para demostrar la idoneidad de India como país sustituto de China.

i. Determinación de la Secretaría

86. TBH manifestó que en la selección de país sustituto, TAMSA excluyó países como India y eligió artificiosamente Estados Unidos como país sustituto de China. Al respecto la Secretaría puntualiza que realizó un análisis de los criterios para la selección de país sustituto que prevé la legislación y que se señalan en el formulario oficial, en el cual se analizaron países como Alemania, India y Japón, entre otros, y determinó que Estados Unidos cumplía con los criterios para considerarse como país sustituto de China, tal y como se determinó en los puntos del 37 al 65 de la Resolución de Inicio.

87. En relación con las investigaciones citadas por TBH, la Secretaría reitera que en cada procedimiento administrativo que involucre una economía centralmente planificada, se determina la pertinencia del país sustituto, con base en la información y pruebas que aportan las partes interesadas en el procedimiento referido, las cuales corresponden a un producto y periodo investigado específico. Por lo que no es posible llegar a resultados idénticos, pues la base del análisis, es diferente.

88. De igual manera, reitera que el desarrollo económico es un elemento que no puede analizarse como un elemento aislado y preponderante, sino como parte de un conjunto de criterios que le permitan a la Secretaría realizar un análisis integral de los argumentos y pruebas aportadas. En este caso, la información que aportó TAMSA permitió establecer una similitud respecto a la industria del producto investigado.

89. Los argumentos y pruebas que aportó TBH señalados en los puntos del 66 al 70 y del 78 al 84 de esta Resolución, únicamente tienden a señalar lo que la Secretaría ha hecho en otras investigaciones cuando se analizó como posible país sustituto a Estados Unidos, pero no presenta argumentos y pruebas que acrediten, que para este caso en específico, Estados Unidos no calificaría como tal, así como tampoco desvirtuó los argumentos y pruebas que sustentan dicha selección en este procedimiento.

90. Respecto de su propuesta de India como país sustituto, TBH tampoco presentó explicaciones ni pruebas que refutaran la intervención gubernamental, la afectación de los precios derivada de las importaciones de producto originario de China y las restricciones a la exportación de materias primas como la chatarra, que señaló TAMSA.

91. Si bien presentó el Estudio de India y China que aporta información estadística sobre la industria del acero, de tubería de acero sin costura e indicadores macroeconómicos, TBH no estableció ni justificó, con base en dicha información, la similitud a nivel sectorial entre China e India, debido a que no señaló las coincidencias específicas entre ambos países. Aunque existía información para China, India y Estados Unidos, en algunos indicadores se observa que Estados Unidos se aproximaba más a China, en particular, en la producción de acero crudo y la producción de la mercancía investigada, contrario a India, que no figura como un productor importante de la mercancía investigada.

92. En relación con el señalamiento de TAMSA relativo a la disponibilidad de subsidios en la industria del acero, la Secretaría constató que dos de las principales empresas fabricantes del producto investigado que son fuente de información de los precios de valor normal en India, también, son parte en la investigación en materia de subsidios que se precisa en el punto 76 de esta Resolución.

93. Conforme a la determinación preliminar de la citada investigación, entre los programas de subsidios que analizó la autoridad investigadora de Estados Unidos, están los siguientes: i) garantías de préstamos del gobierno de India, ii) préstamos para el fondo de desarrollo para industria acerera, iii) importación libre de arancel de bienes de capital, insumos y refacciones, iv) reembolso del impuesto central de ventas a pagar sobre bienes manufacturados en India, entre otros. La publicación está disponible en la página de Internet http://www.usitc.gov/publications/ 701_731/Pub4422.pdf.

94. Los subsidios indicados fueron previamente determinados como recurribles, de acuerdo con el memorándum “Subsidios en India que están potencialmente disponibles para la industria de la tubería sin costura” que elaboró King & Spalding el 19 de febrero de 2013, y que presentó TAMSA en la etapa preliminar de la investigación. Específicamente, la investigación citada en el memorándum fue la determinación final sobre la tubería de acero soldada de India, publicada en octubre de 2012, en donde fueron analizados y sancionados tales subsidios. Ante esta situación, la Secretaría considera que India no es una opción razonable de país sustituto ni de valor normal en la presente investigación.

95. Por lo anterior, la Secretaría confirma su determinación de seleccionar a Estados Unidos como país sustituto conforme a lo dispuesto por los artículos 2.7 del Acuerdo Antidumping, 33 de la LCE, 48 del RLCE, y 15 inciso a) del Protocolo de Adhesión de China a la OMC, para efectos del cálculo del valor normal de la mercancía investigada.

b. Precios internos en el mercado del país sustituto

96. En lo que respecta a la información de precios en el mercado de India, país sustituto propuesto por TBH, la Secretaría valoró la información y las pruebas que proporcionó, específicamente el Estudio de India y China; sin embargo, como la Secretaría confirmó la selección de Estados Unidos como país sustituto de China, no es procedente utilizar la información que presentó sobre precios internos en India para el cálculo del valor normal.