|

RESOLUCIÓN Final de la revisión de la cuota compensatoria impuesta a las importaciones de tubería de acero sin costura originarias de la República Popular China, independientemente del país de procedencia. Esta mercancía ingresa por las fracciones arancelarias 7304.19.02, 7304.19.99, 7304.39.06 y 7304.39.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación |

|

Jueves 20 de junio de 2013 |

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DE LA REVISIÓN DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE TUBERÍA DE ACERO SIN COSTURA ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA. ESTA MERCANCÍA INGRESA POR LAS FRACCIONES ARANCELARIAS 7304.19.02, 7304.19.99, 7304.39.06 Y 7304.39.99 DE LA TARIFA DE LA LEY DE LOS IMPUESTOS GENERALES DE IMPORTACIÓN Y DE EXPORTACIÓN.

Visto para resolver en la etapa final el expediente administrativo Rev. 01/12, radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes:

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 24 de febrero de 2011 se publicó en el Diario Oficial de la Federación (DOF) la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero sin costura originarias de la República Popular China (“China”), independientemente del país de procedencia (la “Resolución Final”).

B. Cuota compensatoria

a. Para las importaciones de tubería de acero sin costura cuyos precios sean inferiores al precio de referencia de 1,772 dólares de Estados Unidos (“dólares”) por tonelada métrica, se aplicará una cuota compensatoria equivalente a la diferencia entre ese precio de referencia y el valor en aduana en dólares de la mercancía que se importe, multiplicada por el número de toneladas métricas que conformen el embarque amparado por cada pedimento de importación.

b. El monto de la cuota compensatoria determinado conforme al inciso anterior no debía rebasar el 56% ad valorem sobre el valor en aduana.

C. Inicio de la revisión

3. El 28 de mayo de 2012 se publicó en el DOF la Resolución por la que se declaró el inicio de la revisión de la cuota compensatoria (la “Resolución de Inicio”). Se fijó como periodo de análisis el comprendido del 1 de enero de 2009 al 31 de diciembre de 2011 y, como periodo para la revisión el comprendido del 1 de enero al 31 de diciembre de 2011.

D. Producto objeto de revisión

1. Descripción general

4. De acuerdo con los puntos 3, 6 y 188 de la Resolución Final, el producto sujeto a cuota compensatoria es la tubería de acero sin costura (con excepción de la inoxidable), con diámetro nominal externo igual o mayor a 5 pulgadas (141.3 mm de diámetro externo real) y menor o igual a 16 pulgadas (406.4 mm de diámetro externo real), independientemente del espesor de pared, recubrimiento o grado de acero con que se fabrique, originaria de China. Esta tubería incluye la denominada tubería para conducción (o tubería estándar), tubería de presión y tubería de línea, que en Estados Unidos se conocen como “estandar pipe”, “pressure pipe” y “line pipe”, respectivamente.

5. Sin que sea limitativo, esta tubería se produce comúnmente conforme a especificaciones de las siguientes normas: i) la tubería para conducción, conforme a las normas ASTM A53, ASME SA53, ISO 31383-3 e ISO 3183-2; ii) la tubería de presión, conforme a las normas ASME SA106 y ASTM A106, y iii) la tubería de línea, conforme a las especificaciones de la norma API5L. Asimismo, las normas señaladas suelen tener como especificación los grados de acero X42 y B, según las normas API5L o ASTM.

2. Clasificación y tratamiento arancelario

6. La tubería objeto de revisión ingresa por las fracciones arancelarias 7304.19.02, 7304.19.99, 7304.39.06 y 7304.39.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), como se indica a continuación:

Cuadro 1. Clasificación arancelaria del producto objeto de revisión

|

Clasificación arancelaria |

Descripción |

|

Partida 7304 |

Tubos y perfiles huecos, sin costura (sin soldadura), de hierro o acero. |

|

Subpartida de primer nivel |

-Tubos de los tipos utilizados en oleoductos o gasoductos: |

|

Subpartida de segundo nivel 7304.19 |

-- Las demás |

|

7304.19.02 |

Tubos laminados en caliente, sin recubrimiento u otros trabajos de superficie, incluidos los tubos laminados en caliente barnizados o laqueados: de diámetro exterior superior a 114.3 mm sin exceder de 406.4 mm y espesor de pared igual o superior a 6.35 mm sin exceder de 38.1 mm. |

7304.19.99 |

Los demás. |

|

Subpartida de segundo nivel 7304.39 |

--Los demás. |

|

7304.39.06 |

Tubos llamados “térmicos” o de “conducción”, sin recubrimiento u otros trabajos de superficie, incluidos los tubos llamados “térmicos” o de “conducción” laqueados o barnizados: de diámetro exterior superior a 114.3 mm sin exceder de 406.4 mm y espesor de pared igual o superior a 6.35 mm sin exceder de 38.1 mm. |

|

7304.39.99 |

Los demás. |

Fuente: Sistema de Información Arancelaria Vía Internet de la Secretaría de Economía.

7. A partir del 1 de enero de 2012 las importaciones de tubería de acero sin costura originarias de China que ingresan por las fracciones arancelarias 7304.19.02 y 7304.39.06 de la TIGIE, están sujetas a un arancel de 5% ad valorem, en tanto que las que ingresan por las fracciones arancelarias 7304.19.99 y 7304.39.99 de la TIGIE o sean originarias de países con los que México tiene algún tratado de libre comercio, están exentas de arancel.

8. La unidad de medida en la TIGIE es el kilogramo, aunque las operaciones comerciales se realizan normalmente en toneladas.

10. Se confirma lo señalado en los puntos del 6 al 13 de la Resolución Final con respecto a la descripción del producto sujeto a cuota compensatoria. Se citan para su pronta referencia.

b. Normas, características físicas y técnicas

6. De acuerdo con información del expediente administrativo, la tubería objeto de análisis incluye la denominada tubería para conducción (o tubería estándar), tubería de presión y tubería de línea, que en Estados Unidos se conocen como “estándar pipe”, “pressure pipe” y “line pipe”, respectivamente. Se produce comúnmente conforme a especificaciones de las siguientes normas: i) la tubería para conducción, conforme a las normas ASTM A53, ASME SA53, ISO 31383-3 e ISO 3183-2; ii) la tubería de presión, conforme a las normas ASME SA106 y ASTM A106; y iii) la tubería de línea, conforme a especificaciones de la norma API5L. La Solicitante proporcionó copia de estas normas.

7. Esta mercancía incluye la denominada tubería para conducción (o tubería estándar), tubería de presión y tubería de línea, que en Estados Unidos se conocen como “estándar pipe”, “pressure pipe” y “line pipe”, respectivamente.

8. TAMSA explicó que los fabricantes normalmente producen el producto investigado de acuerdo con las especificaciones de dos, tres o cuatro normas. Por ejemplo, el producto investigado puede cumplir las normas ASTM A53 y ASTM A106, en cuyo caso, se le conoce como “binorma”; si además cumple con los requisitos de la norma API5L, se le conoce como “trinorma”. Agregó que el producto investigado también suele producirse de acuerdo con normas equivalentes o propias del fabricante, o conforme a especificaciones técnicas que los clientes requieren.

9. A partir de los requisitos de las normas mencionadas, la Solicitante indicó que el producto investigado se fabrica con las siguientes características:

a. Grado de acero. El más utilizado para fabricar la tubería es el X42 y B, según las normas API5L o ASTM. Los productos binorma o trinorma (que es como se comercializa regularmente el producto investigado) se identifican como B/X42.

b. Dimensiones. Diámetro exterior nominal en un rango de 5 a 16 pulgadas (equivalentes a 141.3 y 406.4 milímetros) de diámetro exterior real, con espesores de pared en un rango de 1.68 a 40.49 milímetros.

c. Composición química. Contenido máximo de carbono, silicio, manganeso, fósforo, azufre, vanadio, niobio y titanio en porcentajes de 0.30, 0.40, 1.06, 0.035, 0.045, 0.08, 0.05 y 0.04 por ciento, respectivamente.

c. Proceso productivo

10. El proceso productivo inicia a partir de la obtención del acero líquido. En las plantas integradas, éste se obtiene en altos hornos (Blas turnases) u hornos denominados BOF (por las siglas en inglés de Basic exigen turnase), a partir de mineral de hierro, chatarra, fierro esponja, carbón mineral y oxígeno. En plantas de tipo mini-mil, el acero líquido se obtiene en hornos de arco eléctrico EAF (por las siglas en inglés electrice arce turnase), que utilizan fundamentalmente chatarra, briquetas, arrabio, energía eléctrica, electrodos y oxígeno. China cuenta con ambos tipos de horno para producir el producto investigado.

11. El acero líquido que se obtiene por cualquiera de estos procesos pasa por una máquina de colada continua donde se obtienen barras o lingotes de acero que se precalientan en un horno giratorio y se pasan por el “laminador a mandril retenido”, en donde se perforan y ajustan al diámetro y espesor requeridos. A continuación la tubería se corta en la longitud requerida y se somete a inspección para detectar posibles defectos. Posteriormente, para mejorar las propiedades químicas del acero, los tubos se someten a un proceso de tratamiento térmico. Conforme las normas lo requieran, se les pueden o no realizar pruebas hidrostáticas. Finalmente, se coloca grasa y protectores en los extremos de la tubería para evitar corrosión y daños en el producto.

12. Además de la materia prima para obtener el acero líquido, otros insumos que se emplean en la producción de la tubería investigada son refractarios, energía eléctrica, gas natural, equipos de laminación, protectores de bisel, pinturas y barnices.

d. Usos y funciones e intercambiabilidad comercial

13. La función principal de la tubería objeto de esta investigación es la conducción de fluidos, incluidos agua, vapor, aire, gases, productos petroquímicos y químicos a diferentes temperaturas y presiones. Los usos más comunes de la tubería estándar, de presión y de línea son:

a. Tubería estándar. Se destina al transporte, normalmente a baja temperatura y presión, de agua, vapor, gas natural, aire, y otros líquidos y gases, en sistemas de plomería y calefacción, unidades de aire acondicionado, sistemas automáticos de rociadores y otros usos afines. En algunos casos suele utilizarse para transportar líquidos a elevadas temperaturas, sin exceder las especificaciones de la norma conforme a la cual se fabrica.

b. Tubería de presión. Se utiliza en sistemas de tuberías industriales y en plantas de generación de energía eléctrica o nuclear para transportar (normalmente a alta temperatura y presión) agua, vapor, petroquímicos, químicos, productos derivados del petróleo, gas natural y otros líquidos y gases.

c. Tubería de línea. Se usa para transportar petróleo, gas natural u otros fluidos en gasoductos y oleoductos, tanto en tierra como en mar.

E. Partes interesadas comparecientes

11. Durante el procedimiento comparecieron como partes interesadas:

1. Productora nacional

Tubos de Acero de México, S.A.

Insurgentes Sur No. 1793-204

Col. Guadalupe Inn

C.P. 01020, México, D.F.

2. Importadoras

Fersum, S.A. de C.V.

Corporativo Punta Santa Fe, Torre “B”, piso 8

Prolongación Paseo de la Reforma No. 1015

Col. Desarrollo Santa Fe

C.P. 01376, México, D.F.

Tubos Aciarum, S.A. de C.V.

Paseo de España No. 90-201

Col. Lomas Verdes 3a. Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

Tubos y Barras Huecas, S.A. de C.V.

Insurgentes Sur No. 1722-602

Col. Florida

C.P. 01030, México, D.F.

3. Exportadoras

Salzgitter Mannesmann International (USA), Inc.

Torre Esmeralda I

Blvd. Manuel Ávila Camacho No. 40-1606

Col. Lomas de Chapultepec

C.P. 11000, México, D.F.

TWC The Valve Co., LLC.

Insurgentes Sur No. 1722-602

Col. Florida

C.P. 01030, México, D.F.

F. Resolución preliminar

12. El 16 de octubre de 2012 se publicó en el DOF la Resolución preliminar de la revisión de la cuota compensatoria (la “Resolución Preliminar”). Se determinó continuar con el procedimiento y modificar la cuota compensatoria impuesta en la Resolución Final, para quedar de la siguiente manera:

a. Para las importaciones de tubería de acero sin costura originarias de China cuyos precios sean inferiores al precio de referencia de 2,317 dólares por tonelada métrica, se aplicará una cuota compensatoria específica equivalente a la diferencia entre ese precio de referencia y el valor en aduana unitario en dólares de la mercancía que se importe.

b. El monto de la cuota compensatoria determinado conforme al inciso anterior no deberá rebasar un monto específico igual a 1,252 dólares por tonelada métrica.

13. Mediante la publicación a que se refiere el punto anterior, la Secretaría convocó a las partes interesadas comparecientes para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes, conforme a lo dispuesto en el artículo 164 tercer párrafo del Reglamento de la Ley de Comercio Exterior (RLCE).

14. La Secretaría notificó la Resolución Preliminar a las partes interesadas y al gobierno de China.

G. Reuniones técnicas de información

15. Dentro del plazo establecido en el artículo 84 del RLCE, Tubos de Acero de México, S.A. (TAMSA), las importadoras Tubos Aciarum, S.A. de C.V. (“Tubos Aciarum”), Tubos y Barras Huecas, S.A. de C.V. (TBH) y la exportadora TWC The Valve Co., LLC. (“TWC”), solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para llegar a la determinación de la Resolución Preliminar. Las reuniones se realizaron el 18 y 23 de octubre de 2012. La Secretaría levantó los reportes de cada reunión, mismos que obran en el expediente administrativo según dispone el artículo 85 del RLCE.

H. Argumentos y medios de prueba complementarios

1. Prórrogas

16. Se otorgó a TAMSA, Tubos Aciarum, TBH y TWC una prórroga para presentar sus pruebas y argumentos complementarios. El 11 de diciembre de 2012 venció el plazo para todas.

17. Se negó a TBH y TWC una prórroga adicional para presentar pruebas y argumentos complementarios, lo anterior, en razón de la prórroga otorgada previamente.

2. TAMSA

18. El 11 de diciembre de 2012 TAMSA manifestó:

A. La determinación de la Secretaría de aumentar el precio de referencia de 1,772 a 2,317 dólares por tonelada métrica es correcta y congruente con la legislación aplicable y con la metodología utilizada en la Resolución Final. No obstante esto, el precio de referencia es insuficiente para evitar el daño originado por las importaciones que ingresan bajo precios distorsionados.

B. El esquema actual de la cuota compensatoria ocasiona que algunos importadores distorsionen sus precios. Una cuota compensatoria específica es el esquema idóneo para llegar a todas las importaciones que causan daño a la rama de producción nacional.

C. Los precios de la tubería de acero sin costura en el mercado de Estados Unidos registraron una variación máxima de 6.8% entre el precio más alto y el precio más bajo en el periodo de septiembre de 2009 a mayo de 2011.

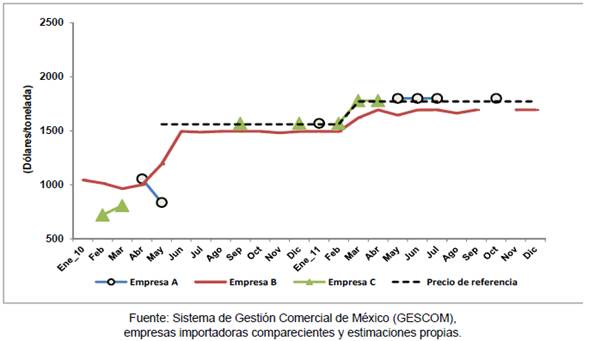

D. El comportamiento de los precios de algunos importadores es opuesto con el observado en los precios internacionales durante el periodo de enero de 2009 a diciembre de 2011, periodo en el que estos últimos registraron una tendencia negativa.

E. A partir del establecimiento del precio de referencia en la Resolución Final y la preliminar de la investigación antidumping, los precios de algunos importadores se ubicaron por encima de dicho precio sin que exista una lógica comercial, lo que demuestra que los precios de diversos importadores podrían ser artificiales toda vez que:

a. en el periodo de enero de 2009 a abril de 2010 los precios de un importador se mantuvieron paralelos a los precios de salida registrados en aduanas de China, con una diferencia promedio de 26%. Tras la publicación de la Resolución Final y la preliminar de la investigación antidumping, ambos precios se alejaron en más del doble con una diferencia promedio de 88% en el periodo de mayo a diciembre de 2011;

b. durante el periodo de análisis, los precios a los que importó un segundo importador fueron coherentes con los precios de salida reportados en aduanas de China, con una diferencia promedio máxima de 40%, sin embargo, dicho precio se elevó a partir de la publicación de la Resolución Final y la preliminar de la investigación antidumping;

c. un tercer importador mostró una tendencia similar a la de los precios de salida reportados por las aduanas de China, con una diferencia máxima de 56% en el periodo de enero de 2009 a abril de 2010. Esta diferencia se incrementó y, en el periodo de marzo a diciembre de 2011 se presentó una diferencia máxima de 91% entre los precios de salida de China y los precios de importación declarados, y

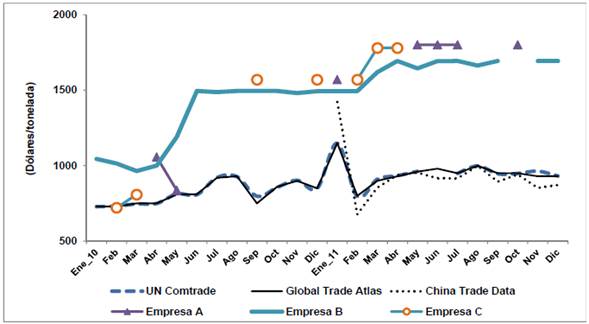

d. con base en información del Global Trade Atlas (GTA), China Trade Data (CTD) y el United Nations Comtrade (“UN Comtrade”) los precios de exportación de China fueron inferiores a los precios que reportan los importadores en sus facturas, lo que confirma que los precios de los importadores no tienen lógica comercial si se consideran los gastos de internación.

F. La comparación de los precios de importación entre importadores que incurren y que no incurren en prácticas desleales de comercio internacional, permite deducir que existe un comportamiento anómalo de precios en algunos importadores, toda vez que, mientras que los primeros variaron sus precios con la imposición de cuotas compensatorias, los segundos los mantuvieron constantes y razonables con los precios de salida reportados por el GTA a lo largo del periodo de revisión.

G. La Secretaría debe aplicar la cuota compensatoria a la mercancía que ingrese por las fracciones arancelarias 7304.19.01, 7304.19.03, 7304.19.04, 7304.31.01, 7304.31.06, 7304.31.99, 7304.39.02, 7304.39.04, 7304.39.05, 7304.39.07, 7304.51.99, 7304.59.02 y 7304.59.99 de la TIGIE, toda vez que la cuota compensatoria se aplica a las mercancías y no a las fracciones arancelarias, por lo que, si la mercancía cumple con las características que se señalan en la Resolución Final, ésta debe aplicarse independientemente de la fracción arancelaria por la que ingrese la mercancía. Asimismo, TAMSA tiene pruebas de que la mercancía objeto de revisión ingresó por las fracciones arancelarias que se mencionan, por lo que es procedente que la Secretaría establezca el alcance de la cuota compensatoria a la mercancía que ingresa por dichas fracciones.

19. TAMSA presentó:

A. Precios de exportación de la tubería de línea para oleoductos y gasoductos, de hierro sin costura en China, correspondientes al periodo de 2009 a 2011, obtenidos del GTA.

B. Importaciones de tubería de acero sin costura, originarias de China, realizadas a través de las fracciones arancelarias 7304.19.01, 7304.19.03, 7304.19.04, 7304.31.01, 7304.31.06, 7304.31.99, 7304.39.02, 7304.39.05, 7304.39.06, 7304.39.07, 7304.59.02 y 7304.59.99 de la TIGIE, correspondientes a 2011 y el periodo de enero a agosto de 2012.

C. Precio unitario de China a México de los bienes que se comercializan a través del código 730419, obtenidos de la página de Internet del UN Comtrade (http://www.comtrade.un.org).

3. Importadoras

a. Fersum, S.A. de C.V.

20. El 29 de noviembre de 2012 Fersum, S.A. de C.V. (“Fersum”) manifestó:

A. La argumentación de la Secretaría en la Resolución Preliminar no comprueba la existencia de un cambio en las circunstancias por las que se impuso la cuota compensatoria, requisito indispensable para proceder con la revisión de cuotas compensatorias. No existe un cambio de circunstancias, toda vez que las condiciones actuales del mercado son las mismas que existían al imponerse dicha cuota compensatoria. TAMSA no fundamentó ni motivó el cambio de circunstancias ni la amenaza de daño.

B. Contrario a lo manifestado por la Secretaría en la Resolución Preliminar, y de acuerdo con la información presentada por Fersum, el cambio de circunstancias favoreció a TAMSA, ya que no sufrió daño, sino por el contrario, creció económicamente, opera en un mercado favorable a sus intereses, tiene mayor participación en el mercado, y más ingresos y utilidades.

C. No es razonable que se considere como cambio de circunstancias el importar el producto sujeto a cuota compensatoria pagando dicha cuota; que el 20% de las importaciones ingresaron a precios inferiores al límite ad valorem, y que el 99% de las importaciones ingresaron por debajo del precio no lesivo, toda vez que la Secretaría previó en la Resolución Final que si las mercancías ingresan al país con un precio inferior al precio no lesivo, deberían pagar la cuota compensatoria.

D. En el procedimiento de revisión, TAMSA debe probar que existen importaciones en condiciones de discriminación de precios que le causan daño. Asimismo, la Secretaría debe determinar la existencia de amenaza de daño tomando en cuenta la capacidad instalada del exportador, el aumento de las importaciones en condiciones de discriminación de precios, y si dichas importaciones generarán una disminución o una contención de los precios internos.

E. La amenaza de daño que sirvió de fundamento para la imposición de la cuota compensatoria en la Resolución Final nunca se concretó.

F. El índice de Herfindahl (que sirve para demostrar una determinación de daño), se utilizó adecuadamente por Fersum para comprobar que TAMSA está en perfecta situación económica.

G. Se demostró la existencia de prácticas monopólicas de TAMSA y se hicieron llegar a la Secretaría los elementos necesarios para dar vista al respecto a la Comisión Federal de Competencia (CFC).

b. Tubos Aciarum

21. El 11 de diciembre de 2012 Tubos Aciarum manifestó:

A. El actuar de la Secretaría es contrario a lo establecido por la Ley de Comercio Exterior (LCE) y el Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”), mismos que establecen que para modificar una cuota compensatoria se debe partir del hecho de que las importaciones causaron daño a la producción nacional, supuesto que no se configura en el presente procedimiento.

B. TAMSA manifestó que existe un cambio en las circunstancias que dieron origen a la cuota compensatoria, sin embargo, debió manifestar en qué le afecta dicho cambio y demostrar que estas circunstancias le siguen causando amenaza de daño.

C. De la Resolución Preliminar se desprende que sólo se está actualizando el monto de la cuota compensatoria con base en la modificación de los precios de las importaciones originarias de países distintos a China. Sin embargo, debieron analizarse los cambios en los precios de las importaciones y la amenaza de daño a la rama de producción nacional, y con base en ello, determinar si las “nuevas circunstancias” siguen causando amenaza de daño o si la cuota compensatoria cumple con su objetivo, toda vez que al aumentarla, se afecta a los importadores de la mercancía investigada sin analizar si fue suficiente para contener la amenaza de daño a la rama de producción nacional.

D. En la Resolución Preliminar se determinó aumentar la cuota compensatoria con base en el comportamiento de los precios de orígenes distintos a China, sin embargo, eso no tiene nada que ver con el precio de exportación y valor normal que se investigó en el procedimiento de origen.

E. La cuota compensatoria fue determinada por una amenaza de daño, por lo que es un requisito sine qua non el realizar un análisis de daño, de conformidad con lo establecido en el artículo 69 de la LCE.

F. La Secretaría no analizó que el precio de exportación chino también aumentó y con ello disminuyó el margen de discriminación de precios, por lo que debe disminuir el monto de la cuota compensatoria. Estos elementos deben considerarse en caso de que se modifique la cuota compensatoria.

G. Contrario a lo que establece el Acuerdo Antidumping, en el caso que nos ocupa no existen pruebas suficientes que evidencien la necesidad de aumentar o modificar la cuota compensatoria, toda vez que:

a. TAMSA no presentó estados financieros, reportes de producción, ventas, empleos o información sobre los indicadores de la empresa, anexos de daño o proyecciones de la producción nacional en los que se evidencie que la cuota compensatoria no fue suficiente para remediar el daño, y

b. TAMSA debió presentar un nuevo análisis del margen de discriminación de precios y pruebas relacionadas con el hecho de que las importaciones le siguen causando amenaza de daño, para que, con base en ello y las nuevas circunstancias se pueda, en su caso, modificar la cuota compensatoria.

H. No deben de ser considerados los precios de TAMSA para definir el precio de referencia, ya que son más altos que los de cualquier otro origen y están influidos por su posición monopólica. Establecer un precio de referencia cercano al precio de lista al que TAMSA sugiere a sus distribuidores vender tubería de acero, es contrario al espíritu y objetivo que persigue el Acuerdo Antidumping y la LCE.

I. El precio promedio de las importaciones tanto de China como de otros orígenes y el precio de referencia de 1,772 dólares por tonelada métrica, son similares al precio de venta que ofrece TAMSA a sus distribuidores. Con base en este nivel de precios la cuota compensatoria determinada en la Resolución Final, cumple con el objetivo eliminar el daño a la producción nacional.

J. Los precios internacionales de tubería de acero en distintos mercados y fuentes de información siempre están por debajo del precio de referencia que determinó la Secretaría. El precio de referencia de 2,317 dólares por tonelada métrica carece de sustento y no es un precio que refleje los precios de la tubería en ninguna parte del mundo.

K. Para prácticamente la totalidad de las fracciones arancelarias, los precios más altos corresponden a los precios de las importaciones originarias de Italia, Argentina y México, países desde donde Tenaris TAMSA exporta a Estados Unidos.

L. El precio promedio al que Estados Unidos importó tubería de acero similar a la investigada durante 2011, se ubica por debajo del precio de referencia que estableció la Secretaría en la Resolución Final y que, errónea e ilegalmente se impuso en la Resolución Preliminar. En tanto que los precios de TAMSA están por encima de los precios a los que se importó tubería de acero similar a la investigada a Estados Unidos durante el 2011.

M. El precio de referencia es muy alto y no está establecido conforme a los precios internacionales, por lo que sin duda dejará como único proveedor a la única empresa productora de tubería de acero sin costura en México.

N. Steel Orbis Electronic Market Place, Inc. (“Steel Orbis”) es una empresa imparcial e independiente que realiza estudios y monitoreo de los mercados de acero a nivel mundial con base en información de fabricantes, comercializadores, intermediarios y consumidores de productos de acero, incluida la tubería de acero sin costura. El precio más alto que reporta Steel Orbis no alcanza el precio de referencia fijado por la Secretaría, este precio inhibe y restringe las importaciones sin compensar un supuesto daño.

O. Los precios reportados por Pipe Logix, Spears & Associates, Inc. (“Pipe Logix”) son discordantes con los precios reportados por empresas y fuentes de información que Tubos Aciarum y Fersum presentaron. Tomando en cuenta que 5 fuentes independientes y autónomas, entre sí reportan precios similares, la información que reporta Pipe Logix debe ser desestimada por incongruente.

P. Derivado de un análisis de las importaciones realizadas durante el periodo investigado, a través de las cuatro fracciones arancelarias investigadas, Tubos Aciarum obtuvo resultados diferentes a los que presentó TAMSA en su análisis de importaciones, con mercancía que no es similar a la investigada, y a las conclusiones a las que arribó la Secretaría.

Q. Para el análisis de la información, Tubos Aciarum eliminó de la base de datos las claves de pedimentos que no reflejan importaciones definitivas e importaciones originarias de China, a efecto de ver los precios a los que se importa la mercancía originaria de otros países. Hizo una selección de mercancía que no es similar a la investigada, toda vez que algunas importaciones señalan tubería que tiene medidas que no son similares a las investigadas, de las cuales, eliminó las importaciones de mercancía que forma parte de una máquina o algún artículo distinto a la mercancía investigada. Asimismo, eliminó las importaciones con descripciones que no corresponden a mercancía investigada. El análisis en su conjunto evidenció que el precio de referencia determinado por la Secretaría en la Resolución Preliminar está por encima de los precios a los que realmente se está importando la mercancía similar a la investigada.

R. Se realizó un cálculo de precio promedio ponderado y se eliminó de la base la tubería de acero sin costura usada, por tener precios muy bajos. Los resultados de este análisis advirtieron que los precios de la mercancía varían en razón de la fracción arancelaria en que se clasifican, por lo que con el precio de referencia se está castigando a todas las medidas para que alcancen un mismo precio.

S. La Secretaría debe determinar un nuevo precio de referencia apegado a la realidad y, de ser procedente, reducir la cuota compensatoria, toda vez que el margen de discriminación de precios disminuyó al aumentar el precio de exportación.

22. Tubos Aciarum presentó:

A. Precios de lista y venta de TAMSA, de tubería de acero sin costura bajo la norma API 5L-B.

B. Artículo titulado “China aplica derechos antidumping a las importaciones de tubos sin soldadura de acero inoxidable”, obtenido del Steel Business Briefing, del 9 de noviembre de 2012.

C. Reportes de precios de tubería de acero sin costura en Italia, Corea, Taiwán, Turquía, India, Estados Unidos, Rusia y Arabia Saudita, de octubre y noviembre de 2012, obtenidos de la página de Internet de Steel Orbis (http://www.steelorbis.com).

D. Precios promedio de tubería de acero sin costura en Vietnam, Taiwán, Corea, China, Ucrania, Rusia, Rumania, República Checa, Arabia Saudita, Japón, Sudáfrica, India e Italia, correspondientes a octubre y noviembre de 2012, obtenidos de la página de Internet de Steel Orbis.

E. Referencias de precios de exportación de tubería de acero sin costura originaria de Italia, Japón, Rumania, China, Irán, Ucrania, Rusia, Turquía, Emiratos Árabes, Bielorrusia y Alemania en 2011, obtenidos de la página de Internet de Steel Orbis.

F. Importaciones de tubería de acero sin costura realizadas a través de las fracciones arancelarias 7304.19.02, 7304.19.99, 7304.39.06 y 7304.39.99 de la TIGIE, correspondientes al periodo de enero a diciembre de 2011.

c. TBH y TWC

23. El 11 de diciembre de 2012 TBH y TWC manifestaron:

A. TAMSA no aportó información que la Secretaría pueda examinar para el periodo de revisión, elementos tales como referencias de valor normal, precio de exportación, información sobre daño, indicadores económicos, situación financiera y estado de costos, ventas y utilidades, por lo que, contrario a lo que señala la Secretaría en la Resolución Preliminar, no existen indicios suficientes que acrediten un cambio en las circunstancias y justifiquen la modificación de la cuota compensatoria.

B. TAMSA no cumplió con los requisitos establecidos en el artículo 101 del RLCE, ya que en su respuesta al Formulario Oficial omitió información sobre el daño.

C. Si la efectividad de la cuota compensatoria será revisada sin entrar al análisis del objetivo de la misma, o si su objetivo es compensar un desequilibrio comercial ocasionado por prácticas desleales, y no el de inhibir la competencia en el mercado mexicano en beneficio de la rama de producción nacional, es desatinado el argumento de la Secretaría y no existe materia para continuar con el procedimiento, ya que durante el periodo investigado hubo importaciones de tubería de acero sin costura por más del doble de lo que se importó en el año anterior a la imposición de la cuota compensatoria.

D. El cambio de circunstancias que determinó la existencia de discriminación de precios no fue demostrado por TAMSA, por lo que no se cumple con la justificación exigida por el artículo 11.2 del Acuerdo Antidumping y con el requisito de procedencia del artículo 99 del RLCE.

E. Los argumentos, manifestaciones y pruebas vertidos por TBH y TWC a lo largo del procedimiento, constituyen la mejor información disponible y son elementos suficientes para que se elimine la cuota compensatoria.

F. Las operaciones realizadas por TBH y TWC durante el periodo de revisión, se realizaron en condiciones de mercado, no incurrieron en práctica desleal alguna y no ocasionaron daño a la rama de producción nacional.

G. La Secretaría debe analizar si la cuota compensatoria impuesta cumplió con su objetivo y si cambiaron las circunstancias mediante las cuales dicha cuota podría cumplirlo, lo que resulta imposible sin un análisis de daño, valor normal y precio de exportación. En razón de lo anterior, es incongruente la Secretaría al manifestar que el objetivo de la cuota compensatoria es restablecer las condiciones leales de competencia en el mercado mexicano y eliminar el daño a la rama de producción nacional.

H. Se otorgó a TAMSA mayores prerrogativas de las que realmente le son aplicables, pues no demostró el cambio de las circunstancias ni aportó información que permita a la Secretaría realizar un análisis de daño.

I. TAMSA disminuyó sus precios a partir de noviembre de 2011, hecho que cuestiona la existencia del daño alegado, ya que si TAMSA bajó sus precios con la existencia de una cuota compensatoria, esto implica que en realidad no hay una afectación significativa traducida en la presencia de un daño o amenaza de daño. Con esta estrategia desleal, TAMSA pretende disminuir sus precios para acaparar las ventas de tubería de acero sin costura y aprovechar que sus competidores nacionales tienen que pagar una alta cuota compensatoria.

J. Los precios de la tubería de acero sin costura en los mercados internacionales relevantes y de otros orígenes se encuentran por debajo del precio de referencia de 1,722 dólares por tonelada métrica y reflejan las condiciones actuales del mercado internacional.

K. TBH y TWC solicitan se dé vista a la CFC sobre las actividades comerciales que realiza TAMSA, sin que lo anterior se interprete como una solicitud de que la Secretaría se pronuncie sobre materia de competencia económica.

24. TBH y TWC presentaron:

A. Precios de tubería de conducción y de tubería de acero sin costura, correspondientes a 2009 y 2011.

B. Copia de 13 facturas, correspondientes a junio, julio y diciembre de 2009, febrero, marzo, junio, julio y octubre de 2010, y mayo de 2011.

4. Exportadora

25. El 29 de noviembre de 2012 Salzgitter Mannesmann International (USA), Inc. (SMI) manifestó:

A. La Resolución Final estableció una cuota compensatoria por una amenaza de daño que nunca se verificó. Las circunstancias que cambiaron lo hicieron en favor de TAMSA.

B. No se estableció en la Resolución Final ni en el transcurso del procedimiento de revisión, la existencia de daño a la industria nacional, toda vez que el daño se desvirtuó con las pruebas presentadas por las partes en el procedimiento.

C. En el transcurso de un año y como consecuencia de la cuota compensatoria, TAMSA recuperó la posición de mercado que tuvo en 2006. Actualmente, las importaciones originarias de China representan un reducido porcentaje de las importaciones totales sujetas a subvaloración, toda vez que sólo el 20% de las importaciones totales de China se realizaron por debajo de 1,136 dólares por tonelada métrica, hecho que no es admisible para motivar un aumento de la cuota compensatoria.

D. La Secretaría basó el aumento de la cuota compensatoria en la subvaloración de una pequeña parte de las importaciones de China, aun y cuando la subvaloración es irrelevante y sus efectos no fueron probados.

E. La supuesta subvaloración de las importaciones de China no tuvo efecto en los precios de TAMSA. No hay evidencia positiva ni un examen objetivo sobre los efectos de la subvaloración del 10% de las importaciones totales que excedían la cuota compensatoria.

F. TAMSA aumentó su participación de mercado de 47% a 70% en un año y aumentó significativamente su producción en el periodo de enero a marzo de 2012, en comparación con el periodo de enero a marzo de 2011.

G. TAMSA no acreditó sufrir afectaciones en sus precios al no exhibir prueba alguna al respecto, de existir, dicha prueba no bastaría por sí sola para aumentar la cuota compensatoria conforme a lo establecido en el Acuerdo Antidumping y los criterios establecidos por la Organización Mundial del Comercio (OMC).

H. Como se desprende del Índice Analítico de la OMC, la referencia a “evidencia positiva” significa que debe ser afirmativa, objetiva, verificable y creíble, por lo que la ausencia total de evidencia no puede considerarse como evidencia positiva. La autoridad investigadora al realizar un análisis parcial, viola lo dispuesto en el Acuerdo Antidumping.

I. Contrario a lo establecido en la Resolución Final y el derecho aplicable, la Secretaría aumentó la cuota compensatoria máxima variable de 56% a más del margen de discriminación de precios para proteger los intereses de TAMSA, a costa de la industria nacional.

J. Al sustituir la cuota máxima por una cuota fija de 1,252 dólares por tonelada métrica, la Secretaría estableció una cuota compensatoria excesiva al margen de discriminación de precios de 133.28% establecido en la Resolución Final.

K. Para la determinación de la cuota compensatoria máxima, la Secretaría debe aplicar el criterio establecido en la Resolución Final, es decir, determinar la cuota compensatoria con base en el margen máximo entre los precios nacionales y la subvaloración, condicionado al concepto de amenaza de daño.

L. Los estándares establecidos en la Resolución Final no pueden modificarse en el procedimiento de revisión. Cualquier cuota compensatoria mayor al 34% será excesiva e ilegal.

M. La Secretaría realizó una revisión parcial de los criterios considerados en la Resolución Final, ya que no consideró la participación de mercado ni los principales indicadores de la industria nacional, sino que se enfocó en analizar los precios y volúmenes de las importaciones, lo que se convierte en una falta de fundamentación y motivación de la Resolución Preliminar para la determinación de la cuota compensatoria.

N. El precio promedio de las importaciones originarias de China se ubicó en 1,568 dólares por tonelada métrica en 2011, lo que corresponde a un crecimiento de aproximadamente 50% comparado con el analizado en la Resolución Final.

O. El incremento del volumen de importación debe considerarse en combinación con el aumento de los precios de las importaciones originarias de China, mismo que se refleja en una reducción significativa de su participación en el mercado.

P. La participación de TAMSA en el mercado mexicano se incrementó 48.94% en el transcurso de un año, en tanto que la participación en el mercado mexicano de las importaciones originarias de China se redujo en un 85.2% en 2011.

Q. La falta de fundamentación y motivación de la Resolución Preliminar no sólo la convierte en ilegal, sino que marca el cambio de una política comercial basada en reglas, a un notorio proteccionismo en favor de TAMSA.

R. El hecho de que los precios internacionales aumenten no es una razón válida para incrementar la cuota compensatoria. El aumento debería justificarse con los elementos que conforman la cuota compensatoria, elementos que no se analizaron en la Resolución Preliminar.

S. Si la Secretaría hubiese analizado la participación de mercado de TAMSA y de las importaciones provenientes de China, así como los principales indicadores y criterios a que se refiere la Resolución Final, hubiese llegado a la conclusión de que la cuota compensatoria debe reducirse.

T. El margen de subvaloración con respecto a los precios internacionales es del 34%, por lo que la cuota compensatoria debe de eliminarse o reducirse a tal porcentaje.

I. Requerimientos de información

1. Prórrogas

26. Se otorgó a TAMSA, a dos empresas importadoras y a un agente aduanal una prórroga para presentar su respuesta a los requerimientos de información que la Secretaría les formuló el 15 de noviembre de 2012. El plazo venció el 6 de diciembre de 2012 para todos.

2. Partes interesadas

a. TAMSA

A. Importaciones de tubería de acero sin costura de TAMSA, correspondientes al periodo de enero de 2009 a diciembre de 2011.

B. Copia de 22 pedimentos de importación correspondientes a enero, marzo, abril y diciembre de 2009; abril, julio, noviembre y diciembre de 2010, y febrero, abril, junio, julio y noviembre de 2011, con sus correspondientes facturas y anexos.

C. Lista de precios vigentes y resumen de precios de TAMSA, ambos correspondientes a 2011.

D. Precios de tubería fabricada en China, obtenida de la cotización de una empresa china.

E. Precios promedio domésticos y de importación de distribuidores de tubería de acero en el mercado de Brasil, correspondientes al periodo de abril de 2008 a septiembre de 2009 y precios de tubería de acero al carbono de la industria en Japón para el periodo de 2008 a 2011, obtenidos de cotizaciones de diversas empresas.

F. Precios de tubería de acero obtenidos de las páginas de Internet de SBB Steel (http://www.steelbb.com), American Metal Market (http://www.amm.com) y del Preston Pipe & Publishing Report (“Preston Pipe Report”) de mayo de 2008.

b. Fersum

28. El 9 de enero de 2013 la Secretaría requirió a Fersum para que proporcionara los volúmenes y valores de sus ventas de tubería de acero sin costura originaria de China a clientes mexicanos en 2011. Fersum no dio respuesta al requerimiento.

c. Tubos Aciarum

29. El 23 de enero de 2013 Tubos Aciarum respondió al requerimiento de información que la Secretaría le formuló el 9 de enero de 2013. Presentó:

A. Referencias de precios de exportación de tubería de acero sin costura originaria de China, en 2009, 2010 y 2011, obtenidos de la página de Internet de Steel Orbis.

B. Precios de tubería de acero sin costura, correspondientes a 2009, 2010 y 2011, obtenidos de las páginas de Internet http://comtrade.un.org y www.trademap.org.

C. Base de datos de importaciones, obtenida de la Cámara Nacional de la Industria de Transformación (CANACINTRA) y las empresas SICEX Trade Intelligence System de Colombia (SICEX), Nosis Laboratorio de Investigación y Desarrollo S.A. (“Nosis”) y Tesys, S.R.L. (“Tesys”) en Argentina.

d. TBH

30. El 29 de noviembre de 2012 y 22 de enero de 2013 TBH respondió a los requerimientos de información que la Secretaría le formuló el 15 de noviembre de 2012 y 9 de enero de 2013, respectivamente. Presentó:

A. Importaciones de tubería de acero sin costura de TBH, correspondientes al periodo de enero de 2009 a diciembre de 2011.

B. Copia de 48 pedimentos de importación correspondientes a junio, julio, agosto y septiembre de 2009, febrero, marzo, agosto y octubre de 2010 y junio de 2011, con sus correspondientes facturas y anexos.

C. Ventas al mercado mexicano de tubería de acero originaria de China importada por TBH.

D. Copia de 11 facturas de venta, correspondientes a 2011.

e. SMI

A. Ventas de SMI al mercado mexicano de tubería importada de China en 2011, con referencias de volumen, valor y precio.

B. Documento titulado “Average First Point of Sales Prices”, obtenido de la página 25 del Preston Pipe Report, de febrero de 2011 y 2012.

3. Partes no interesadas

32. El 15 de noviembre de 2012 y 9 de enero de 2013 la Secretaría requirió información a 7 empresas importadoras, 5 empresas exportadoras y 13 agentes aduanales. Se recibió respuesta de 7 empresas importadoras, una empresa exportadora y 11 agentes aduanales.

33. El 15 de enero de 2013 el Servicio de Administración Tributaria (SAT) respondió al requerimiento de información que la Secretaría le formuló el 28 de junio de 2012.

J. Hechos esenciales

34. De conformidad con el artículo 6.9 del Acuerdo Antidumping, el 19 y 20 de febrero de 2013 la Secretaría notificó a las partes interesadas comparecientes y al gobierno de China, los hechos esenciales del procedimiento de revisión, que se tomaron en cuenta para la determinación final.

K. Audiencia pública

L. Respuesta a las preguntas formuladas en la audiencia pública

36. El 5 de marzo de 2013 TAMSA y la importadora TBH presentaron sus respuestas a las preguntas pendientes por contestar en la audiencia pública.

M. Alegatos

37. El 5 de marzo de 2013 TAMSA, TBH, SMI y TWC presentaron sus conclusiones y alegatos, de conformidad con el párrafo tercero del artículo 82 de la LCE y 172 del RLCE.

N. Opinión de la Comisión de Comercio Exterior

38. Con fundamento en los artículos 58 de la LCE y 15 fracción XI del Reglamento Interior de la Secretaría (RISE), se sometió el proyecto de Resolución Final a la opinión de la Comisión de Comercio Exterior (la "Comisión"), que lo consideró en su sesión del 2 de mayo de 2013.

39. El Secretario Técnico de la Comisión, una vez que constató la existencia de quórum en los términos del artículo 6 del RLCE, dio inicio a la sesión. La Secretaría expuso detalladamente el caso. El proyecto se sometió a votación y se aprobó por mayoría.

CONSIDERANDOS

A. Competencia

40. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXI de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción V y 15 fracción I del RISE; 5 fracción VII, 59 fracción I, 67 y 68 de la LCE; 99 y 100 del RLCE y 11.1, 11.2, 11.4, 12.2 y 12.3 del Acuerdo Antidumping.

B. Legislación aplicable

41. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la LFPCA y el Código Federal de Procedimientos Civiles, estos últimos tres de aplicación supletoria.

C. Protección de la información confidencial

42. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping; 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

43. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, y las pruebas que los sustenten, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Respuesta a ciertos argumentos de las partes

1. Procedencia de la revisión

44. TBH, Tubos Aciarum, SMI y TWC señalaron que el procedimiento es ilegal ya que TAMSA no presentó información o pruebas que acreditaran un cambio en las circunstancias que justificaran el inicio de la revisión y la modificación del mecanismo de aplicación de la cuota compensatoria.

45. Al respecto, la Secretaría confirma que el cambio de circunstancias argumentado por las partes interesadas se comprobó, ya que el precio de referencia, que fue previamente considerado como no lesivo para la industria nacional en la Resolución Final, no refleja las condiciones actuales del mercado, pues es significativamente menor que los precios en los mercados relevantes de tubería de acero sin costura y el mercado nacional. Asimismo, de acuerdo con lo señalado en el punto 44 de la Resolución Preliminar, los datos empleados en la Resolución Final para la determinación de la cuota compensatoria, consideran indicadores en circunstancias (comportamiento y nivel de precios nacionales e internacionales) que ameritan su revisión, pues la información disponible en el expediente indica que dichos referentes experimentaron cambios significativos y que los niveles de precios que se consideraron como no lesivos para la determinación de la cuota compensatoria, quedaron rezagados.

46. Asimismo, de acuerdo con lo señalado en los puntos 32 de la Resolución de Inicio y 41 de la Resolución Preliminar, la solicitud de TAMSA se basó en el hecho de que el monto de la cuota compensatoria no era suficiente, y su mecanismo de aplicación no resultó idóneo para cumplir con el objetivo de una cuota compensatoria menor al margen de discriminación de precios, que es: desalentar la importación de mercancías en circunstancias de prácticas desleales de comercio internacional, restablecer las condiciones leales de competencia y eliminar el daño a la rama de producción nacional, por lo que tal y como se señaló en el punto 47 de la Resolución Preliminar, en el presente procedimiento, únicamente se revisó si cambiaron las circunstancias mediante las cuales el mecanismo de aplicación de la cuota compensatoria podría cumplir con su objetivo.

47. Se confirman las determinaciones establecidas en los puntos 40 al 48 de la Resolución Preliminar, por lo que la Secretaría procedió a revisar los cambios en los datos de precios utilizados como referencia y en la definición de los niveles de precios nacionales que debieran considerarse como no lesivos para, en su caso, proceder a la actualización o modificación de los mismos y, de igual forma actualizar o modificar el esquema de aplicación de la cuota compensatoria.

2. Solicitud de análisis de daño y discriminación de precios

a. Fersum, TBH y TWC manifestaron que TAMSA no cumplió con los requisitos establecidos en el artículo 101 del RLCE, ya que en su solicitud omitió presentar información sobre daño, referencias de valor normal y precio de exportación;

b. Tubos Aciarum manifestó que TAMSA debió presentar pruebas pertinentes relacionadas con el hecho de que las importaciones le seguían causando amenaza de daño, y no sólo argumentos con el fin de aumentar la cuota compensatoria. Solicitó que se calculen nuevos márgenes de discriminación de precios, que consideren un valor normal que tome en cuenta que la mayor parte de las importaciones corresponden a tubería de acero sin costura de Grado B y no X42, así como un país sustituto adecuado de China, pero no Brasil;

c. SMI consideró que es pertinente calcular el valor normal considerando a Estados Unidos como país sustituto, y

d. TBH y TWC proporcionaron su respuesta a cuestionarios correspondientes a formularios que se responden en revisiones administrativas relacionadas con el cálculo de márgenes de discriminación de precios.

49. De acuerdo con lo señalado en los puntos 32 de la Resolución de Inicio y 41 de la Resolución Preliminar, la Secretaría reitera que la solicitud de TAMSA se basó en el hecho de que el mecanismo de aplicación de la cuota compensatoria no había sido suficiente para restablecer las condiciones leales de competencia y eliminar el daño a la rama de producción nacional, debido a que: i) durante el periodo investigado hubo importaciones del producto objeto de revisión por más del doble de lo que se importó en el año anterior a la imposición de la cuota compensatoria; ii) cerca del 20% de las importaciones originarias de China ingresaron a precios menores al límite ad valorem aun con la aplicación de la cuota compensatoria, y iii) el 99% de las importaciones ingresaron por debajo del precio no lesivo actualizado. Por lo anterior, y tal y como se señaló en el punto 47 de la Resolución Preliminar, en el presente procedimiento, únicamente se revisó si cambiaron las circunstancias mediante las cuales el monto y el mecanismo de aplicación de la cuota compensatoria podría cumplir con su objetivo, por lo que no procede hacer una revisión de otros elementos, como el margen de discriminación de precios y el daño, ya que éstos fueron debidamente acreditados en la investigación antidumping y determinados en la Resolución Final. Por esta misma razón, la Secretaría no consideró necesario un análisis relativo a determinar un margen de discriminación de precios o el daño a la rama de producción nacional.

50. Tubos Aciarum manifestó que la cuota compensatoria fue determinada por una amenaza de daño, por lo que es un requisito sine qua non el realizar un análisis de daño, de conformidad con lo establecido en el artículo 69 de la LCE, en tanto que Fersum señaló que la Secretaría debe determinar la existencia de amenaza de daño tomando en cuenta los supuestos establecidos en el artículo 42 de la LCE.

3. La cuota compensatoria no rebasó el margen de discriminación de precios

52. Fersum argumentó que modificar el mecanismo para calcular la cuota compensatoria mediante un procedimiento de revisión no se encuentra previsto en la LCE ni en el RLCE. En el mismo sentido, SMI manifestó que los estándares establecidos en la Resolución Final no pueden modificarse en el procedimiento de revisión y que cualquier cuota compensatoria mayor al 34% será excesiva e ilegal.

53. Al respecto, con base en el análisis descrito en los puntos 56 a 85 de la Resolución Final, la Secretaría calculó un margen de discriminación de precios de 133.28%, equivalente en términos específicos a 1,252 dólares por tonelada métrica. Para la Resolución Preliminar, la Secretaría determinó mantener la aplicación de la cuota compensatoria variable en función de un nivel no lesivo de referencia, y determinó que el monto de la cuota compensatoria no debería rebasar un monto específico igual a 1,252 dólares por tonelada métrica.

54. De acuerdo a lo establecido en el punto 82 de la Resolución Preliminar, el monto máximo para el cobro de la cuota compensatoria es el equivalente al margen de discriminación de precios determinado en la Resolución Final. Por lo anterior, es claro que la Secretaría no aumentó en la Resolución Preliminar el monto de la cuota compensatoria, sino que, únicamente modificó el precio de referencia establecido en la Resolución Final.

4. Prácticas monopólicas

55. En esta etapa de la investigación, las importadoras Fersum, TBH y la exportadora TWC, solicitaron nuevamente a la Secretaría dar vista a la CFC a efecto de que se revisen las prácticas que realiza TAMSA con el fin de restringir el comercio de la tubería de acero sin costura y la pretensión de fijar precios desde su posición de monopolio.

56. En la Resolución Preliminar, la Secretaría señaló las razones por las cuales determinó no dar aviso a la CFC. Al respecto, TBH y TWC señalaron que la Secretaría, al no ser una autoridad en materia de competencia económica, no puede resolver sobre la existencia o no de un práctica monopólica, sino que simplemente debe dar vista a la autoridad competente, tal y como lo señala el artículo 86 de la LCE.

57. El artículo 86 de la LCE dispone que la Secretaría dará aviso a la autoridad competente en materia de competencia económica cuando cuente con las bases y los elementos fundados para ello, es decir, el aviso procederá única y exclusivamente cuando se tengan los elementos de convicción suficientes que hagan presumir que alguna de las partes realizó prácticas monopólicas, esto con el objeto de evitar denuncias frívolas y sin sustento, por ello, se reitera que la sola petición de las partes no es motivo suficiente para proceder de conformidad con el artículo 86 de la LCE.

58. Fersum manifestó que demostró la existencia de prácticas monopólicas por parte de TAMSA y que hizo llegar a la Secretaría los elementos necesarios para dar vista a la CFC, sin embargo, en el expediente administrativo no obra ninguna prueba al respecto y únicamente se cuenta con los argumentos por parte de Fersum.

59. Por lo anterior, la Secretaría no considera procedente ejercer la facultad que le otorga el artículo 86 de la LCE, por lo que no dará vista a la CFC.

5. Audiencia en cámara

60. Las importadoras Tubos Aciarum y TBH, y las exportadoras SMI y TWC manifestaron que al realizarse una audiencia en cámara, durante la celebración de la audiencia pública, con el objeto de que TAMSA presentara información confidencial a la Secretaría, se privó a las partes interesadas de refutar e interrogar a TAMSA sobre su exposición, lo que violentó su derecho de audiencia, toda vez que, al tratarse de información propia, éstas tenían derecho de estar presentes. Por lo anterior, TBH y TWC solicitaron que se desestime la información tratada en la audiencia en cámara.

61. Al respecto, se considera improcedente el argumento de las importadoras y exportadoras por lo siguiente:

a. durante la celebración de la audiencia pública, se llevó a cabo una audiencia en cámara, con la finalidad de que TAMSA presentara aspectos relevantes derivados del análisis de la información confidencial contenida en el expediente administrativo del caso, por lo cual, se desahogó únicamente con la presencia de la autoridad y los representantes legales autorizados para tener acceso a la información confidencial que estuvieron presentes, con el fin de cumplir con el resguardo de la información confidencial que se exige a la autoridad, de conformidad con lo previsto en los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE;

b. en este mismo sentido el artículo 168 del RLCE prevé que durante la celebración de la audiencia se deben observar las reglas de confidencialidad de la información previstas por la LCE y el RLCE, razón por la cual la Secretaría mantuvo la confidencialidad de la información, al permitir la revisión de la misma sólo a las partes acreditadas para tal efecto;

c. la información exhibida por TAMSA correspondía a información confidencial presentada en el curso del procedimiento, la cual, por la forma de su presentación impedía que se hiciera un resumen público de la misma o que las partes que hubieran aportado dicha información estuvieran presentes, ya que se revelaba información de distintas partes en un mismo momento, y

d. es inválido que las empresas comparecientes argumenten la improcedencia de la audiencia en cámara después de que fueron convocadas a una reunión previa a la audiencia pública, misma en la que se llegó al acuerdo entre las partes de que la presentación de la información confidencial, por parte de TAMSA, seguiría las reglas de confidencialidad del procedimiento, lo cual implicaba que sólo estuvieran presentes la autoridad y los representantes legales acreditados para acceder a la información confidencial, acuerdo que consintieron las partes.

F. Revisión de la cuota compensatoria

1. Importaciones

63. En los puntos 54 a 64 de la Resolución Preliminar, la Secretaría estableció los elementos que apoyan dicha determinación, entre los que destacan:

a. el precio promedio de las importaciones de China registró un crecimiento de 1% de 2009 a 2010, y de 48% en 2011, para ubicarse en 1,568 dólares por tonelada métrica;

b. las importaciones de China que pagaron cuota compensatoria representaron el 54% del total de este país y su precio promedio fue de 1,319 dólares por tonelada métrica, en tanto que el 20% de estas importaciones se realizó a precios menores a 1,136 dólares por tonelada métrica, precio que alcanza el monto máximo de la cuota compensatoria de 56%, de modo que estos precios, aun y con el pago de las cuotas compensatorias no alcanzaron el precio de referencia de 1,772 dólares por tonelada métrica;

c. el precio de las importaciones de orígenes distintos a China aumentó 4% de 2009 a 2010 y 23% en 2011, al ubicarse en 2,379 dólares por tonelada métrica, que es 34% mayor que el precio de referencia de 1,772 dólares por tonelada métrica;

d. el precio de referencia de 1,772 dólares por tonelada métrica resultó menor a referentes del mercado internacional en porcentajes que fluctuaron entre 87% y 13%, y

e. el precio promedio de las importaciones originarias de China en 2011 fue de 1,568 dólares por tonelada métrica, y resultó menor a referentes del mercado internacional en porcentajes que fluctuaron entre 111% y 28%.

64. Las empresas Tubos Aciarum, TBH y TWC cuestionaron tanto el precio de las importaciones de tubería objeto de revisión, de orígenes distintos de China, como los precios internacionales de la tubería de acero en mercados relevantes que la Secretaría calculó.

65. Tubos Aciarum afirmó que en 2011 los precios promedio de la mercancía similar a la investigada de orígenes distintos a China fluctuaron en un rango menor al que la Secretaría calculó. Para sustentar su afirmación argumentó que calculó los volúmenes y valores de las importaciones de tubería objeto de revisión a partir de una base de importaciones por las fracciones arancelarias investigadas que proviene de la CANACINTRA y las empresas SICEX, Nosis y Tesys.

66. Por su parte, TBH y TWC argumentaron que el precio de las importaciones de tubería de acero sin costura de orígenes distintos a China es menor que el precio de referencia de 1,722 dólares por tonelada métrica, según facturas de venta a TBH. En consecuencia, estas empresas afirmaron que el precio que se consideró en la investigación antidumping como no lesivo para la industria nacional, refleja las condiciones actuales del mercado y, de hecho, es mayor que los precios internacionales en los mercados relevantes de tubería de acero sin costura.

67. Con el fin de analizar los volúmenes y precios de las importaciones originarias de China y otros orígenes, calculados en la etapa preliminar, la Secretaría consideró la información sobre valor y volumen de las importaciones de la mercancía que se examina, que se describe en los puntos 111 a 125 de la presente Resolución.

68. Dicha información confirma que el precio de referencia de 1,772 dólares por tonelada métrica ya no refleja las condiciones actuales del mercado, pues es menor que los precios de la tubería de acero sin costura en los mercados relevantes a nivel internacional y el mercado nacional. Asimismo, corroboró el comportamiento y precios promedio de las importaciones originarias de China y otros orígenes, establecido en la Resolución Preliminar, aun y cuando el precio promedio de las importaciones de orígenes distintos a China se ubicó en un nivel menor que el obtenido previamente.

69. La Secretaría observó que el precio promedio de las importaciones originarias de China registró un crecimiento de 1% de 2009 a 2010, y de 40% en 2011, para ubicarse en 1,578 dólares por tonelada métrica, de forma que acumuló un incremento de 42% en los tres años considerados. Destaca que del total de las importaciones de dicho país en 2011, el 93% registraron precios menores que el precio nacional en el mismo año, y el 55% se ubicaron a precios por debajo del precio de referencia de 1,772 dólares por tonelada métrica que la Secretaría estableció en la Resolución Final.

a. las importaciones originarias de China que no pagaron cuota compensatoria representaron el 45% de las importaciones totales de este país (ingresaron a precios mayores que el de referencia), y

71. Por lo que se refiere al precio de las importaciones de orígenes distintos a China, la Secretaría observó que dicho precio aumentó 18% de 2009 a 2010 y 20% en 2011, al ubicarse en 2,003 dólares por tonelada métrica, que es 13% mayor que el precio de referencia de 1,772 dólares por tonelada métrica que considera el esquema de la aplicación de la cuota compensatoria establecido en la Resolución Final.

72. La Secretaría constató que el mismo comportamiento registró el precio de las importaciones de los países distintos de China que TAMSA consideró (concentran más del 97% del total de otros orígenes): aumentó 20% de 2009 a 2010 y 19% en 2011, al ubicarse en 1,974 dólares por tonelada métrica, que es 11% mayor que el precio de referencia.

73. En suma, la Secretaría confirma que en 2011 las importaciones originarias de China ingresaron a precios menores que los precios de las importaciones de tubería de acero sin costura de otros países, aun con el ajuste a la baja de estos últimos precios en la etapa final del procedimiento. De acuerdo con los datos referidos anteriormente, el precio promedio de las importaciones originarias de China en 2011 fue 21% menor que el precio de las importaciones de otros orígenes del mismo año.

2. Precios de tubería en mercados relevantes

75. En el mismo sentido, TBH y TWC señalaron que el precio que se consideró en la investigación antidumping como no lesivo para la industria nacional es mayor que los precios de tubería de acero sin costura en mercados relevantes, de modo que dicho precio no lesivo sí refleja las condiciones actuales del mercado, sin embargo, este argumento carece de sustento pues no aportaron información de precios en mercados internacionales para acreditarlo.

76. Con el propósito de contar con más elementos sobre precios de tubería de acero sin costura en mercados relevantes, la Secretaría solicitó a TAMSA y a las empresas Tubos Aciarum y SMI que complementaran la información que al respecto aportaron en la etapa preliminar, así como precios de tubería sin costura en mercados relevantes, correspondientes exclusivamente a la que es objeto del presente procedimiento.

77. En su respuesta, Tubos Aciarum proporcionó precios de exportaciones de China de tubería de acero sin costura, tanto de la publicación Steel Orbis como del UN Comtrade que reporta la página de Internet http://www.trademap.org. Por su parte, SMI aportó precios de tubería de acero sin costura que reporta la publicación Preston Pipe Report, para el periodo de 2009 a 2011 en Estados Unidos.

78. Asimismo, TAMSA aportó precios de tubería de acero sin costura objeto del presente procedimiento en Japón y Brasil. Aclaró que los primeros corresponden a una empresa relacionada y, para los precios de Brasil, sólo dispuso de información correspondiente a 2008 y 2009.

79. TAMSA también consideró que la información de Pipe Logix sobre precios de la tubería objeto de revisión de la cuota compensatoria es la mejor disponible, pues esta publicación se refiere al mercado de Estados Unidos, país que es importante productor de tubería de acero sin costura y, por tanto, los precios que reporta Pipe Logix son competitivos. En contraste, indicó que existen inconvenientes al considerar los precios que reportan las publicaciones SBB Steel Prices, Preston Publishing Company y American Metal Market, en razón de lo siguiente:

a. el SBB Steel Prices sólo contiene información de precios de tubería de acero sin costura de diámetro de 60 a 160 mm, es decir, prácticamente distinta a la tubería objeto de revisión;

b. los precios que el Preston Publishing Company reporta están distorsionados y son imprecisos, pues resultan de considerar los precios de venta en el mercado doméstico de Estados Unidos y de importación de otros orígenes, incluida China (así lo precisa la propia publicación), cuyos precios son sumamente bajos debido a las condiciones desleales de competencia en que incurre este último país, y

c. el American Metal Market reporta precios de tuberías distintas a la tubería que es objeto de revisión, además de que la lista de productos que cubre, no la incluye, según la página de Internet de esta publicación.

81. La información que TAMSA y las empresas comparecientes aportaron en el transcurso del presente procedimiento, así como aquélla de la que la Secretaría se allegó sobre precios de tubería de acero sin costura en mercados relevantes se describe en el Cuadro 2:

Cuadro 2. Información sobre precios de tubería sin costura en mercados relevantes

|

Empresa |

Producto |

Origen/Mercado |

Periodo |

Fuente |

|

Fersum |

Tuberías de acero sin costura - API 5LB |

Importaciones de Estados Unidos |

2009-2012 |

American Metal Market |

|

Tubería de acero sin costura (219 x 6 mm) |

Shanghai, China (Doméstico) |

2008-2011 |

SBB Steel Prices |

|

|

Tubería de acero sin costura (60-160 mm) |

Europa (Doméstico) |

2009-2012 |

||

|

Tubos Aciarum |

Tubería de acero sin costura por código 7304191030, 7304191045, 7304191060, 7304390006 y 7304390008 |

Importaciones de Estados Unidos |

2011 |

USITC |

|

Tubería de acero sin costura |

Varios países (Exportaciones) |

2011 |

Steel Orbis |

|

|

Tubería de acero sin costura ex Work |

China (Exportaciones ex Work) |

2009-2011 |

||

|

Tubería de acero sin costura por las partidas 7304.19 y 7304.39 |

China (Exportaciones) |

2009-2011 |

UN Comtrade |

|

|

SMI |

Tubería de acero sin costura OCTG (2"-16") |

Estados Unidos* Distribuidor a usuario final) |

2009-2012 |

Pipe Logix |

|

Tubería OCTG - API |

Estados Unidos (Precio promedio de mercado) |

2007-2011 |

Preston Pipe Reports |

|

|

Tubería estándar (5-16" mm) |

||||

|

Tubería de línea (5"-16" mm) |

||||

|

TAMSA |

Tubería de acero por las subpartidas 7304.19 y 7304.39 |

Alemania/Italia (Exportaciones) |

2006-2011 |

UN Comtrade |

|

Tubería de línea (6-16" mm) |

Estados Unidos (Distribuidor a usuario final) |

2007-2011 |

Pipe Logix |

|

|

Tubería de acero sin costura (5-16" mm) |

Brasil (Fabricante- distribuidor/Distribuidor - cliente final) |

2008-2009 |

Distribuidores en Brasil |

|

|

Tubo de acero sin costura para conducción (5-16" mm) |

Japón (Fabricante- distribuidor/Distribuidor - cliente final) |

2008-2011 |

Empresa relacionada |

*Houston Texas

Fuente: TAMSA, Fersum, Tubos Aciarum, SMI, UN Comtrade y el USITC.

82. La información descrita en el Cuadro 2, confirmó que los precios de la tubería de acero sin costura registraron un incremento de 2009 a 2011 (desde poco menos de 1% hasta 41%); en particular, de 2010 a 2011 el aumentó fluctúo entre 4% y 23%, lo que depende del tipo de tubería y la fuente de información, o bien, si corresponden a importaciones, exportaciones o precios domésticos, lo que es congruente con el aumento de los precios de las importaciones originarias de China y de otros orígenes descrito anteriormente. El comportamiento de estos precios se describe a continuación:

a. precios domésticos:

i. el precio promedio de la tubería de acero sin costura en Estados Unidos, para industrias petrolíferas (“OCTG”, por las siglas en inglés de Oil Country Tubular Goods) (Pipe Logix) de 2 a 16 pulgadas de diámetro disminuyó 8% de 2009 a 2010, pero aumentó 5% en 2011, de modo que disminuyó 3% de 2009 a 2011;

ii. el precio promedio en Estados Unidos de tubería OCTG (Preston Pipe Report), tanto con costura como sin costura, disminuyó 3% de 2009 a 2010, pero aumentó 4% en 2011, de forma que, prácticamente se mantuvo en el mismo nivel de 2009 a 2011;

iii. el precio promedio en Estados Unidos de tubería de acero sin costura estandar y de línea de 5 a 16 pulgadas de diámetro (Preston Pipe Report) aumentó 4% de 2009 a 2010 y 6% en 2010, lo que significó un incremento acumulado de 10% en los tres años;

iv. el precio promedio en Estados Unidos de la tubería de acero sin costura de línea de 6 a 16 pulgadas de diámetro (Pipe Logix) disminuyó 13% de 2009 a 2010, aunque aumentó 18% en 2011, de forma que acumuló un incremento de 3% entre 2009 y 2011;

v. el precio promedio en Japón de la tubería de acero sin costura para conducción de 5 a 16 pulgadas de diámetro disminuyó 9% de 2009 a 2010, pero aumentó 15% en 2010: un aumento acumulado de 4% en los tres años;

vi. el precio promedio en Shangai, China, de la tubería de acero sin costura de 219 mm de diámetro (SBB Steel Prices) aumentó 34% de 2009 a 2010, pero disminuyó 2% en 2011, de modo que se incrementó 31% de 2009 a 2011, y

vii. el precio en Europa de la tubería de acero sin costura de 60 a 160 mm de diámetro (SBB Steel Prices) se mantuvo prácticamente en el mismo nivel en 2009 y 2010, pero aumentó 19% en 2011, de forma que acumuló un incremento de 20% en los tres años;

b. precios de exportaciones:

i. el precio promedio de las exportaciones de Italia de tubería de acero sin costura (UN Comtrade, partidas 7304.19 y 7304.39) disminuyó 19% en 2010, aunque aumentó 3% en 2011, lo que se tradujo en un descenso de 17% de 2009 a 2011;

ii. el precio promedio de las exportaciones de Alemania de tubería de acero sin costura (UN Comtrade, partidas 7304.19 y 7304.39) registró un descenso de 23% en 2009, aumentaron en el mismo porcentaje en 2010; en el periodo de 2009 a 2011 el precio se redujo 5%;

iii. el precio promedio de las exportaciones de China de tubería de acero sin costura (UN Comtrade, partidas 7304.19 y 7304.39) registró un descenso de 6% en 2010 respecto de 2009, pero aumentó 17% en 2011, lo que significó un incremento de 10% en los tres años, y

iv. el precio promedio de las exportaciones de China de tubería de acero sin costura API 5LB (Steel Orbis) aumentó 29% de 2009 a 2010, y 10% en 2011, de modo que acumuló un incremento de 41% en los tres años considerados;

c. precios de importaciones:

i. conforme la información del USITC, el precio promedio de las importaciones de tubería de acero sin costura originarias de este país, realizadas a través de los códigos arancelarios señalados en los puntos 74 y 80 de la presente Resolución, disminuyó 28% de 2009 a 2010 y creció 13% en 2011, lo que significó un descenso acumulado de 19% entre 2009 y 2011, y

ii. el precio promedio de las importaciones de tubería de acero sin costura API 5LB (American Metal Market) originarias de Estados Unidos, aumentó 19% de 2009 a 2010, y 11% en 2011, de forma que acumuló un incremento de 33% entre 2009 y 2011.

83. A partir de la información que proporcionó TAMSA sobre los costos del acero, obtenidos del CRU Monitor, se observó que en Estados Unidos el costo de las barras de acero aumentó 32% entre 2009 y 2011, mientras que en el mismo periodo, en Alemania e Italia el incremento fue de 42% y 38%, respectivamente. Por lo anterior, la Secretaría constató que el incremento del precio de la tubería en 2011 es congruente con el aumento que registró el costo del acero como su insumo principal.

84. Por otra parte, para efectos de comparar el nivel que registraron los precios de la tubería de acero sin costura en 2011, en los mercados relevantes, con respecto al precio considerado previamente como no lesivo y el precio de las importaciones originarias de China en 2011, la Secretaría consideró únicamente los siguientes precios: i) importaciones de Estados Unidos de tubería de acero sin costura por los códigos arancelarios referidos en los puntos 74 y 80 de la presente Resolución; ii) de tubería sin costura de línea y estandar pipe de diámetro de 5 a 16 pulgadas en Estados Unidos, cuya fuente es el Preston Pipe Report; iii) de tubería sin costura de línea de 6 a 16 pulgadas en Estados Unidos, del Pipe Logix, y iv) tubería sin costura para conducción de diámetro de 5 a 16 pulgadas en Japón, de una empresa relacionada.

85. Lo anterior, en razón de que estos precios corresponden a tubería similar a la que es objeto del presente procedimiento, en tanto que los demás precios de que dispuso la Secretaría corresponden a otro tipo de tubería, por ejemplo OCTG, o bien, además de la tubería objeto de revisión, incluyen otras tuberías, por ejemplo, exportaciones de UN Comtrade por las subpartidas 7304.19 y 7304.39. La Secretaría tampoco tomó en cuenta el precio de Shangai, China, debido a que se ubicó fuera del rango de precios observado en otras fuentes de información.

86. Con base en los resultados obtenidos, la Secretaría confirmó que el nivel que registraron los precios de tubería de acero sin costura similar a la que es objeto del presente procedimiento en 2011, en los mercados relevantes, fueron mayores que el precio considerado previamente como no lesivo y que el precio de las importaciones originarias de China:

a. el precio de referencia de 1,772 dólares por tonelada métrica resultó menor a referentes del mercado internacional considerados, en los siguientes porcentajes: i) 7% (precios de tubería de acero sin costura estandar pipe y de línea de 5 a 16 pulgadas de diámetro, de la publicación Preston Pipe Report); ii) 52% (precios de Estados Unidos de distribuidor a usuarios finales de tubería de acero sin costura de línea de 6 a 16 pulgadas de diámetro de Pipe Logix), y iii) 38% y 12% de precios de Japón (una empresa relacionada), de distribuidores a usuarios finales y de fabricante a distribuidores, respectivamente. Sin embargo, fue 6% mayor que el precio de las importaciones de Estados Unidos realizadas a través de los códigos arancelarios referidos anteriormente, y

b. el precio promedio de las importaciones de China de 2011 de 1,578 dólares por tonelada métrica, resultó menor a referentes del mercado internacional considerados en los siguientes porcentajes: i) 17% (precios de tubería sin costura estandar pipe y de línea de 5 a 16 pulgadas de diámetro, de la publicación Preston Pipe Report); ii) 57% (precios de Estados Unidos de distribuidor a usuarios finales de tubería de acero sin costura de línea de 6 a 16 pulgadas de diámetro de Pipe Logix), y iii) 45% y 22% de precios de Japón (una empresa relacionada), de distribuidores a usuarios finales y de fabricante a distribuidores, respectivamente, y 5% del precio de las importaciones de Estados Unidos por los códigos arancelarios referidos anteriormente.

87. Los resultados descritos en los puntos 62 al 86 de la presente Resolución, permiten a la Secretaría concluir que existen elementos suficientes que soportan que el precio de referencia de 1,772 dólares por tonelada métrica no refleja las condiciones actuales del mercado, pues es significativamente menor que los precios en los mercados relevantes de tubería de acero sin costura similar a la que es objeto de revisión y el mercado nacional.

3. Esquema de aplicación de la cuota compensatoria en la etapa preliminar

a. Empresas comparecientes